基于RAROC模型决策的信贷可行性研究

李瑞光 沈阳金山能源股份有限公司

一、风险调整资本收益率(RAROC)的理论基础

业界在传统绩效考核指标基础上引入风险调整资本收益率(RAROC)作为信贷决策的重要指标,逐渐发展成一套行之有效的信用风险评价模型。其核心思想是:将未来尚未发生的但可以预计到的风险损失看作是现在的成本,从而调整现在的收益,测算出经过风险调整后的收益大小,并以资本储备应对潜在的其他损失,匹配风险收益。RAROC可以简明表达为信贷净收益与其风险的对比关系,因而由两个主要部分构成:

其一,信贷净收益等于利息加上费用,减去成本。利息由基础利率加信用风险溢价决定,主要反映金融机构的运用资金的加权平均成本,可以参照贴现率、同业拆借利率及行业优惠贷款利率等;费用则主要包括贷款启动费、非生息活期存款形式而存在的补偿余额、存款准备金等;由信贷业务产生的各项支出均可视为成本。

其二,信贷风险的评估,公式化表达如下:

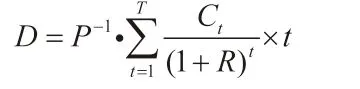

其中,△LN代表贷款风险,LN表示贷款规模、△R表示信用风险溢价的理论最大值,即,R(i)是信用评级为i的债券的收益率,R(a)是国债的收益率;R是贷款利率,D表示马考勒久期,即还款现金流的平均到期期限。若以C表示当期还款现金流,t表示时间,P表示信贷现值,则久期的公式化表达为:

二、RAROC应用于信贷决策的基本原理

RAROC模型早期主要用于度量信贷资产组合在特定损失概率下的风险敞口以防范市场风险,从而有别于传统上使用股本收益率(ROE)或资产收益率(ROA)的方法。由于未经风险调整的单项业务净利润难以体现真实业绩回报,且短期利润最大化目标未考虑风险期限结构与长期稳定增长之间的内在联系,导致不同时期利率目标与风险成本错配。其中,信贷违约风险是各项风险的主体,使得承诺收益与实际收益可能存在较大离差,主要影响因素有借款人信誉、资本杠杆结构、收益波动性、担保物、商业周期、利率水平等等。由前述RAROC的公式化表达可知,基础利率上升带来债务成本的提高,可能导致还款意愿或还款概率降低,潜在的信贷风险提升。虽然利率上升产生较高的承诺收益,相较于较低利率水平时的超额收益可能被潜在风险损失抵消。这时信贷风险△LN的度量需要考虑将信贷规模LN转投债券市场的机会成本(收益)以及平均还款期内现金流的分布情况。一般而言,息票率越高,前期支付的现金流权重越大,加权平均的到期期限越短;在其他条件不变的情况下,债券持有期(亦可表述为授信的时间)越长,加权平均的到期期限越长,远期支付的现金流权重相对更大,使得风险相对较高而到期收益率反而降低。

三、基于部分制造业上市公司信贷数据的观测分析

本文对辽宁省部分制造业上市公司的35份中短期信贷合同数据(数据来源:国泰安行业经济数据库)进行了实际测度,还款期数由4~36不等,久期跨度0.41~12.97,在险信贷资产价值由48.85万元至4.94亿元不等(限于篇幅汇算的明细数据未展示),表现出在不同还款方式和还款期限结构下信贷风险具有明显波动性的特征。

为清晰比较决策差异,本文利用计算得到的风险指标及其明细构成项数据,分别以ROE和RAROC为因变量对△LN构建线性—对数模型:

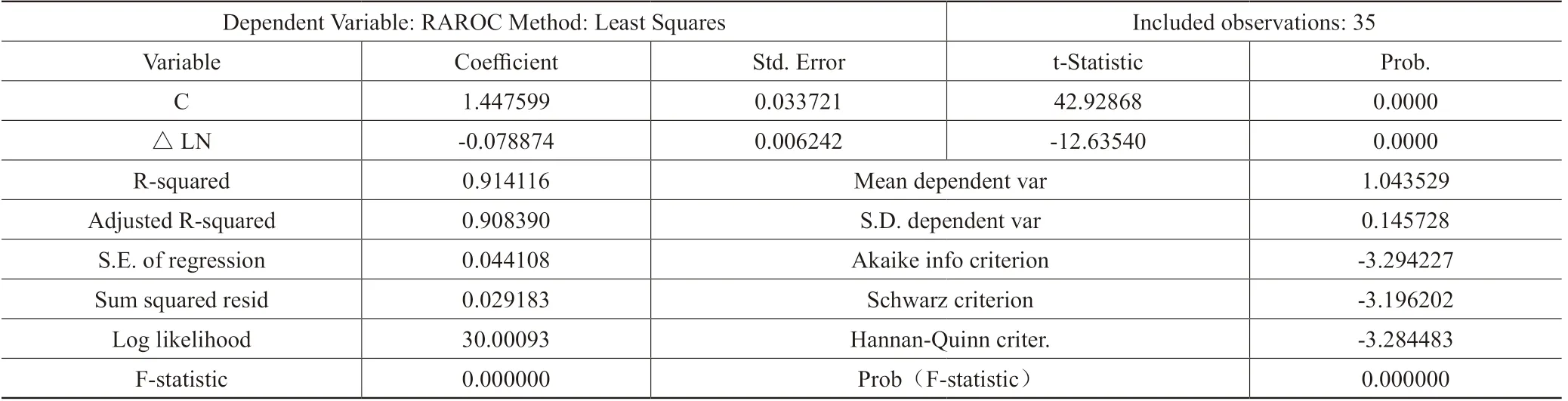

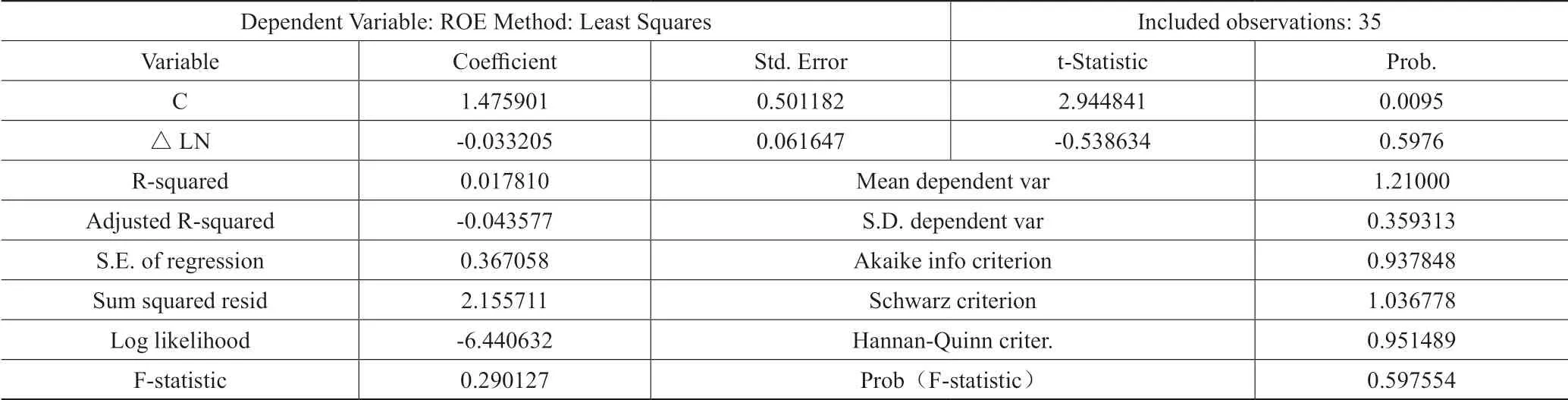

利用Eviews9.0软件进行LS估计并进行显著性检验(分别见表1和表2),得到:

表1 RAROC对ΔLN的回归结果

表2 ROE对ΔLN的回归结果

可见,RAROC与风险资本△LN存在显著负相关,即风险提高时调整的收益下降,而ROE与△LN之间不存在显著的统计依赖性。因此,在信贷决策实践中一般要求RAROC大于ROE,即经风险调整的收益率至少不低于权益收益率的水平,从而将违约风险控制在合理的水平。