信息不对称视角下商誉的产生及经济后果分析

赵洁

【摘要】近年来,企业并购呈现出数量与规模同时增长的趋势,随之而来的是巨额商誉的产生以及高减值风险的形成。一系列巨额商誉减值案例引发了资本市场的剧烈震荡,使商誉受到投资者及监管机构等多方的密切关注。基于此,文章从信息不对称的视角,通过研究坚瑞沃能并购沃特玛的案例,分析巨额商誉的产生及其经济后果。在并购前,主要表现为并购双方之间的信息不对称。此时,高额业绩承诺是导致巨额商誉产生的重要原因。在并购后,主要表现为大股东与中小股东之间的信息不对称。这种信息不对称导致大股东具有信息优势而提前减持股份,而中小股东只能遭受巨额损失的严重经济后果。

【关键词】商誉;信息不对称;经济后果;业绩承诺

【中图分类号】F275

一、引言

(一)研究背景及意义

近年来,我国企业并购的数量及规模逐年增长,“天价”并购案频出,并购的高溢价往往导致巨额商誉的形成,进而形成了极高的商誉减值风险。早期的蓝色光标、雷柏科技以及宇顺电子等商誉减值案,以及近期人福医药计提29亿元商誉减值准备,东方精工计提38.48亿元,天神娱乐计提40.60亿元等案例,均引发了资本市场的剧烈震荡。

信息不对称广泛存在于企业并购等各类资本市场交易活动之中。我国资本市场的企业并购,往往是上市公司并购非上市公司,甚至是上市公司跨行业并购非上市公司。由于我国未强制要求非上市公司进行公开信息披露,因此并购方与被并购方之间存在着信息不对称。此外,对于跨行业并购而言,并购方对被并购方的行业特质、经营状况等情况的了解不足,信息不对称程度更为显著。而在这种信息不对称下发挥信号传递机制和补偿机制的业绩承诺,就成为了导致巨额商誉形成的重要原因,以及后续巨额商誉减值风险的重要诱因。并购完成后,大股东与中小股东间的信息不对称,使得大股东能够提前知悉商誉减值迹象并提前进行股份减持,而导致中小股东在巨额商誉减值发生时遭受巨额损失的严重经济后果。因此,本文基于信息不对称视角,通过研究坚瑞沃能跨行业并购沃特玛的案例,探究巨额商誉的产生及其经济后果,试图得出研究结论并提出应对巨额商誉产生及减值风险的相应建议。

本文基于信息不对称视角研究商誉的产生及经济后果,为商誉研究提供了一个较新的视角,对于完善商誉产生及经济后果的影响因素研究具有一定的理论意义;本文研究商誉的产生及经济后果,为防范巨额商誉的产生与减值风险提供建议,对促进资本市场中企业并购的有序进行,以及中小股东的权益保护具有重要的現实意义。

(二)研究思路及方法

本文基于信息不对称视角,研究坚瑞沃能跨行业并购沃特玛形成巨额商誉而后全额计提减值的案例。首先,对坚瑞沃能并购沃特玛案始末进行了简要介绍。然后,基于信息不对称理论对案例进行分析。并购前双方的信息不对称下沃特玛作出的高额业绩承诺,通过信号传递机制以及补偿机制使得坚瑞沃能支付了高额的对价,从而导致了巨额商誉的形成。巨额商誉形成后,因沃特玛业绩承诺不达标而发生减值,而大股东利用与中小股东间的信息不对称提前进行股份减持,最终使得中小股东利益严重受损,产生了极为严重的经济后果。最后,得出研究结论,并提出应对巨额商誉形成以及减值风险的建议。

本文采用案例研究法,基于信息不对称理论,对商誉的产生及经济后果进行分析。通过研究2016年坚瑞沃能跨行业并购沃特玛案,从信息不对称的视角,分析其46.14亿元巨额商誉的产生及后续发生减值的经济后果,得出研究结论并提出应对巨额商誉形成及减值风险的建议。

(三)文献综述

关于商誉的本质,杜兴强等(2011)指出,应当剔除因公司高管过度乐观、自负倾向等因素而导致的估价过高的影响,实现商誉的“干净化”[1]。关于商誉形成的影响因素,陈敏和黄斌(2015)研究发现,高管的薪酬结构是影响商誉初始确认的重要因素,短期薪酬占比越高,则倾向于确认较高的商誉,反则反之[2]。关于商誉的后续计量方法,刘正楼(2010)认为,商誉减值测试法具有成本高、难度大和缺乏可靠性等缺点,不应直接采用减值测试法,可以在一段时期内同时采用减值测试法和定期摊销法进行过渡[3]。关于商誉减值的影响因素,王秀丽(2015)研究发现,商誉减值受到管理层盈余管理动机的影响,而与公司业绩不相关[4]。崔永梅和张英(2014)研究发现,投资者对企业合并商誉和减值信息的价值会做出恰当的反应[5]。关于业绩补偿承诺与商誉减值,田国双和古曼佳(2020)研究发现,在签订业绩补偿承诺后,并购方会减少对商誉计提减值;而完成业绩承诺相较于未完成的会减少商誉减值的计提[6]。关于信息不对称对商誉的影响,谢文武等(2020)研究发现,信息不对称在商誉对股价崩盘风险的影响中起着调节作用,信息不对称程度越高,股价崩盘风险越显著[7]。

早期关于商誉的研究,主要涉及其本质,初始确认以及后续计量方法。后来,逐渐开始从企业内外部特征的角度,研究商誉形成,商誉减值的影响因素以及经济后果。但是,目前从信息不对称的视角研究商誉的产生与经济后果的文献较少,因此本文通过坚瑞沃能跨行业并购沃特玛案,基于信息不对称视角,研究巨额商誉的产生及其经济后果具有一定的理论意义。

二、坚瑞沃能并购沃特玛案例介绍

(一)并购方坚瑞沃能简介

2005年,陕西坚瑞化工有限责任公司成立,后经三次股权转让,于2008年整体变更为陕西坚瑞消防股份有限公司。坚瑞消防于2010年9月在深交所创业板A股上市。2016年10月,在完成并购深圳市沃特玛电池有限公司后,坚瑞消防更名为坚瑞沃能。坚瑞消防原本主营消防工程和消防灭火设备、火灾预警设备的生产销售。在并购沃特玛完成后,坚瑞消防在调整原有消防业务结构的同时,积极布局新能源产业链。

(二)被并购方沃特玛简介

2002年,深圳市乐凯电池有限公司设立,2006年更名为深圳市沃特玛电池有限公司。后经多次股权转让与增资,截至2015年12月,沃特玛注册资本增至7294万元。自然人李瑶为沃特玛第一大股东,持股比例为48.51%。沃特玛主营新能源汽车的租赁与销售,以及新能源电池研发与销售等业务,被评定为国家高新技术企业。

(三)并购背景、过程及结果介绍

一方面,为提升消防工程的市场份额以及实现规模化扩张等目的,坚瑞沃能于2014年完成了对达明科技股份有限公司的收购。截至2015年,坚瑞沃能消防安防工程业务占销售收入之比达到了73%。然而,其主要产品S型气溶胶的市场竞争日益激烈,公司业绩出现波动,其急需寻找新的发展机会,保持持续盈利能力。另一方面,伴随着经济的高速发展,环境污染问题日益凸显,低碳环保理念深入人心,新能源汽车产业进入高速发展阶段。早在2012年,政府就出台了诸多政策鼓励新能源汽车产业的发展。锂电池作为新能源汽车的核心部件,在新能源汽车产业发展过程之中起着至关重要的作用。而沃特玛主营新能源电池研发与销售,且业绩优良,增长潜力巨大。

2015年12月,坚瑞沃能发布公告称,其正在筹划重大资产重组,标的公司为新能源行业企业,申请停牌。随后,坚瑞沃能定期发布重大资产重组进展公告。2016年2月,发布重大资产重组交易预案。当年4月,坚瑞沃能发布重大资产重组报告书、沃特玛审计报告及沃特玛资产评估报告。当年7月,该项重大资产重组获得证监会批准,并完成了沃特玛过户。

2016年7月,坚瑞沃能最终以52亿元完成了对沃特玛的并购,形成了46.14亿元的巨额商誉。随后,沃特玛2016年超额完成业绩承诺,2017年未完成业绩承诺,亏损7 796.56万元。基于此,坚瑞沃能全额计提46.14亿元商誉,直接导致坚瑞沃能由盈转亏,2017年巨亏37.34亿元,被出具保留意见,并收到证监会年报问询函。2018年,沃特玛继续亏损,未能完成业绩承诺,导致坚瑞沃能继续亏损,实现净利润-24.65亿元,被出具无法表示意见,并被证监会问询。

三、坚瑞沃能收购沃特玛案例分析

(一)合并商誉的产生分析

由于对非上市公司没有强制信息披露的监管要求,所以外部人能够获取的关于非上市公司的信息是非常有限的,外部人与非上市公司内部人之间存在着信息不对称。此外,当外部人与非上市公司所处行业不同时,这种信息不对称的程度更为显著。坚瑞沃能对于非上市公司沃特玛,无论是了解的广度与深度均远不及沃特玛的内部人。此外,坚瑞沃能作为一家主营消防工程的企业,而沃特玛作为一家新能源行业企业,二者所处行业差异十分显著。因此,坚瑞沃能对于新能源行业的行业现状、发展前景等信息的了解是十分不足的。并购方坚瑞沃能与被并购方沃特玛之间在并购之前就存在着显著的信息不对称。

对于企业并购而言,被并购方的内部人拥有强烈的动机和机会隐瞒不利信息,夸大甚至是虚构有利信息,从而达到获得高额对价收益的目的。并购方此时只能够借助会计师事务所及资产评估机构等中介机构建立信号传递机制,缓解信息不对称。会计师事务所对被并购方的财务报表进行审计;资产评估机构对被并购方的权益价值进行评估,以作为确定交易价格的基础。

尽管会计师事务所及资产评估机构等中介结构能够在一定程度上通过信号传递机制缓解信息不对称,但是其对于被并购方的了解仍远低于其内部人。在这种情况下,业绩承诺便应运而生,它可以在一定程度上弥补被并购方在并购后业绩不佳带来的损失,保护并购方投资者的利益。基于信息不对称理论,一方面,从被并购方来看,业绩承诺发挥了信号传递机制的作用。高额的业绩承诺传递出一种盈利持续性能力强,未来发展前景良好的信号,导致资产评估机构对被并购方的未来现金流量持有一种乐观的态度,最终导致对其的高估值。进一步,高估值导致高交易对价,最终导致巨额商誉的形成。另一方面,从并购方来看,业绩承诺可以作为一种对于双方信息不对称的補偿机制。由于存在信息不对称,并购方可能对于被并购方在未来能否具有预期的持续盈利能力与良好发展前景产生疑虑。如果被并购方未来发展前景不如预期,那么业绩承诺能够为由于信息不对称导致的高对价或并购后带来的损失提供一定程度的补偿。总而言之,企业并购中的业绩承诺通过发挥其信号传递机制与补偿机制的作用,促进了并购交易的进行,增加了高溢价并购的发生,提高了巨额商誉的形成概率,产生了巨额商誉减值的风险。

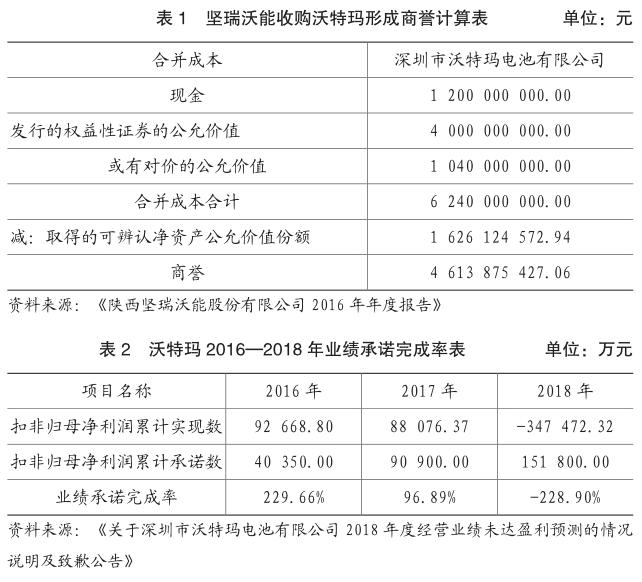

2016年,坚瑞沃能与沃特玛第一大股东李瑶签署了《盈利承诺及补偿协议》。李瑶承诺,自2016年1月1日起,沃特玛实现的扣除非经常性损益后归属于母公司的累计净利润,截至2016年12月31日不低于40 350万元,截至2017年12月31日不低于90 900万元,截至2018年12月31日不低于151 800万元。如果业绩承诺不达标,则李瑶需要对坚瑞沃能进行现金和股份的补偿。此外,若沃特玛超额完成业绩承诺,则坚瑞沃能需要向沃特玛全体股东支付最高不超过10.40亿元的或有对价。

该次收购资产评估由坤元资产评估有限公司完成,评估基准日为2015年12月31日,评估对象为沃特玛股东权益价值,评估方法为资产基础法和收益法。沃特玛净资产账面价值为91 968.05万元,资产基础法评估结果为158 227.61万元,收益法评估结果为523 866万元,最终采用收益法评估结果作为沃特玛股东权益价值的评估值。基于该评估结果,经双方协商后,最终交易价格被确定为52亿元。

如表1所示,坚瑞沃能收购沃特玛的合并成本为交易价格52亿元加上或有对价的公允价值10.40亿元,合计62.40亿元,而沃特玛可辨认净资产公允价值为16.26亿元,因此形成商誉46.14亿元。

沃特玛2014年实现净利润841.94万元,2015年实现24 632.76万元,增幅高达2825.71%。对此,沃特玛解释称,这得益于新能源行业的高速增长,且预计未来仍能保持高增长。而同样主营锂电池的上市公司国轩高科2015年度净利润增长134.71%,圣阳股份增长69.65%,亿纬锂能增长107.86%,南都电源增长171.56%,欣旺达增长93.61%,而骆驼股份则亏损10.30%。同行业上市公司净利润增长率差异较大,从70%至170%不等,但沃特玛的增长率竟然高达2825.71%,十分反常。

沃特玛审计报告显示,其1年以内应收账款在2014年12月31日为3.97亿元,而至2015年12月31日增至12.14亿元,增长率高达205.79%,说明其2015年度的净利润巨额增长部分来源于其进行赊销。沃特玛2014年计提坏账准备882.42万元,2015年计提5645.35万元,增长率高达539.76%,且2015年末有一笔2066.21万元的应收账款无法收回而被全额计提坏账准备,这均表明其应收账款回收率较低,应收账款难以收回的风险已初现端倪。

根据李瑶作出的业绩承诺,沃特玛净利率增长率在2016年为63.81%,2017年为125.28%,2018年为67.00%。一方面,沃特玛2015年度净利润超过同行业上市公司高额增长;另一方面,其应收账款收回率较低,坏账发生可能性较高,存在应收账款回款的困难。此外,沃特玛经营活动产生的现金流量净额在2014年为-938.35万元,尽管在2015年迅速增长至14 320.62万元,但仍然表明其持续经营能力存在重大的不确定性。这一系列迹象均表明沃特玛所展现出的良好持续盈利能力是值得怀疑的。而李瑶通过作出的异常高额业绩承诺,发挥信号传递机制使得资产评估机构高估其未来现金流,进而形成高估值;同时发挥信息不对称补偿机制的作用,促进并购交易的进行,同时使得坚瑞沃能认可对其作出的高估值,共同促使交易对价虚高,最终导致46.14亿元巨额商誉的形成。

(二)合并商誉的经济后果分析

在完成对沃特玛的收购之后,坚瑞沃能的净利润较2015年实现了1059.29%高额增长的同时,还形成了46.14亿元的巨额商誉。并购形成的巨额商誉,极易因业绩承诺不达标或者是盈利状况不如预期而发生大额的减值,一旦计提减值,则会对合并净利润产生负面影响,甚至导致亏损,使得上市公司面临退市的风险。

在完成并购并形成巨额商誉之后,由并购前并购方与被并购方之间的信息不对称,转化为公司内部大股东与小股东之间的信息不对称。由于我国上市公司股权集中度较高,大股东能够操纵、任免管理层,参与公司经营管理,直接获取公司内部的各种经营管理信息;而中小股东则难以获取此类信息。因此,大股东与中小股东之间存在着信息不对称。大股东有动机和机会利用其在这种信息不对称中所处的信息优势,实施掏空、利润转移等侵害中小股东利益的行为。在并购完成之后,如果出现被并购方业绩不佳或者业绩承诺不达标等迹象,则非常容易导致商誉计提减值。而大股东在这一过程之中,总能先中小股东而获知此类消息,而后作出减持股份等行动以避免自身遭受大额损失。大股东可能不会主动及时进行信息披露,缓解信息不对称;甚至还可能刻意隐瞒业绩承诺不达标等商誉减值迹象,延缓信息披露,加剧信息不对称,为其自身进行减持股份等行为争取时间。

如表2所示,沃特玛在2016年度超额完成业绩承诺,完成率高达229.66%。而2017年,沃特玛却亏损796.56万元,扣除非归母净利润为-4954.77万元,未达成业绩承诺。基于此,坚瑞沃能作出对46.14亿元巨额商誉全额计提减值的会计处理,导致坚瑞沃能当期由盈转亏,净利润亏损37.34亿元。2018年,沃特玛继续亏损,净利润亏损42.43亿元,扣除非归母净利润为-43.55亿元,未完成业绩承诺。这导致坚瑞沃能继续亏损,实现净利润-24.65亿元。

2017年9月27日至2018年4月18日,坚瑞沃能的控股股东、董事长郭鸿宝通过大宗交易或集中竞价交易,减持了约3000万股股份,减持比例合计1.24%,获利约2.09亿元。2018年4月20日,坚瑞沃能发布2017年度业绩快报修正公告,将净利润由盈利5.22亿元修正为亏损36.89亿元。坚瑞沃能预约的2017年年报的披露时间为2018年4月27日,而郭鸿宝截至4月18日仍在减持股票,后被证监会认定为违规减持,被给予公开谴责处分。该处分决定还提及,郭鸿宝等高管在2017年11月起已有媒体报道且不晚于2018年3月已知悉沃特玛债务状况恶化的情况,未能履行勤勉尽责的义务,违反信息披露规定。

坚瑞沃能在媒体已经爆出沃特玛陷入债务困境时,显示出商誉减值迹象时,仍然不发布公告进行及时的信息披露,刻意加剧信息不对称程度。郭鸿宝作为控股股东及董事长,能够充分了解坚瑞沃能的内部经营状况。其自2017年7月起便开始减持股份,并且充分利用年报公告前的时间窗口进行违规减持。坚瑞沃能的股价从2016年7月13.51元的高位,自2017年11月开始不断下跌,至2018年4月20日跌至4.10元,截至目前已经跌至1.60元左右。在这一系列的股票涨跌之中,大股东利用其在信息不对称中所处的优势地位进行减持,而中小股东则由于信息的缺乏而不断遭受巨大的经济利益损失。

四、研究结论及建议

经过前文的分析,本文认为信息不对称在企业并购前后具有不同的表现形式。一方面,在企业并购前,主要表现为并购方与被并购方之间的信息不对称。在上市公司并购非上市公司的情景之下,信息不对称是普遍存在的。其中,在跨行业并购的特殊情形之下,这种信息不对称程度更是显著提升。在这种情况下,业绩承诺对于被并购方而言发挥着信号传递机制作用,而对于并购方而言则发挥着信息不对称补偿机制的作用。业绩承诺的两个作用共同导致了高估值,最终导致了巨额商誉的形成。另一方面,在企业并购完成,商誉形成之后,主要表现为大股东与中小股东之间的信息不对称。在我国资本市场中,股权集中度较高,大股东能够控制管理层,充分了解企业生产经营状况。因此,大股东能够较中小股东提前知悉商誉减值迹象的产生,进而在信息披露之前进行减持以减少损失,甚至会刻意隐瞒相关信息,加剧信息不对称程度。这种信息不对称,在因高额业绩承诺不达标而发生巨额商誉减值时,会对中小股东利益产生严重损害。

为應对信息不对称情境下,巨额商誉产生及减值风险带来的严重经济后果的影响,笔者提出以下建议:首先,在并购之前,并购方需要深入了解被并购方的生产经营状况。必要时,可以聘请中介机构对被并购方进行尽职调查;在进行跨行业并购之前,并购方尤其需要谨慎,可以了解与被并购方同行业上市公司的情况作为参考。其次,并购方需要理性对待被并购方作出的业绩承诺,谨慎评估其合理性与可行性,不要被高业绩承诺蒙住了双眼。最后,在并购完成后,一旦发现商誉减值迹象,需要及时进行信息披露,以保护中小股东的利益;监管机构也应当加大对刻意推迟信息披露等信息违规行为的处罚力度。

主要参考文献:

[1]杜兴强,杜颖洁,周泽将.商誉的内涵及其确认问题探讨[J].会计研究,2011,(01).

[2]胡如月.从产业投资企业管理角度论商誉减值风险[J].国际商务财会,2019,(11).

[3]鲁立.上市公司商誉减值管理内控现状与改进[J].国际商务财会,2019,(12).

[4]王秀丽.合并商誉减值:经济因素还是盈余管理 ——基于A股上市公司的经验证据[J].中国注册会计师,2015,(12).

[5]田国双,古曼佳.业绩补偿承诺对商誉减值的影响研究[J].会计之友,2020,(06).

[6]谢文武,叶聪颖,汪涛.信息不对称视角下并购商誉对股价崩盘的影响研究[J].金融与经济,2020,(04).