公司法利润分配规则的逻辑结构与现实约束

——基于法律与会计交叉分析的视角

王秋豪

(北京大学法学院,北京 100871)

一、引言

自2013年公司法大幅放松出资环节资本管制以来,围绕法律资本制度1的修订与完善、放松与收紧甚至是存续与废除的争议从未休止。法律资本制度作为处理公司与股东之间财产进出下的资本性交易的法律规则2,通常被认为是一套基于公司有限责任下回应债权人保护的预期发展而来的法律工具。股东向公司出资以及公司向股东分配是法律资本制度的两面,在此基础上,本文主要关注后者,即公司向股东分配的法律规则。

从广义上讲,分红派息、股份回购、财务援助等导致公司财产向股东流出的规则具有相同的经济实质,在域外要么被纳入统一的“分配”(distribution)法律概念之下3,要么在不同的法律形式之下受制于相同的公司法财源限制规则。4关于公司法下的利润分配限制规则,目前主要存在资本维持及清偿能力两类模式。资本维持模式关注公司向股东分配时及分配后其资本不受减损(即公司净资产不低于股东投入公司财产的货币价值),而清偿能力模式则关注公司向股东分配时及分配后对于债权人仍然具有清偿能力。5就国际情况而言,美国各州(尽管特拉华州、纽约州等仍保有资本维持残余)、加拿大(联邦《商业公司法》层面)、新西兰等已基本转向清偿能力模式,而欧洲国家(尽管部分国家已经在私人公司层面引入清偿能力测试,如芬兰)、日本及我国仍保留资本维持模式。6近年来,在全球放松资本管制立法改革的大背景下,广义的公司分配规则及其背后的资本维持理念在我国的不同语境下受到频繁关注。从对于各类公司与股东对赌案件有效性及可履行性的探讨,到《九民纪要》对公司与股东对赌时减资前置所引发的争议,再到2018年资本市场主导下的《公司法》股份回购条款修订等,这些争议不仅涉及公司与股东之间资本性交易的规制路径,更涉及到股东合理回报、债权人保护、公司持续经营目标等价值理念的平衡,以及公司法的法益和定位等核心问题。

与公司法律规范下的其他领域相比,利润分配问题有着法律与会计双重属性的特点。财务会计作为企业商事活动的语言,在很大程度上介入到公司分配规则中,作为界定可分配金额的基准和判别分配行为合法性的标尺。进入21世纪以来,欧盟各国围绕《欧盟二号公司法指令》下的法律资本制度进行了激烈讨论,欧盟内部及欧洲法学界学者也均注意到并在一定程度上探讨了财务会计规则变化对于法律资本制度所带来的冲击(High Level Group,2002;KPMG,2008;Schoen,2004;Kuhner,2006;Rickford,2006)[8][10][15][4][9]。

资本维持规则与财务会计存在着紧密联系。一方面,资本维持是一套建立在财务会计制度上的规则体系,可以说,它完全依赖于企业的资产和负债在报表中的表现方式7;另一方面,资本维持规则及财务会计理念随着现代企业组织和商业实践的发展而相互补充并趋于完善。我国现行公司法在利润分配的实体性规则中包含诸多会计术语,尽管法律条文不多,但公司法下较为复杂的账户设置和转增、弥补等规则与基本的财务会计问题交织,也足以令法律人士在一些核心问题上难以把握。此外,公司所有者权益账户下的一些其他会计科目,例如其他综合收益、库存股等,使得利润分配相关的会计技术问题和法律制度探讨呈现出更加扑朔迷离的状态。总体而言,有必要对于我国现行《公司法》规制利润分配下资本维持规则的逻辑内涵进行梳理;在此之上,也应当对于会计理念差异给公司法下分配规则所带来的现实约束进行阐明,从而为即将到来的《公司法》修订提供相对全面的见解与参考。

二、资本与盈余两分:公司法利润分配规则的逻辑结构

“资本维持”是大陆法及英美法下均存在的一个法律概念8,其与公司早期形态、功能及价值的变化密切相关。资本指代股东向公司的投入,不仅包括公司法意义上的实缴注册资本(股本),还包括资本公积。盈余指代公司经营过程中产生的累积利润。通过规定分红从盈余中支出进而不得损及资本,资本维持规则遵循着非常简单的逻辑,即股息应是实现的利润,而不是(股东)出资的返还。9公司法下的资本维持规则在理论上有三层价值目标,其一为债权人保护。资本制度在很大程度上与如何实现公司制度上的股东利益和债权人利益的衡平有关10,其核心逻辑在于将股东投入公司的资本作为债权人信用保护的“安全垫”(cushion),通过维持资本以实现吸收亏损效果的同时,确立债权人与股东之间财产分配规则的优先顺位。其二是保持公司持续经营能力。随着公司制度在历史早期的不断发展,公司从为一次特定商业冒险活动而成立的组织逐渐演化成为寿命甚至超过其所有者的商业实体。随之而来的是其作为生产性组织维持持续经营能力的目标要求。企业的经营管理应当为股东保留资本投资,使其多年后每年都能从中获得利润。事实上,维持资本以实现持续经营的目标先于债权人保护价值而产生。11总的来说,“有限责任和永久投资的经济需要均要求在企业内保持缴入的资本”。12

除上述两项价值以外,因有限责任而催生的机会主义动机以及避免与持续经营目标相对的短视行为还产生了资本维持的文化价值目标。要求股东向公司投入资本并不得随意抽回资本,一定程度上可以使得股东更加谨慎地从事商业经营活动,避免利用高杠杆从事机会主义行为,或不顾公司商业经营计划的需要而短视地寻求分红。事实上,随着法律资本制度与债权人保护的相关性受到质疑,资本的文化价值已经成为一项主要支持理由(Schoen,2004;Manning and Hanks,2013;Ferran,2019)[15][3][6]。

资本维持的真正含义是禁止公司将资本非法返还给股东。13在资本和盈余两分的模式下,公司分配时或分配后的净资产不应低于股东投入公司的财产的货币价值,这是资本维持理念下最基本的逻辑。就公司法规则发展的历史及法律与会计的商业实践而言,关于资本维持规则下“资本-盈余”两分的逻辑结构包括三项具体问题:一是资本概念的范畴及其定位,二是如何确定和计算公司的盈余,三是对于法定公积金的具体规定。

(一)资本、面额与资本公积:资本的概念辨析

在资本维持规则历史演进的过程中,重要且存在争议的事项并不在于公司股本,而在于资本公积。资本公积(capital reserve,有时也译为“资本准备”)的产生与股票面额概念相关。面额是历史上公司在静态设立阶段基于股东平等理念的产物,在早期公司设立并向公众募集股份时,为了保证出资相同的股东获得同等的公司份额,公司会向股东交付印有相应金额的股票,以表明在成立时股东们为其获得的股票向公司支付了多少资产。14尽管历史早期,股票面额即等同于股东出资,但亦可看出面额与资本在功能及效果方面的迥然差异。随着公司持续经营过程中状态和业绩的不断变化,不同时期融资价格存在差别已然成为一种常态,这也间接导致面额与资本的分离,体现出面额这一公司静态设立阶段产生的法律概念与持续经营融资的动态公司实践之间的不协调性。此外,19世纪的美国法官错误地将面额与债权人保护相关联15,规定公司不得折价发行股份,使得高面额将带来阻碍公司商业融资的结果,进而刺激了低面额股的流行,促使面额与资本在美国彻底分离。16随着公司制度的发展,面额最初的价值早已不复存在。自1918年美国纽约州立法率先承认无面额股以来,许多国家在公司法中均已认可无面额股,例如法国、德国、加拿大(联邦《商业公司法》层面)、澳大利亚等。

随着面额与资本的分离,对于如何在会计上处理资本与面额之间的差额,也就是如今所说的“资本公积”,各方产生了争议。从资本公积科目产生的目的及其功能来看,面额与资本公积共同构成了股东投入公司财产的货币价值,二者具有相同的经济实质。事实上,美国公司法中资本维持失效的历史也深刻表明,如果资本维持的范畴不包含资本公积,将导致整个规则无效的后果。20世纪20年代,美国的会计职业与法律职业就资本公积的可分配性产生了争议。当时的会计师和会计学者普遍认为,公司资本大于股票面额的部分(即资本公积)应当被称作资本盈余(capital surplus),属于资本且不得计入可分配金额。但律师往往将之称为缴入盈余(paid-in surplus),淡化其资本属性并将之归入盈余的范畴,同时在法律意见当中认可将其用于分配的观点。17在大萧条前夕的虚假繁荣之下,法律的认可进一步鼓励公司在缺乏利润的情况下,利用发行新股所得资金分配股利这种庞氏骗局式的做法。“法律压力已经迫使会计师使用一个单一盈余账户,这是不明智且危险的会计程序。整个20世纪20年代都在持续争论这个复杂问题”。18

1979―1987年美国《示范商业公司法》的修订昭示了法律资本制度在美国的基本终结。但就公司利润分配下的资本维持规则而言,20世纪20年代美国商业实践中对待资本公积账户的态度本身早已昭示了规则由于滥用而导致的无效化。维持一个可以由管理层随意设定和更改的股本(面额)是毫无意义的,也注定无法实现资本维持的目的。相较之下,目前我国《公司法》和其他许多实行资本维持规则的公司法律一样19,不允许将资本公积用于分配目的,仍然相对完整地体现出了资本维持规则下“资本-盈余”两分的逻辑理念。

(二)盈余的产生:两类标准的分析

盈余可被看作是公司历年利润的累积。对于计算可用于分配的盈余,公司法一般采取纯利标准(损益表标准)与溢余标准(资产负债表标准)两种限制方式。20前者以公司的净利润为基准,要求股利不得高于企业的历年利润总额;后者则以净资产和资本为基准,要求分配时或分配后的净资产应大于公司资本。早期的利润分配限制一般采用纯利标准,随着公司经营业务与期限的不断扩张,尤其是公司越来越多地以固定资产从事经营活动,纯利标准开始展现出其固有问题,最直观的问题在于资本减损(capital impairment)给维持资本带来的冲击。21以矿山、铁路等为代表的企业固定资产在使用过程中价值不断减损并最终耗竭或报废,在折旧会计尚未普及之前,这种减损并不会反映在现金收付形式计算得出的企业利润中,如果股东分红时不考虑固定资产价值下降所带来的资本减损,也就无法实现持续经营或债权人保护的目的。域外早期资本维持的经典争议场景,很多都是围绕资本减损发生的。例如,在Lee v. Neuchatel Asphalte Company案中,英国上诉法院允许一家采石场企业在计算可分配利润时,不考虑矿山本身的资产损耗。22Lee案的判决使得19世纪英国公司立法中确立的资本维持概念有效性几乎立即遭到破坏。23在此背景下,采用资产负债表确认可分配金额的溢余标准应运而生。通过规定企业进行利润分配时或分配后净资产不应低于资本,溢余标准使得企业因为资产价值下降而导致净资产低于企业资本时禁止向股东的分配行为,有效地解决了利润分配规则下的资本减损问题。

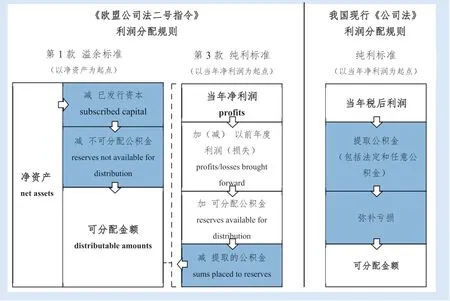

现代会计制度的不断发展,尤其是复式记账技术以及折旧会计的完善,已经使得纯利标准和溢余标准趋于统一。如今,从利润中支出股利的另一层含义也就是分配不得损及公司资本。从比较法立法例来看,两种方法可以实现殊途同归的结果,从而完整描述公司的可分配金额。有的公司法当中仍然保留了纯利标准与溢余标准两类模式,例如,《欧盟公司法二号指令》第17条第1款及第3款展现了两种不同表述方式下的法律文本模板,如图1所示。可以看出,参照《欧盟公司法二号指令》第17条第1款下的溢余标准,企业的可分配金额可以净资产(所有者权益)为起点做减法,减去企业的已发行资本与不可分配的公积金(欧盟各国规定不一,一般包括资本公积、法定公积金和库存股准备金等)。而参照第17条第3款下的纯利标准,企业的可分配金额可以当年净利润为起点做加法,加上以前年度剩余的利润(或减去未弥补损失),再加上可用于分配目的的公积金,再减去企业当年提取的公积金。二者共同构成了可分配金额的上限。

图1 《欧盟公司法二号指令》及中国现行《公司法》利润分配规则

如果以上述逻辑考察我国《公司法》第166条所规定的分配规则,能够清晰地发现其语焉不详之处。不论采用何种标准,企业历年累积形成的净利润都应当可以用于分配。然而,我国《公司法》第166条采用纯利标准时,选择公司“当年税后利润”作为计算可分配金额的起点,但在计算时并未加上以前年度的净利润,因而在公司以前年度累积利润是否可用于分配这一问题上没有明确规定。类似的表述还见于《证券法》(2019年)第91条。相较之下,仅适用于国有及国有控股企业的《企业财务通则》(2006年)第50条则明确了以前年度利润的可分配性(尽管该法规在效力位阶和适用范围上均存在局限)。从现实中大量存在的上市公司亏损分红或超额分红实践看24,可以认为上市公司在当年亏损的情况下分配其历年累积形成的利润在现实操作中并未遭到法律挑战,但《公司法》在文义上的逻辑漏洞仍然是亟待改进的问题之一。

(三)法定公积金规则:增厚的安全垫

在资本与盈余两分的基本模型之上,资本维持规则对于分配的限制可以随着法定公积金规则的严格程度而向上累积。法定公积金是资本之上的额外安全垫,其基本逻辑在于按照特定的基数在资本的基础上增加保护上限,从而对可分配金额设置更高的限制。比较各国的法定公积金制度,无论是涵盖范围、计提基数、计提比例还是上限均不尽相同(如图2所示),包括:(1)公积金涵盖的范围上,德、日两国将资本公积也包含在了法定公积金的范畴之内,实际上变相降低了计提要求;(2)计提的基数和比例上,大多数国家均采用当年净利润作为指标,比例多在5%~10%左右,但日本较为特殊,以因分配减少的净利润额作为基数,公司如当年无分红则无需计提公积金,变相降低了计提要求;(3)计提上限上,各国一般采用已发行资本标准,但我国目前仍然采用注册资本(认缴资本)标准,变相提高了计提要求。

图2 部分国家/地区《公司法》对于法定公积金的要求

目前,我国《公司法》对于法定公积金的计提要求明显偏高,这不仅体现在上限比例(50%)上,更体现在出资制度改革对于分配制度的间接影响之上。2013年《公司法》修订后,缺乏对于出资期限规范的认缴制规则以及文化心理的影响,变相导致新设公司往往登记较高的注册资本,使得以注册资本为计提上限基准的法定准备金当然也随之畸高,间接不合理地限制了企业的利润分配行为。

三、会计模式及会计原则差异:可分配金额计算下的现实约束

毫无疑问,财务会计的利益导向、原则及规则对于可分配金额计算构成了现实约束。尽管近几十年来风靡各国的会计全球化浪潮和国际财务报告准则趋同在很大程度上推动了各国会计准则间的协调,但事实上各国本土会计准则之间仍然存在着显著差异,这也势必影响到公司法律下可分配金额的计算。跨国上市公司的财务报表编制能够较为直观地反映出这一影响的显著性。1993年,戴姆勒-奔驰作为第一家在美上市的德国企业,在将其财务报表由德国准则调整为美国准则的过程中,集团整体不仅释放了约40亿德国马克(当时折合24.5亿美元)的秘密公积金,还为其1993年的合并净资产和净利润分别带来了86.97亿(增加49.46%)和24.41亿(减少405.48%)德国马克的差异(Radebaugh et al.,1995)[11]。

戴姆勒-奔驰的案例仅仅是一个开端。近年来,国内外针对各国间的比较会计差异有大量的理论及实证研究(Ball et al.,2000;Hung and Subramanyam,2007;Leuz et al.,2012;郝振平,2014)[13][12][5][16]。在此基础上,本文将分析会计差异对于可分配金额计算所带来的现实约束及其核心问题,具体包括以下两点:其一,各国会计模式及主导性的会计原则的一般性差异是如何影响可分配金额计算的;其二,以德、英、美三国为例,法律与会计在利润分配制度上的不同规则是如何协调并演化成不同的制度模式的。

(一)影响可分配金额的会计模式、原则及规则差异

一般认为,财务会计的主要信息使用者包括外部股东、债权人、政府、公司雇员等。不同的信息使用者对于财务会计信息的需求并不一致,这也间接成为各国会计规则差异的重要原因。相较而言,外部股东,尤其是证券市场投资者更加强调财务信息披露的透明和及时。25为了能够帮助其评估公司的发展潜力与投资价值,股权投资者希望全面反映公司资产价值的变化,进而要求利润中不仅包含公司已经实现的收益,还应包含尚未实现的收益。相较之下,获取固定回报的债权人则更加关注资产的安全性,由于债权人获得的经济收益和承担的损失并不对称(Peek et al.,2010)[7],他们也希望财务信息对于资产和负债、收入和费用的确认和计量也存在一定程度上的不对称性,例如压低资产价格,更多确认潜在的负债,不反映尚未实现的收入,但应当为可能发生的损失计提准备等。此外,银行等金融债权人对于金融监管指标稳定性的需求更增加了其对于会计收入或股息波动性的厌恶(Ball et al.,2000)[13]。政府出于税收征缴的要求,一般支持企业财务数据应当记录已实现的利润以便用于课税。而雇员对工作机会和收入的稳定性预期也强化了他们对于一个相对稳定的财务数据的利益导向需求(Ball et al.,2000)[13]。在财务报表的主要信息使用者中,债权人、政府及雇员等对于收入确认和资产负债计量在部分需求上相对一致,但与股东尤其是证券市场投资者较为不同。因此,会计学者将由于外部信息使用者偏好而产生的会计差异归纳为股东(shareholder)导向以及利益相关者(stakeholder)导向两类会计模式(Ball et al.,2000)[13]。

上述两类会计模式差异产生了不同会计模式下的核心原则的差异,分别指向两个存在矛盾的会计原则——真实公允(true & fair value)以及谨慎性(prudence)。前者强调会计记录的对称性,希望“公平地反映一个实体的财务状况、财务业绩和现金流”26;后者则代表了会计记录的不对称观点,认为应当谨慎地确认计量资产和收入,但应尽可能地确认负债及可能发生的损失。上述两项原则的对立反映在各国公司法律协调下的具体争议中。例如,20世纪70年代,随着英国和爱尔兰加入欧共体,围绕欧共体范围内会计统一为目标的《欧盟四号公司法指令》(以下简称《四号指令》)的核心原则,以英德两国为首的国家产生了分歧,资本市场发达的英国支持真实公允原则,而更强调债权人保护的德国则认为应当将谨慎性作为《四号指令》的核心。最终,二者均被写入1978年版本的《四号指令》中。27

回到资本维持规则下可分配金额的计算问题上,就法律与会计本身的内在逻辑一致性而言,谨慎性显然是与资本维持规则价值理念更加匹配的会计原则,原因包括:(1)资本维持规则的核心价值在于债权人保护,与之相对的会计规则应当也是一套符合债权人关切的规则。历史上,谨慎性就与保守主义、债务契约和债权人保护密切相关(Watts,1993)[14],实证研究也证明了财务报告的谨慎性与债权人保护之间的相关性(Ahmed et al.,2002)[2]。(2)利润分配问题下存在一个蕴含在现实中的不对称性,如果公司经营过程中先遭受损失而随后成功恢复到起点,那么股东在此过程中没有机会从公司取得任何资产。然而,如果公司开始赚取高额利润,随后遭受同样金额的严重损失,股东在公司经营的前半段却可以从公司获得股利。28但不论在任何情况下,股东都没有义务将其先前合法取得的股利返还给公司。此时,强调偏向债权人的不对称性的谨慎性原则更能够平衡债权人和股东在此过程中的利益冲突。(3)用于向股东分配的利润应当是企业已经实现的利润,如果企业财务报表中列示的利润尚未实现,那么企业实际上是在向股东预支其未来可能获得的金额。各类未实现损益越来越多地影响了企业的利润和盈余,也可能使得根据真实公允理念得出的财务数据越来越不适合于计算可分配金额。

不论在理念和逻辑中区别如何,最终这些差异都将反映到财务报表数据中并影响可分配金额的大小。在利润分配问题上,谨慎性和真实公允的理念差异的核心在于会计确认与计量的“不对称性”与“对称性”,并最终通过影响财务报表中的净资产及净利润,使得可分配金额产生改变。具体表现在以下两个方面:

第一,谨慎性下的会计规则与真实公允下的会计规则相比,将导致企业的净资产更低。从利润分配的角度来说,这将直接导致可分配金额计算基数下降。这是由于谨慎性原则对于资产和负债在确认和计量过程中的不对称性所导致。谨慎性通过压低资产的价值,同时尽可能地确认负债,使得公司的净资产下降(如图3所示)。例如,奉行谨慎性原则的德国会计准则要求按照成本与市价孰低法计量金融工具(Hung and Subramanyam,2007)[12],同时允许对周转缓慢的存货计提准备、允许固定资产计提计划外折旧等(任永平,2001)[17]。然而,对于负债的计量,真实公允准则下的会计规则具有更高标准。例如,国际财务报告准则下,只有当企业对第三方负有现行义务且资源有可能外流时,才可根据国际财务报告准则确认预计负债。

图3 谨慎性所导致的不对称性对于财务报表的影响

第二,谨慎性下的会计规则与真实公允下的会计规则相比,将导致企业净利润的波动性下降。从利润分配的角度而言,这抑制了企业在存在超额未实现收益时的过度分配动机。在收入和费用的确认和计量上,真实公允下的会计规则可能包含更多未实现收益。但谨慎性下的会计规则对收入的实现有更高的确认标准,但强调在损失可能发生时,就应当予以确认。然而,需要说明的是,谨慎性原则下收入与费用确认的不对称性并不必然导致其利润持续低于真实公允下的利润水平,而带来的是利润在各个会计期间之间平滑的结果。这又被称作“甜饼罐”效应。谨慎性原则下更大的减值准备计提自由度能够使得管理层在一些年份储存利润留待以后释放,类似于“饥饿”的管理层给自己准备的“甜饼罐”。29

总体而言,不同会计理念影响可分配金额计算的逻辑在于,通过对于资产和负债、收入和费用确认计量的不对称性(谨慎性)和对称性(真实公允),直接影响财务报表数据中的净资产与净利润金额。不对称性的直接结果是净资产账面金额下降,以及净利润波动性降低,且更加符合已实现的利润金额;而对称性则相反。因此,谨慎性原则主导下的报表一方面压低了可分配金额,创建了“秘密公积金”;另一方面平滑了利润,且使之更接近于企业已经实现的利润,在企业存在较高浮盈时抑制了管理层的分配动机。

(二)不同模式下会计与法律的协调

将会计与法律同时纳入公司利润分配规则的整体框架中,可以发现德、英、美三国分别发展出了截然不同的规则生态。以德国商法典会计为代表的德国本土会计规则秉持谨慎性理念,在通过秘密公积金为债权人保护创设额外“安全垫”的同时,还在其他各方面均创设了一套适于资本维持规则的会计制度。而英国在法律上保留资本维持规则并在会计上采用真实公允理念,为弥合二者的逻辑差异,英国使用了一套用于计算可分配金额的复杂的利润调整措施。相较而言,在公司法层面基本已经全面转向清偿能力模式的美国,则通过同样灵活的会计规则为管理层商业判断提供了更加广泛的裁量空间。

1.德国:谨慎性与“秘密公积金”

德国公司法在利润分配规则方面表现为一个比较完整的资本维持模式,包括:(1)严格维持股东投入财产的货币金额(包括股本和资本公积);(2)通过法定公积金为债权人保护设置第二层安全垫。而在财务会计规则层面,作为谨慎性原则的拥趸,德国准则体现出非常明显的保守取向,并以其“秘密公积金(stillen Ruecklagen)”而著称。秘密公积金并非财务报表下的一个科目,而是通过低估资产价值和尽可能地预计负债而天然形成的、在报表不可见的公积金。秘密公积金限制了管理层的分配动机,并构成了资本维持规则下继资本、法定公积金以后债权人保护的第三层安全垫。有实证研究表明,德国上市公司在国际财务报告准则下净资产的账面均值和中值(分别为12.53亿和2.31亿欧元)均显著高于德国准则下净资产的账面均值和中值(分别为8.4亿和1.7亿欧元)。30按此计算,德国准则相比国际财务报表准则平均形成了相当于净资产账面价值近30%的秘密公积金。而法定公积金在德国的保护上限仅有公司已发行资本的10%,与秘密公积金相比可谓是“小巫见大巫”。

除谨慎性原则之外,秘密公积金的形成还有一些其他原因,包括保守的商业文化、更加灵活的较低价值计价选择权以及税务会计的影响等(Hellmann et al.,2010;任永平,2001)[1][17]。但从根本上来说,德国会计准则下秘密公积金的核心来自于会计的商法传统和债权人保护的价值理念。德国会计准则主要规定在其商法典中,具有非常强的法律传统。商法基本目的在于保护债权人,立法者认为对资产、负债谨慎地计价,甚至允许企业形成秘密公积金是必然的选择(任永平,2001)[17]。在此基础上,审慎计算可用于分配的利润而不损害债权人的利益一直是德国会计的一项核心价值目标。这种理念已经渗透到了德国会计的方方面面,例如,在对资产的定义上,遵循真实公允理念的会计准则一般更加关注资产能否给企业带来经济利益,而德国对于资产的关注焦点则是其偿还债务的潜力(Hellmann et al.,2010)[1]。由此,财务会计上一些不具有偿付能力的资产(如无形资产在开发阶段资本化的支出、企业并购产生的商誉等)在德国准则下并不被承认。

德国商法典会计与公司法资本维持规则的协同配合,为限制公司分配行为并保护债权人利益提供了一套完备的规则体系,也在商业实践中获得了一些认可。31然而,本文无意为德国模式正名,也并不认为能够在中国完整复制德国的蓝本。盖因过度谨慎的会计实践扭曲了会计的信息功能,且增强了公司管理层盈余管理的动机。此外,在经济全球化和国际会计趋同的浪潮下,德国也很难独善其身。目前,很多德国上市公司需要按照本国准则和国际财务报告准则维持两套财务报表体系,分别用于计算可分配金额以及证券市场信息披露的目的,这也直接提升了域外上市的德国公司在商业经营过程中的成本。

2.英国:真实公允下的利润调整模式

在利润分配问题上,英国公司法仍然保留了资本维持模式下的分配框架,要求公司股本及资本公积金不可用于分配目的,但并无法定公积金要求。除此之外,英国利润分配规则下颇具特色的方面主要体现在其会计制度上。由于英国会计准则以真实公允理念作为指导原则,会计利润并不适合用于确定可分配金额,按照英国国内会计职业团体所发布的规则,英国公司需要将财务报表中的净利润调整成为已实现的(realized)可分配利润。32英国准则对于已实现利润的理解是,只有当以“现金形态或其他最终变现为现金具有合理确定性的资产”为形态而实现的利润,才被视为已实现利润。33

然而,无论是在法律还是会计层面,英国现行的“资本维持+利润调整”模式均面临着很强的改革势头。在公司法律层面,事实上,2006年英国公司法修订时已经引入了一套私人公司减资规则下的清偿能力声明标准,并取消了私人公司注册的最低资本限制。34当时,英国国内即存在诸多废除法定资本制度的讨论。35英国脱离欧盟之后,由于公众公司也不再受到以德国公司法为蓝本的《欧盟二号公司法指令》的束缚,使得英国公司法对于资本制度的选择具有更高的自由度。另外,在相关会计规则层面,英国模式也面临着极大的缺陷。首先,英国并不强制要求公司披露其可分配金额,使得外部信息使用者缺乏对可分配金额的了解。富时100指数的上市公司当中,仅58%的公司对可分配金额进行了一定程度的披露。36其次,利润调整规则在实践中颇为复杂,规则文本长达170页37,大大增加了公司的合规成本,即便是大型上市公司也时常发现自身由于“技术违反(technical infringements)”而陷入了非法支付股息的境地。38与德国上市公司的情形类似,在国际会计趋同的大背景下,英国模式的实质仍然是要求企业维持两套财务报表体系,进而产生对于整体监管成本和社会资源的消耗。

3.美国:清偿能力模式下的灵活会计标准

尽管美国各州公司法下清偿能力模式不尽相同,但一般来说,美国法下的清偿能力测试包括资产负债表清偿能力测试和衡平清偿能力测试两个标准,前者要求公司资产大于负债,后者要求公司能够清偿到期债务。前者来自于普通法,后者则源于英国衡平法。39

与利润分配相关的会计规则问题在美国各州公司成文法和判例法中均有所体现,包括以下几个方面:(1)成文法下决定可分配金额的高自由度。美国各州公司法往往规定公司可以采取“相应情形之下合理的(reasonable in the circumstances)”会计方法计算可分配金额。40(2)可分配金额的确定并不仅限于企业的财务报表数据,部分州判例法允许企业脱离财务报表数据,使用资产重估形成的盈余用于利润分配,例如特拉华州和纽约州41,尽管“公认会计准则仍是迄今为止法院最实用的标准”42;(3)判例法要求公司保留适当的营运资本(working capital),营运资本与资本维持的概念逻辑并不相同,其目的也主要并非出于债权人保护,而是公司持续经营的需要。然而,美国各州股利支付法律从未成功定义营运资本的数量,实践中有时依赖于司法机关结合公司具体情况的裁量。43

美国模式下的清偿能力测试似乎代表了一个更加灵活且适应商业经营中复杂的决策判断的标准。从财务会计的逻辑来说,一方面,对于公司清偿能力的判断显然不能够仅仅局限在报表的数字当中,而应当全面地审视公司整体经营状况;另一方面,既然以公允价值为导向的会计准则并非用于可分配利润计算目的,那么公司采用“相应情形下合理的”会计方法也无可厚非。然而,很难为这套规则设置成文法下容易操作的标准。有学者认为在美国,使用清偿能力测试代表着公司法对债权人保护的放松,与之相对的另一个侧面在于债权人的合同自我保护、破产法、欺诈性转让法及董事责任规则等很大程度上替代了资本制度下的债权人保护价值。44

总体而言,对于三类模式的总结如表1所示。

表1 德、英、美三国利润分配规则模式总结

四、中国现状及路径选择

(一)资本维持规则的改良建议

对于我国即将面临的《公司法》修订而言,不论是保留资本维持还是转向清偿能力,对于制度体系的全面审视都是必要的。如果仍然保留资本维持规则,那么,如今我国《公司法》至少有三项问题亟需改进:(1)对语焉不详的分配规则予以明确。在资本与盈余两分的逻辑下,至少应当在法律层面明确历年累积利润的可分配性,结合公司资本账户的逻辑结构,参照规则明确的比较法制度理顺可分配金额的计算方式。(2)调低或取消目前设定畸高的法定公积金比例。以注册资本(认缴资本)为计提上限且比例过高的法定公积金规则不一定起到了债权人保护的效果,却很有可能不合理地限制公司的分配行为。(3)对相同经济实质的资本性交易行为进行同等财源限制。2018年资本市场主导的《公司法》修订使得利润分配与股份回购在法律的内在逻辑一致性上脱钩,但这显然是找错了问题的症结。应当在修法理顺资本维持逻辑、改进分配规则、放松回购限制之后,将股份回购与利润分配纳入同等财源限制之下。

与改进现有分配规则相比,可能更为混乱复杂的问题在于当前我国财务会计与公司法律在利润分配规则方面的协调性。从逻辑内涵来看,以真实公允为导向且面向资本市场股权投资者需求的国际财务报告准则并非用于计算可分配金额目的,显然会对资本维持规则的有效性带来冲击。然而,随着2006年以后我国会计准则全面与国际财务报告准则趋同接轨,国内公司法学界却很少注意到会计准则对于公司法律制度的影响。其根本原因可能在于移植法下对规则内生逻辑的忽视,以及法律与会计界对彼此的状况和问题缺乏认识。全球化的影响以及会计准则的国际趋同在目前来看可能是一个不可逆的过程,但在保留资本维持规则逻辑为前提的公司法改革方案中,一些弥补性质的措施或许值得考虑,包括:(1)计算可分配金额时,剔除财务报表中一些对债权人不具有偿付价值的资产的影响,例如资本化的费用以及递延所得税资产等45;(2)随着国际财务报告准则从利润观逐渐向综合收益观转变46,应当不允许将其他综合收益类科目计入可分配金额,减小未实现收益在可分配金额计算中所占的比例。

(二)清偿能力模式:一个更好的替代方案?

与资本维持模式相比,全面转向清偿能力模式也是我国《公司法》利润分配改革的备选方案之一。支持转向清偿能力模式的主要理由可归纳为两个方面:一是认为资本维持规则效力低下、成本高昂且不尽合理47;二是认为清偿能力模式顺应公司融资、企业发展和资本市场趋势。48然而,鉴于清偿能力模式本身在标准上的过度灵活性,以及美国有关该规则下的判例“令人惊讶地少”49,全面转向清偿能力一方面使得分配合法性的判断将由实质性考察转向对于董事商业判断的程序性考察50,另一方面也可能导致公司法债权人保护效力减弱。总体而言,两种制度在实践中各有问题,本文对全面转向清偿能力模式持审慎态度,但认为应在公司法律修改中适当借鉴清偿能力模式的经验,例如参照英国公司法引入董事清偿能力声明下的简易减资模式,适当放宽如今法律资本制度下一些不甚必要且将显著阻碍公司融资效率的规则。

我国《公司法》下的利润分配规则如果转向清偿能力模式,从法律和会计的角度而言有几点建议:(1)有权判断公司清偿能力的主体应当是公司董事会,而非公司股东。一方面这是出于董事会对公司经营状况的了解,另一方面也是实现董事追责机制下权利义务与责任统一的题中之意51;(2)企业财务报表只是判断公司清偿能力的众多依据之一,不应将对于清偿能力的判断仅局限于企业报表数据;转向清偿能力的同时,也应当在判断标准相关的财务会计和其他因素方面赋予董事会更加广泛的自由裁量权;(3)在明确董事会和股东违法分配责任的同时,也应当同时引入商业判断规则,为董事会商业决策提供保护;(4)在将美国基于普通法和衡平法的清偿能力测试引入我国成文法的过程中,应当适当增加规则的确定性,例如设置判断期限和具体要求等。52

五、结语

随着全球化的影响、国际资本市场的蓬勃发展以及现代金融学理论的涌入,金融资产、企业合并、外币折算等会计实践的发展,使得会计规则日趋复杂化和专业化。逐渐拥抱资本市场、服务于股票投资者目标的财务会计制度似乎正与企业利润分配的价值目标渐行渐远。在20世纪80年代美国彻底抛弃资本维持规则,拥抱清偿能力模式以后,世界各国似乎兴起了一股资本维持规则再审视的潮流,即便在较好地保留了规则体系的欧陆国家,资本维持规则也有式微之势。在这之中,有关财务会计影响,特别是与国际财务报告准则趋同的问题是一个不容忽视的侧面。由于国际财务报告准则更多以真实公允理念为核心价值,并不是一套适合于计算可分配金额的标准,各国(尤其是欧陆国家)面临着拥抱资本市场下会计国际化思潮和坚守本土准则以计算可分配利润的两难境地。

相较而言,关于资本维持规则与会计规则的争议在中国似乎尚未开始便已经结束。轰轰烈烈的会计国际趋同运动或许早在十多年以前便已经使得《公司法》下资本维持规则的效力打了折扣。但我们是否能够得出资本维持规则业已无效的结论,抑或是否应当全面拥抱美国模式下的清偿能力测试?至少,在缺乏更多可行且有说服力的法律与会计研究的情况下,理论层面的争议还将会持续。法律规则应服务于其背后的价值目标,当我们暂时无法从事实层面去验证资本维持对于债权人保护的必要性时,可能需要审视其他法律规则是否已经为债权人提供了足够的保护。如果债权人能够通过合同法、破产法等法律实现有效的自力救济,如果我们的信用体系和商业文化已经足够发达,不再需要迷信资本神话来强调经营者投入与勤勉尽责之间的关联,那么公司法下资本维持规则的存与废显然将不再会是一个值得争议的问题。 ■

注释

1. 我国公司法学界也称之为“资本三原则”,指对大陆法国家公司资本管制规则的归纳与整理。参见冯果. 论公司资本三原则理论的时代局限[J]. 中国法学, 2001, (3): 16-25. 赵万一. 资本三原则的功能更新与价值定位[J]. 法学评论, 2017, (1): 83-96. 研究表明,英美国家也曾有一些类似的资本管制规则,一般被称为法律资本制度(legal capital)。See Manning B, Hanks J J Jr. Legal Capital[M]. 4th ed.St. Paul: Foundation Press, 2013: 25-49. 本文以“法律资本制度”作为大陆法国家和英美法国家均存在过的资本管制规则的总称。

2. 资本性交易指股东基于出资人身份或股权属性而与公司进行的交易,如出资、利润分配、减资或回购下的资本返还、清算时的财产分配等。参见刘燕. 重构“禁止抽逃出资”规则的公司法理基础[J]. 中国法学, 2015, (4): 200.

3. For example, American Bar Association, Model Business Corporation Act (2016 revision), §1.40.

4. For example, Directive 2012/30/EU of the European Parliament and of the Council of 25 October 2012, Article 17, 21, 25.

5. 各国比较法的具体规则较此类型化描述远为复杂,此处仅阐释两类模式的核心区别。一些具体的差异参见刘燕, 王秋豪. 公司资本流出与债权人利益保护——法律路径与选择[J]. 财经法学, 2020,(6): 4-5.

6. Supra note 3, §6.40; Delaware General Corporation Law §153,§170(a); New York Business Corporation Law §506, §510; Canada Business Corporations Act §42; New Zealand Companies Act §53;supra note 4, Article 17; Finland Limited Liability Companies Act, part IV, chapter 13, section 2; 日本会社法第四百四十五、四百四十六、四百六十一条。

7. Bayless Manning, James J. Hanks, Jr., supra note 1, p. 42.

8. See Rickford J. Legal Approaches to restricting distributions to shareholders: balance sheet tests and solvency tests[J]. European Business Organization Law Review, 2006, 7: 139-146; Haaker A. The future of European creditor protection and capital maintenance from a German perspective[J]. German Law Journal, 2012, 13(6): 637-640.

9. See Littleton A C. Capital and Surplus[J]. Accounting Review,1932, 7(4): 290.

10. 参见朱慈蕴. 公司资本理念与债权人利益保护[J]. 政法论坛,2005, (3): 126.

11. See Kehl D. The origin and early development of American dividend law[J]. Harvard Law Review, 1939, 53(1): 38, 41-42.

12. See Littleton A C. Accounting evolution to 1900[M]. Tuscaloosa:The University of Alabama Press, 1981: 256.

13. 参见张保华. 资本维持原则解析——以“维持”的误读与澄清为视角[J]. 法治研究. 2012, (4): 73.

14. Bayless Manning, James J. Hanks, Jr., supra note 1, p. 29.

15. Handley v. Stutz, 139 U.S. 417, 11 S. Ct. 530 (1891). 该案基于债权人保护的理念在美国确立了不得折价发行股份的原则,但这显然是混淆了面额的作用与债权人保护的价值。

16. Bayless Manning, James J. Hanks, Jr., supra note 1, p. 34-35.

17. A. C. Littleton. supra note 9, p. 291.

18. 参见[美]加里·约翰·普雷维茨, 巴巴拉·达比斯·莫里诺. 美国会计史:会计的文化意义[M]. 杜兴强, 等, 译. 北京: 中国人民大学出版社, 2006: 289.

19. 例如,根据英国2006年《公司法》第831(4)(a)条,股份溢价账户在英国属于不可分配的准备金。同样,德国2013年《股份公司法》第150条也不允许将资本公积用于分配目的。日本2015年《公司法》的类似规定则体现在第445条和446条。我国台湾地区2018年《公司法》第239条也禁止资本公积的分配用途。

20. 参见刘燕. 会计法[M]. 北京: 北京大学出版社, 2009: 320-322.

21. Donald Kehl, supra note 11, p. 39-41.

22. Lee v. Neuchatel Asphalte Company (1889) 41. Ch.D. 1.

23. See Ardern D, Aiken M. An accounting history of capital maintenance[J]. Accounting Historians Journal, 2005, 32(1): 23.

24. 参见张敏. 11家上市公司拟分红总额超去年净利润[EB/OL].[2017-03-22]. http://epaper.zqrb.cn/html/2017-03/22/content_24000.htm.

25. 参见[美]弗雷德里克· D. S. 乔伊, 加利· K.米克. 国际会计学[M].方红星, 译注. 大连: 东北财经大学出版社, 2011: 38.

26. Jonathan Rickford, supra note 8, p. 159-160.

27. Ibid, pp. 146-155.

28. See Schoen W. Balance sheet test or solvency test – or both?[J].European Business Organization Law Review, 2006, 7: 185.

29. 参见周华. 法律制度与会计规则[M]. 北京: 中国人民大学出版社, 2016: 66.

30. See Hung M, Subramanyam K R. Financial statement effects of adopting international accounting standards: the case of Germany[J].Review of Accounting Studies, 2007, 12: 641. 样本为1998―2002年期间首次采用国际财务报告准则的80家德国公司。

31. 例如,有作者通过与德国银行高管进行访谈,发现德国金融机构很少在债务合同中使用股利限制条款,这与英美的情形不同。See Leuz C, Deller D, Stubenrath M. An international comparison of accounting-based payout restrictions in the United States, United Kingdom and Germany[J]. Accounting and Business Research, 2012,28(2): 122-124. 此外,毕马威会计师事务所(KPMG)对354家德国上市公司高管进行的问卷调查表明,“大部分(被调查德国公司的)高管并未质疑法定资本下的利润分配限制”。 See KPMG. Feasibility study on an alternative to the capital maintenance regime established by the Second Company Law Directive 77/91/EEC of 13 December 1976 and an examination of the impact on profit distribution of the New EUAccounting Regime (Main Report)[R]. 2008: 52-53.

32. United Kingdom Companies Act 2006 § 830.

33. 参见[英]艾利斯·费伦. 公司金融法律原理[M]. 罗培新, 译. 北京: 北京大学出版社, 2012: 249.

34. See Mtwebana K F. The regulation of companies’ capital in the European Union: what is the current state of affairs?[J]. European Business Law Review, 2011, 22(2): 252.

35. See Ferran E. Revisiting legal capital[J]. European Business Organization Law Review, 2019, 20(3): 523-524; Jonathan Rickford,supra note 8, p. 178-179.

36. Eilís Ferran, supra note 35, p. 538.

37. See ICAEW. Guidance on realised and distributable profits under the Companies Act 2006[EB/OL]. [2017-04]. https://www.icaew.com/-/media/corporate/files/technical/technical-releases/legal-and-regulatory/tech-02-17-bl-guidance-on-realised-and-distributable-profits-under-thecompanies-act-2006.ashx.

38. Eilís Ferran, supra note 35, p. 538.

39. Bayless Manning, James J. Hanks, Jr., supra note 1, p. 66-73.

40. 例如美国《修订示范商业公司法》第6.40(d)条,《加州公司法》第500(c)条等。《特拉华州普通公司法》则没有指定任何特别的会计方法。

41. 参见刘燕. 对赌协议与公司法资本管制:美国实践及其启示[J]. 环球法律评论, 2016, (3): 149-150; See also Dr. Christian Leuz,Dominic Deller & Michael Stubenrath, supra note 31, p. 114.

42. See Jacqua J C, et al. Current issues on the legality of dividends from a law and accounting perspective: a task force report[J]. Business Lawyer, 1983, 39(1): 292.

43. See Goshen Z. Shareholder dividend options[J]. Yale Law Journal, 1995, 104(4): 918-926.

44. See Engert A. Life without legal capital: lessons from American law[R]. Working Paper, 2006: 40-51.

45. 类似的观点在域外立法例中也有体现,例如美国《加州公司法》在2011年修订以前曾使用基于财务指标的限制性规定作为利润分配标准,当时《加州公司法》中§500(b)(l)条要求在计算可分配金额时,不应包括商誉、资本化研发费用和递延费用等资产的影响。

46. 关于国内学者对于综合收益的研究,参见邹燕. 综合收益会计研究[M]. 成都: 西南财经大学出版社, 2015.

47. See Enriques L, Macey J R. Creditors versus capital formation:the case against the European legal capital rules[J]. Cornell Law Review,2001, 86(6): 1184-1202.

48. 参见刘斌. 认真对待公司清偿能力模式[J]. 法律科学(西北政法大学学报), 2021, 39(4): 189.

49. Andreas Engert, supra note 44, p. 29.

50. 参见朱慈蕴, 皮正德. 公司资本制度的后端改革与偿债能力测试的借鉴[J]. 法学研究. 2021, 43(1): 57.

51. 同注50。

52. 英国学者在探讨是否转向清偿能力模式时,也曾提出过类似的观点,例如3年的评估期限,“合理可预见的未来”要求等,See Jonathan Rickford, supra note 8, p. 171-178; Eilís Ferran, supra note 35, p. 530-535.