媒体风险感知与系统性金融风险预警

肖争艳 任梦瑶

摘 要:2008年国际金融危机以来,关于系统性金融风险预警已成为社会各界关注的重要问题。本文采用新闻文本大数据构建了媒体风险感知这一主观指标,结合股票、债券、货币和外汇等金融子市场风险指标,使用CISS方法合成了中国系统性金融风险指数(RP-SRI),并将RP-SRI与只包含金融子市场风险指标的金融压力指数(FSI)进行对比研究。结果表明,首先,媒体风险感知与金融市场和宏观经济之间存在单向的非线性格兰杰因果关系。这说明媒体能够捕捉政策不确定性和市场风险的微小变化,媒体风险感知对金融市场和宏观经济有传染效应。其次,就经济稳定问题而言,加入媒体风险感知的RP-SRI对经济下行风险爆发概率的识别能力相较于FSI要更强,可以更好地预测经济下行风险。最后,就金融稳定问题而言,RP-SRI可识别系统性金融风险迅速积累状态,实现预警金融风险的目的。本文丰富了系统性金融风险的防范预警体系,有助于监管部门及时进行金融市场风险防控和舆情管理,维持经济稳定和金融稳定。

关键词:媒体风险感知;系统性金融风险;风险预警;区制识别

中图分类号:F830.91文献标识码:A

文章编号:1000-176X(2021)09-0063-12

一、问题的提出

王朝阳和王文汇[1]从四个角度定义了系统性金融风险。系统性金融风险通常由金融脆弱性等内部因素或者政策调整和宏观经济波动等外部因素引起,能够通过机构间关联网络进行传播扩散,同时会引发金融功能失灵和市场恐慌蔓延。系统性金融风险的爆发不仅会导致金融体系出现剧烈波动,而且会导致经济增速出现大幅下滑,甚至使经济体陷入长期衰退的局面。20世纪90年代日本大衰退与2008年全球金融危机均是典型案例。近年来,中国经济面临着高债务与高房价等各类金融风险交织的复杂局面,防范化解重大风险被列为新时代实现高质量发展的“三大攻坚战”之首。党的十九大报告明确指出要“健全金融监管体系,守住不发生系统性金融风险的底线”。2020年的政府工作报告进一步强调要“加强重大风险防控,坚决守住不发生系统性风险底线”。构建适合中国国情的系统性金融风险指数(Risk-Perception-Based Systemic Risk Indicator,RP-SRI),有效识别系统性金融风险状态以保持经济稳定和金融稳定,显得尤为重要与紧迫。

从已有文献来看,RP-SRI的构建方法主要有两类:一类主要关注金融机构间的“传递性”,特别是金融部门间系统性风险的关联性,即通过DCC-GARCH、Copula-CoVaR、CoVaR和CCA等模型,计算金融机构之间的风险溢出或极端风险依赖性来测度系统性金融风险。例如,方意等[2]利用DCC-GARCH 模型计算了中国金融机构的系统性期望损失(SES),作为测度系统性风险指标,分析了中国金融机构系统性风险的影响因素。肖璞等[3]采用CoVaR模型,利用分位数回归技术研究单一商业银行陷入困境时对其他银行的风险溢出效应,以及对整个银行体系的风险贡献率。梁琪等[4]计算了中国34家公开上市金融机构的资本缺口(SRISK),并对系统重要性金融机构进行了排序。杨子晖等[5]以沪深300、银行业、证券业、保险业、房地产业及多元金融指数日收益率作为代理变量,使用VaR和ES指标测度中国的极端金融风险。李政等[6]采用STENET等方法测度了中国上市金融机构和行业间的系统性风险,并对机构间或行业间的风险溢出水平以及传导结构进行了分析。另一类主要关注整个金融体系的风险,即从股票、债券和外汇等各个子市场的维度选取基础指标,再用特定的数理统计方法合成综合指数,从而对系统性金融风险程度进行全面评估。例如,Illing和Liu[7]提出了金融压力指数(Financial Stress Index,FSI),选取银行业、外汇、债券和股票市场四个维度的风险指标,通过等方差权重法、因子分析法和以市场规模作为权重的方法合成FSI。许涤龙和陈双莲[8]基于CRITIC赋权构建FSI,从银行、房地产、股票市场和外部金融市场综合测度中国面临的金融压力。陶玲和朱迎[9]从7 个维度构建了系统性金融风险综合指数,再采用马尔科夫状态转换方法识别和判断风险指标的状态和拐点,并度量和预警综合指数状态转移的信息。方芳和林海涛[10]从价格与杠杆率两个维度提出了系统性金融风险的测量体系并进行了实证检验。

已有研究仍存在一些需要改进的地方:首先,存在滞后性。现有指标所使用的数据多为结构化统计数据,其中很多是风险发生后的事后表现,而非风险本身。而且,还未考虑到诸如媒体对金融市场和宏观经济政策的报道、评论和预测等非结构化实时文本大数据对系统性金融风险的影响。其次,合成方法的权重选择缺乏较为明确的经济含义,对变量之间的高度依赖性和时间关联性考虑不足。再次,在基础指标选择上,国内很多研究同时加入金融市场指标和实体经济指标,但实体经济指标频率较低,其变化往往滞后于金融市场,难以及时反映金融市场的变化。最后,两类研究模型尤其是第一类研究模型构建过程过于复杂,且对数据时间长度和金融发展水平具有较高要求。但是,中国金融市场发展起步较晚,数据时间长度、稳定性和连续性均不够理想。而且,由于数据所限,这类指数构建方法主要关注上市金融机构股价波动产生的系统性风险,而忽略了外汇、债券和货币等其他金融子市场的波动,因而可能无法全面度量各金融子市场所面临的风险。

本文旨在解决上述问题。首先,本文采用新闻文本大数据构建了媒体风险感知的主观指标,来研究媒体风险感知对系统性金融风险的传染效应。媒体风险感知之所以重要,是因为系统性金融风險的演化通常是一个非线性的过程,前期的风险积累往往比较缓慢,金融市场不会出现明显变化,而当越过某一阈值后风险会迅速积累,快速演化为系统性金融风险。仅仅基于金融子市场指标构建的金融压力指数(FSI),难以在风险程度达到阈值前就发出预警。相比之下,Li [11]与牛枫等[12]的研究表明,对政策不确定性和市场风险变化比较敏锐的媒体容易捕捉到风险或不确定性的微小变化,其所传达的信息也会影响公众对风险的判断,从而导致市场恐慌,甚至传播非理性情绪或高风险预期,加速风险累积。其次,本文将在综合指数法的基础上纳入媒体风险感知指标,使用跨网云计算整合解决方案与报务(Cross-Net Cloud-Comapting Integrated Solution and Service,CISS)方法构建系统性金融风险指数(RP-SRI)。CISS法不仅考虑各指标对宏观经济的影响,还有效地解决了指标之间的相关性问题。最后,本文从经济稳定和金融稳定两个方面探讨了RP-SRI是否可以更好地预测经济下行风险和预警系统性金融风险的爆发。

與已有文献相比本文的边际贡献主要有两点:首先,使用文本分析方法构建了媒体风险感知指标,实现了对金融市场和经济政策的非结构化实时信息量化,丰富了关于媒体报道与金融市场风险和实体经济之间关系方面的学术研究。其次,在综合指数法的基础上纳入媒体风险感知指标,弥补了已有结构化指标在预警能力上的不足,改进了宏观经济风险和金融风险识别能力与预警能力。

二、含有媒体风险感知的系统性金融风险指数构建

(一)金融子市场风险指标构建

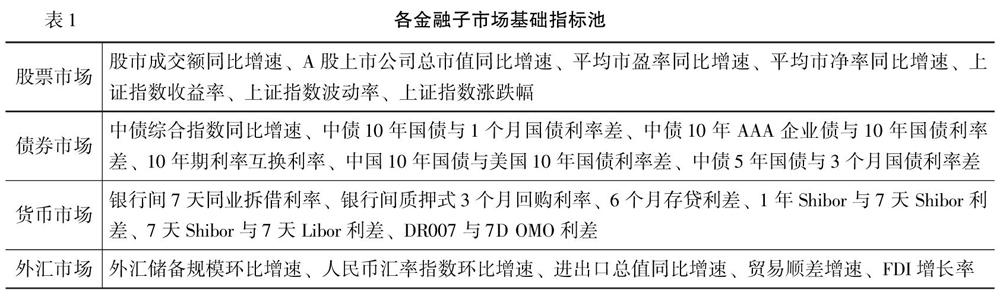

通过对已有文献的梳理,本文在股票、债券、货币和外汇市场中选取能够体现出金融市场风险积累倾向和程度的基础指标池如表1所示。这些指标从不同的角度反映各金融子市场的风险。如债券市场指标中债5年国债与3个月国债利率差能反映出债券市场的期限风险,而中债10年AAA企业债与10年国债利率差则能反映出债券市场的违约风险,两者相互补充共同反映债券市场的风险状况。

然后,采用以下四个原则从表1中进一步选取与宏观经济最密切的指标做为金融子市场风险基础指标:一是能从不同的角度及时反映金融子市场的金融压力状态,彼此互相补充。二是所对应的数据可获得且数据时间跨度足够长,能覆盖尽可能多的金融风险事件。三是指标应具有较高的频率以跟踪监测金融市场压力状况。四是使用Granger因果检验构成宏观经济景气的格兰杰原因的基础指标。本文最终选取了如下几类金融子市场基础指标,如表2所示。样本区间为2007年1月至2019年12月。数据来源包括Wind数据库、中经网统计数据库等,数据频率为月。

在各金融子市场的指标中,股票市场风险往往表现为波动率上升和股价下降。本文选择上市公司总市值同比增速、平均市盈率同比增速和上证综指振幅三个指标表征股票市场风险状态。货币市场和债券市场风险主要表现为波动率和利差的上升。本文选取交易比较活跃的货币工具利率和中债综合指数同比增速表示波动率变动,使用1年与7天Shibor利差、10年国债与1年国债到期收益率利差表示货币市场和债券市场的利差水平。外汇市场风险主要表现为外汇储备下降、汇率波动和进出口贸易减少。本文选择外汇储备环比增速、人民币汇率指数环比增速和进出口总值同比增速三个指标来反映外汇市场风险状况。由于各基础指标对风险的正负影响不同,其量纲也不同,因而将每个基础指标在时间序列上的样本基于风险水平进行去量纲化和极值法同向化处理(Min-Max Normalization)。将正向指标定义为:本市场的风险越大,指标数值越大;负向指标反之。转换后的变量取值均在[0,1]区间内。通过简单算术平均将基础指标合成为金融子市场风险指标。本文另使用各基础变量对宏观经济景气指数的滞后1—11期相对冲击的绝对值为权重,合成金融子市场风险指标。该方法合成的指标与使用简单算术平均方法合成的指标走势基本相同,说明选用简单算术平均方法是稳健的。

(二)构建媒体风险感知指标

Baker和Wurgler[13]与Pflueger等[14]的研究都表明,公众会对政策不确定性和市场风险变化作出反应,并可能会加速风险传递。为了研究风险感知对系统性金融风险的传染效应,本文从媒体政策风险感知和市场风险感知两个维度合成媒体风险感知指标。其中,使用政策不确定性指数表示政策风险感知。张玉鹏和王茜[15]与杨子晖等[5]选择基于Baker等[16]根据中国香港《南华早报》构建的政策不确定性指数(EPU)代表中国经济政策不确定性。然而,该指数存在倾向于反映中国香港经济或国际经济不确定性问题。比如,受中美贸易战和中国香港政局变动等事件的影响,2018年以后该指数迅速上升,显著高于之前时段。相较之下,Huang和Luk[17]构造的中国经济政策不确定性指数(CNEPU)使用多份内地报纸作为文本数据源,在文本分析中同时采用“政策、战略、改革、税收、财政”等反映经济政策的关键词,以及“不确定、不明朗、难以预料”等反映风险的关键词,关键词词库数据来自经济政策不确定性指数网站http://www.policyuncertainty.com/china_epu.html及https://economicpolicyuncertaintyinchina.weebly.com。能够更好地刻画媒体对政策风险的感知。与Baker等[16]的经济不确定性(EPU)指数相比较,CNEPU克服了报道偏误问题,对政策风险感知的度量更加准确。因此,本文采用Huang和Luk[17]合成的中国经济政策不确定性(CNEPU)指数作为媒体政策风险感知的度量。针对媒体对市场风险感知,本文选取《经济观察报》作为文本数据源, 之所以选择《经济观察报》,一是因为该报是全国三大经济类报刊之一,服务于商业、财经和相关行业中的决策者,为其提供真实、科学的财经报道和分析,具备较强的专业性和权威性;二是因为其电子版发行时间符合本文的研究需要。采用人工阅读的方式构造关于媒体风险感知的词库,合成测度媒体风险感知的基础指标。本文爬取了2007年1月9日至2019年12月31日《经济观察报》网站提供的数字报纸,数据共计 60 684篇。经统计,该报每月新闻报道的平均数为389篇,大致符合随机波动,不存在某些年某些月报道显著高于其他时段的情况。本文从所爬取的新闻文本中每个月随机选取100篇文章,采取人工阅读方式提取其中用于描述市场风险的词汇。相较于CNEPU的关键词选择,本文构建的词库直接描述了市场风险积累倾向与程度,能够体现媒体对市场风险的感知。构建方法如下:一是进行分词操作,同时过滤文本中一些无效词。二是统计出词库词汇在每篇文章的出现次数占文章总词汇数的比重。三是求取每月的风险词出现比重的平均值,作为媒体市场风险感知指标。

与构建风险子市场指标的方法一致,本文对媒体政策风险感知指标(CNEPU)和媒体市场风险感知指标进行极值法、同向化和去量纲化处理,然后通过简单算术平均合成同时反映媒体对政策风险和市场风险感知的媒体风险感知复合指标,如图1所示。

圖1展示了媒体风险感知指标的合成结果。从整体来看,媒体风险感知在大多数期间围绕均值0.441上下呈锯齿状波动。在2008年全球金融危机、2012年欧债危机、2015—2017年初股灾债灾以及2018年后中美贸易战等系统性金融风险增加期间,媒体风险感知水平超过了0.700,与均值的偏离超过了1.500个标准差。此外,从指数变动趋势来看,媒体风险感知在危机发生前往往就会呈现出上升趋势。比如,在2008年1月、2011年8月和2015年1月这些危机爆发点之前,媒体风险感知水平已经超过了0.600,相对均值的偏离则超过了1.250个标准差。这说明对政策和市场风险变化比较敏锐的媒体容易提前捕捉到风险或不确定性的微小变化,其所传达的信息也会影响公众对风险的判断,并且有可能会加速风险的传递。

表3展示了金融子市场风险和媒体风险感知的描述性统计结果。基于可比性考虑,对各金融子市场风险指标和媒体风险感知指标进行正向去量纲处理,指标均介于[0,1]之间。

(三)系统性金融风险指数构建

本文借鉴Kremer等[18],采用CISS方法测度FSI和RP-SRI。CISS方法的理论基础为投资组合理论,对各子市场正相关性增强、波动性均上升到高位的情况赋予更高的权重。该方法修正了已有指数合成方法未充分考虑变量之间高度依赖性和时间关联性的缺陷。权重选择上,本文以各金融子市场风险和媒体风险感知对宏观经济的影响大小作为权重。具体计算公式为:

RP-SRI=ω×St×Ct×ω×St′(1)

其中,St=(S1,S2,S3,S4,S5)表示股票、债券、货币和外汇市场风险及媒体风险感知。ω=ω1,ω2,ω3,ω4,ω5表示各子指标的权重。Ct表示t时刻各子指标的时变交叉相关系数矩阵。

在权重ω的确定上,本文借鉴Kremer等[18]采用脉冲响应函数测算各子指标对宏观经济的平均相对冲击来确定组合权重。考虑到数据频率为月度,选择宏观经济景气指数(MAC_ECOBOOM_IDX,简记MEI)作为宏观经济的代理变量。反映宏观经济的指标包括国内生产总值、通货膨胀水平、投资指标、消费、宏观经济景气指数、制造业采购经理指数、工业增加值增长率等。在符合本文数据频率的月度宏观数据中,宏观经济景气指数(一致指标)综合考虑了工业生产、社会需求、就业和社会收入四个方面,对宏观经济运行现状的刻画最为全面。因此,本文选择MEI作为宏观经济的代理变量。一是构造各子指标与MEI的VAR模型和脉冲响应函数。构建VAR模型需保证各变量是平稳序列。经ADF检验,外汇市场和货币市场风险指数为非平稳序列,一阶差分后平稳。为保证权重分解的一致性,对所有变量进行一阶差分处理,然后构建VAR模型。二是将各子指标对MEI的滞后1—11期相对冲击的绝对值进行算术平均。三是进行归一化处理,得到权重向量ω。为了进行比较,本文分别合成了只包含金融子市场风险指标的FSI,其中股票市场、债券市场、货币市场和外汇市场风险指数的权重向量ω=(24.71%,39.05%,13.31%,22.93%),以及加入媒体风险感知的RP-SRI,其中权重向量ω=(21.37%,33.78%,11.51%,19.83%,13.51%)。

为了确定时变相关系数矩阵Ct,本文通过指数加权移动平均法计算各子指标的协方差和方差交叉相关系数ρij,t,即:

σij,t=μσij,t-1+1-μSi,tSj,t

σ2i,t=μσi,t-12+1-μS2i,tρij,t=σij,t/σi,t2(2)

其中,σij,t表示t时期子指标Si,t与Sj,t之间移动加权的协方差,Si,t=Si,t-0.500表示子指标Si,t与其理论均值0.500之差。σ2i,t表示子指标Si,t移动加权的方差。μ为平滑参数,其数值越大,表示以越慢的速率反映最新的金融数据信息。根据Kremer等[18],μ近似等于各子指标IGARCH(1,1)模型的平滑参数β1的均值。在文中FSI的平滑参数取值为0.642,RP-SRI的平滑参数μ=0.691。如需要各金融子市场风险指标及媒体风险感知的IGARCH(1,1)模型平滑参数结果,可与作者联系。

确定了权重ω和时变相关系数矩阵Ct后,根据式(1)合成得到仅包含金融子市场风险指标的FSI和加入媒体风险感知的RP-SRI。经统计,去量纲后FSI和RP-SRI的均值均在0.221左右,方差分别为0.162和0.179,合成结果如图2所示。在2008年全球金融危机、2012年欧债危机、2013年钱荒、2015—2017年初股灾债灾和2018年后中美贸易战期间,FSI和RP-SRI指数均显著上升,与均值的偏离超过1个标准差,这都与图1所示形成明显对比。因此,FSI和RP-SRI均能较好地反映2007年以来中国历次系统性金融风险上升的事件,二者的直观差异并不明显。由于难以通过简单的走势比较来说明RP-SRI对于系统性风险刻画能力的优化,本文将在下面通过多维度的量化实证方法进一步论证含有媒体风险感知的RP-SRI是否相较于FSI有显著改进。

三、经验研究

本部分试图从下面三个维度论证含有媒体风险感知的RP-SRI是否相较于FSI有所改进:首先,金融市场和宏观经济运行中是否存在媒体风险感知的传染效应,加入媒体风险感知指标能否提高对金融市场风险和宏观经济的解释力。其次,就经济稳定问题而言,RP-SRI对经济下行风险的识别能力是否优于FSI。最后,就金融稳定问题而言,RP-SRI能否更好地识别系统性金融风险状态和更好地预警金融风险爆发。

(一)媒体风险感知效应的存在性检验

如果媒体风险感知的滞后项有助于改善对金融市场风险和宏观经济的解释力度,那么可以认为金融市场和经济运行中存在风险感知对系统性金融风险的传染效应,因而在已有指标基础上加入媒体风险感知是有价值的。因此,本文分别构建媒体风险感知与FSIFSI以各金融子市场风险为权重进行合成,能够较好地反映金融市场风险的整体状态。因此,这里选取FSI作为金融市场风险的代理变量。和宏观经济景气指数的双变量VAR模型,检验媒体风险感知是否为FSI和宏观经济景气指数的格兰杰原因。

本文对这些平稳序列进行传统的线性格兰杰因果检验,格兰杰因果检验要求变量应为平稳序列。ADF检验结果表明,在5%的置信区间内,媒体风险感知、FSI和MEI均为平稳序列。检验结果如表4所示。由表4可知,在5%的显著性水平下,除媒体风险感知构成FSI的线性格兰杰原因外,其余格兰杰因果关系均不成立。需要注意的是,传统的格兰杰因果关系检验需要隐含假定潜在数据生成过程是线性的。但是,杨子晖和赵永亮[19]的研究表明,现实中的宏观经济变量常常会因受到经济环境变化和经济体制变革等因素的冲击而产生结构性突变,呈现非线性特征。Nishiyama等[20]进一步指出,在这种情况下,传统的格兰杰因果关系检验不仅难以识别被解释变量和解释变量之间的非线性关系,甚至还会导致结论出现明显偏差。基于此考虑,本文进一步使用了Diks和Panchenko[21]构建的Tn统计量,对经VAR模型线性过滤后的残差序列进行非线性格兰杰因果关系检验,以期得到更为稳健可靠的结论。表4展示了基于共同滞后阶数(Lx=Ly)1—4阶的非线性格兰杰因果关系检验结果。可以看到,在5%的显著性水平下,媒体风险感知既是FSI的格兰杰原因,也是MEI的格兰杰原因,而FSI和MEI均不构成媒体风险感知的格兰杰原因。

综合线性与非线性格兰杰因果检验的实证结果,可以得出以下两点结论:一是FSI和MEI不是媒体风险感知的格兰杰原因,而反之却成立。这说明媒体风险感知与FSI和MEI之间存在单向的格兰杰因果关系,媒体风险感知的滞后项有助于改善对金融市场和宏观经济运行的解释力度,因此,加入媒体风险感知能够更好地识别系统性金融风险变动情况。二是媒体风险感知是MEI和FSI的非线性格兰杰原因的检验结果,印证了认知科学和金融经济学关于经济状况与情绪变化关联性的研究结果。根据Lopes[22]与林树和俞乔[23]的研究,由于人们对损失的恐惧程度高于利得的吸引程度,而恐惧的情绪体验会显著影响经济参与者的决策行为,因此,可能形成“动物精神”下的群体非理性冲动。由于比较敏锐的媒体容易捕捉到市场风险或政策不确定性的微小变化,而风险和不确定性的上升会滋生市场恐惧情绪,从而会对宏观经济与金融市场产生非线性影响。因此,媒体风险感知能够反映风险与恐惧情绪的迅速积累过程,在指数构建中加入该指标应能够更好地预测系统性金融风险的波动状况。

(二)经济下行风险预测能力的比较分析

为比较RP-SRI与FSI对经济下行风险的预测能力,本文构造Probit模型来对比两者对于经济下行风险爆发概率的识别能力。定义虚拟变量“是否处于经济下行风险状态”,发生时其为1,未发生时其为0。自从2000年以来,虽然中国受到了2008年全球金融危机等冲击,但并没有发生过真正意义上的经济危机。因此,本文定义经济下行风险为MEI环比增长率处在5%分位数及以下。根据历史数据,这意味着MEI环比下降幅度超过-1.136%,经济基本面出现短期内迅速下行现象,因而可以认为,经济处于下行风险状态。具体时期包括2008年9—12月、2011年11—12月、2015年1月和2019年10月。Probit模型设定如下:滞后阶数的选择基于AIC准则确定。VAR模型回归结果说明,滞后1阶的FSI和RP-SRI对当期实体经济下滑风险存在显著影响,可以较好地体现风险指标的预警能力。

Pevent=1∣FSIt-1,Zi,t-1=β0+β1FSIt-1+γiZi,t-1+εt(3)

Pevent=1∣RP-SRIt-1,Zi,t-1=β0+β1RP-SRIt-1+γiZi,t-1+εt(4)

其中,Pevent=1表示经济处于下行风险状态,Zi,t-1表示其他可能会对被解释变量产生影响的控制变量集合。在控制变量的选择上,按照陈彦斌等[24]与陈雨露等[25]的做法,本文对经济层面、金融层面和社会层面的影响因素进行控制,具体包括发电量自然对数变化率(Powert-1)、全社会杠杆率自然对数(Debtt-1)和人口增长率(Popult-1)。考虑到一年之中人口增长率等社会性指标不会发生较为明显的变化,因而本文在回归中将其转化为月度数据。为清晰起见,本文参考陈雨露等[25]的做法,采用逐步增加控制变量的“从简单到复杂”的建模策略,逐步增加金融层面、经济层面和社会层面的控制变量,得到模型(1)—模型(8),结果如表5所示。

从表5可知,RP-SRI的系数在5%的置信水平上显著为正,这表明如果RP-SRI上升,經济运行陷入下行风险状态的概率将会显著上升。逐步加入控制变量的过程中,RP-SRI的显著性和系数未发生明显改变,这表明RP-SRI对经济下行风险的预测能力是比较稳定的。相较之下,FSI的系数始终不显著,而且模型拟合优度更低。这说明相较于FSI,加入媒体风险感知的RP-SRI对宏观经济下行风险爆发概率的识别能力更强,模型的拟合优度更高,因而可以更好地预测经济下行风险。

为增强结论的稳健性,本文还做了两个稳健性检验,结果如表6所示。

一是笔者进一步采用MEI环比增长率在10%分位数及以下、15%分位数及以下定义经济下行风险,构建了模型(9)、模型(10)、模型(12)和模型(13)。表6的回归结果表明,模型(9)和模型(12)的FSI和RP-SRI系数均在5%的置信水平上显著为正,但RP-SRI在系数估计值和整体拟合优度上依然优于FSI,这说明上文的回归结果是可靠的。二是本文选取制造业采购经理指数(PMI)替代MEI环比波动指标,定义PMI处于5%分位数及以下的时间区间为处于经济下行风险状态,实证结果表明,RP-SRI在系数估计值、显著性水平和整体拟合优度上均优于FSI,上文结论依然成立。

(三)金融风险状态识别能力的比较分析

宏观经济政策只关注经济稳定是不够的,还应该高度重视金融稳定,这是2008年全球金融危机后学术界达成的一项重要共识。因此,使用系统性金融压力指数识别金融市场风险状态具有重要意义。Berg和Coke[26]指出,金融危机预警是一个自回归过程,在危机发生前预警系统会发出危机预警,一般的静态模型很难模拟出这种动态性,而Hamilton[27]提出的马尔科夫区制转换模型能够通过状态转移变量刻画风险状态的动态转换,不必人为设定阈值来确定金融风险的高低等级,也不用事先预估高风险可能出现的时间,从而能够刻画系统性金融风险的内生性,增加预警的有效性。基于此,针对金融市场的稳定与预警问题,本文使用马尔科夫区制转换模型,考察RP-SRI相较于FSI能否更加有效地识别系统性金融风险状态,以便更好地预警金融风险爆发。在转移区制个数的选择上,本文对RP-SRI和FSI分别建立双区制马尔科夫区制转换自回归模型(MSAR)来考察高系统性金融风险状态和低系统性金融风险状态的转换概率、转换特征及具体时段。根据AIC准则,设定模型滞后阶数为2。图3和图4分别为RP-SRI和FSI处于不同区制的平滑概率结果。

平滑概率计算结果显示,基于双区制的马尔科夫区制转换自回归模型对RP-SRI和FSI的区制划分结果清晰,区制之间转换具有较高稳定性。其中,RP-SRI在低风险区制和高风险区制的持续概率分别为0.969和0.877,FSI在低风险区制和高风险区制的持续概率分别为0.983和0.729,均表现出高度的“自维持”特征。具体时段识别方面,在样本区间内,RP-SRI识别的高系统性金融风险状态为2008年3月至2009年1月、2013年7—9月、2015年9月至2016年9月,分别对应2008年全球金融危机、2013年“钱荒”和2015—2016年国内外股市异常波动等三次系统性金融风险大幅攀升的事件。这与中国过去十余年间实际金融风险的变动状况基本吻合。相较之下,FSI识别的高风险状态仅为2013年7—9月以及2016年2—6月。这表明FSI的风险状态识别能力较弱,而RP-SRI能够更加有效地识别系统性金融风险状态。

历史经验表明,系统性金融风险的演化通常是一个非线性的过程。刚开始时,风险缓慢上升,当越过某一阈值后,风险迅速积累,直至危机爆发,最后风险缓慢下降。图2的FSI和RP-SRI的走势也体现出这个特征。如果可以识别出风险拐点以及处于风险迅速积累区制状态的时段,则可以为系统性金融危机的预警和防范提供重要参考依据。表4的非线性格兰杰检验结果已经表明,媒体风险感知能够提前反映风险与恐惧情绪的迅速积累过程。RP-SRI是否有能力识别出风险迅速积累的区制状态,还需要实证检验。为此,本文进一步建立二阶自回归的三区制马尔科夫转移模型,陶玲和朱迎[9]与丁慧等[28]也认为,三区制划分更适合中国金融市场的风险转换过程。识别低系统性金融风险状态、风险迅速积累上升阶段以及高系统性金融风险状态三个区制的转换概率转换特征及具体时段。使用极大似然法进行参数估计,并基于平滑概率划分样本区间内RP-SRI的区制状态,检验结果如表7所示。通过对比RP-SRI在各区制的均值和中位数可知,区制3时期系统性金融风险水平最高,区制1时期最小,区制2时期的系统性金融风险水平更接近区制3的水平。因此,定义区制1为低系统性金融风险状态,区制2为中系统性金融风险状态,区制3为高系统性金融风险状态。

由表7的区制转移概率矩阵结果可以发现,RP-SRI指数在三种区制状态下的几个主要特征:一是相较于两区制马尔科夫转移模型,三区制马尔科夫转移模型下高系统性金融风险状态的区间识别更加精细,进一步识别出了2010年回收之前刺激政策、2011年底欧债危机爆发、2017年初债市下跌和2018年后中美贸易战不断升级等事件所导致的高系统性风险。此外,由高风险区制转移至中风险区制的概率为0.404,转移至低风险状态的概率仅为0.060,这说明从高系统性金融风险到低系统性金融风险的过程往往是振荡的,这也符合一般经验判断。二是低风险状态下金融市场具有较强的“惯性”特征,其持续概率为0.759。而由低风险区制转移至中风险区制的概率(0.197)远高于其转移至高风险区制的概率(0.044),这说明风险积聚是一个非线性过程,市场从低风险区制逐步过渡到高风险区制的过程缓慢。三是中风险区制状态下金融市场高度不稳定,持续概率仅为0.015,持续时间大多只有1—2期,在下一期有0.463的概率过渡为高系统性金融风险状态。这说明中风险区制是风险迅速积累上升的阶段,容易转移至高风险区制。因此,识别这一区制是系统性风险预警的关键,这就要求有关部门在金融风险防控工作中及时识别风险区制状态并迅速作出反应,以防范系统性金融危机的爆发。

(四)实证结果的进一步分析

本文构建的RP-SRI可以识别2008年以来的几次系统性金融风险大幅攀升的事件,较好地吻合了中国经济金融发展状况,这与徐涤龙和陈双莲[8]、陶玲和朱迎[9]与方芳和林海涛[10]基于FSI的研究是一致的。然而,不一致之处在于本文在指数构建过程中从行为金融的视角结合了金融市场和新闻媒体的风险传染效应,所构建的RP-SRI能够提前1—3个月预警经济下行风险,从而识别出系统性金融风险迅速积累状态,可以及时预警金融风险的集中爆发。

总体而言,RP-SRI实现提前预警系统性风险的传导机制主要有两个方面:一是相较于普通投资者,对政策和市场更为敏锐的专家和财经记者更容易捕捉到风险或不确定性的微小变化,并将其观点发表于媒体。随着互联网和智能手机的加速发展,投资者获取信息的方式和获取信息的成本趋近一致,再加上新闻网站、微博和微信公众号等各种渠道的传播,进一步促进民众的热点关注趋同,在市场发生波动情况下更容易形成一致性风险预期。二是随着某个金融子市场波动性与不确定性的上升,验证了媒体对风险的判断,投资者会滋生市場恐惧情绪并作出相同的风险规避行为。群体一致的决策行为累积到一定程度,就会对宏观经济与整体金融市场产生非线性影响,从而引发市场震荡和系统性风险。

值得注意的是,预警系统性金融风险不能单纯依靠媒体风险感知指标或经济政策不确定性指数等主观风险指标,而需要结合金融子市场的风险指标进行分析。图1的媒体风险感知走势图和图2的RP-SRI的走势图也佐证了这一观点。在金融市场出现异常波动之前几个月媒体风险感知略有上升,但并没有表现出明显的升高,局部最高点往往出现在风险事件发生之后。与各个金融子市场的风险指标合成后的RP-SRI则在风险事件发生之前几个月就表现出迅速大幅上升的态势,处于中风险区制2,反映了风险迅速积累上升的过程。因此,监管部门应监测将金融市场风险与媒体风险感知综合而得到的预警指数,可以提前了解金融市场未来可能发生的异动,并及时进行金融市场风险防控和舆情管理,从而守住不发生系统性金融风险的底线。

四、研究结论和政策建议

资本市场迅猛发展促使新闻媒体日益繁荣壮大,新闻媒体对金融市场的报道范围也越来越广泛深入和形式多样,其对金融市场所造成的深远影响已引起了学术界的广泛关注。2020年《中共中央发布关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》,其中提出要“加强宏观经济治理数据库等建设,提升大数据等现代技术手段辅助治理能力”。本文采用新闻文本大数据构建了媒体风险感知的主观指标,来研究媒体对系统性金融风险的预警作用和传染效应。基于股票、债券、货币和外汇市场风险指标以及媒体风险感知指标,合成了中国RP-SRI,并从经济稳定和金融稳定两个方面探讨了RP-SRI是否可以更好地预测经济下行风险和预警系统性金融风险。本文的研究弥补了已有FSI在预警能力上的不足,改进了宏观经济风险和金融风险识别能力与预警能力。得出三点主要结论:首先,无论是线性还是非线性检验,FSI和MEI均不构成媒体风险感知的格兰杰原因,而媒体风险感知则构成MEI和FSI的非线性格兰杰原因。这说明对政策和市场变化比较敏锐的媒体容易感知到风险和不确定性的微小变化,而风险和不确定性的上升会滋生市场恐惧情绪,从而对宏观经济和金融市场产生非线性影响。其次,Probit模型回归结果表明,加入媒体风险感知的RP-SRI对经济下行风险爆发概率的识别能力相较于FSI要更强,可以更好地预测宏观经济下行风险。最后,对于金融市场的稳定与风险预警,马尔科夫区制转换自回归模型(MSAR)的区制划分结果表明,RP-SRI可识别系统性金融风险迅速积累状态,有助于防范预警金融风险的集中爆发。

为了更好地改进系统性金融风险状态预警以保持经济稳定和金融稳定,基于本文的经验研究,对监管部门主要有三点政策建议:首先,监管部门可采用本文构建的RP-SRI作为系统性金融风险的前瞻预警指标之一,进一步完善中国系统性风险的监测预警体系。本文的研究表明,同时考虑金融子市场风险指标和媒体风险感知的RP-SRI能够更好地预警经济下行风险,识别系统性金融风险区制状态,具有显著的先导性和前瞻性。其次,考虑到媒体报道能够及时反映政策和市场风险早期的微小变化,监管部门应当建立并完善全方位的舆情监测体系和预期管理体系,监测重点媒体与社交媒体账号,对可能波及到系统性金融风险的热门话题及时进行监测。此外,由于媒体所传达的信息会影响公众对风险的判断,监管部门需要增强对负面信息的处理能力,防止恐慌言论扩散。最后,监管部门需要高度关注风险非线性累积的状态,在金融风险防控工作中及时识别风险区制并迅速作出反应,健全金融系统性风险的防范预警体系、评估体系和应对处理机制。

参考文献:

[1] 王朝阳,王文汇.中国系统性金融风险表现与防范:一个文献综述的视角[J].金融评论,2018,(5):100-113+125-126.

[2] 方意,赵胜民,王道平.我国金融机构系统性风险测度——基于DGC-GARCH模型的研究[J].金融监管研究,2012,(11):26-42.

[3] 肖璞,刘轶,杨苏梅.相互关联性、风险溢出与系统重要性银行识别[J].金融研究,2012,(12):96-106.

[4] 梁琪,李政,郝项超.我国系统重要性金融机构的识别与监管——基于系统性风险指数SRISK方法的分析[J].金融研究,2013,(9):56-70.

[5] 楊子晖,陈雨恬,陈里璇.极端金融风险的有效测度与非线性传染[J].经济研究,2019,(5):63-80.

[6] 李政,梁琪,方意.中国金融部门间系统性风险溢出的监测预警研究——基于下行和上行ΔCoES指标的实现与优化[J].金融研究,2019,(2):40-58.

[7] Illing, M., Liu, Y. An Index of Financial Stress for Canada[R].Staff Working Paper 2003-14,2003.

[8] 许涤龙,陈双莲.基于金融压力指数的系统性金融风险测度研究[J].经济学动态,2015,(4):69-78.

[9] 陶玲,朱迎.系统性金融风险的监测和度量——基于中国金融体系的研究[J].金融研究,2016,(6):18-36.

[10] 方芳,林海涛.系统性金融风险再认识:演化、测量与检验[J].经济理论与经济管理, 2017,(11):45-57.

[11] Li, K. Does Information Asymmetry Impede Market Efficiency? Evidence From Analyst Coverage[J]. Journal of Banking & Finance, 2020, 118(9): 1-7.

[12] 牛枫,叶勇,陈效东.媒体报道与IPO公司股票发行定价研究——来自深圳中小板上市公司的经验证据[J]. 管理评论,2017,(11):50-61.

[13] Baker, M., Wurgler, J. Investor Sentiment and the Cross-Section of Stock Returns[J]. The Journal of Finance, 2006, 61(4), 1645-1680.

[14] Pflueger, C., Siriwardane, E., Sunderam, A. Financial Market Risk Perceptions and the Macroeconomy[J]. The Quarterly Journal of Economics, 2020, 135(3): 1443-1491.

[15] 张玉鹏,王茜.政策不确定性的非线性宏观经济效应及其影响机制研究[J].财贸经济, 2016,(4):116-133.

[16] Baker, R.S., Bloom, N., Davis,J.S. Measuring Economic Policy Uncertainty[J]. Quarterly Journal of Economics, 2016, 131(4): 1593-1636.

[17] Huang, Y., Luk, P. Measuring Economic Policy Uncertainty in China[J]. China Economic Review, 2020, 59(1): 77-95.

[18] Kremer, M., Lo, D. M., Holló, D. CISS :A Composite Indicator of Systemic Stress in the Financial System[R]. ECB Working Paper Series No.1426, 2012.

[19] 杨子晖,赵永亮.非线性Granger因果检验方法的检验功效及有限样本性质的模拟分析[J].统计研究,2014,(5):107-112.

[20] Nishiyama, Y., Hitomi, K., Kawasaki, Y., et al. A Consistent Nonparametric Test for Nonlinear Causality-Specification in Time Series Regression[J]. Journal of Econometrics, 2011, 165(1): 112-127.

[21] Diks, C., Panchenko, V. A New Statistic and Practical Guidelines for Nonparametric Granger Causality Testing[J]. Journal of Economic Dynamics and Control, 2006, 30(9-10): 1647-1669.

[22] Lopes, L.L. Between Hope and Fear:The Psychology of Risk[J]. Advances in Experimental Social Psychology, 1987, 20(3): 255-295.

[23] 林樹,俞乔. 有限理性、动物精神及市场崩溃:对情绪波动与交易行为的实验研究[J]. 经济研究,2010,(8):115-127.

[24] 陈彦斌,随晓芹,刘哲希.系统性金融风险预警指标——杠杆率与“杠杆率/投资率”比较[J].世界经济文汇,2019,(6):21-36.

[25] 陈雨露,马勇,阮卓阳.金融周期和金融波动如何影响经济增长与金融稳定?[J].金融研究,2016,(2):1-22.

[26] Berg, A., Coke, R.N. Autocorrelation-Corrected Standard Errors in Panel Probits: An Application to Currency Crisis Prediction[R]. IMF Working Papers No.04/39, 2004.

[27] Hamilton, J. A New Approach to the Economic Analysis of Nonstationary Time Series and the Business Cycle[J]. Econometrica, 1989, 57(2): 357-384.

[28] 丁慧,陈颖,卞志村.中国金融市场压力指数构建及其宏观经济非线性效应[J].现代财经(天津财经大学学报),2020,(8):18-30.

(责任编辑:刘 艳)

收稿日期:2021-05-14

基金项目:国家自然科学基金重点项目/应急管理项目“国内经济政策与金融风险防范”(71850003); “中央高校建设世界一流大学(学科)和特色发展引导专项资金”资助

作者简介:肖争艳(1976-),女,广西桂林人,教授,研究员,博士,主要从事风险管理和金融计量研究。E-mail:xiaozhengyan@ruc.edu.cn