定向降准对企业信贷的调控有效性研究

李欣越

摘要:定向降准政策自实施以来,在标准与幅度上做出过三次调整,其有效性也随之发生变化。基于此,本文通过构建理论模型分析了定向降准政策在不同力度与实施标准下对异质企业信贷的差异化影响。结果显示,当政策实施标准过高或力度过低时,政策支持领域企业信贷不会受到影响,而随着实施力度的加强,该类企业对其他企业的信贷获取相继产生挤出与溢出效应。进一步基于企业微观数据,通过PSM-DID方法检验了政策在调整的不同阶段对农业和小微企业调控效果的变化,验证了理论模型的结论:政策初期缺乏有效性;首次调整后政策在提高农业企业信贷可得性的同时挤出了小微企业信贷;当前政策有效缓解了小微企业融资难问题,对非小微企业的信贷获取也产生了溢出作用。这说明结构性货币政策的有效性紧密依赖其发挥作用的两大核心要素——实施力度和考核标准,在政策制定中需要对两大要素进行动态调整以使其发挥更大的效力。

关键词:定向降准;企业信贷;企业融资;小微企业;货币政策;挤出效应;溢出效应

文献标识码:A

文章编号:100228482021(05)008615

开放科学(资源服务)标识码(OSID):

近年来,随着我国经济迈入“高速增长—高质量发展”的转型阶段,我国货币政策的操作环境在新常态下发生了明显改变。为此,当前实施的货币政策也发生了相应调整,央行在总量调节基础上更加注重定向调控,主动引导市场资源向农业、中小微企业等倾斜。在此过程中,其创新性地推出了“定向降准”“常备借贷便利”“中期借贷便利”等结构性货币政策工具。区别于常备借贷便利、中期借贷便利等以利率渠道传导的结构性货币政策工具,定向降准政策主要通过信贷渠道作用于实体经济。自2014年推出至今,定向降准政策已成为央行结构性政策工具库中不可或缺的一环。因此,研究定向降准政策不仅有着重要的现实意义,也能够补充与丰富结构性货币政策工具信贷渠道传导理论。

定向调控类货币政策工具主要诞生于2008年金融危机以后。这一时期,由于交易对手风险和流动性风险提升,金融机构更倾向于持有流动性而非贷出资金,宽松的货币政策向信贷的传导不畅[1]。此外,常规货币政策的利率渠道、资产价格渠道也受到了阻碍[2-3],非常规货币政策应运而生。金融危机以来诞生的非常规货币政策主要分为两大类[4]:着眼于资产负债表扩张的量化宽松政策(Quantitative Easing,QE)和调整央行资产负债表结构的质化宽松政策(Qualitative Easing,QualE),后者正是以定向调控为主要目标的。其中,着眼于信贷渠道的政策工具主要有英格兰银行的融资换贷款计划(Funding for Lending Scheme,FLS)[5-6]、欧洲中央银行的定向长期再融资操作(TLTRO)等[7]。这一类货币政策工具定向地向经济体中某些特定领域提供流动性支持,试图解决常规货币政策向信贷乃至实体经济传导不畅的问题。由于发达国家市场的存款准备金率普遍较低,因而海外并没有聚焦准备金率的定向调控工具,而我国央行则结合此前差别化准备金政策[8]的实践创造了定向降准这一极具中国特色的货币政策工具。

政策效果通常会随政策实施力度与环境的变化而发生改变,过往研究往往聚焦定向降准政策的首次实施,而本文则将重点落在了政策的动态调整上。本文从理论和实证两方面同时论证并验证这一现象,完善了对定向降准政策的认识。理论研究层面,本文基于Kopecky等[9]的银行资产负债表分析框架与马理等[10]的可贷区间思想构建理论模型,进一步证明了“降准幅度”与“比例要求”可共同导致定向降准政策对企业信贷的调控作用发生变化。实证研究层面,本文基于A股上市公司、新三板企业和发债企业的季频数据,在倾向得分匹配(Propensity Score Matching,PSM)的基础上采用倍差法(Difference in Difference,DID)检验定向降准政策对农业企业和小微企业在政策调整的不同阶段中调控有效性的变化。

本文后续结构安排如下:第一部分回顾过往文献;第二部分基于银行资产负债表构建了定向降准信贷渠道传导模型,推导出三个重要推论并基于此提出三个核心假说;第三部分介绍验证假说的实证设计并对数据进行初步描述;第四部分展示并分析实证结果;第五部分在对前文总结基础上提出政策建议。

一、文献综述

定向降准是直接作用于存款类金融机构以期引导银行信贷资源配置的结构性货币政策工具之一,也是当前国内文献讨论最为充分的结构性货币政策工具。由于定向降准针对“三农”或小微企业贷款达标的部分存款类金融机构

此外还有直接针对农村商业银行、农村合作银行、农村信用社和村镇银行等的定向降准政策[8]。,理论上对“三农”和小微企业这些经济部门的信贷投放会增长,进而刺激该领域经济增长[11]。基于这一分析,马理等[10]构建了一个存在信贷配给特征的信贷市场框架下的理论模型来分析定向降准对农业贷款的作用,发现央行定向降准仅在农业可贷区间利率上限较大时才能有效增加商业银行对农业的信贷投放。林朝颖等[12]也构建了商业银行利润最大化的理论模型,结果显示,定向降准政策强度越大,银行的农业信贷占比越高

这与马理等[10]的結论是一致的。。魏晓云等[13]则基于动态随机一般均衡(Dynamic Stochastic General Equilibrium,DSGE)模型对定向降准的信贷渠道传导展开研究,将企业划分为大中型企业与小微型企业两类,在引入定向降准政策后发现小微企业融资难问题得到了明显的缓解,并且基于企业间的共生效应,小微企业的发展同样带动了大中型企业的增长。

虽然定向降准在理论上有效,但在实践上其效果则饱受质疑。毕锡萼等[14]对天津市法人金融机构的研究表明,定向降准释放的资金非常有限,仅为地方法人金融机构存款总量的0.1%,因而该政策对信贷流向的引导更多依赖于信号作用

朱妮等[15]也做出了类似的论断,类似的,At-Sahalia等[16]强调了结构性货币政策宣告本身的信号作用。。郭冠男[17]讨论了在金融机构已经基本实现商业化改造的现阶段,对定向降准流向的可控性的质疑,并认为该政策可能會扰乱金融市场的秩序。

具体到农业信贷和小微企业信贷层面,林朝颖等[12]在PSM基础上使用了DID方法来分析定向降准的效果,实证结果显示单纯定向降准政策显著提升了农业企业的信贷获取,但总量降准和定向降准混用时则会使定向降准失效。类似的,黎齐[18]直接使用2010年以来的银行信贷季度数据,DID分析结果表明,定向降准非但没有促进释放的流动性流入农业企业与小微企业,反而让非农企业与大中型企业受益,这说明定向降准的载体——中小商业银行并没有向实体经济新增信贷,定向降准的信贷渠道传导受阻。行业层面的汽车金融定向降准同样面临这一尴尬处境。王曦等[19]分析了A股制造业上市公司,发现汽车金融的定向降准并没有提振汽车消费,反而显著刺激了汽车制造业的投资,因而该结构性货币政策的信贷渠道传导并未发挥作用,反而由于宣告效应加剧了产能过剩行业的生产。

上述实证研究均对定向降准的信贷渠道传导有效性予以了一定程度的负面评价,但同时也有部分学者对定向降准政策的作用效果给出了正面评价。郭晔等[20]使用PSM-DID方法研究了定向降准对上市农业企业与新三板小微企业信贷可得性的影响,发现两者影响均显著为正。林朝颖等[21]通过对新三板数据库中农业企业的研究发现,定向降准显著缓解了农业企业的融资约束;杨冰洁[22]则从银行贷款投放的数据中发现了商业银行小微企业信贷投放偏好在定向降准政策颁布后的显著提升,钱水土等[23]也有与之相似的发现。此外,区别于上述文献的企业微观视角,笪哲[24]使用带有随机波动的时变参数向量自回归模型(Time Varying Parameter-Stochastic Volatility-Vector Auto Regression,TVP-SV-VAR)从宏观切入,同样发现定向降准政策可以有效纾解小微企业融资困境。

综上而言,一方面,在理论研究上,过往研究普遍集中于探究定向降准对企业信贷可得性作用方向的证明[12],模型往往着眼于定向降准政策给商业银行带来的收益,而缺乏对商业银行小微企业信贷占比提升后风险变化的度量,因而虽然这类模型可以自然地推导出定向降准对特定领域信贷的支持效果,却难以对商业银行的权衡行为进行描摹,与现实经济的运行有一定差异;另一方面,在实证研究层面,现有文献对定向降准政策的研究主要集中于对首次定向降准作用效果的评价[12,20],对后续定向降准政策的调整讨论则相对匮乏。

基于此,本文主要有如下三点边际贡献:第一,在模型中引入商业银行对异质企业差异化的信贷成本,借此由商业银行在提高重点支持领域企业贷款占比时得失的权衡推导出随定向降准力度增加而相继出现的三种不同结果,通过更完善的模型对结构性货币政策信贷渠道的理论研究做出进一步补充;第二,区别于过往研究对初次研究的聚焦,本文将视角转移至政策实施标准的动态调整上,借由政策实施过程中其核心激励“降准幅度”与核心标准“比例要求”的重大调整来考察其时变的作用效果,完善了对定向降准政策评价的认知;第三,进一步探究了政策激励不足时“挤出效应”与激励过度时“溢出效应”的产生,对政策实施的合理力度提出参照的同时警示了政策实施力度不当可能带来的后果,丰富了本文的实践价值。

二、理论模型与研究假说

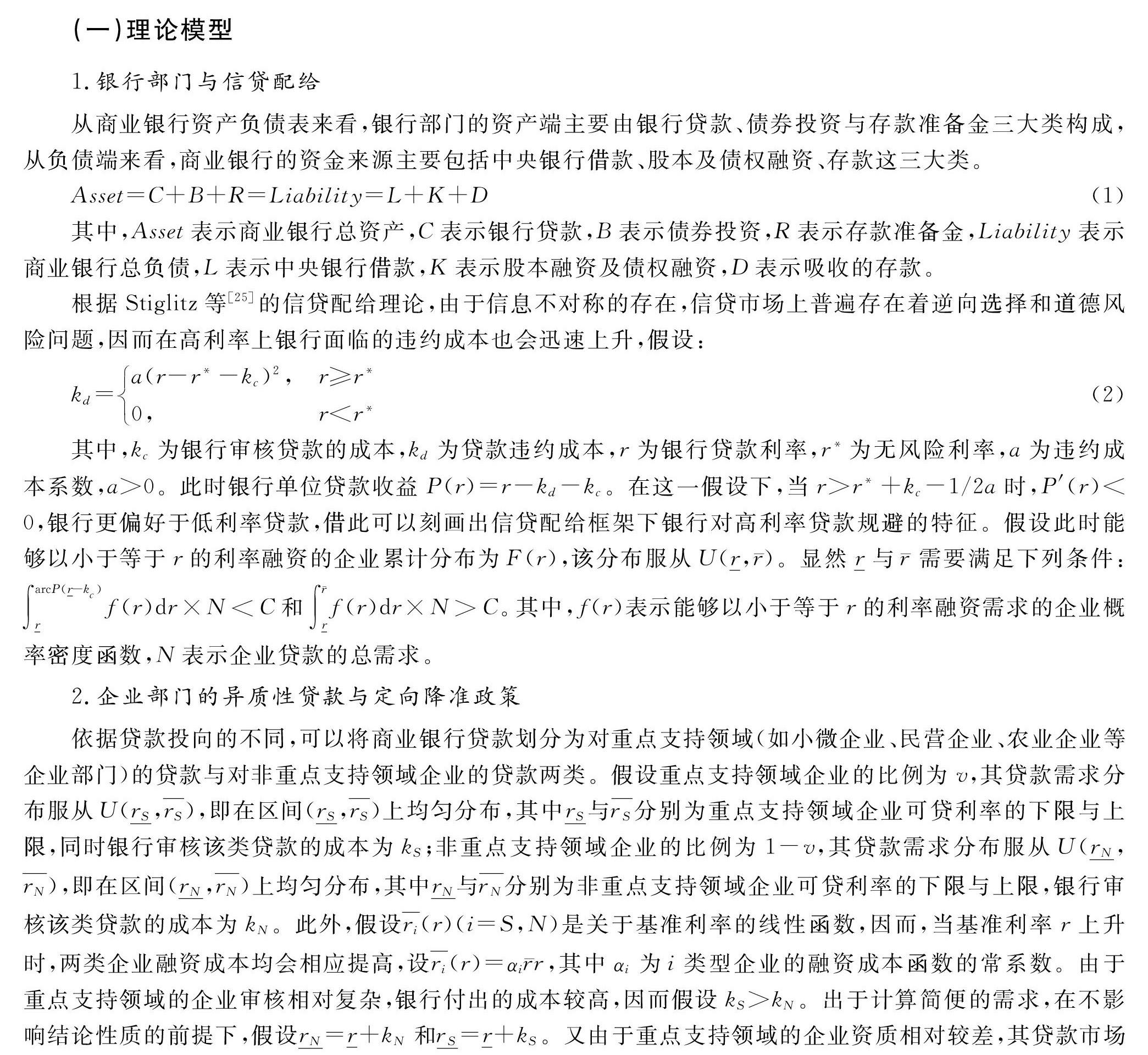

(一)理论模型

1.银行部门与信贷配给

从商业银行资产负债表来看,银行部门的资产端主要由银行贷款、债券投资与存款准备金三大类构成,从负债端来看,商业银行的资金来源主要包括中央银行借款、股本及债权融资、存款这三大类。

Asset=C+B+R=Liability=L+K+D(1)

其中,Asset表示商业银行总资产,C表示银行贷款,B表示债券投资,R表示存款准备金,Liability表示商业银行总负债,L表示中央银行借款,K表示股本融资及债权融资,D表示吸收的存款。

根据Stiglitz等[25]的信贷配给理论,由于信息不对称的存在,信贷市场上普遍存在着逆向选择和道德风险问题,因而在高利率上银行面临的违约成本也会迅速上升,假设:

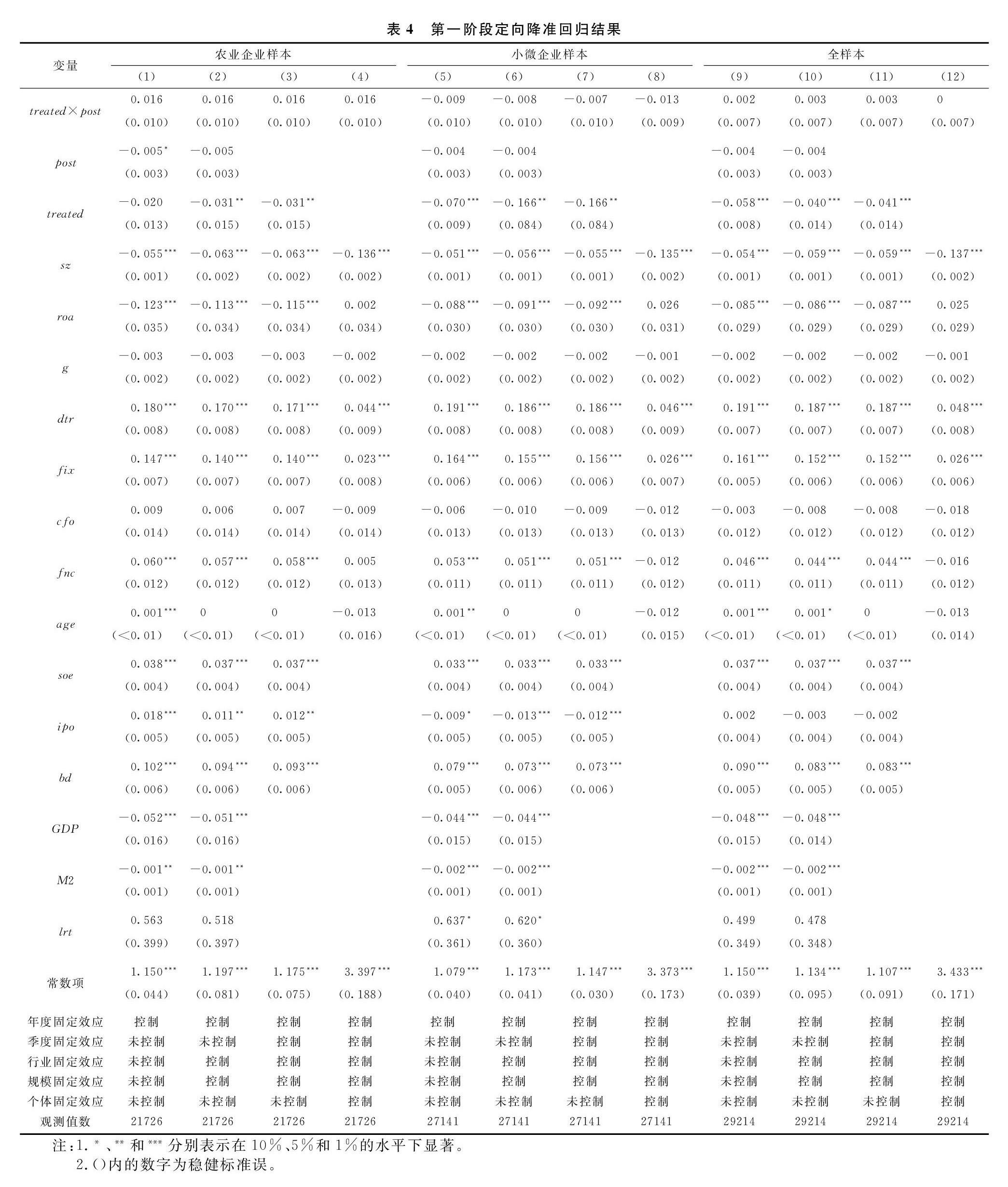

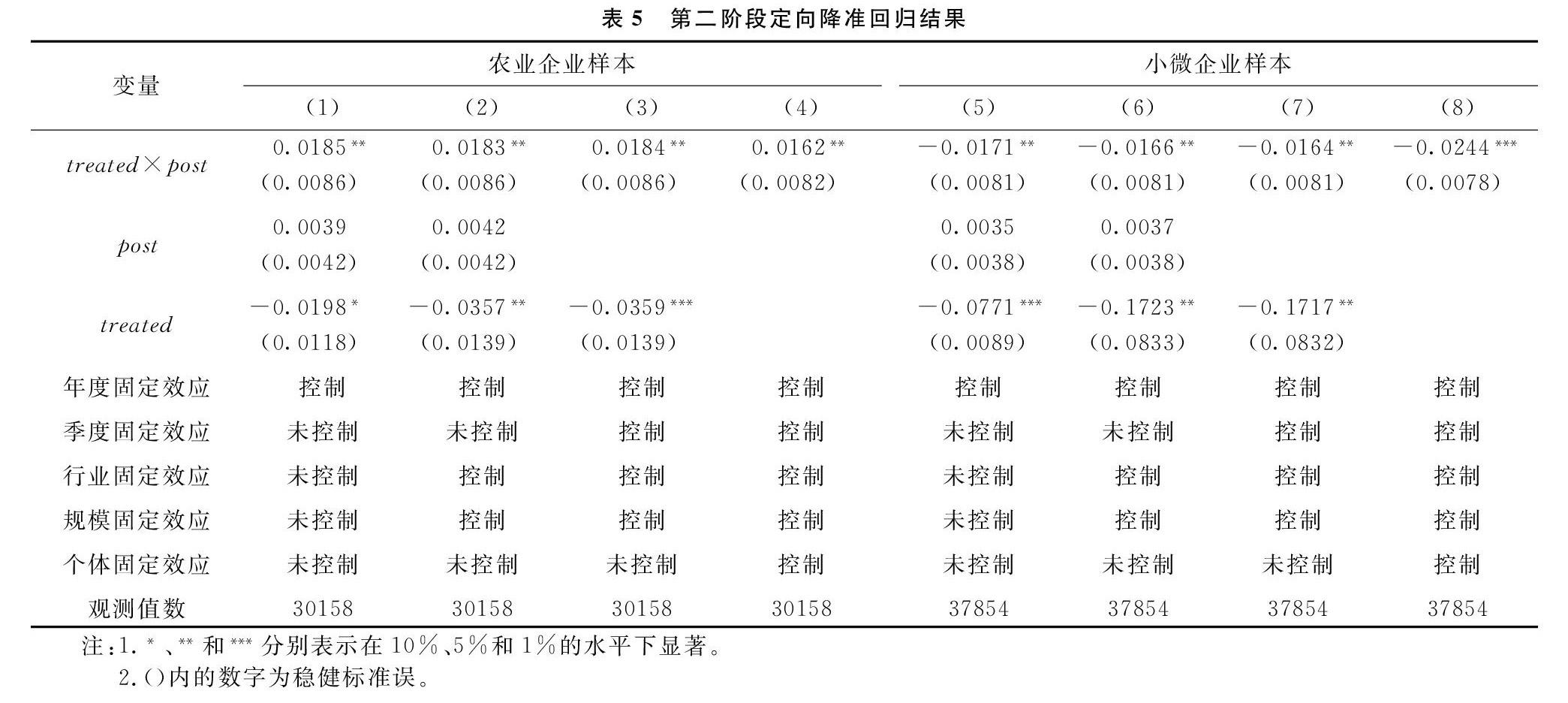

kd=a(r-r-kc)2,r≥r0,r 其中,kc为银行审核贷款的成本,kd为贷款违约成本,r为银行贷款利率,r为无风险利率,a为违约成本系数,a>0。此时银行单位贷款收益P(r)=r-kd-kc。在这一假设下,当r>r+kc-1/2a时,P′(r)<0,银行更偏好于低利率贷款,借此可以刻画出信贷配给框架下银行对高利率贷款规避的特征。假设此时能够以小于等于r的利率融资的企业累计分布为F(r),该分布服从U(r,)。显然r与需要满足下列条件: ∫arcP(r-kc)rf(r)dr×N ∫rf(r)dr×N>C。其中,f(r)表示能够以小于等于r的利率融资需求的企业概率密度函数,N表示企业贷款的总需求。 2.企业部门的异质性贷款与定向降准政策 依据贷款投向的不同,可以将商业银行贷款划分为对重点支持领域(如小微企业、民营企业、农业企业等企业部门)的贷款与对非重点支持领域企业的贷款两类。假设重点支持领域企业的比例为v,其贷款需求分布服从 U(rS,rS),即在区间(rS,rS)上均匀分布,其中rS与rS分别为重点支持领域企业可贷利率的下限与上限,同时银行审核该类贷款的成本为kS;非重点支持领域企业的比例为1-v,其贷款需求分布服从 U(rN,rN),即在区间(rN,rN)上均匀分布, 其中rN与rN分别为非重点支持领域企业可贷利率的下限与上限, 银行审核该类贷款的成本为kN。此外,假设ri(r)(i=S,N)是关于基准利率的线性函数,因而,当基准利率r上升时,两类企业融资成本均会相应提高,设 ri(r)=αir,其中αi为i类型企业的融资成本函数的常系数。由于重点支持领域的企业审核相对复杂,银行付出的成本较高,因而假设kS>kN。出于计算简便的需求,在不影响结论性质的前提下,假设 rN=r+kN和rS=r+kS。又由于重点支持领域的企业资质相对较差,其贷款市场定价后的利率也相对较高,因而假设αS>αN>0。此时,显然有 (rS-rS)-(rN-rN)>0,刻画了重点支持领域企业如民营企业贷款需求分布更广的特征。 在此基础上定向降准渠道可以刻画为 R=ρ0D,b<ρ0(1-τ)D,b≥(3) 其中,b为重点支持领域企业贷款总额占全部贷款比例 v(rN-rN)/[v(rN-rN)+(1-v)(rS-rS)]为不实施货币政策时,企业信贷融资比例,显然>v(rN-rN)/[v(rN-rN)+(1- v)(rS-rS)]。 ,为政策要求的重点支持领域企业贷款占比,ρ0为原存款准备金率,τ为存款准备金率下调的比例,τ∈[0,1]。 3.未实施货币政策时模型求解与均衡分析 假设商业银行的债券投资收益为rB,中央银行借款成本为rL,股本融资及债权融资成本为rK,银行存款成本为rD,则此时商业银行利润最大化的目标函数为 maxrS,rN∫rSr+kS (rS-kd-kS)v×NrS-rSdrS+ ∫rNr+kN(rN-kd-kN) (1-v)×NrN-rNdrN+rBB-rLL-rKK-rDD s.t. ∫rSrSv×NrS-rSdrS+ ∫rNrN(1-v)×NrN-rNdrN=C C+B+R=L+K+D ri>arcP(r) P(ri)>0 ∫arcP(r)rif(r)dr×N ∫ririf(r)dr×N>C rN=r+kN rS=r+kS kS>kN ri(r)=αir αS>αN>0 kd=a(r-r-kc)2,r≥r0,r 其中,rS为银行对重点支持领域企业贷款利率,rN为对非重点支持领域企业贷款利率。银行部门通过主动调整对异质贷款可贷区间的上限rS与rN来决定异质贷款的投放量,以实现自身的利润最大化。求解式(4)可得 rS=rN-kN+kS rN=(L+K+D-R-B)(rS-rS)(rN-rN) N[v(rN-rN)+(1-v)(rS-rS)]+r+kN(5) 其中,rS和rN为均衡时可贷区间上限。 与马理等[10]的发现一致,此时在均衡下,新增1单位对重点支持领域企业的贷款收益与对非重点支持领域企业的贷款收益相等,且重点支持领域企业的信贷占比(b)低于其企业本身占比,该类企业存在融资困难问题 b=∫rSr+kS v×NrS-rSdrS/ ∫rSr+kS v×NrS-rSdrS+ ∫rNr+kN (1-v)×NrN-rNdrN= v(rN-rN)/[ v(rN-rN)+(1-v)(rS-rS)] 4.定向降准政策作用后的模型求解 将式(3)代入式(4)中,并在式(4)中加入新的約束条件: >v(rN-rN)/[v(rN-rN)+(1-v)(rS-rS)](6) 求解可得 rS=rN-kN+kS rN=(L+K+D-ρ0D-B)(rS-rS)(rN-rN) N[v(rN-rN)+(1-v)(rS-rS)]+r+kN(7) 5.比较静态分析与模型推论 基于比较静态的两组解式(5)(7),定义g(τ,)如下: g(τ,)= ∫rSrS(rS-kd-kS) v×NrS-rSdrS+ ∫rNrN(rN-kd-kN) (1-v)×NrN-rNdrN(8) 由于g(τ,)τ>0,当g(0,)<0,g(1,)>0时,由零点定理,必存在g(τ,)=0。由此可得: (1)当τ<τ时,定向降准政策无效,重点支持领域企业信贷融资结构不会发生改变。 (2)当τ≤τ< {[1-(2-)v](rN-rN)-(1-v)(1-)(rS-rS)}(L+K+D-ρ0D-B) [v(rN-rN)+(1-v)(rS-rS)](1-)ρ0D时,商业银行为了满足重点支持领域企业贷款比例为的目标,会减少一部分对非重点支持领域企业的贷款。 (3)当τ> {[1-(2-)v](rN-rN)-(1-v)(1-)(rS-rS)}(L+K+D-ρ0D-B) [v(rN-rN)+(1-v)(rS-rS)](1-)ρ0D时,商业银行将会在维持重点支持领域企业贷款比例为b的同时,将增量流动性部分投入非重点支持领域企业,部分投入重点支持领域。 据此可以总结出三条推论: 推论1:当定向降准政策力度过低(τ过小)或政策实施标准过高时(b过大)时,定向降准政策不会发挥作用。 推论2:当定向降准政策力度较低导致增量流动性有限时,商业银行为了满足重点支持领域企业贷款比例为b的目标以获取定向降准政策的优惠,会减少一部分对非重点支持领域企业的贷款,转而投入重点支持领域企业。 推论3:当定向降准政策力度很大时,商业银行将会在维持重点支持领域企业贷款比例的同时,将增量流动性部分投入非重点支持领域企业,部分投入重点支持领域。 (二)政策背景 在2014年4月25日第一轮定向降准政策实施前,我国对中小金融机构与大型金融机构采取差别准备金制,其中对中小金融机构的法定存款准备率要求为18%,对大型金融机构的法定存款准备金率要求为20%。自定向降准政策首次实施以来,截至2020年12月31日,中国人民银行共计18次对存款准备金进行调整 18次准备金调整中多数有着更强的“普降”属性,而“定向”的属性相对较弱,因而本文将“定向降准”政策研究边界界定在“优惠政策考核标准或降准幅度”的调整上。。其中,涉及主要商业银行 包括国有大型商业银行(简称国有大行),股份制商业银行、外资银行、城市商业银行、非县域农村商业银行(简称其他银行)。的定向降准政策主要有4次。如表1所示,首次定向降准幅度为0.5%,考核标准较为严苛 通过查阅上市银行年报数据,截至2014年底,16家上市银行中仅4家符合这一考核标准。;2015年6月,第二轮定向降准在未改变考核标准的情况下将定向降准幅度提高至1.0%;紧随着的第三次定向降准将原有考核标准的定向降准幅度进一步提高至1.5%,同时新增较低考核标准,实施0.5%的定向降准幅度;2018年初,第三轮定向降准政策的实施则完全改写了此前的考核标准,对满足两档考核标准的银行仍分别实施0.5%和1.5%的定向降准幅度。此后,适用于主要商业银行的定向降准政策未再进行调整。 通过梳理上述定向降准政策可以发现,我国定向降准政策自实施以来共分为三个阶段。 第一阶段:2014年6月—2015年6月,政策针对“三农”和小微企业实施,考核标准严,降准幅度低; 第二阶段:2015年7月—2017年12月,针对“三农”和小微企业实施两档定向降准政策,第一档在原有降准幅度上放宽考核标准,第二档在原有考核标准基础上加大降准力度; 第三阶段:2018年1月至今,针对小微企业等实施定向降准,涉农企业不再纳入考核标准,同时,整体上维持第二阶段两档降准幅度的基础上进一步降低考核标准。 (三)假说提出 结合理论模型的推论1,第一阶段严标准、低幅度的定向降准政策对商业银行激励不足,商业银行变更其信贷融资结构的成本大于获取定向降准政策优惠准备金率的收益,此时定向降准政策无效。基于此,本文提出如下假说。 假说1:2014年6月实施的定向降准政策无法显著改善农业企业或小微企业相较其他企业的信贷可得性。 第二阶段中,在标准降低与力度加大双管齐下的政策刺激下,定向降准效果显著提升。然而,定向降准政策的考核中要求涉农信贷或小微企业贷款任一达标即可享受优惠准备金率,由于边际上投放给非重点支持领域企业的信贷收益更高,商业银行仅会满足两类考核标准中的一类。根据理论模型的推论2,如果本轮定向降准政策力度仍略显不足,商业银行将减少一部分对非重点支持领域企业的贷款,转而投入重点支持领域企业以获取定向降准的政策优惠。由于重点支持领域企业资质相对非重点支持领域企业较差,商业银行会优先考虑减少农业企业与小微企业中某一类企业信贷,转而投向另一类企业以实现达标。基于这一分析,本文提出如下假说。 假说2:2015年6月实施的第二阶段定向降准政策可以显著提高农业企业或小微企业中某一类企业的信贷可得性,对另一类企业的信贷可得性没有作用或存在挤出效应。 第三阶段的定向降准不再纳入对农业企业信贷的考核,并进一步降低对小微企业信贷考核的标准。结合理论模型的推论3,在定向降准政策力度足够大或实施标准足够低时,定向降准政策对非重点支持领域信贷存在溢出效应,即企业倾向于将对重点支持领域的信贷投放维持在考核标准的最低比例要求上,将定向降准释放的增量信贷投向非重点支持领域。据此,本文提出如下假說。 假说3:2018年1月实施的第三阶段定向降准政策不再对农业企业有效,在显著提高小微企业信贷可得性的同时存在对非小微企业的溢出效应。 三、研究设计 (一)样本界定与数据来源 本文以A股上市公司、新三板挂牌公司和在交易所市场或银行间市场发行公司债、企业债、短期融资券、中期票据的发债企业为研究样本,财务数据源自Wind数据库2010年1季度—2020年1季度间季频数据,并在此基础上剔除了金融类企业、地方政府融资平台、资产负债率为负的企业、固定资产为负的企业以及财务数据存在异常极端值的企业,最终得到5605家企业样本。 在所得企业样本中,本文根据证监会《上市公司行业分类指引》(2012修订版)将所有上市公司与发债企业划分为农业企业 此处农业企业包括所有证监会《上市公司行业分类指引》(2012修订版)行业分类为农、林、牧、渔业的企业。与非农业企业,同时依照《中小企业划型标准规定》(工信部联企业〔2011〕300号)根据企业年报的营业收入、从业人员 由于《中小企业划型标准规定》中从业人员指标包括了兼职人员,而公司年报中披露的员工数仅为正式员工,因而存在将少量大中型企业误分为小微企业的可能。这一错误划分理论上只会减少大中型企业与小微企业之间的差异,削弱政策效果,从而导致更低的显著性,因而并不会改变本文的核心结论。本文也在稳健性检验中参照陈书涵等[29]的做法仅依照营业收入、资产总额两个变量进行企业划分,结果依然稳健。、资产总额三项指标划分各行业的小微企业与大中型企业。在第一阶段与第二阶段的定向降准中,涉农信贷与小微企业贷款同时受定向降准政策作用,因而在这两个阶段农业企业与小微企业均作为处理组,非农企业与大中型企业则作为对照组。在第三阶段的定向降准中,由于定向降准标准的改变,仅小微企业作为受政策作用的处理组。最终本文得到了42家农业企业,106家小微企业,第一、二阶段定向降准中共有147家处理组企业 小微企业与农业企业有部分企业重叠。,第三阶段定向降准中共有106家处理组企业。 (二)实证方法与变量选取 参照林朝颖等[12,20]的做法,本文在使用PSM的基础上采用DID进行研究。由于DID方法要求处理组与对照组之间在受政策冲击前具有平行趋势,而农业企业与非农业企业之间或大中型企业与小微企业之间的信贷获取能力具有显著差异[26],因而基于匹配估计量的思想,本文使用倾向得分匹配的方法来降低处理组与对照组间各变量的标准化偏差,使两组数据更为平衡。本文使用卡尺内最近邻匹配法,依据逻辑回归(Logit)得到的估计倾向得分在0.01的卡尺范围内一对一有放回 有放回地匹配可以尽可能减少匹配后样本损失量,在本文稳健性检验中将分别使用更低样本损失量的1对5有放回匹配与更多样本损失量的1对1无放回匹配,结果均依然稳健。地进行匹配。Logit回归中结果变量使用信贷可得性,而根据苟琴等[27-28]的研究,选取资产规模、盈利能力、成长性、资产有形性、资产负债率、现金流能力、吸收投资、企业年龄以及是否国有企业 区别于林朝颖等[12,20]的研究,由于政府隐形担保、再次公开发行、债务融资等因素同样作用于企业信贷可得性,本文使用这三个虚拟变量以进一步降低处理组与对照组的组间差异。、是否上市公司、是否发债企业三个虚拟变量作为影响企业信贷可得性的协变量 参照Imbens等[30]的研究,本文在上述协变量中通过比较模型拟合后极大似然值的方式进一步筛选出匹配使用的协变量。。最后,企业信贷可得性同样受到常规货币政策与经济发展的影响,本文选取国内生产总值刻画经济增长,用广义货币供应量同比增速和贷款基准利率控制住数量型与价格型两类常规货币政策。变量定义见表2。 在匹配平衡性检验通过后,本文首先使用下式检验处理组与对照组在政策实施前的平行趋势: lnit=∑6j=-4,j≠0αjYeartj×treatedi+θXit+γi+δt+εit(9) 其中,treatedj表示實验变量,上标j表示以农业企业、小微企业或全部两类企业作为回归中的处理组。 Yeart为年份虚拟变量,Xit为控制变量,γi为个体固定效应,δt为季度固定效应,εit为随机扰动项。 随后,本文采用如下DID回归来识别定向降准实施前后处理组与对照组间信贷可得性差异: lnit=β0+β1treatedj×postkit+θXit+γi+δt+εit(10) 其中,postkt(k=1,2,3)表示定向降准政策实施前后,上标k则表示三次不同的定向降准阶段。本文所关注的核心变量则为上述两变量的交叉项treatedj×postkit的系数β1,当定向降准对农业企业/小微企业发挥作用时,该系数应当显著为正。 最后,由于当第二阶段挤出效应发挥作用时,商业银行会率先减少对某一类企业的短期贷款,而无法抽除长期贷款,因而当挤出效应发挥作用时该类企业在政策实施后短期贷款会减少,而长期贷款则不会改变。基于此,本文采取如下两式分别检验第二阶段的挤出效应。 slnit=β0+β1treatedj×postkit+θXit+γi+δt+εit(11) llnit=β0+β1treatedj×postkit+θXit+γi+δt+εit(12) (三)描述性统计与平行趋势检验 匹配后的农业企业、非农业企业、大中型企业与小微企业的描述性统计结果见表3 限于篇幅,本文正文里省略了倾向得分匹配的结果,匹配后大多数变量标准化偏差显著缩小,所有变量的t检验结果均不拒绝处理组与对照组无显著差异的原假设,满足平衡性假设;核密度分布图显示处理组与对照组基本一致,满足共同支撑假设。如有需要请向笔者索取。。整体而言,匹配后的农业企业整体上与非农业企业差异不大,而小微企业的信贷可得性弱于大中型企业,资产规模、资产有形性、企业成立年限等同样也均低于匹配后的非农业企业样本,同时小微企业的成长性显著优于大中型企业。 式(9)的回归结果如图1和图2所示。核心系数αj反映了在各年中控制住其他变量后年份对处理组和对照组冲击的差异,图中展示了农业企业样本 农业企业样本指农业企业通过倾向得分匹配非农业企业后两者共同组成的样本,小微企业样本指小微企业通过倾向得分匹配大中型企业后两者共同组成的样本,全样本则为处理组所有定向降准目标企业与非目标企业通过倾向得分匹配后组成的样本。与小微企业样本中αj及其95%的置信区间。两图中定向降 准政策实施前的3年αj均未显著异于0,满足平行趋势假设。从图1中可以看出,相较匹配后的非农业企业,农业企业在定向降准实施的第一阶段2014年信贷可得性没有显著变化,第二阶段2015年开始,定向降准政策持续改善农业企业的信贷可得性,而在第三阶段2018—2019年农业企业被定向降准政策排除后这一差异最终消失;从图2可以看出,相较匹配后的大中型企业,小微企业的信贷可得性在定向降准第一阶段同样未发生变化,第二阶段中小微企业信贷可得性反而下降,直到第三阶段逐渐回升。 四、实证分析 (一)第一阶段定向降准对目标企业信贷可得性的影响 首先对2014年6月实施的定向降准政策效果进行检验。分别将匹配后的农业企业样本、小微企业样本、全企业样本带入式(10)中,以检验定向降准政策实施前后各样本中处理组 农业企业样本中处理组为农业企业,小微企业样本中处理组为小微企业,全样本中处理组为农业企业/小微企业。的信贷可得性是否受定向降准政策影响。表4第(1)—(4)列为农业企业样本的回归结果,第(5)—(8)列为小微企业样本的回归结果,第(9)—(12)列为全样本的回归结果,每组4列的控制变量逐渐增多,从仅控制年度固定效应逐渐增加至控制所有固定效应。表4各列中核心变量交叉项treated×post的回归系数均不显著,说明第一阶段定向降准政策的实施并没有对农业企业或小微企业产生效果。这一结果验证了本文的假说1,与林朝颖等[12]的发现一 致郭晔等[20]的研究中第一阶段定向降准政策在10%的显著性水平下对农业企业有作用,这一作用效果显著性水平相对较低,与本文的差异可能源自于样本选择不同。其选取了上市公司作为研究样本,而本文则包括了相对资质更差的发债企业与新三板企业,当定向降准仅能对少数银行产生足够激励时,这类银行会遵循Myers的啄食顺序理论优先满足上市企业的融资需求,而本文的样本量相对更大,也更贴合当前面临融资难问题的企业现状。,也验证了马理等[10]通过仿真模拟得出的结论。究其原因,定向降准政策在第一阶段实施时标准过高而降准力度过低,根据本文模型的研究推论1,当定向降准政策实施标准过高或降准幅度过低时,商业银行没有足够的激励去牺牲投放相对安全性与收益性更高的非农业企业或大中型企業贷款,此时重点支持领域企业信贷融资结构不会发生改变。 从表4的第(3)(7)(11)列treated的系数可以看出,相较于非农业企业或大中型企业,农业企业与小微企业获取信贷更为困难,这与王馨[26]的发现一致,也与本文模型的推论相恰,小微企业或农业企业由于资信条件不一,在信贷市场上往往很难申请到足够的贷款。同时,企业财务变量中,roa、g等变量系数不显著,说明盈利能力与成长性和企业信贷可得性相关性较低,dtr系数显著为正,说明银行倾向于向杠杆率更高的企业提供贷款,这些结果均与郭晔等[20]的研究一致。fix的系数正向显著,说明银行倾向于向资产有形性更高的企业放贷,根据苟琴等[27]的研究,通常而言这类企业有着更多的抵押资产,因而更受银行青睐。sz的系数显著为负,这是由于被解释变量企业信贷占比ln与总资产规模之间的反比例关系。企业基本要素中,soe、ipo和bd系数均显著为正,说明国有企业、上市公司与发债企业相较非国有企业、非上市公司与非发债企业均有着更强的融资能力,这与韩鹏飞等[28]的发现一致。宏观变量中,GDP与M2系数均显著为负,原因可能是本文研究样本中这类有再次公开发行、发债等融资手段的企业往往在经济下行阶段与流动性收紧阶段更依赖银行信贷的支持,而在经济上行期或流动性宽松期企业有着更多外源融资方式的选择。 (二)第二阶段定向降准对目标企业信贷可得性的影响与挤出效应 2015年6月开始的第二阶段定向降准研究结果见表5。农业企业样本与小微企业样本代入式(10)的回归结果,控制变量等结果基本与表4一致,此处不再赘述。其关注的核心解释变量treated×post在农业企业样本中正向显著,而在小微企业样本中则负向显著。这说明定向降准政策在第二阶段中仅对农业企业发挥作用,而对小微企业非但没有起到作用,反而产生了挤出效应。这也验证了本文的假说2。 定向降准政策在2015年6月的调整增大了降准幅度,根据本文模型的推论2,当定向降准政策力度较低导致增量流动性有限时,商业银行为达成定向降准目标会减少一部分对非重点支持领域企业的贷款,转而投入重点支持领域企业。而2015年6月调整后正使得定向降准幅度落在了这一区间。由于第二阶段定向降准政策对涉农信贷与小微信贷分开考核,因而商业银行仅需满足任一考核标准即可获得定向降准释放的增量流动性,在这一考核方式下,大部分商业银行仅会争取达到一个考核标准而不会追求两个标准同时满足。从表3可以看出,本文研究样本中相对农业企业,小微企业有着更低的信贷可得性,因而商业银行更倾向于满足涉农贷款的考核标准而非小微企业的考核标准。因此,挤出效应优先在小微企业发挥作用,第二阶段的定向降准政策反而降低了小微企业的信贷可得性。 为了进一步验证这一挤出效应,本文将小微企业样本代入到式(11)(12)中去,回归结果见表6,其中第(1)—(4)列为式(11)的回归结果,第(5)—(8)列为式(12)的回归结果。可以看到,第二阶段的定向降准降低了小微企业的短期贷款,对长期贷款则没有产生显著影响。这是由于当银行为满足农业企业贷款标准而减少小微企业贷款时,仅短期贷款可以抽出,而长期贷款则无法在短期内进行调整。事实上,在对农业企业信贷增长的异质性研究 限于篇幅,本文正文部分未汇报异质性回归结果,有兴趣的读者可向笔者索要。中,同样可以发现新增的涉农信贷也多为短期贷款。一方面,这是由于新增贷款与被挤出的贷款基本满足期限匹配原则;另一方面,定向降准政策存在调整的可能性、农业企业违约概率相对较高等因素也导致银行为达到考核标准而更倾向于增加短期贷款。 (三)第三阶段定向降准对目标企业信贷可得性的影响与溢出效应 2018年初开始实施的定向降准第三阶段中,新的考核标准不再纳入针对农业企业的信贷,而将重点转向小微企业信贷。农业企业样本与小微企业样本代入式(10)的回归结果见表7。从核心解释变量treated×post的系数可以看出,一方面,由于农业企业被排除在目标企业之外,农业企业的信贷可得性不再发生变化;另一方面,本次重点针对的小微企业信贷可得性在政策调整后显著增加。这同样验证了本文的研究假说3。同时,表7第(2)(6)两列post的系数分别在10%和5%水平下显著为正,说明随着定向降准幅度的进一步加大(标准进一步降低),本次定向降准不再产生挤出效应,反而对其他企业的信贷可得性产生了溢出效应。这既与冯明等[31]的研究发现一致,也与本文理论模型的推论3相符。 (四)稳健性检验 为保证前文结果的有效性,本文主要从以下几个方面进行稳健性检验 受篇幅限制,本文稳健性检验结果在正文中省略,感兴趣的读者可向笔者索取。: (1)安慰剂检验。由于农业企业信贷或小微企业信贷可得性的变化可能由其他因素导致,因此本文设定了虚拟的定向降准政策实施窗口2012年6月进行安慰剂检验。结果表明,2012年6月的虚拟政策没有对农业企业样本、小微企业样本和全样本中处理组的信贷可得性产生影响。 (2)重新划分小微企业 本文仅对未能在Wind数据库中查到官方划型的企业进行了重新划分,而未对可以明确企业类型的企业进行重新划分。原文划分中,出于数据可得性,有部分无明确行业的企业因人员数符合标准而被纳入小微企业,但这类企业在明确行业归属后是否仍为小微企业存疑,因而在稳健性检验的重新划分中,将此类企业剔除出样本。。由于《中小企业划型标准规定》中从业人员包括了兼职人员,而公司年报中披露的员工数仅为正式员工,因而存在将少量大中型企业误分为小微企业的可能。参照陈书涵等[30]的做法仅依照营业收入、资产总额两个变量进行企业划分,上述研究结论依然稳健。 (3)调整匹配形式。本文分别使用1∶1无放回倾向得分匹配与1∶5有放回倾向得分匹配,前者缩小了样本容量,后者扩大了样本容量,結果仍与前文一致。 (4)调整研究样本与频率。本文分别仅针对发债企业样本、仅针对上市公司样本、使用半年频数据进行了前文的实证回归,实证结果依然维持稳健。 五、结论与启示 本文从银行资产负债表入手构建理论模型论证了定向降准政策对企业信贷传导在不同“政策幅度”与“考核比例要求”下不同的作用效果。在此基础上,结合定向降准政策考核标准与实施幅度在过去6年内的三次重大调整,使用企业季频微观数据,实证检验了理论模型的三大推论。研究发现:首先,初期定向降准政策标准过高且政策力度过低时,定向降准政策缺乏有效性。其次,随着降准幅度的增加与考核标准的降低,定向降准政策的信贷调控效果逐渐显现,当前的定向降准政策可以有效缓解小微企业融资难问题。最后,定向降准政策在提高重点支持领域贷款投放比重的同时,在降准释放流动性总量不足时会对非重点支持领域贷款产生挤出效应,而释放流动性总量充足时又会产生溢出效应。 基于以上结论,本文得到以下几点启示: 第一,结构性货币政策的有效性紧密依赖其发挥作用的两大核心要素——“实施力度”和“考核标准”。因此,政策制定方需要预估并动态评估这两大核心要素在不同区间对调控对象作用的效果,从而更好地调整政策,使之发挥应有的效力。定向降准政策在实施初期存在效力不足、挤出小微企业贷款等问题,而当前的定向降准政策正发挥着良好的调控效果,央行其他调控工具也应当借鉴这一过程并尽量避免该政策所产生的问题。 第二,信贷结构不合理的现状是在市场环境下发生的,当前不当的信贷结构同样也是市场均衡的产物,小微企业融资难问题的实质在于商业银行综合违约成本、审核成本等风险后投放给小微企业贷款的综合收益往往不尽如人意。因此,央行在制定与实施结构性货币政策时需要立足信贷市场现状,综合商业银行对小微企业信贷的成本,切实增加激励,才能有效打破小微企业融资难的格局。 第三,定向调控类政策的考核标准应尽可能自洽,当考核标准为“满足任一条件即可”的形式时,需要格外关注条件之间的冲突性。商业银行利润最大化的目标往往导致其追求某一条件的达成而损害另一条件涉及的对象,定向降准实施过程之初就出现了条件冲突导致的挤出效应。 第四,政策制定是有成本的,政策实施力度过低会削弱市场预期,降低央行政策的信号作用;政策实施力度过高会释放过量流动性,同样会冲击市场,向非定向调控部门大量溢出。因而,政策实施需要在政策收益与成本之间找到合适的平衡点,以尽可能降低不必要的政策成本。 参考文献: [1] TAYLOR J B, WILLIAMS J C. A black swan in the money market [J]. American Economic Journal: Macroeconomics, 2009, 1(1): 58-83. [2] GRKAYNAK R S, WRIGHT J H. Macroeconomics and the term structure [J]. Journal of Economic Literature, 2012, 50(2): 331-67. [3] DUFFIE D. Presidential address: asset price dynamics with slow-moving capital [J]. The Journal of Finance, 2010, 65(4): 1237-1267. [4] FARMER R E A. Qualitative easing: how it works and why it matters [R]. National Bureau of Economic Research Working Papers, 2012. [5] CHURM R, RADIA A, LEAKE J, et al. The funding for lending scheme [J]. Bank of England Quarterly Bulletin, 2012, 52(4): 306-320. [6] CHURM R, JOYCE M, KAPETANIOS G, et al. Unconventional monetary policies and the macroeconomy: the impact of the UKs QE2 and funding for lending scheme [J]. The Quarterly Review of Economics and Finance, 2021, 80(2): 721-736. [7] 邓雄. 结构性货币政策工具的运用: 发达国家的实践及启示 [J]. 南方金融, 2015(1): 26-34. [8] 彭江波, 孙军, 唐功爽. 对当前农信社差别化准备金政策的探讨: 以山东省为例 [J]. 金融研究, 2011(11): 125-138. [9] KOPECKY K J, VANHOOSE D. A model of the monetary sector with and without binding capital requirements [J]. Journal of Banking & Finance, 2004, 28(3): 633-646. [10]马理, 娄田田, 牛慕鸿. 定向降准与商业银行行为选择 [J]. 金融研究, 2015(9): 82-95. [11]马方方, 谷建伟. 中国定向调控货币政策效应研究 [J]. 首都经济贸易大学学报, 2016(1): 33-39. [12]林朝颖, 黄志刚, 杨广青, 等. 基于企业视角的定向降准政策调控效果研究 [J]. 财政研究, 2016(8): 91-103. [13]魏晓云, 韩立岩. 企业共生模式下定向降准政策的激励机制 [J]. 系统工程, 2018(3): 1-12. [14]毕锡萼, 李萌, 袁长青. 对“定向降准”政策效应的调研与思考 [J]. 华北金融, 2015(4): 67-69. [15]朱妮, 孙含越. 定向降准作用有限, 政策还需应势而动 [J]. 中国银行业, 2014(6): 64-66. [16]AIT-SAHALIA Y, ANDRITZKY J, JOBST A, et al. Market response to policy initiatives during the global financial crisis [J]. Journal of International Economics, 2012, 87(1): 162-177. [17]郭冠男. 2014年央行定向降准政策创新的跟踪述评和建议 [J]. 中国经贸导刊, 2015(3): 16-19. [18]黎齐. 中国央行定向降准政策的有效性: 基于双重差分模型的实证研究 [J]. 财经论丛, 2017(4): 37-46. [19]王曦, 李丽玲, 王茜. 定向降准政策的有效性: 基于消费与投资刺激效应的评估 [J]. 中国工业经济, 2017(11): 137-154. [20]郭晔, 徐菲, 舒中桥. 银行竞争背景下定向降准政策的“普惠”效应: 基于A股和新三板三农、小微企业数据的分析 [J]. 金融研究, 2019(1): 1-18. [21]林朝颖, 林楠, 黄志刚, 等. 基于企业微观视角的定向降准惠农精准性研究 [J]. 中国农村观察, 2020(6): 83-101. [22]杨冰洁. 结构性货币政策向小微企业传导的效率及可持续性研究: 基于全面FGLS模型 [J]. 上海金融, 2020(9): 72-79. [23]钱水土, 吴卫华. 信用环境、定向降准与小微企业信贷融资: 基于合成控制法的经验研究 [J]. 财贸经济, 2020(2): 99-114. [24]笪哲. 结构性货币政策能纾解小微企业融资困境吗 [J]. 金融经济学研究, 2020(2): 51-62. [25]STIGLITZ J, WEISS A. Credit rationing in markets with imperfect information [J]. The American Economic Review, 1981, 71(3): 393-410. [26]王馨. 互联网金融助解“长尾”小微企业融资难问题研究 [J]. 金融研究, 2015(9): 128-139. [27]苟琴, 黄益平. 我国信贷配给决定因素分析: 来自企业层面的证据 [J]. 金融研究, 2014(8): 1-17. [28]韩鹏飞, 胡奕明. 政府隐性担保一定能降低债券的融资成本吗: 关于国有企业和地方融资平台债券的实证研究 [J]. 金融研究, 2015(3): 116-130. [29]陈书涵, 黄志刚, 林朝颖, 等. 定向降准政策对商业银行信贷行为的影响研究 [J]. 中国经济问题, 2019(1): 14-26. [30]IMBENS G W, RUBIN D B. Causal inference in statistics, social, and biomedical sciences [M]. Cambridge: Cambridge University Press, 2015. [31]冯明, 伍戈. 定向降准政策的结构性效果研究: 基于两部门异质性商业银行模型的理论分析 [J]. 财贸经济, 2018(12): 62-79. [本刊相关文献链接] [1] 肖锐, 汤宽之, 洪正. 产业升级、金融分权与民营企业融资约束 [J]. 当代经济科学, 2021(2): 36-47. [2] 郭娜, 彭玉婷, 冯立. 影子银行、金融风险与宏观审慎监管有效性 [J]. 当代经济科学, 2021(2): 16-26. [3] 李香菊, 刘硕. 税收优惠政策与僵尸企业挤出效应: 基于上市公司退市风险和创新投入的双重视角 [J]. 当代经济科学, 2021(2): 84-96. [4] 莊芹芹, 司登奎. 异质债务、金融配给与研发投入: 基于金融供给侧结构性改革视角 [J]. 当代经济科学, 2021(1): 91-104. [5] 顾海峰, 张欢欢. 企业金融化、融资约束与企业创新: 货币政策的调节作用 [J]. 当代经济科学, 2020(5): 74-89. [6] 應展宇, 张夏晗. 双重竞争约束下中国商业银行风险承担行为研究 [J]. 当代经济科学, 2020(4): 54-67. [7] 刘祖基, 刘希鹏. 货币政策协调与产业结构“非线性”优化 [J]. 当代经济科学, 2020(2): 59-67. [8] 王韧, 李志伟. 货币政策操作类型差异与制造类公司的杠杆响应机制变化 [J]. 当代经济科学, 2020(3): 80-91. [9] 金春雨, 张德园. 中国不同类型经济政策不确定性的宏观经济效应对比研究 [J]. 当代经济科学, 2020(2): 45-58. [10]李成, 李一帆, 于海东, 李文乐. 城市人口、货币政策与房地产价格: 内在机理与实证检验 [J]. 当代经济科学, 2020(1): 108-119. [11]赵胜民, 陈蒨. 利率市场化进程中货币政策信贷渠道的传导效果 [J]. 当代经济科学, 2019(4): 109-117. [12]刘生福. 数字化支付时代的货币政策传导: 理论推演与经验证据 [J]. 当代经济科学, 2019(2): 1-12. [13]夏仕龙, 付英俊. 我国货币政策的银行风险承担效应研究: 基于中观层面的结构视角 [J]. 当代经济科学, 2017(6): 33-45. [14]刘震, 牟雯波. 宏观审慎管理、金融摩擦与经济周期: 基于准备金率工具的视角 [J]. 当代经济科学, 2017, 39(3): 12-21+124. [15]刘洪愧, 王治国, 邹恒甫. 货币政策对短期市场利率动态过程的影响: 基于SHIBOR的实证研究 [J]. 当代经济科学, 2016(2): 30-40. 责任编辑、校对: 高原 Effectiveness of Targeted Required Reserve Rate Cut on Enterprises Credit —Perspective of Three Adjustments of the Policy LI Xinyue (School of Economics, Fudan University, Shanghai 200433, China) Abstract: Since the first implementation of the policy of targeted cut in reserve requirement ratio, it has made three adjustments in the assessment standard and the range of cut in RRR, and its regulatory effectiveness has changed significantly. Based on this, this paper first constructs a theoretical model to analyze the different impacts of targeted RRR cut policy on heterogeneous enterprise credit under different intensities and implementation standards. This model shows that when the implementation standard of the targeted RRR cut policy is too high or the strength is too low, the enterprise credit in the key support areas will not be affected by the policy. With the gradual improvement of the policy, the enterprise credit in the key support areas will produce crowding out effect and spillover effect on other enterprises credit availability. Based on the micro data of enterprises, this paper uses the PSM-DID method to test the change of the regulatory effect of the targeted RRR cut policy on agricultural enterprises and small and micro enterprises in different stages, and verifies the conclusion of the theoretical model: the policy lacks effectiveness at the initial stage; after the adjustment, the targeted RRR cut policy significantly improves the availability of agricultural enterprise credit, while crowds out small and micro enterprise credit; under the current new inclusive finance standard, the targeted RRR cut policy effectively alleviates the “financing difficulty” problem of small and micro enterprises, and at the same time, it plays a spillover role in the credit acquisition of non-small and micro enterprises. This shows that the effectiveness of structural monetary policy is closely dependent on the two core elements — intensity of the policy implementation and assessment standards. The two elements need to be dynamically adjusted in policy-making to make the policy more effective. Keywords: targeted RRR cut; enterprise credit; enterprise financing; small and micro enterprises; monetary policy; crowding out effect; spillover effect