税收征管、隐性经济与收入不平等*——来自“金税三期”的准自然实验证据

◆陈海林 ◆周 镖

内容提要:文章以“金税三期”上线作为反映税收征管力度变化的准自然实验,利用2005—2018年30个省区市面板数据对税收征管、隐性经济与收入不平等的关系进行了分析。研究发现:实施“金税三期”工程,提高了税务部门税务稽查的力度和效率,显著降低了隐性经济规模;隐性经济是影响居民收入不平等的重要因素,隐性经济的存在显著扩大了收入不平等程度;隐性经济是税收征管缩小收入不平等的重要作用因素,强化税收征管力度进而降低隐性经济规模,弱化了我国税收体系的“逆向调节效应”,显著缩小了居民收入不平等程度;强化税收征管力度,可以有效降低东部和中部地区的隐性经济规模及收入不平等程度,但对西部地区的隐性经济和收入不平等未带来显著影响。基于以上结论,文章还从推进税务数字化、强化税收征管力度以及加强对隐性经济治理的视角提出了收入不平等治理的相关政策建议。

一、引言

收入不平等问题是当今世界各国普遍面临的重要问题。改革开放以来,中国居民收入差距不断扩大。詹新宇和杨灿明(2015)利用《中国统计年鉴》的数据测算发现,我国2014年居民收入基尼系数为0.47。张楠和邹甘娜(2018)利用CFPS2012数据研究发现,我国2012年居民收入基尼系数为0.46。Li等(2018)将中国超级富豪财富信息库与CHIP住户调查数据相结合发现,中国2013年基尼系数已经超过0.6。杨灿明和孙群力(2019)进一步研究发现,2016年和2017年我国居民人均净财富基尼系数分别为0.65和0.61。虽然已有研究的测算结果不尽相同,但均已超过国际警戒线,值得引起高度关注。隐性经济是影响收入不平等的重要因素,隐性经济的存在不仅直接扩大了居民收入不平等程度,还降低了税收对收入分配的调节效应(李实,2020)。隐性经济也被称为非正规经济、非正式经济以及隐性收入,是指旨在逃避政府管制和征税,且未被纳入政府统计监测范围的一切经济活动及收入(Medina和Schneider,2019)。在近期研究中,Chen等(2019)、陈海林和孙群力(2020)分别利用MIMIC模型法与DGE模型法对我国1995—2016年间的各省隐性经济规模进行了测算,结果均显示,我国隐性经济规模呈现缓慢下降的趋势,2016年的隐性经济规模占GDP的比重约为12%,其影响仍然不可忽视。

税收是调节收入分配的重要手段,政府以生产税的方式参与国民收入的初次分配,以收入税的方式参与国民收入的再分配,税收负担和税制结构将影响国民收入的分配格局(柳光强和张馨予,2015)。但实证研究表明,我国税收制度不仅未能有效缩小居民收入差距,而且还呈现“逆向调节效应”,在一定程度上扩大了居民收入差距(胡文骏,2017;杨森平和刘树鑫,2019)。一般认为,直接税相较于间接税更具有累进性,我国以间接税为主体的税制结构制约了税收体系的收入调节效应,是导致我国税收体系呈现“逆向调节效应”的主要原因。但研究表明,我国个人所得税同样具有“逆向调节效应”(张楠和邹甘娜,2018)。基于此,马万里(2017)、孔翠英(2017)认为,税收征管不力是导致我国税收体系产生“逆向调节效应”的主要原因。为进一步规范税收征管程序、强化税收征管力度、推进税务管理信息化和数字化,我国于2013年开始在各省逐步上线运行“金税三期”工程。相较于以往的“金税一期”和“金税二期”,“金税三期”工程在平台构建、涉税信息采集以及税种覆盖等方面有了重大改进,为研究税收征管提供了一个良好的准自然实验政策工具。实证研究表明,“金税三期”工程的上线有效提高了税收征管力度,提高了企业和居民的税收遵从度,并对企业实际税收负担、创新能力以及企业绩效等产生了显著影响(吉赟和王贞,2019;张克中等,2020)。

综上所述,隐性经济是影响居民收入不平等程度的重要因素,税收征管力度对隐性经济和收入不平等都可能产生一定的影响,“金税三期”工程则为研究税收征管的影响构建了一个良好的准自然实验,但目前还没有文献对其收入分配效应进行分析。基于此,本文将“金税三期”工程视为全面加强税收征管力度的准自然实验,研究税收征管的收入分配效应,并从隐性经济的视角揭示其作用机制。本文的边际贡献主要在于:一是首次从理论和实证的双重视角对税收征管的收入分配效应进行分析和验证;二是将“金税三期”工程作为度量税收征管的准自然实验,也可以在一定程度上反映税务管理数字化对收入不平等的影响;三是从隐性经济的视角分析税收征管影响收入分配的作用机制,为降低我国税收体系对收入分配的“逆向调节效应”提供一定的启示。

二、理论分析与研究假设

(一)税收征管对隐性经济的影响

隐性经济逃避政府监管和征税,可降低企业和劳动者的制度遵从成本,但也面临因逃避监管和征税而遭受处罚的风险,查处概率越大,企业和劳动者从事隐性经济活动的动力就越小。加强税收征管力度,一方面可以通过税务稽查发现企业和劳动者的逃税行为,从而将其纳入监管范围之内,直接减少隐性经济活动;另一方面,税收征管力度越大,企业和劳动者逃税被查处的风险也越大,这在一定程度上可以对其产生威慑效应,从而提高企业和劳动者的税收遵从度,间接减少隐性经济活动(Schneider和Enste,2000)。基于隐性经济逃税这一特征,Schneider和Buehn(2017)借鉴税收遵从领域的A-S模型,构建了隐性经济成因分析模型,即:

其中,SE表示隐性经济;p为隐性经济被查处的概率,由税务机关的税收征管力度A以及企业和劳动者的逃税能力F共同决定;f为隐性经济被税务机关查处后的处罚力度;B为企业和劳动者在正规经济部门从事经济活动所需支付的额外成本,由税收负担T和因劳动规制而产生的劳动力成本W共同决定。由此可见,税收征管力度越大,企业和劳动者逃避征税被查处的概率也越大,有利于降低地区隐性经济规模。Busato和Chiarini(2004)构建了一个包含正规经济部门与隐性经济部门的数理模型,且分析发现,提高税收征管力度,通过提高隐性经济被查处的概率降低了隐性经济规模。此外,陈海林和孙群力(2020)利用DGE模型构建的隐性经济规模测算公式也直接反映出,企业从事隐性经济活动被税务机关查处的概率以及处罚力度越大,地区隐性经济规模越小。由于税收征管和隐性经济都难以准确度量,目前直接分析税收征管对隐性经济影响的实证研究还很少。Torosyan和Filer(2013)对美国2005年税收改革政策进行研究发现,相比于降低税率,加强税收征管力度对于提高劳动者税收申报频率和税收遵从度更加有效。“金税三期”工程利用数字化技术大大提高了涉税信息监管能力,显著提升了税务部门的征管能力,为研究中国的税收征管提供了一个良好的准自然实验(张克中等,2020)。唐博和张凌枫(2019)、樊勇和李昊楠(2020)均发现,以“金税三期”为代表的税务信息化建设有效提高了税务部门的税收监管能力,并显著提高了企业税收遵从度。此外,刘忠和李殷(2019)研究发现,2002年实施的所得税分享改革政策降低了地方政府的税收努力程度,而税收征管力度的下降显著增加了企业的避税行为。基于此,本文假设:

假设1:提高税收征管力度有利于提高企业和劳动者的税收遵从度,进而降低隐性经济规模。

(二)隐性经济对收入不平等的影响

隐性经济与政府质量、税收负担以及劳动力市场状况有密切关系,对地区居民收入不平等有重要影响。从理论上来说,隐性经济可以通过以下渠道影响居民收入不平等:一是,隐性经济中的企业和劳动者逃避政府管制和征税,比正规经济部门的企业和劳动者承担更少的成本,获取更高的收入;二是,隐性经济规模过大会带来严重的税收流失问题,这不仅会直接削弱税收对收入分配的调节功能,甚至产生“逆向调节效应”,而且还会减少政府用于教育、医疗以及社会保障等公共产品供给的财政资金,而这些公共产品对低收入群体的影响更大(Dell’Allo,2016);三是,隐性经济部门的企业和劳动者通常会向政府官员行贿以逃避监管和征税,这在一定程度上会扩大腐败规模,从而加深收入不平等(Geol和Saunoris,2014)。中国在经济转轨过程中,仍然存在政府规制与官员寻租,部分企业和劳动者为逃避政府规制、征税以及官员寻租而转入隐性经济部门,同时,腐败与寻租也可以直接增加政府官员的隐性收入,这成为影响我国居民收入不平等的重要因素(李实等,2020)。白重恩等(2015)利用消费扩展模型对中国隐性收入的规模和结构进行研究发现,高收入群体隐瞒收入、逃避征税的动力更强,收入水平越高,瞒报程度越大,同时,财产性收入的隐瞒程度最高,工资性收入次之,经营性收入和转移性收入最低。这也说明,从居民的视角来看,隐性收入的存在进一步扩大了高收入群体与低收入群体之间的收入差距,加剧了居民收入不平等程度。刘穷志和罗秦(2015)的测算结果表明,目前我国城乡居民家庭隐性收入总体规模在20%以上,其中,高收入群体隐瞒比例大大高于低收入群体,城镇高收入群体的隐性收入高达70%,这使得高收入群体的大部分收入可以逃避征税,降低了税收对收入分配的调节效应,扩大了居民收入差距。此外,在利用MIMIC模型法对隐性经济规模测算时,通常将收入不平等作为隐性经济的指标变量来检验隐性经济对收入不平等的影响。Chen等(2019)将收入不平等作为隐性经济的指标变量,利用MIMIC模型法度量了中国各省1995—2016年的隐性经济规模并发现,提高隐性经济规模会显著扩大地区收入不平等程度。基于此,本文假设:

假设2:地区隐性经济规模扩大会显著提高居民收入不平等程度。

(三)税收征管、隐性经济与收入不平等

税收征管能力对于发挥税收体系的收入调节效应有重要影响。研究结果表明,总体上看,目前我国税收体系对居民收入差距呈现明显的“逆向调节效应”,而税收征管力度不足和税制结构设计不合理是导致这一问题的主要原因(孔翠英,2017)。相较于流转税,财产税和所得税的征管难度更大,对税务机关的征管能力、企业和个人的财产核算能力以及税收遵从意识的要求更高,与发达国家相比,我国税务机关对涉税信息的监管能力以及企业、居民的税收遵从意识都相对较低,这也导致了长期以来我国对所得税与财产税的征管力度不强(潘文轩,2013)。直接税不易转嫁且具有累进性,在调节收入不平等方面的效果更强,但税收征管能力不足使得直接税难以有效发挥应有的收入调节效应。同时,高收入群体逃避税收征管的意愿更强、能力更大,当税收征管力度不足时,高收入群体将倾向于隐瞒更多的个人收入,从而进一步扩大收入不平等程度(白重恩等,2015;李嘉和忻展红,2017)。此外,我国公共部门与国有企业特殊的福利制度,也进一步加大了税收征管难度。胡文骏(2017)指出,相较于民营企业职工,公共部门和国有企业的福利制度更加复杂,其中,非货币性收入和隐性收入由于难以被税务机关监管,通常无需缴纳税款,这也在一定程度上扩大了我国居民收入不平等程度。由此可见,加强税收征管力度可以将更多企业和个人的隐性经济活动及收入纳入政府监管范围,从而减少企业和个人的隐性收入,这不仅有利于直接降低居民收入不平等程度,而且有利于发挥税收尤其是所得税的收入调节效应,从而间接降低居民收入不平等程度。基于此,本文假设:

角膜移植排斥反应不同于其他大器官移植。这归结于角膜的无血管结构及角膜特殊的免疫状态:免疫偏离。然而,植床发生新生血管,可以活化角膜缘朗汉氏细胞,并促进淋巴管的生长,增加抗原及抗原提呈细胞向淋巴结转运,诱导发生TH1细胞介导的免疫排斥反应。所以在伴有新生血管的角膜植床及有角膜排斥病史的角膜移植中,其发生排斥反应概率却与大器官移植相似。BACHMANN等[6]的研究显示,角膜植床的新生血管与移植排斥的发生相关,而本次研究并未发现角膜植床新生血管与术后发生排斥反应有关,但根据国内外现有研究,不能明确术前植床新生血管与排斥反应的发生无关。

假设3:税收征管可以通过降低地区隐性经济规模显著缩小居民收入不平等程度。

三、模型、变量与数据

(一)模型设定

本文将“金税三期”上线运行作为反映税收征管力度变化的准自然实验,关注地区和时间两个层面的差异,采用双重差分法(Difference-In-Difference,DID)来检验其收入分配效应。由于“金税三期”工程是从2013年开始逐步推广开来的,而传统的双重差分法所需要的统一的政策干预时间点难以获得,因此本文借鉴Bertrand和Mullainathan(2003)及Beck等(2010)的做法,采用渐进性多时点的双重差分法来检验“金税三期”工程的实施对收入不平等的影响,设计如下计量模型:

其中,下标i和t分别代表省份和年份;inequ代表收入不平等;reform代表“金税三期”上线运行的度量变量,这是本文的核心变量,其系数β反映的是“金税三期”运行对收入不平等的影响;X表示影响收入不平等的相关控制变量;λt表示时间固定效应;ui表示个体固定效应;εi,t为扰动项。

为了检验税收征管影响收入不平的作用机制,本文还建立了如下中介效应模型来检验隐性经济的中介效应:

其中,SE表示隐性经济,Z表示影响隐性经济的相关控制变量,式(2)反映了“金税三期”上线运行对隐性经济的影响,式(3)反映了“金税三期”上线运行和隐性经济共同对收入不平等的影响。如果式(1)的β显著,说明“金税三期”上线运行对于收入不平等有显著影响;如果式(2)中β1显著,说明“金税三期”上线运行对于隐性经济同样有显著影响。在此基础上,如果式(3)中β3显著,β2不显著或者β2的系数值小于β的系数值,说明隐性经济是税收征管影响收入不平等的中介变量。

(二)变量选取

1.被解释变量。基尼系数是反映地区收入不平等的常用指标,但由于测算各省基尼系数的数据难以获得,本文借鉴刘穷志和罗婵(2019)的思路,采用城乡收入差异作为收入不平等的代理变量。衡量城乡收入差异一般使用城乡收入比或城乡泰尔指数,由于城乡收入比没有考虑城乡的人口结构变化,因此本文选择城乡泰尔指数作为衡量收入不平等的指标,并将城乡收入比,即城镇可支配收入/农村可支配收入作为稳健性检验的指标。城乡泰尔指数的公式如下:

2.核心解释变量。本文第一个核心解释变量是将“金税三期”上线运行作为反映税收征管力度变化的变量。“金税三期”从2013年开始在重庆、山东、山西三个省市试点,并逐步在全国推广开来,各省上线运行的时间不统一,且即便是同一年上线运行的省份,也分布在不同月份。因此,本文在设定虚拟变量时,对于“金税三期”在上半年运行的省份,从上线年份开始赋值为1,对于“金税三期”在下半年运行的省份,则从上线之后的第二年开始赋值为1,其他年份均为0。

第二个核心解释变量是隐性经济。衡量隐性经济的方法有直接法、间接法和模型法,但直接法和间接法在省级层面都面临数据缺失的问题。因此本文根据陈海林和孙群力(2020)的研究,采用动态均衡一般模型(Dynamic General Equilibrium Model)进行测算,分别获得2005—2018年间全国各省历年的隐性经济产出规模指标(SE)和隐性劳动投入规模指标(SL),数值越大,说明隐性经济越大,具体如下所示:

3.控制变量。(1)借鉴马红旗等(2017)、杨茜和石大千(2019)中关于收入不平等影响因素的研究,在式(1)和式(3)中引入如下控制变量:政府干预(gove),使用财政支出占GDP的比重来表示;财政分权(fa),使用财政收入占财政支出比重来表示;经济发展水平(pgdp),用人均GDP的对数来表示;对外开放度(open),使用进出口总额占GDP的比重来表示;固定资产投资(fassets),使用固定资产投资占GDP的比重来表示;城镇化率(urate),用城镇居住人口占总人口的比重。(2)参考隐性经济的相关研究(Hassan和Schneider,2016),在式(2)中引入如下控制变量:经济发展水平(pgdp);政府干预(gove);税收负担(tax);对外开放度(open);财政分权(fa)。

(三)数据分析

本文数据来源于EPS数据平台、《中国统计年鉴》和各省统计年鉴。时间跨度为2005—2018年,由于港澳台和西藏数据缺失,故最终选取30个省区市作为研究对象,数据的描述性统计分析如表1所示。

表1 相关变量的描述性统计结果

四、实证结果分析

(一)基准回归分析

本文采用面板固定效应模型对式(1)所示计量模型进行回归分析,检验税收征管对收入不平等的直接影响,具体结果如表2所示。在模型1中,仅对“金税三期”上线运行的收入分配效应进行实证检验,结果显示,“金税三期”上线运行显著降低了收入不平等程度。在模型2中加入影响收入不平等的制度变量——政府干预(gove)和财政分权(fa),在模型3中再加入体现经济发展水平的控制变量——人均GDP(lnpgdp)和对外开放水平(open),在模型4中再加入体现经济结构的控制变量——GDP中的固定投资占比(fassets)和城镇化率水平(urate),结果均显示,“金税三期”上线运行对收入不平等呈现显著的负向影响,且除财政分权(fa)外,其他控制变量的影响都十分显著。模型5用城乡收入比(gap)代替泰尔指数(theil)作为因变量,回归结果依然显示,“金税三期”上线运行显著降低了城乡收入比,有利于降低居民收入不平等程度,这在一定程度上检验了回归结果的稳健性。模型1—5的实证分析结果都说明,推进税务数字化、提高税收征管力度可以显著降低收入不平等程度。

表2 税收征管对收入不平等的影响

控制变量的实证分析结果显示,政府干预(gove)显著降低了居民收入不平等程度,这是因为在我国的国家治理体系中,政府部门在规范市场经济发展、调节区域平衡以及提供公共产品与服务等方面发挥着不可替代的作用,所以适度的政府干预有利于降低收入不平等水平;当在模型4中加入体现经济发展水平的控制变量后,财政分权(fa)的影响变得不显著,这说明财政分权并不能直接影响收入不平等,而是通过作用于其他经济因素间接影响收入不平等;固定资产投资规模(fassets)越大,越有利于创造更多的就业机会,可以显著降低因失业而带来的收入不平等;城镇化水平越高(urate),越有利于缩小城乡差距,能显著减少城乡二元体制带来的收入不平等;此外,提高地区经济发展水平(lnpgdp)和对外开放水平(open)都能显著降低居民收入不平等程度。

(二)中介效应检验

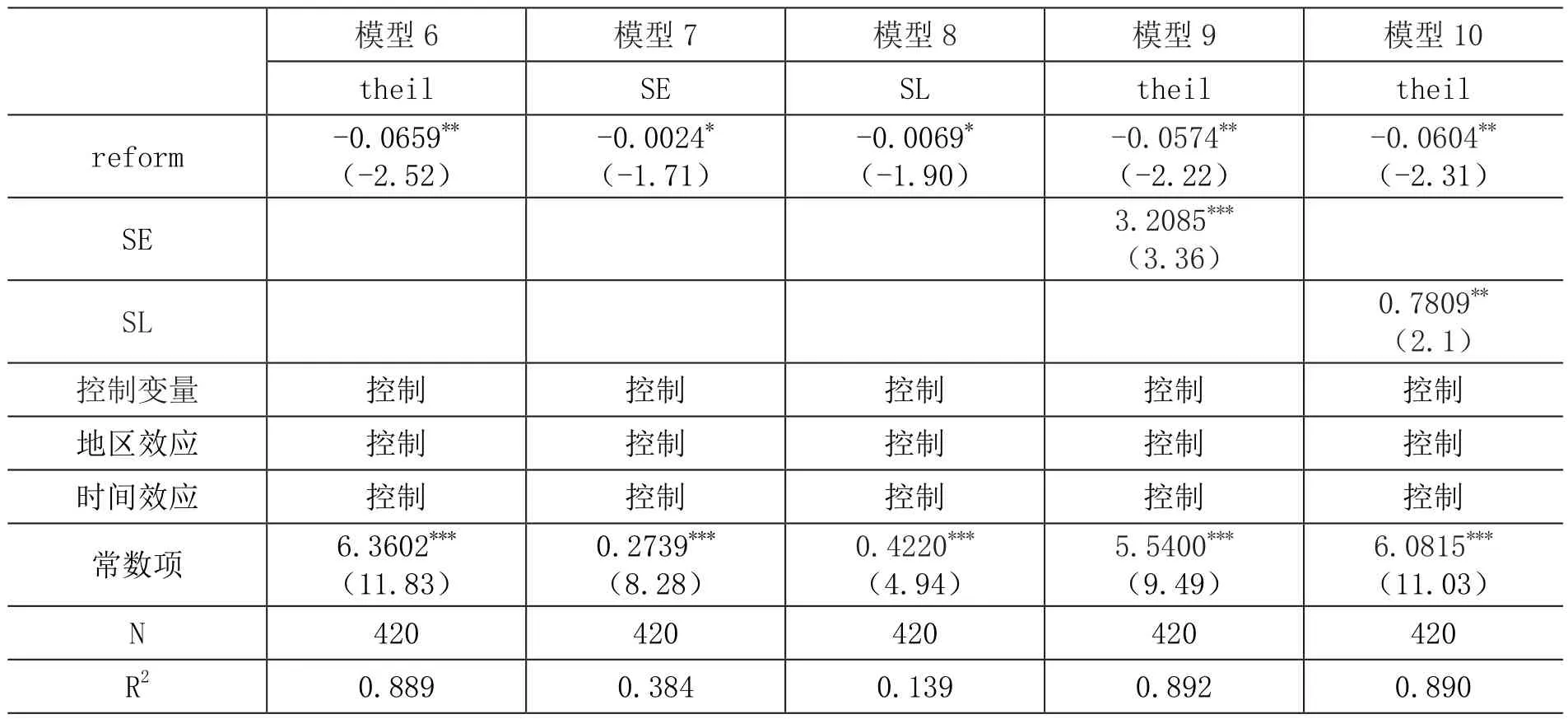

为了进一步验证研究假设,本文还将利用式(2)和式(3)所示模型来检验税收征管影响收入不平等的中介效应,相关实证结果如表3所示。由于财政分权对收入不平等的影响不显著,因此模型6在模型4的基础上剔除了财政分权,结果仍然显示,“金税三期”上线运行显著降低了居民收入不平等程度。模型7和模型8分别利用隐性经济产出规模(SE)和隐性劳动规模(SL)作为因变量,利用固定效应模型对式(2)进行回归分析,结果显示,无论使用何种度量指标,“金税三期”上线运行都可以降低地区隐性经济规模,即提高税收征管力度可以有效降低地区隐性经济规模,这也验证了假设1的正确性。模型9和模型10则分别将隐性经济产出规模(SE)和隐性劳动规模(SL)作为度量隐性经济规模的变量,对式(3)进行实证检验。模型9显示,扩大隐性经济规模会显著提高居民收入不平等程度,同时,与模型6对比可以发现,当加入隐性经济作为自变量之后,“金税三期”上线运行对收入不平等程度的影响系数由-0.0659变为-0.0574,影响程度缩小12.9%,这说明“金税三期”通过强化税收征管力度,有效降低了地区隐性经济规模,进而缩小了居民收入不平等程度。模型10也显示,隐性劳动规模扩大同样会显著提高居民收入不平等程度,同时,“金税三期”工程通过减少隐性经济劳动规模,有效降低了居民收入平等程度。模型9和模型10的回归结果也验证了假设2和假设3。

表3 隐性经济的中介效应检验

(三)区域异质性分析

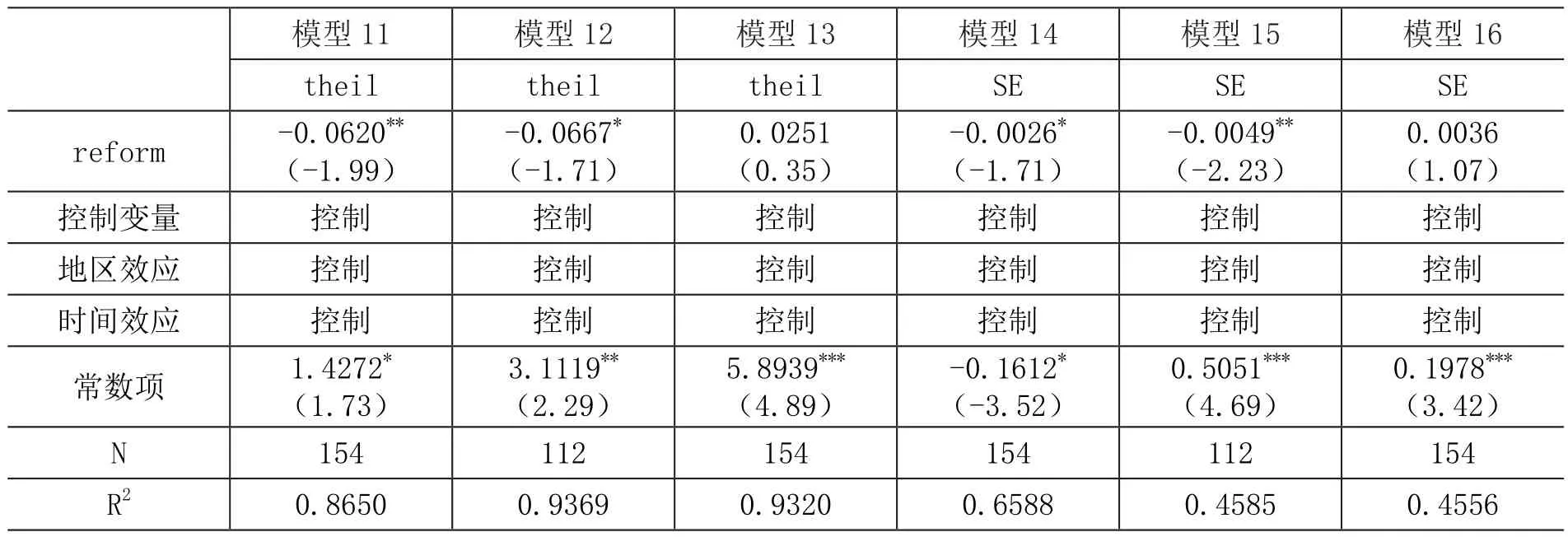

为了进一步检验税收征管影响隐性经济和收入不平等的区域异质性,本文还对我国东、中、西部地区数据进行分组回归,具体结果如表4所示。模型11—13分别为“金税三期”上线运行对东、中、西部地区收入不平等的影响,结果显示,“金税三期”降低了东部地区和中部地区的收入不平等程度,但未对西部地区产生显著影响。模型14—16分别为“金税三期”上线运行对东、中、西部地区隐性经济规模的影响,结果显示,“金税三期”降低了东部和中部地区的隐性经济规模,但未对西部地区隐性经济规模产生显著影响。这是因为我国东部、中部地区的隐性经济主要是政府管制和税收负担引起,通过实施税务数字化,提升税收征管强度,可以有效降低隐性经济规模,而西部地区隐性经济还受到政府质量、官员寻租以及正规经济部门的就业、投资机会不足等因素的影响,单纯通过提升税收征管力度还难以有效抑制隐性经济规模(Chen等,2019)。由于隐性经济是税收征管影响收入不平等的重要作用机制,因此“金税三期”上线运行对收入不平等的影响也呈现与其对隐性经济影响相同的区域异质性。

表4 区域异质性检验

(四)安慰剂检验

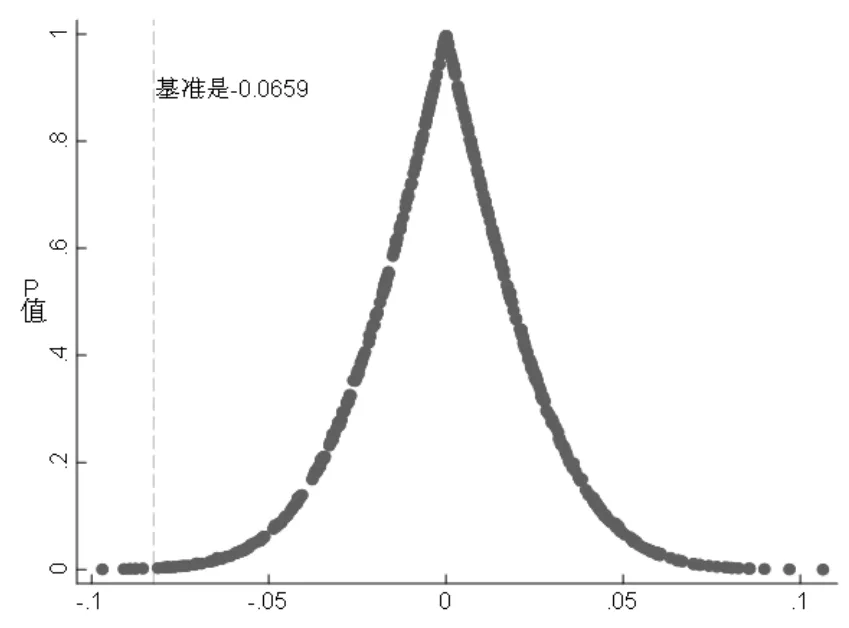

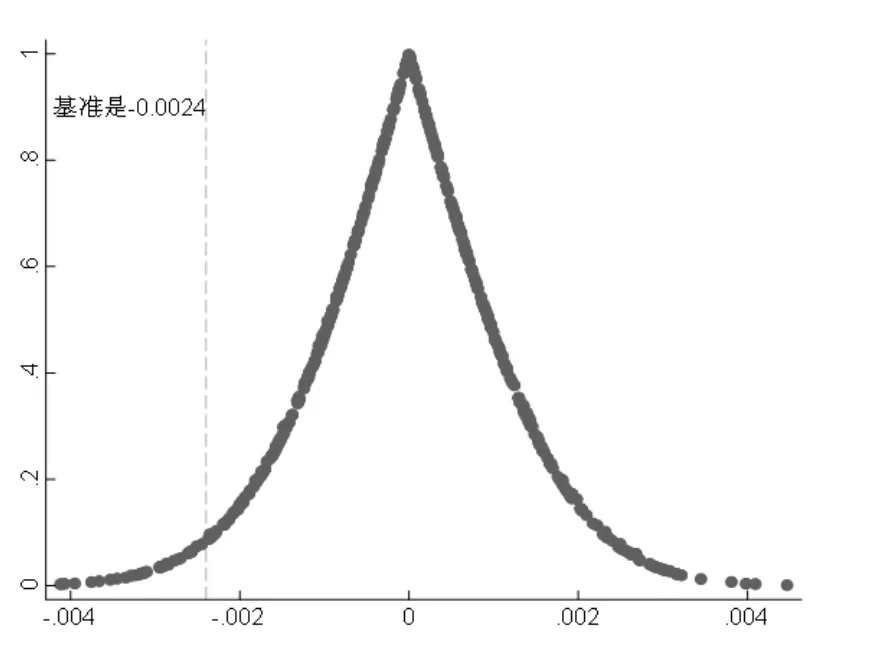

利用准自然实验数据进行实证分析需要验证政策虚拟变量对因变量的影响是来源于政策本身还是其他不可观测变量。为了进一步检验“金税三期”上线运行对收入不平等的影响是否由不可观测因素引起的,本文借鉴Cai等(2016)的做法,利用计算机对“金税三期”上线时间的随机分配进行安慰剂检验。首先,假设“金税三期”上线运行对收入不平等的影响可能是由于其他不可观测因素造成的,而非“金税三期”本身。然后,将各省区市代码和各省区市“金税三期”上线运行时间进行一个随机配对,重新进行回归,如果回归结果仍然显示“金税三期”上线运行对收入不平等有显著影响,则说明“金税三期”上线运行对收入不平等的影响是由不可观测因素造成的,反之,如果随机分配之后的回归系数不显著,则说明“金税三期”上线运行对收入不平等的确有显著影响。由于单次回归结果具有偶然性,因此本文借助计算机进行500次随机配对回归。“金税三期”上线运行对隐性经济的影响同样采取这一方法,最终结果分别如图1和图2所示。

图1 收入不平等安慰剂检验

图2 隐性经济安慰剂检验

图1和图2横坐标分别表示随机配对回归下“金税三期”上线运行对收入不平等和隐性经济的影响系数,纵坐标为相应的P值。由图1和图2可见,模拟回归系数分布都位于0附近,远离现实情况下基准回归系数的-0.0659和-0.0024,符合安慰剂检验的预期。进一步计算可得,收入不平等和隐性经济模拟500次的回归结果分别在96%和91.8%的概率上可以得到“金税三期”上线运行带来的影响系数为0,这也说明“金税三期”上线运行对收入不平等和隐性经济确实有重要影响,有90%以上的概率未受到遗漏变量的干扰。

(五)税收征管对税收负担“逆向调节效应”的影响分析

为进一步揭示税收征管影响收入不平等的作用机制,本文还将对税收征管对税收负担“逆向调节效应”的影响进行实证检验,结果如表5所示。首先,在不考虑“金税三期”上线运行的情况下,在式(1)中加入税收负担(tax)作为影响收入不平等的自变量,回归结果如模型17所示,即提高税收负担会扩大居民收入不平等程度,我国税收体系具有显著的“逆向调节效应”。模型18为在不考虑“金税三期”上线运行时,对式(2)的回归结果,即提高税收负担会显著扩大地区隐性经济规模,这也说明逃避征税是隐性经济的重要成因。模型19为在模型17中加入隐性经济(SE)后的回归结果,结果显示,隐性经济显著扩大了收入不平等程度,同时,税收负担对收入不平等的影响变得不显著,这说明隐性经济是税收负担扩大收入不平等的重要作用机制。其原因在于,当税收负担提高时,企业和居民的逃税动力也会增强,隐性经济规模随之扩大,但由于高收入群体有更强的动力和能力逃避税负,因此税收负担不仅未能有效缩小收入不平等,反而扩大了收入不平等程度。模型20则在模型17中加入“金税三期”上线运行作为自变量,结果显示,税收负担对收入不平等的影响变得不显著,这说明,“金税三期”上线运行通过提升税收征管力度,降低隐性经济规模,不仅可以直接缩小收入不平等程度,还能降低税收负担对收入不平等的“逆向调节效应”。

表5 税收征管对税收负担“逆向调节效应”的影响

五、结论与政策启示

本文首先从理论上分析了税收征管、隐性经济和收入不平等之间的关系,然后将“金税三期”上线运行作为反映税收征管力度变化的准自然实验,利用2005—2018年30个省(直辖市、自治区)的面板数据,采用渐进性多时点的双重差分法来检验相关研究假设。研究发现:(1)逃避征税是隐性经济的重要动因,通过实施“金税三期”工程,推动税务数字化,可有效提高税务部门税务稽查的力度和效率,增加隐性经济活动被查处的概率,从而直接降低隐性经济规模。(2)隐性经济的存在显著扩大了地区居民的收入不平等程度。一方面,高收入阶层隐瞒经济活动与收入的动力和能力更强,因而隐性经济可直接扩大收入不平等;另一方面,隐性经济使得税收负担难以有效发挥收入调节效应,是我国税收体系对收入分配呈现“逆向调节效应”的主要原因,因而间接扩大了收入不平等程度。(3)强化对隐性经济的税收征管是缩小收入不平等的重要作用机制。一方面,推动税务数字化,强化税收征管力度,可以直接降低隐性经济规模,从而缩小居民收入不平等;另一方面,提高税收征管力度,通过减少隐性经济规模,还可以弱化我国税收体系的“逆向调节效应”,缩小因税收负担而扩大的收入不平等程度。(4)税收征管对隐性经济和收入不平等的影响还具有明显的区域异质性,通过实施“金税三期”工程,强化税收征管力度,可以有效降低东部和中部地区的隐性经济规模与收入不平等程度,但对西部地区的隐性经济和收入不平等未产生显著影响,其原因主要在于,西部地区的隐性经济成因更加复杂,单纯依靠加强税收征管力度难以有效降低隐性经济规模,也就不能对居民收入不平等产生显著影响。

本研究对于提高税收征管效率、抑制隐性经济规模以及缩小居民收入不平等程度都有重要的政策启示:(1)收入不平等治理应重视隐性经济和税收征管的影响。其中,隐性经济不仅可以直接扩大居民收入不平等程度,还会强化税收体系对收入分配的“逆向调节效应”,而强化税收征管则是治理隐性经济的有效手段,因此在优化税收体系的收入分配效应时,不仅要重视优化税制结构,还要重视提升税收征管的效率。(2)税收征管是保证税收体系的收入分配功能得以有效发挥的重要前提,加快推进税务数字化建设是提高税收征管效率的重要手段。税务部门要加快推进税务数字化建设,完善税银互动机制,加快研究税务云、区块链以及税务大数据等技术在税务登记和缴纳中的应用,提高税务稽查能力,提高企业和居民的税收遵从度,有效发挥税收体系对收入分配的“正向调节效应”。(3)以隐性经济治理为导向的税收改革也应该遵循“强征管、低税率和宽税基”的思路。“强征管”可以加大隐性经济被查处的概率;“低税率”则可以降低企业和居民的逃税动力与意愿,从而降低隐性经济规模,促进正规经济部门发展,为扩大税源、保持税收稳定夯实基础。西部地区隐性经济治理难度更大,不仅要降低税收负担,强化税收征管力度,还应该优化正规经济部门的营商环境,提高政府公共服务供给水平,降低企业和居民向隐性经济部门转移的动力。