科创板设立对上市公司信息环境的影响研究

王俊懿,段江娇

(上海理工大学 管理学院,上海 200093)

一、引言

2013 年11 月中共中央作出推行股票发行注册制改革的决定,在2019 年6 月伴随着科创板的推出实施。理论上,引入注册制能帮助资本市场更好的发挥资源配置、价格发现、融资等功能。在市场化规则下,上市企业的信息更加透明,信息披露比较完整和及时,可以让投资者更加深刻的了解企业的实际情况,为引入资金创造条件,同时企业也可借助市场的力量快速发展,极大提升股票的市场化发行效率,推进资本市场的市场化进程。然而当前经济背景下,我国是否具备股票市场制度改革的条件并充分发挥其带来的经济效用,还需进一步研究。本文借助科创板试点“注册制”这一政策平台,通过建立实证模型研究注册制改革对上市公司信息环境的影响。

由于我国分析师的绩效通常是以所跟踪企业的股价涨跌幅来衡量的,而分析师为了自身业绩以及维护和上市企业之间的友好关系从而有利于自己长远发展等方面考虑,针对目前投资价值较低或缺乏投资价值的公司通常不会发布研报和作出投资评级,因此公司信息环境越好,投资价值越大,越能吸引较多分析师对其进行跟踪。且分析师主要依赖上市企业的公开及私有信息来进行盈余预测,信息环境较好的企业通常分析师作出的盈余预测精确度也越高。因此本文利用分析师跟踪人数、分析师预测精确度来体现上市公司的信息环境。

本文可能的贡献:第一,丰富了股票市场发行制度改革的相关研究,以往文献对发行制度改革的研究由于缺乏实验平台多停留在理论层面,且多基于核准制背景,而本文基于科创板这一自然实验平台,有较强的说服力;第二,在实践上,可以为我国股票市场发行制度的选择提供重要指导。2020 年6月深交所正式发布创业板试点注册制的安排,注册制的最终走向还充满不确定性,本文基于科创板分析制度变革对上市公司信息环境的影响,对科创板设立的效应进行探索,为相关制度改革提供了政策指导。

本文的创新之处:首先,现有关于股票发行制度变革的研究大多基于核准制从某一方面尤其是制度方面着力,缺乏实证支撑。而本文是基于科创板试点注册制的背景,将注册制改革与上市公司信息环境联系起来,对它的政策效果进行了比较完善的实证检验;其次,由于科创板开板时间较短,板块相关研究还比较空白,本文选题填补了现有文献的空缺。

本文的不足:由于科创板开市时间较短,因此在数据取样方面有所欠缺,样本量较少且研究区间略短,存在说服力不足等问题,政策效应方面,研究深度尚待挖掘,需要进一步跟进。

二、文献综述及研究假设

(一)文献综述

根据近期相关研究,上市公司日常经营活动,如经营作风、债务融资、多元化经营、业务活动、产品市场竞争、信用评级等这些都会对分析师的预测报告产生或轻或重的影响,分析师的预测行为与上市公司的这些日常经营活动具有高度的相关性(李哲,2018;宫义飞和夏艳春,2017;林晚发等,2020)[1-3]。如李哲(2018)[1]发现多言寡行企业会导致其分析师跟踪数量减少,预测分歧度增大;宫义飞和夏艳春(2017)[2]发现公司债务融资与分析师预测分歧度正相关,与分析师跟踪数量负相关;罗琰心等(2018)[4]发现国内券商跟踪海外上市公司后,其国内分析师对同行业公司的盈余预测准确性显著提高;林晚发等(2020)[3]发现信用评级能显著提高分析师预测精度、降低分析师预测分歧度。此外有少数学者从制度环境方面对分析师行为进行了研究。如王攀娜和罗宏(2017)[5]发现放松市场的卖空管制会增加分析师盈余预测的乐观度;褚剑等(2019)[6]认为融资融券制度会促使分析师发布乐观性盈余预测。

从上述文献综述来看,各学者对分析师行为的研究多着重于公司日常经营活动对分析师行为的影响,较少考虑制度问题尤其是股票发行制度本身与分析师行为之间的关系。由此,本文从股票发行制度的改革着手,利用双重差分思想,试图对科创板设立和分析师行为二者之间建立中国资本市场情境下的因果关系。

(二)研究假设

本文研究的核心问题是注册制的实施会如何影响股票交易市场中上市公司信息环境。基于有效市场假说,市场中每个人都是理性的经济人,股票市场上每家上市公司都处在这些经济人的密切关注和理性分析中。分析师作为专业的信息收集者和分析者、上市公司和投资者之间的重要信息传递者,具备理性分析和解读企业信息的专业性,对公司信息环境的衡量以及市场嗅觉是比较敏锐的[7]。新政策的实施会提高市场参与者特别是分析师对股票的关注度,我国证券分析师除了关注企业财务报表和经营状况外,对资本市场的相关政策也有很大兴趣,因此推断科创板初期的政策效应会提高分析师的积极性。由此提出第一个假设:

假设1:实施注册制的科创板上市公司分析师跟踪数量更多。

此外,注册制的核心是信息披露,提高公司信息的透明度可以降低分析师获取信息的成本,这会吸引更多分析师对公司的关注。并且准入门槛放低、信息披露透明度提高、后续监管严格等制度也会在一定程度上增加分析师预测的准确性。由此提出第二个假设:

假设2:分析师对于实施注册制的科创板上市公司预测准确度较高。

三、研究设计

(一)数据来源与样本选择

本文取2019 年7 月22 日至2020 年8 月31 日A 股科创板市场IPO 公司和创业板市场上市公司的截面数据为研究样本对比分析。以科创板上市公司为实验组,创业板上市公司为对照组。对选取的样本按条件筛选:剔除样本期间被调整板块的公司;剔除金融类上市公司、ST 公司以及财务数据缺失公司。最终得到348 家上市公司观测值,对所有连续变量在1%和99%分位点进行缩尾处理。实验数据中分析师和公司财务数据分别来自国泰安(CSMAR)和万得(WIND)数据库。

(二)变量选择

1.被解释变量。本文被解释变量是上市公司信息环境,以分析师跟踪数量、分析师预测精确度作为其代理变量[8]。

(1)分析师跟踪数量。本文用对上市企业做出盈余预测的分析师数量汇总并取对数衡量分析师跟踪数量。跟踪上市公司的券商团队数量越多,表示该公司信息环境越好。

(2)分析师预测精确度。对于每家上市公司,做过盈余预测的分析师可能会修正之前的预测,且不断有新分析师加入预测行列。因此本文选每家券商发布的最后一次预测值取平均数作为分析师的每股盈余预测值。用盈余预测误差衡量预测精确度。公式如下:

其中,Error为分析师的盈余预测误差,MEPS为分析师的每股盈余预测平均值,AEPS为实际每股盈余。分析师盈余预测误差越小,则表示预测精确度越高,信息环境越好。

2.解释变量。以虚拟变量Treat表示:属于科创板上市公司则Treat取值为1,否则取0。

3.控制变量。参照已有文献,本文控制了以下可能影响上市公司信息环境的因素:(1)公司规模(Size),公司总资产的自然对数。(2)机构持股比例(Inst),年末机构投资者持股份额占比。(3)净资产收益率(Roe),公司年末净利润与所有者权益比值。(4)股权集中度(Top),年末公司第一大股东的持股比例。(5)股票换手率(Tr),股票年度平均换手率。(6)审计师特征(Big4),虚拟变量,若当年由“四大”审计,则Big4=1,否则Big4=0。(7)市盈率(Pe),股票价格与每股收益的比率。

(三)模型设计

本文构造以下模型进行回归分析:

模型(2)、模型(3)中的系数β1描述了上市公司在实验组与对照组分析师预测行为的区别即制度效应,是本文的重点关注对象。预期模型(2)中系数β1显著为正,即科创版分析师跟踪数量较多;预期模型(3)中的系数β1显著为负,即分析师对科创板作出的盈余预测误差较小,预测精确度较高。

四、实证结果与分析

(一)描述性统计

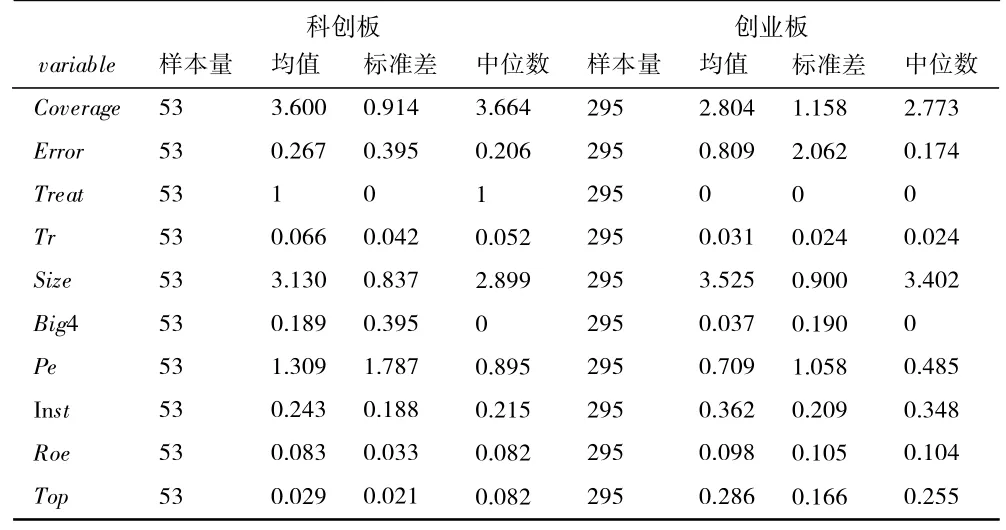

从表1 均值和标准差可看出,相比创业板,科创板的分析师跟踪数量更多,预测分歧度更小,市盈率较高;创业板预测精确度标准差较大,说明公司信息披露水平参差不齐。表2 中,从分析师跟踪数量看,Coverage均值为2.925,标准差为1.158,说明不同公司分析师跟踪情况差异较大。解释变量Treat均值为0.152,说明样本中约有15.2%的公司属于科创板,科创板占据市场的规模还比较小。Error的标准差为1.455,且其均值大于中位数,说明我国股票市场分析师水平参差不齐,预测精确度有所差异,并具有乐观偏差倾向。

表1 描述性统计对比

表2 描述性统计

(二)相关性分析

在对变量进行回归之前,须对解释变量之间的多重共线性进行检验。对原有变量克服多重共线性后,剩余解释变量之间的相关性如表3 所示。分析可知,各变量之间虽然仍存在一定的相关性,但相关系数基本位于0.6 以下,不存在严重的内生性,因此可以进行正常分析。

表3 主要变量相关性分析

(三)回归分析结果

运用Stata 软件进行多元线性回归:

1.科创板与分析师跟踪数量。表4 第二列给出了假设1 的回归结果。可以看出,Treat与Coverage的回归系数为0.983,在1%水平下显著正相关,由此验证了假设1,即试点注册制的科创板分析师跟踪数量较多。首先国家试点政策提升了投资者的关注度,同时由于上市要求公司信息披露更加透明,也降低了分析师进行信息服务的成本。无论基于理论分析还是实证检验,科创板注册制改革都提升了分析师跟踪数量。控制变量方面,公司规模、市盈率、机构持股比例、净资产收益率与分析师跟踪数量呈现正相关;而股权集中度和股票换手率与分析师跟踪数量呈现负相关,这些结论和现有文献观点基本一致。

2.科创板与分析师预测精确度。由表4 第三列可以看出,Treat 与被解释变量Error 的回归系数为-0.708,在1%水平上显著,表明分析师对科创板上市公司的盈余预测误差较小。说明注册制作为一项试点机制,提升了分析师盈余预测准确度,假设2得以验证。

表4 回归分析

五、稳健性检验

为保证研究结果可靠性,本文进行了一些稳健性检验:

(一)由于各板块上市的政策问题,实验组和对照组存在公司层面的差异,为了降低该差别对实验结果的干扰,本文用同样的方法,将科创板与中小板数据进行了对比分析,实证结果依然显著。

(二)替换核心测度指标。参照胡军等(2016)的研究,本文用年初股价(Price)重新衡量分析师预测误差,即Ferror=|MEPS-AEPS|/Price。构造模型进行回归,实证结果依然显著。

六、研究结论与启示

上市公司信息环境的改善可以表现为分析师关注度提高、报表可读性的增强,以及股票价格信息含量的提升等。本文基于分析师行为视角,对科创板是否改善上市公司信息环境进行了研究。本文的实证结果说明,在控制了其他相关影响因素之后,股票市场注册制的改革推行即科创板的设立吸引了更多分析师关注相关上市公司,同时分析师预测精确度也得到提高,说明注册制下上市公司信息环境得到改善。通过重新衡量分析师预测误差、与其他板块进行的对比分析等稳健性测试,这些结论依然不变。

本文通过研究发现,实施注册制让上市公司信息环境得到了改善,为政策制定者在中国股票市场大范围实行制度改革,推广注册制提供了政策建议,这有利于推进我国资本市场市场化进程,提高我国资本市场的运行效率。本文的局限在于:第一,设立科创板试点注册制的实施时间较短,而政策效应可能会使市场具有一定的盲目性,这会导致样本期内实验结果被高估,从而无法准确评价相关制度的效果。第二,本文数据选取时间跨度过短,准确的效应评估需要未来继续跟进。