中国货币政策对“一带一路”沿线国家的溢出效应研究

——基于PVAR 模型的实证分析

陆佳颖,郭建伟

(江南大学 商学院,江苏 无锡 214000)

一、引言

随着经济全球化的发展,各国经济日益形成“你中有我,我中有你”的相互依存局面,一国经济政策的变化不仅会影响本国的宏观经济,还会对其他国家产生溢出效应。因此,研究货币政策的溢出效应一直以来都是宏观金融领域的热点话题。然而,现有国内外研究主要以美欧等发达国家作为货币政策溢出效应的主体,而对中国等新兴市场国家货币政策溢出效应的关注较少。

改革开放四十多年来,中国经济飞速发展,在世界经济舞台上发挥着愈发重要的作用。2000—2019年,中国GDP 从12 113.69 亿美元上升到143 429.03亿美元,占世界的份额从3.60%上升到16.35%,进出口金额从4 742.97 亿美元上升到45 778.91 亿美元。中国已经成为世界第二大经济体和世界第一贸易大国。2016 年10 月,人民币加入SDR,人民币国际化迈上一个新台阶。因而,中国货币政策的溢出效应开始受到学术界越来越多的关注。

2013 年以来,中国与“一带一路”沿线国家间的合作交流已涉及政治、经济、文化教育等诸多方面。中国货币政策对“一带一路”沿线国家的经济存在溢出效应吗?如果存在,其程度如何?这是本文探讨的出发点。

二、文献综述

美国作为超级大国,其货币政策对他国的影响毋庸置疑。国内外学者对美国货币政策的溢出效应进行了大量研究,普遍认为美国货币政策对全球经济产生了溢出影响。刘克崮和翟晨曦(2011)[1]认为美国量化宽松货币政策促使我国物价水平大幅上升,导致输入型通货膨胀现象严重。齐晓楠等(2013)[2]的研究表明,长期而言,美国量化宽松货币政策会导致人民币升值,且对中国的进出口贸易构成负向冲击。Cho 和Rhee(2014)[3]的研究则发现,在全球金融危机爆发之后,美国量化宽松货币政策通过降低国内收益率和信用违约掉期溢价,显著推动国际资本流向亚洲国家。马理和余慧娟(2016)[4]运用PVAR 模型研究发现,美国宽松货币政策对世界其他发达国家的宏观经济具有较强的正向溢出效应。Xu 和La(2017)[5]的研究发现,美国量化宽松货币政策显著促进了亚洲的美元信贷增长,对亚洲信贷市场具有正向溢出效应。许志伟等(2020)[6]的研究表明,美国紧缩性货币政策会通过汇率传导效应使中国的进口品价格下降,并引起中国国内生产成本下降、物价下跌和产出上升。

除了研究美国货币政策的溢出效应以外,国内外也有许多学者对欧盟、日本等发达经济体的货币政策溢出效应进行研究。梁斯和郭红玉(2015)[7]的研究发现,日本扩张的货币政策会对中国的利率及进出口贸易带来显著影响。张靖佳等(2017)[8]的研究表明,欧洲量化宽松政策的汇率溢出效应对我国企业出口额和出口量具有正向溢出效应。Kucharcuková等(2016)[9]的研究则表明,欧洲央行的传统货币政策冲击对欧元区以外6 个欧盟国家的产出和通货膨胀的影响是一致的,而非常规货币政策的影响则差异较大。

近年来,随着中国经济体量的增大,中国货币政策对世界其他国家的溢出效应也逐渐受到学者们的重视,但相关研究无论从量上还是质上都未达到研究美国货币政策溢出效应的成熟程度。Kozluk和Mehrotra(2009)[10]通过SVAR 模型研究了中国货币政策冲击对东亚和东南亚主要贸易伙伴的影响,发现中国货币政策会对菲律宾和新加坡的产出产生正向的溢出效应。Johansson(2012)[11]分析了中国货币政策冲击对东南亚五国股市的影响,结果表明,中国扩张性货币政策对其中四个国家的股市具有显著的正向溢出效应。楚尔鸣和王真(2018)[12]采用面板回归模型研究发现,中国货币政策对世界其他国家经济增长存在溢出效应,并具有异质性。崔百胜和葛凌清(2019)[13]的研究发现,中国货币政策对中国、日本、美国和欧盟等国家的宏观经济变量产生了溢出效应,并且在响应方向和程度上存在异质性。

迄今,货币政策溢出方面的国内外研究,总体而言:一方面,溢出主体的研究,以发达国家为主,而研究新兴市场国家货币政策溢出效应的文献较少。另一方面,即使以中国作为溢出主体的研究,也存在溢出客体偏少、溢出机制单一等不足。本文拟从以下几点补充现有文献:第一,研究对象以中国为货币政策溢出效应的主体,以“一带一路”沿线国家为货币政策溢出效应的客体,对现有中国货币政策溢出效应的研究做出有效补充。第二,针对大多数文献样本选择的局限性,选取了“一带一路”沿线国家中28 个代表性国家进行研究,使研究更加全面。

三、模型构建、变量与数据选择

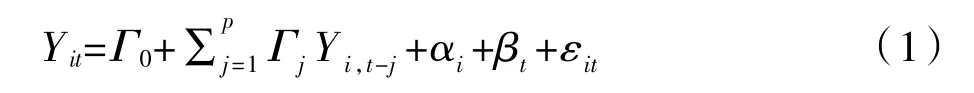

(一)模型设定

本文使用面板向量自回归(PVAR)模型来实证分析中国货币政策对“一带一路”沿线国家的溢出效应。PVAR 模型由Holtz-Eakin 等(1988)[14]最先提出,它能够在传统VAR 模型的基础上对面板数据进行分析,因此兼具了时间序列分析与面板数据分析的优点,极大地扩展了VAR 模型的功能。参照Love 和Zicchino(2006)[15]的研究成果,设置PVAR模型如下:

式 中,Yit=(CNIRt,CNM2t,IPIit,CPIit,IRit,ERit),其中i代表样本国家,t代表月度数据,j代表滞后阶数,p代表最优滞后阶数。Γ0表示截距向量,Γj表示滞后向量的参数矩阵,αi表示个体效应,βt表示时间效应,εit表示随机扰动项。

CNIR 和CNM2 为模型的自变量,表示中国的利率和货币供应量,IPI、CPI、IR 和ER 为模型的因变量,分别表示“一带一路”沿线国家的工业生产指数、消费者物价指数、货币市场利率和汇率。

(二)“一带一路”沿线国家的选择

虽然“一带一路”覆盖欧亚非三个大陆,涉及65个国家和地区,但根据数据的可获得性,本文仅分析28 个沿线国家,样本包括:俄罗斯、蒙古国、菲律宾、马来西亚、泰国、新加坡、印度尼西亚、越南、巴基斯坦、孟加拉国、斯里兰卡、印度、埃及、格鲁吉亚、土耳其、以色列、白俄罗斯、保加利亚、波兰、黑山、捷克、克罗地亚、罗马尼亚、塞尔维亚、乌克兰、匈牙利、哈萨克斯坦和吉尔吉斯斯坦。

(三)变量与数据的选取

本文将中国的利率(CNIR)和货币供应量(CNM2)作为货币政策的代理变量,其中,利率选择中国银行间7 天内同业拆借加权平均利率,货币供应量选择广义货币供应量M2 的同比①尽管中国人民银行已经推出贷款市场报价利率(LPR),这一利率具有权威性、指导性,正成为中国人民银行引导金融市场利率的参考,但是由于该利率尚欠时间序列,故本文不予采用。。模型的因变量为“一带一路”沿线国家的工业生产指数(IPI)、消费者物价指数(CPI)、货币市场利率(IR)和汇率(ER),其中,汇率为直接标价法下各国货币兑美元的价格。

本文选择的样本区间为2013 年1 月至2019 年12 月。其中,“一带一路”沿线国家的工业生产指数(IPI)和消费者物价指数(CPI)的数据来源于Wind数据库;各国货币市场利率(IR)和汇率(ER)的数据来源于IMF 统计数据库;中国银行间7 天内同业拆借加权平均利率(CNIR)和广义货币供应量M2 同比增速(CNM2)的数据来源于中国人民银行官网。

四、实证检验结果与分析

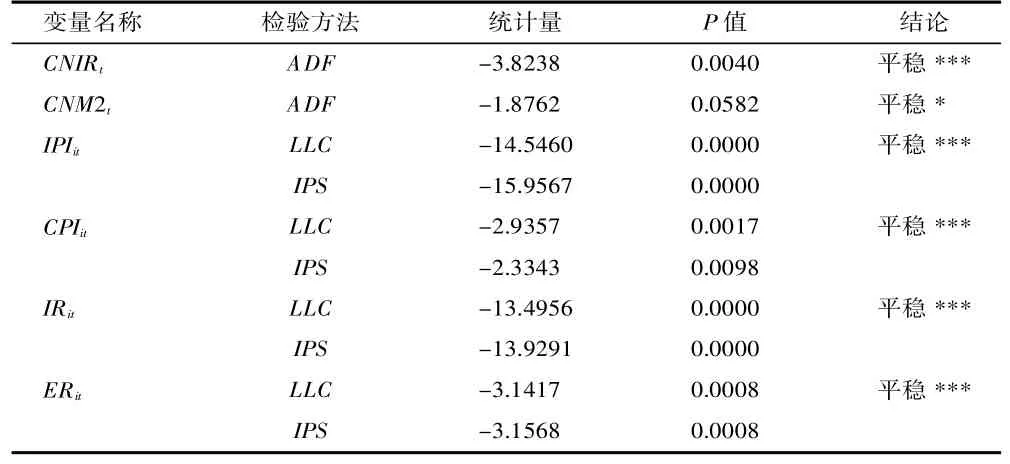

(一)平稳性检验

为了避免模型出现伪回归现象,在建立PVAR模型之前,首先对各变量序列进行平稳性检验。由于变量CNIRt和CNM2t为时间序列数据,因此采用ADF检验;而变量IPIit、CPIit、IRit和ERit为面板数据,则采用LLC检验和IPS检验。由表1 的结果可知,原序列均为平稳序列,可以进行后续的格兰杰因果检验。所有检验过程均由Stata 14.0 完成。

表1 变量平稳性检验

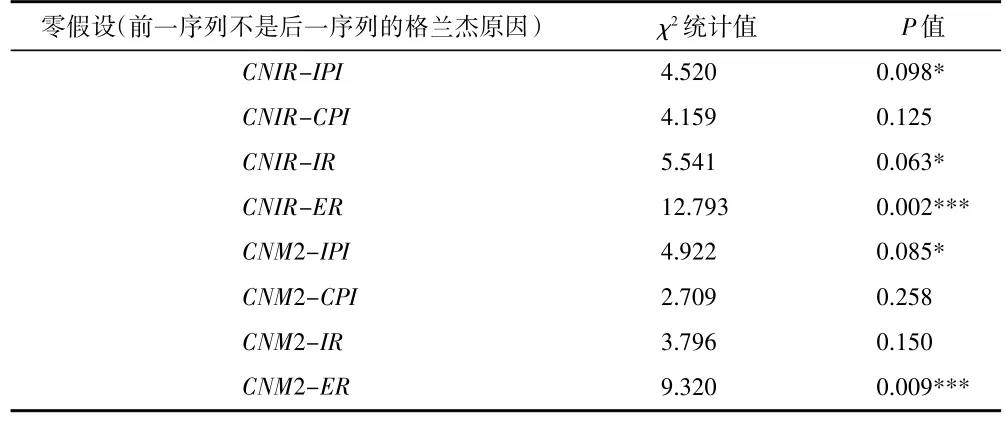

(二)滞后期选择与格兰杰因果检验

根据AIC、BIC和HQIC信息准则,确定PVAR模型的最优滞后阶数为2 阶,在滞后2 期下进行格兰杰因果检验,结果如表2 所示。

根据表2 中的结果,基本上可以确定中国的货币政策是“一带一路”沿线国家IPI、IR、ER的格兰杰原因。其中,中国的银行间同业拆借利率是“一带一路”沿线国家IPI、IR和ER的格兰杰原因,中国的货币供应量是“一带一路”沿线国家IPI和ER的格兰杰原因,各国CPI在短期内并未受到中国货币政策的直接影响。但是,格兰杰因果检验的结论只能检验统计上的时间先后顺序,而不是真正意义上的因果关系,不能作为肯定或否定因果关系的根据。因此,仍需进一步论证。

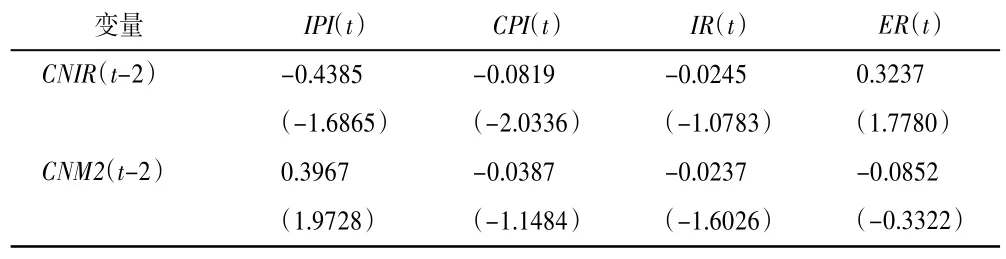

表2 格兰杰因果检验结果

货币供应量是我国重要的数量型货币政策工具,当中国实行宽松货币政策发行大量货币时,本国货币贬值,“一带一路”沿线国家货币相对升值,对“一带一路”沿线国家的汇率和物价水平产生影响;同时,“一带一路”沿线国家的货币升值,会对其进出口贸易产生影响,进而影响“一带一路”沿线国家的产出水平。利率是我国重要的价格型货币政策工具,中国银行间同业拆借利率的变化会使得中国与“一带一路”沿线国家的资金流动,进而使“一带一路”沿线国家的利率和汇率发生变动;利率和汇率的变动又会对其产出和进出口贸易产生影响;贸易差额的变化亦会引起“一带一路”沿线国家外汇储备的变化,进而影响到货币供应量和通货膨胀率,对消费者物价指数产生影响。基于此,本文认为中国货币政策对“一带一路”沿线国家的IPI、CPI、IR、ER存在实质性的影响,构成了因果关系。

(三)变量间的关系

本文采用广义矩估计方法(GMM)估计模型参数,对计量模型(1)进行回归,回归结果如表3 所示。由于最优滞后阶数为2,因此表中给出了滞后2期的影响系数。考察滞后2 期的CNIR(t-2)和CNM2(t-2)的影响可以得出以下结论:第一,利率对“一带一路”沿线国家的宏观经济变量IPI、CPI、IR和ER的影响系数的绝对值大于货币供应量,表明价格型货币政策的溢出效应要强于数量型货币政策。利率是金融市场中的关键变量,由于金融市场的变化极其迅速,政策的滞后期时间较短,因此利率的溢出效应更为明显。第二,中国货币政策对“一带一路”沿线国家IPI和ER的影响方向一致①利率下降和货币供应量上升表示扩张性货币政策,因此两者影响系数相反表示货币政策溢出效应方向相同。。CNIR(t-2)对“一带一路”沿线国家IPI 的影响系数小于0 为-0.438 5,对ER的影响系数大于0 为0.323 7,CNM2(t-2)对“一带一路”沿线国家IPI 的影响系数大于0为0.396 7,对ER的影响系数小于0 为-0.085 2。这表明了中国扩张性的货币政策在短期内会导致“一带一路”沿线国家的实体经济产出上升和货币升值。第三,中国货币政策对“一带一路”沿线国家的CPI和IR两个变量的影响方向相反,说明中国货币政策对“一带一路”沿线国家的物价水平与利率水平的影响存在差异,这可能是因为中国货币政策只是影响“一带一路”沿线国家的物价与利率水平的一种因素,而世界其他国家宏观政策的变动也会对“一带一路”沿线国家的这些宏观经济指标产生影响。

表3 PVAR 模型参数估计结果

(四)脉冲响应分析

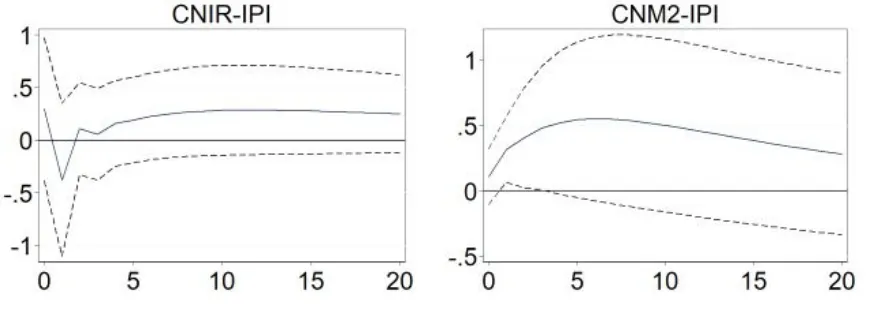

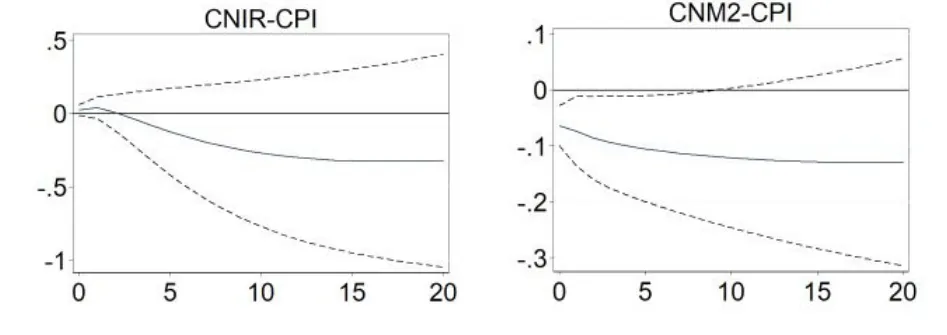

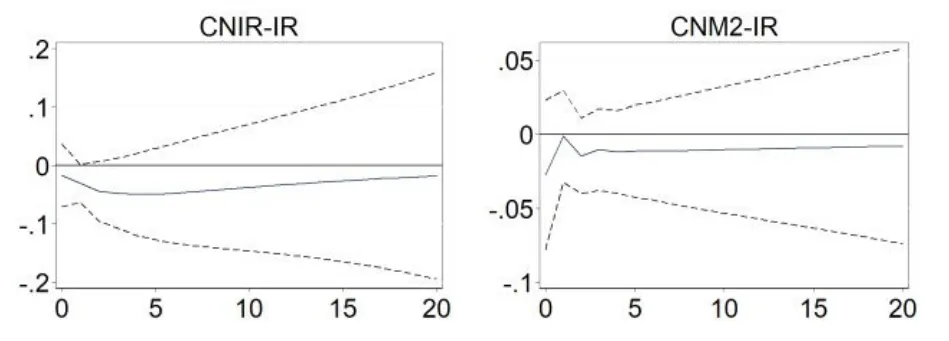

本文根据已建立的PVAR模型,分别给中国的银行间同业拆借利率和货币供应量同比一个标准差大小的正向冲击,分析“一带一路”沿线国家主要宏观经济变量对利率和货币供应量冲击的响应。设定蒙特卡洛200 次模拟,冲击时间长度为20 期,脉冲响应结果如图1 至图4 所示。

图1 中国货币政策对“一带一路”沿线国家产出的脉冲效应

图2 中国货币政策对“一带一路”沿线国家物价指数的脉冲效应

图3 中国货币政策对“一带一路”沿线国家利率的脉冲效应

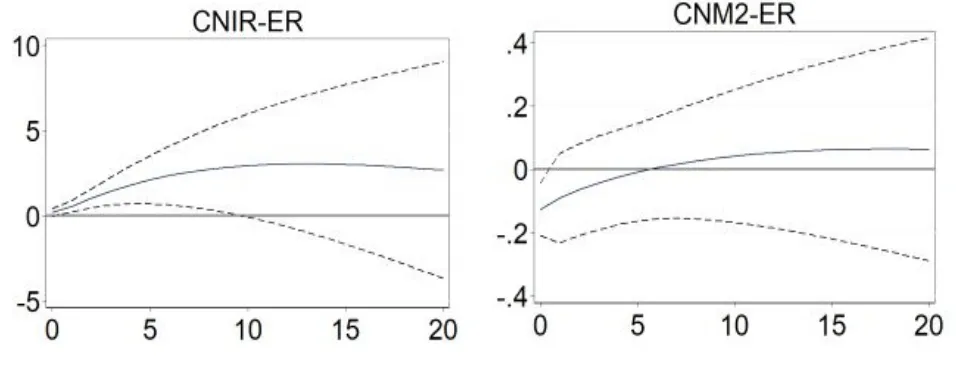

图4 中国货币政策对“一带一路”沿线国家汇率的脉冲效应

1.中国货币政策对“一带一路”沿线国家产出的影响

图1 是中国货币政策对“一带一路”沿线国家产出(IPI)的冲击效果。从图中可以看出,面对中国1 个标准差的正向利率冲击,“一带一路”沿线国家产出的即期表现为正向变化,并在1 期~2 期后逐步转变为负向反应,但负向反应的持续时间较短,在第3 期以后,利率对“一带一路”沿线国家产出的影响又逐渐回到正向变化,且在第10 期后正面影响呈稳定状态。表明中国紧缩性的价格型货币政策(利率上升)在长期内会对“一带一路”沿线国家的产出产生正向的溢出效应。面对中国1 个标准差的正向货币供应量冲击,“一带一路”沿线国家产出的响应始终为正,并且在第5 期达到最大值,此后影响效应逐渐递减。表明中国扩张性的数量型货币政策在短期和长期内都会促进“一带一路”沿线国家的产出水平上升。

2.中国货币政策对“一带一路”沿线国家物价指数的影响

图2 是中国货币政策对“一带一路”沿线国家物价指数(CPI)的冲击效果。从图中可以看出,利率的正向冲击对“一带一路”沿线国家物价指数的影响在第1 期短暂为正,在第2 期后逐步转变为负向反应,且负向反应逐渐增大,负向冲击效应在第15期后呈稳定状态。货币供应量的正向冲击对“一带一路”沿线国家物价指数的影响始终为负,在前期中,负向影响一直呈递增状态,直到第15 期时负向影响达到最大,此后影响效应逐渐趋于稳定。这说明中国扩张性的价格型货币政策和紧缩性的数量型货币政策在长期内会推动“一带一路”沿线国家的物价上涨。

3.中国货币政策对“一带一路”沿线国家利率的影响

图3 是中国货币政策对“一带一路”沿线国家利率(IR)的冲击效果。两幅子图均显示,中国利率和货币供应量的正向冲击对“一带一路”沿线国家利率的影响始终为负。具体来看,中国利率的正向冲击对“一带一路”沿线国家利率的负向影响从第1期到第5 期逐步增强,并在第5 期达到最大值,此后影响效应逐渐递减;面对中国1 个标准差的正向货币供应量冲击,“一带一路”沿线国家利率的负向反应在即期达到最大,此后影响效应快速下降,在第1 期达到最小,在第2 期又有所回升,第2 期后影响效应呈波动下降趋势。表明中国扩张性的价格型货币政策和紧缩性的数量型货币政策会推动“一带一路”沿线国家的货币市场利率上升。

4.中国货币政策对“一带一路”沿线国家汇率的影响

图4 是中国货币政策对“一带一路”沿线国家汇率(ER)的冲击效果。从图中可以看出,利率的正向冲击对“一带一路”沿线国家汇率的影响始终为正,正向影响在前期处于递增状态,并且在第12 期达到最大值,此后影响趋于平缓并出现递减趋势。面对中国1 个标准差的正向货币供应量冲击,“一带一路”沿线国家汇率的即期表现为负向变化,但负向影响逐步减弱,并在第6 期后影响效应转变为正向,正向冲击效应在第14 期后呈稳定状态。表明中国紧缩性的价格型货币政策和扩张性的数量型货币政策在长期内会促使“一带一路”沿线国家汇率贬值。

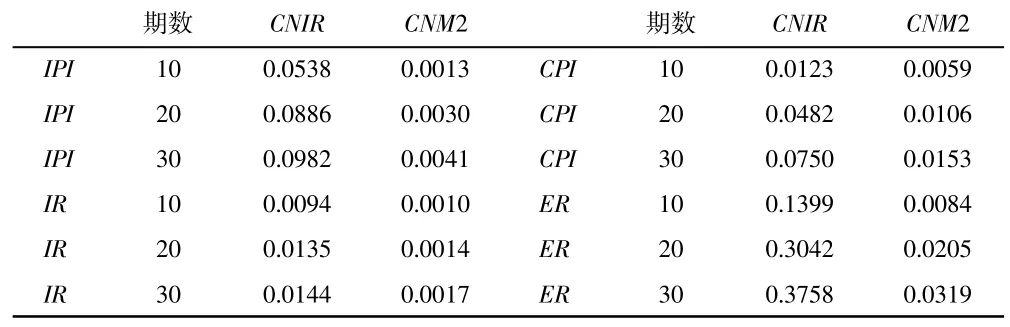

(五)方差分解

进一步运用方差分解方法考察中国货币政策对“一带一路”沿线国家经济变量的贡献程度与解释能力的变化。表4 分别给出了“一带一路”沿线国家各经济变量在第10、20 和30 个预测期内方差分解的结果。

从表4 中可以看出:第一,中国货币政策对“一带一路”沿线国家产出(IPI)、物价指数(CPI)、货币市场利率(IR)和汇率(ER)均存在溢出效应,其中,货币政策对“一带一路”沿线国家汇率(ER)的贡献程度最大,利率的贡献率最大达到了37.58%,货币供应量的贡献率最大达到了3.19%。第二,中国货币政策对“一带一路”沿线国家溢出影响的持续时间较长,均在30 期以上,且利率和货币供应量对各经济变量的贡献率均处于递增状态。第三,利率对“一带一路”沿线国家宏观经济变量IPI、CPI、IR、ER的贡献程度均大于货币供应量的贡献程度。

表4 方差分解结果

五、结论及政策建议

(一)研究结论

本文基于中国和“一带一路”沿线28 个国家2013 年1 月至2019 年12 月的月度宏观数据,采用PVAR 模型实证检验了中国货币政策对“一带一路”沿线国家工业生产指数(IPI)、消费者物价指数(CPI)、货币市场利率(IR)和汇率(ER)的影响,主要得出以下结论:(1)中国货币政策对“一带一路”沿线国家的宏观经济变量IPI、CPI、IR、ER均存在显著的溢出效应,且短期内中国扩张性货币政策会促使“一带一路”沿线国家的实体经济产出上升和货币升值。(2)价格型与数量型货币政策工具均对“一带一路”沿线国家的宏观经济存在溢出效应,但其影响程度存在差异,一般来说价格型货币政策工具的影响要大于数量型货币政策工具的影响。(3)中国货币政策对“一带一路”沿线国家的溢出影响持续时间较长。

(二)政策建议

基于以上结论,本文针对我国中央银行与“一带一路”沿线国家分别提出如下政策建议:

对于我国中央银行而言:(1)根据价格型和数量型货币政策溢出效应的异质性,合理地选择货币政策工具,在实现国内货币政策目标的同时,也能对“一带一路”沿线国家的宏观经济产生正向影响,促进各国共同发展。(2)抓住有利时机,推动区域货币政策协调与合作,加强中国与“一带一路”沿线国家的战略合作。(3)将稳健中性的货币政策作为长期国策,避免中国扩张性或紧缩性的货币政策使他国经济产生剧烈波动。这个也就是中央银行反复强调的政策思路,不搞“大水灌溉”。

对于“一带一路”沿线国家而言:(1)中国扩张性货币政策的实施在短期内会导致“一带一路”沿线国家货币升值,对“一带一路”沿线国家的进出口贸易产生不利影响,因此,“一带一路”沿线国家应调整贸易结构,提高出口产品的竞争力,增强自身抵御汇率风险的能力。(2)“一带一路”沿线国家之间尤其是他们与中国之间应加强国际经济金融合作,协调好其国内经济金融政策,在更高的层次,深挖他们与中国“一带一路”的经济金融合作潜力,最终实现各自国家持续稳定的经济发展与金融稳定。