从数据产品描摹 看汽车行业巨变

郭方杰

银联数据在大额消费领域一直有比较明显的优势,银联智惠数据创新团队经过研究,发现新能源汽车及智能电动车行业的数据质量相对出色,并且利用大数据技术制作完成了新能源汽车行业预测指数,经过测试验证,效果出色。为何团队如此看好汽车行业,并愿意为之付出时间和精力去制作指数?指数效果怎样?本文将一一道来。

风起云涌的汽车行业

2020年以来,新能源汽车及智能驾驶行业风起云涌,除了传统车厂、造车新势力,不断有行业跨界巨头“杀入”这条赛道,巨大的行业弯道机遇铺开在每个(潜在)从业者的面前,

我们把这条赛道的参赛者分为三类:

一是崛起的造车新势力。多家中国造车新势力爬过了第一阶段的产能地狱,交付量开始激增。财务上顺利完成多轮融资,战略上甚至开启了海外布局。

二是全力转型的传统汽车主机厂。发力开展电动化和智能化的转型,大部分传统车厂已经发布两款以上的新能源汽车型号。同时,各大主流车厂也都公布了停产或者停售燃油车的具体规划,传统燃油车项目甚至不再被车厂立项(表1、表2)。

三是不断入场的跨界巨头。互联网科技大厂、地产行业龙头、制造业巨头纷纷投资布局,甚至跨界造车,而造车投入巨大,根据相关投研机构的测算:一家造车新企业要花费4-5年才能使得年出货量大于1万台且毛利率转正,期间每年花费约50亿人民币。考虑到目前行业的热门程度,竞争远比4-5年前激烈,成本必然更加巨大。

那么,汽车行业到底发生了什么?为什么智能驾驶和新能源汽车如此吸引人?在回答这个问题之前,先介绍什么是智能汽车及自动驾驶。

自动驾驶和新能源汽车

自动驾驶分为5个等级。Level1为驾驶支持,对方向盘或加减速提供一项自动支持,其它操作为人工驾驶。类似增加车道辅助、定速巡航功能;Level2为部分自动化,根据环境,对方向盘和加减速同时提供自动控制支持,其它操作为人工控制;Level3为有条件自动驾驶,无人驾驶完成所有操作,人类在适当条件下干预;Level4为高度自动化,无人驾驶完成所有操作,人类无需干预,限定道路和环境,可以接管;Level5为完全自动化,无人驾驶完成所有操作,人类无需干预,不限定道路和环境,但可以接管。

简单来说,L1-L3属于辅助驾驶,需要人类适当干预。L4-L5属于高度自动驾驶,人类无需干预,区别是L4的无人驾驶限定了路段和环境,L5对环境不作限制。

目前普遍的技术观点。自动化驾驶升级不能从L1逐步升级到L5,两者技术路径有较大差异,目前市场上两大商业路线,一是自下而上,以目标L3以下的辅助驾驶,传统车企厂商、零部件商为主;二是顶层设计,以目标L4 或 L5的自动驾驶(如互联网科技公司、主机厂、造车新势力)为主。

为什么自动驾驶和新能源汽车总是被相提并论?他们之间是什么关系?

芯片层级分布特征、軟硬件的耦合要求都决定了新能源汽车是比传统汽车更加好的智能驾驶载体。自动驾驶芯片是层级分布,而传统燃油车因为复杂的零部件,芯片以分布式为主。传统汽车每个部件都是独立的,有无数供应商来为特定的部件打造特定的传感器、执行器、操作系统和应用程序,互相交集很少。

所以,虽然传统汽车有很多芯片,但整体计算能力还不如一台普通的安卓手机,也无法在整车层面进行信息交互或是在线升级(OTA)。对于软件开发者而言,也完全没有可能为一辆具体的车型开发应用程序,因为每个ECU都有独立的“操作系统”。难以作为智能驾驶的载体。

此外,传统燃油车的变速箱等复杂零部件和自动驾驶操控软件的耦合难度较大。相比之下,新能源汽车三大部件:电机、电控、电池的耦合难度小很多,非常适合作为自动驾驶的载体。所以未来汽车行业的主流产品大概率不会是智能燃油车,而是智能电动车。

政策环境:国内外大力支持汽车产业电动化、智能化

目前,中国和发达国家都已经明确展示了支持汽车行业新能源化的力度。

在国内,中国目前虽未出具燃油车禁售表,但国务院办公厅2020年11月2日发布的《新能源汽车产业发展规划(2021-2035年)》明确指出,到2025年,纯电动乘用车新车平均电耗降至12.0千瓦时/百公里,新能源汽车新车销售量达到汽车新车销售总量的20%左右,高度自动驾驶汽车实现限定区域和特定场景商业化应用,充换电服务便利性显著提高。此外,上述发展规划还传达了一个重要信号:力争经过15年的持续努力,让纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化。

在国际上,欧洲,荷兰和挪威自2025年、德国自2030年、法国和英国自2040年将开始禁售燃油汽车;在美国,总统拜登在讲话中称,汽车产业的未来是电动汽车,美国将翻开新的篇章;在日本,2020年12月,日本东京都知事小池百合子宣布,计划到2030年,东京销售的乘用车新车中汽油车数量降至零。此前,日本首相菅义伟在10月下旬的首次施政演说中也提出,日本将在2050年实现温室气体净零排放。

投资者怎么看智能电动车?为什么市值会迅速攀高?

什么是造车新势力?国内外的造车新势力主要瞄准的是智能电动车,创始人多有互联网背景,熟稔互联网战争手段,在移动互联网大潮、O2O大潮中有过成功的经验。造车新势力在销售端采用自建网点的方式,放弃经销商模式。

快速上涨的估值。2020年对新能源汽车的持有者和新能源汽车股票的持有者都是难忘的一年,很多投资者,随着新能源汽车的股票上涨,赚了不止一辆新能源汽车的钱。某知名新能源汽车国际品牌在2020年1月至2021年1月,股价翻了数倍(图2)。

图2 某新能源汽车股价变化

在新能源汽车股价迅速升值的背景下,其实有着非常明显的反差。2020年德国某豪华品牌全球销量232万辆,是国内某造车新势力销量的54倍,但两者市值却不相上下;2020年日本龙头车企全球销量953万辆,是国际某知名造车新势力的销量的19倍,但后者市值却碾压前者。

估值高涨原因为巨大的行业增长潜力和远期盈利能力。为什么交付量相对少,营收相对低的造车新势力,能够有这么大的市值?要解释这个现象,首先需要理解影响估值的四个因素:增长、盈利、投资效率和风险。其中,投资效率是指企业投资所取得的有效成果与所消耗或占用的投入额之间的比率,也就是企业投资活动所得与所费、产出与投入的比例关系;风险即企业破产或违约的可能性。

传统车企和新兴的造车厂之间的增长和盈利情况。目前增长趋势有三,一是造车新势力营收增长速度是传统车厂的10-20倍;二是传统龙头车企年营收增长在2%-3%之间,前面提到的某德国豪华品牌2020年增长为1.0%,日本龙头车企2020年增长为1.4%;三是某国际知名新兴造车厂2020年28%的营收增长,2021Q1同比增长75%。

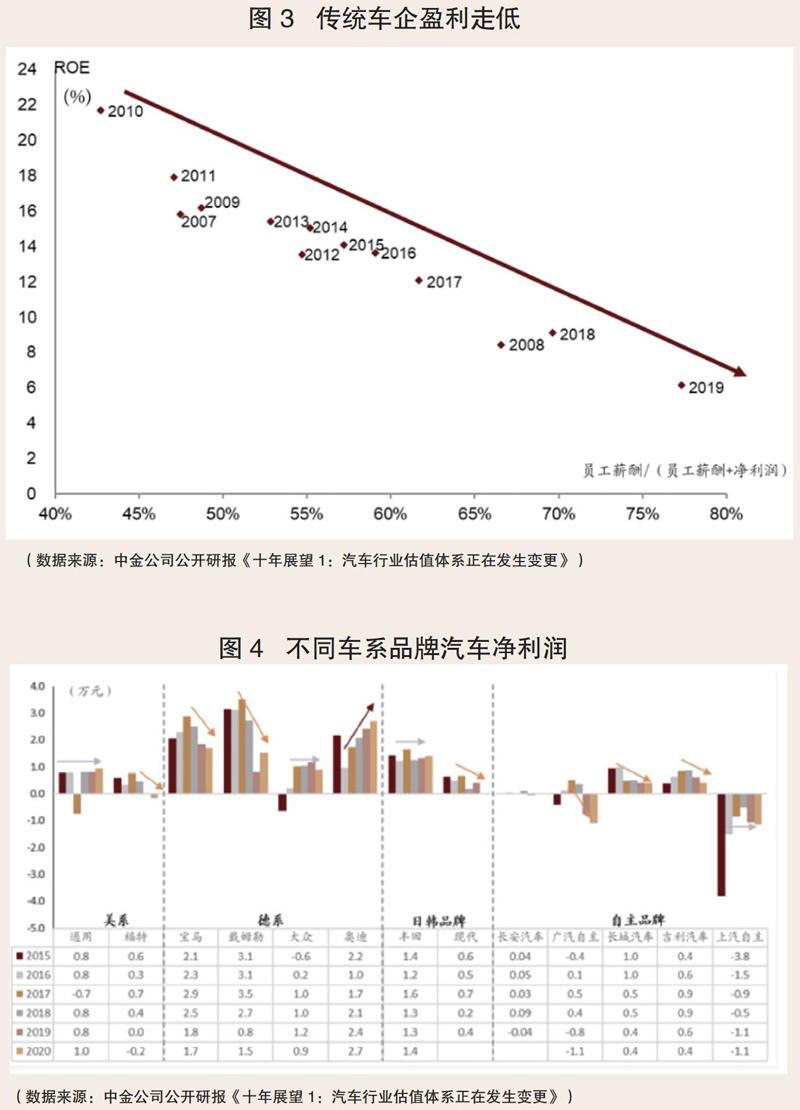

在盈利方面,智能电动车企业的未来预计盈利率远高于目前主流车厂。传统车企有非常大的营收,但是增长缓慢,利潤率低,根据中金公司的研究显示,传统整车行业ROE(净利润/所有者权益,可以理解为一种投资回报率)自2010年以后大体上看不断走低,而行业员工的薪酬率(员工薪酬/员工薪酬+企业净利润)却不上升。行业内整体盈利能力不断被侵蚀,同质化竞争不断加剧:一是价格体系下移的同时,成本很难同步削减;二是固定资产减值迅速;三是人才向高端转型,同时因为竞争激烈而容易流动,薪酬成本提升(图3)。

大部分品牌的单车盈利能力不佳。美系汽车品牌单车净利润则保持在8000元人民币左右;韩系汽车品牌品牌处于4000-7000元人民币水平;德系汽车品牌:单车盈利超过1万元人民币,为数不多运营较出色的;自主汽车品牌大部分品牌的单车盈利不足5000元人民币,很多品牌甚至是亏损(图4)。

投资者以互联网科技公司的盈利率来给造车新势力估值,按照以后售卖服务、自动驾驶软件作为盈利点,按照互联网科技公司的盈利率进行测算,认为造车新势未来会达到传统车企级别的营收+互联网科技公司FAANG(Facebook、Amazon、Apple、Netflix、Google)级别的利润率(20%-30%)。简而言之,对于造车新势力,投资市场不采用市盈率或市净率等方法进行估值,而是看重其增色和远大的未来,归类为成长股(市盈率市净率主要用于估算价值股的股价)。

在追捧的投资者眼中,汽车行业有两件大概率会发生的事情:一是由于自动驾驶的浪潮、能源环保的时代主题,新能源汽车会颠覆燃油车;二是智能电动车公司,未来能成为营收比肩丰田、利润率看齐谷歌、资本效率远超历史上所有制造业公司。

如同移动互联网时代的智能手机改变了我们的生活,引领了巨大的流量,投资者眼中,智能电动车会是下一个巨大流量入口。

行业目前的竞争格局。由于产品架构技术的巨大差异,新能源汽车并不需要传统汽车最核心的技术—发动机技术和变速箱技术,所以传统汽车行业巨头在弯道没有明显优势。同时其燃油车时代的巨大资产、储备、经销商体系、人才等都会成为巨大包袱。所以目前来看这条赛道远没有结束,目前战争序幕正在缓缓展开。这也是为什么造车新势力、互联网科技公司、其他行业巨头都纷纷决定入局的原因。

未来的智能电动车竞争格局,可能更像智能手机,而不是传统车厂—市场会持续洗牌,直到 4 家手机厂商占据 95%以上的市场份额。联赛进化为淘汰赛,如果一次被淘汰,就很难有翻身的机会。有汽车行业的资深分析师表示:如果在新能源汽车高速增长期来到之前,不能占据一定市场份额,很可能会像之前长尾的手机厂商一样,迅速消失。

银联智惠新能源汽车预测指数

笔者利用机器学习等方法处理后,融合多个外部数据源,完成了用于预测的新能源行业预测指数,用于分析新能源汽车行业整体销售交付等情况,经过验证,相关系数超过0.99,有较为出色的预测能力(图5)。

行业的未来银联数据产品长期保持优势

从国家政策上看,新能源汽车将明显受到政策利好。国务院办公厅发布《新能源汽车产业发展规划(2021-2035年)》明确指出,到2025年新能源汽车新车销售量达到汽车新车销售总量的20%左右,高度自动驾驶汽车实现限定区域和特定场景商业化应用,而目前新能源汽车的新车渗透率只有5%。

从行业发展来看,短期将迎来爆发,未来行业坡长雪厚。

从短期看,交付量大规模的攀升,各主要玩家在最近一两年都会尽可能扩大产能。一方面,前期资本已经投足,造车新势力大多完成了资本融资。另一方面,在街上跑的车辆越多,数据越丰富,迭代越快越强。所以大幅提高出货量,抢占市场是制胜的关键。再一方面,各大玩家都想在新能源汽车行业的爆发前夜占据市场份额,避免成为被淘汰的长尾厂商。某国际知名新能源汽车CEO在最近的财务公开会议上表示,今年亚太区总产量是去年的3倍,全球销量是去年的2倍。而国内造车新势力也寻找了传统车厂做代工厂,解决了其交付瓶颈问题。

从中期看,渗透率攀升,符合技术变革S曲线。电动车兼具大宗消费品与科技产品的属性,因此符合技术变革通常会经历的“S型曲线”。普遍的产业经验认为,一旦产品渗透率超过15%,将突破临界点增速再上一个台阶,会带来一波高增长。就像智能手机带动了消费电子产业链的黄金十年,智能电动车将引领一条更庞大的新汽车工业(图6)。

从远期看,软件服务定义汽车。智能电动车龙头并不仅是电动车制造商,还将成为自动驾驶车队的运营商,如同智能手机厂商不仅卖手机,还运营着操作系统和应用商店,燃油车的选装卖的是硬件,但电车OTA本质卖的是服务。近期国内外的厂商公布的财报都显示:车联网功能、OTA、FSD等服务或开始产生营收,或营收开始迅速增长。

从历史的角度来看,这可能是另外一次智能手机的浪潮。智能电动车和智能手机有很多相似之处,要求强交互:能看、能说、能动、能交互,但是产品要求比智能手机更高,需要出色的软硬协调能力和极高的产品安全要求。

值得关注的是,现阶段很多手机大厂也涉足智能电动车行业。目前智能手机出货早已不再增长,销量基本全靠换机需求来支撑,全网基本很难找到真正的首次使用智能手机的用户。在量不增长的情况下,从产业趋势来看,整体价格其实是在趋势性的下跌之中,行业同质化、整体利润不断下滑。这也是为什么很多“吃”到了移动互联网红利的手机厂商纷纷瞄准智能电动车行业的重要原因。而汽车行业才刚刚开始,产品单价远高于手机,同时有后续产生现金流能力也远超手机。智能汽车是下一个拥有庞大市场规模的IOT顶级产品,可能带来比移动手机黄金十年更长的行业繁荣期。

从银联智惠指数来看,在3月份各行业景气指数变化中,医药美容行业景气指数、新能源汽车行业景气指数、白酒行业景气指数都有明显的增长,其中,新能源汽车行业景气指数增长极为迅猛,不论国内、国外品牌,环比增长都超过75%,国外品牌景气指数接近环比翻倍,医药美容景气指数环比增长37.7%,高端白酒景气指数增长14.4%。此外,4月份大部分行业环比都有所下滑,普通白酒行业景气指数下滑22.4%,但是国内新能源汽车行业景气指数、高端白酒行业景气指数、信贷行业景气指数(需求方、供给方、逾期)有不超过10%的小幅上涨。

为此,银联智惠之前通过不断融合外部数据,不断优化的大数据模型以及不断累积的数据经验,推出了六大行业指数。

本文重点研究了新能源汽车行业,并且制作了测试效果良好的预测指数。结合对行业未来的深入研究,笔者认为新能源汽车及智能电动车有巨大的发展潜力,坡长雪厚,将有长时间的景气期,加之银联覆盖大额支付的优势,笔者认为这些指数存在较大的商用价值。

作者供职于银联智惠

责任编辑:汤奕晶