大科技企业的金融足迹及其监管问题

陈三毛 钱燕

摘 要:互联网经济时代诞生了一批平台化运行的大型科技企业,或称之为大科技企业。这些企业在电子商务、社交媒体和在线搜索等领域建立起稳固平台后,开始涉足金融服务领域。提供支付服务通常是跨界金融的第一步,后续逐步扩大到包括信贷、保险、储蓄和投资等多样化的金融产品和服务。大科技企业涉足金融对于金融监管带来了重要的影响和挑战:新的金融风险源头滋生,审慎监管工作更趋复杂;需要更为灵活平衡的监管才能实现大科技企业所可能带来的效率改进;需要探索基础制度建设和应用新技术才能更好地保护金融消费者。

关键词:大科技企业;金融科技;多边平台;网络效应;监管

中图分类号:F830.49 文献标识码:B 文章编号:1674-2265(2021)05-0083-07

DOI:10.19647/j.cnki.37-1462/f.2021.05.012

一、前言

互联网时代催生了一批基于网络平台化运行的大型科技企业,这些企业也被称为“大科技企业”。其中谷歌(Google)、脸书(Facebook)、亚马逊(Amazon)、阿里巴巴、腾讯等更是在短短二十多年内崛起为具有全球重要影响力的品牌,成为互联网经济的象征或缩影。这些科技企业与现代的信息数字科技共同成长,成为全球化扩张的超级平台型企业。

大科技企业向金融领域的业务拓展成为金融科技(FinTech)的一个重要组成部分。根据金融稳定委员会(FSB)的定义,金融科技可以看成是由技术赋能的金融业务创新,这些创新催生新的产品、应用、业务模式和流程,从而对金融服务的提供产生重大影响(FSB,2017)[1]。大科技企业向金融领域跨界后,新的金融场景和金融生态正在生发。相较于传统的银行、保险等金融机构,大科技企业并非通过实体的分支机构对客户进行筛选评估、建立业务往来,而是通过其网络平台、社交媒体等所收集的客户数据信息,利用大数据技术分析评估后,为客户提供相应的贷款、保险等金融产品和服务。

金融科技,尤其是大科技企业的金融活动可能给传统金融机构、金融体制造成革命性影响。但从目前来看,金融科技企业与传统的金融机构之间更多地表现为互补和合作关系(FSB,2019)[2]:一方面,金融科技企业的技术和创新正在向传统金融机构扩散,有利于传统金融机构向现代数字技术的转型;另一方面,金融科技企业由于资金、客户基础方面的劣势,通常需要与银行等金融机构展开合作,谋求互赢。而对于传统金融机构而言,大科技企业向金融跨界更多地意味着挑战:大科技企业通常拥有庞大的客户群体、高度的品牌认同和信誉度,这些企业通过其网络平台收集了大量的客户数据,而且财务实力雄厚,能够在资本市场上以较低的成本获取资金。因此,大科技企业在向金融领域扩张过程中,很可能迅速确立其规模优势和竞争优势,对传统金融机构形成冲击。

大科技企业的金融活动也给政策制定者、监管当局提出了亟须研究的新课题。本文试图在分析大科技企业金融足迹基础上,从产业组织理论等视角剖析大科技企业商业模式和跨界金融的逻辑,分析其跨界金融行为对于金融运行和监管产生的冲击,为改进金融监管提供前瞻性思考和建议。

二、大科技企业向金融领域扩张的进程

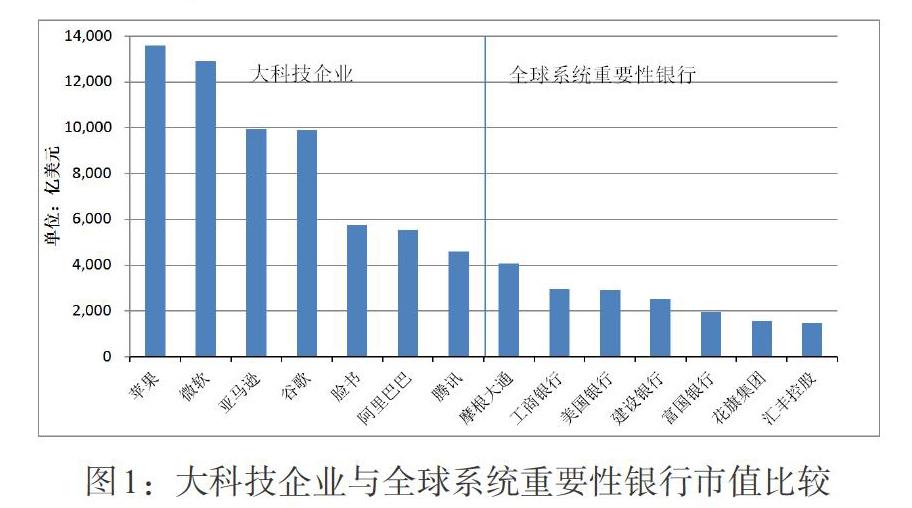

凭借二十年左右的时间,大科技企业无论在资本实力还是市场势力方面,已使其他企业相形见绌。就市场资本化程度而言,全球范围内排名靠前的大科技企业,其市值已经远远超过了那些具有全球系统重要性的金融机构(G-SIFIs)。以2020年1月最后一个交易日的收盘价计算(数据来源于东方财富网),市值最大的大科技企业(苹果公司)是市值最大的银行机构(摩根大通)的3.3倍。图1对两个行业中排名分别为前七的大科技企业与银行机构的市值进行了比较,在大科技企业中排名第七的是腾讯公司,但其市值也高出了银行业排名第一的摩根大通500亿美元。这些拥有超大市值的大科技企业在各自领域拥有巨大的市场势力, 例如,2019年各类企业为云服务支付的费用达2300亿美元,而这些云服务主要由亚马逊、微软和谷歌三家大科技企业提供(The Economist,2020)[3];90%的互联网搜索服务由谷歌搜索引擎所提供,95%的三十岁以下成年网民成为脸书的用户,全球新增广告支出的90%被谷歌和脸书两家公司收入囊中。在美国,电子商务的销售额中,亚马逊公司就占了一半(Foroohar,2019)[4],而在中国,阿里巴巴在零售电商领域更是占到了2/3的市场份额,腾讯公司则几乎垄断了中国国内的社交平台,在游戏、广告收入等方面获得了优势地位。

(一)提供支付服务通常是大科技企业涉足金融领域的第一步

这种向金融的跨界起因于电子商务平台上交易双方之间的不信任,买家想先交付商品再付款,而卖家只愿在货款支付后才肯发货。电子商务平台提供的支付服务正是这种困境的解决方案,如阿里巴巴推出的阿里支付、ebay的Paypal支付方案提供卖家交货后的收款,为买家的资金安全提供保障。随着时间推移,大科技企业往往都提供了各自的支付服务,发展中国家此类业务发展得更为迅速,而发达国家大科技企业的支付服務也成为大众可选的支付方案。根据有关资料,在中国,大科技企业为消费者提供的移动支付所涉价值达到GDP的16%,而在美英等发达国家,这个比例不到1%(Carstens,2018)[5]。

大科技企业提供支付服务,其构建的平台有两种基本类型。其一,大科技企业基于自建的支付平台为客户提供结算支付等服务,这种支付服务很大程度上独立于传统的银行支付系统,但是客户仍然需要通过银行账户或银行卡将自己的资金转入这个平台,从平台转出资金同样需要转到相应的银行账户,阿里支付、腾讯支付和沃达丰的M-Pesa即属于此类平台。其二,大科技企业基于信用卡或零售支付系统而衍生增设的一类平台,例如苹果支付和谷歌支付,它们只是给用户提供了一种电子钱包——用户已有信用卡的电子版本,与支付有关的清算、结算等服务仍由发卡机构、零售支付服务机构提供,这是信用卡等电子支付手段高度发达国家的大科技企业所倾向采取的方法,例如,美国的苹果公司与高盛(Goldman Sachs)合作,苹果支付的信用卡由高盛发行;而谷歌支付则是得到了花旗集团和银联的支持(The Economist,2019)[6]。

(二)在支付领域立足以后,大科技企业的金融足迹还在不断延伸

一些大科技企业利用自身平台或通过与其他金融机构合作为自己的用户提供包括信贷、保险、储蓄和投资等多样化的金融产品和服务。在中国,大科技企业的金融服务覆盖范围广泛,而且发展速度很快。从信贷服务看,大科技企业通过控股成立的金融服务公司、商业银行提供信贷服务。如阿里巴巴集团旗下的网商银行主要向淘宝平台的商家提供贷款,2017年底,淘宝平台商家获得的贷款余额达316亿元,而该集团旗下的蚂蚁金服则主要向消费者提供消费贷款,截至2017年第一季度,累计贷款额达6540亿元;截至2017年底,腾讯公司也通过其微众银行(腾讯控股30%)提供小微贷款、小微汽车贷款等合计477亿元,累计贷款额为8700亿元(Forst等,2019)[7]。财富管理和保险产品的发展速度同样很快,例如,阿里集团的余额宝—— 一种移动货币市场基金账户,最初只是为阿里支付宝账户中的小额资金提供货币市场的投资渠道,在推出后不到五年的时间里,管理的资产一度高达1.7万亿元;2014年,腾讯也创立了财富管理平台——理财通,截至2018年1月,理财通管理的资产也达到了3000亿元。阿里巴巴和腾讯通过各自平台,不仅销售第三方保险产品,也推销自己设计的保险产品。

(三)国内外大科技企业涉及金融领域的深度和广度存在差异

其他国家大科技企业涉足金融的范围广度虽不及中国相关企业,但其涉足深度、发展速度也是可圈可点。表1为全球范围内最重要的大科技企业涉足的金融服务领域。由表1可见,中国的大科技企业几乎囊括所有业务,而国外的大科技企业则步伐稍慢。但是,金融稳定委员会的研究却显示,在归为金融科技的信贷中,韩国、阿根廷和巴西的大科技企业提供信贷所占比重都高于中国,其中韩国占到80%左右,高出中国50%以上 (FSB,2019)[8]。美国是大科技企业数量最多的国家,这些企业向金融领域扩张的步伐正在加快:一方面,它们在支付领域中通过各自的方式巩固自身的地位;另一方面,这些企业也在信贷、保险等领域谋求更快发展,例如,亚马逊给予入驻其平台的小企业提供贷款,而且这种业务已在多个国家同时开展,为了进一步扩大信贷业务,亚马逊和高盛(Goldman Sachs)合作,高盛将来可以通过亚马逊的平台发放小企业贷款(Noonan,2020)[9]。

实际上,美国大科技企业加快进军金融领域的一个标志性事件则是:2019年6月,脸书联合27家金融机构、电信、科技企业或非政府组织,宣布了天秤币(Libra)计划,即准备在2020年推出一种基于区块链技术的加密货币,脸书的愿景是在其拥有25亿活跃用户的平台上建立一种全球货币(Ball,2020)[10] ,天秤币计划如成功实施,将带来全球金融体系的革命性变化,不只是支付手段的变化,更是金融普惠性的革命。而在非洲,英国电信巨头沃达丰(Vodafone)2007年与肯尼亚政府合作建立了M-Pesa移动支付平台,提供点到点的移动货币支付服务,肯尼亚国民无需银行账户,利用手机就可实现日常交易货币支付,M-Pesa目前已成为非洲最大的移动支付平台。沃达丰一方面在非洲其他国家复制M-Pesa,另一方面也正加速将其转化成一个全能型的金融服务和电子商务服务平台。为了实施这种转型,沃达丰自2018年就开始着手将M-Pesa从其他业务中独立出来(Fildes和Wilson,2019)[11]。

三、大科技企业商业模式及竞争优势

(一)大科技企业的商业模式

大科技企业最根本的商业模式就是构建多边平台,成为维系市场中多边(多个主体)的中心。大科技企业将两个或多个不同的市场主体吸引到搭建的平台上,为其交易提供中介或为多方的沟通、合作提供支持。多边平台成为联结多个主体的中心或中介(Zhao等,2019)[12],但不同多邊平台的构建缘于不同的应用场景和解决方案:亚马逊、阿里巴巴致力于电子商务的解决方案,为买家和卖家构建交易平台;腾讯和脸书则立足于在线社交平台建设,在平台上吸引了用户、广告商、第三方游戏和内容提供商以及附属的第三方网站等;苹果公司的IOS系统则成为联结用户和各类应用开发商的界面;而谷歌的安卓操作系统则为手机生产厂家、应用开发商和用户提供了平台和基础设施。多边平台的价值在于降低交易成本、促成交易、为市场中多个主体之间的交流协作提供框架和机制,使得原本不太可能产生的复杂协作关系成为现实。

多边平台在运行和发展过程中,通常会产生明显的规模经济、范围经济和网络效应。就规模效应而言,多边平台的构建需要企业较高的前期投入和固定成本,但随着平台用户数量的增加,特别是当用户数量达到一个临界值后,服务用户所需的平均成本就会快速下降,新增用户所产生的成本很低或接近为零。和传统企业相比,大科技企业提供数字化服务不受地理位置、运输成本等限制,因此,其规模经济效应不再局限于一地一域,而是在全球范围内产生。就范围经济而言,多边平台上,大科技企业为多个不同主体提供不同服务和维系多种联系,在服务某一类用户过程中所获得的数据、经验和积累的技术可以外溢使用到其他种类的服务上,产生范围经济。例如,脸书作为一个社交平台,通过对Instagram和Whatsapp的收购,扩大了在视频、移动通信等方面的服务。网络效应也被称为网络外部性(Soursourian和Plaitakis,2019)[13],当平台服务的用户增加,平台对于每个用户的价值在上升。例如脸书、腾讯等社交平台,越多的用户加入使平台上用户的社交活动越方便,进而会吸引更多的社交用户加入——这是发生在同一类型用户中的网络效应,可称之为直接网络效应或同边效应(Same-side Effects)(Abdelkafi等,2019)[14];网络外部性也发生在平台的多边之间,社交平台的一边——如社交用户的数量增加,会对平台的其他边——如游戏开发商、广告商等产生更大的价值,这种发生在不同边之间的外部性,就是间接网络效应或跨边效应(Cross-side Effects)。多边平台吸引的用户数量只有在超过一个临界值之后,网络效应、规模经济或范围经济才会显著地产生。

(二)大科技企业的竞争优势

大规模数据的收集、处理和应用,是数字化时代多边平台运行的技术支撑,也成为大科技企业的竞争优势。经济社会中各类主体每时每刻都在产生数据,但是只有被收集、存储和处理分析过后的数据或信息才能成为生产要素,为企业创造价值。事实上,多边平台也早已有之①,但是只有数字化时代的大科技企业平台才具备数据的大规模实时收集和处理能力,高效率、低成本的数据处理得益于现代信息技术的发展和创新。

大科技企业是云存储、云计算、人工智能和机器学习等现代信息技术的开拓者和践行者,数据优势不仅巩固其平台运行,也助推其业务创新。通常,依托电子商务平台的大科技企业掌握了平台零售商的销售、库存等经营和财务信息以及消费者财务、消费习惯等数据;拥有社交平台的大科技企业则掌握了用户的偏好、社会关系网络的各类数据;而拥有搜索引擎的大科技企业则通过用户的在线搜索,推测其偏好和生活消费等习惯。利用大数据,大科技企业可以设计更具目标导向的商务模式、更具个性化的营销策略,可以更加精准地提高产品和服务的质量,更及时地把握市场中潜在的机会,以及更好地预测市场的发展趋势,从而极大提高生产效率、巩固竞争优势(Furman等,2019)[15]。

涉足金融是大科技企业商业模式在金融领域的延伸,也是巩固平台运行的需要。(1)从金融服务供给角度看,大科技企业商业模式与现代金融运行相契合:商业银行等金融机构本质上就是沟通资金盈余单位和赤字单位的桥梁,而大科技企业的多边平台同样也是桥梁和中介,开展金融服务可以看作在同样的架构上拓展新业务。现代金融学研究表明,金融机构存在的意义在于减少信息的不对称(Boot,2000)[16],大科技企业利用大数据和现代信息处理技术,大大减少了信息不对称问题,提供信贷时通常不再需要抵押;借款人的资信状况在大科技企业的平台上受到即时动态的监测,这也是商业银行基于账户的监测所无法比拟的。(2)从多边平台自身运行的角度看,首先,通过提供金融服务,大科技企业可以更好地获取客户的财务、消费等数据,这些数据与通过在线搜索、社交网络和电子商务等渠道收集的数据结合起来,可以进行更为有效的大数据分析;其次,进一步协同和强化平台的核心业务,例如,电子商务平台的卖家和买家通过在线支付业务可以享受到更为便捷的一体化服务,提高平台客户的黏性和忠诚度;再次,由于用户数量、数据产生、平台数据分析能力之间是相互强化的,多边平台提供的服务越多,吸引不同类型用户越多,越容易产生正向的网络外部性、范围经济和规模经济(BIS,2019)[17];最后,跨界金融导致平台收益的多样化,有利于平台应对冲击,实现稳定经营。

四、大科技企业跨界金融所引发的监管问题

维护金融体系的稳定、促进金融市场的竞争和效率以及保护金融市场中的投资者和消费者是金融监管的重要目标(Armour,2016)[18]。为实现这些监管目标,目前已经设计和制定了相应的监管工具和政策。但是,随着大科技企业向金融跨界,金融监管目标将受到冲击,其实现手段也会受到新的考验。

(一)新型金融风险源头滋生,审慎监管任务愈加复杂和繁重

审慎监管旨在矫正过度的金融风险,对于金融风险的正确评判是有效审慎监管的基础,但是大科技企业金融活动的风险更复杂多样,对其正确评判也更困难。例如:大科技企业的进入对于商业银行等传统金融机构的盈利可能构成压力,为抵御利润率的下降,商业银行可能追求过度风险承担(Vives,2019)[19];大科技企业依赖其平台优势往往可以在支付等领域形成一个相对独立的系统,并且在一定程度上游离于中央银行的监控②;大科技企业为银行等金融机构提供第三方服务,金融机构也越发依赖大科技企业所提供的现代信息技术服務,越来越多金融机构将数据存储、传输和分析等外包给大科技企业③,大科技企业的云服务在某种程度上已成为金融体系的基础设施,一旦这些平台遭受网络攻击或出现操作失误,很可能造成系统性的风险或金融危机;大科技企业主要基于现代技术提供金融服务,通过对客户大量硬信息的处理,在线完成客户的评估和筛选,这种信贷技术并没有接受完整金融周期的检验,依赖硬信息的信贷模式可能具有顺周期特点,一旦经济状况出现下滑,大科技企业可能在算法的控制下自动缩减对于消费者、小企业的信贷规模④;将金融业务整合到大科技企业的平台上,对大科技企业可能产生为扩张平台的核心业务而滥用其金融服务能力的不当激励。

对于审慎监管体系和现有审慎监管工具,大科技企业的监管挑战主要体现在以下两个方面:一方面,由于大科技企业金融活动所具有的创新性,往往很难将其金融服务严格归为某一类别,从而援用现有的某一审慎监管要求。例如,电子钱包中的余额与现金或银行存款是否可以归为同一个类别?从现有审慎监管体系制度设计看,主要还是基于金融机构分类实施审慎监管,但是很难将大科技企业归为某一金融机构类别。另一方面,现有的审慎监管工具效能将弱化或失效。例如,巴塞尔协议III提高了核心资本要求并引入逆周期的资本要求,这对于提供关系型贷款的传统商业银行而言,可以提升其应对危机的能力,并且减少其大幅削减信贷的风险(Bolton)[20],从而减少其顺周期性,但是对于大科技企业的交易性贷款,这些审慎工具可能不再有效。

(二)大科技企业涉足金融领域可能引致效率改进,需要灵活、平衡的监管应对

通常而言,竞争促进创新,而创新提升效率(Federico,2019)[21]。大科技企业涉足金融领域,如同在盛有沙丁鱼的桶中放入了鲶鱼,传统的金融体系因新的竞争因素导致效率的激活。一方面,大科技企业利用高效的信息收集和处理能力进行有效的金融信贷决策,凭借技术和信息优势,将金融服务覆盖到传统银行忽视或无法提供服务的人群,从而提升金融普惠水平及整个社会的金融资源配置效率。另一方面,倒逼传统银行业等金融机构加速转型,从以计算机主机为核心技术架构的传统运行系统向现代金融科技生态转变,建立起以云计算、人工智能为驱动的金融服务体系(Imerman等,2020)[22]。

但是,理論上预期的效率改进需要有充分的监管作为保证。理论研究表明,银行业的竞争和稳定存在着消长关系,监管者对于两者关系的把控能力是在保证稳定的同时实现效率的关键(Vives,2018)[23]。另外,即使单纯从提高效率角度看,也需要监管当局平衡多重关系,提高调控能力。第一,对监管政策的短期和长期效应保持清醒认识。例如,2015年欧盟颁布了《支付服务指令II》(PSD II),该监管指令旨在激活欧盟互联网支付市场、鼓励市场参与者之间的竞争。指令规定,在得到客户授权的情况下银行须向第三方支付服务商提供客户的账户信息,长期看,有利于强化大科技企业的信息优势。这个监管规则运行多年后,欧盟的金融机构普遍担忧因此而处于不利境地(Vives,2019)[19]。第二,监管者应该努力缩小大科技企业的监管套利空间。在涉足金融领域的过程中,大科技企业所受监管不多或基本不受监管,因此,监管者应评估大科技企业在金融领域的扩张多大程度上得益于监管套利。第三,监管者当局要研究有关数据收集、数据所有权等基本制度安排。大科技企业具有减少信息不对称性优势,凭借其几乎零成本的大规模信息收集,成为数字垄断者(Digital Monopolies)或数据寡头(Data-opolies)(Stucke,2018)[24],反而加剧信息的不对称,处于寡头地位的大科技企业甚至可能因此滥用其数据优势地位。第四,要避免大科技企业对于中小型金融科技企业的掠夺式兼并和收购。

(三)确保金融诚信和对消费者的保护,尚须探索基础性监管制度建设和新技术应用

消费者对于金融体系的信心和信赖是金融体系稳健运行的基础,在后危机时代,金融消费者保护成为与金融稳定几乎同样重要的监管目标。OECD、FSB等国际组织制定的金融消费者保护原则规定:各国应该建立金融消费者的法律保护和监管框架体系,明确监管者的权力和责任,保证消费者在获得金融产品和服务的各个环节上受到公平、公正和坦诚的对待;金融服务商应对消费者披露其产品的重要信息,甚至包括金融服务提供过程中各有关服务商之间可能的利益冲突等信息;要建立相应的控制和保护机制以确保消费者的金融资产免遭欺诈、侵占和其他滥用;要建立合理的制度保护消费者的数据和隐私等(OECD,2011)[25]。

但是,金融消费者保护目标在经济数字化时代面临多重冲击。第一,大科技企业难以公平对待每一个金融消费者。大科技企业可以精准地刻画消费者,估算消费者为某一产品或服务所愿意支付的最高价格,甚至可能实行“一人一价”这种一级价格歧视政策。OECD(2018)[26]的研究表明,以单个消费者为指向的个人化定价策略(Personalised Pricing)在在线市场和网络平台上越来越被广泛运用。第二,大科技企业提供数字金融服务时很难做到公开透明。例如,在对消费者进行信用评估、提供金融咨询建议时,大科技企业技术主要依据其算法和计算程序,这些算法的逻辑和基本假设应该是能够为消费者所理解和可解释的,以保证这些算法产生的结果对于消费者是客观、公平和一致的(OECD,2019)[27],但目前来看,大科技企业对于其内部算法可说讳莫如深。第三,消费者的数据和个人隐私保护成为迫切需要研究的课题。大科技企业所收集的海量消费者信息,既有网络安全风险,也存在着滥用数据的风险。

金融消费者保护监管需要更为基础的制度建设和技术支持。从立法层面看,个人隐私本身是一个非常模糊的概念,各国的立法实践处于不断探索之中,2018年5月,欧盟实施的《通用数据保护条例》(General Data Protection Regulation,GDPR)是第一个被认为具有国际示范意义的个人隐私保护立法。在大科技企业数量最多的美国,目前也尚无全国性的相关立法,隐私保护监管的实施主要基于州层面的立法或者联邦有关部门的监管规则(Zhuo等,2019)[28]。从技术层面看,充分利用金融科技的解决方案和手段进行监管科技的革命,是数字化时代金融监管发展的必由之路,只有监管者也是大数据、人工智能的应用者,才能保护金融消费者和实现其他监管目标。

注:

①这种情况曾发生在2017年以前的中国,当时支付宝等第三方支付机构以自身的名义将客户的备付金转存于商业银行,客户的备付金既存在被第三方支付机构挪用而无法支付的风险,也存在着存管银行破产风险,但这种存款却没有存款保险的保护。

②2020年7月以来,多家大银行和大科技企业宣布了战略合作计划,如亚马逊为汇丰控股提供云服务,谷歌为高盛、德意志银行提供相应服务(Financial Times,2020)[12]。

③研究表明,商业银行的关系型贷款具有更强的抗周期性的特点(Bolton等,2013)[20]。

参考文献:

[1]FSB. 2017. Financial Stability Implications from FinTech:Supervisory and Regulatory Issues that Merit Authorities' Attention,27 June.

[2]FSB. 2019. FinTech and Market Structure in Financial Services:Market Developments and Potential Financial Stability Implications,14 February.

[3]The Economist. 2020. Cloud Business,the Economist,14 March.

[4]Rana Foroohar. 2019. Dont be Evil,Penguin Random House LLC,New York.

[5]Agustin Carstens. 2018. Big Tech in Finance and New Challenges for Public Policy,FT Banking Summit Keynote Address.

[6]The Economist. 2019. Plug and Pay,The Economist, November 23rd.

[7]Jon Frost,Leonardo Gambacorta,Yi Huang,Hyun Song Shin,Pablo Zbinden. 2019. BigTech and the Changing Structure of Financial Intermediation,BIS Working Papers No 779,8 April.

[8]FSB. 2019. BigTech in Finance:Market Developments and Potential Stability Implications,Financial Stability Board,9 December.

[9]Laura Noonan. 2020. Goldman Nears Amazon Loans Pacts as Main St Push Gathers Pace,Financial Times,4 February.

[10]James Ball. 2020. Inside the Libra Wars,Wired, January.

[11]Nic Fildes,Tom Wilson. 2019. Vodafone Targets Africa's Unbanked with Ambitious Plans for M-Pesa,Financial Times,18 December.

[12]Yang Zhao,Stephan von Delft,Anna Morgan-Thomas,Trevor Buck. 2019. The Evolution of Platform Business Models:Exploring Competitive Battles in the World of Platforms,Long Range Planning,https://doi.org/10.1016/j.lrp.2019.101892.

[13]Matthew Soursourian,Ariadne Plaitakis. 2019. Fair Play:Ensuring Competition in Digital Financial Services, CGAP/World Bank.

[14]Nizar Abdelkafi,Christina Raasch,Angela Roth,R. Srinivasan. 2019. Multi-sided Platforms,Electronic Markets,(29).

[15]Jason Furman, Diane Coyle,Amelia Fletcher, Derek McAuley,Philip Marsden. 2019. Unlocking Digital Competition:Report of the Digital Competition Expert Panel,March.

[16]Arnoud W.A. Boot. 2000. Relationship Banking: What Do We Know? Journal of Financial Intermediation,(9).

[17]BIS. 2019. Big Tech in Finance:Opportunities and Risks,BIS Annual Economic Report.

[18]J Armour,D Awrey,P Davies,L Enriques,J Gordon,C Mayer,J Payne. 2016. Principles of Financial Regulation,Oxford University Press.

[19]Xavier Vives. 2019. Digital Disruption in Banking,Annual Review of Financial Economics,(11).

[20]Patrick Bolton,Xavier Freixas. Leonardo Gambacorta and Paolo Emilio Mistrulli,Relationship and Transaction Lending in a Crisis,BIS Working Papers No 417.

[21]Giulio Federico,Fiona Scott Morton,Carl Shapiro. 2019. Antitrust and Innovation: Welcoming and Protecting Disruption,NBER Working Paper No. 26005,June.

[22]Michael B Imerman,Frank J Fabozzi. 2020. Cashing in on Innovation:a Taxonomy of FinTech,Journal of Asset Management,(21).

[23]Xavier Vives. 2018. Competition and Stability in Modern Banking:A Post-Crisis Perspective,IESE Business School,August.

[24]Maurice E Stucke. 2018. Should We Be Concerned About Data-opolies? Georgetown Law Technology Review 275.

[25]OECD. 2011. G20 High Level Principles on Financial Consumer Protection.

[26]OECD. 2018. Personalised Pricing in the Digital Era - Note by the European Union.

[27]OECD. 2019. Effective Approaches for Financial Consumer Protection in the Digital Age:FCP Principles 1—4,6 and 9.

[28]Ran Zhuo,Bradley Huffaker,kc claffy,Shane Greenstein. 2019. The Impact of the General Data Protection Regulation on Internet Interconnection,NBER Working Paper No. 26481,November.

Big Tech Enterprises' Financial Footprint and the Supervision Problem

Chen Sanmao/Qian Yan

(Business School,Suzhou University of Science and Technology,Suzhou 215009,Jiangsu,China)

Abstract:The Internet economy era has given birth to a number of large technology companies operating on a platform,or big technology companies. After building solid platforms in areas such as e-commerce,social media and online searching,these enterprises are moving into the field of financial services. The provision of payment services is usually the first step for these enterprises and their financial activities gradually tap into a diverse range of financial products and services such as credit,insurance,savings and investment. The involvement of big tech companies in finance poses important effects and challenges for financial regulation:the new sources of financial risk and the increased complexity of prudential supervision are emerging;it needs more flexible and balanced regulation to achieve the efficiency improvements brought by the big tech firms;exploring the basic institutional construction and applying the new technology can better protect the financial consumers.

Key Words:big tech enterprises,FinTech,Multi-sided platforms,network effects,supervision