曾跌破95元的可转债怎样了?

优美

最近,转债跌得够狠!各种恐慌言论纷至沓来。其实,市场不止一次极度悲观。

还记得2008年上市的南山转债110002吗?最低82.7元,最后以136.96元收官,仅存续1.42年。还记得2015年上市的蓝标转债123001吗?最低85.526元,最后定格在135.998元,存续3.8年。

还有更低的。辉丰转债,最低71.859元,最后99.999元;利欧转债,最低79.105元,最后249.005元。

这几只转债,无不鬼故事缠身,让人怀疑人生。然而,经过暴风骤雨,也都安全靠岸。

有人说,这次不一样。真的吗?只是鬼故事换了版本罢。但是没有鬼故事,谁肯把筹码交出来?

转债收益如何

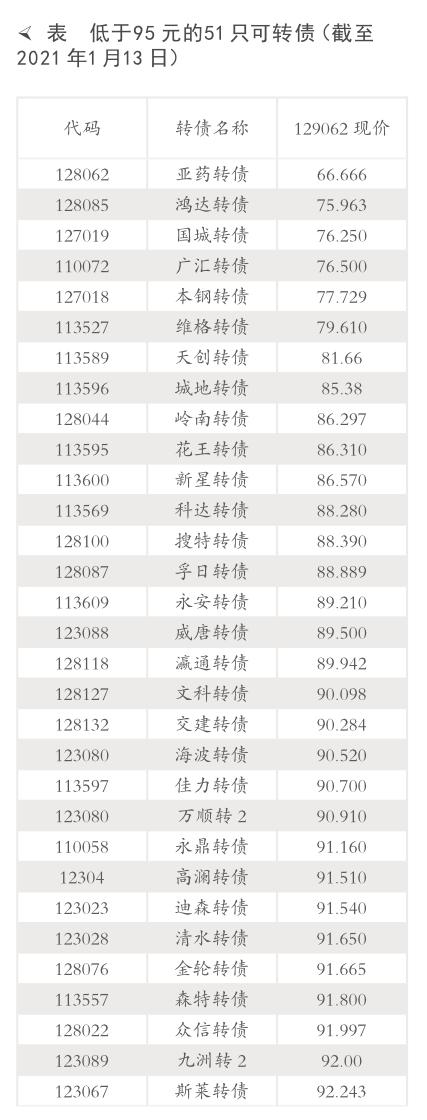

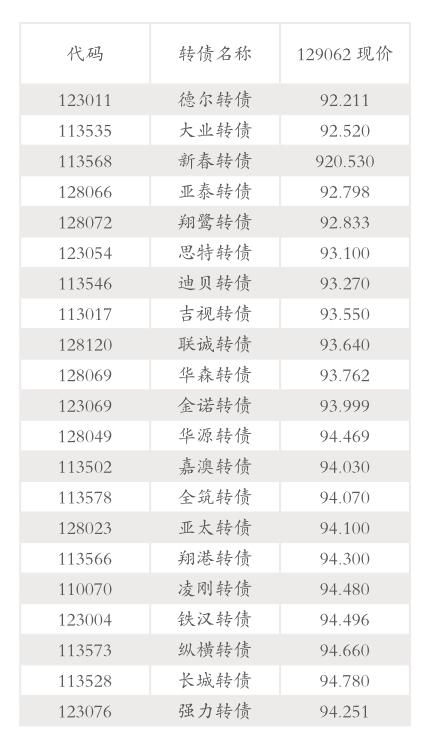

近期,笔者整理了那些曾跌破95元的可转债。我们一起来看看,它们最后怎么样。

其中,200只退市转债,最后交易日,收盘价平均158.29元,平均存续期1.89年;

曾破100元的转债,最后交易日收盘价平均148.83元,平均存续2.6年;

曾破95元的转债,最后交易日收盘价平均152.96元,平均存续期2.7年;

在这些债券中,六成转债从未破100元,1/4的转债从未低于110元。但是,也有18%的转债曾(注意不是同时)破95元。若此时95元买入,持有到最后交易日卖出,收益率56.66%。

笔者曽算了一笔账,对于一般的转债来说,想要获得这么高的收益,投资者需要拿多久呢?答案是平均2.7年。若是在95元的时候买入,时间更短。

如果我扣掉少持有的时间,再加上每年少的利息,那投资一只转债最终年化收益率也能达到20%以上。

可以说,这么高收益率的标的,在市场上还是比较少的。

转债违约可怕吗?

其实,市场上一直流传着一种声音,那就是转债可能要面临随时违约的风险。

所以,当很多人看到转债高收益率的同时,也有人会说,转债可能违约不还。

是的,违约迟早会出现!

那我们看看违约率吧。

根据统计,目前国内可转债还没有出现过违约现象。那我们不妨参考下美国可转债市场。

统计数据显示,在2008年金融危机时,美国转债违约率约4%。其他时期不到2%。

这个概率相当于,假如买50只转债,金融危机时可能有2只违约。就算这2只本金全部归0,损失率也只有4%。

截至1月13日收盘,市场上95元以下的可转债有51只。平均税后到期收益率5.01%。就算全变成纯债还本付息(可能这么差吗),5.01%税后年化收益率是完全能够覆盖4%的本金损失的。何况,违约未必归0,延迟付息也算违约。

这51只转债,平均价格89.6元。如以平均148.83元退出,那么平均收益148.83-89.6=59.23元,整體收益率高达66%。

整体看,转债大概率不损失本金,并有66%的期望收益率。这看上去是不是让人兴奋?

可市场为何如此悲观?很显然是因为恐惧。有人恐惧,就有人贪婪。

转债可怕吗

现在,市场是悲观的。很多人都对转债表示出恐惧。但转债真的有狼来了的故事吗?

我们不妨再回过头来看看那200只退市的转债。

在前文中我们说,这200只转债最后交易日收盘均价为158元,假如说我们在转债破100元的时候就买入,守到最后,是赚是赔呢?答案是最后年化收益率在13%以上。

也就是说,就算我们运气太差,全选中了炸弹(可能性几乎为0),那收益也不会太差。

那转债未来怎么样呢?

其实,这个问题谁也给不了答案,因为未来无法证明,只有未来变成当下,我们才能知道答案。但是当下我们知道的是:

100元以下分散去买,大概率不会亏本,甚至未来还可能获得不错的收益。