破产重整方案税务风险评估思考

——以TW集团破产重整为例

梁爽 保定天威保变电气股份有限公司

重整背景介绍:TW 集团成立于1991年,于2016 年1 月被法院受理裁定为破产重整企业,tw 公司成立于2013 年,为此次破产重整方案的重整方,TW 集团与tw 公司均为同一大型国有集团公司的二级全资子公司。Tb 公司与Xt 公司为tw 公司的下属100%控股的全资子公司,在此次重整方案中与tw 公司组成联合体,收购TW 集团的部分债权、实物资产、无形资产及全部股权。

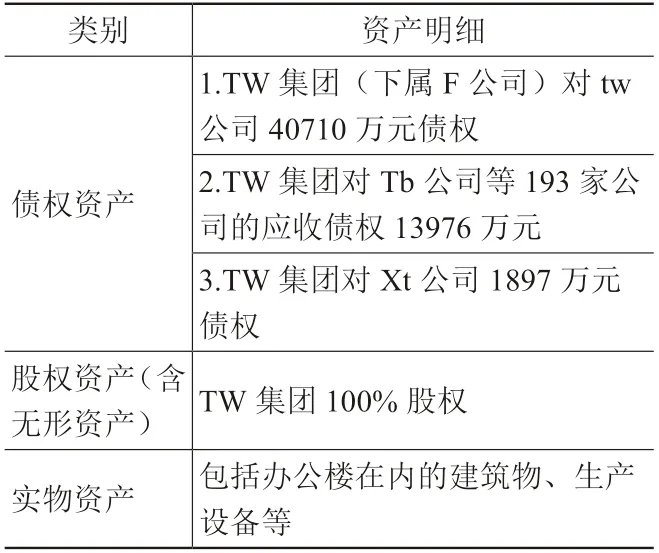

重整资产:TW 集团的股权及其持有的对tw 公司及其子公司的债权资产和部分生产经营所需的实物资产,如表1 所示:

表1

重整方案:tw 公司、Tb 公司、Xt 公司将组成联合体,1、由tw 公司出资2256 万元收购TW 集团的实物资产、无形资产和全部股权。2、由Tb 公司出资8415 万元收购TW 集团(下属F 公 司)对tw 公司40710万元债权,以2889 万元收购TW 集团对Tb公司等193 家公司的应收债权13976 万元债权。3、由Xt 公司出资392 万元偿还应付TW 集团1897 万元债权。4、tw 公司重整资产以外的TW 集团对外的债权、债务,各类资产将由TW 集团破产管理人继续负责处置,待TW 集团资产全部清理完毕后,tw公司过户TW 集团的股权,使得TW 集团变成tw 公司的子公司。

据上述资料,参照税法的相关规定,可以引发进一步思考:

一、针对该重整事项合理商业目的的判断

《企业所得税法》第47 条规定:企业实施的不具有合理商业目的,以减少其应税收入或者应纳税所得税额的,税务机关有权对该企业的应税额或应税收入进行合理的调整。同时《企业所得税法实施条例》第120条对《企业所得税法》第47 条的解释:所称不具有合理商业目的,是指以减少、减除或者推迟缴纳应税款项为主要目的的。该次重组行为的主要目的是针对TW 集团进入破产重整程序,为了使该程序能够顺利进行,保护各方当事人的目的,在法院的仲裁下所进行的法律行为,该行为的主要目的不是减少、减免或者推迟缴纳税款,因此,从所得税法的规定上是具有合理的商业目的,税务机关不应进行相关的调整。

二、针对TW 集团的税务问题

(1)TW 集团作为破产法中的被重整单位,该公司的实物资产、无形资产等被tw公司所收购,相当于出售资产给tw 公司,应该按照评估价值缴纳增值税,同时评估价值与此次被收购实物资产、无形资产等的账面价值的差额应该计入当期的应纳税所得额。同时,由于出售给tw 公司的实物资产包含房屋建筑物,还涉及土地增值税的缴纳问题。

(2)TW 集团作为破产法中的被重整单位,将应收F 公司(最终债权人为tw 公司)的债权转让给Tb 公司,出售价格为8415万元,与账面价值(计税基础)为40710 万元的差额应该作为坏账损失;同时TW 集团将应收Tb 公司等193 家公司的债权转让给Tb 公司,出售价格为2889 万元,与账面价值(计税基础)为13976 万元的差额同样应该作为坏账损失。对于TW 集团可以将坏账损失32295 万元与11087 万元的合计金额43382 万元,按照规定程序在汇算清缴时税前扣除。

三、针对Tb 公司的税务处理

Tb 公司作为债权收购人,以2889 万元购买TW 集团13967 万元债权,最终债务人为包含自身在内的193 家公司,同时,Tb公司以8415 万元购买TW 集团40710 万元债权,最终债务人为tw 公司。以上行为实质上全部属于购买不良资产,上述债权在最终债务人没偿还给Tb 公司的情况下,不产生纳税义务,应该是什么时候债权得到清偿什么时候产生所得或者是损失,因此,Tb公司所构建的两项债权的计税基础分别是2889 万元和8415 万元。

四、针对Xt 公司的税务处理

Xt 公司作为重整方中债务人,所欠TW集团1897 万元,经过破产管理人的同意,采用支付392 万元的方式进行清偿,这在企业所得税税法上属于债务重组,是债权人对债务人的一种让步,因此所产生的债务重组所得1505 万元,应该并入Xt 公司的当期应纳税所得额。

五、针对tw 公司(债务人)税务处理

tw 公司作为该重整事项当事人之一,以债务人的身份出现,由于是应付F 公司(TW 集团的下属公司)40710 万元,该次重整方案中,tw 公司应付F 公司40710 万元变更为应付Tb 公司,对于tw 公司来讲,只是债权人发生了变化,应付金额和义务没有发生变化,故不产生所得税的纳税义务。同时,tw 公司所购买的实物资产、无形资产等已经按照评估价值被TW 集团确认为所得或损失,因此该实物资产、无形资产等的计税价值则是公允价值。

该重组案例中,tw 公司从TW 集团所购买的实物资产包含房屋建筑物,tw 公司作为非债权人承受了破产企业TW 集团的房屋产权,且与破产企业TW 集团195 人(占TW 集团在职员工人数的53%)签订了三年期的劳务用工合同。根据财税〔2018〕17号规定,该重组案例中tw 公司接收了TW集团超过30%的职工,其所接受的房屋建筑物可以减半缴纳契税。