关于我国汽车制造业税收规模影响因素的研究

罗明月

摘要:汽车制造业的税负水平一直是社会各界关注的热点话题,汽车制造业的发展,关系到经济社会的发展。文章选取上市汽车制造企业2014~2019年的面板数据,计算了汽车制造业的流转税收和所得税负担水平,采用计量模型分析了影响企业流转税收规模和所得税收规模的因素,提出了优化税目、调整税率及关注国家政策变化等建议。

关键词:汽车制造业;税收规模;流转税;所得税;

汽车制造业是我国的制造产业重要组成部分,其快速发展为国家税收增长奠定了坚实的基礎。据国家统计局统计,2019年全国规模以上工业企业实现利润总额61995.5亿元,比2018年下降了3.3%。在41个工业大类行业中,近1/3的行业利润下降,其中汽车制造业下降了15.9%。税收负担是影响汽车制造业发展的重要因素,如何降低汽车制造业的税负,是社会各界关注的热点话题。

一、文献综述

(一)对企业税负的研究

对税负水平的研究,主要有宏微观两个角度,目前学者对微观主体税负计算的分子与分母的确定颇有争议。谭康(2008)采取“上市企业当年实际缴纳的所得税额”除以“利润总额”以衡量所得税收负担。庞凤喜等(2017)认为税收返还会增加企业收入,用“企业实际缴纳负担的各项税费及基金-实际收到的税收返还及财政补贴”计算分子,用“营业收入”作为分母。刘尚希等(2016)计算所得税负的分子为“企业缴纳的各项税款总数”,分母为“主营业务收入”,研究认为企业承担的税收负担只占其综合成本的6%。

(二)对影响企业纳税规模因素的研究

一般来说,主营业务收入、净资产收益率对流转税负具有正向影响,主营业务成本和存货变动率的影响相反;资产负债率对所得税税负的影响为负,企业的规模、固定资产密度、净资产收益率对其具有正向影响(刘建民,2013)。上市企业资产负债率增加后企业的实际税负率会上升,当上市企业的规模扩大后,企业的实际税率也会随之增加,而总资产收益率上升后会使企业所得税负降低(谭康,2008)。企业以营利为目标,当企业的税负过高时,企业会抑制产值的增长(何辉,2009)。

以上研究的关注点主要集中于企业的税收负担率,但研究企业税收规模的较少。因此,本文通过计量模型分析了上市企业税收规模及其影响因素之间的数量关系,进而为减轻企业税负提供了几点建议。

二、汽车制造业税负水平分析

(一)数据来源及税负测度指标选择

本文从云财经中选取了99家上市企业,通过深圳和上海证券交易所查询99家上市企业2014~2019年的年报。剔除了ST板块中的企业、连续两年以上(含)亏损的企业、年度财务报表数据不完整的企业,最终剩余40家上市企业。采用国家税务总局《纳税评估管理办法》(国税发〔2005〕43号)的规定计算,公式如下:

流转税负=企业当期缴纳的流转税额/企业当期主营业收入

所得税负=企业当期应纳所得税额/企业当期利润总额

其中,流转税=增值税+消费税+营业税;应纳所得税额=所得税费用-递延所得税费用。

(二)汽车制造业的税负水平

根据公式,计算出40家上市企业的流转税和所得税负,通过分析40家上市企业的计算结果,得出了以下结论。

第一,上市汽车制造企业的流转税负和所得税负逐年降低。2014~2019年40家上市汽车制造企业的流转税负均值下降了23%,企业所得税负均值下降了21.8%,上市汽车制造企业的流转税负和所得税负在逐年降低,但企业的所得税负总体要高于流转税负。

第二,个别税负变化异常。从计算结果发现,亚太股份、京威股份的所得税负波动大,2019年出现负值。比如亚太股份2015、2017、2019年的所得税负分别为0.12576、0.17871、-0.08393。少数企业税负上涨,比如中通客车、新朋股份,特别是联名股份所得税负6年间上涨了40.5%。可能存在延迟纳税、递延所得税费用较多或是多列了费用、少列收入等问题。

第三,企业间税负差异大。近年来,国家出台了系列减税降费措施以降低企业税收负担。比如所得税,根据《企业所得税法》第二十八条规定国家需要重点扶持的高新技术企业,减按15%的税率征收企业所得税,第九十五条规定研发费用加计扣除,符合条件的企业均可享受,加大了传统汽车企业和高新技术汽车企业的税负差距。

三、汽车制造业税收规模影响因素的实证分析

(一)模型建立

1.变量解释

选取的解释变量有流转税收负担率(LZ_OPR),上文计算得出,流转税贡献率(LZ_OC),流转税收规模与营业成本的比值;营业收入所得税税收负担率(SD_OPR),上文计算得出,所得税贡献率(SD_OC),所得税费用与营业成本的比值;净利润(LNJLR),取对数。控制变量有存货密集度(CH_LZ),存货与流动资产的比值;应收账款率(YS_OPR),应收账款与营业收入的比值;资产负债率(LEV),即负债与资产的比值。因变量有流转税收规模(LNLZS),包含企业缴纳的增值税、消费税和营业税,取对数;所得税收规模(LNSDS),包含企业所得税,取对数。

2.模型设定

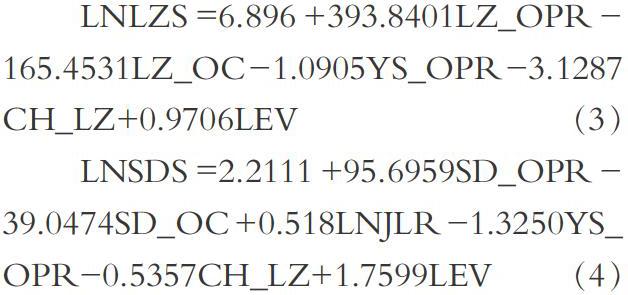

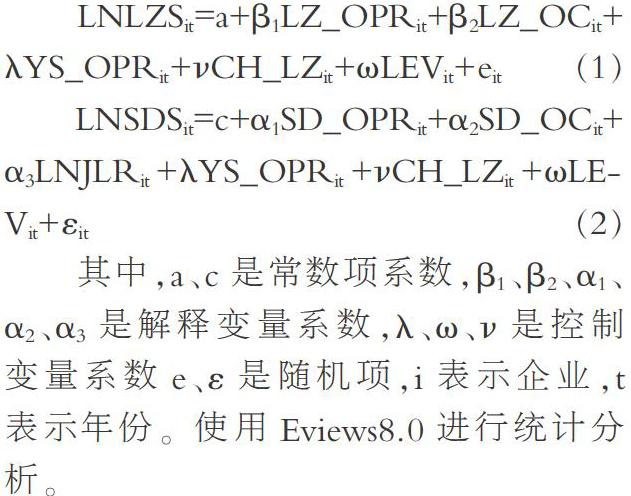

本文选取2014~2019年我国上市汽车制造企业的相关面板数据,研究税收规模的影响因素。建立如下模型:

其中,a、c是常数项系数,β1、β2、α1、α2、α3是解释变量系数,λ、ω、ν是控制变量系数e、ε是随机项,i表示企业,t表示年份。使用Eviews8.0进行统计分析。

(二)单位根检验

单位根检验,可以检验数据是否平稳,首先从含有截距和趋势项的模型开始,在检验只含有解决项的模型,最后检验二者都不含的模型。本文数据各截面序列拥有不同的单位根过程,因此采用ADF和PP-Fisher检验对各变量进行单位根检验。结果发现,变量的T统计量均在1%的水平上显著,变量P值均小于1%。因此,拒绝上述变量存在单位根的原假设,数据平稳,可以直接对模型进行回归。

(三)回归结果分析

对模型进行固定效应回归分析,结果如下:

LNLZS=6.896+393.8401LZ_OPR-165.4531LZ_OC-1.0905YS_OPR-3.1287 CH_LZ+0.9706LEV(3)

LNSDS=2.2111+95.6959SD_OPR-39.0474SD_OC+0.518LNJLR-1.3250YS_ OPR-0.5357CH_LZ+1.7599LEV(4)

回归得出式(3)和式(4)的R2分别为0.9081和0.9375,模型拟合度好,两个模型对应的P值均为0,模型显著;各变量系数对应的T统计量绝对值均大于2,说明企业生产经营收入、支出、净利润等均会对企业流转税收规模和所得税收规模产生较大影响。存货密集度和应收账款也会对企业流转税收和所得税收产生影响,但营业支出、应收账款和存货的增加会降低流转税额,营业收入和资产负债率的增加会增加流转税额,但资产负债率的上升对流转税收规模的扩大影响不明显;营业支出、应收账款和存货对所得税收规模有负向影响,营业收入、净利润和资产负债率对所得税收规模有正向影响,但存货对其增加效果不明显。

四、结论与建议

(一)结论

首先,企业税负明显降低。为了促进汽车制造业的发展,国家出台了“营改增”、减税降费等政策措施。从研究结果来看,上市汽车制造企业缴纳的流转税和所得税在2014~2019年里明显下降,减税效果明显。

其次,不同企业承担的税收负担存在差异。由于企业具有不同的生产结构、税费组成结构,即使同为汽车制造业,差异也很大。比如可以享受的税收优惠政策,对于国家重点扶持的高新技术企业,减按15%的税率征收企业所得税。

最后,不同因素对企业流转税收和所得税收的影响程度不同。汽车制造企业流转税收除了受企业的主营业务收入、主营业务成本的影响较大外,还受应收账款和存货的影响。对所得税收影响显著的因素有所得税负、营业成本、净利润、应收账款和资产负债率,净利润越高,企业所得税收负担越大;资产负债率越高,企业纳税也会增加。

(二)建议

第一,优化税目,调整税率。在系列增值税改的过程中,税率下调直接降低了制造业的税负。减税可以有效激发企业的生产积极性和内部改革,可以考虑将增值税率从三档合并为两档,进一步激发企业的生产活力;小汽车方便了居民出行,近年来,小汽车的购买量快速上升。从制造业转型和居民的消费状况来看,可以有侧重的降低小汽车的消费税率;在全球减税大浪潮下,降低企业所得税率已成为各国提升国际竞争力的手段之一,建议降低所得税税率。

第二,合理安排生产,降低税负。企业的目标是实现利润最大化,如果未合理安排存货和外部回收资金,将会阻碍企业扩大生产,影响企业生产计划的顺利进行,导致增收减支的目标落空。但可以在不影响企业收支目标的合理范围内,将与影响企业税收规模的因素配合使用,同样可以达到降低税负,增加企业收益的目标。

第三,企业应当转变生产发展观念,关注政策变化。在汽车市场饱和的情况下,企业需要转变生产发展观念,加大研发与技术投入,研发新技术新产品;提高经营能力,精准定位,制定适宜的经营战略;定期组织财务及相关人员学习相关税收政策法规,既能响应国家政策,也能降低企业税收负担。

参考文献:

[1]何辉,王杰杰,李威.我国制造业企业税负对企业产值的影响——基于A股上市公司面板数据的实证分析[J].税务研究,2019(05):97-104.

[2]刘尚希,傅志华,程瑜,李成威,梁季,许文,闫晓茗.税收负担只占企业综合成本的6%——来自中国财政科学研究院调研数据的分析[J].新金融评论,2017 (01):61-72.

[3]庞凤喜,刘畅.关于企业微观税负的衡量问题探讨[J].税务研究,2017(06):15-19.

[4]刘建民,李桂英,吴金光.汽车制造業税负及其影响因素的实证研究——基于上市企业财务数据[J].财经理论与实践,2013,34(01):86-90.

[5]谭康.我国上市企业税负的实证分析[J].商业经济,2008(19):89-90.

(作者单位:兰州财经大学)