要看就看双低+盈利加速

边惠宗

市场不悲观 抱团不乐观

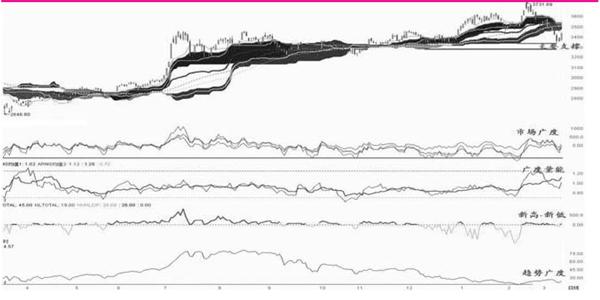

近期市场回撤,只是一次风格再平衡过程。因为之前估值分化严重、风格割裂严重,导致这次没有出现系统性的下杀,而结构性机会依然较多。通过量化数据来看,由于中小盘股矫正,所以市场广度并未跌入下限区间,至于后续是不是跌入下限空间,这要看中小市值风格的反弹幅度,如果没有赚钱效应的明显改善,那么市场广度也较难跌入下限区间。通过新高新低差来看,数值在零轴附近,多空相对均衡,并未出现情绪追杀的环境。趋势广度等来看,整体水平偏低,大多数个股处于空头格局中,但并未破低的迹象。我之前在《边学边做》预测的3330点初次得到支撑,但不排除二次探底的可能,因为尚未出现我们讲的缩量结构。

关于抱团风格,首先,这轮抱团股经过30%以上的回撤后,我认为,这次回撤的级别可能是月线级别以上的。这轮大盘成长风格的白酒、食品饮料等从2016年开始形成,到目前已经有3-4年的超额收益和相对收益期。从动量因子来看,这种长期的动量效应可能会反转。尤其是当出现这种追杀型的大幅下跌后,周线级别的基于波动率的长期超级趋势跟踪退出信号早已出现,并且月线级别的也面临考验,如果其中多少个股出现月线的趋势跟踪退出信号,那么长期反转就会得到验证。在狂热的享受泡沫的时候,不只包括之前的这轮抱团风格,任何趋势投资都一定要有跟踪离场策略,常在河边走,记住穿雨鞋。

其次,在无风险利率水平上行周期中,之前按DCF估值的显然会面临估值回归的过程,而到目前为止很多头部公司的估值并未到合理估值区间。如果未来流动性进一步收缩,行业景气度下行,那么杀估值之后也许还会杀情绪杀逻辑。另外,这次下跌没有出现大规模赎回,同时机构持仓在这些抱团风格中或许仍较重,这些对于多头而言并非是好事,因为若后续机构调低配置那么会再度造成筹码供给压力。不管是以各种“赛道”、“核心资产”、“永续经营”等优美概念来包装,只要增速和估值不匹配,就不能给太高预期,即使中期下跌空间不大,但也许在未来两年都难获得相对收益。

双低+盈利加速

“碳中和”对于周期上游的有色、钢铁、煤炭、化工等短期是催化,中长期是驅动因素。能耗双控可能制约产能,当前产能大的,显然充分受益于资源及工业品涨价。况且,大宗商品的牛市还未结束,国内PPI还处于上行周期,招商证券预计,二季度PPI增长将进一步加速,2021年下半年PPI增长或将放缓。PPI是先行指标,它的加速也能验证当前周期资源处于景气扩张周期中,这有助于板块维持相对强度,该行业也是近期少数能获得超额收益的板块。我预计,这轮周期行业大概率能延续到4、5月。从盈利增长动能和业绩弹性来看,周期资源在一季报或后续中报窗口期,它们具有较强的进攻性。另外,受益于经济复苏、信贷结构优化,银行板块也同时兼具防御性和一定的进攻性。

经济复苏和利率中枢上行这两大逻辑驱动市场风格在逐渐发生改变,从之前大盘成长到近期的中小盘、从盈利质量因子到增长动能因子。之所以说业绩增长动能很重要,就是因为估值的驱动要让位于盈利驱动,并且当下估值相对低、位置也不高的,主要集中在中证500和中证1000中的优质成长股中。在经济复苏带来的确定性偏好下行,盈利质量不高,但盈利增长动能较强的反而会给予更多的增长预期。所以,“双低”(低位低估值)+“盈利加速”模式,是近期的一个很重要策略。从2020Q4以及2021Q1业绩来看,新能源、半导体、信创、IDC、军工等的机会可能比较多。

上证指数云趋势图