3R研究性教学模式在《税收筹划》教学中的探索

彭艳

摘 要:税收筹划是一门专业性与实践性很强的课程,主要培养学生的税收筹划意识与技能。本文基于对该课程授课难点的探究与分析,提出了针对该门课程的3R研究性教学模式,并在此基础上提出该种教学方法的具体应用模式,从而充分提升《税收筹划》课程的教学质量。

关键词:《税收筹划》;教学设计;3R研究性教学模式

中图分类号:G4 文献标识码:A doi:10.19311/j.cnki.1672-3198.2021.04.069

《税收筹划》课程是介于经济学、管理学、法学、会计学的一门交叉性学科,该课程要求结合不同纳税人的经营管理环境,提出最优纳税方案,最大限度合法合理地减轻纳税人的税收负担。教师在授课的过程中既要加强学生对基本理论的理解,又要培养学生解决实际问题的能力,这就要求教师自身具有坚实的理论功底,熟练掌握与税收相关的课程内容,并精通实务操作。当前大部分高校讲授《税收筹划》课程的教师却缺乏足够的税收筹划实践,导致教师在《税收筹划》课堂教学中理论与实践脱节,课堂效果不佳。因此如何改革《税收筹划》的教学模式,使学生有兴趣并且能够有效使用最新的税收法律法规政策,对于提高课堂教学效果意义重大。笔者针对《税收筹划》课程教学现状,借鉴研究性教学思想,基于3年来的教学体会,提出了读书笔记提问式研究、专题论文分析式研究、税收筹划实验式研究(简称“3R”)的研究性教学模式,旨在更好地开展该门课程的教学,培养学生的创新思维和实际应用能力。

1 《税收筹划》课程开展3R研究性教学的必要性

税收筹划是指纳税人在法律许可的范围内,通过对企业正常经营过程中的涉税事项进行事前、事中或事后的精心规划,以合理降低税收负担为目标,最优选择纳税方案的一种合法的涉税管理活动。筹划源于纳税人的税收负担最小化需求,力求税后利益最大化,是纳税人在遵循税收法律法规的前提下,结合自身投资、筹资、经营活动及未来发展规划,利用相关税收政策,对自己财务活动进行合法、科学安排,内容侧重实务层面。

税收筹划作为一门应用性很强的新兴现代边缘学科,涉及经济学、管理学、法学、会计学等多学科领域,教学的关键不仅要求授课教师具有坚实的多学科理论功底,也要求学生掌握较为完备的中国税制、国际税收、财务会计等学科的知识储备。目前税收筹划课程在教学过程中大多数还是采用讲授式教学,这种“填鸭式”教学方式存在着重理论轻实践、重知识轻能力的缺陷,学生只是单纯的知识被灌输者,无法发挥学生的主动探索与思考的能力。与传统“填鸭式”单纯输入的教学方式不同,研究性教学是伴随研究性大学的建设而提出来的,当代大学教育的重要目标是创新意识和实践能力的培养,采用现代教学方法,通过教师的恰当引导,将学生引入特定情景,激励学生主动而非被动式的学习,研究性教学的根本特征是将研究性学习作为标准,培养学生主动思考问题、分析问题、解决问题的能力和自信。显然,研究性教学模式更适用于以应用特点见长的《税收筹划》课程。

2 《税收筹划》课程实施3R研究性教学的课堂设计

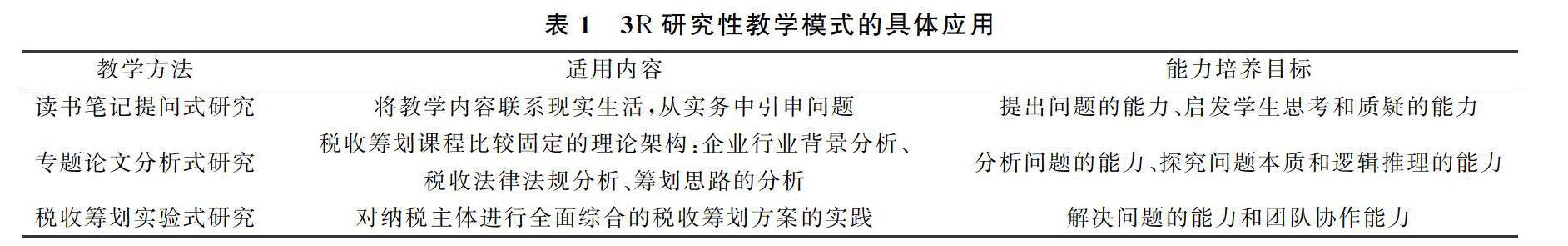

研究性教学是在教学过程中,创设一种问题导向教学的真实情景,在教师的引导、启发下,让学生从不同角度,运用不同方法,独立探索、自主思考,消化并运用知识,提出问题并分析解决,以期使学生养成主动发掘思维、建构知识的一种教学方式。目前税收筹划的课程性质、人才培养目标正好契合研究性教学模式的思想,基于此,筆者有针对性地提出基于3R模型的税收筹划教学模式,该模式下各具体阶段的教学方法——适用内容关系如表1所示。

(1)读书笔记提问式研究。《税收筹划》课程和税法、财务分析等实务联系非常紧密,这就要求学生不仅需要深入掌握各类财税理论知识,还需要具备很强的自主探索能力。而在教学过程中采用读书笔记提问式研究法,使学生不再局限于课本上的知识,有利于拓展学生的知识面,培养其终身学习的能力。具体做法是:第一,开列课外阅读书单,如翟继光的《企业纳税筹划实用技巧与典型案例分析》、邱庆剑的《避税:无限接近但不逾越》等10多部专著,让学生从书单中选择1本进行精读。第二,在精读的过程当中,教师可以帮助学生建立读书小组,让学生通过小组的形式进行深度交流,便于学生共享资源。第三,为了实现对学生的有效监督,课程结束,要求学生整理散落在书籍各处的旁白记录,提交1篇读书心得,深入消化相关知识,字数不少于4000字。

(2)专题论文分析式研究。对于《税收筹划》课程来说,要求学生合理应用相关理论是学习和工作的重点。专题论文的写作思路主要包括:企业行业背景分析、税收法律法规分析和税收筹划思路分析。在具体的实施过程中,教师可针对每一部分内容提出若干个选题,让学生结合行业或具体公司的背景资料,搜集相关税收政策法规,运用合适的税收筹划方法进行分析。例如选题可以为如何将企业的应纳税额从高税率转移到低税率,个人所得税税收筹划研究,白酒生产企业消费税税收筹划分析等,在每学期期末,要求学生提交1篇专题论文,论文工作量在2000~3000字为宜。

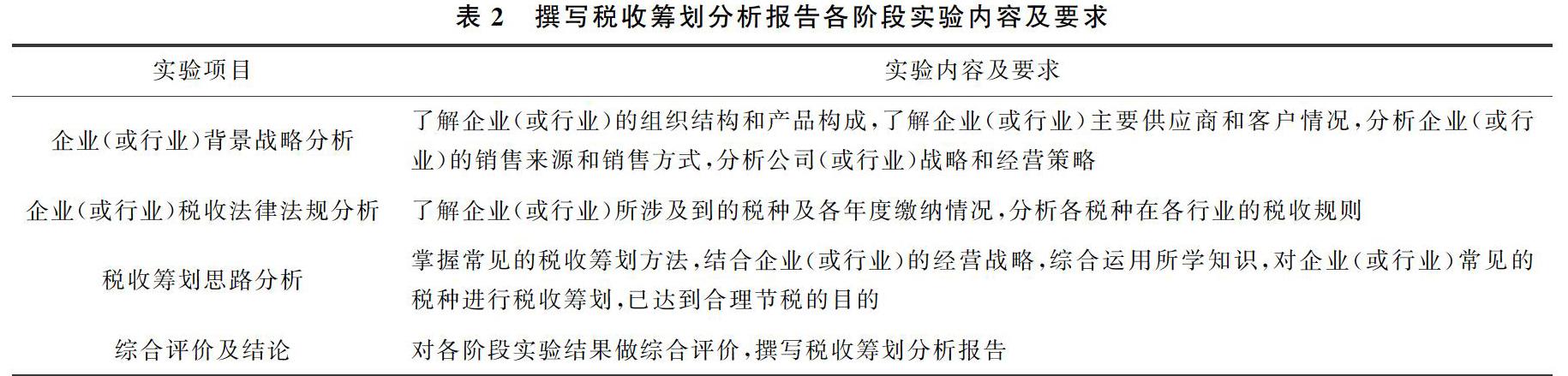

(3)税收筹划实验式研究。为了学生深入进行团队合作,锻炼实际操作水平,在具体的授课过程中,关于税收筹划分析部分的教学具体做法如下:①分组和选择分析对象。教师需要让学生根据自身兴趣选择想要研究的税种,根据班级人数平均分配8-10组,每个小组原则上不超过6人;每个团队在分析并掌握各自搜集的税收资料之后,还可以通过课堂讨论和课下交流,了解其他组收集的其他税收材料,这种课程资料的共享有利于发挥学生的发散思维,精准掌握各相关税种征管的法律法规政策,最优选择筹划思路。②分步实验。教师事先精心准备好一些典型的案例库,让学生自行上网收集、整理相关案例资料,并运用所学知识探究该案例的筹划思路。各学习小组根据格式要求撰写各阶段实验学习成果,设计个性化PPT,在课堂上讲解给大家。每位同学可以针对各组表现提出疑问,并在课堂上进行深入讨论与辨析,由教师担任主持并进行点评。同时,各学习团队提交各阶段实验分析报告,要求如表2所示。③综合实验。学期期末,要求各小组分析总结前期分步实验的结果,讲解其分析的过程,最终提交该案例的税收筹划综合报告,这样有利于提升学生的自信心和逻辑思维能力。学习小组可以通过课程网络教学平台展示各自的实验学习成果,实现线上线下学习资源互通,以便打造优质的课程资源库。

3 结论及展望

税收筹划课程采用3R研究性教学模式虽然效果显著,但并不是一劳永逸的方法,并不能解决教学中的所有问题,需要很多配套措施互相配合,例如采用贴近现实的案例教学;考虑构建研究性教学标准的学生课程考核体系;建立由课程课件、课程习题、课程案例、课程视频、课程相关资源(如新闻素材、BBS论坛问答区)等几部分组成的教学资源库体系;提升授课教师的税收筹划素养,加强与税务师事务所等社会中介机构之间的合作,授课教师要主动走进企业、会计师事务所、税务师事务所等机构,带领学生参观学习高质量税务从业人员所需具备的能力与素质,定期或不定期的邀请这些机构的专业财务人员到校为学生开展教学、讲座或座谈,着重提升高校师生的税收筹划实践能力。

综上,《税收筹划》课程采用3R研究性教学模式虽然比传统模式更能激发学生的学习兴趣,但是教学模式的探索才刚刚起步,还有许多问题尚待解决。此外,基于3R研究性教学模式的《税收筹划》课程可以帮助学生发展高级思维,培养学生提出、分析和解决问题的学习能力,但该模式要想实现预期,最大的挑战来源于教师自身。在教学过程中,教师需要控制好全局,从课前准备、预设问题的引入、课堂提问及讨论和总结归纳等方面入手,这些都对教师的知识储备和持续学习能力提出了更高的挑战。

参考文献

[1]李强.“税收筹划”课程教学质量提升措施研究[J].厦门城市职业学院学报,2016,(02):33-36.

[2]柳光强.浅谈企业纳税筹划课程教学中的基本原则[J].财政监督,2015,(35):53-55.

[3]邵争艳.《财务报表分析》课程3R研究性教学模式探索[J].财会月刊,2012,(01):96-97.