我国主权养老基金投资运营研究

摘 要: 全国社会保障基金是人口老龄化高峰期养老保险支出的重要补充。通过对其发展历程、资金来源、投资策略、资产规模和投资收益进行研究分析,总结出当前我国主权养老基金投资运营存在筹资机制不稳定、投资范围和种类限制过于严格、相关法律法规较为分散、事业单位管理体制限制了管理机构的发展等四大问题,并提出尽快稳定基金的资金来源、放开投资范围和品种的限制、尽快完善相关法律法规、加快管理机构企业化改革等建议。

关键词: 主权养老基金 养老金投资 社保基金

2007年,OECD在《Pension Markets In Focus》一文中首次提出主权养老基金的概念,英文是Sovereign and Public Pension Reserve Funds(SPPRFs),直译为主权和公共养老储备基金,简译为主权养老基金。该文章将其定义为由政府和社会保障机构设立的基金,目的是为现收现付制养老金计划提供资金支持。2018年,郑秉文将主权养老基金(Sovereign Pension Funds,SPFs)定义为专指非缴费型主权养老基金,也包括公共养老储备基金(Public Pension Reserve Funds),该基金由政府设立,资金来源主要是税收、外汇或者自然资源的收入,平时无须支付,专门应对未来老龄化高峰期时的养老金支付。本文的研究对象是我国2000年成立的主权养老基金,即由全国社保基金理事会管理的资产规模为2.2万亿的资产。

一、我国主权养老基金发展历程

2000年8月,党中央和国务院决定设立全国社会保障基金(以下简称“全国社保基金”),作为国家战略储备基金,专门用于未来人口老龄化高峰期时养老金支付的补充和调剂。资金来源由中央预算拨款、国有资本划转、基金投资收益和国务院批准的其他筹资方式构成。同时,设立全国社会保障基金理事会(以下简称“全国社保基金理事会”),专门运营管理该基金。

2001年12月,财政部和原劳动和社会保障部联合颁布《全国社会保障基金投资管理暂行办法》,规定了社保基金的投资范围和比例。2003年6月,全国社保基金开始以委托投资的形式进行证券市场投资。2006年4月,财政部颁布《全国社会保障基金境外投资管理暂行规定》,规定了社保基金的境外投资比例和投资品种。2009年6月,财政部、国资委、证监会、社保基金会联合发布《境内证券市场转持部分国有股充实全国社会保障基金实施办法》,办法规定了国有股份划转的流程和比例。2016年3月,国务院发布《全国社会保障基金条例》,对社保基金的运营管理提出详细要求。2018年党的十九大报告明确提出:“要积极应对人口老龄化,必须全面推进养老保险制度改革。推进养老保险基金投资运营,努力实现基金保值增值。”

二、我国主权养老基金资金来源

全国社保基金的资金来源主要由财政预算拨款和投资收益组成,其中,财政预算拨款包括中央财政预算拨款、国有资本划转和彩票公益金。截至2019年12月31日,累计财政净拨款金额为9595.82亿元。中央财政预算拨款是国家财政部门每年度分拨给全国社保基金理事会的资金。2019年末,中央财政预算拨款100亿元,累计拨款3398.36亿元。彩票公益金是国务院批准的基金筹资方式,2019年拨入364.49亿元,累计拨入3374.63亿元。

2001年6月,国务院发布了《减持国有股筹资社会保障资金管理暂行办法》,正式提出国有资本划转办法。办法实施后不久,就引起了股市较大的反应,后被迅速叫停。之后于2009年6月再次推出转持部分国有股充实社保基金的政策《证券市场转持部分国有股充实全国社会保障基金实施办法》,规定境内证券市场首次公开发行的国有股的10%转入全国社保基金理事会持有。根据统计,前两次的操作效果不是特别明显,境内外上市企业大约有1100家,但是参与其中的仅有100家。随后2017年11月9日第三次提出划转部分国有股份的政策,即《划转部分国有资本充实社保基金实施方案》。2019年9月10日,財政部、人力资源社会保障部、国资委、税务总局、证监会联合发布《关于全面推开划转部分国有资本充实社保基金工作的通知》,明确要求划转工作要于2020年底基本完成。截至2019年9月份,已完成67家企业的划转工作,资金规模大约8601亿元。

三、我国主权养老基金投资策略

养老基金有两大突出特点,一是资金规模大,二是风险厌恶程度高。全国社保基金理事会根据其特点制定出谨慎投资、安全至上、控制风险、提高收益的投资原则,坚持长期投资、价值投资和责任投资的理念,在确保基金安全的前提下,实现保值增值的投资目标。

根据《全国社会保障基金投资管理暂行办法》和《全国社会保障基金境外投资管理暂行规定》以及相关部门的规定,我国社保基金可以通过以下几种工具进行投资。境内投资工具包括银行存款、国债、金融债、企业债、证券投资基金、股票、信托贷款、股权投资等;境外投资工具包括银行存款、外国政府债券、国际金融组织债券、外国机构债、公司债、股票、基金等。同时根据投资工具的风险性对投资比例也进行了严格的限制,境外投资比例不得超过总资产的20%,境内投资银行存款和国债不得低于50%,其中银行存款不得低于10%,企业债和金融债投资比例不得高于10%,证券投资基金和股票投资比例不得高于40%。

2003年全国社保基金采取直接投资和委托投资相结合的模式,开始进行市场化投资,除银行存款和国债由全国社保基金理事会直接投资外,其余资产必须通过市场遴选的投资管理人进行交易操作。近些年,委托投资比例不断上升,2019年占比为60.40%;直接投资占比随之下降,从2003年的75.93%下降到2019年的39.60%。

四、我国主权养老基金资产规模及投资收益

自2000年成立以来,全国社保基金权益规模不断增长,从2000年的200.17亿元增长到2019年的21376.51亿元,增加了21176.34亿元。根据韬睿惠悦2020年9月发布的《Global Top 300 Pension Funds》报告,我国全国社保基金资产规模排名第四,但人均养老储备基金只有1526.89元。

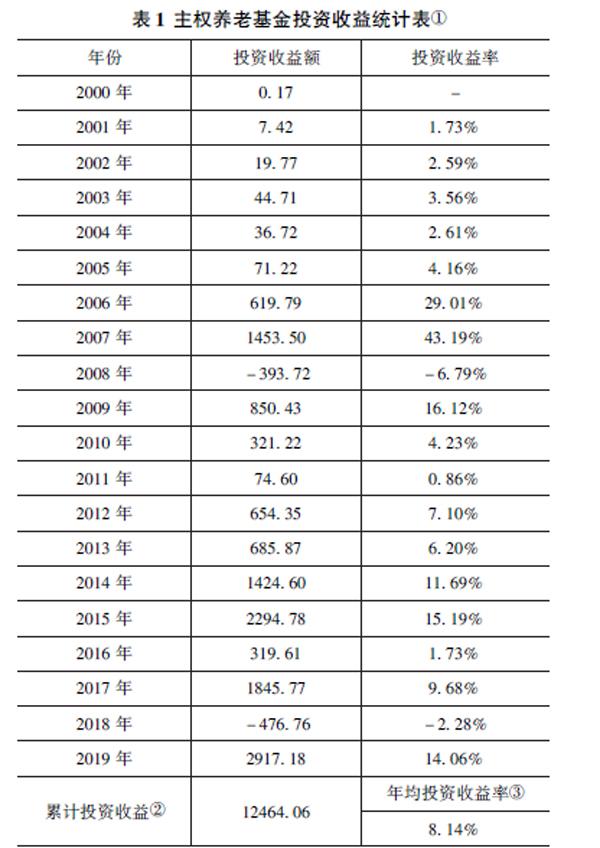

主权养老基金的投资收益随着资产规模的扩大而增加,2019年末投资收益2917.18亿元,收益率为14.06%,自成立以来年均投资收益率为8.14%,实现累计投资收益为12464.06亿元,详见表1。

累计投资收益 累计投资收益额在各年投资收益额之和基础上作了以下调整:①2008年首次执行新会计准则调减以前年度收益261.48亿元;②2010年股权投资基金会计政策变更调增以前年度收益2.84亿元;③实业投资以前年度收益调整,调增以前年度收益0.99亿元;④交通银行等5家被投资单位实施新金融工具准则和新租赁准则,相应调减以前年度确认的长期股权投资收益49.51亿元。 12464.06 年均投资收益率 年均收益率为自成立以来各年度收益率的几何平均。

五、我国主权养老基金当前面临的主要问题及对策

第一,筹资机制不稳定,影响筹资规模,应尽快稳定资金来源,明确基金的目标规模。根据《中国养老金精算报告2019-2050》预测,在2019年1月的各项政策参数不变的前提下,我国城镇职工基本养老保险基金将在2028年首次出现当期结余收不抵支,累计结余在2035年将全部耗尽。将2035-2050年每年的当期缺口贴现到2018年年底,得出养老金缺口高达10.3万亿元。而目前全国社保基金权益仅有2万亿元。面对如此巨额的支付缺口,社保基金目前并没有形成稳定的筹资来源。其中中央财政每年的预算拨款波动较大,从2001-2014年的数据来看,最高的金额为825.90亿元,最低的仅有49.08亿元。划转国有资本也是经历了前两次的失败之后,刚进入第三次划转的前期探索阶段。资金来源的不稳定,使得基金难以确定目标规模。应该尽快稳定筹资来源,根据未来养老金支付缺口时间和金额确定基金的封闭期和支付期,制定详细的社保基金发展规划。这样才能逐步发展壮大基金规模,以保障未来养老金支付高峰期时可以按时足额发放养老金。

第二,对社保基金的投资策略和范围限制过于严格,市场化程度较低,制约了基金投资收益率的提高。目前,社保基金是依据《全国社会保障基金投资管理暂行办法》进行投资管理的。投资范围主要在国内市场,办法规定的投资品种也仅限于银行存款、国债和其他流动性良好的金融工具,办法对具体投资比例也做了详细的要求。相对于国际上发达国家来说,限制过于严格。虽然他们也是基于审慎态度进行投资,但是并没有对投资品种做出严格规定,如爱尔兰的国家养老储备基金投资组合中股票的占比接近80%。基金投资市场化程度太低,严重影响基金投资收益率的上升空间。我国应逐步扩大对海外资本市场的投资比例,实行社保基金全球资产配置。同时也要扩大投资范围,例如对基础设施的投资,从投资周期和投资回报率上看,是非常适合养老类基金进行投资的。

第三,我國关于社保基金的法律法规文件较为分散,应尽快出台一部完整的规范条例。目前,法律文件只有《中华人民共和国社会保险法》,但其也只是对社保基金做出原则性的要求,缺乏详细规定。另外,投资运营方面的有《全国社会保障基金投资管理暂行办法》和《全国社会保障基金境外投资管理暂行办法》。基金来源方面的有《划转部分国有资本充实社保基金实施方案》和《国务院关于进一步规范彩票管理的通知》。规定文件比较分散,而且《全国社会保障基金投资管理暂行办法》是2001年出台的,时间较为久远。应根据目前基金会的投资需求和市场环境,尽快将相关法律规定进行整合统一,出台一部完整详细的《全国社会保障基金条例》。

第四,管理体制的行政化限制了机构的发展,应加快企业化改革的进程。2018年3月国务院印发了《国务院机构改革方案》,对社保基金理事会提出了两项改革措施,一是将社保基金理事会由国务院管理调整为财政部管理,二是理事会作为专业的投资机构,不再设有明确的行政级别。这标志着社保基金理事会朝着企业化改革目标发展。改革后,理事会可以摆脱传统的行政机关作风,根据市场化水平制定薪酬标准,自由招募优秀投资人才,投资决策机制也可以较为灵活,企业化的管理更能提高社保基金的投资收益绩效。但是目前,市场化改革只是处于初期阶段,随着管理基金规模的不断扩大,对基金管理机构的业务效率要求也越来越高,应该尽快缩短去行政化的进程,尽早实现彻底的企业化改革。

第五,应利用目前巨大的外汇储备,建立一只纯粹来自外汇储备的“外汇型”主权养老基金。我国的外汇储备从1999年的1547亿美元增长到3万亿美元,规模接近全球外汇总储备的三分之一,位居全球第一。从历年数据分析可得,外汇储备规模在2015年达到36938万亿美元的高峰后,经过波动到目前的3万亿美元,已基本趋于稳定。巨额的外汇储备和巨额的未来养老金支付缺口形成了鲜明对比。我国可以借鉴发达国家经验,建立一只纯粹来自外汇储备的主权养老基金,例如澳大利亚的未来基金和新西兰的超级年金。一方面可以分流部分外汇储备,减少流动性;另一方面可以增加国民社会保障储备资金,缓解老龄化带来的养老金支付压力。

参考文献:

[1] 郑秉文.主权养老基金的比较分析与发展趋势—中国建立外汇型主权养老基金的窗口期[J].国际经济评论,2019(3).

[2]全国社会保障基金理事会.全国社会保障基金理事会社保基金年度报告(2018年度)[R].http://www.ssf.gov.cn/yljjtzgl/201908/t20190819 _ 7682.html,2019-8-20.

[3]国家数据.国家统计局官网[EB/OL].https://data.stats.gov.cn/,2019-10-12.

[4]全国社会保障基金理事会官网:国务院关于印发减持国有股筹集社会保障资金管理暂行办法的通知[EB/OL].http://www.ssf.gov.cn/xxgk/flfg/200904/t20090427 _ 910.html,2020-6-23.

[5]财政部官网:证券市场转持部分国有股充实全国社会保障基金实施办法[EB/OL].http://zcgls.mof.gov.cn/zhuantilanmu/zbgl/201503/t20150325 _ 1207120.html,2020-5-11.

[6]郑秉文.中国养老金精算报告2019-2050[M].北京:中国劳动社会保障出版社,2019.

[7]张盈华.我国主权养老基金的发展、问题与建议—基于对资产配置的分析[J].社会保障研究,2019(2).

[8]唐艳,陈志国.公共养老储备基金资产配置比较研究与启示—基于挪威、法国、爱尔兰、新西兰四国公共养老储备基金比较分析[J].社会保障研究,2014(3).

[9]张盈华.主权养老基金的治理难题与突破路径—兼议我国主权养老基金投资治理体制改革[J].江淮论坛[EB/OL].http://www.jhlt.net.cn/CN/article/showDownloadTopList.do?year=y,2019-7-5。

[10] 郑秉文.全国社会保障基金理事会管理体制的转型与突破—写在基本养老基金投资进入市场之际[J].辽宁大学学报(哲学社会科学版),2017(3).

[11]郑秉文.中国养老金发展报告2018—主权养老基金的功能与发展[M].北京:经济管理出版社,2018.

(牟瑾瑾,中国社会科学院研究生院政府政策与公共管理系)