控股股东委派董事、高管薪酬与企业创新研究

董香兰, 董巧婷, 胡梦泽

(石家庄铁道大学 经济管理学院,河北 石家庄 050043)

一、引言

企业创新投资与其他决策一样,均离不开人的作用,人的因素对创新的决策、创新的实施以及创新效率的影响可能会比财务因素要大。由于企业技术创新存在的一致性、长期性和高风险性等特征,管理者在受托责任下即使履行了勤勉义务,仍需承担创新失败的机会成本,可能面临降薪、被解聘,甚至是来自股东的诉讼,导致现任的高管缺少动力去实施创新投资[1-2]。在我国所有权和控制权相分离的情境下,股东很难做到亲自参与公司治理相关经营决策,董事会代表股东会对管理者行使监督职能,降低代理成本,有效缓解了第一类代理冲突问题,对企业创新活动存在积极推动作用[3]。

然而,股东个体之间、董事个体之间存在异质性,不同董事可能代表不同控制权主体的利益[4-5]。控股股东作为实力最强的股东,对董事会的构成和董事会制度具有很大决定性的作用,尤其存在多个大股东时,董事会结构便是大股东之间利益较量的结果[6-7],控股股东委派董事直接代表控股股东的利益,那么这部分董事对企业创新会产生什么影响?以2007—2017年沪深A股上市公司为研究样本,分析控股股东委派董事如何影响企业创新,并检验不同高管薪酬水平对控股股东委派董事与企业创新关系的影响。研究发现,控股股东委派董事的比例越高,企业研发投入水平和产出水平就越高,说明控股股东只有在委派更多董事时,才会在利益收敛和利益掠夺中倾向于选择利益收敛,从而推动企业创新。在考察高管薪酬激励后,发现在高管薪酬激励程度小的企业中,控股股东委派董事的激励效果和对企业创新的促进作用更加显著。

研究贡献主要体现在三个方面: 第一,从企业创新角度这一新视角,探讨了控股股东委派董事对其所产生的影响,从而拓展了控股股东委派董事经济后果这一领域的相关研究;第二,从控股股东委派行为视角入手,挖掘影响企业创新的新因素,从而丰富了企业创新领域的文献;第三,不同于现有研究采用研发投入或创新产出衡量企业创新,从研发投入、专利产出两个维度,综合考虑了控股股东委派董事对企业创新的影响,发现控股股东委派董事不仅没有加剧控股股东的掏空行为,反而提高了企业创新的投入强度和产出水平,具有一定的创新激励效应。

二、理论分析与研究假设

(一)控股股东委派董事与企业创新

控股股东由于持股比例较大,具有较强的动机和动力通过推动创新,获取更多的超额收益,由于多个大股东的存在,可能会出现过度监督控股股东效应,致使大股东创新意愿有所降低[8]。股东是企业创新资金、社会资本等资源的提供者和监督者,高管才是创新战略、创新项目的主要选择者和决策者,控股股东凭借其控制权,通过直接担任、派驻自己人等多种途径在董事会中占据一席之地,可谓对董事会构成和董事会制度具有决定性的作用,尤其存在多个大股东时,董事会结构便是大股东之间利益较量的结果[6-7],控股股东委派的董事更能直接代表控股股东的利益,加强对管理层的监督,降低了股东与管理层之间的代理成本,与此同时,控股股东委派的董事比例越高,董事异质性来源越低,有助于长期创新项目决策的快速达成,提高董事会的决策效率,使得企业在变幻莫测的经济环境中能及时把握创新机遇。控股股东想在技术创新中攫取超额收益,势必会加大创新投入,同时也要关注企业创新产出水平。因此,基于上述分析提出如下假设:

H1:董事会中控股股东委派董事的比例与企业创新投入强度呈显著的正相关。

H2:董事会中控股股东委派董事的比例与企业创新产出水平呈显著的正相关。

(二)高管薪酬与企业创新

高管作为拥有企业资源配置权力的直接指挥者,是企业战略规划与实施的主要推动者和组织者,构建有效的高管激励方案,对企业创新活动起着关键性的作用。公司治理机制直接影响对企业高管的激励约束[9-10],企业对高管人员的激励手段主要有股权激励和薪酬激励两种,而高管目前仍处于财富积累阶段,会更加关注薪酬水平的高低,因此,高管薪酬激励仍然是主要的激励方式。利益相关者理论和代理理论认为,以研发创新战略为导向的长期市场业绩指标为基础的高管薪酬激励方案,在一定程度上能够有效缓解股东和高管人员的“委托—代理”冲突问题,降低代理成本[11],约束高管的机会主义行为,使高管利益与股东利益诉求趋于一致,促使其积极主动地根据企业内部或外部环境状况,对企业资源进行有效配置,提高公司研发强度,提升企业技术创新产出水平,推动企业创新,从而使企业在激烈市场竞争中获得良好的发展。因此,基于上述分析,提出如下假设:

H3:高管薪酬与企业创新投入强度呈显著的正相关。

H4:高管薪酬与企业创新产出水平呈显著的正相关。

(三)高管薪酬的调节作用

董事会一项重要工作是设计与激励相匹配的薪酬契约,代替股东激励高管以追求企业长期发展为目标,主动承担企业创新的高风险,但董事会对高管激励方案的设计往往是异质性董事或者不同董事背后不同股东利益主体之间博弈的结果,受股东—董事—管理者等多重代理问题的影响[12]。董事与股东利益诉求不一致的时候,董事和经理人之间可能产生合谋关系[13],管理层可以推动较高的董事薪酬,以得到董事会的慷慨对待,使得收益与风险不相匹配的薪酬激励方案得以通过,达到共享高薪目的。加之,企业创新活动具有探索性、收益滞后性、长期性、高风险性等特点,一旦失败势必会对高管的绩效评价和职业生涯产生负面影响,因此,具有风险厌恶倾向的企业高管通过与董事合谋,在决策中选择一些投资风险低的、收益不大的投资项目,形成合谋租金。

随着资本市场的逐渐完善,控股股东通过关联交易、资金占用等显性途径的隧道挖掘行为得到一定程度的抑制,使得控股股东不得不另辟新径。控股股东掏空行为离不开高管的配合和支持[14],那么,控股股东通过委派董事的方式打通与高管的关联,一方面,方便自身掏空行为的实施,另一方面,在合谋中,自己人获得高薪,使得总体利益可能超过企业创新带来的好处。因此,基于上述分析,提出如下假设:

H5:高管薪酬激励对控股股东委派董事与企业创新投入水平关系具有显著的负向调节作用。

H6:高管薪酬激励对控股股东委派董事与企业创新产出水平关系具有显著的负向调节作用。

三、研究设计

(一)样本选取和数据来源

根据研究需要,选择中国资本市场沪深两市全部A股上市公司作为初始样本,鉴于新的会计准则体系自2007年开始实施,研发创新投入数据自2007年开始强制披露,创新产出数据2018年还未披露,因此,样本数据实际涵括区间为2007—2017年。在遵循研究惯例、确保研究准确性和科学性的基础上,剔除了以下样本观测值:①剔除研究区间内被ST、*ST和PT等特殊处理样本的观测值;②剔除金融保险类行业的观测值;③剔除期末资不抵债(资产负债率大于1)样本的观测值;④剔除企业创新变量数据缺失的观测值;⑤剔除其他变量缺失的观测值,最终得到22 282个公司年度观测值。为了减弱异常值对检验结果可能造成的不利影响,对所有连续变量进行了上下1%分位的Winsorize缩尾处理。

所需研究数据主要来源于国泰安CSMAR数据库,其中股东持股数据和股权关系数据来自“上市公司股东数据库”,企业创新数据分别来自“上市公司研发创新”和“上市公司与子公司专利数据库”, 控股股东委派董事数据分别通过“上市公司股东数据库”“上市公司人物特征数据库”和“上市公司治理结构数据库”中的数据进行手工搜集、整理和计算取得,其他治理结构数据均来自“上市公司治理结构数据库”,所涉及其他财务数据均来自“上市公司财务报表数据库”。

(二)变量与定义

1.被解释变量

企业创新(RD和PT):企业创新主要由创新投入和创新产出两个环节构成。对于创新投入,将企业研发投入金额占营业收入的比例(RD)作为创新投入的代理变量,并采用研发投入占总资产的比例衡量企业创新投入水平进行后续的稳健性检验。对于创新产出,目前主要通过三种方式来度量:一是企业专利申请数量、专利授权数量以及专利有效数量,专利申请数量比授权数量更能反映企业真实的创新水平;二是企业有效专利被引用的次数,但国内专利引用方面的数据不易搜集,难以系统分析;三是企业因新专利、新技术而获得的销售收入,但财务报表没有明确披露因新专利新技术而取得的销售收入数据。同时由于纳入上市公司合并报表的子公司、合营公司或联营公司可能作为单独主体进行专利申请,仅考虑上市公司本身的专利申请情况存在一定的局限性。因此,为了更准确地反映上市公司真实的创新水平,最终选取上市公司及子公司合营联营公司合计发明专利申请数量加1的自然对数(PT)作为创新产出的代理变量。

2. 解释变量

控股股东委派董事比例(DAC):上市公司股东之间往往通过多种显性或隐性契约建立起特质联系圈,通过共享资源,获取自身所需的稀缺资源,通过对股东数据的整理发现,50%左右上市公司的前十大股东中,至少1名股东与控股股东之间存在持股、亲缘或一致行动人等关系。在中国关系治理的情境下,这部分股东与控股股东的利益在某种程度上是存在一致性的,称之为控股股东利益方。因此,控股股东委派的董事主要包括:①控股股东及利益方直接在董事会担任董事职务的董事成员;②在控股股东或其利益方单位兼职的董事会成员;③与控股股东及其利益方存在持股、亲缘或一致行动人等关联关系的董事会成员。控股股东委派董事比例为控股股东委派董事人数与董事会规模之比。因在我国特殊控制权特征使得独立董事在董事会中的决策影响是十分有限的,为控制独立董事对控股股东委派董事比例的影响,将独立董事比例列为控制变量。

3. 调节变量

高管薪酬(PAY):高管激励主要包括股权激励和薪酬激励,在我国上市公司情境下,实行股权激励尚处在初期阶段,薪酬激励仍然是当下高管激励的主要手段,因此,选择用“高管前三名薪酬总和”的自然对数来表示高管薪酬。

4. 控制变量

为了控制其他因素对研究的干扰,借鉴前人的研究,控制变量具体如下:产权性质(SOE)、市场竞争(COMP)、资本密集度(TANG)、企业规模(SIZE)、财务杠杆(LEV)、资产收益率(ROA)、独立董事比例(INDR)、两职合一(DUAL),此外,还同时控制了行业和年度。各变量说明如表1所示。

表1 变量定义

(三)模型构建

为检验前述研究假设,构建OLS回归模型如模型(1)、模型(2)和模型(3)所示:

INNO=α0+α1DAC+α2SOE+α3COMP+α4TANG+α5SIZE+α6LEV+α7ROA+α8INDR+α9DUAL+∑IND+∑YEAR+ε

(1)

INNO=β0+β1PAY+β2SOE+β3COMP+β4TANG+β5SIZE+β6LEV+β7ROA+β8INDR+β9DUAL+∑IND+∑YEAR+η

(2)

INNO=γ0+γ1DAC+γ2PAY+γ3DAC×PAY+γ4SOE+γ5COMP+γ6TANG+γ7SIZE+γ8LEV+γ9ROA+γ10INDR+γ11DUAL+∑IND+∑YEAR+μ

(3)

其中,企业创新(INNO)包括两个层面:创新投入水平(RD)和创新产出水平(PT)。首先,在模型(1)中,主要考察控股股东委派董事比例(DAC)对企业创新(INNO)的直接影响;其次,在模型(2)中考察高管薪酬(PAY)对企业创新(INNO)的直接影响;最后,在模型(1)和模型(2)的基础上,在模型(3)中加入控股股东委派董事比例与高管薪酬交互项(DAC×PAY),考察高管薪酬在控股股东委派董事比例影响企业创新(INNO)时的调节效应。

四、实证结果与分析

(一)描述性统计

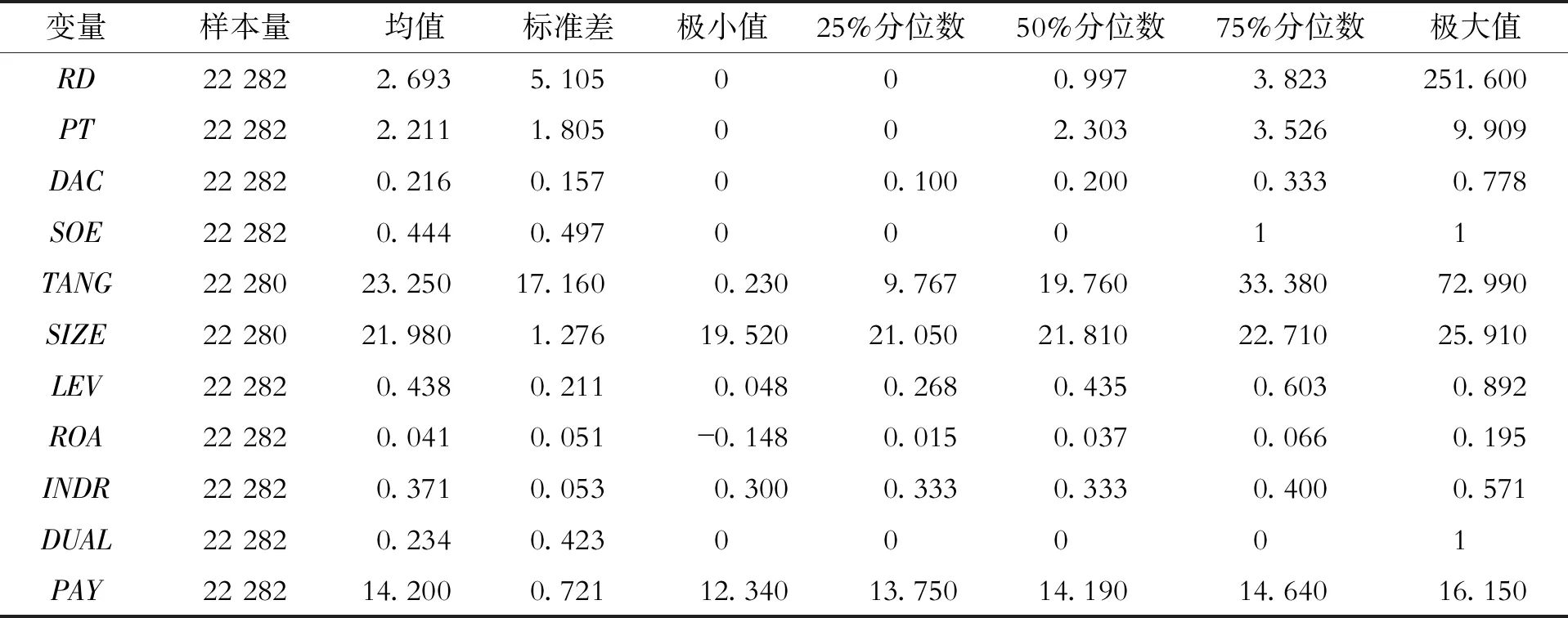

表2列示了变量的基本描述统计,从企业创新变量来看,创新投入(RD)在全样本中的均值是2.693,但至少1/4的企业没有研发支出,标准差为5.105,说明不同企业之间创新投入差异较大;创新产出(PT)均值为2.211,中位数为2.303,最大值为9.909,说明不同企业之间创新产出存在明显差异。控股股东委派董事比例(DAC)均值为0.216,说明董事会中约1/4的成员来自控股股东委派,若在董事会规模中剔除独立董事人数,控股股东委派董事比例将会更高。从控制变量上看,产权性质(SOE)的均值是0.444,说明44.4%的样本公司为国有企业;资本密集度(TANG)的均值为23.25,企业规模(SOE)均值为21.98,财务杠杆(LEV)均值为0.438,说明上市公司总体财务杠杆较高,资产收益率(ROA)均值为0.041,独立董事比例(INDR)的均值为0.371,极小值为0.300,基本满足公司法规定,两职合一(DUAL)均值为0.234,说明23.4%的企业中存在董事长兼任总经理的情况。

表2 变量描述性分析

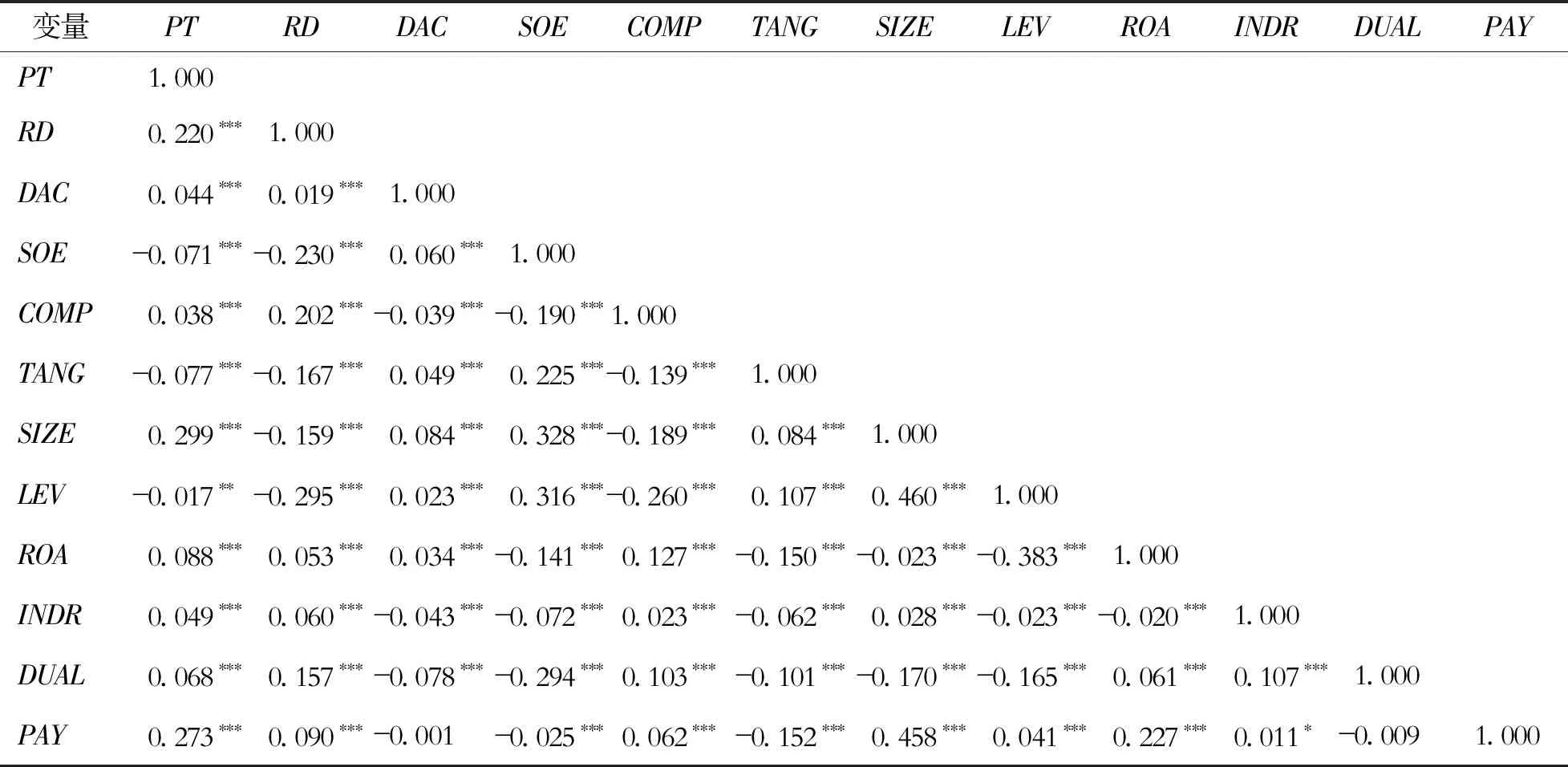

此外,从表3主要变量间的相关系数可以看出,控股股东委派董事比例与企业创新变量(RD和PT)的相关系数分别为0.019和0.044,均在1%水平上显著,初步支持了控股股东委派董事对企业创新具有促进作用的研究假设。

表3 主要变量相关性分析

(二)实证检验结果

1. 控股股东委派董事与企业创新

表4给出了假设H1和H2的回归结果,即检验了控股股东委派董事比例对企业创新的影响作用,其中,基准模型1和2将控制变量与企业创新变量进行回归,回归结果表明:产权性质(SOE)、资本密集度(TANG)、财务杠杆(LEV)的回归系数均在1%水平上显著为负,说明资本密集度越大、财务杠杆越高的非国有企业,企业创新投入(RD)和创新产出(PT)就越少,抑制了企业的创新活动;市场竞争(COMP)、独立董事比例(INDR)和两职合一(DUAL)的回归系数显著为正,说明市场竞争越激烈、独立董事比例越高、董事长与总经理兼任,企业创新投入(RD)和创新产出(PT)就越多,促进了企业的创新活动;企业规模(SIZE)和资产收益率(ROA)与创新投入(RD)呈现显著的负相关,而与创新产出(PT)呈现显著的正相关,说明企业规模越大、资产收益率越高,企业越重视创新效率。整体上,控制变量的回归结果与现有研究结论基本一致,间接说明模型构建和变量选择具有可适性。

模型1将控股股东委派董事比例引入基准模型1,检验了控股股东委派董事比例对企业创新投入的影响作用,回归结果表明:控股股东委派董事比例(DAC)变量的回归系数在1%水平上显著为正,说明控股股东委派董事比例越高,企业研发投入的强度就越大,与假设H1预测结果相一致;模型2将控股股东委派董事比例引入基准模型2,检验了控股股东委派董事比例对企业创新产出的影响作用,回归结果表明:控股股东委派董事比例(DAC) 变量的回归系数在1%水平上显著为正,说明控股股东委派董事比例越高,企业创新产出就越多,与假设H2预测结果相一致。

2.高管薪酬的调节效应

高管薪酬对控股股东委派董事与企业创新关系的调节作用的检验结果如表4所示,其中模型3和模型5是考察高管薪酬对企业创新的影响作用,模型4和模型6考察了控股股东委派董事比例对不同高管薪酬企业创新的影响作用。从模型3和模型5结果可以看出,高管薪酬(PAY)的回归系数在1%水平上显著为正,说明高管薪酬激励力度越大,越能促进企业的创新,与假设H3和H4预测结果相一致。从模型4和模型6结果可以看出,交互项DAC×PAY的回归系数均为负,且在至少5%水平上显著,这说明控股股东委派董事虽然可以推动企业积极创新,较高的高管薪酬激励会降低控股股东委派董事的创新积极性,与假设H5和H6预测结果相一致。

表4 直接效应和调节效应回归结果

五、稳健性检验

(一)内生性问题

控股股东委派董事比例与企业创新之间可能存在反向因果关系,为了减弱内生解释变量对研究结论的干扰,采用工具变量法加以检验。提取行业特有的自变量成分,往往可以获取仅影响单个企业因变量的因素,因此,选取同年同行业除本企业外其他所有公司的控股股东委派董事比例均值DAC_IND和滞后一期控股股东委派董事比例变量LAG1作为控股股东委派董事比例DAC的工具变量进行两阶段最小乘估计。第一阶段回归结果显示,两个工具变量LAG1和DAC_IND的回归系数均在1%水平上显著为正,说明工具变量满足相关性要求。更为重要的是,Hausman检验在1%水平上显著,说明不能拒绝所有工具变量外生的原假设,满足工具变量外生性要求,第二阶段回归结果显示,控股股东委派董事比例DAC系数均大于0,并在1%水平上显著,说明考虑了潜在的内生性问题后,结果仍符合研究假设的理论预期,研究结论未有实质性改变。

(二)控股股东界定标准下的稳健性检验

鉴于我国上市公司中一股独大的现象比较普遍,将控股股东界定为公司第一大股东,而学术界对于控股股东的界定是存在争议的,为了确保研究结果的严谨性,参照杨松令等[15]的研究做法,剔除了第一大股东持股比例低于10%的样本观测值,重新进行回归分析,控股股东董事比例DAC、以及与高管薪酬交互项DAC×PAY的系数符号均未发生改变,且均在至少5%水平上显著,表明研究结论与前文仍然保持一致。

(三)变更被解释变量的稳健性检验

采用研发投入与总资产之比(RD2)作为企业创新投入的代理变量。对于创新产出,实用新型和外观设计的创造性较低,发明专利才能真正体现公司的创造实力,采用上市公司及子公司合营联营公司发明专利申请数量加1的自然对数(PT2)作为企业创新产出的代理变量,对研究假设进行重新检验,结论与前文保持一致。

(四)剔除2007—2009年样本观测值的稳健性检验

为了减弱2007—2009年源自美国次贷危机引发的全球金融海啸这一外生事件,对中国境内上市公司创新活动的影响,剔除了2007—2009年样本观测值,重新进行回归分析,DAC、DAC×PAY项回归系数与前文无实质性变化。

六、研究结论

从控股股东委派董事对管理层的监督效应着手,考察了控股股东委派董事对创新的影响。研究发现,控股股东委派董事形成的监督效应能有效缓解股东与管理层之间的代理问题,继而推动企业创新,且上述结论在经过内生性检验和稳健性检验后依旧成立。进一步的研究发现,控股股东委派董事所发挥的监督治理作用,在一定程度上受高管薪酬的制约,即在高管薪酬激励力度大的企业中,董事与管理层合谋的可能性较大,会削弱控股股东委派董事对企业创新的积极推动意愿。通过Heckman两阶段回归、变更被解释变量、缩小样本等一系列稳健性测试后,研究结论依然成立。

结合理论分析和实证检验结果,说明通过提高公司董事会成员中控股股东委派董事的比例,能够有效缓解股东与管理层的代理问题,推动企业技术创新。因此,在公司治理实践中,可以适当增加控股股东委派董事在董事会结构中的比例,以提高公司治理水平。与此同时,由于控股股东委派董事发挥积极监督效应存在一定的边界条件,因此,在通过控股股东委派董事缓解股东与管理层的代理问题时,应当形成与之相适应的公司治理环境,如适当的管理层薪酬激励等,以充分发挥控股股东委派董事的监督职能。此外,对于公司监管机构而言,现行的法律制度仅对上市公司董事会成员中的独立董事比例和任职提出了规范性要求,尚未注意到控股股东委派董事的积极作用。根据本研究的发现,监管部门可以围绕董事会结构中控股股东委派董事出台相应的政策措施,以进一步完善公司治理机制,提高公司治理水平。