机构投资者持股、会计稳健性与股价崩盘风险

程克群,王 飞

(安徽农业大学 经济管理学院,安徽 合肥 230036)

鉴于全球金融危机和2015年中国股灾爆发带来的灾难性后果,股价崩盘成因及其防范措施已经成为学术界的研究热点。股价的“暴涨”和“暴跌”通常是股价崩盘的表现形式,崩盘属于传统有效市场理论无法解释的金融异常现象[1]。股价崩盘尤其是股价暴跌会带来更多的严重后果,不仅投资者遭受损失而且影响会波及整个经济的发展。Hutton A P等(2009)研究发现,管理层在信息不对称的环境下,出于自身利益考虑,往往会出现代理行为,故意隐瞒负面消息,致使负面消息逐渐积累直至达到极限,最终被集中释放出来,造成股价的崩盘[2]。会计信息透明度[3]、股权激励[4]、分析师[5]、大股东控制权[6]等方面都是影响信息不对称造成股价崩盘的影响因素。随着我国机构投资者不断发展成熟,机构投资者逐渐参与公司治理并在现代企业公司治理机制中发挥着重要的作用。Callen J L和Fang X研究发现,机构投资者可以明显降低股价发生崩盘的风险,对于降低股价波动有积极作用[7]。该研究结论是出于外国成熟的资本市场的考虑,鉴于我国资本市场和投资者仍处于发展不成熟阶段,关于机构投资者对于股价崩盘的影响还没有统一的结论。王咏梅和王亚平(2011)实证研究发现机构投资者持股能够提高股市的信息传递效率,但是过度交易行为则有害于股市的信息效率[8]。陈国进和张贻军(2009)研究发现,我国投资者异质信念水平的提升会显著提高个股发生暴跌的可能性[9]。会计稳健性作为会计盈余确认和计量的重要原则,在公司治理方面能够发挥提高信息透明度和信息披露的质量,降低信息不对称的积极作用。本文在讨论机构投资者持股对股价崩盘影响的基础上,考虑会计政策稳健性作为企业内部重要的治理机制对于两者之间关系的影响。本研究主要从外部资本市场和企业内部会计稳健性这两个角度考虑股价崩盘问题,研究结论对防范股价崩盘风险促进我国资本市场健康有序发展具有积极的意义。

一 理论分析与研究假设

(一)机构投资者和股价崩盘风险

机构投资者对股价崩盘风险的影响主要来自管理层出于自身利益的代理行为以及外部投资者与企业之间沟通受阻造成的信息不对称问题[10]。目前,对于我国不完善的资本市场来说,机构投资者真正参与企业治理的程度非常有限,对管理层的代理问题起不到明显的监督作用。因为当机构投资者的持股比例较低时,低持股比例带来的微薄收益并不能激励机构投资者主动参与企业治理。王化成、曹丰等(2015)研究发现,大股东持股比例的增加能够显著发挥治理监督作用,防范管理层的自利行为,说明股东参与能够有效控制管理层的代理问题[11]。从机构投资者持股动机角度来说,杨海燕、韦德洪等(2012)实证研究表明机构投资者持股越高,企业的信息透明度越高,就越能提高会计信息质量[12]。我国机构投资者在作出投资决策时缺乏价值投资的观念,他们更多考虑的是短期投资能够带来的利益。出于这样的动机,机构投资者往往会采取频繁的交易策略,抓住机会进行投机,进而增加了整个资本市场的股价波动性,让股价的走势更难以预测,最终干扰了投资者对于资本市场的价值判断。从信息不对称角度看,机构投资者会以较低成本获取重大的内部消息达成与企业管理层的同谋,并出于投机获利动机,还会协助管理层掩藏坏消息,拖延坏消息的爆出,降低企业的内部控制质量[13],内幕交易加剧投资者与企业之间的信息不对称,增加了股价崩盘的发生概率。基于以上分析本文提出假设一。

H1:股价崩盘风险随着机构投资者持股比例的提高而上升。

(二)会计稳健性和股价崩盘风险

从企业整体层面来考虑会计稳健性对于股价崩盘的影响,会计稳健性作为衡量会计信息特征的重要尺度,能够为企业在发展过程中带来诸多益处。比如在企业外部融资过程中,信贷机构基本都会对企业会计政策的稳健性提出要求,此时稳健的会计政策就能够缓解融资约束,为企业的持续发展提供充足的资金来源[14-15]。制定稳健会计政策的企业,同样会在整个企业的运营过程中强调一种稳健的基调,规范化要求企业行事,在企业中形成稳中求进的氛围,减少冒失和机会主义行为。整个治理层也会加强对管理层的监督指导。管理层会在压力和约束下从企业长远发展的角度思考企业发展的相关事项,也会积极主动地向外界披露更多信息,减少管理层代理行为的机会,从而达到降低股价崩盘风险的目标。基于以上分析本文提出假设二。

H2:其他条件不变,企业的会计政策越稳健,股价崩盘风险越低。

(三)机构投资者、会计稳健性和股价崩盘风险

企业与投资者之间信息不对称,管理层出现代理行为,其刻意积累坏消息并延迟传递,直至集中释放是造成股价崩盘的重要原因[16]。会计稳健性对股价崩盘的影响主要通过两个途径。首先,在管理层代理行为方面,会计稳健性的原则对管理层倾向确认或披露的好消息有更为严格的要求,限制其主观动机[17],稳健性也能有效地提高与企业会计相关信息的丰富性、可靠性[18]和内部控制质量[19]。会计稳健性提高信息透明度和信息质量,能够减少管理层与机构投资者之间合谋的机会,此外,会计稳健性也能够在企业经营过程中发挥有效的治理作用,从根源上消除某些坏消息产生和在决策过程中避免选择会带来负面价值的项目。其次,在信息不对称方面,会计稳健性硬性要求管理层作出主动信息披露,使得坏消息及时向外界释放,缓解由于积累的坏消息集中释放所带来的股价崩盘的风险。会计稳健性也使会计信息更加多元化,可靠且多种类信息的披露和传递能够打通利益各方的沟通渠道,有助于投资者根据可靠真实的信息对投资作出有效的评估[20-21]。相关的投资者从理性的角度考虑投资价值问题,更有利于股票市场的稳定,降低股价崩盘的风险。基于以上分析提出本文假设三。

H3:企业的会计稳健性能有效地降低由于机构投资者造成的股市崩盘风险。

二 研究设计

(一)样本选取与数据来源

本文选取沪深两市A股上市公司2007—2018年的相关数据为研究样本,对数据进行了预处理,规则如下:(1)剔除金融类、非正常交易状态的公司沪深两市所有A股上市公司(ST、PT公司);(2)剔除每年周收益率观测值小于30的公司;(3)剔除财务数据披露不足的公司;(4)剔除年末总资产为负值的公司。最终得到10年共18 230个样本观测值。上市公司的相关数据均来自CSMAR、WIND数据库,并运用STATA软件进行实证分析。

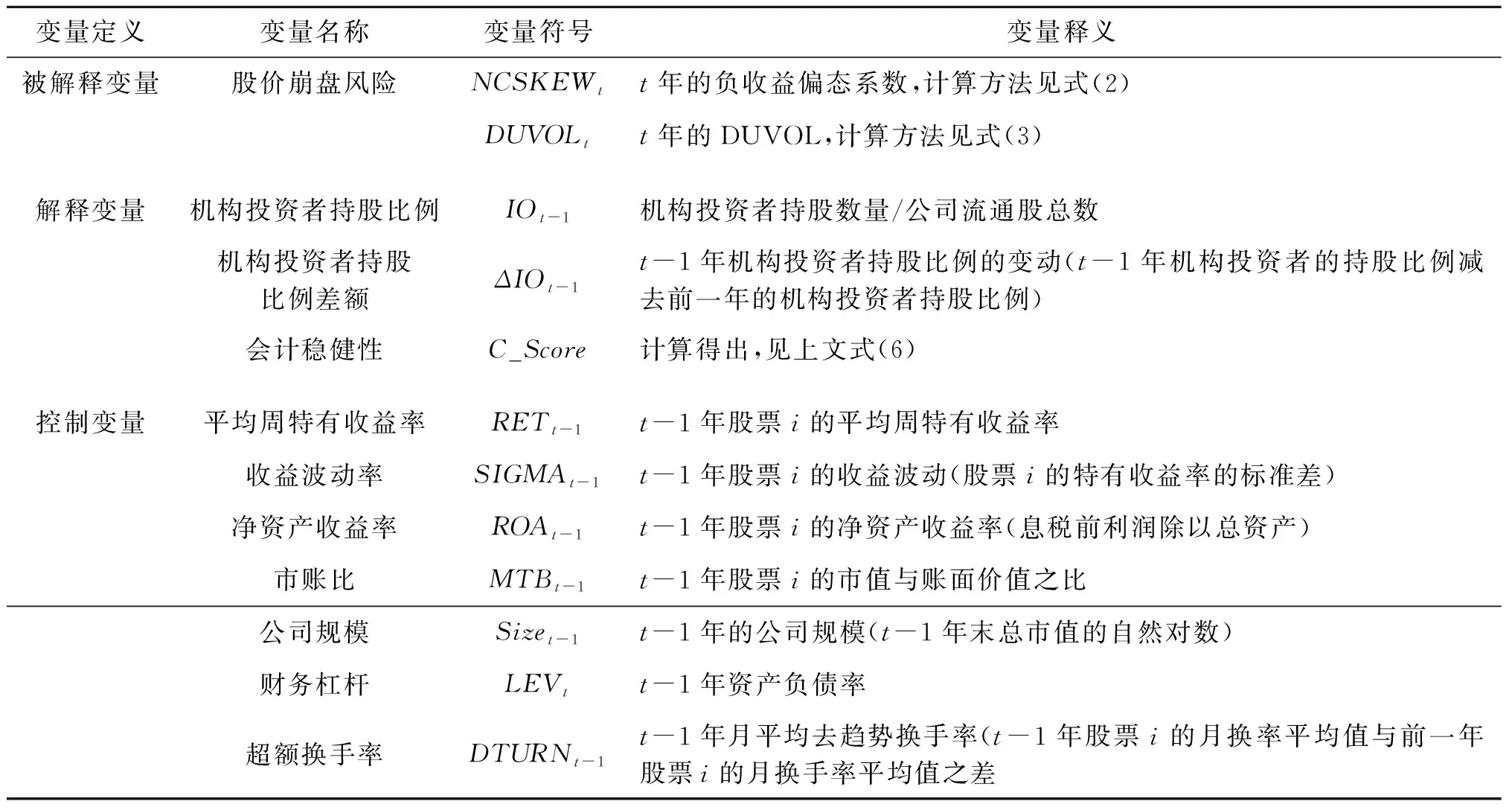

(二)变量定义

1.股价崩盘风险

参考Kim V J和Zhang L(2012)[22]、Hutton A P和Marcus A J等[2]以及许年行等(2013)[23]对股价崩盘的度量方法,选择两种方法进行度量。一是负收益偏态系数(NCSKEW),二是收益上下波动的比例(DUVOL)。具体计算过程如下:

回归股票i的周收益率

Ri,t=αi+β1Rm,t-2+β2Rm,t-1+β3Rm,t+β4Rm,t+1+β5Rm,t+2+εi,t

(1)

其中Ri,t是股票i第t周考虑现金红利再投资的收益率;Rm,t为全体A股股票在经流通第t周市值加权的平均收益率。首先,为了调整股票非同步性交易的影响,在模型中加入了市场收益滞后一期、滞后两期、超前一期和超前两期项。股票i在第t周的公司特有收益为:Wi,t=ln(1+εi,t),εi,t为回归模型(1)的残差。其次,基于Wi,t构造以下两个变量。

其一,负收益偏态系数(NCSKEW)

(2)

其二,n为股票i每年的交易周数。

(2)收益上下波动比率(DUVOL)

首先,将公司i在某一年度内的所有周数按每周的特定股票回报率Wi,t是否高于该年所有周特定回报率的均值划分为低于该年特定周回报率均值的周数(“down”weeks)和高于该年特定周回报率均值的周数(“up”weeks)两类。再分别计算这两类样本周特定回报率的标准差。最后,DUVOL等于“down”weeks特定周回报率的标准差与“up”weeks特定周回报率的标准差比值的对数。具体表达式如下:

(3)

其中nu和nd分别为股票i的周特有收益Wi,t大于和小于年平均收益Wi,t的周数。

2.会计稳健性

本文选用Khan和Watts[24]在Basu[25]模型基础上加入市账比(MTB)、公司规模(Size)和财务杠杆(LEV)这三个影响会计稳健性的主要因素更加稳妥的C_SCORE模型来衡量会计稳健性。计算过程如下。

EPSi,t/Pi=α0+α1Di,t+α2Ri,t+α3Ri,t+εi,t

(4)

其中,EPSi,t为公司i第t年扣除非经常性损益的基本每股收益;Pi为i公司t-1年末股票价格,Ri,t为当年5月至次年4月以月度计算的股票年回报率;DRi,t为虚拟变量,如果Ri,t<0,DRi,t=1,否则等于0。

模型(4)中,α1用来度量对“坏消息”确认的及时性,α2用来度量对“好消息”确认的及时性,α3表示“坏消息”确认相对于“好消息”确认的增量及时性,即本文所需的会计稳健性。用G_SCORE表示盈余对“好消息”的反应程度,用C_SCORE表示盈余对“坏消息”反应的增量程度。

G-SCORE=α2=χ0+χ1Size+χ2MTB+χ3LEV

(5)

C-SCORE=α3=β0+β1Size+β2MTB+β3LEV

(6)

Sizei,t为当年年末的权益市值的自然对数;MTBi,t为当年年末的账面价值除以市场价值;LEVi,t为资产负债率。

将模型(5)和模型(6)代入模型(4)中,整理得到:

EPSi,t/Pi=α0+α1Di,t+Ri,t(χ0+χ1Size+

χ2MTB+χ3LEV)+Di,t×Ri,t(β0+

β1Size+β2MTB+β3LEV)+(δ1Size+

δ2MTB+δ3LEV+δ4Di,t×Size+

δ5Di,t×MB+δ6Di,t×LEV)+εi,t

(7)

对模型(7)进行分年回归可以估计出系数β0、β1、β2和β3,代入模型(6)中便可计算出每年公司层面的会计稳健性指标C_SCORE。

表1 变量定义

(三)模型设计

CrashRiski,t=α0+α1IOi,t+α2ΔIOi,t+

α3Controlsi,t+εi,t

(8)

CrashnRiski,t=β0+β1C-SCOREi,t+

β2Controlsi,t+εi,t

(9)

CrashRiski,t=φ0+φ1IOi,t+φ2C-SCOREi,t+

φ3IO×C-SCORE+φ4Controlsi,t+εi,t

(10)

三 实证分析

(一)描述性统计分析

从表2描述性统计结果我们可以看到,被解释变量两种衡量方式NCSKEW和DUVOL的中位数、均值和标准差分别为-0.241,-0.277,0.664和-0.190,-0.192,0.464。二者均值都小于中位数,与研究结果一致。解释变量IO的均值和标准差分别为0.252和0.230,会计稳健性指标(C-SCORE)的平均值0.028,比中位数0.023稍大,中位数和均值相比较于最大值0.504,差额为0.47,总体来说我国会计政策具有一定的稳定性。

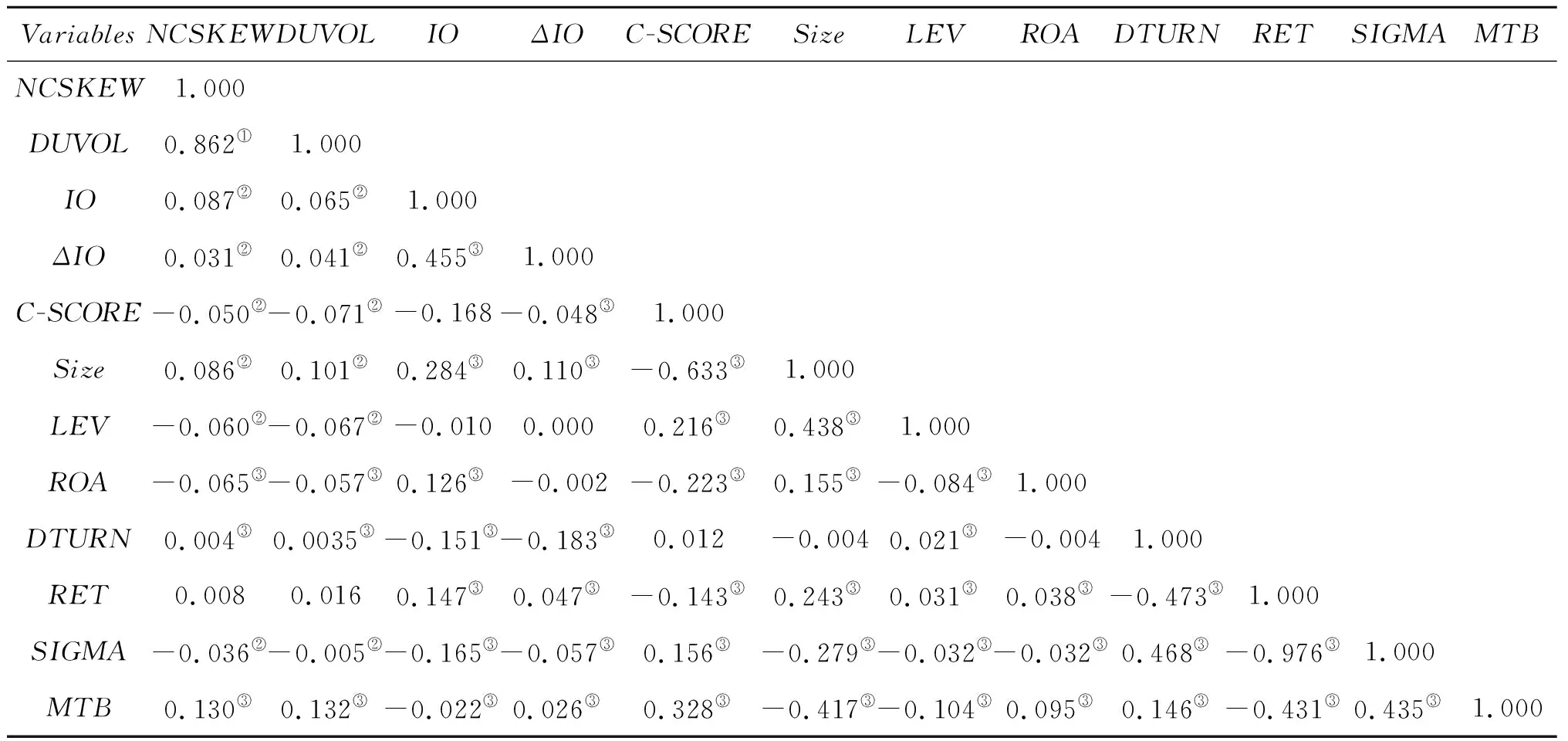

(二)相关性分析

从表3相关性分析结果我们可以看到,被解释变量两种衡量方式NCSKEW和DUVOL与机构投资者持股IO的相关系数分别为0.08和0.065。二者均在5%的显著性水平上正相关,实证结果验证了假设一,即机构投资者持股与股价崩盘风险之间正相关。会计稳健性指标(C-SCORE)与NCSKEW和DUVOL的相关系数分别是-0.05和-0.071,并且都在5%的显著性水平上负相关,验证了假设二,即会计政策越稳健股价崩盘风险越低。其他控制变量中,财务杠杆率(LEV)、净资产收益率(ROA)和收益波动率(SIGMA)都和股价崩盘风险负相关,其他的控制变量与股价崩盘风险正相关。

(三)回归结果分析

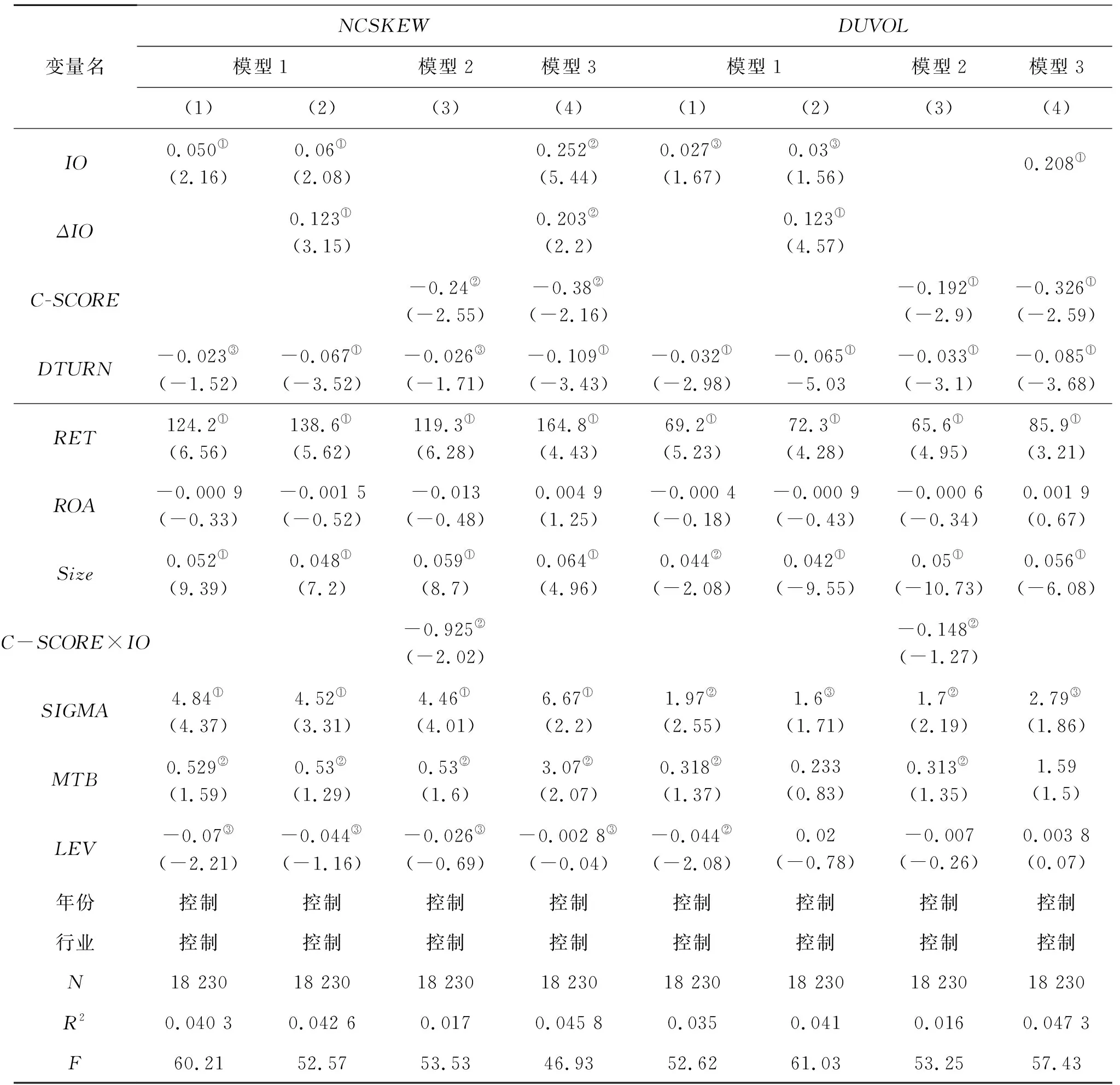

表4展示了会计稳健性、机构投资者持股和企业崩盘风险的相关回归结果,结果表明:采用NCSKEW作为股价崩盘的指标时,回归(1)中,机构投资者持股IO与NCSKE在1%的水平上显著正相关且回归系数为0.05,即机构投资者持股会显著增加股价崩盘风险。企业规模SIZE在1%水平上显著正相关,说明企业规模越大发生股价崩盘的风险越高,符合已有的研究结果。当回归(2)中加入机构投资者持股比例差额ΔIO时,此时ΔIO和IO均与股价崩盘在1%水平显著正相关,表明ΔIO>0时即机构投资者增加持股比例时会进一步提高企业的股价崩盘风险。控制变量中除了ROA,其他分别在1%和5%的水平上显著,实证结果支持了假设一。回归(3)检验了会计稳健性与股价崩盘之间的关系,回归(3)中会计稳健性C-SCORE和股价崩盘在5%的水平上显著负相关,回归系数为-0.25,说明会计稳健性能够作为重要的内部治理对股价崩盘起到有效抑制作用,回归结果与假设二一致。回归(4)中,加入机构投资者持股与会计稳健性的交乘项C-SCORE×IO,可以看到交乘项与股价崩盘之间在5%的水平上显著负相关,回归系数为-0.925。机构投资者持股比例IO和机构投资者持股比例差额ΔIO与股价崩盘从回归(1)中的1%水平正相关降低为在5%水平上正相关,即机构投资者持股与股价崩盘之间的正向关系被减弱。说明会计稳健性在机构投资者持股与股价崩盘关系中发挥着负向调节作用,稳健的会计政策通过提高信息透明度和降低信息不对称,可以明显缓解机构投资者通过与企业管理层合谋来获取重大内部消息,整个市场环境得到改善,股价崩盘风险降低。采用DUVOL作为股价崩盘的代理变量得到的实证结果与NCSKEW结果一致。

表3 相关性分析

表4 会计稳健性、机构投资者持股和企业崩盘风险

四 研究结论与意义

本文对机构投资者持股、会计稳健性及股价崩盘风险三者之间的关系做了实证分析,主要得出以下结论:(1)机构投资者作为整体会显著提高企业股价崩盘风险。(2)会计稳健性能够在企业整体层面、管理层代理行为及信息不对称方面有效降低公司的股价崩盘风险。(3)会计稳健性通过影响管理层与机构投资者的合谋行为,加速负面消息披露,能够在机构投资者持股与股价崩盘风险关系中发挥显著调节作用,达到降低股价崩盘风险的效果。

针对以上结论提出以下政策建议:(1)鉴于我国目前不完善资本市场的现状,需要从上层建筑等方面推进我国资本市场走向完善和成熟。(2)从机构投资者在国外发达资本市场发挥的作用来看,需要以积极的态度看待机构投资者在资本市场上的作用,引导机构投资者树立追求长远利益的投资价值观。(3)基于稳健的会计政策在企业发展治理过程中发挥重要作用,企业应制定和遵守更为稳健的会计政策,在经营发展过程中秉承谨慎的原则。

本文在探讨机构投资者持股与股价崩盘两者间的关系中,引入了影响企业整体氛围的会计稳健性作为调节变量,探讨会计稳健性在机构投资者持股和股价崩盘风险关系中的作用,丰富了会计稳健性相关研究结果。本文研究结论有助于我们认识会计稳健性能够降低因机构投资者持股增加所带来的股价崩盘风险,同时对于防范和降低股价崩盘风险也有一定的借鉴意义。