商业银行经营绩效与股权结构相关性研究

(青海民族大学 青海西宁 810007)

一、引言

在市场经济体系之中,商业银行一直作为重要市场主体之一,充分发挥自身信用中介作用。在经营绩效方面,遵从盈利性原则,以经营绩效最大化为目标;在股权结构方面形成高股权集中度和国有资本占比较大的股权结构特征;在决策制定机制上遵循股东大会、董事会和高管层的决策意见。现代公司治理模式中,通过公司治理模式改变商业银行经营绩效的传导机理,同样应用于股份制商业银行和城市商业银行,商业银行不仅是国家货币政策的传导者和实施者,其经营活动还关系着经济体系中的资金配置效率,从而间接影响到整个社会资源的配置效率;其服务能力的高低也同时决定着社会产品和社会投资的交易成本与效率。近年来,国家放开外资持股比例限制,鼓励外资进入商业银行,为其随行提升经营管理能力和绩效提供了外部条件。我国商业银行股权结构仍以国有资本为主,研究我国商业银行经营绩效与现有股权结构之间的相关关系,对我国商业银行股权结构优化有着重要意义。

二、文献综述

国内学者对于经营绩效指标常采用因子分析法进行合成,并将合成指标作为因变量,与其他自变量指标进行回归分析,从而得出商业银行经营绩效与股权结构的相关性结论。在股权结构衡量指标选取方面,国内学者通常选择股东持股比例进行分析,但也有少数学者通过加入地区GDP做为控制变量进行回归分析,所得出分析结果各不相同。综合现有研究结果,商业银行经营绩效与股权结构的相关性结论主要集中在不相关、正相关和负相关三个方面。

在外资持股利于经营绩效提升方面,杨帆(2012)以14家上市商业银行2008-2010年的财务数据为基础,考察股权结构与银行绩效之间的关系,研究发现,上市商业银行中的股东性质对经营绩效有着显著影响,外资持股的商业银行在经营绩效方面要显著优于不存在外资持股的商业银行。刘家松(2019)以2007-2016年121家商业银行为研究样本,研究外资参股、董事会特征与经营绩效的相关性发现,外资参股可以有效优化商业银行股权结构,提升商业银行经营绩效。在外资持股不利于经营绩效提升方面,李群(2018)以72 家城市商业银行作为样本,对2016 年的截面数据进行回归分析,研究结果表明,以外资银行作为第一大持股股东的商业银行,容易与地方客户产生分歧,不利于商业银行经营绩效的提升。

综合来看,上述研究仍存在一定分歧,尚未形成统一结论;在控制变量和虚拟变量的选择上较为繁杂,缺少规范性指引和汇总;在城市商业银行方面研究较少,现有研究大多以股份制商业银行作为研究对象,很少将城市商业银行加入研究样本,因此,本文在研究商业银行经营绩效与股权结构的相关性时,加入了城市商业银行样本,进一步提高研究结论的稳健性。

三、股权结构与经营绩效相关性研究

(一)股权基本特征

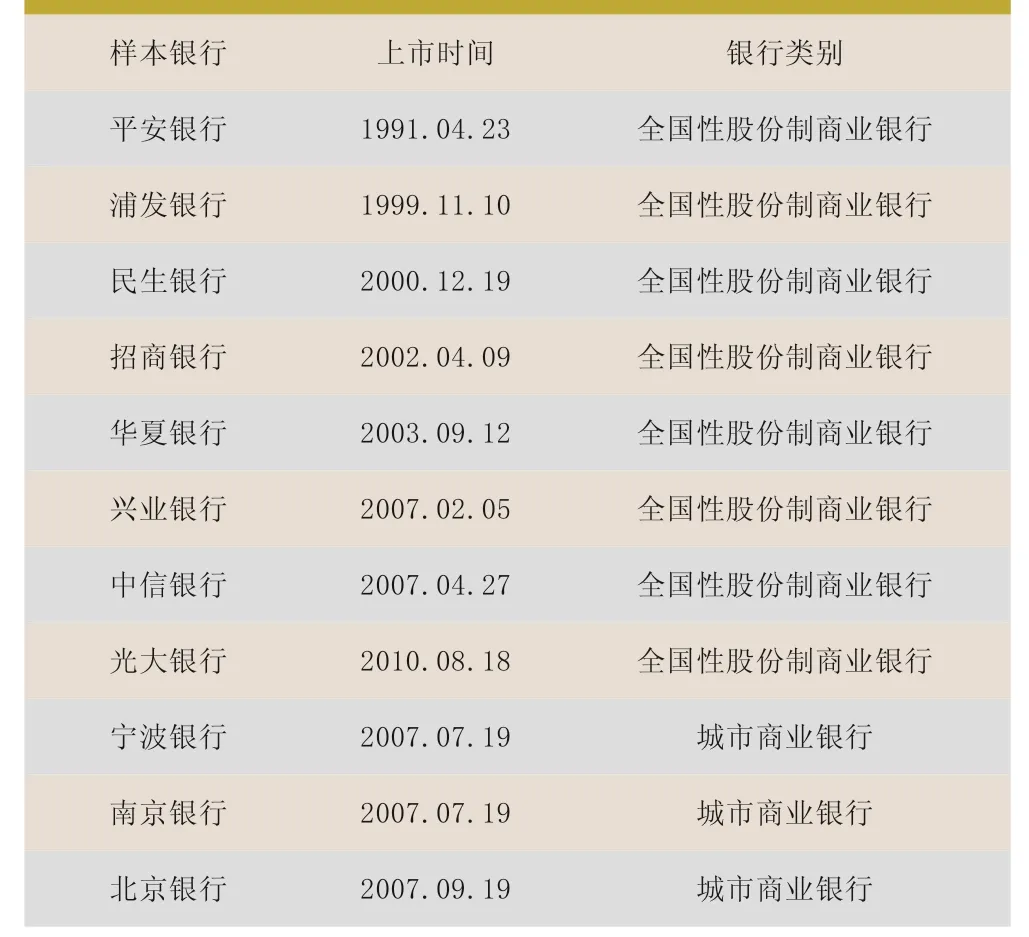

1.样本选取。本文研究的时间期限为2016年至2019年,在2016年之前上市的商业银行共有11家(表1),其中全国性股份制商业银行8家,分别是平安银行、浦发银行、民生银行、招商银行、华夏银行、兴业银行、中信银行和光大银行;城市商业银行3家,分别是宁波银行、南京银行和北京银行。

表1 样本银行选取

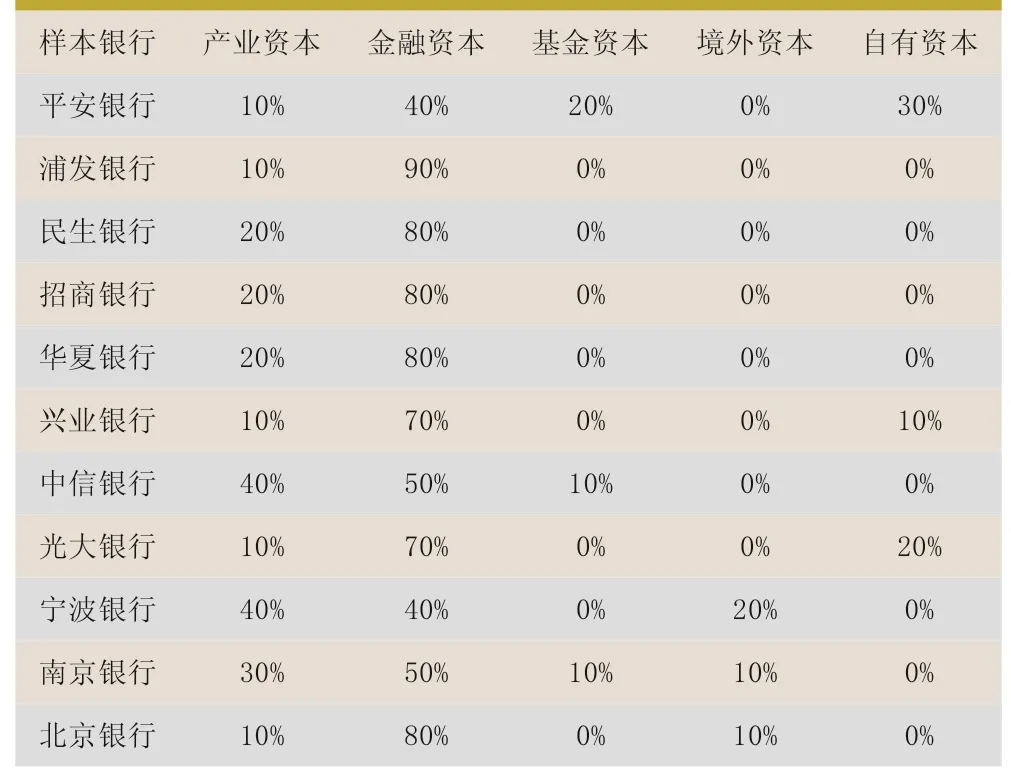

2.商业银行股权结构特征。商业银行股权结构可以简要划分为产业资本、金融资本、基金资本、境外资本和自有资本五项。统计显示,境内金融资本逐渐成为商业银行十大股东持股比例的核心。在十大股东持股比例中,存在境外资本的商业银行共有三家,分别是宁波银行、南京银行和北京银行,宁波银行境外资本占比最高为20%;存在基金资本的商业银行同样也是三家,分别是平安银行、中信银行和南京银行,其中基金资本占比最高的为平安银行;十一家商业银行中均存在产业资本占比,占比最高的为中信银行和宁波银行,均为40%;存在自有资本持股的商业银行共有三家,分别是平安银行、兴业银行和光大银行,其中平安银行占比最高为30%;十大股东股权结构特征最为明显的是金融资本,除平安银行、中信银行、宁波银行和南京银行外,占比均达80%左右(表2)。

表2 样本商业银行十大股东股权结构特征(2019)

(二)商业银行经营绩效评价

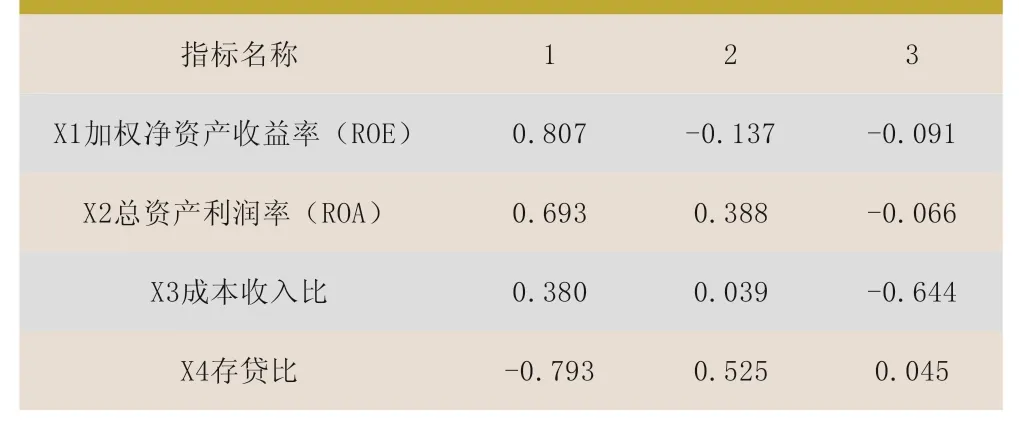

1.指标选取。本文评价商业银行经营绩效时的指标选取分为四大类,分别为盈利性、流动性、安全性和发展能力,选取的指标为X1加权净资产收益率(ROE)、X2总资产利润率(ROA)、X3成本收入比、X4存贷比、X5流动性覆盖率、X6资本充足率、X7不良贷款率、X8拨备覆盖率、X9存款增长率、X10贷款增长率和X11净利润增长率,共计11项指标。采用主成分分析法对11项指标进行因子拟合,合成经营绩效指标(F)(表3)。

表3 经营绩效评价指标选取

2.评价结果。在进行主成分分析之前进行KMO检验和巴特利特检验,结果显示KMO检验数值为0.722,远远大于KMO临界标准数值0.5,巴特利特球形度检验中的近似卡方为392.886,显著性为0,说明所选取的各指标数据可以进行主成分分析。对衡量经营绩效的11项指标进行主成分分析可得,主成分分析的前两个成分初始特征值均大于1,符合主成分分析法中公因子提取标准,可以进行主成分分析法进一步合成。

从提取的各项主成分方差累积贡献率中可以看出,前三项主成分的初始累积贡献率和旋转载荷平方和贡献率相同,均为72.66%,这说明前三项主成分指标可以代表72.66%的经营绩效指标,可以选取前三项主成分指标进行指标合成。

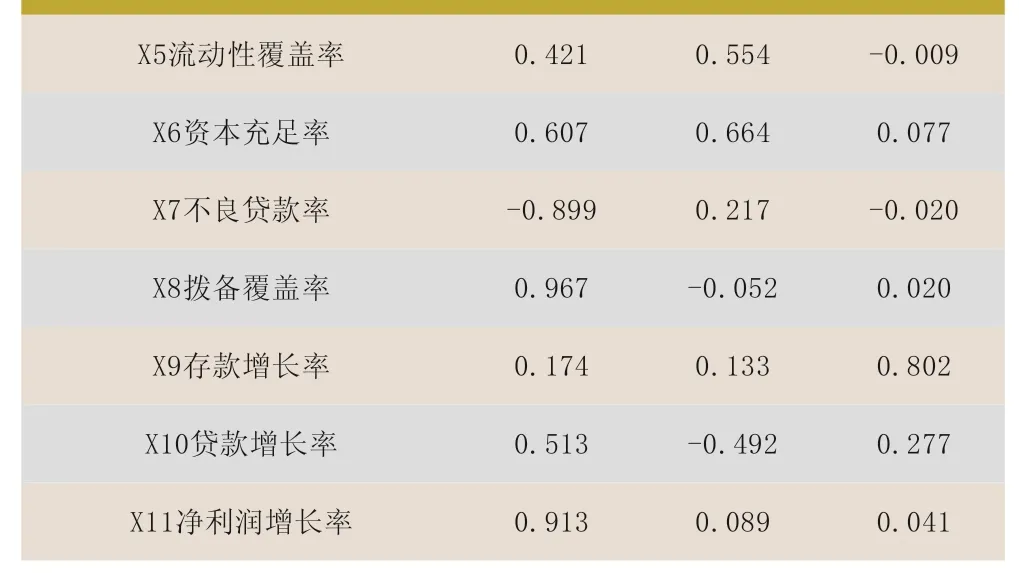

根据每个变量得分系数,加总计算推导得到三个主成分F1、F2和F3。可以看到在第—个因子中,X1、X2、X3的系数较大,可以将第一个因子定义为盈利因子;在第二个因子中,X4、X5的系数较大,可以将第二个因子定义为流动性因子;在第三个因子中,X9、X10、X11的系数较大,可以将第三个因子定义为发展能力因子(表4)。

表4 成分矩阵的指标得分系数

续表4 成分矩阵的指标得分系数

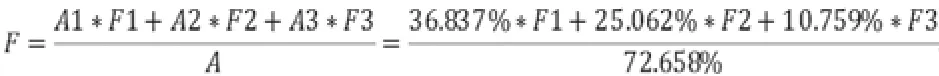

根据F1、F2和F3的具体数值,结合主成分合成公式得到综合数值F,得到经营绩效综合指标(F)。公式运算过程为加权运算,选取权重为前三项主成分在进行旋转载荷平方和之后所获得方差的贡献率比值,即36.84%、25.06%和10.76%,它们分别代表单个因子对样本方差的贡献率占其累计贡献率的份额。

经营绩效评价的计算公式如下:

四、实证分析

(一)数据说明

考虑数据可得性和商业银行统计数据部分缺失,本文所选取的指标数据时间范围为2016年到2019年,时间跨度为4年。数据来源为同花顺数据库、WIND数据库和样本商业银行年报。

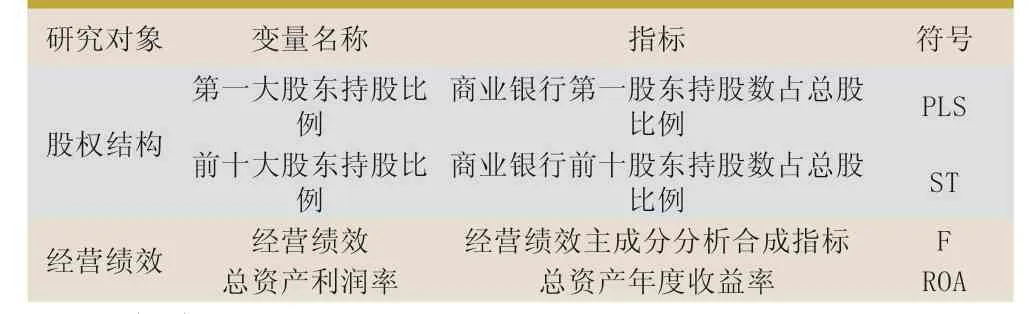

(二)变量选取

选取的各项指标为经营绩效合成目标(F)、第一大股东持股比例(PLS)、前十大股东持股比例(ST),经过主成分分析合成的综合指标F用来衡量商业银行经营绩效情况,故本文选用经营绩效综合指标F作为因变量。同时为验证回归结果的稳健性,又加入新因变量ROA(总资产利润率)进行进一步验证。商业银行股权结构的衡量标准分为第一股东和前十大股东构成两大方面,由于部分因素难以统计进行定量描述,且变量间存在明显的相关性,综合考虑各变量的可得性和有效性,本文在众多可分因素中选择以下变量作为自变量,第一大股东持股比例,记为PLS;前十大股东持股比例,记为ST(表5)。

表5 变量定义及说明

(三)估计结果

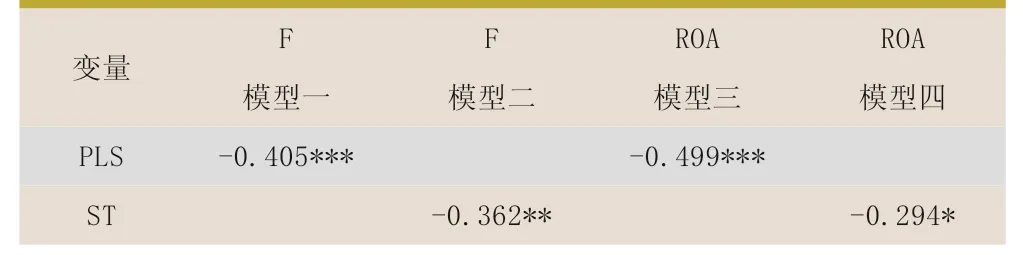

本文共进行四次回归,分别是F与PLS,F与ST,ROA与PLS以及ROA与ST。从模型的回归结果来看,第一大股东持股比例、第二大股东持股比例都与因变量具有显著负相关关系。从面板回归的相关性检验来看,与整体回归模型结果一致,均呈现当前商业银行的股权结构并没有对商业银行经营绩效产生较强的正向促进作用,反而产生了一定的负面抑制作用的现象。依据指标权重和显著性,第一大股东持股比例的权重为-0.483,前十大股东持股比例权重为-0.256,第一大股东持股比例对于商业银行经营绩效有着更为直接的显著影响。商业银行想要进一步提升经营绩效,可从第一大股东持股比例方面进行改善(表6)。

表6 模型估计结果

五、结论与建议

本文通过主成分分析和回归分析,我国商业银行当前股权结构与经营绩效之间存在负向关系,其中,前十大股东持股比例相比第一大股东持股比例与经营绩效的负向关系相对更弱。我国商业银行股权结构可以考虑引入外资机构,进行股权结构优化。当前我国商业银行的股权结构尚存在不合理、不完善的问题,民营资本和国外资本逐渐入场商业银行持股结构,但远未达到大幅提高商业银行经营绩效的预期。商业银行在股权结构方面仍需从根本上改善国内银行的治理结构,适当加大外资持股和民营资本持股比例,以中方控股为前提,逐步提高优秀外资银行的持股比例,以加快商业银行国际化战略的实施,促进商业银行的管理模式、经营理念尽快与国际接轨。