期权交易量对标的资产收益率的预测作用研究

——以上证50ETF期权为例

艾俊薇

(南京财经大学,江苏南京210023)

一、引言

期权是选择权的证券化。买方支付权利金,享有在未来某一约定时间,自由选择是否以约定价格买入或者卖出特定商品的权利,买方只有权利没有相应的义务。卖方是权利金的接受者,只能根据买方的选择买入或者卖出特定商品,只有相应的义务没有选择的权利。期权合约的标的物多种多样,例如股票、债券、货币等。

期权市场存在两种类型的交易者,一种是知情交易者,一种是不知情交易者。知情交易者知道未来股价变动的信息,因此可以有效预测标的股票的价格变动,也就是收益率,例如Ahn(2008)证明了KOSPI期权市场含有知情交易者。不知情交易者又分为投机交易者与做市商。投机交易者不知道任何与标的资产未来价格变动相关的信息,因此他们的作用仅是为市场提供流动性。做市商虽然不知道任何与标的资产未来价格变动相关的信息,但是他们会在交易的过程中观察其他交易者的行为,从中学习、推测期权真正的价值。

若有利好消息,内幕交易者可在期权市场买入看涨卖出看跌同时在股市买入股票,此时期权交易量就包含了相应的会使股价上涨的利好信息,反之,若有利空消息,内幕交易者可在期权市场买入看跌卖出看涨同时在股市卖出股票,此时期权交易量就包含了相应的会使股价下跌的利空信息,且由于股市禁止卖空,内幕交易者只能在期权市场进行交易,所以期权市场交易可以包含更多利空信息。

从做市商的角度来看,假设期权市场的信息交易者含有现货市场的利好信息,他们会买入看涨期权或者卖出看跌期权,则对手方做市商为卖出看涨期权或买入看跌。为了保持风险中立,做市商会在现货市场买入标的资产(Hu,2014)。现货市场的买入会将价格往上推,结果就是,信息交易者的利好信息通过做市商的对冲渠道,对现货市场产生影响,即期权交易量的预测能力。

从信息效应的角度来看,Easley(1998)最早构建了信息不对称模型来探究交易量的信息作用,通过贝叶斯公式计算出股票看涨看跌期权的条件期望,以此作为期权合约的价值。再构建期权市场期望利润大于股票市场期望利润的不等式,将其代入化简,得出期权交易者会在期权市场进行交易的条件。发现若杠杆效应越大,即投资相同金额期权交易中控制的股票数量与投资相同金额股票交易中控制的股票数量的比值越大,内幕交易者越可能在期权市场交易,这一点与郑振龙等(2012)得出的结果相同。若期权市场流动性越好,即期权市场中流动性交易者越多,则知情交易者越可能在期权市场进行交易。这一点是可以理解的,因为如果市场上都是知情交易者,那么没有人愿意充当对手方,交易无法进行。而如果市场上流动性交易者比例越大,知情交易者获利机会也越大。如果股票市场与期权市场都存在知情交易者,则称为“混合均衡” 。如果股票市场既包含知情交易者又包含流动性提供者,而期权市场只有流动性提供者则为“分离均衡” 。在混合均衡的条件下,期权市场的交易量有预测能力,在分离均衡的条件下,期权市场交易量无预测能力。

二、期权概述

期权合约分为认购合约、认沽合约两种。认购合约的买方,可以在行权日选择是否以约定价格买入一定数量的标的资产。对于认购合约的买方来说,如果标的资产的市场价格上涨,大于行权价,那么买方就有行权的动力,市场价格超过约定价格的那一部分成为期权合约买方的收益。如果标的资产价格下跌,跌至约定价格的下方,如果继续行权将有亏损,因此理性的买方会选择不行权。也就是说对于认购合约来说,买方的最大损失是权利金,最大收益可以达到无穷大,卖方的最大收益是权利金,最大损失可以达到无穷大。

认沽合约的买方,可以在行权日选择是否以约定价格卖出一定数量的标的资产,如果标的价格下跌小于行权价,买方有行权的动力,市场价格小于约定价格的那一部分成为期权合约买方的收益。当标的资产市价跌为零时,买方获得最大收益。如果标的资产价格上涨,大于约定的价格的,继续行权将有亏损,因此理性的买方会选择不行权。也就是说对于认沽合约来说,买方的最大损失是权利金,最大收益也是有限的,卖方的最大收益是权利金,最大损失是约定价格乘以对应股数再减去获得的权利金。

期权的价值可以分解为两类,一类是内涵价值,指的是如果买方成交后立即交割可获得的收益,一类是时间价值,反映交易成交后到行权日这段时间内现货价格波动带来的期权价值的变动。成交时的现货价格、约定的行权价,这两个因素决定了期权的内涵价值。而时间价值是多种因素综合干预的结果。首先是合约标的资产的波动率,通常来说波动率较高的资产对应的时间价值更高。以看涨合约为例,相比于价格变动平坦的资产,波动程度更大意味着在行权日现货价格大于行权价的概率更大。不仅如此,欧式期权虽然不能提前行权,但是可以在二级市场进行买卖,所以波动率对欧式、美式期权时间价值均有影响。其次是期权合约的剩余期限,与波动率有相似之处,剩余期限越长价格波动的可能性越大,对买方越有利。再次是分红率,标的股票分红会导致股价下跌,引起看涨期权价值下降,看跌期权价值上升。最后是无风险利率,该因素的变动对执行价格的现值产生影响,从而影响时间价值。总而言之,期权合约的价值是多种因素共同干预的结果。

虽然期权是一个冗余证券,但是该衍生品的重要程度是不可替代的。首先期权可以帮助投资者锁定未来某种标的价格。其次不同的期权种类,含有不同的价格敏感性,也对应着不同的在值程度,可以提供不同的杠杆率,从而有助于交易者实施不同的交易策略。例如,通常来说价外期权提供的杠杆最大,但是因为内涵价值为负,价格相对便宜。最后在期权市场交易者更方便进行卖空。这些都吸引着投资者,尤其是知情交易者在期权市场进行交易。

三、实证检验

(一)数据处理与描述性统计

论文以交易日为单位,处理了从2019年5月初至2020年4月底的所有成交期权合约共34951笔,去除节假日共得244个有效日期。为了细致地研究不同种类期权的预测作用,对各种类型的期权进行以下处理。

首先,根据期权合约是开仓还是闭仓进行分类。若期权合约t时刻持仓量大于t-1时刻持仓量,说明t时刻的交易是开仓交易。若期权合约t时刻持仓量小于t-1时刻持仓量,说明t时刻的交易是闭仓交易。若两个时刻持仓量相等,则不能判断哪些交易是开仓哪些交易是闭仓。其次,根据期权合约的交易方向对其进行分类。若t时刻的成交价大于t-1时刻成交价格,说明买方成交意愿更加强烈,则为买方主导的交易。若t时刻的成交价小于t-1时刻成交价格,说明卖方成交意愿更为强烈,则为卖方主导的交易。若两个时刻成交价格相等,则不能判断其交易方向。

进行开闭仓与买卖仓分类后,将期权种类分成8种类型,开仓买入看涨期权OBC、开仓买入看跌期权OBP、开仓卖出看涨期权OSC、开仓卖出看跌期权OSP、闭仓买入看涨CBC、闭仓买入看跌CBP、闭仓卖出看涨CSC、闭仓卖出看跌CSP。再将其与对应日期的etf交易量相除,构造O/S交易量指标,用其比值来衡量期权交易量的信息含量。

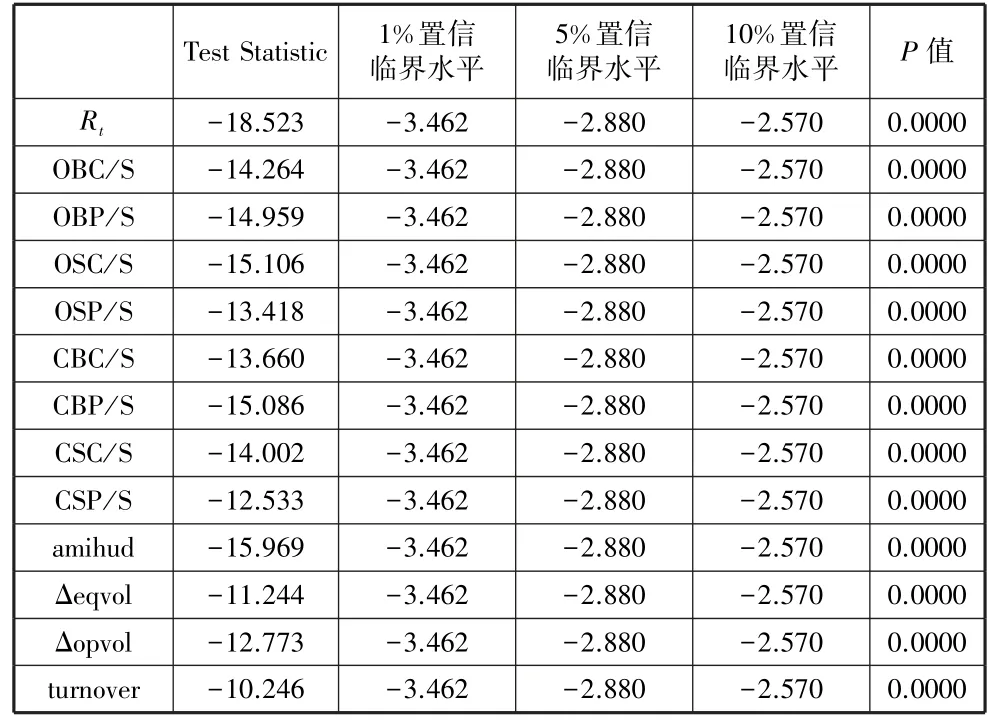

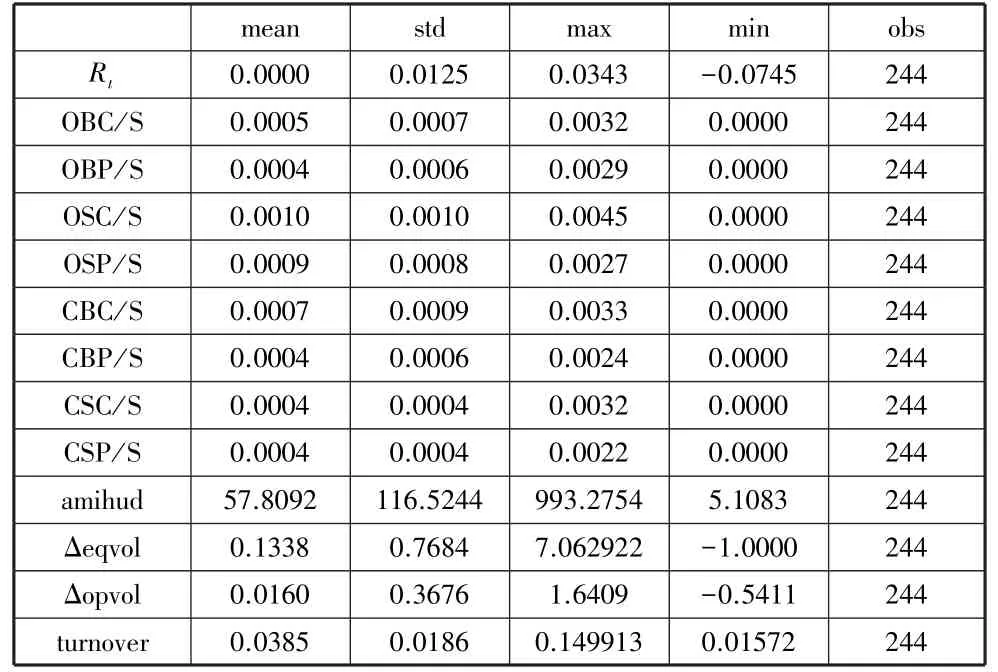

表1为各时间序列的ADF检验,从结果来看,各变量均为平稳过程。表2为各变量的描述性统计,可以看出开仓卖出看涨期权交易量与标的资产交易量比值的均值最大为0.001,明显大于其他种类的O/S值。开仓卖出看涨期权交易量与标的资产交易量比值的最大值是最高的,为0.0045。

表1 ADF检验

表2 描述性统计

(二)不同标记交易量的预测能力

为了检测不同标记交易量的预测能力,论文的模型参考Ge等(2016):

其中Rt是被解释变量,为标的资产收益率,具体表达式为Rt=lnPt-lnPt-1。Xt-1为解释变量,为不同类型的期权交易量与其标的资产交易量的比值O/S,将8种类型的期权合约分别代入模型,再对系数β进行估计。

控制变量Amihud测量股票市场流动性,公式为Vt/|lnPt-lnPt-1|,Pt为t天价格,Vt为第t天的股票市场交易额。控制变量Δeqvol=[t时刻股票交易量-(t-1到t-6时刻平均交易量)]除以t-1到t-6时刻平均交易量。控制变量Δopvol=[t时刻期权交易量-(t-1到t-6时刻平均交易量)]除以t-1到t-6时刻平均交易量。turnover为标的资产周转率。

为了验证标记交易量的预测能力,论文提出以下假说:

假设一:买入看涨期权与卖出看跌期权与标的资产交易量的比值的回归系数应该为正。

买入看涨期权后,若标的资产价格上涨,其收益等于标的资产价格与行权价的差额与所购入的期权数量决定的现货合约数量的乘积,若其标的资产价格下跌,看涨期权的买方则损失权利金。卖出看跌期权后,若标的资产价格上涨,其收益为收获的权利金。若标的资产价格下跌,其损失等于行权价与标的资产价格的差额与所购入的期权数量决定的现货合约数量的乘积。因此如果投资者对未来标的资产前景看好,他们会买入看涨期权或者卖出看跌期权。如果知情交易者拥有标的资产市场利好信息,这两个解释变量的数值会上升,随后收益率也应该上升,因此回归系数应为正。

假设二:卖出看涨期权与买入看跌期权与标的资产交易量的比值的回归系数应该为负。

买入看跌期权后,若标的资产价格下降,其收益等于行权价与标的资产价格的差乘以所购入的期权数量决定的现货合约数量。若其标的资产价格上涨,看跌期权的买方则损失权利金。卖出看涨期权后,若标的资产价格下跌,其收益为收获的权利金。若标的资产价格上涨,其损失等于标的资产价格与行权价的差乘以所购入的期权数量决定的现货合约数量。因此如果投资者不看好标的资产前景,他们会买入看跌期权或者卖出看涨期权。如果知情交易者拥有标的资产市场利空信息,这两个解释变量的数值会上升,收益率为负且呈现下行趋势,因此回归系数应为负。可通过对表3的实证结果进行分析,用以验证假设一与假设二是否正确。

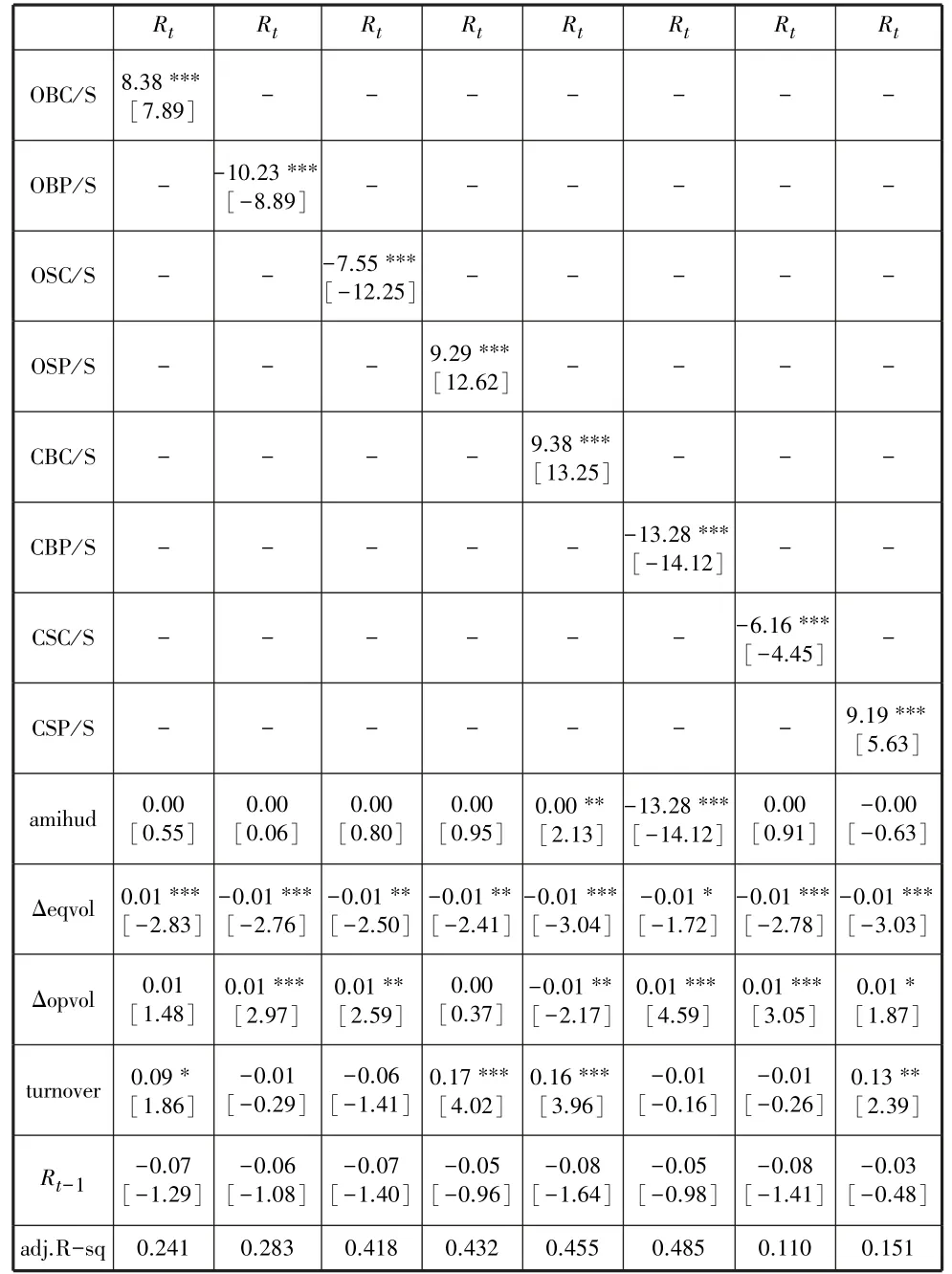

表3 不同标记交易量的预测能力实证结果

总体来看开仓交易的预测能力与闭仓交易的预测能力相差不多,都具有预测能力且比较显著。这与Ge(2016)和Pan(2006)得到的结果大为不同,他们得到的结果都是开仓交易信息含量多于闭仓交易信息含量,因为交易者在变成信息交易者时,只有他们恰好有合适的开仓交易,才能使用闭仓交易变现信息,由于这一条件比较苛刻,所以信息交易者更偏向于使用开仓交易,使得开仓合约的交易量更具信息含量。

而我们的回归结果显示完全不同,有些闭仓交易的回归系数甚至处于8种标记交易量的最大值。这可能是因为闭仓交易需要终止已有交易,从回归结果看,开仓交易预测能力显著说明许多开仓交易为知情交易。因此只有当交易者有十分准确的消息时,才会关闭开仓交易,投资者对闭仓交易的选择更加谨慎。

根据回归结果,8种标记交易量都具有预测能力,十分显著,回归系数的绝对值也不小。其中开仓买入看涨期权交易量与标的资产的比值OBC/S、开仓卖出看跌期权与标的资产的比值OSP/S,回归系数的符号都为正,与假设一吻合。它们的回归系数都为正,都在1%水平上显著,且符号与预期相符合,表明这两个变量含有预测能力。系数大小分别是8.38与9.29,表示如果OBC/S上涨1个单位,那收益率将会上涨8.38个单位;如果OSP/S上涨1个单位,那收益率将会上涨9.29个单位。

开仓买入看跌期权与标的资产交易量的比值OBP/S、开仓卖出看涨期权交易量与标的资产交易量的比值OSC/S,回归系数的符号都为负,与假设二吻合。它们的回归系数都为负,都在1%水平上显著,且符号与预期相符合,表明这两个变量含有预测能力。系数大小分别是-10.23与-7.55,表示如果OBP/S上涨1个单位,那收益率将会下降10.23个单位;如果OSP/S上涨1个单位,那收益率将会下降7.55个单位。

论文还发现,开仓交易中,买入看跌期权交易的预测能力大于卖出看涨期权交易的预测能力,因为其回归系数较大。在闭仓交易中,这种偏大关系依然成立。说明含有利空信息的交易者,更偏向于买入看跌期权类型。

四、结论

论文将上证50ETF期权分为8类,开仓买入看涨期权OBC、开仓卖出看涨期权OSC、开仓买入看跌期权OBP、开仓卖出看跌期权OSP、闭仓买入看涨CBC、闭仓卖出看涨CSC、闭仓买入看跌CBP、闭仓卖出看跌CSP。再将其与对应日期的etf交易量相除,构造O/S交易量指标,用其比值来衡量期权交易量的信息含量,细致研究其预测能力的区别。发现8种类型的交易量之比,均能有效预测收益率的未来变动情况。开仓交易与闭仓交易预测能力都非常显著,且含有利空信息的交易者,更偏向于买入看跌期权类型。