食品行业上市公司融资结构对公司绩效的影响

乔湲津

(湖南工业大学,湖南株洲412007)

一、引言

食品行业与人们的社会生活密不可分,它在提高人们生活水平的同时还能够促进国家经济的发展。然而目前我国食品行业的发展并不顺利,资本结构不完善、投入资金缺乏都成为阻挠其发展的绊脚石,此外,当下人们的消费意识正逐步提升且行业间的竞争日益加剧,在此环境下,改善企业绩效提高自身综合实力成为其需要面临的重大挑战。由于资本结构是对企业进行综合评价的一项重要指标,因此我国食品行业上市公司需完善资本结构,提升资源配置效率,实现自身持续发展。

二、文献综述

(一)关于商业信用融资对公司绩效的影响文献

罗如芳等(2015)通过构建主成分因子分析体系对所选样本进行研究,认为商业信用资金成本最低,虽然期限不长,但能够减缓企业的资金压力,从而提高企业绩效。张光利和韩剑雷(2014)指出,商业信用在企业进行融资的过程中较为常见,因为我国金融服务水平当前并不高,所以商业信用对企业的作用大概率会超过银行贷款。当然商业信用融资也有一定的局限性,张跃超(2016)指出商业信用融资需要交易对方的同意,并不是每个市场交易主体都愿意采用这一融资方式,并且若想成功获得交易对方的商业信用融资,需要在价格或其他方面让渡一部分利润空间作为回报,影响企业绩效。

(二)关于内源融资对公司绩效的影响文献

陈勇(2017)提出要将内源融资与股权融资相结合,协调好两种融资方式的关系能够削减风险的同时降低企业成本。Davydov(2015)以“金砖四国” 700多家上市公司的财务数据为依据,研究融资结构对公司绩效的影响,认为内源融资能对上市公司的经营管理、盈利能力产生积极影响。马甜甜和朱家明(2018)通过研究发现,内源融资率对公司绩效的正相关作用最强,并且显著,完全符合优序融资理论。这是因为内源融资成本最小,同时没有偿债压力和财务风险。

(三)关于股权融资对公司绩效的影响文献

黄勇(2017)将股权融资按照融资渠道划分为公开市场发售和私募发售,认为股权融资因其可一次性筹集大规模现金而给企业带来跨越式发展的机会。Thomsen和Pedersen(2005)选取西欧435家公司,探究企业绩效与股权集中度、股东财富之间的关系,结论显示企业绩效与二者为正相关。邵清君(2010)则提出股权融资偏好对公司绩效很重要,应强化银行的监督作用,以期改善上市公司融资结构,提高公司绩效。可以看出,多数学者肯定了股权融资给公司带来的积极影响。而赵海燕和宋怡(2018)指出股权融资对企业股权制衡度有不利影响,大股东权力过大从而加深与中小股东的矛盾,公司绩效受到影响。所以股权融资尽管有助于提高企业绩效,但过高会给企业带来隐患。

三、研究假设

优序融资理论认为,公司在为日常经营活动融资时,其方式具有顺序性。依据融资成本的高低,顺序依次为内源融资、债务融资与股权融资。内源融资具有较强的自主性,成本较低且手续简练,而且不会稀释原有股东的每股收益和控制权。如果股东获得全部的税后利润,需对其征缴个人所得税;反之,减少股利发放会提高企业股价,股东可售卖定额股票来取代其股利收入,而需缴纳的资本利得税一般不会超过个人所得税,股东因此取得了税收利益。

股权融资成本高的原因在于普通投资者出于对企业经营情况的不确定而要求较高的回报率,此外,为股票上市流通而支付的手续费和佣金也构成其融资成本。但当前国内大部分企业仍旧选择股权融资,究其原因在于其特有的稳定性与低财务风险可以提高公司的经营效率。但长远来看,股权融资的低约束性可能不会使其经营者挖掘股权融资所产生的资金价值,企业绩效不能得到显著提高。

商业信用融资筹资简便、成本少并且没有过多的限制条件,若企业在实际交易时没有现金折扣,或者不放弃现金折扣,又或使用不带息应付票据和采用预收货款,则企业采用该类筹资没有实际成本。此外,若商业信用与商品交易同步进行,则不用开办正式手续。

基于上述分析,提出假设:

H1:商业信用融资规模与公司绩效正相关。

H2:内源融资规模与公司绩效正相关。

H3:股权融资规模与公司绩效正相关。

四、食品行业上市公司绩效评价的研究设计

(一)样本的选取及数据的收集

以食品饮料行业上市公司为基础进行数据选取,研究时间跨度为2014~2018年,反映目前中国食品行业的总体发展态势,具有较强的代表性。为保障数据有效,剔除ST股、数据不全的公司,最终保留98家样本企业。

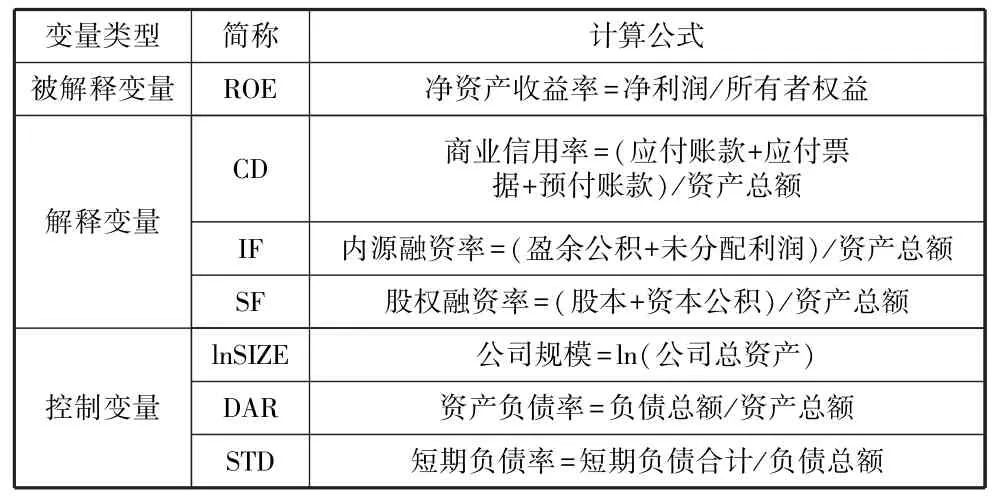

(二)变量选取及模型建立

选取的变量为:被解释变量、解释变量和控制变量,具体定义如表1所示:

表1 变量定义

1.被解释变量的选取

为能更好地展示企业的经营绩效,论文将净资产收益率作为被解释变量。净资产收益率是净利润占所有者权益的百分比,该指标体现股东权益的收益水平占自有资本获得净收益的能力,能够用来计量公司运用自有资本的效率。

2.解释变量的选取

为从多方面研究融资结构,论文选取了商业信用率、内源融资率和股权融资率为解释变量。商业信用和内源融资具有原始性、自主性、低成本等特点,是企业资本构成中重要的组成部分;而股权融资具有长期、不可逆、无负担、成本高等特点,为企业提供重要的资金来源,可以展示企业的融资成本和控制权情况。

3.控制变量的选取

由于资产负债率反映公司的总体财务情况,而短期负债率是外界衡量公司债务结构、资金成本、预期发展的重要指标,不同比率的公司绩效并不能直接比较。此外,因为食品行业较为特殊且消费群体广泛,企业规模大小影响规模效应的产生,所以论文将公司规模作为控制变量,研究模型选取了各公司在所选时间段期末总资产的自然对数来衡量公司规模。

(三)描述性统计

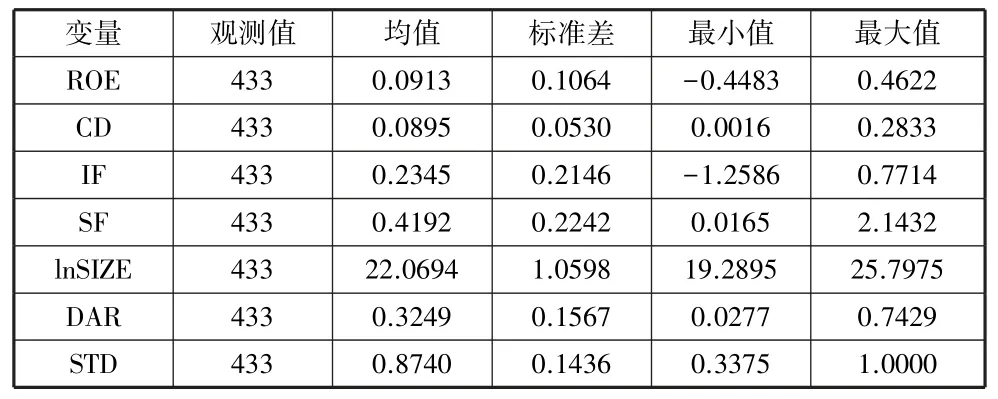

对数据进行描述性统计分析以掌握其分布特征,得到表2。

表2 描述性统计

若标准差大于均值,则表明数据的离散程度较高,反之则低。可以看到,ROE的标准差较高,其余变量指标标准差较小,由于存在最大值和最小值相差较大的情况,初步判断模型中存在异常值或极端值,若这些数据随机产生,导致模型结果普遍性偏移,便得不到一般结论,因此需对数据进行上下1%缩尾(winsorize)处理,并再次进行数据的描述性统计,如表3所示:

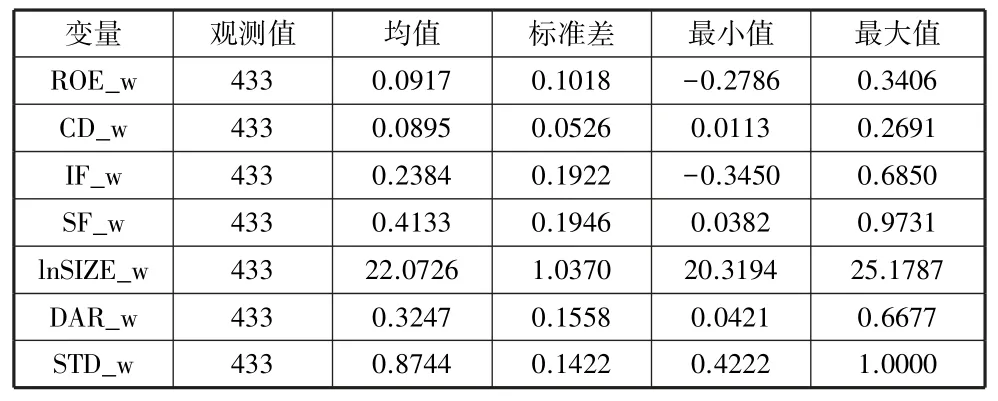

表3 缩尾处理后的描述性统计

进行缩尾处理后,对首尾的异常值进行了处理,最大值和最小值相差有所缩小,变量的异常值也已得到处理。如表3所示,各变量的标准差都较小,主要分布在范围0.1~0.2中,样本选取具有代表性。净资产收益率两个极端值分别为0.3406和-0.2786,这两值差异较大,说明我国食品行业上市公司发展不平衡,企业绩效差别较大。与商业信用率、内源融资率相比,股权融资率比值较高,说明股权融资所独有的稳定性和低财务风险对该行业上市公司吸引度较高。而商业信用融资作为企业较普遍的融资方式,在食品行业中占比并不是很大。

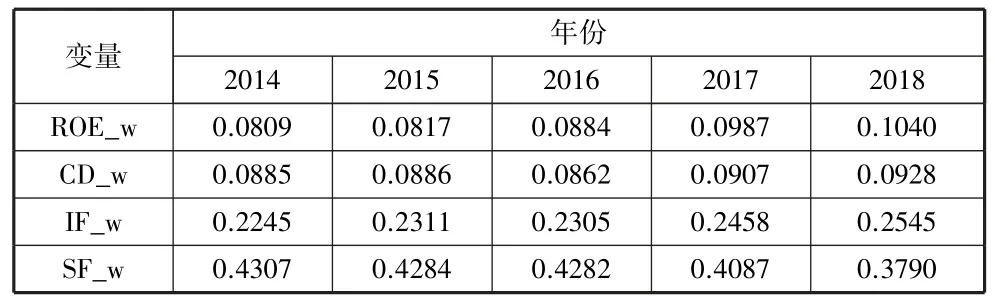

此外,为了研究各变量各年的趋势变化,进行描述性统计后结果如表4所示:

表4 各年份变量描述性统计

从表4可以看到,2014~2018年食品行业的净资产收益率是逐年增加的,说明食品行业上市公司的获利能力越来越强。对于商业信用率而言,近年来一直呈现上涨趋势,说明上市公司正对商业信用融资加强关注。同时,内源融资率也呈逐年递增状态,说明该行业发展较好,可以高效地利用资金,不通过发放股利提高股价。相比而言股权融资率虽一直保持较高水平,但整体呈逐年递减趋势,可见食品行业上市公司正逐渐调整其融资结构,降低整体的融资风险。

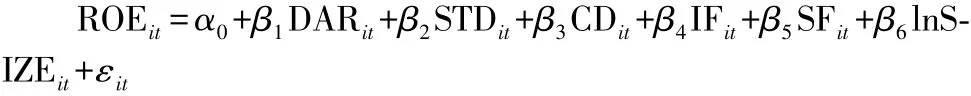

针对上述研究假设,构建如下模型:

其中,变量下标i和t分别表示第i个企业第t年的数据,选择的变量是影响ROE的主要原因。α0是待估的截距项,βi是边际值,是待估的解释变量对应的系数,εit为随机误差项。

五、实证检验及分析

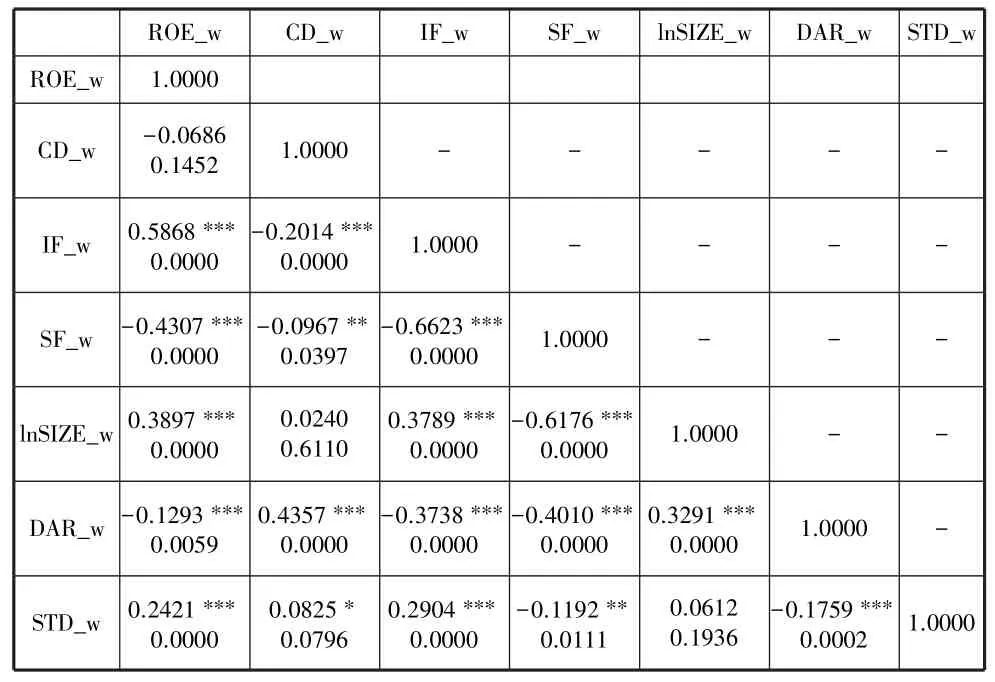

(一)相关性分析

因为所选取的数据全部为数值数据,所以,采用皮尔逊相关系数研究各变量的相关性。如果被解释变量与解释变量之间相关性显著,模型研究有意义。当然并不是被解释变量与解释变量之间相关性不高则研究没有意义,两者之间具有一定的相关性可以为之后的回归分析奠定基础。如果解释变量间相关性过高,会产生多重共线性导致模型结果不准确,为研究变量间的关系,对其进行相关性分析与显著性检验(表5)。

表5 相关性分析

由表5可见,除了CD外,其余解释变量与被解释变量的相关系数均是在1%的显著性水平上显著。其中内源融资率与被解释变量呈显著正相关,说明低成本的融资方式有利于净资产收益率的提高。而股权融资率与净资产收益率为负相关,可见过高比例的股权融资并不利于公司绩效的提升。总体来看,解释变量之间的相关系数均是小于0.8的,解释变量之间不存在强相关,变量间的多重共线性较低。

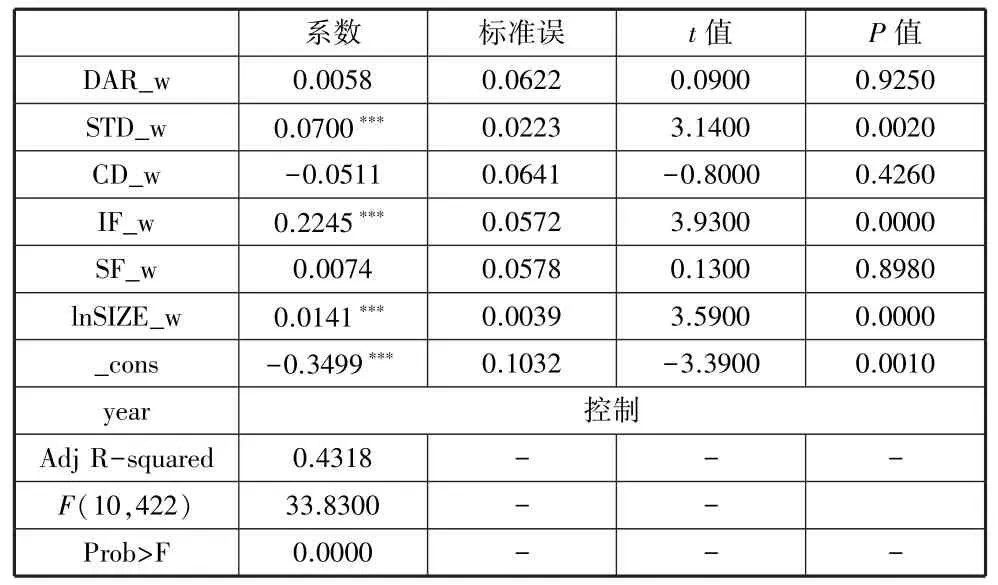

(二)回归分析结果

为了研究解释变量对被解释变量的影响方向和影响的显著性,对变量之间的关系进行回归分析,由于时间上的差异可能会对被解释变量产生一定影响,因此,论文在控制年份虚拟变量的情况下进行回归分析,得到如表6所示结果:

表6 模型回归结果

从表6中针对模型的回归分析,调整R方为0.3750,模型的拟合优度为37.50%。F值为26.92,在1%的显著性水平上拒绝整个模型不显著的原假设,即整个模型是显著的。其中IF与ROE的回归系数为0.2758,在1%水平上显著,说明原始性、自主性、低成本的内源融资对公司绩效发挥了积极作用,假设H2得到支持。而CD、SF对被解释变量ROE的影响是不显著的,另控制变量lnSIZE的存在具有显著的正向影响,说明公司规模越大,企业绩效越好。

(三)稳健性检验

为了判断模型的结果是否稳健,论文运用EOA作为ROE的替代变量,若得到的结果是与ROE为被解释变量的结果是比较一致的,则说明模型是比较稳定的,模型得到的结果比较可信,接下来进行回归得到如表7所示回归结果:

表7 稳健性检验回归结果

从表7可以看到,解释变量对被解释变量的影响方向和显著性无显著变化,仍然是比较一致的,因此,模型是稳健的,论文得到的结果是比较可信的。

六、结论与建议

以我国食品行业上市公司2014~2018年财务数据为样本进行分析,得出以下结论:首先,内源融资规模与公司绩效呈正相关,且内源融资率呈现逐年递增状态,可见公司对该类融资方式比较重视。当前我国经济发展态势欠佳,企业对自有资金充分利用可以削减外部融资带来的风险。而商业信用率、股权融资率对公司绩效并无显著影响,可见企业融资渠道过于狭窄。因此企业需根据自身特点调整好融资结构,拓宽融资渠道,采取多元化的融资方式,保持资金链不断裂。

论文为研究食品行业上市公司融资结构对公司绩效的影响提供了实证依据,其结果不仅可以帮助企业改善融资结构,提高自身绩效,还可为分析公司经营状况的投资者提供有用信息,促使其做出正确科学的决策。