我国商业银行的内源资本补充

丁戊

长期以来,内源资本补充是我国商业银行经营管理的核心问题之一,特别是在《商业银行资本管理办法(试行)》的实施背景下,我国商业银行推进内源资本补充工作的任务更为紧迫。本文从我国主要商业银行2012年合并利润表及风险加权资产数据出发,挖掘了7个相对独立的内源资本补充驱动因素,利用这些驱动因素建立了一个内源资本补充分析框架,并在此框架下对各主要商业银行内源资本补充工作的推进路径展开了初步分析。

分析框架的构建背景

针对商业银行内源资本补充的重要性,当前已有很多文章介绍内源资本补充工作的思路和操作方法,但由于内源资本补充的机制较为复杂,当前的研究分析往往显得零散化、碎片化,如有文章强调推进内源资本补充应增加非息收入的比重,有文章提出应通过降低分红比例推动内源资本留存等等。这些研究视角各异,都把握住了内源资本补充的某些方面,但因其碎片化特点,其帮助读者全面把握内源资本补充各关键要素的作用有限。

针对我国商业银行内源资本补充工作的复杂性和紧迫性,本文从对内源资本补充核心驱动因素的全面挖掘出发,建立了一个整体性的内源资本补充分析框架。在这一分析框架下,通过对各驱动因素对内源资本补充和核心资本充足率影响效应的考察,能够为读者全面了解我国商业银行内源资本补充的核心问题提供参考,也可以帮助我国商业银行相关部门在制定内源资本补充政策时依据各驱动因素做到有的放矢。

假设条件的设定

一个简明、实用的分析框架的构建往往依存于一些合理的假设条件。为简明起见,在不对分析结果造成较大影响的前提下,本文设置了以下条件:

(1)鉴于我国商业银行信用风险加权资产所占风险加权资产总额的绝对比重,在分析框架构建中只考虑信用风险加权资产,并假定信用风险加权资产创造了全部利息净收入,且全部非息净收入均不消耗风险加权资产。

(2)为简便起见,未考虑营业外收支和其他综合收益带来的内源资本补充。

(3)为简便起见,未考虑一般风险准备计提带来的内源资本补充,下文所指“内源资本补充”亦不包含一般风险准备因素。若有需要,将本文的内源资本补充计算结果加上一般风险准备即可得到更为精确的内源资本补充估计值。

(4)为更具参考价值,本文计算的内源资本补充基于利润和分红的“当期匹配原则”,而非现行计算方法所实际采用的“递延匹配”原则。在本文采用的“当期匹配”原则下,将各银行2012年的净利润直接扣除2012年利润的分红(实际操作中,各银行2012年利润的分红多在2013年完成),得到2012年的当期匹配内源资本补充金额;而在实际采用的“递延匹配”原则下,2012年内源资本补充由2012年净利润扣除2011年利润的分红(实际操作中,各银行2011年利润的分红多在2012年完成)计算得到。

驱动因素的挖掘

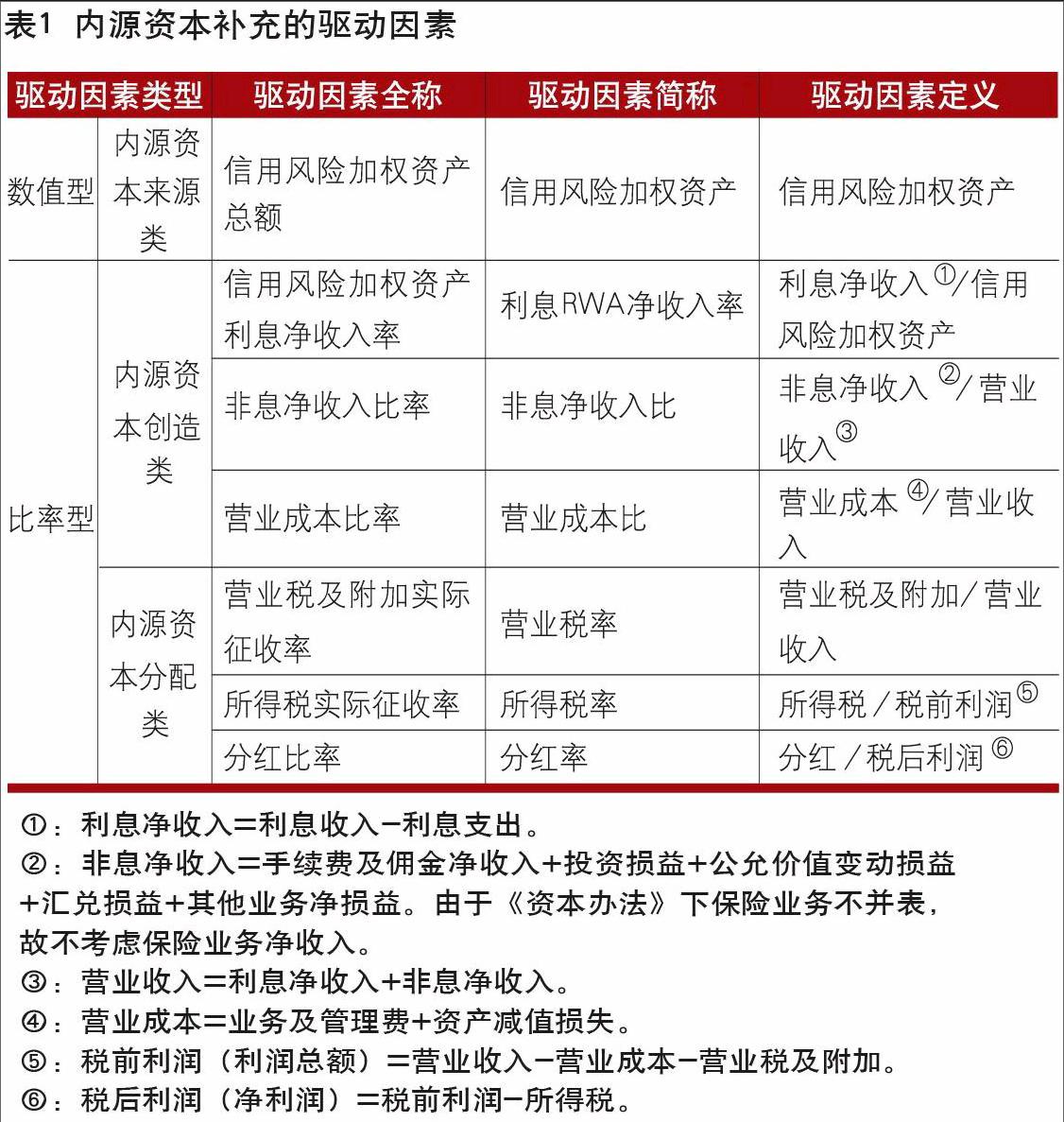

依据内源资本补充的机制,在前面确定的4个假设条件基础上,本文挖掘了影响内源资本补充的7个相对独立的驱动因素,即信用风险加权资产总额、信用风险加权资产利息净收入率、非息净收入占比、营业成本比率、营业税及附加实际征收率、所得税实际征收率和分红比率。依据这7个驱动因素,即可方便且较为精确地分析我国各商业银行的内源资本补充情况。

根据各驱动因素的类型和性质,可将7个驱动因素分为数值型和比率型两类,其中信用风险加权资产总额属于数值型,其余6个驱动因素属于比率型。按照各因素在内源资本补充中所起到的具体作用,可将各驱动因素分为内源资本来源类、内源资本创造类和内源资本分配类3个类别。各驱动因素的定义和详细性质如表1所示:

分析框架的构建

依据商业银行内源资本补充的内在性质,结合本文表1所列示的驱动因素定义,可以得到:

(1)内源资本补充=营业收入-营业税-营业成本-所得税-分红=营业收入×(1-营业税率-营业成本比)×(1-所得税率)×(1-分红比率)

进一步地,(1)式中营业收入可以拆分为:

(2)营业收入=利息净收入+非息净收入

其中:

(3)利息净收入=信用风险加权资产×利息RWA净收入率

(4)非息净收入=(信用风险加权资产×利息RWA净收入率×非息净收入比)/(1-非息净收入比)

将(3)、(4)式代入(2)式合并可得:

(5)营业收入=利息净收入+非息净收入=(信用风险加权资产×利息RWA净收入率)/(1-非息净收入比)

将(5)式代入(1)式,即可得到本文分析框架的核心公式之一:

(6)内源资本补充=[信用风险加权资产×利息RWA净收入率×(1-营业税率-营业成本比)×(1-所得税率)×(1-分红率)]/(1-非息净收入比)

将(6)式两边同时除以信用风险加权资产,可得本文分析框架的另一个核心公式:

(7)核心资本充足率变动=内源资本补充/信用风险加权资产=[利息RWA净收入率×(1-营业税率-营业成本比)×(1-所得税率)×(1-分红率)]/(1-非息净收入比)

由此,(6)式和(7)式完全覆盖了本文确定的7个内源资本补充驱动因素,其构成了本文对商业银行内源资本补充和核心资本充足率变动的分析框架,本分析框架的明确对我国商业银行的内源资本补充和资本管理工作有重要的意义。

依据(6)式和(7)式,容易推断出内源资本补充及核心资本充足率变动与每个驱动因素的关系,即在其他因素不变的情况下(基于各驱动因素较强的独立性,可以认为在某一因素变动时,其他因素无显著变化),利息RWA净收入率、非息净收入比与内源资本补充和核心资本充足率变动正相关;营业税率、营业成本比、所得税率、分红率与内源资本补充和核心资本充足率变动负相关;信用风险加权资产总额与内源资本补充正相关,但与核心资本充足率变动没有关系。endprint

分析框架的初步运用

本文利用(6)式和(7)式构成的分析框架,对我国主要商业银行的内源资本补充现状和相关工作的推进路径展开初步分析,数据涉及9家我国主要商业银行,即工商银行、建设银行、中国银行、农业银行、交通银行、招商银行、中信银行、民生银行和兴业银行。由于内源资本补充机制的一般性,本文的分析框架可以推广运用到所有商业银行。在具体内容上,重点分析当前我国主要商业银行各驱动因素和内源资本补充的具体情况,以及各驱动因素的可操作性。在此基础上,通过对各银行不同驱动因素上升空间的分析,为我国商业银行推进内源资本补充的路径提供了参考。

首先分析我国主要商业银行内源资本补充驱动因素和内源资本补充的具体情况。表2列示了根据我国主要商业银行2012年年报和风险加权资产披露信息计算得到的相关数据,各驱动因素的计算方法详见表1,内源资本补充的计算方法详见表2所附的注2和注3。从表2中可以看出,我国商业银行各驱动因素的实际值均存在不同程度的差异,以利息RWA净收入率为例,农业银行的利息RWA净收入率最高,达到了4.74%,由此,该驱动因素带来的内源资本补充效应对农业银行而言最为明显。进一步地,表2的内源资本补充计算结果显示,根据本文(6)式计算的内源资本补充估计值与内源资本补充实际值相差无几,这印证了本文分析框架的准确性。

其次考察各驱动因素的可操作性。由(7)式可知,除信用风险加权资产外的6个驱动因素的变动将直接影响各商业银行的核心资本充足率,对某一驱动因素未达到同业最优值的商业银行而言,可以考虑结合自身实际情况和该驱动因素的可操作性,努力推动该驱动因素与同业最优值看齐,以提升自身的内源资本补充水平。那么对我国主要商业银行而言,这6个有助于提升核心资本充足率的驱动因素各自的可操作性是怎样的呢?

本文将利息RWA净收入率、非息净收入比和营业成本比这3个驱动因素的可操作性认定为高,这是因为我国商业银行在通过利息RWA净收入率、非息净收入比和营业成本比这3个因素提升内源资本补充的过程中握有相当的主动权。进一步地,由于各商业银行分红政策的制定需要得到股东大会的批准,且受到证监会的相关制度约束,因而分红率具有一定的刚性(对国有控股商业银行而言,其分红率的刚性还要更大一些),本文将分红率的可操作性认定为中等。此外,本文将营业税率和所得税率的可操作性认定为低,虽然税率下降将在很大程度上促进商业银行的内源资本补充,但相关税收政策的调整往往要经历一个较长的多方博弈的过程,商业银行自身在税率改革过程中的意见表达效果可能较为有限。我国主要商业银行各驱动因素的可操作性、各驱动因素最优银行和各驱动因素的最优值如表3所示。

最后,结合前述各银行各驱动因素的实际值、同业各驱动因素的最优值及各驱动因素的可操作性,考察我国主要商业银行推进内源资本补充工作的现实路径。在可操作性均较高的情况下,当某银行某驱动因素与同业该驱动因素的最优值差距较大时,本文就认为该银行可以考虑以此驱动因素为工作重点推进内源资本补充,以提升核心资本充足率水平。内源资本补充和核心资本充足率提升值的模拟计算情况,可以通过将该驱动因素的行业最优值和该银行其他因素的实际值同时代入(6)式和(7)式计算得到。表4列示了各银行各驱动因素与同业最优值的差异,差异的计算方法见表4附注。

对我国商业银行而言,可操作性较高且比照同业最优值差距较大的驱动因素值得引起更多注意,可考虑着力改善这些驱动因素,以获得更大的内源资本补充上升空间。以表4中的工商银行为例,在利息RWA净收入率、非息净收入比和营业成本比这3个可操作性最高的驱动因素中,其可考虑重点关注与同业最优值差距较大的驱动因素——利息RWA净收入率和非息净收入比。工商银行的这两个因素与同业最优值相差分别为7.85%和21.98%,若能以这两个因素为突破口,深入分析利息RWA净收入率和非息收入比的提升路径和同业相关经验,有针对性地展开工作,工商银行的内源资本补充和核心资本充足率有望得到提升。根据将相关数据代入本文(6)式和(7)式的模拟计算,在其他因素不变的情况下,若工商银行利息RWA净收入率能达到4.74%的同业最优值,其2012年末内源资本补充将增加121亿元,核心资本充足率将上升0.13%;若非息净收入比能达到25.74%的同业最优值,工商银行2012年末内源资本补充将增加97亿元,核心资本充足率将上升0.10%。

总结与建议

针对我国商业银行的实际需求,本文通过假设条件的设定和驱动因素的挖掘,构建了一个整体性的内源资本补充分析框架。在此框架下,通过计算我国主要商业银行各驱动因素的实际值,结合各操作因素的实际可操作性,明确了各商业银行可着重考虑优化的驱动因素。本文通过分析认为,利息RWA净收入率、非息净收入比和营业成本比这3个驱动因素的可操作性较高,且其变动对内源资本补充和核心资本充足率的提升作用非常显著,我国商业银行可以考虑对这3个因素予以重点关注,研究和借鉴在这3个因素上处于领先地位的同业银行的成功经验。

在实际操作中,可以对领先银行的相关数据展开深入分析和研究。在利息RWA净收入率方面,可以着力研究领先银行用既定的信用风险加权资产创造更多利息净收入的具体方法及其信用风险加权资产的具体构成。在非息净收入比方面,可以着重考察领先银行现有的较高非息净收入占比的业务结构得以实现的核心原因,以及这些银行非息净收入占比的历史情况和变动过程。在成本收入比方面,可以详细分析领先银行营业成本的详细组成,特别是其职工薪酬、日常行政费、贷款减值损失三类核心成本的发生情况,领先银行各类业务对应的成本详情及其缩减成本的具体措施也值得关注。

(本文系中国博士后科学基金面上资助项目2012M520905的研究成果)

(作者单位:交通银行博士后工作站、上海交通大学工商管理博士后流动站)endprint