分析师现金流预测对企业税收规避的影响研究

李霁友 纵文文

摘 要:本文采用使用PSM-DID的研究方法,以2008—2018年沪深两市A股上市公司为样本,研究发现:分析师发挥“监督”作用,降低了企业和预测报告使用者之间的信息不对称情况。监督企业发布更真实有效的信息,提高企业的税收规避难度和成本,现金流预测抑制企业税收规避程度,而且越多分析师现金流预测关注,抑制效果越明显。

关键词:分析师现金流预测;税收规避;PSM-DID;影响;研究

中图分类号:F812.42 文献标识码:A 文章编号:2096-0298(2021)02(b)--04

以前的文献大多集中在税务局、机构投资者、审计等外部治理机制来抑制企业税收规避的相关研究,本文拟从分析师现金流预测跟踪作为外部监督的角度,研究现金流跟踪对企业税收规避的影响研究。

然而,现有的文献结论中对分析师跟踪对公司避税的影响机制存在争议。一部分学者基于分析师跟踪的“压力”效应来说认为分析师跟进会促进企业进行税收规避。Fuller和 Jensen(2002)[1]认为,分析师对公司进行盈余预测时一般会有调高倾向的乐观预测,这会给管理层带来经营压力从而诱惑他们进行高风险投资,损坏股东利益。尹伊(2018)[2]研究认为分析师预测的乐观性会对管理层造成压力,且明星分析师带来的压力效应会更明显。Benjamin C. Ayers(2018)[3]认为高层管理者会通过税收规避的方式来进行现金流管理,使公司原本净现值为负的项目变正来增加企业收益,使投资者对企业现金流的估值增加,而增加现金流的边际持有价值。

但是另一部分学者研究表明,分析师的分析报告作为信息中介发挥“监督”效应,代昀昊(2015)[4]研究结果显示分析师起到监督作用,分析师跟踪的人数会使得企业采取税收保守的策略选择,抑制企业的真实盈余管理行为。汤泰劼,宋献中,罗曼璐(2018)[5]运用上市公司被分析师跟踪的数量,实证检验发现分析师跟踪对企业的避税具有显著的负向效应。夏同水(2020)[6]研究发现分析师签发会抑制企业避税,分析师签发次数也会影响企业避税。

本研究在前人研究的基础上,通过细化研究概念即发挥分析师在发布盈余预测报告的同时,额外增发现金流预测报告的经济后果进行研究,以及利用PSM-DID的研究方法进行创新研究。本文采用文献回顾法和实证研究法,从国内外对分析师跟踪和税收规避的研究背景中提炼出研究的问题,以2008—2018年沪深两市A股上市公司为研究的样本,利用倾向得分方法的思想建立prob模型,匹配变量的选取参考总结文献回顾中影响分析师现金流预测、税收规避的影响因素共13个,通过最邻近一对一匹配的方法共得到14613个样本,进行匹配平稳性检验、样本特征分析;再利用双重差分的思想建立模型,前面的匹配变量在此模型中作为控制变量存在,进行分析实证验证假设。

1 理论分析与研究假设

对此,本文基于分析师额外发布现金流预测的信息需求理论和信息不对称的理论,认为分析师发布现金流预测能够发挥“监督”作用,抑制企业进行税收规避,作用机理在于以下方面。

证券分析师额外发布现金流预测报告,为投资者提供更多的企业现金流信息,可以增加盈余信息的真实度,进一步降低市场中企业与投资者等其他利益相关者之间的信息不对称水平,抑制了管理层和大股东使用税收规避行为来掩盖自己使用机会主义的可能性。Moyer et al(1989)[7]最先证实当公司存在代理问题时,分析师提供给股东、投资者的分析报告作为信息中介能够发挥监督作用。之后,众多学者从公司价值、投资者保护、企业融资、信用评级等各个角度实证分析师发挥外部治理角色的假设。Miller(2006)[8]研究发现媒体主要通过分析师对企业发布的报告来对企业的财务舞弊行为进行监督,这体现了分析师发布分析报告不可或缺的重要性和价值性。以前的分析报告只有盈余预测报告,DeFond和Hung(2003)[9]提出的证券分析师发布现金流预测的信息需求理论,研究认为更多的分析师为了迎合投资者的现金流信息的需求而额外发布现金流预测报告。王会娟(2012)基于DeFond和Hung(2003)进一步研究发现分析师的现金流预测可以提高盈余预测的准确性,因此,相对于分析师的分析报告来说,分析师额外发布现金流预测是可以更进一步有效降低企业与投资者等其他报告使用者之间的信息不对称水平,提高资本市场信息的透明度。姜超(2013)[10]等认为分析师能够提高股价信息含量。相对于普通投资者来说,专业分析师将得到企业信息进行科学、系统地分析,发挥信息披露的角色,提高信息资源利用效率,降低由于企业的税收规避选择而带来的企业信息的不透明度。根据上文分析提出本文的第一个假设:

H1:证券分析师额外公布的现金流预测报告会抑制公司的税收规避行为。

2 数据来源及研究设计

2.1 数据来源

本文选用沪深两市A股公司2008-2018年的数据作为研究样本,对数据处理:(1)删去ST、金融保险类公司;(2)剔除样本数据不全的公司以及在样本期间新上市的公司,获得平衡面板数据进行研究;(3)进行1%~99%的缩尾处理。共得到剩余1329家样本企业共计14619个样本。

2.2 变量定义

2.2.1 解释变量

本文在构建PSM-DID模型中构建ACFF=1、POST、TREAT三个解释变量。ACFF=1表示如果有分析师為i公司在t年发布了现金流预测,则该指标变量等于1,否则为0。POST为时间虚拟变量,如果为分析师发布现金流预测的第一年之后的三年,该值为1,否则为0。TREAT为组间虚拟变量,如果为实验组,为1;为对照组,为0。

2.2.2 解释变量

本文引用Benjamin C. Ayers(2018)的测量方式,用每股现金缴税额来表示企业税收规避的程度水平,TP / CSO等于支付的各项税费除已发行普通股股数,若现金缴税的金额越大,则表明企业的税收规避的程度越低。在稳健性分析中,选择传统的税收规避衡量方式替代被解释变量,选择节税水平TS(TS=名义所得税率-实际税率)、企业会计-税收差异BTD作为替代衡量税收规避程度的变量,BTD=(税前会计利润-应纳税所得额)/期末总资产。

2.2.3 匹配变量(控制变量)

选取13个指标做建立倾向得分匹配模型中的匹配变量。同时,在进行双重差分分析时,这些匹配变量将作为控制变量存在。

影响分析师发布现金流预测的影响因素有7个,AC是应计金额,AC=(净利润-经营活动现金流量)/年初的资产总额。CI是资本密集度,CI=(固定资产净额+在建工程净额)/年初总资产。EV是盈余波动性。Size是衡量公司规模,Size=Ln(年初总资产)。Health是财务健康状况,Health=1.2×(净营运资本/总资产)+1.4×(留存收益/总资产)+3.3×(息税前收益/总资产)+0.6×(权益市值/负债)+0.999×(销售收入/总资产)。SRII是衡量公司外部治理情况,公司i的机构投资者的持股比例。PID是衡量公司内部治理情况,代表独立董事的比例。

影响税收规避的因素有6个。PTROA是税前资产回报率,PTROA=税前收入/总资产。ALR是资产负债率。IPR是知识产权,IPR=研发支出。FOR是海外业务,FOR=|税前国外收入/税前收入|。如果缺少税前外国收入,则将外国税前收入设为零。InvInt是库存强度,InvInt=存货/年末总资产。BM是企业增长,BM=股本账面价值/股本市场价值。

2.4 模型构建

根据倾向得分匹配的思想,我们构建了如下检验模型(1):

(1)

其中,ACFF_Deterkit代表影响分析师发布现金流预测的7个影响因素;YP_Deterkit代表影响税收规避的6个因素。下标注的 i 和 t 分别表示公司和年度,k表示匹配变量的个数。

为检验假设1,构建如下DID模型(2):

(2)

其中,TREAT為组间虚拟变量,POST为时间虚拟变量,而TREAT×POST为交叉项。若分析师发布现金流预测能够有效抑制管理层选择的税收规避,则该交叉项的系数为正。

3 实证结果与分析

3.1 样本的PSM匹配与平稳性检验

确定了prob模型,对样本数据进行回归分析。从表1来看,其中,资本密集度ci、盈余波动性ev、公司规模size、机构投资者比例srtt的系数均为正值,都在1%的水平上显著,说明分析师更愿意为资本密集度高、盈余波动性大、公司规模大、机构投资者比例高的企业提供现金流预测,符合这些特征的企业更能得到分析师的青睐。另外,税收规避的决定因素变量除了库存强度InvInt变量之外的系数在统计上都是显著的,这表明将这些决定因素变量在prob的模型选择中大部分都是合适的。

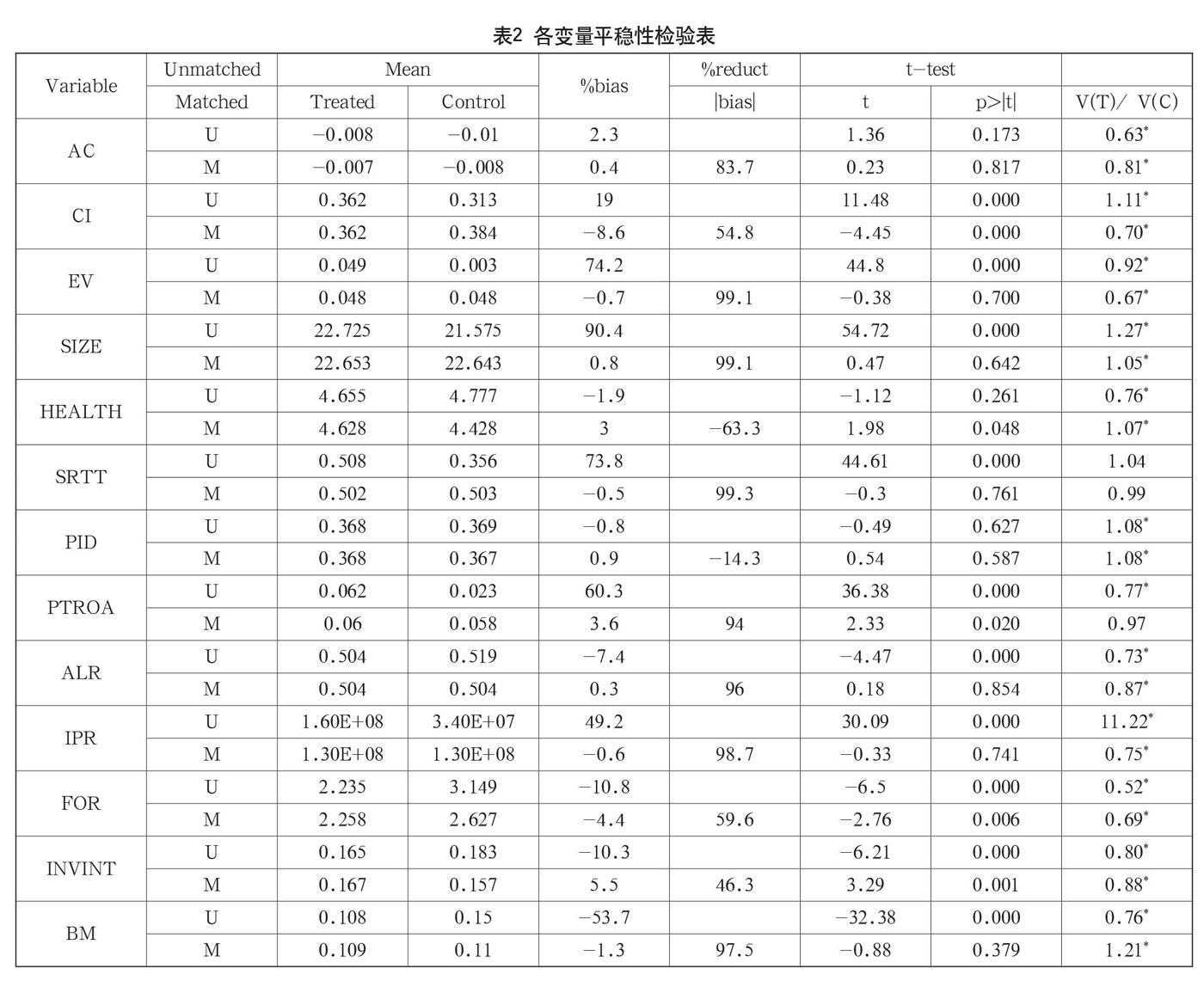

通过最邻近一对一匹配后,要对匹配后的结果进行平衡性检验。表2为各变量平稳性检验表,在未匹配前,除了ac、health、pid三个变量不显著之外,其余十个匹配变量的t值大于2,P值为0.000,均显著,拒绝原假设,说明在匹配前控制组与处理组在匹配变量的选择上有显著的差异性。而在匹配后,多数的协变量P值大于0.1,变得不显著,不拒绝原假设,说明经过匹配以后的控制组与处理组无明显差异,最邻近匹配通过平稳性检验。

3.2 有无分析师现金流预测对企业税收规避程度的影响回归分析

对平衡面板数据进行回归分析,从表3中第二列的数据可以看出,TREAT×POST交叉项的系数β3是0.0429,在1%的水平下显著,这说明有分析师现金流预测的公司,每股缴纳的现金税额更多,两者之间是负相关关系,有分析现金流预测的企业能够有效抑制企业进行税收规避,符合假设1的设定。实验组比对照组每股多缴纳0.0429元,股票价值大的公司缴纳的现金税将会更多,相比来说这笔税款资金较大,在现金流中占比较大,不容忽视,这也肯定了在税务稽查和外部监督中分析师跟踪的正向作用,有利于维护我国税收财政的和谐稳定。

3.3 稳健性检验

为提高匹配质量,PSM稳健性是通过剔除非公共部分样本,只是保留了p-score重叠的样本,改变样本量再进行回归。PSM稳健性通过剔除非公共部分样本后得到样本量14337个,稳健性检验中的交叉项系数β3为0.0405,在1%的水平上显著,而未删除样本时的交叉项系数β3为0.0429,在1%的水平上显著,系数相差0.0024,相比较来说,变化偏差较小,说明匹配效果较好。

4 结语

本文实证研究发现:分析师发挥了外部监督作用,为满足投资者更多现金流信息的投资需要,分析师额外公布的现金流预测报告缓解企业与投资者等报告使用者之间的信息不对称程度水平,降低企业避税的信息不透明度,提高避税成本,有效抑制企业进行税收规避。

本文基于分析师发布现金流预测报告,发挥外部监督作用的结论提出建议:(1)加强分析师的外部监督作用,健全外部治理机制。联动机构投资者、债权人、政府机构等内外部监督者,建立健全外部治理机制,激励企业创造更优的治理环境。(2)提高分析师现金流预测报告的信息质量。如果投资者想获得科学稳健的投资信息,保护我国资本市场的公平安定发展,就需要从根本上促进分析师发布有质量的现金流预测报告,促使企业公布持重、真实的会计信息。

参考文献

Fuller,J.and Jensen,M.2002,Just Say No to Wall Street:Putting a Stop to the Earnings Game,Journal of Applied Corporate Finance,Winter(Vol. 14 No.4).

尹伊.分析师跟进、分析师声誉与公司避税程度[D].南昌:江西财经大学,2018.

Benjamin C.Ayers,Andrew C.Call,Casey M.Schwab.Do Analysts Cash Flow Forecasts Encourage Managers to Improve the Firms Cash Flows?Evidence from Tax Planning[J].Contemporary Accounting Research,2018,35(02).

代昀昊.分析师跟踪、监督效应与企业行为研究[D].武汉:华中科技大学,2015.

汤泰劼.分析师跟踪是否抑制了企业避税——基于外部公司治理的视角[J].财务研究,2018,23(05).

夏同水,郑敏,张静.分析师现金流预测与企业避税[J].财会月刊,2020(06).

Moyer,R.C.,Chatfield, R.E. Security Analyst Monitoring Activity: Agency Costs and Information Demands. Journal of Financial and Quantitative Analysis,1989(24).

Miller,G.S. The Press as a Watchdog for Accounting Fraud. Journal of Accounting Research,2006(44).

De Fond, M.L.,and Hung,M. An empirical analysis of analysts cash flow forecasts[J]. Journal of Accounting and Economics 2003, 35(01).

姜超.证券分析师、内幕消息与资本市场效率——基于中国A股股价中公司特质信息含量的经验证据[J].经济学(季刊),2013, 12(02).