新旧动能转换背景下金融发展促进产业结构优化的分析与测度

张同功 初桂民

[摘 要]新舊动能转换的目的是产业结构优化,而金融业的资金支持是产业结构优化的重要助力,从而是新旧动能转换的关键。基于青岛市2000—2019年相关统计数据,运用“3投入-3产出”DEA-BCC模型,对青岛市金融发展支持产业结构优化的效率进行测评。结果表明,近年来青岛市金融发展对产业结构优化的促进作用显著,互动机制良好,但仍有提升的空间。进一步的投影分析结果表明,青岛市产业结构尚需进一步优化提升,且金融发展效率较低。因此,青岛市需要优化金融体系,引导金融机构完善信贷资源配置,提升金融支持产业发展的效率,同时通过培育战略性新兴产业等途径,提升产业对金融资本等要素的吸引力。

[关键词]新旧动能转换;产业结构优化;金融支持;DEA模型

[中图分类号]F127 [文献标识码]A [文章编号]1671-8372(2021)04-0031-08

Analysis and measurement of the optimization of industrial structure promoted by financial development under the background of the transformation from old to new driving forces

—taking the city of Qingdao for example

ZHANG Tong-gong,CHU Gui-min

(College of Economics and Management,Qingdao University of Science and Technology,Qingdao 266061,China)

Abstract:The purpose of transforming the old driving forces into new ones is to improve the industrial structure,and the financial support for the financial sector is an important boost to the optimization of the industrial structure,which is the key to the transformation of old driving forces to new ones. Based on the relevant statistics of Qingdao from 2000 to 2019,this study uses the DEA-BCC model of the“3 input-3 outputs”to evaluate the efficiency of industrial structure optimization supporting by financial development in Qingdao. The results show that in recent years,the financial development of Qingdao has played a significant role in promoting the optimization of industrial structure,and the interactive mechanism is good,but there is still room for improvement. The further projection analysis shows that the industrial structure of Qingdao still needs to be further optimized and improved,and the efficiency of financial support shows is low. Therefore,Qingdao needs to optimize the financial system and guide financial institutions to improve the allocation of credit resources to promote the efficiency of financial support for industrial development. At the same time,the attraction of industry to financial capital and other elements should be enhanced by cultivating strategic emerging industries and introducing high-end talents.

Key words:the transformation of old into new driving forces; the optimization of industrial structure; financial support; DEA model

一、引言

2018年1月,国务院批复《山东新旧动能转换综合试验区建设总体方案》(国函〔2018〕1号),同意山东省设立新旧动能转换综合实验区,此方案是在十九大后国家批准的第一个区域性发展战略,同时也是第一个以新旧动能转换为主题的区域发展战略。青岛市作为山东省的龙头城市,必须在新旧动能转换中发挥引领作用。新旧动能转换的关键是产业体系的重构和优化,发展新产业、培育新动能是新旧动能转换的重中之重,而这都离不开金融业的有效支持。金融的发展影响着资金的流向与资源的聚集,是推动技术革新、实现产业优化的关键所在,对经济社会的发展具有重要的支撑、保障和引领作用。

当前,青岛市正处于新旧动能转换的攻坚时期,实施新旧动能转换重大工程,加速产业结构优化调整是青岛市经济工作的重中之重。促进青岛市产业结构从低水平向高水平过渡,主导产业向第三产业、技术密集型等产业转移离不开金融发展的大力支持和金融安全的有效保障。近几年来,青岛市非常重视金融业的发展,以青岛财富管理金融综合改革试验区建设为契机,先行先试,改善金融体系功能,积极创新,促进金融业全面发展,不断减轻企业与产业发展所受到的外部融资约束,为青岛市新旧动能转换、产业结构优化提供有效的助力。

基于此,本文研究思路如下:一是探讨新旧动能转换背景下金融发展促进产业结构优化的作用机理;二是分析当前青岛市金融发展与产业结构现状;三是实证分析青岛市金融发展对产业结构优化的影响,并进一步测度青岛市金融发展促进产业结构优化的效率与改进方向;四是为新旧动能转换背景下青岛市金融发展支持产业结构优化提出创新性的思路与对策建议。

二、金融发展、产业结构优化与新旧动能转换的文献回顾

国外学者对金融发展与产业结构优化关系的研究起步较早。主要观点分为两类:一部分学者认为金融发展会显著促进产业结构优化[1-4];另一部分学者认为金融发展对产业结构的影响是两方面的,如Shuwei等认为金融规模的扩大可以增加产业融资量,加快产业结构升级的进程,但是盲目增加贷款供给会导致不良投资的产生,从而无法促进产业结构的合理化[5]。

近年来,国内学者围绕新旧动能转换与产业结构优化的关系进行了较多研究。赵丽娜认为产业结构优化是经济增长、新旧动能转换的外在表现,新旧动能有序转换是产业结构优化的内在动力,二者相辅相成、相互促进[6];黄少安认为在新旧动能转换的现阶段,主要着力点在于产业结构优化和产业升级,各级政府需要不断寻求增长动力[7]。目前学界普遍认为产业结构调整优化离不开金融直接或间接的支持。从直接影响的角度,吕德宏等提出金融的支持可以促进产业结构的优化,从而实现经济增长和地区发展[8];孙晶等实证研究发现金融集聚使区域内部的金融产业与其他相关产业联系更加紧密,对区域的产业结构升级有显著的促进作用[9];严武等利用广东省的现实数据,得出产业转型升级需要金融的资金支持以促进企业进行自主创新,从而提升企业竞争力[10]。从间接影响的角度,吴爱东等通过耦合协调度模型,实证检验中国金融发展与产业结构优化的良好互动前提是提高金融资源配置效率[11];鄧向荣等基于多期DID方法实证研究发现金融改革试验区的设立可以显著促进地区产业结构合理化发展[12]。

国内外学者对于金融在优化产业结构、促进实体经济发展中的作用已经有了较为系统的研究,但对于金融发展促进产业结构优化的效率的测评较少。因此,本文在既有研究的基础上,分析金融发展促进产业结构优化的内在机制,并以青岛市为例,选取2000—2019年相关数据进行效率测评与投影分析,以期为青岛市新旧动能转换、产业结构优化提供参考建议。

三、金融发展影响产业结构优化的机制分析

产业结构优化的过程就是对地区的产业结构不断调整,从而发展新兴产业,以新动能取代旧动能,为经济的运行创造新的活力。金融是现代经济的核心,在经济活动中扮演着“蓄水池”的角色,金融发展通过金融活动→资本形成→政府调节→资金流动→要素分配→产业资本配置→产品升级→产业结构优化的机制影响产业结构优化。只有通过不断发挥金融资源配置和资本积累的作用,为产业优化助力,才能持续加速产业的更新升级,进而促进产业结构的优化调整。

(一)横向机制

从横向看,新兴产品通常要历经初次研发、尝试生产、批量生产等过程才会真正投入市场,其中技术研发是核心环节。资金支持是中小企业、科创企业发展的源头,在企业内部资金积累不足时,外部融资是企业筹措资金的重点。但在企业实际运营中,由于信息不对称、市场竞争等多因素影响,企业的外部融资成本往往高于内部资本成本,形成融资约束。金融信贷是解决企业融资困难的最常见方式,它可以直接利用现有的闲置金融资源,也可以通过金融创造加快资本形成,提高资源使用效率,从而推动地区产业结构的优化调整。

(二)纵向机制

从纵向看,金融资源配置是一种市场行为,且金融市场具有一定的导向性。资本会主动流向生产率高、回报率高的产业,并退出生产率低、回报率低的产业,实现资本在不同产业间的合理配置。这种资本调节机制,使得效率高的产业快速发展,而效率低的产业逐渐退出市场。金融的不断发展,使得金融资本与产业资本紧密相连,促使金融产品价格准确反映资金供求关系与产业发展状况,从而提高资本运作效率,合理化资本配置。此外,金融的信用催化功能可以通过乘数效应,利用信用创造,加速资本的快速流通,进而加速产业资本的形成,提高产业结构优化效率。

(三)政府引导机制

横向机制与纵向机制均属于市场行为,由“看不见的手”发挥主导作用。然而,资本的逐利性使得资金自发流向财务绩效好的产业,导致部分财务绩效好的“高污染、高能耗”产业不被淘汰而继续发展,不利于产业结构的调整优化。国家和地方政府应积极发挥财政资金的引导作用,通过建立产业投资引导基金,吸引社会资本、产业资本和金融资本支持地区的产业转型与优化发展。此外,国家和地方政府根据地区产业发展的需要,通过诸如信贷补贴、信贷额配置等方式,引导信贷资金流向有发展潜力的行业,增加此类产业的资本,为产业优化提供有效的金融支撑,进而实现产业结构的优化调整[13]。

四、青岛市金融发展与产业结构状况

(一)青岛市金融发展状况

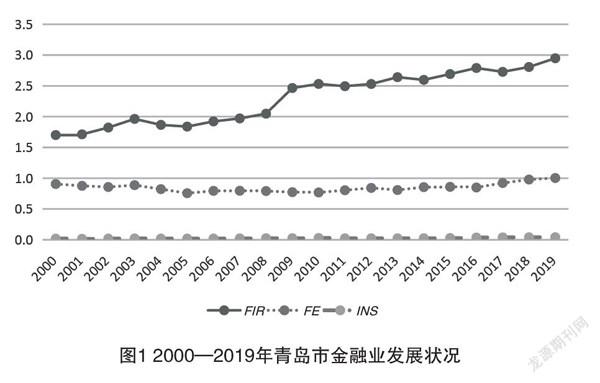

近年来,青岛市金融服务水平明显提高,形成了较为完善的金融体系,金融综合实力大幅度提升,金融发展对经济发展的推动作用越来越突出,为产业结构优化提供了有力的支持。青岛市金融发展相关指标如图1所示。

青岛市金融业发展状况主要用金融相关比率(FIR)、金融发展效率(FE)和保险深度(INS)三大指标来衡量。金融相关比率为戈德史密斯于1969年提出的衡量一国金融发展水平的指标。金融相关比率通常用货币存量与国内生产总值之比表示,国内学者往往采用存贷款数据代替货币存量[14]。由图1可以看出,2000年以来,青岛市金融机构年末存贷款之和占国内生产总值的比重稳步升高,金融业发展态势良好。金融发展效率由金融机构的贷款与存款比率来表示,反映了金融机构将存款转化为贷款的效率。考虑没有更好的指标来描述证券市场吸引储蓄资金的效率,通常认为金融机构存贷比是描述金融发展效率的较好指标[15]。从图1可发现,青岛市金融发展效率一般,存款转化为贷款的比率较低,资金流动性不强,需进一步提高。保险深度由区域保费收入占区域国内生产总值的比重来衡量。2000—2019年来青岛市保险深度由0.018增长到0.041,总体向好。

(二)青岛市产业结构状况

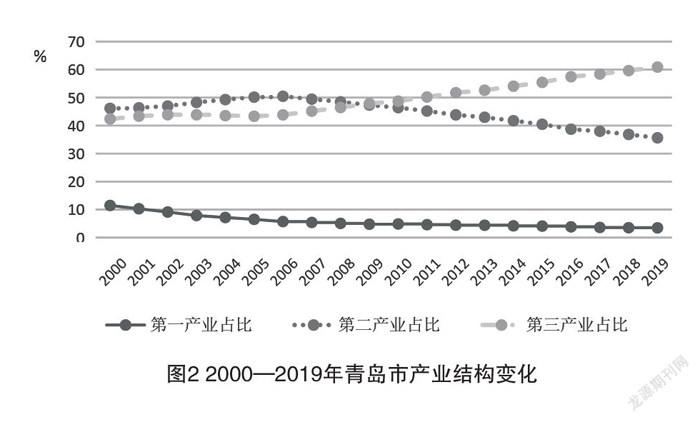

产业结构也被称为区域经济的部门结构,广义上泛指第一产业、第二产业与第三产业在地区经济结构中的占比。2000—2019年,青岛市第一产业占比从11. 5%降至3. 5%,第二产业占比近年来也呈逐步下降的态势,第三产业在青岛市产业结构中占比较大,且近年来呈逐渐增加的态势,自2009年开始超过第二产业占比,发展迅速①(见图2)。

从图2可以看出,青岛市产业结构与西方发达国家的产业结构有了一定的可比性,且青岛市第二产业与第三产业的产值对于国内生产总值的贡献率越来越高,说明青岛市产业结构的发展趋势良好。从现实发展来看,青岛市产业发展还存在如下问题:首先,三大产业竞争力不足。第一产业无法在当前的产业价值体系中彰显竞争力,而第二、三产业的发展水平又落后于北京、上海等发达城市,竞争力不足,其中比较突出的问题是高新技术产业发展明显落后。其次,产业结构与资源结构相对不协调。资源和能源集约化程度不高,且资本密集型和资源消耗型产业所占的比重过大,因此存在严重的资源浪费问题,在相同产值的条件下,青岛市经济增长的资源代价明显偏大。再次,青岛的经济发展主要靠大企业支撑,国企和外企所占的比重较大。大企业虽然提高了竞争力,但也使中小企业受到了冲击,产生了较高的市场壁垒,影响经济发展的活力。最后,产业就业结构不合理,产值结构也有待完善。近年来,由于受到垄断、贸易壁垒等因素的影响,青岛市第三产业就业人数增速明显放缓,不利于产业结构合理化和高级化的发展。青岛市金融发展中,银行业占据绝对的主导地位,而证券业、保险业等其他金融业的产值比重相对偏低,发展滞后。

青岛市应优先发展第二、三产业中的重点新兴产业,培育新动能,把信息产业、高端装备与新材料产业、生物科技产业、绿色低碳产业、数字创意产业作为青岛市的五大重点产业,进而不断促进产业结构的优化调整。

五、青岛市金融发展促进产业结构优化的有效性测度

本文选取青岛市金融发展与产业结构优化的相关指标,运用VAR模型检验青岛市的金融发展是否促进了产业结构的優化。若是,则在此基础上以金融发展相关指标为投入指标、产业结构优化相关指标为产出指标,运用DEA模型测度青岛市金融发展促进产业结构优化的效率。

(一)金融发展促进产业结构优化的实证检验

1. 变量选取

选取金融相关比率、金融发展效率作为金融发展指标。依据“配第克拉克定理”,随着经济的发展以及人均收入的提高,第一产业在国民经济中的占比会逐渐降低,而第二产业与第三产业的占比会逐渐升高。因此选取第二产业和第三产业之和占国内生产总值比重来表示产业结构优化指数(ISU)。

2. 实证分析

经过ADF单位根检验,时间序列数据平稳。依据AIC准则,VAR模型的滞后阶数选择为4阶,VAR拟合结果如表1所示。

由表1可知,滞后1、2、3期的产业结构优化指数对当期产业结构优化指数的作用系数依次为0. 66、0. 19和0. 59,但考虑滞后2期的产业结构优化指数并不显著,可以认为前期的产业升级水平对当期的产业结构优化有显著的正向影响。地区产业结构优化往往离不开政府的引导,且耗时较长,因此当期的产业结构调整会在前期的基础上进行。金融相关比率对当期产业结构调整的影响显著为正且较为稳定,波动幅度不大,这表明地区前期金融发展程度越高,对当期的产业优化促进作用越显著。因为地区货币市场化的提升需要一个过程,且随着地区金融业的发展,居民的生活水平逐步提高,进而促使地区产业结构优化升级。金融发展效率对产业结构的冲击随着滞后期的延长而不断加强,表明产业结构调整和金融效率之间的相互作用关系明显提高。因为金融发展效率越高,代表地区存款转化为贷款的效率越高,资金流动性越强,资本聚集越快,进而产业结构优化水平越高。

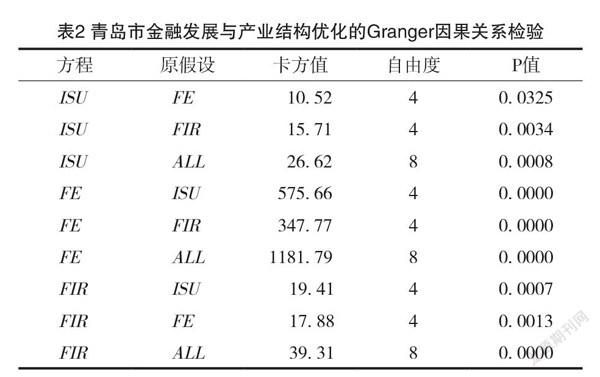

为进一步探究青岛市金融发展是否为产业结构优化的原因之一,预测未来产业结构优化水平,遂对二者进行格兰杰因果关系检验(见表2)。

表2表明,金融相关比率与金融发展效率是产业结构优化指数的因,且两者的综合对产业结构优化的预测能力更大。此外,产业结构优化指数也是金融相关比率及金融发展效率的因。这表明金融发展和产业结构优化在长期内相互作用、相互促进,即区域金融发展促进了产业结构的调整优化,同时产业结构优化也促进了区域金融发展。

为进一步分析金融相关比率、金融发展效率、产业结构优化这三个变量之间的相关性,对其进行方差分解(见图3)。

由图3可见,金融相关比率对产业结构优化的解释程度最大,约占50%;其次是产业结构自身影响,约占40%;金融发展效率的贡献度较低,约占10%。结果表明,短期内产业结构自身的影响最大。原因一是各产业规模庞大,内部关系错综复杂,“惯性”影响短期内调整困难,因而会延续之前的产业结构水平;二是前期产业结构优化效果有待考证。长期内金融相关比率对产业结构优化的影响最大,金融发展效率对产业结构优化的影响逐步上升。原因一是随着经济与金融水平的发展,产业结构需要逐步调整,自身影响减弱;二是产业结构随着调整的深入,对资本的依赖性增强,使得金融发展水平的影响上升。

(二)青岛市金融发展促进产业结构优化的效率评价

1. 评价方法与模型

数据包络分析(DEA)是一个多投入、多产出、多个决策单元的效率评价方法。考虑实际生产中,初始固定投入导致生产早期规模报酬递增,而随着可变投入的增加,规模报酬逐渐递减,本文采用规模报酬可变的BCC模型。BCC模型中的综合效率包含纯技术效率及规模效率,其关系公式为综合效率=纯技术效率×规模效率,以此来分析当处于无效率状态下,技术无效在其中所占比重情况。BCC模型中的α代表决策单元线性组合系数,θ代表最优解时纯技术效率水平[16]。其模型为:

minθ

(1)

2. 测度指标选取

本文综合考虑既有的研究成果,结合青岛市金融支持产业结构优化现状,选取金融相关比率、金融发展效率、保险深度3个投入指标,产业结构合理化、产业结构升级化、产业结构高级化3个产出指标进行分析。各指标的含义如表3所示。

3. 测度结果及评价

将2000—2019年内的20年作为20个DMU决策单元,以金融相关比率、金融发展效率、保险深度作为投入指标,以产业结构合理化、产业结构高级化、产业结构升级指数作为产出指标,运用DEAP2.1软件运行“3投入-3产出”DEA-BCC模型。具体运行结果如表4所示。

在DEA模型中,综合效率、纯技术效率以及规模效率值均为0~1,数值越大,产出效率越高,当综合效率值为1时,代表DEA有效。根据表4,从综合效率看,青岛市金融发展支持产业结构优化的效率较高,2000—2019年的20年间综合效率平均值达到了0.962,且从2014年开始一直保持DEA有效,表明青岛市金融发展对产业结构优化的促进作用明显,运行机制合理。分开纯技术效率与规模效率看。2000—2019年青岛市金融发展支持产业结构优化的纯技术效率均值为0.99,非常接近DEA有效,这表明当前青島市金融发展促进产业结构优化的行政制度良好,运行机制通畅,行政管理水平较高;规模效率的平均值为0.971,低于纯技术效率水平,且20年间青岛市金融发展支持产业结构优化始终处于规模报酬递增与规模报酬不变阶段,这表明当前青岛市金融发展支持产业结构优化的规模效益尚且不够。尽管青岛市近年来金融发展规模总体较高,但金融资金流向实体经济的规模是否充足,金融资本在实体经济产业投资中的选择是否合理,资金筹集与使用是否得到有效监管等问题仍急需解决。未来,青岛市如何更好地发挥金融发展的规模效益促进产业结构优化仍是改革重点。

4. 投影分析

在上文效率值分析的基础上,对11个非DEA有效的决策单元进行投影分析,探究金融发展投入冗余和产业结构优化产出不足的情况,通过调整投入和产出的变量值,将其变为DEA有效。运算

, ,所得结果即为相应DMU对应的 在相对有效面上的“投影”坐标。若 ,则表示第i个投入变量无效,即投入过剩;若 ,则表示第r个产出变量无效,即产出不足。具体结果见表5。

表5显示,从产业结构优化产出指标来看,产业结构升级化的投影值比原始值提升幅度最大,产业结构合理化次之,表明当前青岛市第三产业发展速度较慢,发展动力不足。目前青岛市第三产业的结构尚不合理,商业饮食、交通运输等传统行业所占比重较大,而科技文化、信息咨询等新兴第三产业发展相对滞后,导致第三产业从业人员的工资水平相对较低,从业人数增长缓慢。从金融发展投入指标看,青岛市仍需积极调动金融资金活力,引导资金流向,加强监管,提高资金使用效率。

六、结论与建议

(一)研究结论

为了对新旧动能转换背景下青岛市金融发展促进产业结构优化的有效性进行测度,本文选取了青岛市2000—2019年的数据,借助VAR模型与DEA-BCC模型进行实证检验,并在此基础上进行投影分析以探究改进方向。研究结论如下:

首先,当前青岛市金融发展水平较高,产业结构优化调整初见成效。在此过程中,金融支持对产业结构的优化作用得以显现,金融支持与产业结构优化的互动机制基本形成。近年来,青岛市先后主导建设了青岛市金家岭金融聚集区、蓝色硅谷、红岛汇科技金融中心、海克斯康智慧产业园等有利于金融业发展和产业结构优化的项目,通过政府合力引导资金流入高技术、高附加值产业,助力青岛市产业结构优化调整。但与发达地区相比,尚有一定差距。青岛市自主培育的新兴战略性产业类企业较少,在全国招商引资竞争日益激烈的环境下,现有产业园发挥的“卫星”作用不明显,对明星企业的吸引力较低,难以形成规模效应。由于资源和能源集约化程度不高,且资本密集型和资源消耗型产业所占的比重过大,存在严重的资源浪费问题,在相同产值的条件下,青岛市经济增长的资源代价明显偏大。

其次,青岛市金融发展规模庞大,但金融发展效率不高,金融支持对产业结构优化的推动作用仍需进一步提升。经DEA测算可知,2000—2019年,20年间的综合效率平均值达到了0.962,尤其自2014年之后一直处于DEA有效阶段。纯技术效率多年保持DEA有效,表明青岛市在当前金融投入下的制度和管理水平是有效率的,然而,当前青岛市的金融业发展规模应当继续提升,以更好地推动产业结构优化发展。当前,银行业,尤其大型商业银行仍然占据青岛市金融市场的较大份额,中小型商业银行的发展环境欠佳,竞争压力较大。此外,证券业虽然在青岛市起步较早,但多年来发展缓慢,资本市场无法给青岛市产业结构优化提供有效支撑,因而应注重培育良好营商环境,发挥证券业在金融市场的作用。此外,保险业是现代金融体系的关键一环,但青岛市的保险市场活力不够,运营压力较大,这表明青岛市金融环境尚不够开放,居民金融素养尚需进一步提高。

(二)对策建议

1. 优化金融政策保障体系,营造良好政策环境

金融生态环境的改善及其对新动能产业的有效支持离不开相关政策的服务与保障。青岛市应积极抓住山东省国家级新旧动能转换综合试验区建设的机遇,充分发挥财政贴息、税收引导和窗口指导等政策功能,有效地结合各种政策工具和金融创新,最大化利用相关政策效应,培育新动能,并促进产业技术创新和企业的转型优化。具体而言,一要对相关金融机构,尤其是商业银行实行财政贴息,引导其把资金转移到新动能产业中去;二要制定和完善税收激励机制,选择部分新旧动能转换中的重点企业尝试进行期末留抵退税政策;三要实施激励政策,对高端产业项目实行研发费用加计扣除、所得税优惠等激励性政策,引导和促进新动能产业快速发展;四要加大财政激励力度,市级政府应按一定比例返还重点企业增值税和企业所得税;五要进一步优化金融政策体系,建立有针对性支持重点企业的政策性保险公司和担保公司、专项基金、政府担保等,以支持新动能产业的发展。

2. 引导金融机构完善信贷资源配置,提升金融支持产业发展的效率

完善信贷资源配置,控制对传统产业的信贷规模,信贷资源向经济发展新动能倾斜是青岛市优化产业结构的必然选择。如对传统企业,像石化冶炼重工业区的高投入、高污染、高消费企业的贷款进行制约,可以通过窗口指导引导银行业逐步降低其贷款规模;而对于发展前景好、技术含量高、自主创新能力强的高新技术企业,应引导银行逐步加大对此类企业的信贷资金投入,优化信贷环境,简化信贷手续,调整资金供给方向,提升资金使用效率。只有把金融资源引导到新兴高成长性的新动能行业中去,金融支持产业结构优化的效率才能切实提升。

3. 优化金融体系,扩大金融规模,保证资本需求

当前,银行业仍在青岛市金融体系中占据较大份额,资本市场不够发达,青岛市要扩大金融规模,就要“两手抓,两手都要硬”。除大型商业银行外,应重视中小型商业银行的发展环境,激发银行业的主体活力,培育良性竞争环境。同时,在证券市场上,发挥金家岭金融新区的区位作用,创新管理模式,引导财富形成规模效应,帮助并支持前景好、附加值高的企业在创业板、科创板和新三板上市,大力发展资本市场。此外,青岛市近年来保险深度进步缓慢,与发达地区相比仍有较大差距,未来应继续深化保险市场改革,提高保险产品的针对性,扩大制造业保险覆盖面,为产业转型优化提供有針对性的保障服务。提升金融业对新动能产业的支持需要从银政保多方入手,不断优化金融体系,尤其是结构体系,在保证银行业正常发展的前提下,积极建设多层次资本市场体系,促进保险业升级发展是青岛市优化金融生态环境,提升金融业对产业支持有效性的必然选择。

4. 努力培育战略性新兴产业,提升产业对金融资本等要素的吸引力

战略性新兴产业是新动能,建议青岛市进一步优化实体经济结构,大力发展战略性新兴产业,如发展和引进AI智能、电子信息、生物科技、新材料等高新技术产业,以西海岸新区、高新区、蓝色硅谷为龙头和实验区,依靠丰富的大学科技资源,发挥创新示范区的优势。同时以企业为主体,加快产品研发,提高科技成果转化率,不断创新商业模式,提升新动能产业的吸引力,引导金融资本等各类资源和要素进入新兴产业,在各要素的推动下,实施政产学研合作,促进战略性新兴产业快速发展,进而吸引金融资源,带动金融业对新动能产业的有效支持。

5. 借力双招双引攻势,积极引进适用高端人才

青岛市新动能的培育与金融生态的改善离不开高端适用人才的培养和引进。因此,建议青岛市借力双招双引攻势,研究高新技术产业和金融发展的人才需求,不断优化人才发展环境,有针对性地实施有效的人才政策,积极引进和培养创新型和金融类高端人才。同时,在高端适用人才的带领下,积极营造创新氛围,为新技术革命和产业升级提供智力支持,以人才带动产业,以产业带动资源,进而实现金融发展对新动能产业的有效支持,进一步借力新旧动能转换促进青岛市产业结构的优化调整。

[参考文献]

RIN M D,HEllmann T. Banks as catalysts for industrialization[J]. Journal of Financial Intermediation,2002(4):366-397.

CANEPA A,STONEMAN P. Financial Constraints Innovation in the UK:Evidence from CISZZ and CIS3[J]. Oxford Economic Papers,2008(4) :711-730.

MANGANELLI S,POPOV A. Financial development,sectoral reallocation,and volatility:International evidence[J]. Journal of International Economics,2015(2) :323-337.

XU L,TAN J. Financial development,industrial structure and natural resource utilization efficiency in China [J/OL]. [2020-09-25]. Resources Policy,2020(66). https://www. sciencedirect. com/science/article/pii/S0301420719310189.

SUN S W H,Wang A,YU H. Analysis of financial development and industrial structure transformation[J/OL]. [2020-09-26]. E3S Web of Conferences,https://doi. org/10. 1051/e3sconf/202123502080.

赵丽娜. 产业转型升级与新旧动能有序转换研究:以山东省为例[J]. 理论学刊,2017(2):68-74.

黄少安. 新旧动能转换与山东经济发展[J]. 山东社会科学,2017(9):101-108.

吕德宏,程京京. 论陕西产业结构优化升级中的金融支持[J]. 西北农林科技大学学报(社会科学版),2007(4):47-50.

孙晶,李涵硕. 金融集聚与产业结构升级:来自2003—2007年省际经济数据的实证分析[J]. 经济学家,2012(3):80-86.

严武,丁俊峰. 金融发展、外商直接投资与产业结构优化:基于广东省数据的实证分析[J]. 金融经济学研究,2013(2):30-40.

吴爱东,刘东阁. 中国金融发展与产业结构升级的关系:基于耦合协调度模型[J]. 南方金融,2017(3):28-36.

邓向荣,冯学良,李宝伟. 金融改革与地区产业结构升级:来自金融改革试验区设立的准自然实验[J]. 经济学家,2021(2):71-80.

王立国,赵婉妤. 我国金融发展与产业结构升级研究[J]. 财经问题研究,2015(1):22-29.

范方志,张立军. 中国地区金融结构转变与产业结构升级关系研究[J]. 金融研究,2003 (11) :36-48.

王志强,孙刚. 中国金融发展规模、结构、效率与经济增长关系的经验分析[J]. 管理世界,2003(7):13-20.

高洁. 山东省战略性新兴产业发展的金融支持效率研究[D]. 济南:山东大学,2017.

张雪梅. 综改区背景下山西金融发展与产业结构调整互动研究[J]. 经济问题,2014(3):125-128.

[责任编辑 张桂霞]