“浮动恐惧”还是趋势性贬值?

田涛 许泱 李敬云

内容提要:本文采用Beveridge和Nelson提出的对非平稳时间序列进行分解的方法,将“8.11”汇改以来人民币实际有效汇率指数分解为确定性趋势成分、随机趋势成分和周期成分,以研究人民币汇率形成机制。确定性趋势分析表明,尽管“8.11”汇改以来人民币汇率整体呈现贬值态势,但是人民币实际有效汇率指数的非趋势平稳特征、人民币实际有效汇率波动范围以及中国宏观经济基本面三方面研究表明人民币汇率并存在长期持续贬值趋势;中国经济进入“新常态”、美国经济强劲复苏以及美元进入加息通道是导致人民币持续贬值的主要原因,而市场情绪的顺周期性则加剧了人民币汇率下行压力;人民币汇率周期成分和随机趋势成分研究表明“8.11”以来人民币汇率对各种外在随机冲击的反应比较敏感,人民币汇率双向波动呈现常态化态势,市场力量在人民币汇率形成机制过程中的作用不断增强。

关键词:“8.11”汇改;人民币汇率;B-N分解

中图分类号:F830.73 文献标识码:A 文章编号:1001-148X(2020)10-0053-11

一、引言

1994年中国政府确立了人民币汇率市场化改革的目标。2005年7月,人民币汇率形成机制进行了重大调整,人民币汇率实行参考一篮子货币、有管理的浮动汇率制度(俗称“7.21”汇改)。参考一篮子货币意味着人民币与美元之间的关联度降低,人民币汇率也从传统的人民币兑美元的双边汇率走向了以多边汇率为基础的参考汇率,增强了人民币汇率弹性,为人民币汇率市场化奠定了基础。2015年8月11日,中国人民银行发布关于完善人民币汇率中间价形成机制的声明,并于2015年12月11日发布了人民币汇率指数(CFETS)和一篮子货币种类及权重(俗称“8.11”汇改)。“8.11”汇改进一步完善了人民币兑美元中间价报价机制,以上一日收盘价作为其定价基础,提高了汇率形成机制的市场化程度与透明度,增强了市场力量在人民币汇率形成机制中的作用,开启了人民币汇率市场化的新阶段。

不同于“7.21”汇改以后人民币持续单边升值态势,“8.11”汇改虽然提高了人民币汇率形成机制的透明度,但是从市场表现来看,“8.11”汇改导致了人民币较大幅度贬值,持续十年之久的人民币单边升值周期宣告结束。进入2017年,人民币汇率企稳回升,扭转了2014年以来人民币汇率持续贬值的明显态势,但是阶段性贬值趋势不可避免。官方对2015年“8.11”匯改以后人民币汇率接近2%贬值的解释是“完善人民币报价机制所引发的一次性调整,不应该被理解为趋势性贬值①”。与官方乐观估计不同,“8.11”以来市场对人民币汇率贬值预期却在不断加强。因此,这一轮人民币汇率是对前期汇率“均值回归”的阶段性调整,还是趋势性贬值?如果人民币没有持续贬值的基础,那如何解释外汇市场人民币表现?

二、文献综述

已有文献中,与人民币汇率贬值相关的研究多集中在人民币贬值对宏观经济的影响,如周宇(2016)分析了人民币贬值对人民币国际化的影响[1]。谭小芬等(2017)分析了人民币贬值与我国跨境资本外流关系[2]。张天顶(2018)分析了汇率贬值与我国上市公司出口业绩的关系[3]。梁立俊等(2019)对“8.11”汇改后人民币持续贬值背景下中美贸易余额“不升反降”的机理进行了实证研究[4]。一些学者则对引起人民币汇率持续贬值的原因进行了探讨。管涛(2018)的研究表明经济快速增长引发的货币交易需求以及较低货币使用效率是引发我国“货币超发”的主要原因,但是“货币超发”与人民币汇率持续贬值之间没有必然联系[5]。周建等(2018)采用BVAR方法对人民币汇率是否存在持续性贬值态势及其影响因素进行了实证分析。研究表明,2014年以来人民币呈现趋势性贬值态势。国际收支变化和人民币贬值预期是引发人民币趋势性贬值的直接原因[6]。谢建国等(2019)采用事件研究法分析了国务院和中国人民银行等部委机构为稳定人民币汇率的公开表态的实际效果。研究表明,金融监管机构公开表态的实际效果整体不明显,但是“8.11”汇改以后政府机构相关言论会显著影响人民币汇率走势[7]。

梳理上述文献可以发现,现有文献虽然对2014年以来人民币汇率阶段性波动特征进行了理论和实证分析,形成了一些有意义结论,但是“8.11”汇改以来人民币持续贬值究竟是周期性波动还是趋势性波动缺乏系统、严谨论证。从问题导向上说,人民币汇率现实表现与官方陈述的“人民币没有持续贬值基础”不一致还缺乏系统深入研究。从实证分析上说,现有实证研究都采用了较为前沿计量经济学方法,如贝叶斯向量自回归模型(BVAR)。相对于传统计量经济学方法而言,这些方法尽管对样本容量要求不高,但是本质上它们都属于结构方程计量经济学模型。结构方程计量经济学模型由于缺乏理论基础,因此其变量选择或多或少呈现一定“随意性”,研究结论缺乏“稳健性”。对于人民币汇率表现究竟为趋势性还是周期性波动问题研究,本着“让数据自己开口说话”的时间序列分析方法不仅形成了完整、系统分析框架,而且其对数据处理不需要设定变量之间的“先验假设”,其研究结论的信度和效度更高。另外,由于理论模型设定和实证分析方法的差异,现有研究针对人民币汇率贬值原因的分析并不一致,如连平(2016)认为人民币阶段性适度贬值对国内投资影响不显著、对消费的影响是短期的,人民币并不具备趋势性贬值的基础②。周建等(2018)则认为人民币汇率贬值并不是人民币升值过程中由于暂时性随机冲击所引发的,而是由于国际收支变化、美国经济强劲复苏以及人民币贬值预期强化等所导致的趋势性贬值。

另外,从政策角度来说,一些学者或机构研究强调了周期性因素对人民币汇率波动的影响。如肖立晟等(2017)认为,人民币汇率会受到非理性预期惯性作用,放大单边市场预期,导致市场供求失真,出现汇率“超调”,人民币汇率呈现“顺”周期性波动特点[8]。吴安兵(2019)则强调了货币政策和供给冲击对人民币汇率波动的影响[9]。实际上,汇率作为沟通国内外市场的中介变量,影响其波动的因素非常复杂,分析影响人民币汇率主要因素的实证研究受到理论模型设定、样本区间选取的差异会使得研究结果存在较大差异。因此,精确获取引起人民币汇率波动的影响因素意义不大。相反,如何从人民币汇率波动的数据中将由于经济基本面变化的所引致的汇率确定性变化趋势和由于外生冲击所导致的随机性因素和周期性因素分离出来,有助于厘清人民币汇率是否存在“趋势性贬值”还是“周期性波动”,有利于从总体上把握人民币汇率变化的内在规律和特点,为正确理解人民币汇率波动和针对性出台相应汇率政策提供依据。

三、“8.11”汇改以来人民币汇率波动数据特征

在推动人民币汇率波动的各种可能因素中,既包括主导影响人民币汇率走势的持久性因素,也包括引起人民币汇率波动的暂时性因素。其中,我国宏观经济发展趋势及其与世界主要经济体经济发展对比状况是具有系统性特征的持久因素。在经济进入新常态背景下,“调结构”带来的经济增速放缓以及经济增长由高速度向高质量的转变,必然会反映到人民币汇率表现上来。同时,2014年以来美国经济复苏强劲、美元进入加息周期也会对人民币汇率表现产生持久性影响。另外,体现金融市场内生制度性的人民币汇率形成机制改革对人民币汇率也会产生持久影响。2005年以来,人民币汇率形成机制经历过多次重大调整。这些影响人民币汇率形成机制的制度性因素不仅影响时间长,而且会直接改变人民币汇率波动趋势。以上因素叠加的结果不仅驱动人民币汇率形成确定性或随机趋势,推动人民币汇率形成新的均衡水平,而且这些因素通过持久性冲击逐步“固化”于人民币汇率形成机制中。暂时性因素包括对外贸易引致的外汇供求变化、市场投机行为甚至心理因素等[10],这些影响因素影响人民币汇率短期波动,作用机理也得到了充分研究。

综上,人民币汇率波动主要源于两类冲击,一类是我国经济现实表现及其与主要发达经济体经济增长差异、人民币汇率形成机制重大调整等系统性金融制度变化等持久性因素,这类因素往往从长期决定人民币汇率变动方向;一类是短期内对外贸易引致的外汇供求变化、市场投机行为甚至心理因素等暂时性因素,这类因素容易在短期引发人民币汇率非理性波动。据此,我们提出以下三个问题:一是既然人民币汇率容易受到上述两类因素冲击,那么“8.11”汇改以来如何厘清人民币汇率变动中的持久性成分和暂时性成分,从而准确度量随机冲击,特别是其中暂时性冲击对人民币汇率影响。这个问题研究这将有助于厘清“8.11”汇改以来人民币汇率究竟是“浮动恐惧”还是趋势性贬值,为针对性制定人民币汇率政策提供决策依据。

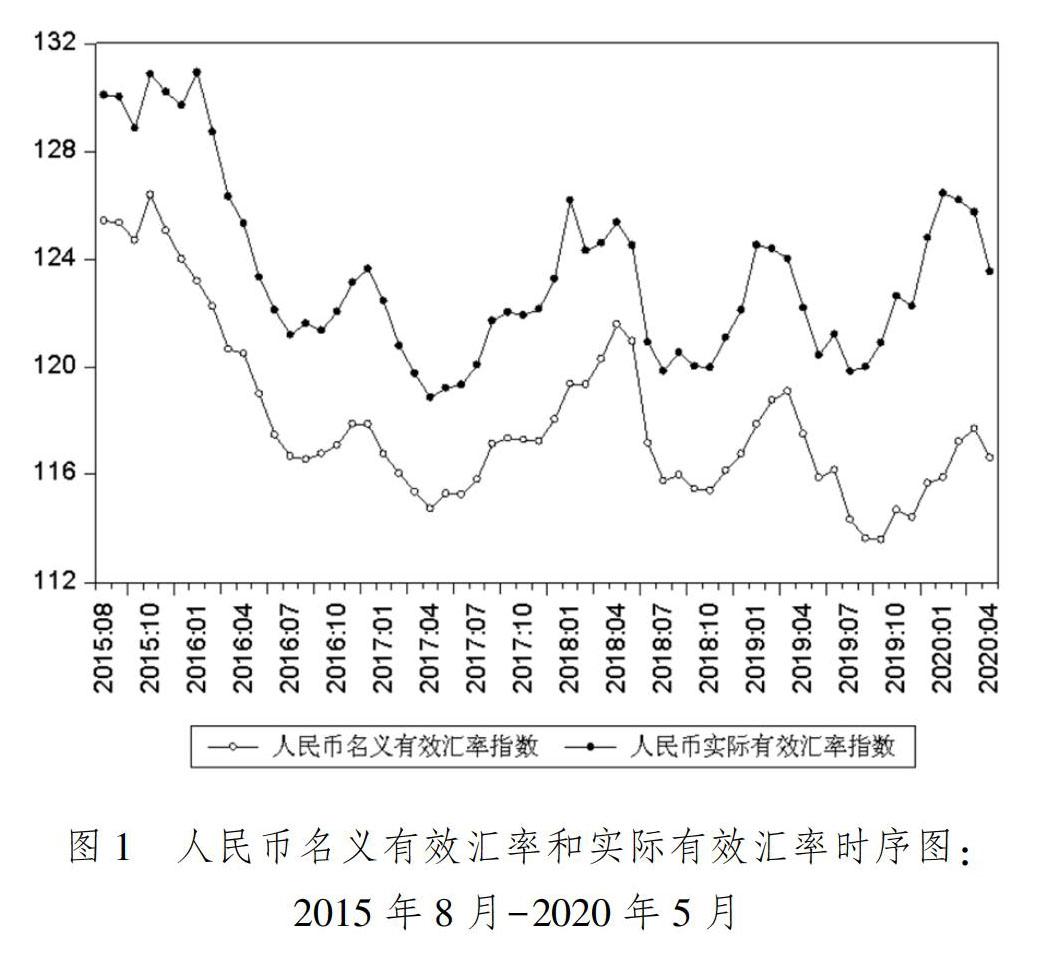

在分析人民币汇率波动特征上,一些学者可能考虑到美元是世界上最主要的国际货币,因此选择将美元兑人民币的双边汇率作为反映人民币汇率波动的特征变量。这种选择忽略了一个重要特征事实就是2005年7月的“汇改”就已经结束了人民币单一盯住美元的历史,实施以市场供求为基础,参考一篮子货币调节、有管理的浮动汇率制度,双边名义汇率难以准确反映本币内在价值。相对于双边汇率,用多边汇率更为科学。因为如果人民币兑美元升值,而对日元贬值,不论用哪种双边汇率都难以准确度量人民币汇率的这种变化所带来的影响。因此,以不同方式构建的篮子货币在评价汇率变动对进出口贸易或实际购买力影响上更有优势[11]。考虑贸易权重对汇率进行加权平均得到的有效汇率更能够准确反映本币总体波动状况及其在国际贸易和国际金融中的地位。其中,以贸易比重为权数对名义汇率进行加权平均就得到名义有效汇率,以贸易比重为权数对实际汇率进行加权平均就可以得到实际有效汇率。国际货币基金组织计算出了世界各国的名义有效汇率并定期在其官网数据库公布。如果有效汇率指数上升,则意味着该国货币升值,反之,则意味着该国货币贬值。图1为2015年8月-2020年5月人民币实际有效汇率和实际有效汇率时序图。分析图1可以发现,两个变量波动态势基本相同。考虑到人民币实际有效汇率指数采用CPI指数对名义有效汇率指数进行了调节,其变化更能够准确反映人民币汇率实际波动,因此选择2015年8月-2020年5月的人民币实际有效汇率数据作为反映人民币汇率波动的代理变量进行分析。

另外,分析图1还可以发现,“8.11”汇改至今,人民币实际有效汇率经历了“贬值→升值→再贬值→再升值”的反复震荡。“8.11”汇改的初衷是一方面为了兑现人民币汇率形成机制市场化程度提高的承诺,另一方面则是通过人民币汇率报价机制的改革推动人民币汇率双向浮动,改变市场预期,推进人民币汇率市场化改革进程。从政策实践上看,“8.11”汇改虽然推动实现了人民币汇率双向浮动,但引起了人民币汇率更大程度波动。在世界经济和中美政治、经贸关系不确定性增大的背景下,人民币作为风险资产的金融属性被放大,跨境资本外流,迫使央行不得不投入大量外汇储备来对冲人民币贬值,以此来打击外汇市场上做空人民币的势力。2017年以后,随着国内经济形势趋稳向好,人民币汇率得以重回小幅升值态势。为深入了解人民币汇率变动状况,需要结合人民币实际有效汇率指数变动率进行分析。通过对人民币实际有效汇率指数Yt进行自然对数的差分处理得到人民币实际有效汇率变动率ΔYt,以此作为反映人民币汇率变动的代理变量,结果如图2所示。分析图2可以发现,“8.11”汇改以来人民币汇率变化率整体变化幅度不大,但是在2018年7月出现一个奇异点,人民币贬值幅度高达2.9%。这是因为从2018年4月开始,尽管在我国宏观经济不断改善以及外汇储备开始趋稳回升的背景下,人民币汇率又开始了新一轮贬值通道。与此前大幅度干预操作不同,此次央行并没有直接干预外汇市场,只是暂停了使用人民币汇率中间报价机制的逆周期因子调节机制,导致人民币汇率继续走弱并在2018年7月达到低谷,从而引起人民币实际有效汇率变动率在2018年7月出现了奇异值。

为了从整体上把握人民币实际有效汇率变化率是否存在异常,将该对数差分序列进行计算归类,结果如表1所示。

分析表1可以发现, 58个样本观察值通过对数差分生成样本量为57的差分序列。在样本计算期内,人民币汇率贬值成为常态,但是绝大部分变化率均集中在以均值-0.9‰为中心的1倍标准差范围内,仅有2个异常值落在3倍标准差范围内,3倍标准差之外没有异常值出现。ΔYt序列J-B检验结果表明,ΔYt为正态分布序列,其分布示意图如图3所示。结合表2和图3的分析可以说明,人民币汇率变动整体上波动平稳,随机因素对人民币汇率波动冲击效应不大。

四、人民币汇率波动序列的属性分析

如何将人民币汇率序列中的确定性和随机性趋势分离出来,并将剩余平稳序列作为周期波动成分来分析人民币汇率波动短期特征,不仅是个经济问题,同时也是个技术问题。目前,估计时间序列周期的方法可以分为频域(frequency domain)分析和时域分析(time domain)。估计变量周期实践中广泛使用的各种滤波方法属于频域分析,即将时间序列看成多个不同频率的规则波叠加而成。这种先验验假设线性趋势成分为平滑曲线的行为,存在“虚假周期”的嫌疑,常见的分析方法如HP滤波、BK滤波等。同时,采用HP滤波得到的周期包含随机趋势将导致随机冲击的持久性效应被过度估计[12]。时域分析包括传统线性趋势分解法、一阶差分法和向量自回归法。线性趋势法和一阶差分法要求变量序列仅存在随机性趋势,而SVAR方法对样本量要求较高,在非大样本条件下应用不强。B-N分解技术源于Beveridge和Nelson(1981)提出的Beveridge-Nelson分解公式。他们从理论上证明了具有1阶单整的时间序列可以分解为长期趋势、随机趋势和周期性成分。其中,持久性成分包括确定性趋势与随机游走在内的随机趋势,而短期成分即包括剩余平稳序列,即“周期性”成分。由于B-N方法只要求变量序列为1阶单整序列,没有附加限制性使用条件和先验假设,因此本文也采用B-N分析方法对“8.11”汇改以来影响人民币汇率波动的持久性因素和暂时性因素进行分析,以厘清“8.11”汇改以來人民币汇率波动究竟属于“浮动恐惧”还是趋势性贬值并据此提出针对性政策建议。

(一)趋势属性分析

对于金融时间序列而言,受到市场交易主体异质性等市场噪音的影响呈现常态化波动态势,如何合理将变量中长期趋势和周期性波动成分分离(即去势)是理解变量波动特征的关键。现代计量经济学方法研究表明,变量趋势方法依赖于时间序列变量的趋势属性,即变量是趋势平稳还是差分平稳序列。对于非平稳时间序列,其趋势表现为随机性还是确定性可以通过ADF检验来进行识别。对于给定时间序列{xt},其具体操作方法为:

Δxt=α+β·t+δxt-1+β1·Δxt-1+…+βp·Δxt-p+μt(1)

(1)式引入了表示确定性趋势的时间变量t。如果检验结果表明为{xt}存在单位根且变量t前面的回归参数显著异于0,则{xt}表现为确定性趋势;反之,则变量{xt}的变动表现为随机性趋势。如果{xt}不存在单位根且变量t前面的回归参数显著异于0,则{xt}表现为确定性趋势;反之,则说明{xt}存在确定性与随机性混合时间趋势。

对于确定性时间趋势序列而言,变量将围绕其趋势平稳波动,属于趋势平稳时间序列。对于这种类型时间序列,只需要正确估计其确定性趋势就可以实现将长期趋势与平稳序列的分离。由于随机性时间序列存在单位根,随机冲击对变量变动存在持续长期的影响。要得到平稳时间序列,只能通过差分的方法以消除随机性趋势。对于既包含长期“引力线”作用,又包括随机波动的确定性与随机性时间序列变量,序列将围绕其长期趋势上下波动,但是其退势得到的波动不平稳,属于随机波动。对于具有这种特征的时间序列变量,需要先估计出其长期趋势,然后再进行退势处理以分离出剩下的不平稳序列。因此,要判断特定时间序列变量类型,需要首先分析该变量序列的趋势类型,以判断其属于趋势平稳还是差分平稳或者兼而有之。从图1可以发现,在样本期内人民币实际有效汇率呈现不规则的周期性波动。这种波动在短期内即没有呈现出随着时间变化而递减的趋势,也没有体现包含确定性和随机性趋势。为了研究人民币汇率变动特定,需要首先对人民币实际有效汇率采用模型(1)的形式进行统计检验,以判断其变动的趋势类型,确定恰当趋势分离方法。同时,为了保证分析结果准确性,还同时采用PP单位根检验和KPSS检验进行比较,结果如表2所示。

分析表2可以发现,无论是采用PP方法、KPSS方法亦或ADF方法,其结果都显示人民币实际有效汇率对数序列不存在趋势平稳,而是非平稳的I(1)过程。同时,在5%显著性水平下,截距项的参数显著异于0,斜率项前的参数显著为0,说明原变量序列{Yt}为存在1阶单位根的随机趋势序列。由于本文定义的{Yt}为原变量序列求取自然对数得到,因此ΔYt即为人民币实际有效汇率变动率。对{Yt}的单位根检验结果来看,原变量序列并不存在明顯趋势项,说明人民币实际有效汇率变动率并没有形成持续贬值的趋势。ADF检验结果表明,人民币实际有效汇率指数变动率与其一阶滞后项显著相关,代表人民币实际有效汇率变动率存在短期自我调整行为,由此说明人民币实际有效汇率对数序列存在平稳随机过程,即真实周期成分。为了分离得到其真实周期成分,有必要对{Yt}进行趋势周期分解,在得到其确定性趋势与随机趋势基础上得到其真实周期成分。

(二)人民币实际有效汇率指数的趋势周期分解

B-N分解最初是用来研究经济周期而产生的方法。早期主要是依据经济增长率的“拐点”来确定经济周期,但是在世界经济走出“滞胀”以后经济增长率的拐点不明显,同时采用拐点来判断经济周期的方法也无法研究经济增长过程中不同冲击的影响。Beveridge和Nelson( 1981)认为一国经济增长率不仅受到技术进步等因素的影响,同时也会受到随机冲击和周期性因素的影响[13]。根据这一判断,他们将影响一国经济增长率因素分为确定性趋势成分、随机趋势和周期成分。“8.11”汇改以来人民币汇率遭受了多次负面随机冲击,为了定量分析这些随机冲击对人民币汇率波动影响程度,同时也为了厘清人民币汇率是否在受到这类随机冲击影响下存在持续贬值趋势,接下来采用B-N分解法来研究“8.11”汇改以来人民币汇率波动特征。根据B-N理论,如变量序列{Yt}为1阶单整序列,即Yt~I(1),那么其一阶差分序列ΔYt为平稳时间序列,即ΔYt~I(0)。根据Wold定理,ΔYt可以由一个均值为0的ARMA(p,q)过程来表达,而MA(SymboleB@)又可以表示ARMA过程。若μ为ΔYt的长期均值,εt~iid(0,σ2),那么ΔYt可以表述为:

ΔYt=μ+φ(L)·εt=μ+εt+λ1εt-1+λ2εt-2+…(2)

按照B-N分解理论,若Yt的初始值为Y0,那么Yt的确定性趋势可以表示为:

DTt=Y0+μ·t(3)

其中,Y0为初始样本值(即2015年8月人民币实际有效汇率对数值4.868227)。由样本计算得到μ的估计值为-0.001137,说明在样本期内,人民币实际有效汇率呈现贬值态势。这一估计结果与图1的直观判断相吻合。根据(3)式计算确定性趋势DTt,结果如图4所示。

图4反映了人民币实际有效汇率确定性趋势成分。分析图4可以发现,样本期间内人民币实际有效汇率呈现贬值态势。2014年以来,受到经济结构转型、化解前期经济积累的各种风险的影响,我国经济下行压力较大。从国际上看,2016年特朗普当选美国总统以后,将中国确立为“战略性竞争对手”,对外政策上奉行“美国优先”战略,在中美交往中将经济问题政治化,使中美贸易摩擦常态化并向长期化、复杂化方向发展。同时,日本、欧盟等其他世界主要经济体经济复苏乏力,导致世界经济不确定性增加。从国内来说,在持续多年高速增长后,受到“增长速度换档期、结构调整阵痛期和前期刺激政策消化期”等诸多因素影响,中国经济进入“新常态”,GDP年均增速从2014年以前的9.8%下降至7%左右的中高速增长。从世界经济形势和国内各项改革工作推进进行来看,我国经济增长速度趋缓不是偶然发生的,而是将有可能持续十多年的状态[14]。作为两种货币兑换价格,汇率反映了本国货币的对外价值,其定价基础受到经济、政治等诸多因素影响,同时又与本国开放程度、金融市场发展程度息息相关[5]。在中国经济进入“新常态”以及世界经济走向不确定、世界金融市场动荡加剧、中美经贸摩擦复杂化和我国经济下行压力增大等因素综合作用下,人民币汇率走弱在意料之中。

尽管在样本期内人民币呈现贬值态势,但是并不能由此说明人民币存在持续贬值的基础。这一点可以从如下几点来说明:首先,“8.11”汇改以来人民币实际有效汇率指数的单位根检验结果表明,人民币实际有效汇率指数并不存在趋势平稳,说明人民币实际有效汇率指数并没有表现出长期持续性贬值态势,但是“8.11”汇改以来人民币汇率受到负面随机冲击比较多(表2)。由于人民币实际有效汇率序列是非平稳的1阶单整序列,这种负面冲击不会随着时间推移而消失,而是会累积叠加,导致人民币汇率呈现贬值态势。

其次,从人民币实际有效汇率指数变动率分布来看,在57个月份样本中,有41个月份(71.93%)的变动率有集中在以均值为中心、1倍标准差范围内;有14个月份(24.56%)的变动率集中在以均值(-0.009)为中心、1倍标准差范围内;只有2个月份(占总月份比率为3.51%)的变动率集中在均值为中心,3倍标准差范围内。这两个值分别出现在2018年2月和2018年7月。2018年年初,人民币汇率延续2017年年末的持续升值趋势,在持续升值预期作用下,2018年2月份人民币兑美元汇率较上年末升值3.91%,人民币汇率中间价达到阶段性低点6.2882。2018年4月中旬以后,在人民币连续升值数月的情况下,市场对人民币汇率贬值预期增加,人民币兑美元开始呈现贬值态势并于6月中旬以后人民币贬值速度加快,在2018年7月人民币兌美元汇率收报于6.6246,较2018年6月中旬累计贬值3.5%。此时,市场悲观情绪再次累积,人民币汇率“破7”论再次甚嚣尘上。尽管如此,在样本分析区间内人民币实际有效汇率变动率没有出现超出3倍标注差的异常波动值,汇率波动依然在合理区间内,市场波动更多体现为情绪化波动,而非趋势性大幅波动,人民币汇率持续大幅度贬值态势没有形成。

最后,经济下行并不等于经济停滞。理论上,汇率的中长期走势取决于经济基本面,短期走势取决于市场上外汇供求关系与市场情绪。从经济发展韧劲上看,中国经济基本面长期向好趋势没有改变。通过“调结构”、“转动能”,推进从“数量型发展向质量型发展转型、从规模性扩张向质量效益型发展转型、从要素驱动型发展向质量驱动型发展的转型”的发展战略来提高我国资源配置效率,为中国经济高质量发展奠定良好基础。围绕供给侧结构性改革、强化创新驱动的作用、优化市场配置效率和创新效率,实现经济发展新旧动能转换的系列改革稳步推进,中国经济抗压能力、承受能力和经济韧性会不断加强,为推进人民币汇率市场化改革奠定良好经济基础和市场环境。2019年我国GDP为15.54万亿美元,同比增长6.1%,占世界GDP比重超过16%,GDP世界排名继续位居第二位,是同期排名世界第三位日本GDP的3倍左右。在此背景下,人民币持续贬值的基础并不存在。由于汇率为逆周期变量,而市场情绪是顺周期变量,在人民币汇率经历了长达10年左右持续单边升值的情况下,中国经济从高速增长转向中低速度增长必然会改变市场情绪,非理性预期则强化了这种市场情绪,引发市场恐慌,人民币汇率出现“超调”。可见,人民币汇率现实表现符合经济理论,人民币汇率持续贬值的经济基础并不存在。

根据B-N理论,由于ΔYt的长期均值μ不显著,变量序列ΔYt的周期成分Ct可以表述为:

Ct=limk→SymboleB@{[(ΔY^t(1)-0)+(ΔY^t(2)-0)+…+(ΔY^t(k)-0)]}(4)

令Wt=ΔYt-μ,则Wt~I(0)。根据Wold定理,Wt可以由一个均值为0的ARMA(p,q)随机过程来表达,用ARMA(p,q)模型估计W^t(j),带入(4)式得到周期成分表达式:

Ct=-[∑4j=1W^t(j)+φW^t(4)/(1-φ)](5)

其中,φ为Wt估计方程ARMA(p,q)的AR项系数。通过对Wt序列的相关图和偏相关图的分析并经过多次拟合、比较,选择6阶自回归模型来对Wt的波动特征进行拟合,结果如下:

Wt=-0.0004-0.398·AR(6)

(-0.418) (-2.405)(6)

分析(6)式可以发现,此时φ=-0.398,同时ΔYt的长期均值μ不显著,再次验证了原变量序列Yt不存在显著趋势项特征,即人民币实际有效汇率从长期来看并没有呈现持续贬值态势的判断。将(6)式得到的φ值带入(5)式计算,得到变量序列的周期成分,如图5所示。

分析图5发现,人民币实际有效汇率指数的周期成分呈现“微波化”倾向,说明人民币汇率对各种外在随机冲击的反应比较敏感,市场力量在人民币汇率形成机制过程中的作用不断增强。另外,周期性因素占当期人民币实际有效汇率的比重不大,间接说明了货币当局较好把握了人民币外汇市场的“渐进性”和“可控性”原则[15]。参照通行的周期“峰-峰”划分方法,同时结合人民币实际有效汇率周期波动特征,将图5中人民币实际有效汇率周期成分划分为6个完整周期,在图中用虚线标识。

第一个周期为2016年2月-2016年9月。 “8.11”汇改以来,人民币呈现持续快速贬值态势。为了遏制这种势头,央行再度改变了人民币兑美元汇率中间价的定价机制、在国内外汇市场上卖出美元来稳定人民币汇率、加强资本外流管制以及缩小在岸和离岸人民币汇率差额来遏制套汇投机行为。通过这一系列操作,人民币汇率初步遏制了持续贬值势头。在2016年2月形成一个峰值,但是受到人民币贬值预期、国内经济下行导致投资回报率下降以及美联储进入新的加息周期的影响,人民币汇率在周期性波动中继续呈现下跌态势,直接导致了人民币汇率波动的第二轮周期的形成。

第二轮周期为2016年9月-2017年6月。随着2016年下半年以来经济“硬着陆”风险消失以及2017年中国经济表现好于预期,同时一系列外汇管制措施的出台,导致了人民币兑美元汇率持续走强,并在2017年6月达到一个峰值,但是受到美联储加息预期影响,人民币汇率开始走弱,直接导致了人民币汇率波动的第三轮周期的形成。

第三轮周期为2017年6月-2018年2月。2017年7月以后,特朗普总统减税方案获得参议院支持、美联储加息以及年底购汇需求增加,导致人民币汇率在2017年8月加速升值以后开始出现涨跌互现的双向波动,而2018年美元指数开始强劲反弹,人民币汇率呈现走弱态势,导致了人民币汇率波动的第四轮周期形成。

第四轮周期为2018年2月-2019年2月。随着4月下旬以后美元指数强势反弹,全球资本市场多数下跌等市场负面情绪影响以及9月美联储宣布加息的影响,人民币兑美元汇率随之承压走弱。2018年11月,国家召开民营企业座谈会以及中美领导人通话,提振了市场信心,人民币汇率大幅跳升并于2019年2月达到峰值,但是随着中美贸易摩擦升级,人民币汇率掉头转贬,导致了人民币汇率波动的第五轮周期形成。

第五轮周期为2019年2月-2019年7月。2019年中美贸易摩擦成为影响市场情绪和人民币汇率波动的主要因素。随着美国对华加征关税力度不断加码,人民币汇率呈现贬值态势。2019年5月1日,第十轮中美经贸高级别磋商,人民币汇率围绕6.89上下波动。2018年5月9日,美国单方面宣布将对2000亿美元中国输美商品加征的关税从10%上调至25%,中美贸易摩擦升级,人民币汇率面临较大贬值压力。2019年6月18日,习近平主席同特朗普总统通电话。6月29日,中美元首同意重启两国经贸磋商,美方表示不再对中国出口产品加征新的关税。中美贸易争端的不确定性使得外汇市场上人民币汇率持续震荡,并导致第六轮波动周期形成。

第六轮周期为2019年7月-2020年1月。随着中美贸易摩擦升级,2019年8月美国威胁对中国输美的3000亿出口产品发出关税威胁,同时美国财政部宣布中国为“汇率操纵国”,人民币汇率呈现加速下跌势头,8月5日和8月8日人民币汇率先后破“7”。2019年9月-12月,中美贸易摩擦趋缓,美国推迟加征关税,人民币汇率重拾上涨势头,但是受到2020年年初突发“新冠”疫情影响,人民币汇率在2020年1月以后呈现下跌态势,新一轮人民币汇率变动周期正在形成。

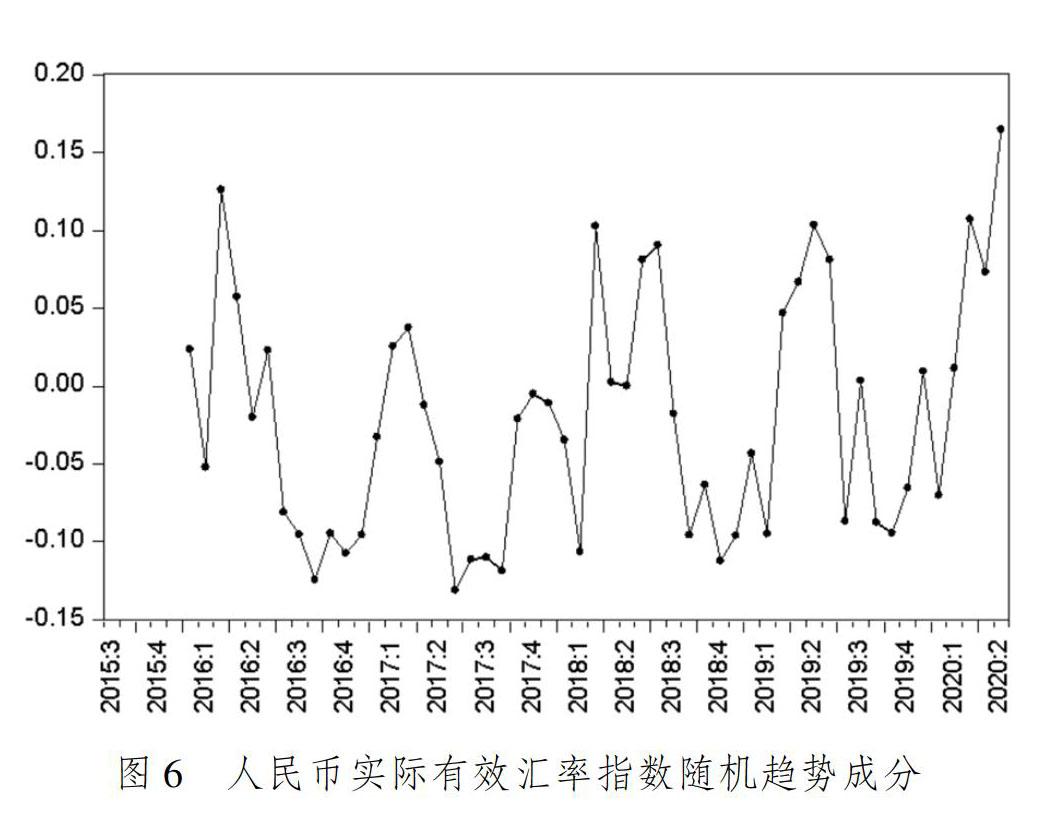

(三)人民币汇率的随机趋势

由于人民币实际有效汇率指数为1阶单整的随机过程,因此外在随机冲击不仅会使得人民币汇率产生周期性波动,而且每次随机冲击都会不断累积,形成人民币汇率波动的随机趋势。在分离出人民币实际有效汇率指数确定性趋势DTt和周期成分Ct基础上,只需要用人民币实际有效汇率指数序列减去相应的DTt和Ct序列,就可以得到人民币实际有效汇率的随机趋势,结果如图6所示。

分析图6可以发现,随机趋势对人民币汇率影响是双向的,这再次验证了上文结论,即在各种随机冲击影响下,人民币汇率并没有呈现趋势性贬值态势,而是涨跌互现。这一现象一方面说明“8.11”汇改以来多空双方围绕人民币汇率进行了激烈博弈,另一方面间接证明了人民币市场化取向改革的成就。2005年7月人民币汇率形成机制改革后长达十年时间里,人民币主要呈现单边升值状态。人民币单边升值固然反映了中国经济建设成就,但是作为一种风险资产,人民币持续单边升值不仅说明人民币汇率缺乏弹性,而且增大了人民币汇率管理的制度成本。市场经济条件下,资本市场上不存在“只涨不跌”或“只跌不涨”的金融产品。尽管2009年试点跨境人民币业务以来,海外配置人民币资产的需求不断增加,但是人民币依然是风险资产,而不是避险资产。一旦受到负面外部冲击,市场非理性避险情绪會急剧升温,导致人民币呈现单边贬值态势,而“8.11”汇改以来“涨跌互现”的现象恰好证明了人民币汇率灵活性和弹性在不断提高。人民币汇率双向波动不仅有助于瓦解长期以来形成了人民币单边升值的路径依赖,推动人民币汇率市场化改革,而且在人民币汇率“涨跌互现”有助于促使跨境资本流动正常化,有利于保持我国货币政策独立性。

(四)随机冲击对人民币实际有效汇率的持久性分析

上文研究表明,人民币实际有效汇率指数为非趋势平稳序列,不同时期的随机冲击并不会随着时间的变化而消失,而是会逐期叠加影响人民币实际有效汇率表现。一个自然的问题是如何度量这种随机冲击对人民币汇率长期波动的影响。参考前人研究,本文使用Cochrane(1998)提出的方差比统计量来揭示各种随机冲击对人民币汇率波动的影响[16]。从上文人民币实际有效汇率对数序列Yt单位根检验过程可以发现,Yt为包含截距项的随机游走序列,其1阶差分序列ΔYt反映了当期随机扰动,其方差大小则反映了随机成分的波动。同时,Yt前向k阶差分序列的方差Vk=VAR(Yt+k-Yt)在k趋于无穷大的条件下度量了人民币实际有效汇率的长期波动。另外,虽然当期随机冲击会对未来人民币汇率波动产生持久影响,但t期的随机冲击对未来t+k期波动的影响会随着k值增大不断减弱。据此,定义变量ΔYt(即人民币实际有效汇率变动率)方差V1作为人民币实际有效汇率短期波动的指示变量。Cochrane定义的方差比为:

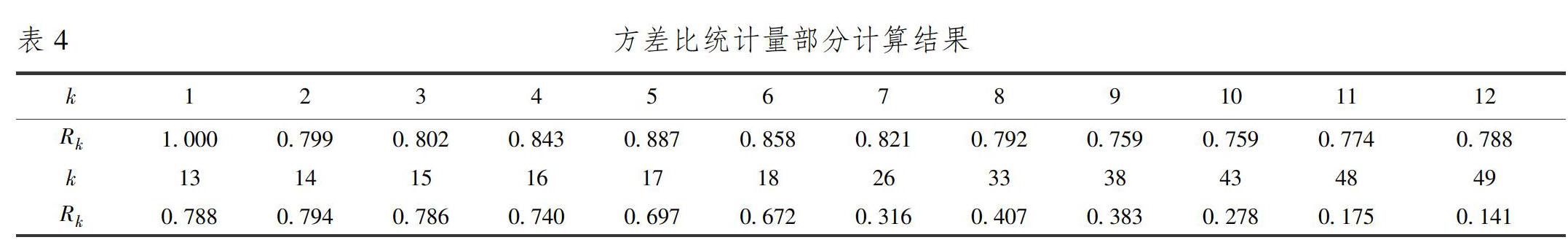

Rk=k-1Vk/V1(7)

当k→SymboleB@时,R=limk→SymboleB@Rk,反映了随机冲击对人民币实际有效汇率增长率波动的影响。同时,Cochrane证明了由(7)式定义的变量Rk在数值上等于Yt中随机趋势的方差与Yt总方差之比,其大小反映了变量序列中随机趋势对引起变量波动的程度。R越大,说明随机趋势对Yt波动的影响越大。对于人民币实际有效汇率指数来说,其对数差分序列ΔYt反映了不同时期人民币实际有效汇率波动的变动率。分析ΔYt序列可以发现,人民币实际有效汇率变动率从-2.934%至2.341%,其方差V1为1.18×10-4。对于Vk,例如当k取5时,V5=5.15×10-4,相应的R5=5-1×V5/V1=0.887,部分计算结果如表4所示。

分析表4可以发现,随机冲击对人民币实际有效汇率指数波动存在长期显著影响,如k=33时,即在随机冲击发生33个月以后,这种随机冲击所起的波动占比约为40%。随机冲击加剧了人民币汇率的波动和周期形成,而减弱各种随机冲击有利于稳定人民币汇率,瓦解市场对人民币汇率长期以来形成的单边变动预期。从短期来看,随机冲击对人民币实际有效汇率指数的影响最大达到了88.7%,说明人民币实际有效汇率在特定时期的波动都是由于随机冲击所引起的。因此,人民币汇率市场化取向的改革,并不是取消政府对外汇市场干预,实现“清洁浮动”;相反,在世界经济和金融形势复杂加深的背景下,政府对外汇市场干预的及时性、干预手段、干预方式、干预节奏和调控艺术要求更高。在人民币汇率面临周期性下行或者负面随机冲击时,货币当局应该及时对外汇市场进行适当干预来降低人民币汇率波动。

五、结论与启示

采用Beveridge和Nelson提出的对非平稳时间序列进行分解的方法,将2015年8月人民币汇率制度改革以来的人民币实际有效汇率指数分解为确定性趋势成分、随机趋势成分和周期成分。其中,随机趋势和周期成分统称为随机成分。通过对这三个成分分析有助于厘清“8.11”汇改以来人民币汇率贬值机制。确定性趋势分析表明,尽管“8.11”汇改以来人民币汇率虽然呈现贬值态势,但是从人民币实际有效汇率指数的非趋势平稳特征、人民币实际有效汇率变动率范围以及中国宏观经济基本面表现等三方面研究表明人民币汇率并没有形成长期贬值趋势。人民币汇率周期成分研究表明人民币实际有效汇率指数的周期成分呈现“微波化”倾向,说明人民币汇率对各种外在随机冲击的反应比较敏感,市场力量在人民币汇率形成机制过程中的作用不断增强。随机趋势成分研究表明短期内人民币汇率波动主要是由于随机冲击所引起的,同时随机冲击加剧了人民币汇率的波动和周期形成。在当前受“新冠疫情”常态化、中美贸易摩擦复杂化以及世界经济走势不确定背景下,人民币汇率在2020年1月后面临新一轮贬值压力,新一轮人民币汇率变动周期正在形成。

基于上文分析结论,本文提出如下政策建议:

2005年7月人民币汇率形成机制改革以来,人民币汇率进入长达10年左右的升值通道,人民币单边升值成为2005年“汇改”的主基调。2015年“8.11”汇改使得人民币兑美元汇率中间价由上日收盘价来确定,直接导致人民币兑美元意外脱钩,一定程度上导致了市场情绪波动,而中国经济进入“新常态”以及美国结束量化宽松货币政策、美元进入加息周期又加剧了市场情绪波动,推动了人民币贬值预期形成,导致了人民币外汇市场震荡。在资本市场上,市场出清条件下并不存在持续单向变动的金融资产,人民币作为一种风险资产也不例外。判断“8.11”汇改以来人民币汇率贬值的主基调是否正常关键要看人民币汇率对调节国际收支平衡的杠杆作用是否能够正常发挥。本文研究表明,“8.11”汇改增大了人民币汇率双向浮动,是人民币汇率市场化改革重要成果,同时人民币汇率在长期也不存在贬值趋势,而人民币双向浮动有利于推动人民币汇率市场化改革进程,增强我国货币政策独立性。因此,要坚持强势人民币理念,不为市场预期左右。强势人民币不等同于人民币“只升不贬”,人民币的“强势”体现在对中国经济基本面不支持人民币趋势性贬值的基本判断、体现在中国经济长期趋稳向好的自信。

在社会主义市场经济改革深入推进背景下,反映在外汇市场上,就是要克服人民币“浮动恐惧”,增大对人民币汇率波动的容忍度。这是因为外汇市场交易主体异质性使得外汇市场充斥各种“噪音”。有看多的、就有看空的,有注重外汇市场长期因素的、就有关注外汇市场短期因素的,有关注实体经济表现的、就有关注虚拟资本回报率的,“噪音”的存在、预期的分化才导致了市场的产生。“8.11”汇改使得人民币在外汇市场上“涨跌互相”成为常态,人为采取非市场化手段来干预汇率波动反而会适得其反,不利于外汇市场出清。因此,包括政府在内的各市场主体都要适应和接受人民币汇率“涨跌互现”、“双向波动”的“新常态”,克服“浮动恐惧”,善于利用金融避险工具来规避汇率波动所产生的金融风险。

由于中国市场化进程较短,金融市场建设不完善,金融市场不成熟,金融工具不丰富,金融市场微观交易主体接受市场化洗礼的时间较短,特别是在世界经济走势不确定、中美经贸关系复杂化以及“新冠”疫情常态化背景下,市场负面情绪容易因为突发随机事件而累计释放,造成人民币汇率短期内大幅波动。本文研究表明,人民币实际有效汇率指数为1阶非平稳随机过程,各种随机冲击对人民币汇率影响将会长期存在。从2014年人民币汇率表现看,人民币汇率并不是由贸易收支状况决定的,而更多具有资产价格属性。资产价格和商品价格最大的差异是商品价格容易形成超调[17],加剧人民币汇率非理性波动。因此,人民币市场化取向改革并不意味着对货币当局对外汇市场实行“自由放任”的政策。在人民币汇率受到突发随机事件冲击引起人民币汇率短期剧烈波动,偏离其长期均衡水平時,需要采用直接或间接手段来进行适当干预,避免市场情绪的顺周期性加剧人民币汇率震荡,弥补“市场失灵”,降低其对实体经济产生的负面冲击。

注释:

① 相关内容见第一财经报道:https://www.yicai.com/news/4668292.html。

② 上海证券报:人民币不存在趋势性贬值基础https://finance.huanqiu.com/article/9CaKrnJT4Pv。

参考文献:

[1] 周宇.论汇率贬值对人民币国际化的影响——基于主要国际货币比较的分析[J].世界经济研究,2016(4):3-11,30,134.

[2] 谭小芬,金玥.人民币汇率贬值与跨境资本流动[J].国际贸易,2017(7):54-61.

[3] 张天顶,吕金秋.汇率贬值是否影响了我国上市公司出口?[J].世界经济研究,2018(8):49-61,136.

[4] 梁立俊,龚雷豫,吴帆.人民币贬值预期下的“通缩效应”与中美贸易余额[J].国际经贸探索,2019,35(9):50-62.

[5] 管涛.货币供应与汇率:中国“货币超发”必然导致人民币贬值吗?[J].金融研究,2018(12):19-36.

[6] 周建,郑玉琪,崔畅.人民币汇率贬值的机制研究——基于2014年以后走势的理论和实证分析[J].财经论丛,2018(5):47-57.

[7] 谢建国,贾珊山.公开市场表态稳定了人民币汇率吗?:基于2014~2017年人民币汇率干预事件的研究[J].世界经济研究,2019(1):18-30,135.

[8] 肖立晟,张潇.人民币汇率的逆周期性[J].中国金融,2017(16):65-66.

[9] 吴安兵,金春雨.货币政策、产出冲击对人民币实际汇率波动的影响效应[J].国际金融研究,2019(12):23-32.

[10]田涛.基于EEMD方法的人民币汇率波动因素分析[J].商业研究,2016(3):69-75.

[11]管涛.尊重价值规律:人民币汇率形成机制改革未来之出路[J].金融研究,2016(2):113-120.

[12]张超,侯凯.农产品价格B-N分解与随机冲击的惯性研究[J].商业研究,2019(7):127-132.

[13]Beveridge S, Nelson C R. A new approach to decomposition of economic time series intopermanent and transitory components with particular attention to measurement of the “business cycle”[J]. Journal of Monetary economics, 1981,7(2): 151-174.

[14]胡乃武,田子方.新常态下我国经济增长的基本特征及前景[J].经济纵横,2015(8):1-6.

[15]刘尧成.“汇改”以来人民币汇率的波动特征与政策选择[J].上海经济研究,2010(1):26-34.

[16]Cochrane J H. How big is the random walk in GNP?[J]. The Journal of Political Economy, 1988: 893-920.

[17]管涛.四次人民币汇改的经验与启示[J].金融论坛,2017(3):3-8,18.

“Fluctuation Fear” or Trend Devaluation?An Analysis of RMB Exchange Rate

Depreciation Mechanism since the “8.11”Exchange Rate Reform

TIAN Tao1,XU Yang1,LI Jing-yun2

(1.School of Economics and Management, Hubei University of Science and Technology, Xianning 437100,

China;2.Library of Hubei University of Science and Technology, Xianning 437100, China)

Abstract:Using the method of decomposing non-stationary time series proposed by Beveridge and Nelson, the real effective exchange rate index of RMB is decomposed into deterministic trend component, random trend component and periodic component since the “8.11” exchange rate reform to study the formation mechanism of RMB exchange rate.The deterministic trend analysis shows that although the RMB exchange rate has been devalued since the “8.11” exchange rate reform, the non-trend stationary characteristics of RMB real effective exchange rate index, the fluctuation range of RMB real effective exchange rate and China′s macroeconomic fundamentals show that the RMB exchange rate does not show a long-term depreciation trend;that China′s economy has entered a “new normal” economy, the strong recovery of the US economy and the US dollar′s entry into the interest rate increase channel are the main reasons for the continuous depreciation of RMB, while the pro cyclical nature of market sentiment aggravates the downward pressure on the RMB exchange rate;research on the cyclical components and stochastic trend components of RMB exchange rate shows that the RMB exchange rate has been more sensitive to various external random shocks since “8.11”,the two-way fluctuation of RMB exchange rate presents a normalized trend, and the role of market forces in the formation mechanism of RMB exchange rate is increasing.

Key words:“8.11” exchange rate reform; RMB exchange rate; B-N decomposition

(責任编辑:周正)

收稿日期:2020-07-09

作者简介:田涛(1979-),男,湖北仙桃人,湖北科技学院经济与管理学院副教授,经济学博士,研究方向:国际金融与国际宏观经济学;许泱(1981-),本文通讯作者,男,湖北咸宁人,湖北科技学院经济与管理学院副教授,经济学博士,研究方向:经济统计与计量分析;李敬云(1968-),女,武汉人,湖北科技学院图书馆馆员,研究方向:图书情报学。

基金项目:教育部人文社会科学研究青年基金项目,项目编号:17YJC630191;湖北科技学院校内科研发展基金国家级科研培育计划项目,项目编号2020-22GP09。