基于固定效应模型的私募股权与股价崩盘风险研究

李 荦

(巢湖学院 工商管理学院,安徽 巢湖 238000)

近年来,随着我国资本市场规模的快速增长,中国募资门槛的不断开放以及退出渠道的畅通,私募股权投资行业在中国蓬勃发展,其成交额于2015年达到最高,约为4.5万亿美元。私募股权投资指的是私募基金对于非上市公司进行权益投资,并通过IPO、管理层回购、兼并与收购等方式退出以获利,私募股权投资者会入股具有发展潜力的未上市公司,并通过推动其IPO上市去获得收益,并且由于许多私募股权基金的管理人具有丰富的行业投资经验以及深厚的社会资本,会使许多普通的投资者认为具有私募股权投资者参与的上市公司的股价崩盘风险较低。

一、文献综述

目前,国内外学者关于私募股权投资与股价崩盘的研究较少,国外学者关于私募股权投资的研究多集中于其和IPO抑价的关系,Megginson and Weiss认为私募股权投资在进入目标企业后,往往会采取某些措施来提升企业价值,例如安排人员参与公司的经营管理、与目标公司签订对赌协议等,由于私募股权投资能够吸引质量更高的承销商和审计师,因此投资者往往认为能够获得私募股权投资支持的企业具有更加良好的资质[1]。Nick Wilson等研究发现在全球经济衰退期间,相对于其他非收购公司,具有私募股权投资背景的英国公司在生产率、利润率和营运资金管理层面表现更佳,私募股权公司既能够为企业提升价值,又能及时采取有效措施去协助其投资对象[2]。国内学者关于私募股权投资的研究更加细化,研究内容更倾向于私募股权投资中的对赌协议分析、企业价值评估以及风险管理,而直接对私募股权投资与股价崩盘风险相关性进行研究的文献较少。王晶晶等以2013—2016年的创业板上市公司为研究对象,研究发现私募股权投资与股价同步性呈负相关,而良好的制度环境能增强私募股权投资对股价同步性的抑制作用[3]。

关于股价崩盘风险,国外学者多从信息透明度、高管代理、公司避税层面研究股价崩盘的影响因素。Hutton等认为当公司财报信息的透明度较低时,外界获取的异质信息较少,从而会增加股票暴跌的风险[4]。Kim研究发现高管在制定公司发展策略时会存在短视行为,忽视公司的长远发展,最终导致股价崩盘[5]。我国的证券市场中,关于股价崩盘的研究多集中于衡量与机构投资者持股、内部控制制度、信息披露、审计师声誉等的相关性,而较少有关于私募股权投资对于股价崩盘的研究。方明等认为机构投资者可以依托调节管理层的权利来缓解股价崩盘风险,而许年行等早先却从机构投资者的“羊群行为”展开研究,认为其提升了股价崩盘的风险[6];林乐和郑登津从股价崩盘的视角研究退市监管的作用,发现受退市规则影响的公司比不受其影响的公司股价崩盘风险显著降低[7]。

二、研究假设

私募股权投资者通过对目标企业进行投资与管理,帮助其在资本市场上市。私募股权投资者对被投资企业的管控越多,其上市后股价崩盘的风险越小;私募股权投资者的声誉越好或者其投资金额越大,该公司的股价崩盘风险越小。据此,我们认为私募股权投资者与其投资的上市公司的股价崩盘风险具有一定的相关性。王晶晶和刘沛研究发现相对于没有私募股权投资,有私募股权投资的公司上市后其股价崩盘风险更小,她将选取的样本公司归纳为有私募股权投资入股组和无私募股权投资入股组,比较分析这两组公司在上市后是否存在股价崩盘行为,由此得出结论:有私募股权投资的企业其股价崩盘风险要小于没有私募股权投资的企业,私募股权投资者除了能给企业提供资金支持以外,还带来了先进的管理经验和战略指导[8]。基于此,我们进一步分析私募股权自身相关特征与公司崩盘风险的相关性。

假设1:进入目标公司的私募股权投资者数量越多,其上市后的股价崩盘风险越小。

多家私募股权投资者同时进入目标企业中,从侧面可以说明这是对企业发展的高度认可,反之,企业具有多家私募股权投资的支持,能对其未来发展创造一定的有利条件,私募股权投资机构进入目标企业的数量越多,其对于上市公司股票价格的影响越显著,则公司的股价崩盘风险越小。

假设2:私募股权投资占企业的股份比例越大,其上市后的股价崩盘风险越小。

私募股权投资者在目标公司投入的资金越多,持股比例越大,意味着其对于企业价值的提升越大,同时也能向普通投资者传递一定的利好消息,使得企业的崩盘风险减小。私募股权投资作为权益性资本进入企业,则意味着其有权介入企业的经营管理,我们认为私募股权投资者相对于个人投资人会更加了解上市公司的真正价值,同时由于私募股权基金的投资收益直接决定于股票的二级市场价格,所以其作为专业的投资团体会向二级市场投资人传递利好消息,从而拉动股价上涨,避免股价崩盘风险。

三、研究设计

(一)样本选取

选取上海证券交易所A股200余家上市公司2009—2017年的相关数据作为样本进行研究,选取规则如下:(1)剔除财务数据不完整的样本;(2)剔除金融类、保险类公司样本;(3)剔除该时间范围内被特殊处理或者被进行退市风险预警的公司样本;(4)剔除年交易周数不超过30的公司样本。最后选取样本1 935个,关于私募股权投资的相关数据,笔者通过国泰安数据库查找2009—2017年公司IPO时的招股说明书,并确认其是否存在私募股权投资者参与,通过WIND数据库再次确认公司性质,并对其参与投资的机构类型进行筛选,确认公司的私募股权投资者的持股比例与参与数量。

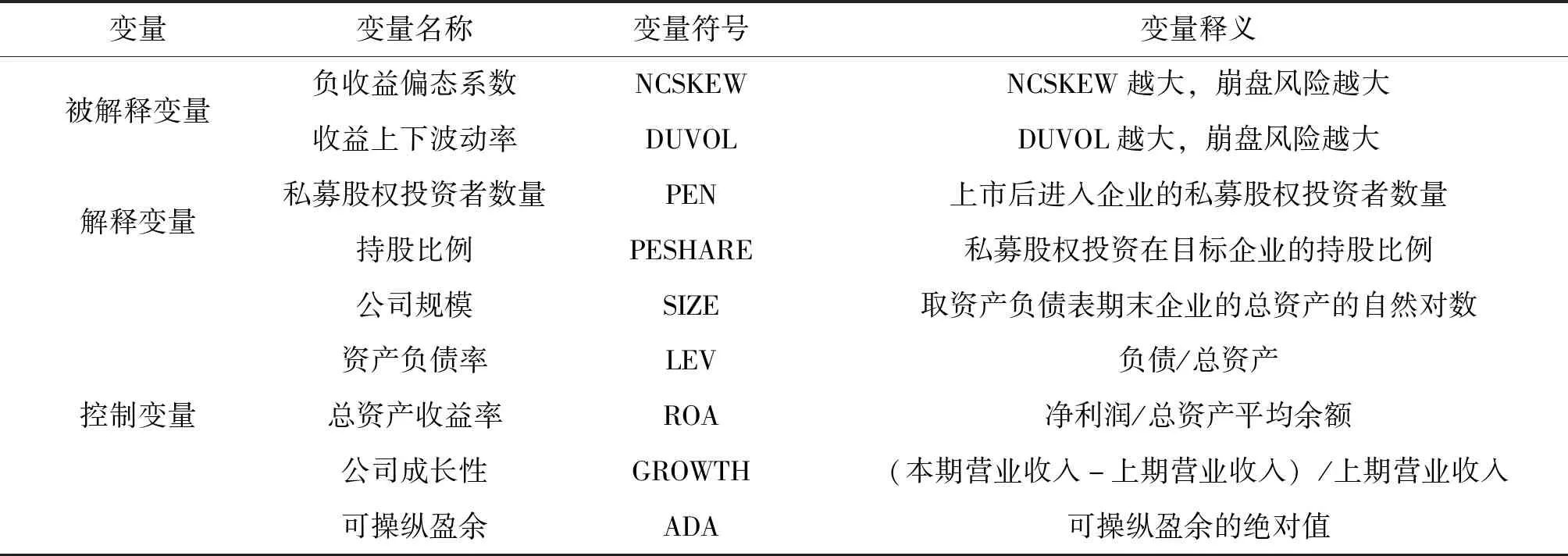

(二)变量定义

1.被解释变量

参考已有文献,采取以下方法进行度量股价崩盘风险:

①负收益偏态系数(NCSKEW)

衡量股价崩盘风险的指标之一即为负收益偏态系数,NCSKEW的值越大,表明公司股价崩盘的风险越大,其计算公式如下:

(1)

②收益上下波动率(DUVOL)

衡量股价崩盘风险的另一指标为收益上下波动率,DUVOL同样作为正向指标,其值越大,公司股价崩盘的可能性就越大,其计算公式如下:

(2)

2.解释变量

①私募股权投资者数量(PEN):上市后进入企业的私募股权投资者数量。

②持股比例(PESHARE):私募股权投资在目标企业的持股比例。

3.控制变量

参考关于私募股权投资与股价崩盘风险的文献,笔者选取公司规模(SIZE)、资产负债率(LEV)、总资产收益率(ROA)、公司成长性(GROWTH)、可操纵盈余(ADA)作为控制变量,具体见表1。

表1 变量含义与预期假设

(三)模型建立

为验证假设1,建立模型(3):

Crashriski,t=α+β1PENi,t-1+β2SIZEi,t-1+β3LEVi,t-1+β4ROAi,t-1+β5GROWTHi,t-1+β6ADAi,t-1+εi,t

(3)

变量Crashriski,t表示股价崩盘风险,分别由第t年的NCSKEW和DUVOL来衡量。若假设1成立,则预期系数β均应显著为负。

为验证假设2,建立模型(4):

Crashriski,t=α+β1PESHAREi,t-1+β2SIZEi,t-1+β3LEVi,t-1+β4ROAi,t-1+β5GROWTHi,t-1+β6ADAi,t-1+εi,t

(4)

四、实证结果与分析

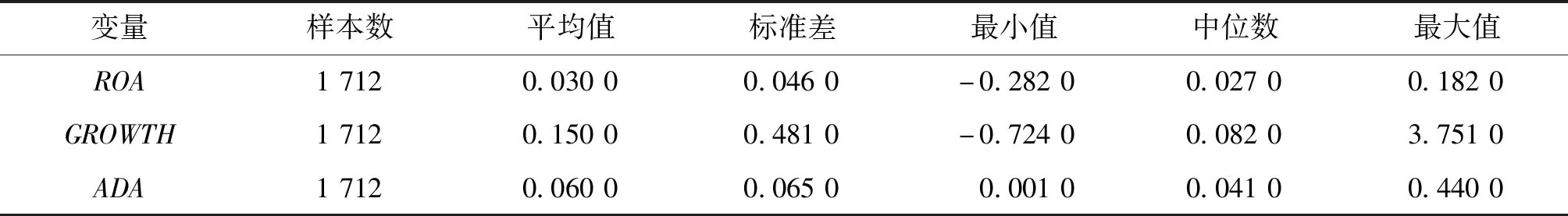

(一)描述性统计

描述性统计结果见表2。

表2 变量的描述性统计结果

续表2

由表2可知,股价崩盘风险的变量NCSKEW与DUVOL的均值分别为-0.293和-0.185,说明从总体来看,我国上市公司整体股价崩盘的风险较小。NCSKEW的极大值为2.439,最小值为-3.104,标准差为0.924,DUVOL的最大值为1.834,最小值为-2.237,标准差为0.734,说明上市公司之间股价崩盘风险差异较大。私募股权投资者比例PESHARE的均值为0.053,最大值为0.635 1,最小值为0,标准差为0.078 6,说明在我国资本市场,私募股权投资者对上市公司进行权益投资现象较为普遍,但是其持股比例的差异仍然较为明显。

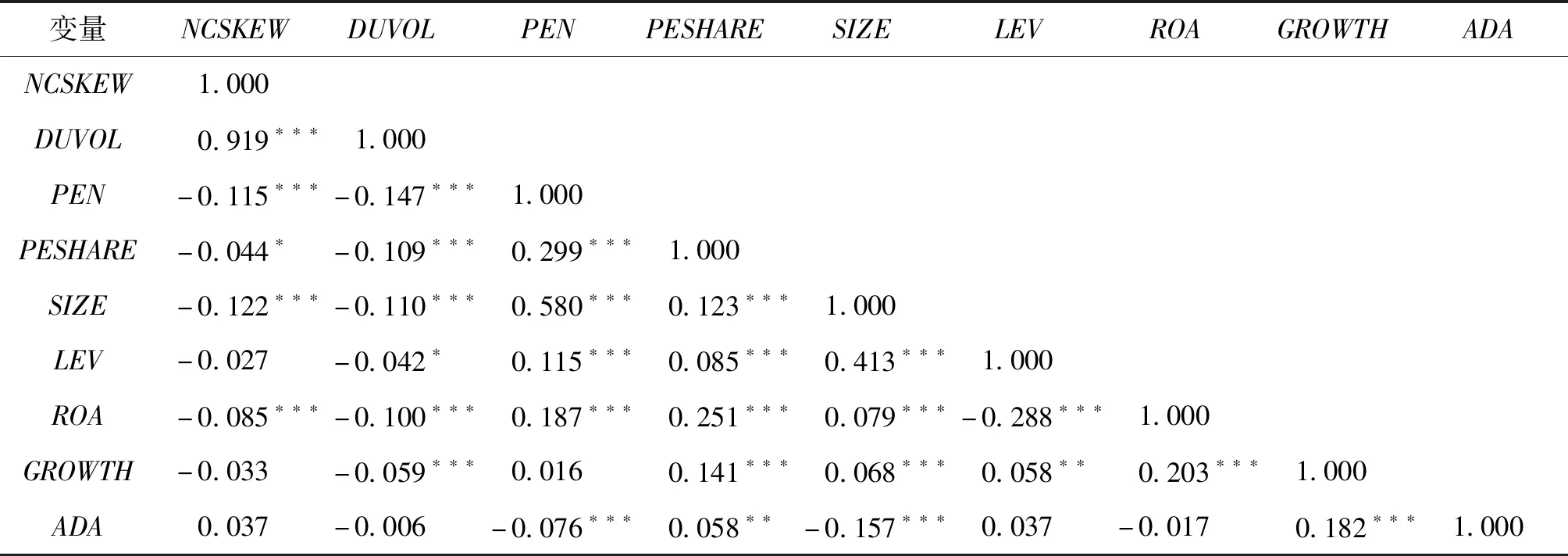

(二)相关性分析

由表3可知,NCSKEW和DUVOL这两个变量之间的相关系数为0.919,且在1%水平上显著,两者呈极显著正相关,由此可见,负收益偏态系数和收益上下波动率间的相关性较高,变量PEN与NCSKEW、DUVOL的相关系数均在1%水平上显著为负,表示私募股权投资者数量越多,上市公司股价崩盘风险越低,其结果与假设2初步相符合。变量PESHARE与NCSKEW在10%水平上显著为负,与DUVOL在1%水平上显著为负,基本能够说明私募股权投资者持股比例越高,股价崩盘风险越低。

表3 各变量之间的相关系数

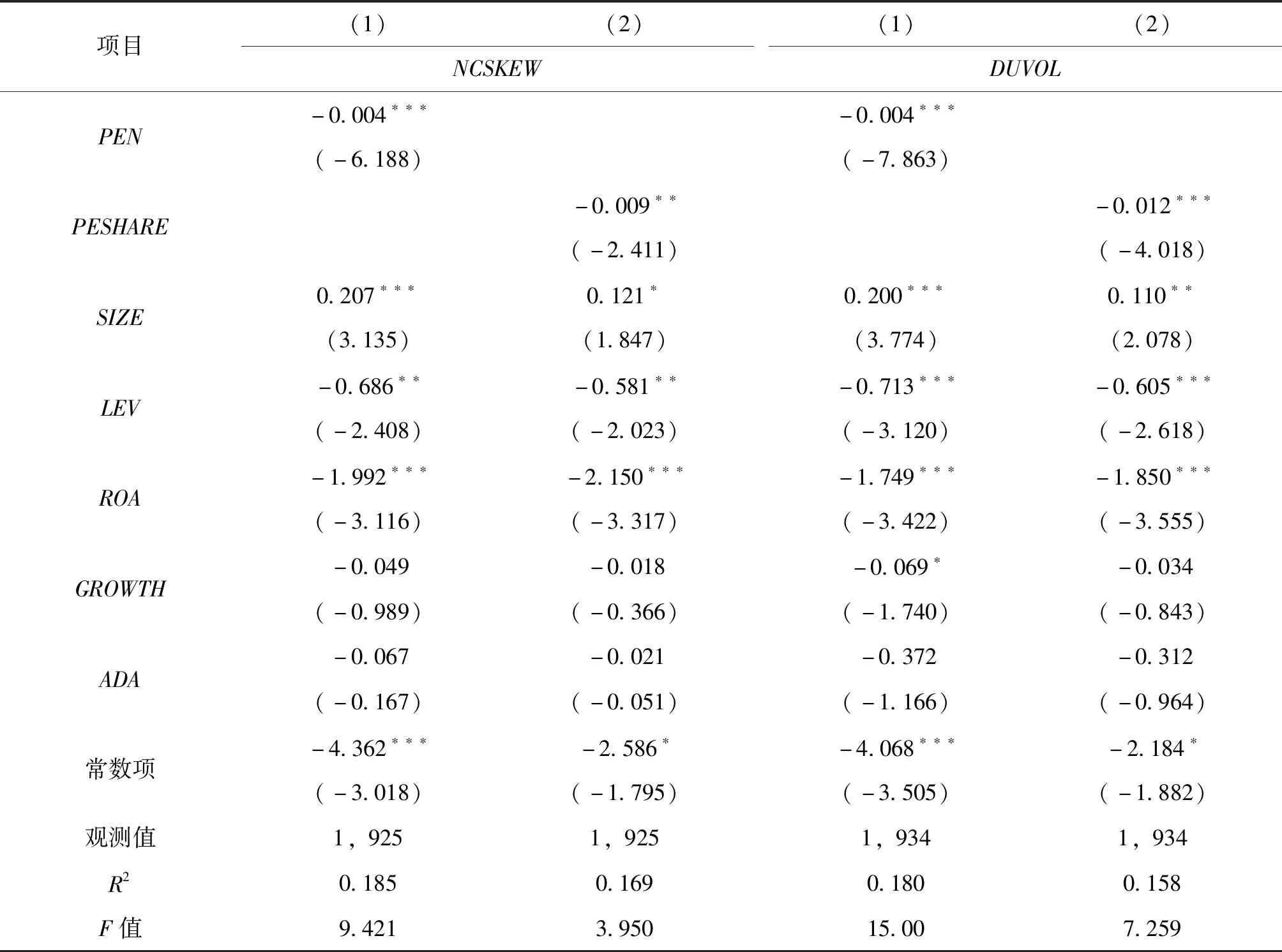

(三)回归分析

由表4可知,用负收益偏态系数(NCSKEW)衡量股价崩盘风险,私募股权投资者数量(PEN)的回归系数为-0.004,持股比例(PESHARE)的回归系数为-0.009,两者均在1%水平上显著为负;用收益上下波动率(DUVOL)衡量股价崩盘风险,PEN的回归系数为-0.004,PESHARE的回归系数为-0.012,均在1%水平上显著为负,一方面说明私募股权投资者数量与股价崩盘风险呈负相关,私募股权投资者进入上市公司的数量越多,该公司股价崩盘风险越小,假设1得到验证。这表明多个私募股权投资者同时进入目标企业,即是对企业的高度认可,同时也有助于降低企业股价崩盘的风险;另一方面说明私募股权投资者的持股比例与股价崩盘风险也呈负相关,私募股权投资者持股比例越高,公司的股价崩盘风险越低,假设2得到验证。

由表4可知,NCSKEW与各主要变量间的相关性,NCSKEW与SIZE呈正相关,且在1%水平上显著,说明公司规模越大,其股价崩盘风险越高,NCSKEW与LEV呈负相关,且在5%水平上显著,说明上市公司负债率越高,其公司股价崩盘风险越低,NCSKEW与ROA呈负相关,且在1%水平上显著,说明公司总资产收益率越高,其股价崩盘风险越低。

由表4还可知,DUVOL与各主要变量间的相关性,DUVOL与SIZE呈正相关,且在1%和5%的水平上显著,说明公司规模越大,其股价崩盘风险越高,DUVOL与LEV呈负相关,且在1%水平上显著,说明上市公司负债规模越大,其公司股价崩盘风险越低,DUVOL与ROA呈负相关,且在1%水平上显著,说明公司总资产收益率越高,其股价崩盘风险越低。

表4 私募股权投资者持股比例、参与数量与股价崩盘风险的回归分析结果

(四)稳健性检验

为了进一步验证研究结果的可靠性,将股价发生暴涨和暴跌频率差额(CRASH)作为股价崩盘风险的替代衡量指标来重新验证各假设,结果发现与之前回归结果基本一致,说明该研究结果是稳健可靠的。

五、结论

本研究以2009—2017年中国上证A股上市公司的相关财务数据作为样本进行回归分析,研究私募股权投资者与股价崩盘风险之间的关系,得出以下结论:第一,私募股权投资者数量与公司的股价崩盘风险呈负相关,进入上市公司的私募股权投资者数量越多,公司股价崩盘风险越小;第二,私募股权投资者持股比例与公司的股价崩盘风险呈负相关,持股比例越大,公司股价崩盘可能性越小。股价崩盘风险在一定程度上会对投资者信心造成打击,从而不利于证券市场的稳定,而私募股权投资在我国作为一股新兴力量,不仅有助于缓解企业的委托代理问题,而且可以降低股价崩盘的风险。目前,我国私募股权基金的发展已经步入正轨,私募股权投资者介入上市公司的局面已经打开,政府需要加强对于私募股权投资的监管,规范私募股权投资者的行为,提高私募股权投资者的服务质量。对于企业来说,可以结合自身实际情况引入私募股权投资者,从而加强对公司的治理。