稳杠杆压制信贷增速

方斐

12月9日,央行披露2020年11月社融和金融统计数据,社融规模增量2.13万亿元,比2019年同期增加1406亿元。截至11月底,广义货币(M2)余额217.2万亿元,同比增长10.7%;狭义货币(M1)余额61.86万亿元,同比增长10%;流通中货币(M0)余额8.16万亿元,同比增长10.3%。

根据央行公布的数据,11月新增人民币贷款(包括非银贷款)1.43万亿元,同比多增400亿元,人民币贷款余额同比增速为12.8%,比10月下行0.1个百分点;11月新增社融2.13万亿元,同比多增1406亿元,社融余额同比增长13.6%,增速比10月下降0.1个百分点;M2同比增长10.7%,增速比10月高0.2个百分点。

社融规模同比增速有所放缓。截至11月末,社会融资规模存量为283.25万亿元,同比增长13.6%,增速较上月下降0.1个百分点;社会融资规模增量为2.13万亿元,比2019年同期微增。表外融资继续压降,信托贷款减少1387亿元,受监管层压降融资类信托规模影响延续;未贴现的银行承兑汇票减少626亿元,委托贷款减少31亿元。

总体来看,11月信贷增量符合预期,企业信贷需求向好且中长期化趋势延续。在信用债发行降温以及非标持续压降的共同影响下,与10月相比,11月社融同比增速有所放缓。对银行而言,随着国内经济的稳步向好,有助于银行板块基本面预期的改善,货币政策的边际收敛将缓释息差收窄压力,具备低估值、低仓位的特点银行板块后续季度配置意愿有望逐渐提升。

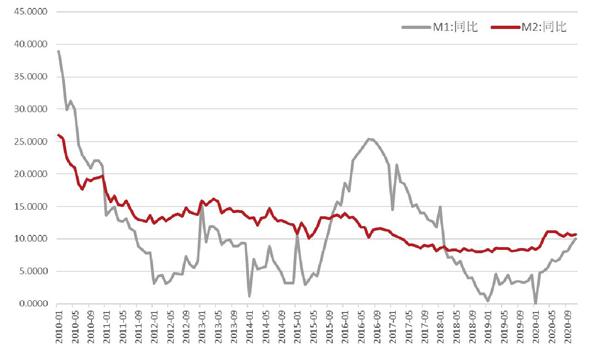

M1增速创近三年新高

11月新增人民币贷款1.43万亿元,同比多增400亿元;新增社融2.13万亿元,同比多增1363亿元,社融余额同比增长13.6%,环比减少0.1个百分点;M1、M2同比分别增长10%、10.7%,环比分别增长0.9个百分点、0.2个百分点。

图1:M1、M2同比增速(%)

资料来源:Wind,东莞证券研究所

另一方面,11月新增社融2.13万亿元,同比多增1363亿元,企业债融资大幅收缩导致社融增速回落0.1个百分点至13.6%。11月社融同比多增依然来自政府债和信贷,政府债同比多增2284亿元,由于地方债10月底已发行完毕,11月国债是社融增长的主要支撑因素;此外,投向实体经济的贷款新增1.53萬亿元,同比多增1667亿元。

企业债融资大幅回落主要是受到永煤违约事件的影响,同比少增2468亿元,但随着 11月下旬金融稳定委员会定调严惩“逃废债”之后,信用债净融资有所回暖。而非标融资则继续收缩,委托贷款、信托贷款、未贴现票据合计负增长2044亿元,同比多减981亿元。

值得一提的是,11月新增人民币贷款1.43万亿元,同比多增400亿元,信贷更多用于支持实体经济,主要表现为非银贷款持续压缩,11月同比少增1316亿元,表明新增信贷更多用于支持实体经济;另一方面,企业中长贷持续增长,同比多增1681亿元,延续2020年3月以来的趋势,除了基建拉动以外,下半年制造业投资也在加速回暖;企业短贷和票据融资同比少增729亿元,且贷款结构持续优化。

11月,居民短贷、居民中长贷同比分别多增344亿元、360亿元,“双11”电商销售火爆带动消费信贷回暖,住房按揭贷款仍保持在高位,但同比多增幅度较6-9月有所下降,6-9月月均同比多增1400亿元,10-11月月均同比多增400亿元。

值得注意的是,11月M1增速创2018年2月以来的新高,M1、M2剪刀差即将转正,印证经济持续复苏。下半年经济加速复苏,11月PMI是2020年以来的新高,由于PMI是环比变化,这表明目前经济恢复的速度比3月疫后还要更快;PPI降幅收窄,同比降幅收窄至-1.5%,环比增速上升至0.5%,这也表明市场需求在持续回暖。作为衡量经济活力的 M1指标,目前增速已是2018年 2月以来的新高,M1-M2增速差继续收窄至-0.7%,照此趋势,即将转正的概率加大。

不过,信贷增速同比和环比并不一致,11月人民币信贷同比增长12.8%,增速环比下降0.1个百分点,稳中略降,根据浙商证券的判断,主要原因在于在经济恢复的背景下,央行希望保持“宏观杠杆率基本稳定”,货币政策逐步回归常态。拖累因素主要是企业短贷和非银贷款,同比分别少增909亿元和1316亿元。贷款结构持续改善,主要表现为企业长贷和居民贷款延续多增态势,11月同比分别多增704亿元和1681亿元。在“稳杠杆”的宏观背景下,预计未来信贷增速将温和回落。

除信贷稳中略降以外,社融增速也小幅下行。11月社融新增2.1万亿元,同比多增1406亿元,社融存量同比增长13.6%,增速环比下降0.1个百分点。其中,受信用事件的影响,信用债新增862亿元,同比少增2468亿元,是社融增速的主要拖累项;政府债券新增4000亿元,同比多增2284亿元,略超预期。展望未来,随着货币政策的逐渐回归常态,超常规货币工具的逐步退出,预计社融增速将边际小幅回落。

11月M2同比增长10.7%,环比增长0.2个百分点,基本符合预期,主要在于居民存款同比多增3868亿元,成为主要支撑因素。值得注意的是,M1同比增长10%,与M2增速相差0.7个百分点,与10月1.4个百分点相比,11月M1和M2增速剪刀差继续收窄。驱动因素主要是随着企业经营活动的恢复,企业活期存款增长情况好转。未来,随着经济的进一步恢复,预计M1和M2增速剪刀差收窄趋势仍将延续下去。

信贷结构继续改善

11月新增信贷1.43万亿元(包括非银贷款),同比多增400亿元,信贷增量符合预期,表明企业融资需求向好。11月,居民和企业贷款分别新增7534亿元、7812亿元,同比分别多增703亿元、1018亿元。从企业信贷结构来看,中长期贷款继续发力,新增5887亿元,同比多增1681亿元,反映出企业投产意愿持续;企业短贷增长较弱,新增734亿元,同比少增909亿元;票据融资结束了6-10月的负增长趋势,11月新增804亿元,同比多增180亿元。

在企业融资需求向好的情况下,企业短貸和票据的弱增长或与银行全年信贷规模管控相关。展望12月,综合考虑稳健的货币政策以及向好的融资需求,预计12月新增信贷规模为1.2万亿-1.3万亿元,比2019年12月的1.14万亿元略有增长。

单从数量来看,11月信贷规模略超预期,但结构改善趋势更为明显。11月,企业中长期贷款仍是主力,居民按揭信贷需求维持一定景气度,消费贷有一定程度的恢复。随着基础设施建设的持续发力,企业中长期信贷继续保持高增长。相对而言,企业短贷、票据增长趋势较弱,预计银行部分项目留存至2021年年初。企业短期贷款、票据融资、中长期贷款分别新增734亿元、804亿元、5887亿元,增量与2019年同期相比分别变动-909亿元、180亿元、1681亿元。

此外,11月居民购房需求仍维持一定的增长,消费类信贷也有一定的恢复增长,预计与“双11”的拉动作用有关。居民短贷、按揭贷款分别净新增2486亿元、5049亿元,比2019年同期增长344亿元、360亿元。

从具体数据来看,11月信贷投放稳中有增,中长期贷款延续靓丽表现。11月新增人民币贷款1.43万亿元,同比多增456亿元,余额增速环比延续小幅回落0.1个百分点至 12.8%,增量仍主要来自企业中长期贷款。

居民贷款新增7534亿元,同比多增703亿元,一方面短贷新增2486亿元,同比多增 344亿元,较10月少增的情况有所改善,电商大促销及疫情缓和共同支撑消费市场回暖;另一方面,中长贷新增5049亿元,同比多增360亿元,同比增幅小幅回落,主要受年末额度的限制以及地产政策管控的影响。

总体来看,11月信贷规模稳中有增符合预期,中长期贷款多增,结构持续优化,预计年末企业贷款投放仍有一定的需求支撑。尤其值得关注的是信贷结构的持续改善。11月,人民币贷款增加1.43万亿元,同比多增456亿元,消费和对公中长期贷款成为主要增长动力。个人贷款增加7534亿元,主要为疫情后期人们消费意愿逐步提升,叠加“双11”刺激消费因素的影响;其中,短期贷款增加2486亿元,中长期贷款增加5049亿元;企(事)业单位贷款增加7812亿元,主要以中长期贷款为主,其中,短期贷款增加734亿元,中长期贷款增加5887亿元,票据融资增加804亿元。

企业贷款11月单月增长7812亿元,同比多增约1000亿元,环比10月短贷回归正增长,但同比少增900亿元;中长贷新增5887亿元,同比多增1681亿元,延续靓丽表现。值得注意的是,11月票据规模在下半年持续压降后首次实现804亿元的正增长,同比多增 180亿元。票交所数据显示,11月开票量和贴现发生额均比10月有一定的提升,或源于 11月外贸的明显复苏。

社融增速年内首次放缓

11月,社融新增主要依靠政府债,11月新增政府债4000亿元,同比多增2284亿元。2020年以来,在宽信用政策的加持下,社融增速持续抬升,11月社融增速为年内首次放缓,比10月下降0.1个百分点至13.6%。11月表外融资持续压降,其中,未贴现承兑汇票、信托贷款分别下降626亿元、1387亿元,同比多降1196亿元、714亿元;委托贷款减少31亿元,但同比少降928亿元。从直接融资来看,企业债新增862亿元,同比少增2468亿元,主要是受信用债违约事件的影响;股票融资规模新增771亿元,同比多增247亿元。

居民存款同比多增,M1增速为年内新高。11月人民币存款新增2.1万亿元,同比多增7900亿元。其中,居民存款新增6334亿元,同比多增3868亿元,或与银行加大揽储力度相关;非银存款新增8516亿元,同比多增1537亿元;企业存款新增8483亿元,同比少增173亿元。

财政投放加快以及信贷的同比多增带动11月M2同比增速比10月上行0.2个百分点至10.7%,M1增速比10月继续提升0.9个百分点至10%,为年内新高,反映出企业经营活力处于持续改善的通道中,企业存款呈现活期化趋势。

11月存量社融同比增速环比下降0.05个百分点至13.63%,信用扩张有放缓的趋势。从社融结构来看,支撑11月社融高增的依旧是政府债的放量。尽管11月新增信贷略超预期,但总体不算特别突出。11月新增信贷1.53万亿元,比2019年同期增长1667亿元,预计12月信贷投放规模在1.1万亿元左右,比2019年同期略增长400亿元。而信托贷款则持续收缩,新增委托贷款比2019年同期连续两个月正增长;未贴现银行承兑汇票规模进一步回落。

11月国债继续放量支撑社融高增长。11月政府债净融资4000亿元,比2019年同期增长2284亿元。展望12月,国债预计新增规模在3500亿元,2019年同期净增长规模为3700亿元,地方政府专项债在10月底基本发行完毕。新增企业债规模大幅缩降,永煤信用债违约对企业债的发行有一定的冲击;股票融资规模保持在高位。11月新增企业债融资862亿元,比2019年同期下降2468亿元左右。股票融资新增量771亿元,比2019年同期增加247亿元。

随着财政资金的投放使用,拉动M2开始回升,11月M2同比增速环比回升,与此同时,M1同比增速也维持大幅回升,M2-M1增速差持续收敛,反映企业投资生产持续回暖,用于生产扩张的活期资金增加。11月,M0、M1、M2同比分别增长10.3%、10%、10.7%、与10月相比同比增速变动分别为-0.1个百分点、0.9个百分点、0.2个百分点。

意外因素主要在于11月违约事件影响企业债少增,社融增速触顶回落。11月新增社融2.13万亿元,同比多增1406亿元,月末余额增速为13.6%,同比提高2.9个百分点,环比回落0.1个百分点,也是年内首次触顶回落。

具体看各分部表现的分化情况如下:企业债11月发行显著缩量,单月新增862亿元,同比少增2468亿元,为近两年单月的最低。主要受永煤违约及后續系列信用风险事件的影响,信用债取消或推迟发行的规模骤增,11月信用债净融资额年内首现负值,是社融增长的主要拖累因素。表外融资(委托贷款+信托贷款+未贴现汇票)总体负增长2044 亿元,同比多减近千亿元。信托政策收紧导致信托贷款缩量走阔,表外未贴现承兑汇票在2019年高基数的基础上同比缩量。

相比之下,政府债和信贷仍是社融的主要支撑因素,11月政府债融净增4000亿元,低基数下同比仍多增2284亿元,且投向实体经济的贷款新增1.53万亿元,同比多增1667 亿元。受信用债违约事件影响,新增企业债规模大幅缩水,企业债和政府债、企业债券净融资862亿元,同比少增2468亿元;非金融企业境内股票融资771亿元,维持年内高位,同比多增247亿元。政府债券净融资4000亿元,同比多增2284亿元。

图2:社会融资规模存量及同比(亿元,%)

资料来源:Wind,东莞证券研究所

图3:社会融资规模增量及同比(万亿元,%)

资料来源:Wind,东莞证券研究所

11月社融增速高位略有回落,与信用风险事件的影响不无关系,但随着消费回暖和外贸的恢复,宏观经济数据向好,信贷整体稳健投放符合预期,且结构较优,M1增速创新高也反映企业流动性有所修复。结合近期召开的政治局会议强调继续做好“六稳”“六保”,并首次明确表示强化反垄断和防止资本无序扩张,奠定了疫后经济稳健修复的政策基调。

利率上行拐点将至

四季度以来,银行板块估值已有所修复。考虑到银行基本面企稳回升的预期强化,叠加年底市场风格的切换,板块仍有估值修复空间。

根据东莞证券的分析,尽管增速有所放缓,但11月社融存量和增量维持在高位,且企业中长期贷款增加明显,信贷结构优化有利于改善银行基本面,经济复苏有望延续。当前银行估值仍处于历史低位,如果经济复苏的拐点被验证,加上宏观层面的改善则有利于仍在底部的银行估值的上行。

长城证券则认为,资产质量、息差两大拐点相继出现,看好银行股业绩反转和估值修复。下半年经济复苏力度加快,三季度不良生成率见顶回落,银行资产质量正在见到拐点;随着货币政策回归常态,贷款利率拐点确立,有助于2021年银行息差企稳向上。

从根本上而言,利率上行趋势决定于经济复苏的程度,三季度贷款加权平均利率披露后市场关注度较高。经济复苏决定需求向上,监管态度决定供给向下,供求关系由松转紧决定2021年贷款加权利率向上。从历史数据来看,贷款加权利率的走势趋势性因素远强于季节性因素,一般而言处于趋势当中波动较小,而当波动开始加大的时候,大概率是临近拐点。

根据广发证券的分析,2020年一季度和二季度,贷款加权平均利率环比分别下降36BP和2BP,三季度由于季节性环比上行5BP(剔除季节性环比上行1BP),说明新发贷款下行趋势的影响基本接近尾声。回顾上一轮上行周期,首个季度加权平均利率上行幅度同样较小,只有7BP;因此,本轮下行的趋势性因素已经开始拐头了。四季度贷款加权平均利率受季节性影响仍有一定的下行压力,但并不改变我们对终端贷款利率进入上行通道的判断。从历史上来看,四季度贷款平均利率下行有季节性因素,银行四季度新增贷款较少,主要是做贷款结构调整,中长期贷款在当季投放中所占比重较大。由于大量对公中长期贷款为信用较好的国企、城投以及基建项目贷款,导致平均利率受到较大的影响。如果全年中长期贷款增速与10月末接近,四季度中长期贷款投放仍将保持在较高水平,则会压低贷款加权平均利率。