中国金融状况指数的混频测度、收缩特征及城乡消费异质性研究

张婉婷,王 旭

(1.晋中学院 经济管理系,山西 晋中030600;2.吉林大学 管理学院,吉林 长春130022)

一、引言与文献综述

21 世纪以来,世界经济形势愈加复杂,经济不确定性显著增强,经济发展内在矛盾逐步显现,政策调控框架面临严峻挑战。世界经济危机的爆发与蔓延令各国货币当局认识到经济政策不单要关注通货膨胀和经济增长,而且应兼顾宏观经济的其他阶段性目标。毫无疑问,金融稳定对于预防金融风险及经济体系“灰犀牛”意义重大,是经济健康稳定发展的有力保证,实时认清和理解金融和经济发展态势刻不容缓。在此背景下,构建一个能实时反映金融状况且信息含量丰富的综合指标显得十分有必要(周德才等,2018)[1]。

随着金融市场的逐步开放和发展,能够刻画金融市场趋势性变动和波动转折态势的金融状况指数在经济系统中的作用愈发凸显,顺理成章地成为理论界、学术界和决策层的关注重点。一些学者基于利率、汇率、股价、房价、证券指数等金融市场变量,尝试运用SVAR 模型、动态因子模型、TVP-VAR 模型、状态空间模型等时变方法定量测算反映中国金融市场运行趋势性和波动特征的中国金融状况指数,并进一步对定量测算出的金融状况指数能否作为一国宏观经济先行指标进行必要的计量检验,研究结果大多认为定量测算的金融状况指数能够较好地匹配中国的金融市场运行情况,且具有较为理想的指引功效。如徐国祥和郑雯(2013)[2]、肖强和司颖华(2015)[3]、邓创等(2016)[4]、金春雨和吴安兵(2017)[5]等的研究。

随着动态优化方法和混频数据处理技术的逐步兴起和应用,一些学者开始尝试基于BDFA-VAR 模型、MS-MF-VAR 模型、混频动态因子模型、TVPFAVAR 模型、MF-MS-DFM 模型、MI-TVP-SV-VAR模型等计量方法,测算中国的动态时变金融状况指数,并对动态时变金融状况指数的预测优势和宏观经济关联度进行计量检验。研究结论多证实:动态时变金融状况指数具有较好的金融市场解释能力,且与经济增长和物价指数等宏观经济变量关联程度较大,呈现出一定的领先预测功效。如周德才等(2017)[6]、周 德才等(2018)[7]、尚玉皇和郑挺国(2018)[8]、刘 金 全 和 张龙(2019)[9]、周德才等(2019)[10]、刘超等(2019)[11]的研究。

随着理论界和学术界对金融市场状况测算方法和衡量指标等问题认识的逐步增强,一些学者开始在宏观经济先行检验基础上,对金融冲击的宏观经济效应①本文中“金融冲击的宏观经济效应”指“金融市场发展状况变动对宏观经济的冲击效应”,后文不再解释。(金融市场发展状况对宏观经济的冲击效应)进行分析,主要观测目标为经济增长和通货膨胀,研究结果多支持金融状况具有宏观经济效应,且良好的金融市场运行状况通常起到宏观经济正向驱动作用。如李正辉和郑玉航(2015)[12]、肖强和白仲林(2015)[13]、邓创等(2016)[4]、周德才等(2017)[6]、卞志村等(2019)[14]的研究。

梳理已有文献发现:关于金融状况指数的混频测度、金融状况指数与宏观经济的关联检验等问题的成果相对较多,虽有研究者定性分析了金融冲击的宏观经济效应,但实证分析金融状况消费效应的文献仍然较少,更未尝试进行城乡消费异质性检验。为此,本文首先通过时变动态模型测算中国金融状况指数,并对其消费效应展开计量检验。本文的主要贡献体现在如下两个方面:第一,本文基于大量金融市场变量,运用混频优势和动态时变的混频动态因子模型测度中国金融状况指数,克服了少量指标和同频方法衡量金融市场状况可能带来的滞后问题和信息遗漏;第二,本文基于具有时变动态属性的金融状况指数描述中国金融冲击的城乡消费效应及城乡消费的异质性响应特征,这对理解和把握中国金融市场的动态状况具有重要指导意义。

本文的余下章节安排如下:第二部分为计量模型,介绍后文实证分析中应用到的混频动态因子模型和SV-TVP-FAVAR模型;第三部分为中国金融状况指数的混频测度和收缩性分析,旨在通过混频动态因子模型测度中国金融状况指数,并对金融状况进行收缩性描述;第四部分为金融冲击下的城乡消费异质性分析,旨在通过SV-TVP-FAVAR模型分析金融状况对城乡消费的冲击情况;第五部分为结论与启示,这部分主要是归纳前文实证部分的结论,并基于实证结论提出政策启示。根据本文的研究思路和内容分布,本文的研究重点为金融冲击下的城乡消费异质性分析,旨在检验和对比金融状况对城乡消费的冲击异质性。

二、计量模型

金融状况指数的正负反映一国的金融市场状况,正值和负值表示金融市场状况向好和趋差,科学测算金融状况指数对稳定金融市场意义重大。本文基于混频动态因子模型测算中国金融状况指数,并运用SV-TVP-FAVAR 模型检验金融冲击的消费效应及城乡异质性。

(一)混频动态因子模型

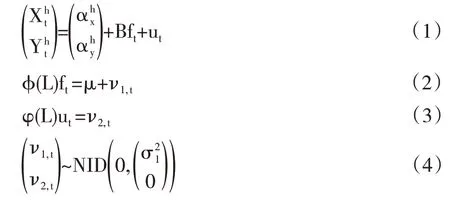

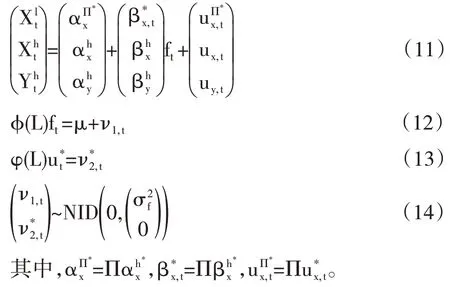

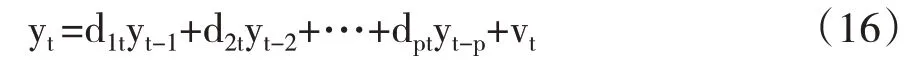

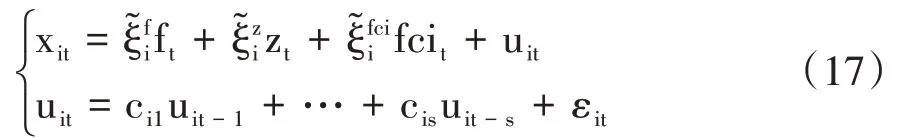

本文采用混频动态因子模型测算金融状况指数。传统动态因子模型表述如下:

毫无疑问,式(1)—(4)的金融状况指数动态因子模型要求变量数据同频,如遇高低频数据差异时,传统文献经常采用按月累加的办法进行“月季”数据同频转换,从而实现同频模型匹配及后续实证分析,这种办法必将带来一定的经济信息遗漏,丧失金融状况指数理应具备的动态时变功效。鉴于此,本文拟运用混频动态因子模型测算中国金融状况指数,保留高频数据的预测功效,假设低频观测数据对应不可观测的高频指标,如下式:

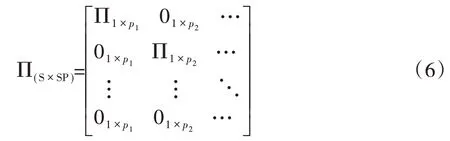

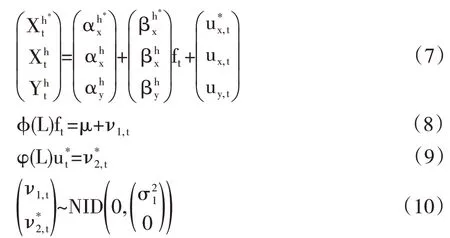

进一步结合式(1)—式(5),可以得到如下方程:

根据式(6)—式(10),得到如下状态空间方程:

至此,构建了测算我国金融状况指数的混频动态因子模型。

(二)SV-TVP-FAVAR模型

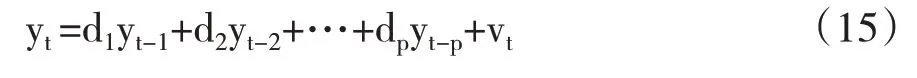

本文将在中国金融状况指数测算的基础上,运用具有时变动态处理能力的SV-TVP-FAVAR 模型分析中国金融市场冲击的城乡消费效应。SV-TVPFAVAR 模型的构建过程和说明始于VAR 模型,VAR模型构建过程如下:

此外,本文假定xit能够经由ft、zt和fcit进行回归分析获得,xit和uit满足如下条件:

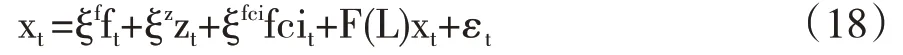

式(18)中,F(L)=diag(c1(L),…,cn(L)),ξj=(In-F(L)),j=f,z,fci,Ht=diag(exp(h1t),…,exp(hnt)),t=1,2,…,T,hit=hit-1+ηht。此外,本文利用三角矩阵将因子误差的协方差矩阵进行分解处理:

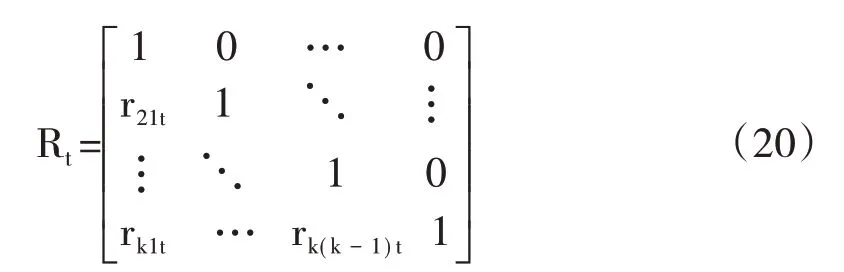

式(19)中∑t=diag(σ1t,…,σk+1t),Rt满足下三角矩阵形式:

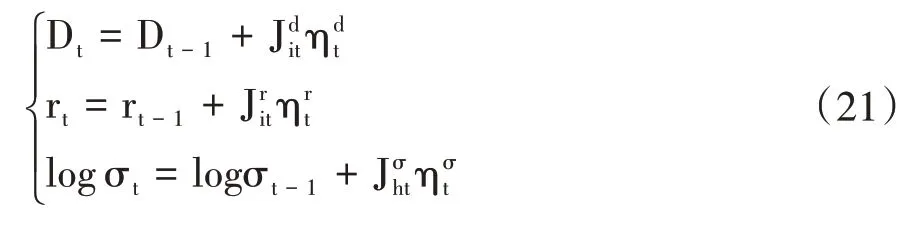

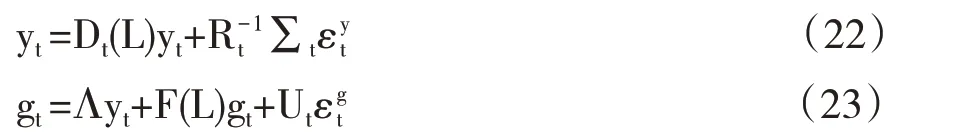

式(21)中,φ=D,r,logσ 为新息向量,Qφ为协方差矩阵,为0/1型随机变量。接下来,本文通过滞后算子将TVP-FAVAR 模型延伸成SV-TVP-FAVAR方程:

至此,本文得到脉冲响应分析的VEM方程:

需要说明的是,为了分析需要,本文参照Kim&Nelson(1999)[16]、Stock&Watson(1989)[17]的做法,将模型的参数先验分布设定为如下形式:

式(26)中,dim(D)=m×m×p,dim(r)=0.5m×(m-1),dim(σ)=m,首期滞后系数̑=0.9,其他滞后系数D̑=0,变量系数

三、中国金融状况指数的混频测度和收缩性分析

(一)中国金融状况指数的混频测度

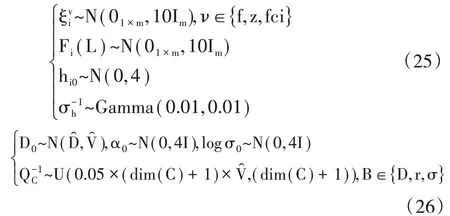

根据研究需要,本文的变量数据区间选为2003年1 月至2019 年9 月,模型具体测算过程中,本文将采用季度数据和月度数据的混合频次取样。进一步地,为了测算具有动态时变功效的中国金融状况指数,本文参考Goodhart & Hofmann(2002)[18],刘金全和张龙(2019)[9]以及卞志村等(2019)[14]的研究成果,基于利率层面、汇率层面和资产价格层面等构建包含利率、汇率、股价、房价、货币供给、信贷等金融变量的模型测算中国金融状况指数,并分别以7 天银行间同业拆借利率、实际有效汇率、上证综合指数与深圳成指、国房景气指数、广义货币供给量、金融机构各项贷款月末等数据作为基础指标的替代变量。混频动态因子模型下的金融状况指数测算所需基本指标数据来源于中经网统计数据库(http://db.cei.gov.cn/),2003年1季度至2019年3季度我国的金融状况指数的趋势性走势和波动情况如图1所示。

由图1可知,2003年以来,我国的金融状况指数与经济基本面阶段性走势高度一致,但由于存在政策效果的领先效应或滞后效应,金融市场的收缩期或扩张期转折位置可能与现实政策颁布存在时间上的“毗邻”错位,但这并不影响本文的后续分析和研究结论。举例来说,从2003年1季度,金融状况指数迅速攀升,由负到正的波动走势主要是受当时人民币升值的正向驱动影响。再如,2016 年以来我国的金融市场运行较为平稳,金融市场虽然没有呈现扩张态势,但整体运行稳定向好,体现出供给侧结构性改革及积极稳健的财政货币政策调控效果。总之,混频动态因子模型测定的中国金融状况指数波动情况很好地契合了世界金融危机前后的金融市场走势,对股市、房市、汇率市场具有较好的解释能力。

图1 2003—2019年中国金融状况走势图

(二)中国金融市场收缩和扩张情况描述

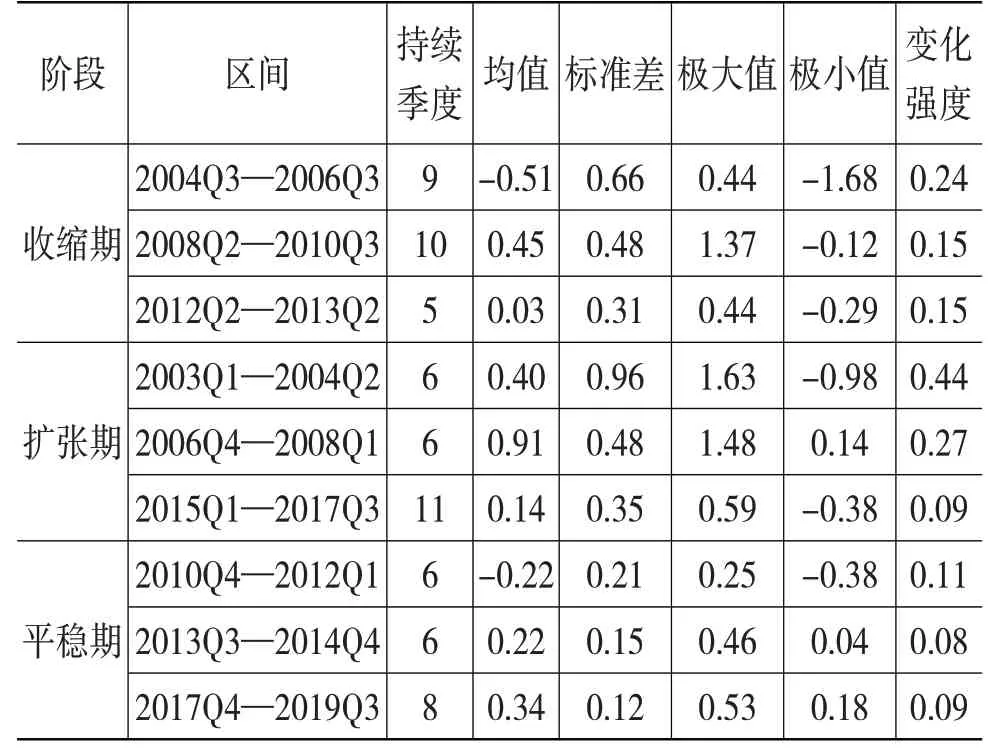

表1 2003—2019年我国金融市场收缩期和扩张期的数值特征

为了进一步分析我国金融市场发展的阶段性特征和波动转折情况,本文参考张龙和刘金全(2019)[19]的研究,进行金融状况指数的经济收缩和扩张期划分,将中国金融状况指数连续一年及以上的下降(上升)定义为金融市场收缩期(扩张期),其他情况则定义为金融市场平稳期。根据本文对金融市场收缩期、扩张期和平稳期的界定,在2003年1季度至2019年3季度研究区间内,我国共出现2003Q1—2004Q2、2006Q4—2008Q1 和2015Q1—2017Q3 等三个错位金融市场扩张期,2004Q3—2006Q3、2008Q2—2010Q3 和2012Q2—2013Q2 等三个错位金融市场收缩期,2010Q4—2012Q1、2013Q3—2014Q4和2017Q4—2019Q3 等三个错位金融市场平稳期。结合经济发展的阶段性特征可知,本文关于金融市场发展的收缩期、扩张期和平稳期较为合理。根据上述关于我国金融市场发展的收缩期、扩张期和平稳期的划分,本文对2003年1季度至2019年3季度我国金融状况指数进行统计描述性分析,总结不同时期我国金融市场发展的差异化特征。2003—2019 年中国金融市场收缩情况如表1所示。

由表1可知,2003年以来,我国金融市场大致存在3 个收缩期、3 个扩张期和3 个平稳期,中国金融状况收缩情况呈现出一定的异质性特征,不同阶段下的金融市场运行态势存在较大差异,既有“急增急降”的金融市场收缩或金融市场扩张,也有“缓和变动”的金融市场平稳走势。具体来说有以下几方面。(1)从金融市场的收缩性和收缩强度看,不同时期下我国金融市场的持续期不同,金融市场长持续期的收缩(扩张)强度通常较小,金融市场短持续期的收缩(扩张)强度通常较大,金融市场呈现出一定的时间“熨平效应”。(2)从金融市场的收缩均值和极值看,金融市场收缩期和金融市场扩张期的均值变化较大,金融市场平稳期的均值较为接近;金融市场收缩期和扩张期的极值差较大,金融市场平稳期的极值差较小;金融市场的收缩均值和极值数值特征符合中国金融市场扩张收缩的基本属性。(3)从金融市场的标准差看,金融市场收缩期和金融市场扩张期的标准差较大,金融市场波动较为明显,而金融市场平稳期的标准差较小,且较为接近,说明金融市场平稳期下的金融市场运行极为平稳,波动较小。

总结来看,中国金融状况指数的收缩情况与我国金融市场发展的阶段性和波动情况极为吻合,也与当期的中国宏观经济基本面运行态势较为匹配。进一步从均值、标准差、极值和收缩强度看,金融市场平稳期均体现出更加平缓的稳定性,波动性较小,金融市场收缩和扩张将带来金融市场波动。不同金融市场收缩阶段,金融状况对宏观经济的冲击可能不同,政策制定部门理应根据不同金融冲击的宏观经济效应,有区分地采取相应的政策措施。

四、金融冲击下的城乡消费异质性分析

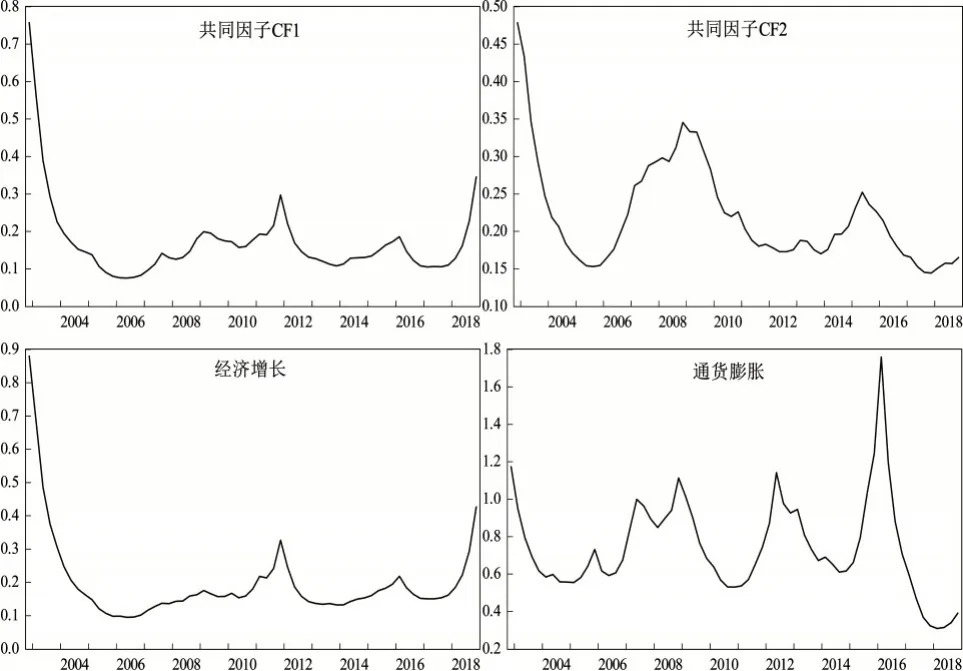

在中国金融状况指数和金融市场收缩性测度与描述的基础上,本文将基于SV-TVP-FAVAR模型对金融冲击的消费效应展开实证分析。实证分析前,本文基于GDP、CPI等66组经济变量提取共同因子,共同因子与经济基本面后验均值趋势如图2所示。

由图2 可知,共同因子与经济基本面变量走势和波动较为吻合,由此证实本文运用的计量模型结论可靠,说明本文的变量选取和模型应用较为合理。此外,三维脉冲响应图(见图3和图4)不存在冲击响应异质性和响应错位分布,同样可以在一定程度上证实本文选取的变量指标较为合理,分析结果稳健合理。

图2 共同因子与经济基本面后验均值趋势图

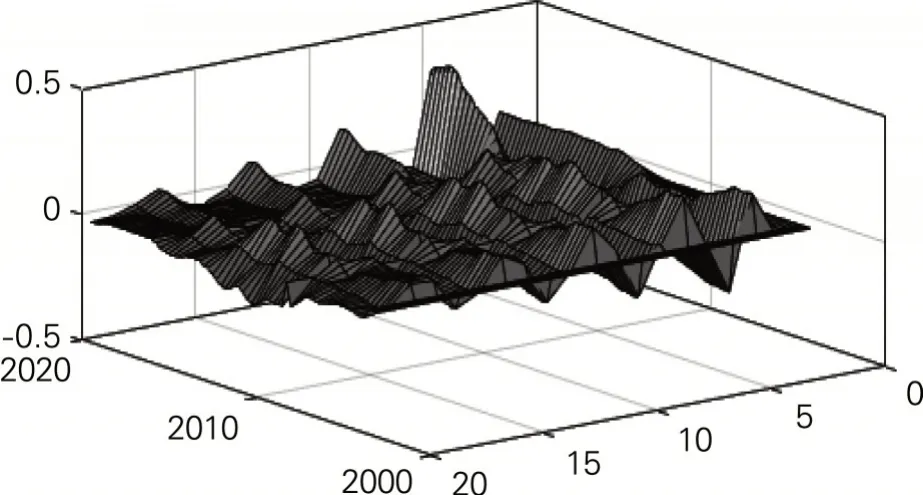

(一)金融冲击下居民消费的三维脉冲响应

在金融状况指数测度基础上,本文运用具有时变动态处理能力的SV-TVP-FAVAR 模型分析金融冲击的消费效应。结合数据的可获得性,本文将样本区间最终定为2003 年1 季度至2019 年3 季度,模型分析所用变量数据来自中经网。金融冲击的城乡消费效应如图3、图4所示。

图3 金融冲击下居民消费的响应特征

图4 金融冲击下城(左)乡(右)消费的响应特征

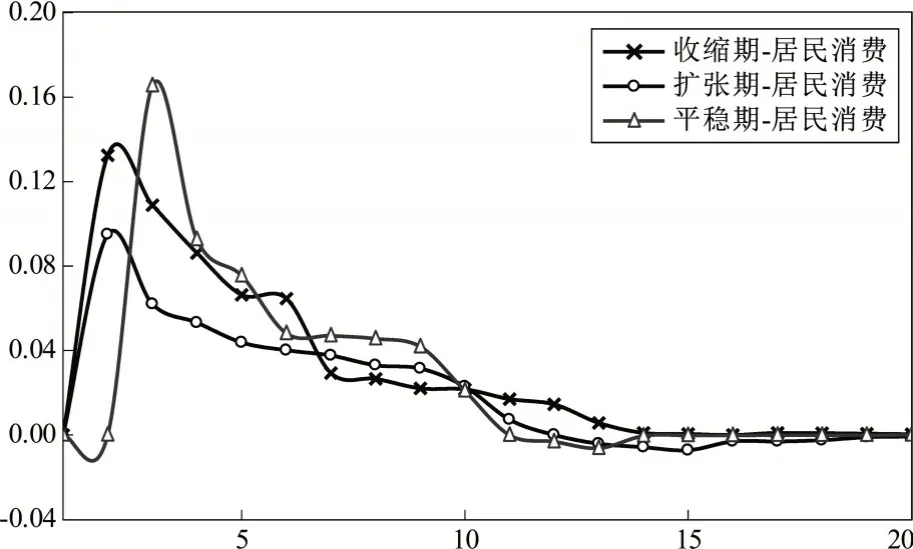

由图3 和图4 可知,1 单位正向金融冲击下城乡消费的响应特征异质性明显,不同消费的响应极值和响应周期存在较大差异,基本涵盖极值大小和周期长短的各种组合情形。这一结论与鄢莉莉和王一鸣(2012)[20]的研究结论基本一致。分析其原因可能在于:金融冲击发生后,不同消费表现出来的响应特征理论上应为金融冲击对消费的直接冲击效应和间接冲击效应综合加总,而金融冲击的直接效应和经由产出传递的间接效应之间可能存在阶段性的正负偏差,不同阶段和不同群体之间的差异可能加大这种正负偏差。

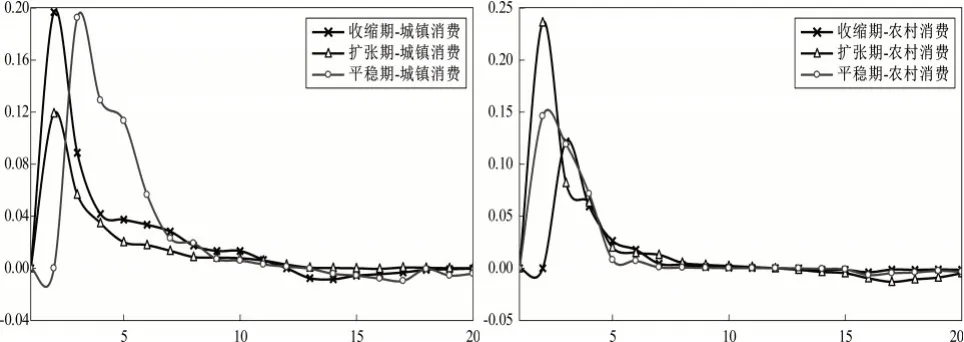

(二)金融冲击下城乡消费的异质性响应

为了进一步直观对比不同时期金融冲击对居民消费、城镇消费和农村消费的冲击效应,本文基于多重指标对不同消费的动态效应进行二维展示,尤其是对城乡消费下金融冲击的动态消费效应进行了异质性检验,以期验证和拓展三维脉冲响应分析的研究结论。不同阶段金融冲击下不同消费的响应特征如图5和图6所示。

图5 不同阶段下金融冲击对居民消费的冲击特征

图6 不同阶段下金融冲击的城乡消费异质性响应

(1)金融市场收缩期下不同消费的响应特征。金融冲击发生后,居民消费很快实现极大值,极大值达到0.132,14 个季度后基本降至稳态水平;城镇消费迅速达到响应极大值0.195,并于冲击后第10 个季度衰减至稳态;农村消费极大值为0.079,6个季度左右基本降至稳态水平。(2)金融市场扩张期下不同消费的响应特征。金融冲击发生后,居民消费很快实现极大值,极大值达到0.095,15 个季度后基本降至稳态水平;城镇消费迅速达到响应极大值0.056,并于冲击后第8 个季度衰减至稳态附近;农村消费很快实现极大值,极大值达到0.132,6 个季度后基本降至稳态水平。(3)金融市场平稳期下不同消费的响应特征。金融冲击发生后,居民消费迅速达到响应极大值0.165,并于冲击后第11 个季度衰减至稳态;城镇消费迅速达到响应极大值0.231,并于冲击后第6 个季度衰减至稳态附近;农村消费很快实现极大值,极大值达到0.173,6个季度后基本降至稳态水平。

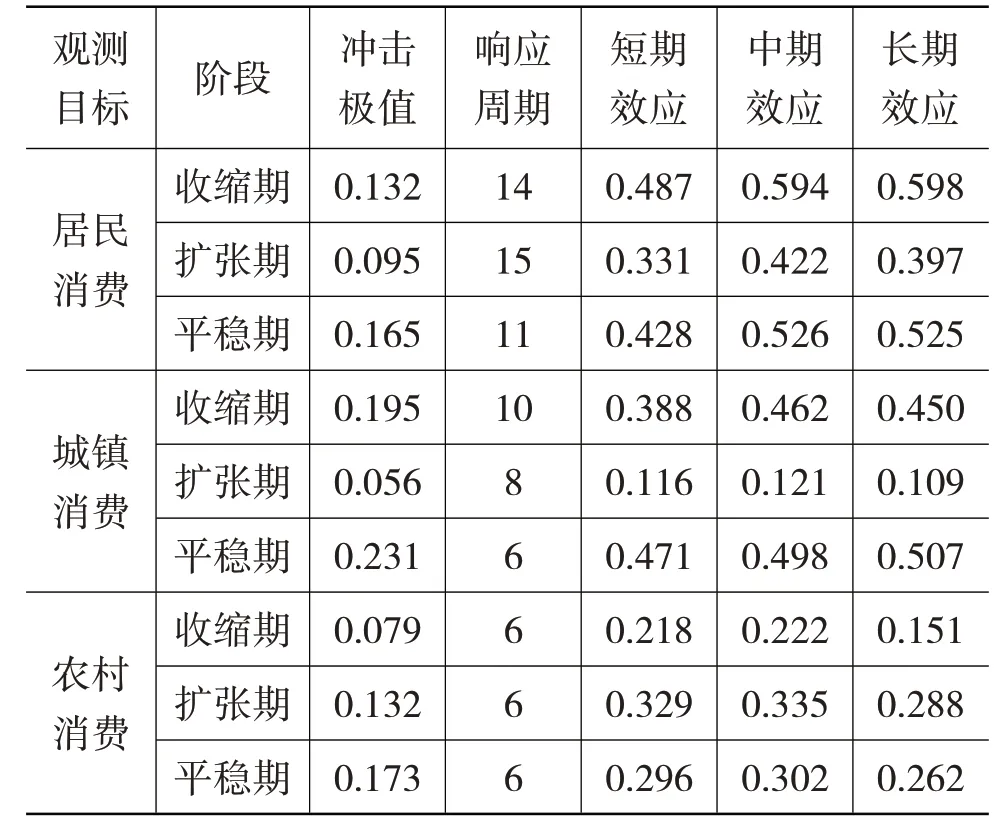

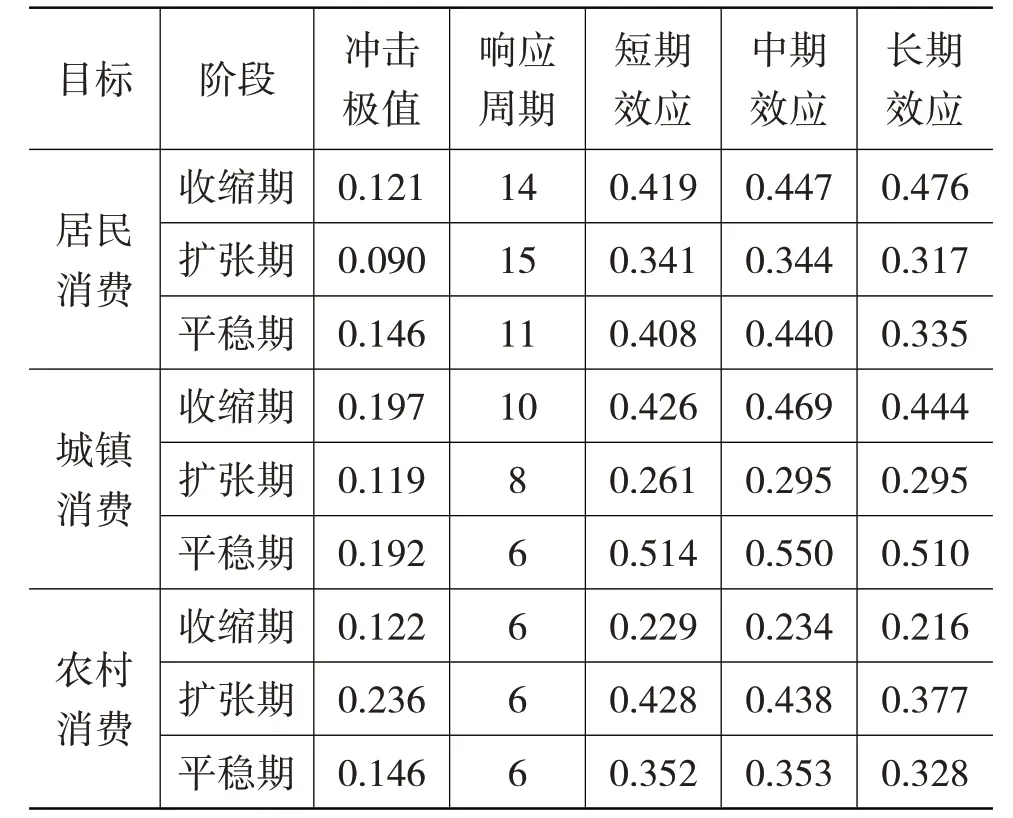

总结来看,金融冲击对各类消费均起到正向驱动作用,体现出一定的冲击共性,这与王升泉和陈浪南(2019)[21]的研究结论一致。与之不同的是,本文的研究还发现:金融冲击发生后,不同时期不同消费的响应态势存在一定异质性。进一步地,本文基于多重指标对不同时期金融冲击的消费效应进行统计学分析。不同评价指标不同时期金融冲击下各类消费的响应特征如表2所示。

表2 不同阶段不同消费对金融冲击的响应特征

由表2 可知,不同时期下的金融冲击动态消费效应较为复杂。(1)居民消费的响应特征。从冲击极值看,金融冲击在平稳期的作用效果相对显著;从短、中、长期效应看,金融冲击的作用效果由强到弱依次为收缩期、平稳期和扩张期;从响应周期看,金融冲击在收缩期和扩张期的作用效果优于平稳期。(2)城镇消费的响应特征。从冲击极值、短期效应、中期效应和长期效应看,金融冲击的作用效果由强到弱依次为平稳期、收缩期和扩张期;从响应周期看,金融冲击在收缩期和扩张期的作用效果优于平稳期。(3)农村消费的响应特征。从短期效应、中期效应和长期效应看,金融冲击的作用效果由强到弱依次为扩张期、平稳期和收缩期;从冲击极值看,金融冲击在平稳期和扩张期的作用效果优于收缩期。

从多指标的横向对比看,金融冲击发生后,不同消费的响应特征存在差异。其中,居民消费在收缩期的响应显著,城镇消费在平稳期的响应显著,农村消费在扩张期的响应较为显著,这一结论符合不同类型消费群体的差异化观念。主要原因在于:当面对不同金融环境时,不同消费群体对待金融冲击的态度不同,城镇居民认为金融市场稳定就可作为消费决策的信号,而农村消费则需要更加良好的金融环境进行催生。进一步看,金融市场扩张期下,金融冲击对不同消费的冲击效果均有所弱化,分析其原因可能在于:当金融市场处于扩张期,金融市场的整体运行态势向好或趋向偏好,消费者会将很大比例的收入投资于股票、房地产等生利资产,消费支出可能有所减小,而金融冲击下农村居民消费效应弱化程度不够明显的现象完全符合当下我国农村居民的消费支出结构,农村居民具有更加谨慎的投资动机和理财观念,收入并没有从消费向投资中过多转移。这一结论拓展了张伟进和方振瑞(2013)[22]、金春雨和吴安兵(2017)[5]的研究结论,体现出不同消费群体对持有现金、未来收益及投资风险的差异化决策及其“收入效应”和“财富效应”的反复博弈过程。

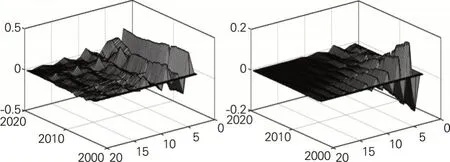

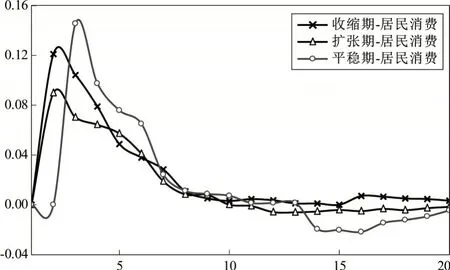

(三)稳健性检验

本文采取不同时期选取典型阶段的办法对分析结论进行稳健性检验。稳健性检验下金融冲击对不同消费的冲击特征如图7和图8所示。

图7 稳健性检验下金融冲击对居民消费的冲击特征

图8 稳健性检验下金融冲击的城乡消费异质性响应

由图7 和图8 可知,典型区间替换后,1 单位正向金融冲击发生后,不同消费的冲击特征仍然呈现出一定的异质性。具体来看,典型区间替换稳健性检验下,不同消费的响应极值和响应周期与图5 和图6 中显示的响应极值和响应周期虽然有所不同,但响应极值和响应周期的相对对比结果并未发生变动。类似的,稳健性检验中依然引入短期效应、中期效应和长期效应等评价指标,不同时期金融冲击下不同消费的响应特征如表3所示。

表3 不同阶段金融冲击下不同消费的响应特征

由表3 可知,不同评价指标下,不同时期不同消费下金融冲击的消费效应存在差异,且变换样本区间后,不同评价指标下金融冲击的消费效应绝对数值均发生了一些变动,但横、纵向对比后发现:不同评价指标下金融冲击的消费效应绝对数值并未改变,由此说明本文的研究结论稳健性较好。此外,样本区间就近替换后,金融冲击的农村消费效应正在凸显,体现出农村消费在宏观经济中的重要地位,农村消费已经由“生存型”消费逐步转型为“发展型”消费。

五、结论与启示

本文在中国金融状况指数混频测度基础上,运用SV-TVP-FAVAR 模型“量化”分析不同时期金融冲击的动态消费效应及城乡消费异质性响应特征,主要研究结论如下。(1)混频测度的中国金融状况指数很好地契合了同期中国金融市场的运行态势,具有良好的宏观经济信号指引功效。(2)金融冲击发生后,虽然存在个别时点的金融冲击消费负向溢出效应,但总体上金融冲击仍然起到较为明显的正向消费驱动效应。当然,金融冲击发生后,有的阶段消费的响应极值较大,有的阶段消费的响应极值较小,有的阶段金融冲击效应衰减较快,有的阶段金融冲击效应衰减较慢,不同消费的金融冲击效应差异较大。(3)不同评价指标下,各类消费对金融冲击的响应特征不同,存在城乡消费响应异质性,不同时期“收入效应”和“财富效应”交互作用下的金融冲击消费效应更显复杂。从多指标的对比看,金融冲击发生后,居民消费在收缩期的响应较为显著,城镇消费在平稳期的响应较为显著,农村消费在扩张期的响应较为显著。金融市场扩张期下,金融冲击对不同消费的冲击效果均有所弱化,体现出不同消费群体的差异投资动机,金融冲击的农村效应正在凸显。

本文基于混频方法测算了动态金融状况指数并对金融冲击的消费效应及异质性进行检验,所得结论具有重要的政策启示。(1)政策当局应充分利用混频数据的测算优势,基于动态金融状况指数实时了解和掌握中国金融市场的趋势性走势和波动态势,加深对各项经济政策的理解,在此基础上优化自身的行为决策。(2)金融冲击多数情况下具有正向消费效应,政策当局应充分发挥金融冲击的正向消费驱动效应,发挥金融冲击的宏观经济动力作用。(3)不同阶段和评价指标下,金融冲击的消费效应不同,政策当局应在兼顾政府的阶段性宏观调控目标,在充分考虑城乡消费主体的行为决策心理和投资动机基础上,合理发挥金融冲击的驱动力作用,有效兼顾我国的城乡消费二元结构特征和乡村振兴战略,最大化金融冲击的消费效应,助推我国经济继续迈向高质量发展。