基于内外部协同思想下的海尔集团共享服务模式研究

龚靖翔 周子洋 牛玉英

摘 要:本文选择海尔集团进行财务共享服务模式建设讨论,归纳该模式对企业管理效率的影响。本文采用2006年-2019年海尔集团财务数据,分析计算总资产与人员的比值、总资产增速、人员增长率、资产负债率等指标。本文分析发现海尔集团在使用财务共享服务模式以来,运行效率得到了很大的提升。与此同时,基于内外部协同思想下的业财融合,财务共享服务模式为企业经营决策提供了绝对的数据支撑。

关键词:财务共享;海尔集团;内外部协同;业财融合

一、引言

21世纪,互联网连接起了全球,经济全球化、万物互联、共享经济充斥了我们的生活。经济上,企业家必须有长远的眼光,面对大众爱好有敏感的应激反应以及适应国家性政策新环境的能力,才能不被社会所淘汰。而对于财务而言,在今年特殊的宏观环境下,财务线上化在所难免,如何实现在线上持续有效的财务工作成为企业所应思考的问题。如今人工智能在共享业务的最新应用也越来越发达,许多重复性工作、人力资源消耗大的工作都可以由机器所替代,如数据的智能采集(OCR、智能凭证、自动纳税申报、自动银行对账等功能),僅需要通过最简单的自然语言交互,便可帮我们完成报表查询、凭证录入、报销单录入等等很多重复性工作。而财务共享就是这么一个在互联网大环境中互联网与传统财务会计业务相结合的产物,财务共享服务模式的本质就是把现有的比较分散的经营职能整合成一个新的完整的有专门的管理结构的业务单元的合作战略,而如何将其融入进数字化转型的过程,实现真正的企业财务数字化,是我们所需要思考的问题。

二、海尔集团财务共享平台的变革效果与启发思考

1.连接思维:在线化基础上的互联互通

海尔集团实行财务共享后,企业的运行效率被信息化管理有效地提高了。从纸质化发展到电算化再到智能化,会计信息由最早的用笔来计算的繁杂的会计业务中变成了一条又一条的智能化数据。如今,财务工作被要求发展到深层次的线上化和无纸化。“云抢单”到如今推出的共赢增值表,变会计主体为平台主体,从这些方面可以看出海尔充分实现了在万物互联背景下的业财融合理念,囊括了整个生态平台的财务数据以及非财务数据,解决了数据“孤岛”的问题。

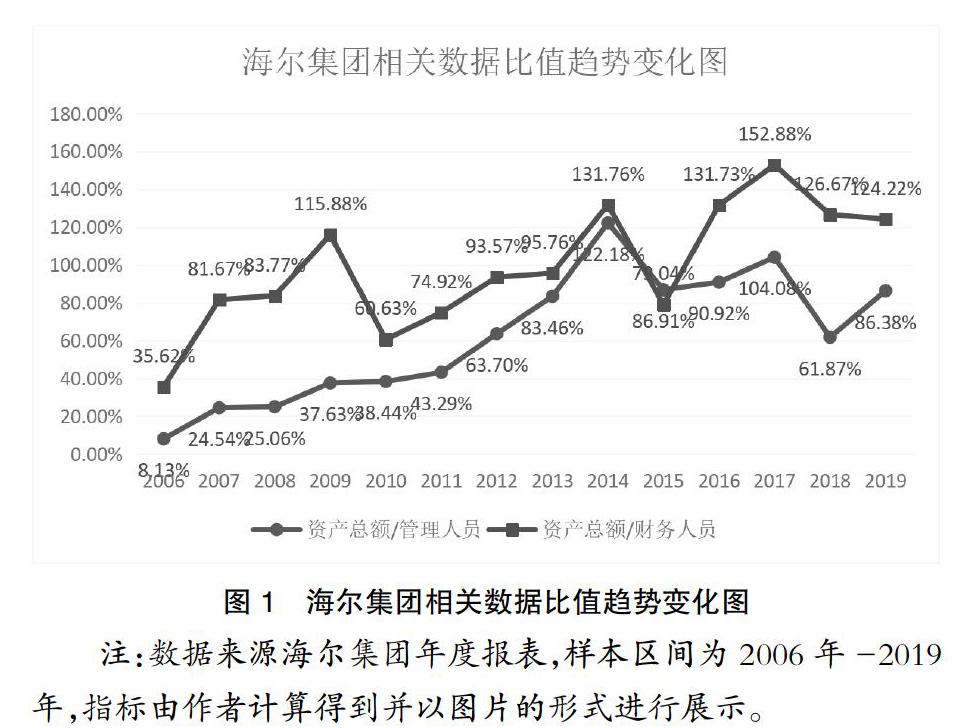

本文通过选取海尔集团2006年-2019年的财务数据,建立财务指标体系:总资产额与管理人员的比值y1和总资产额与财务人员的比值y2,通过这两个指标来分析海尔集团运营效率的变化趋势。当y1,y2的值越大时,则表明每个人管理的资产越多,效率越高。当比值越小时,则表明效率越低。

y1=Ass/AS;y2=Ass/FS(1)

注:ASS代表Asserts资金总额,AS代表administrative staff管理人员,FS代表Financial Staff财务人员,后同。

海尔集团自2006年到2009年引进财务共享模式并进入建设阶段以来,海尔集团整体的运行效率总体上一直处于上升趋势,y1,y2的值一路上升,从2006年的35.62%到2014年翻了近4倍,这无疑是一个很大的增长与突破。每一个工作人员所管理的资产开始不断增多,其每个人的工作效率也同时在不断地有效提升,各部门合作、配合井然有序,这都与财务共享服务模式的实行之间有着密不可分的联系。然而2010年海尔集团财务人员骤然增多,总资产增速远低于财务人员的增速,这导致2010年的y2比值大幅下降;2015年全球白电市场整体呈现下滑态势,然而个别现象并不能影响整体趋势,海尔集团立马主动进行了一系列调整后,2016年至2019年总资产一直稳步上升。也在呈上升的趋势,这说明了管理人员的工作效率也在财务共享的模式下有效提升。但收益总是伴随着风险,机遇也伴随着挑战,在市场的不断变化和海尔企业规模扩大的背景下,愈演越烈的市场环境也在等待着海尔集团去挑战。

2.共享思维:基于平台连接的开放共享

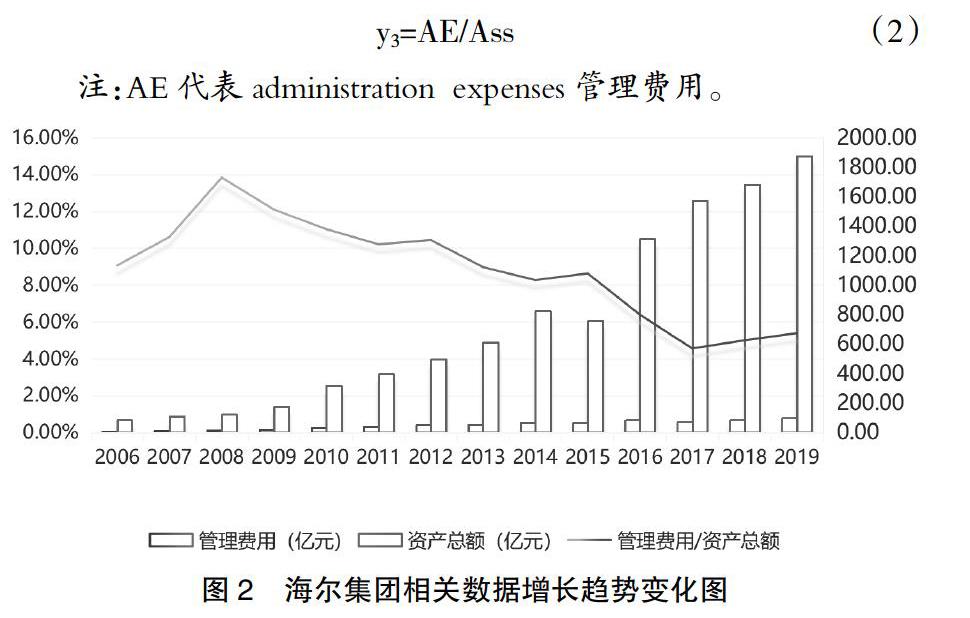

海尔集团在开始使用财务共享后,企业的运营效率得到了不断提高,同时企业成本变得更低,在全国乃至世界范围内有了更强的竞争力和广泛的市场。本文通过设定管理费用与总资产的比值(y3),来反映财务共享是如何将效率提高的同时降低了成本,尽可能地为企业扩大利润,同时更需要重视的是,共享思维的提出为企业搭建了一个更有利于集团企业进行各分公司的实时管理与监控的平台,实现会计业务统一处理中心的概念,从而使得海尔集团可以做到真正意义上的“开源节流”。

y3=AE/Ass (2)

注:AE代表administration expenses管理费用。

从2006年到2008年,y3比值趋于上升,这是因为海尔集团从才刚开始引入财务共享的概念,一切都还存在着不确定性,管理费用与总资产的比值逐渐增加也情有可原。自2009年开始,y3指标不断下降,并从长期来看处于一个良好的发展趋势。由此可见,在海尔集团财务共享不断成熟的情况下,管理费用得到有效控制,从2010年到2019年,降低了超过50%。这完全证明了企业的监管成本在随着财务共享模式的成熟而不断降低。通过流程再造,财务共享服务可以减少大量的重复性工作,以此来降低管理成本,提高人力资源效率。同时,共享服务模式也为维系客户关系提供了大量数据支持,能够满足重大业务多样化的服务需求,从而提高客户满意度。但从2011年到2014年,海尔集团管理、财务人员的数量增速渐缓,甚至出现一定的负增长,说明在财务共享模式下,企业能够在很大程度上改善了人员问题,提高人员效率,使得劳动力成本也有所降低。同时管理费用增速呈下降趋势,说明海尔集团在实施财务共享模式的过程中,有效降低了成本。

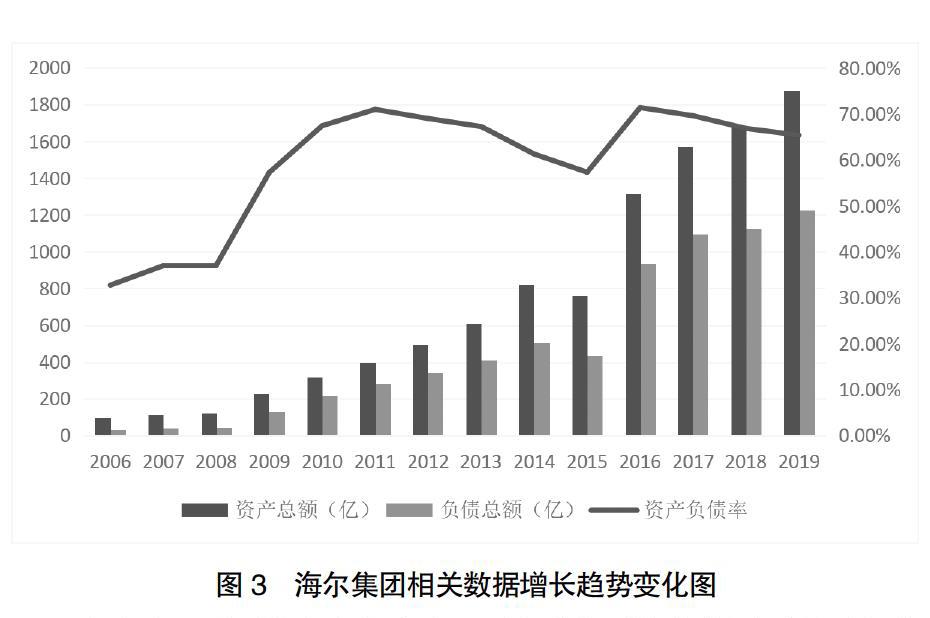

3.内部协同思想下的业财融合,管控企业风险

大多数企业的最终目标是企业价值最大化,风险控制也往往伴随在这个过程中。从以下分析可以发现,自海尔共享模式的搭建、发展和逐步走向成熟,其可以较好地控制企业经营风险。在不断拓展业务的同时,海尔集团的资产负债率还能一直保持在50%-70%,较好地维持在了一定区间。在业务和财务分开合作的模式下,财务的作用不仅仅是会计和监管,更重要的是能够更好地为业务、为企业服务。因此,企业希望通过业财融合,调控内部环境,更好地管控企业风险。

在内部协同思想下,业财融合的核心是流程、系统和数据的深度集成。流程上,海尔集团的会计平台和资本平台进行流程再造,精简财务结构;系统上,充分利用会计引擎与业务系统的深度融合,重点利用互联网时代分散分布的网络特征;在数据方面,加强数据治理,提高业务端的标准化水平,形成良好的生态内循环,为实现财务会计的精细化工作打好基础。

本文合理采用资产负债率这一财务指标对海尔集团采用财务共享服务模式前后的风险变化进行了评价。在实际生活中,大多数企业往往会利用大量的债务经营来提高财务杠杆收益率。然而,收益总是伴随着风险。如果一家企业的资产负债率很高,那么其企业的风险系数必然变大。并且一旦超过100%,该企业就会资不抵债,濒临破产。而财务共享就是为了控制企业的风险和收益,从而提高企业的风险控制能力,以此来更好地为企业规避风险、“开源节流”。

本文对海尔十多年来的财务数据进行了分析。2010年至2019年,海尔集团资产负债率一直稳定在一定范围内,并且规模一直处于一个稳定上升的状态,在2016年开始企业规模就已经突破了千亿大关。可以看出,海尔集团基于财务共享模式的信息系统、数据库显著提高了其企业风险控制、监管的能力。

4.外部协同共生理念下的财务角色,为战略决策提供数据支撑

随着海尔集团全球规模的不断扩张、并购等决策的提出,企业财务工作的业务量也在大幅度地增加,财务人员工作压力变得越来越大。而财务共享所使用的流程化、统一化、标准化对业务进行财务处理的方式,大大缩小了财务人员的重复工作量,提高工作效率及质量,财务人员有更多的精力投入分析数据中,为企业的战略决策献谋献计。财务在实现业务的同时,提高员工工作效率,并在一定程度上促成了外部的一种协同效应,并可动态驱动价值的营造,进一步体现出组织间共生的理念,而在这个过程中,财务共享发挥着举足轻重的作用。

从2007年到2009年,海尔集团的财务共享模式仍处于一个初步建设的阶段。如图4所示,这三年间总资产增速逐渐放缓,而管理费用增速始终高于了总资产增速。在不考虑其他因素的情况下,如果总资产增速超过了其他三个指标,则其企业资本的运营效率较好,而总资产增速低于其他三项增速,则说明企业的资本使用效率有待提高。2009年以后,财务共享系统慢慢发展成长了起来,总资产的增速一直保持走高,另外三项指标开始走势渐缓,并在2009年总资产的增速超过了另外三项指标的增速,这说明财务共享在几年的建设后效果已经凸显出来。然而随着规模的逐渐扩大,2010年财务人数显著增长后,从2011年开始,财务共享模式趋于成熟,总资产增速远超过另外三项,这使得企业保持了一个十分良好的发展壮大的状态。在2015年以后的几年,虽然受到全球经济的影响,使得海尔集团的各项指标出现了一定的波动,但一直控制较好,保持在可控的范围之内,这使得企业在危机中仍有一个良好的发展趋势,由此表明了财务共享对于企业经营与发展能有一个很好的管控与预测,能够为企业经营者进行决策时提供精准的财务数据作为参考依据,以便作出最有利的决策。

三、结论与启发

本文首先运用文献综述法。通过查阅大量的文献和资料,并运用归纳和总结法就财务共享服务模式理论基础进行研究,本文构建了多个模型。一是总资产与财务人员的比值,二是总资产与管理人员的比值,三是管理费用与总资产的比值,并采用2006年-2019年海尔集团的各年财务数据进行分析发现,海尔集团的财务人员、管理人员工作效率得到了很大的提升,且管理费用所占总资本的比例逐年下降。并且十多年以来海尔集团的资产负债率稳定保持在合理范围内。在内部协同思想下的业财融合,增强了企业风险管控能力。最后我们通过管理人数、管理费用、财务人数、总资产等指标的增速分析发现,在海尔财务共享服务逐渐成熟的同时,总资产的增速远超于其他三项增速,表明企业保持着良好的发展趋势。

本文研究结论有如下两点启示:第一,财务共享服务模式迎合了企业长期经营的需要,可以帮助企业提高工作效率以及进行财务风险预警等,将企业经营风险控制在一定范围内,进一步的为企业发展开源节流,更好地实现企业价值最大化。第二,基于内、外部协同思想下的业财融合,财务共享的标准化、统一化、流程化,为企业的战略决策提供了绝对的数据支撑,便于企业经营者进行决策投资。

参考文献:

[1]唐泽雄.大数据背景下财务共享服務模式建构的途径[J].中国总会计师,2016.

[2]郭艳莹.基于成本—效率的青岛海尔财务共享模式研究[D].吉林财经大学,2017.

[3]莫志伶.海尔、长虹财务共享服务中心与财务管理绩效比较研究[D].桂林理工大学,2018.

[4]杜国琛,马沁,李正磊等.财务转型背景下我国财务共享中心的建设现状分析[J].中国市场,2019.

[5]李晶晶.四川长虹财务共享服务实施效果评价[D].内蒙古财经大学,2019.

[6]赵阳.电力企业财务共享服务中心优化研究[J].河北企业,2019,(04):53-54.

[7]蒋茂.浅谈企业会计管理风险与控制策略[J].现代经济信息,2019,(17):221.

[8]张庆龙.论下一代财务的思维特征[A].财会月刊,2020年11期.