期权宽跨式空头策略实证研究

摘要:目前我国多个ETF期权和股指期权的上市,形成了多指数、多策略之间的互补,能够更高效地应对多种资产管理需求。期权的推出为投资者提供了一个精准化的投资工具,使投资者的投资策略更加丰富和多样化。本文介绍了期权投资策略中的宽跨式空头策略,对该策略的原理、构建方法、适用场景等进行了分析,并选取上证50ETF期权为例对此策略进行了实证研究,对该策略的收益率、影响因素等进行了探讨。

关键词:期权;宽跨式空头;上证50ETF

中图分类号:F832.48 文献识别码:A 文章编号:2096-3157(2020)25-0146-04

一、研究背景

期权是指购买者在一定期限内买卖某种资产的权利合约,是一种很好的避险和理财的有效工具。期权按照买入或者卖出的权利可分为认购期权和认沽期权,按照行权时间可分为欧式期权和美式期权。期权为投资者提供了特有的风险转移、以小博大、增强收益、立体化交易、精准化投资等功能。

就我国而言,股票市场上目前主要以ETF期权和股指期权为主。经中国证监会批准,2015年2月9日,上证50ETF正式上市交易;2019年12月23日,三大交易所(上交所、深交所、中金所)的三个期权合约(上交所/深交所沪深300ETF期权、沪深300股指期权)正式上市。上证50ETF期權合约标的为华夏上证50ETF(代码510050),上交所沪深300ETF期权合约为华泰柏瑞沪深300ETF(代码510300),深交所沪深300ETF期权合约标的为嘉实沪深300ETF(代码159919),沪深300股指期权合约标的为沪深300指数(代码000300)。这四种期权均为欧式期权,即期权买方只能在到期日行权,其中上证50ETF期权、上交所/深交所沪深300ETF期权的到期日为每个到期月份的第四个星期三,沪深300股指期权的到期日为每个到期月份的第三个星期五。

目前我国多个ETF期权和股指期权的上市,形成了多指数、多策略之间的互补,能够更高效地应对多种资产管理需求。期权的推出对我国投资者具有重要意义。首先,期权可以降低资产配置成本。投资者买入期权开仓仅需缴纳很少的权利金便可获得期权权利,利用合约标的价格变动产生收益。其次,期权可以进行风险对冲。相比于期货,期权提供非对称的风险对冲。如投资者持有现货同时买入认沽期权,该组合当市场下行时由期权提供保护,当市场上行时却不丧失上涨空间。最后,期权可以为波动率交易等复杂策略提供工具。例如投资者认为未来一段时间合约标的波动率减少,则可通过同时卖出认购期权和认沽期权构造跨式(或宽跨式)组合来获取收益,这就为投资者提供了更丰富的投资工具。

二、策略分析

期权合约的价格由内在价值和时间价值构成。当预计合约标的价格在未来小幅震荡时,可以构建宽跨式空头策略。无论期权有没有内在价值,只要还没到期,它就包含一种盈利或盈利扩大的可能性,所以通常情况下期权的交易价格比它的内在价值要高,而高出部分即为时间价值,即时间给予我们未来盈利的可能性。假如其他条件不变,由于期权离到期日越近,其盈利或盈利扩大的悬念就越小,因此,时间价值会随着时间流逝不断减少,而且是呈抛物线加速衰减。而这就意味着,假如除了时间以外的其他因素不变,那么随着到期日的临近,期权的价格会越来越低。因此,当投资者判断未来一段时间,尤其是当前至期权到期日之间,合约标的的价格不会大幅上涨或下跌时,就可以构建宽跨式空头策略。

具体构建方法为:卖出相同数量、不同执行价格、相同合约标的以及相同到期日的认购期权和认沽期权,并且认购期权的执行价格高于认沽期权的执行价格。

该策略构建期初卖出期权,因此有权利金的净收入。合约标的价格波动较小时,即在到期日合约标的价格处于认购期权和认沽期权行权价之间时,不会被提出行权,此时可获得权力金收入。但是,如果在到期日前合约标的价格大幅波动,如合约标的价格下跌到一定程度时会被执行认沽期权,或者合约标的价格上涨到一定程度时会被执行认购期权,那么在此情况下就会发生亏损。

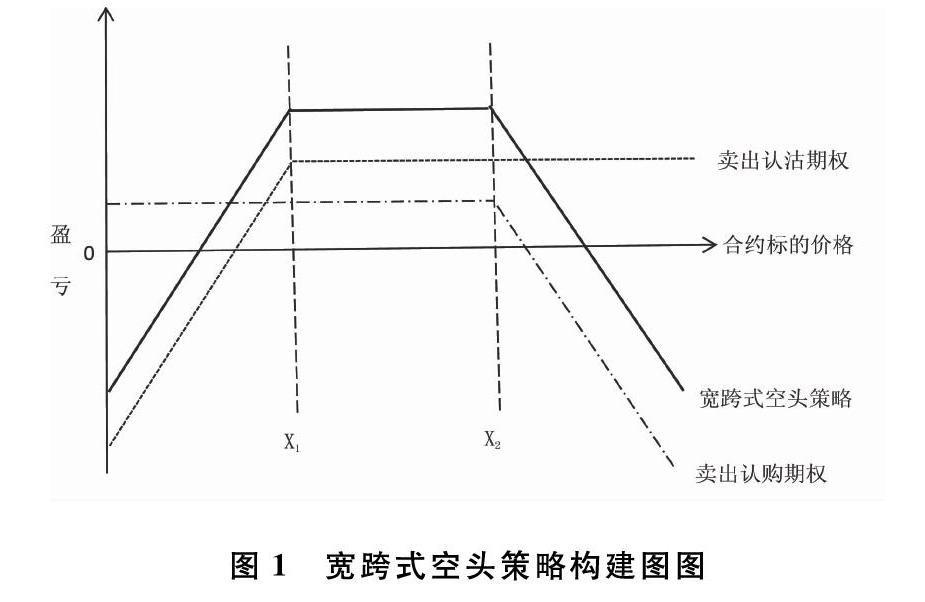

宽跨式空头策略下,投资者的最大收益为卖出认购期权权利金加上卖出认沽期权权利金,而最大损失无限。具体的到期盈亏特征见图1。

假设认沽、认购期权的执行价格分别为X1、X2,权利金分别为P1、C1,则宽跨式空头策略组合的盈亏平衡点分别为X1-(C1+P1)、X2+(C1+P1),即盈利区间为(X1-(C1+P1),X2+(C1+P1)),其中,当股价位于X1与X2之间时,达到最大盈利点。

宽跨式空头策略的本质就是在时间价值高的时候出售期权,在时间价值消耗了以后低吸平仓的策略,时间流逝对策略会有缓慢的正贡献。但由于最大损失无限,因此需要关注合约标的价格的变动情况,根据自己能够承受的浮动亏损幅度,设定好平仓止损价格及条件,以免导致亏损幅度超出预期。

三、实证研究

1.模型建立

上证50ETF是国内首只ETF基金,市场交易活跃。而上证50ETF期权作为我国第一个场内股票期权,自2015年2月成立以来,也受到了市场的广泛关注,交易量持续增加,从对应的平价期权合约总量和持仓量上看,上证50ETF期权是目前场内股票期权里最活跃的。因此,本文选择上证50ETF期权来进行宽跨式空头策略的实证研究,上证50ETF和期权交易数据来源于Wind。

以2020年8月到期的上证50ETF期权为例,分别在8月26日到期日(T)前34天(T-34)、前21天(T-21)、前14天(T-14)、前7天(T-7)、前2天(T-2),以合约标的价格上下各2个行权价格间距为跨度,建立宽跨式空头策略,以此分析该策略的实际收益率及影响因素。

为了简化分析,分析中不考虑交易所推出的策略组合保证金所带来的所需保证金减少,同时数据分别以合约标的上证50ETF当日收盘价、期权合约当日收盘价为统计标准,实际操作中可能略有差别,但不影响对该策略的研究。

7月23日至8月26日合约标的上证50ETF走势如图2所示。

在7月23日(T-34)、8月5日(T-21)、8月12日(T-14)、8月19日(T-7)和8月24日(T-2)这五个时间点分别建立1组宽跨式空头策略,如表1所示。

以7月23日为例,当日上证50ETF收盘价为3.331元,因此上下各2个行权价格间距跨度可以选择分别卖出1份行权价为3.500的认购期权及1份行权价为3.100的认沽期权,当日50ETF购8月3500的收盘价为0.0463元,因此,权利金收入为0.0463×10000=463元,50ETF沽8月3100的收盘价为0.0266元,权利金收入为0.0266×10000=266元;开仓保证金按照上交所公布的最低标准“认购期权义务仓开仓保证金=[合约前结算价+Max(12%×合约标的前收盘价-认购期权虚值,7%×合约标的前收盘价)]×合约单位;认沽期权义务仓开仓保证金=Min[合约前结算价+Max(12%×合约标的前收盘价-认沽期权虚值,7%×行权价格),行权价格]×合约单位”计算,认购和认沽的开仓保证金分别为2802.8元和2420元。

8月5日、8月12日、8月19日和8月24日的选择期权合约过程及计算过程与此相似。

2.模型结果

8月期權到期日8月26日的合约标的上证50ETF收盘价为3.323元,由于3.323介于3.200和3.500之间,在五个时间点建立的宽跨式空头策略中涉及的期权合约均未触发行权,因此,收益即为权利金收入之和,成本则以开仓保证金之和计算。5组宽跨式空头策略收益率见表2。

可以看出,在这五个时间点上建立的宽跨式空头策略均获得了正收益,其中在7月23日建立的策略模型收益率最高,而临近到期日建立的模型则收益率大幅下降,这也可以看出期权的时间价值随着到期日的临近而衰减加速,特别是深度虚值的期权。

3.影响因素分析

(1)模型建立时间

由于宽跨式空头策略获利的主要基础在于期权的时间价值随着时间流逝不断减少,因此,选择合适的时间建立策略模型至关重要:建立的时间过早,在获得高额权利金的同时要承担长时间期权价格波动的风险;建立时间过晚,虽然期权价格波动风险降低,但同时期权的权利金也会大幅减少,严重影响该策略的收益率。这在上面的实例中也有明显体现,7月23日的权利金收入比8月24日的权利金收入大幅提高,但也多承担了1个月的价格波动风险。

下面以本例中所涉及最多的“50ETF购8月3500”和“50ETF沽8月3100”为例,来具体说明期权时间价值变化趋势以及与合约标的的相关关系。

从图3中可以看出,无论是“50ETF购8月3500”还是“50ETF沽8月3100”,时间价值整体趋势都是波段式减少的,并且在临近到期日时衰减速度加快,由于这两个合约都是虚值期权,因此在到期日合约价值都归零。从时间价值与合约标的价格走势相关性上看,整体上,“50ETF购8月3500”与50ETF趋势大致相同,而“50ETF沽8月3100”与50ETF趋势基本相反,这也与认购期权与认沽期权的定义相符。但是也应注意到,在临近到期日的最后一周,即8月19日附近,“50ETF购8月3500”和“50ETF沽8月3100”的走势逐渐趋同,并与合约标的50ETF的趋势逐渐无关。

对“50ETF购8月3500”的时间价值、“50ETF沽8月3100”的时间价值和“50ETF”收盘价进行相关性分析,可得相关系数矩阵如表3、表4、表5所示。

可以看出,7月23日至8月26日区间内,“50ETF沽8月3100”与“50ETF”的相关系数为-0.8294,“50ETF购8月3500”与“50ETF”的相关系数为0.0221,而7月23日至8月19日区间内,“50ETF沽8月3100”“50ETF购8月3500”与“50ETF”的相关系数分别为-0.8790和0.2308,可见,7月23日至8月19日这段时间内,认沽和认购与“50ETF”的相关性都比整段区间内要高(其中认沽是负相关,认购是正相关),特别是“50ETF购8月3500”与“50ETF”的相关性大幅提高,从0.0221提高至0.2308。在期权到期日前一周,即8月20日至26日区间内,认沽和认购与“50ETF”的相关性都在降低,尤其是“50ETF购8月3500”,相关性从正相关变成了负相关,即“50ETF”上涨但“50ETF购8月3500”却在下跌,这也说明了期权临近到期日时间价值加速衰减的特性。

需要特别指出,由于宽跨式空头策略卖出的均为虚值期权,因此,期权的价格即为期权的时间价值。以上相关性分析基于虚值合约计算,如果发生虚值转平值或实值,期权时间价值与合约标的价格的相关性变化趋势则会有所不同。

(2)期权波动率的变化

跨式策略是一种波动率策略,是基于价格波动率而产生的策略。期权的波动率可以用隐含波动率来表示。期权的隐含波动率是将市场上的期权交易价格代入期权定价模型Black-Scholes模型中,反推出来的波动率数值。由于BS期权定价模型给出了期权价格与五个基本参数(标的股价、执行价格、利率、到期时间、波动率)之间的定量关系,只要将其中前4个基本参数及期权的实际市场价格作为已知量代入定价公式,就可以从中解出唯一的未知量,其大小就是隐含波动率。隐含波动率反映了人们对标的资产未来波动率的预期,是时刻在变化的。

图4为“50ETF沽8月3100”和“50ETF购8月3500”的隐含波动率变化趋势,可以看出这两个期权的隐含波动率都是在时刻变化的,并且在临近到期日时都大幅上升。

期权价格会随着期权波动率的变化而变化,因此,同样的合约标的价格,由于期权波动率的不同,建立宽跨式空头策略时获得的权利金收入也会很大不同。

(3)其他影响因素

①合约标的波动情况。宽跨式空头策略的核心在于合约标的的波动在认购和认沽期权行权价的跨度范围内,如果超出这个范围,无论是上涨还是下跌,均会对模型的整体收益率产生影响,甚至会出现大幅亏损。本例中,合约标的上证50ETF在整个模型运行期间内波动较小,最低收盘价为3.200元,最高收盘价为3.418元,同时到期日收盘价为3.323元,均没有超出行权价范围,因此,策略的收益较好。

②保证金风险。根据目前交易规则,卖出期权合约需要现金保证金,随着市场波动,如果50ETF出现大幅上涨或下跌,卖出期权合约所需保证金会增加,如果不能及时补足可能会出现保证金不足被强平的风险。因此,在建立本策略时,要预留出一部分现金,以防出现波动时需要补充保证金。此外,本例中测算的保证金是根据上交所规定的最低保证金计算,实际交易中,有的券商会在交易所要求的保证金基础上进行上浮,这些都会对策略的收益率产生影响。

③投资者心态。作为期权卖方,要承担收益有限而损失无限的风险。因此,一旦市场出现大幅不利变动时,账面浮亏就会很大,这在一定程度上会影响该策略的执行。比如在2020年7月6日上证50ETF暴涨0.282元,涨幅8.85%,收于3.469元,并在7月7日盘中创出3.539元的最高价,如果在7月3日收盘3.187元附近建立宽跨式空头策略,即卖出50ETF购7月3400和50ETF沽7月3000,则在6日和7日会出现大幅亏损,这会给投资者带来巨大的心理压力,影响对后市的判断以及模型的运行。

四、结论

期权的推出为投资者提供了一个精准化的投资工具,使投资者的投资策略更加丰富和多样化。宽跨式空头策略便是众多期权投资策略中的一种。通过上面的实证分析,可以看出宽跨式空头策略主要适用于合约标的价格波动不大的情况,同时,由于期权存在时间价值不断衰减的特性,因此,策略模型的建立时间对收益率有著明显影响。此外,在运用该策略时,还要关注期权的波动率变化,要设定好平仓止损价格及条件,关注保证金风险以及调整好心态。

参考文献:

[1]上海证券交易所衍生品部.3小时快学期权[M].上海:格致出版社,上海人民出版社,2016.

[2]上海证券交易所产品创新中心.2周攻克期权策略[M].上海:格致出版社,上海人民出版社,2017.

[3]经雷.ETF期权:从单市场到跨市场[N].证券时报,2019-12-23(A02).

[4]岳树帅.从平价公式的角度看期权常见策略[EB/OL].http://option.sse.com.cn/#/qa/expertArticles/detail/8,2019-07-10.

作者简介:

张德俊,东南大学经济管理学院硕士研究生。