环境税能促进区域绿色发展吗

——来自长江经济带的经验证据

朱新玲,贺岚静,刘小草

(武汉科技大学 恒大管理学院,湖北 武汉430065)

一、引言

近年来,随着中国经济的高速发展,资源过度使用、污染严重、生态破坏等环境问题愈演愈烈。十九大报告提出了全面深化绿色发展的战略举措,指出要通过环境管控来发挥绿色发展的导向作用。但是,传统的“命令-控制”式环境管制方式正逐渐暴露出弊端,所以各级政府都在积极寻找新的环境管制工具。环境税作为一种基于市场的环境管制方式,正逐渐受到政府的青睐。环境税通过税收手段调节经济主体的行为,矫正环境问题的负外部性。环境税的征收能够从节能和减排两个方面促进区域绿色发展:一方面,环境税的征收会促使环境污染者为其污染行为付出代价,使长期以来低价甚至免费的环境和自然资源不至于被继续破坏和滥用;另一方面,环境税的征收会产生较强的市场价格信号,迫使环境污染者和生态破坏者通过技术革新、寻求替代品、提高资源使用率、减少产量等手段减少资源消耗和污染排放量,进而减轻经济主体对生态环境的破坏程度。

国内外学者对环境税实施产生的影响效应进行了大量研究,包括双重红利效应、技术创新效应和节能减排效应等。现有研究大多是基于经济增长模型或CGE 模型从税收效力角度对环境税的实施效果进行分析,但环境税从征收到产生效力需要时间,因此,要全面反映环境税的实施效果,必须同时兼顾税收效力和税收时效。鉴于此,本文从税收效力和税收时效两个方面就环境税实施对区域绿色发展带来的影响效应进行研究,以期全面揭示环境税对区域绿色发展的作用强度、方向和时间。

本文的创新之处在于:(1)从绿色化和生态化角度对环境税的绿色发展效应进行研究,并增加环境税的税收时效研究,弥补了现有文献仅从税收效力角度进行研究的不足;(2)通过因子分析对现有的准环境税进行信息提取,综合形成环境税变量,改进了现有研究用单一准环境税或准环境税之和测度环境税的做法。

二、文献回顾

环境税最早源于1920 年Pigou 在《福利经济学》中提出的通过税收政策解决环境问题,被学界称为“庇古税”。然而,庇古税思想在很长时间内并未引起足够重视,直到20 世纪80 年代,随着环境与资源问题的日益凸显以及可持续发展理念的提出,庇古税思想才受到国外学者的空前重视,环境税研究也从此全面展开。环境税的效应研究是其中的一个重要研究方向,也是学者们一直关注的焦点。环境税若无效应可言,即如果环境税不能带来正效应或额外收益,则环境税的实施便没有必要,因此国内外学者分别采取不同方法验证了环境税开征带来的影响效应,以期为环境税的征收提供理论依据。在进行环境税的实施效应研究时,学者们最先关注的是“双重红利”,随着研究的深入,逐渐拓展到就业效应、技术创新效应、社会福利效应和生态效应等方面。

对 于 环 境 税 的 生 态 效 应,Pearce (1991)[1]、Roberto 等(2005)[2]和Gerhard 等(2008)[3]均认为环境税征收能有效改善环境。张平淡等(2019)[4]认为,环境税实施必然会带来环境质量的改善。梁伟等(2014)[5]发现,环境税率越高,减排效果越好。秦昌波等(2015)[6]运用可计算一般均衡模型对环境税征收的经济效应和污染减排效应进行了研究。余东华等(2019)[7]提出,应加强环境税建设,保障污染治理有效实施,以促进环境改善。刘宇(2017)[8]发现,征收环境税能有效减少SO2和NOx的排放量。毕茜和于连超(2016)[9]通过构建动态一般均衡模型模拟了不同类型环境财税政策对经济效益和生态效益的影响差异,发现环境税会从环境污染排放处罚和环境技术研发激励两个方面约束企业的生产行为,在保证经济增长的同时实现环境治理。王华星(2019)[10]发现,环境税对旅游经济和旅游生态环境效应有积极影响。刘晔(2018)[11]考察了排污费在污染减排方面的有效性,发现排污费的减排效应存在区域差异性。李珊珊和马艳芹(2019)[12]发现,增加环境税可以在一定程度上抑制工业废水排放,另外,东部和中部地区的工业废水排放、西部地区的工业废水和废气排放均呈现出环境税的减排效应。于连超(2019)[13]考察了环境税对企业绿色转型的影响及其机制。白雪洁(2020)[14]实证检验了中国环境保护税对地区环境质量和经济增长的影响。

在生态效应方面,Porter(1991)[15]探讨了碳税在调整全球变暖问题中的作用。Wallace(1995)[16]探讨了环境税在减少污染和提高税收体系效率方面的作用。Toke(2010)[17]发现,环境税能有效解决环境外部性问题。Naser 等(2012)[18]运用可计算一般均衡模型研究了伊朗环境税实施的福利效应以及环境税对环境质量的影响。Nurdianto(2016)[19]通过构建CGE 模型研究了碳税在东盟经济体的实施效果,发现碳税能有效减少经济体内二氧化碳的排放。大多数国内学者的研究均证实,环境税的征收有利于治理环境,促进生态绿化。Dennis 和Armitage(2016)[20]对法国空气污染税的经济影响进行了研究,发现环境税可以有效降低污染物排放,能够对经济增长产生正向影响。Gast 等(2017)[21]运用动态一般均衡模型研究了环境税的效应,发现环境税的实施能够带来社会效率提高和环境质量改善的双重效应。Kuckertz 等(2019)[22]研究发现,环境税的实施对经济变量有显著影响,同时也可使二氧化碳的排放减少。许广月和宋德勇(2008)[23]认为,环境税是通过环境税率的增长率实现经济长期可持续发展、节能减排和社会福利三重效应。徐盈之(2019)[24]采用我国30 个省、自治区、直辖市的环境保护税和雾霾污染数据分析了环境保护税对雾霾治理的影响。

保护生态和节约资源是经济转型新形势下的关键任务,绿色发展已成为我国经济社会发展的基本理念。党的十九大报告明确指出,中国经济要实现绿色转变,加快建设绿色生产和消费的政策导向,形成支持环境保护和节能减排的利益导向机制。绿色发展是推动经济增长向资源节约、污染物减排的绿色方式转变。绿色发展概念最早是在1989 年Pearce和Anil(1989)[25]的《绿色经济蓝皮书》中被提出,其以经济、资源、环境、社会协调发展为出发点,被定义为“一种能够实现可持续发展的发展形式”。之后,引起了国内外学者对绿色评价、时空差异等问题的研究热潮,现有相关文献主要可以分为国家和省市级两个层面。

从国家层面的绿色发展研究看,其主要围绕绿色经济指标、绿色发展潜力、绿色产业体系和绿色发展效率方面展开讨论。联合国环境计划署(2009)、绿色欧洲基金会(2011)运用系统的理论和方法,对全球绿色新政计划、欧洲绿色新政计划构建了具有代表性的绿色经济指标体系(Barbier E,2009;Justin R,2009)[26,27]。Andrew 和Adarsh(2011)[28]通过统计分析和构建指标研究了世界主要发展中国家的绿色发展潜力,结果表明经济发达、生产技术先进国家的绿色发展潜力更大。Kanokporn(2013)[29]提出,应采用国际标准发展绿色产业体系,并对产业绿色发展的战略意义和途径进行了探讨。刘梦和胡汉辉(2020)[30]以2000—2010 年全国东中西部三大地区数据为样本,对三大区域的绿色发展效率和绿色全要素生长率进行了测算,结果表明东部地区的绿色发展效率和绿色全要素生产率均高于中西部地区,中西部地区的生产技术水平落后于东部地区,导致整体绿色全要素生产率的增长动力不足。张义和王爱君(2020)[31]通过构建区域产业绿色发展指标体系对全国产业绿色发展指数进行了测评,结果显示中西部地区与东部地区差距较大,东部地区在政府政策支撑力和产业绿色增长度上表现较优,而西部地区则在资源环境承载力上具有优势。钱争鸣和刘晓晨(2015)[32]运用非期望产出SBM 模型探讨了宏观环境管制与绿色经济的关系,结果表明东部地区的绿色经济效率会随着环境管制的增强而呈现出先下降后上升的趋势,而西部地区的环境管制对绿色经济效率则具有负向作用。杨志江(2017)[33]采用SBM-DEA 模型探讨了省际绿色发展效率的演变规律和区域差异的产生原因,指出1999 年推行的区域协调发展战略和2006 年以后实行的节能减排会导致高耗能高污染产业大量内迁和高新技术产业向东部集聚,且中西部地区的节能减排无效率是整体绿色发展效率低下的主要原因。车磊和白永平(2018)[34]运用Super-SBM 模型分析了2005—2015 年全国绿色发展效率的演变特征与区域差异,提出绿色效率总体上呈先降后升的发展趋势,东部与中西部地区的绿色发展效率表现出了严重的两级分化格局。刘杨(2019)[35]从时间和空间维度上分析了2011—2015 年全国绿色发展效率的演变情况,结果表明在时间维度上全国112 个环境重点保护城市的绿色发展效率整体呈上升趋势,在空间维度上绿色发展效率从“西北、华中、华北低,东南高”演变为“西北、华中低,华北、西南、东部沿海高”的态势。

从省市级层面的绿色发展研究看,其主要围绕产业集聚、科技投入、能源消耗、环境污染等方面展开讨论。徐盈之和顾沛(2020)[36]从绿色产业基础、技术服务条件、社会经济支撑方面构建了指标体系,对江苏省的绿色产业发展适宜性进行了分析。2011年,北京师范大学、西南财经大学、国家统计局联合推出了中国绿色发展指数报告,全面构建了直辖市、省会城市和计划单列市的城市绿色发展指数指标体系(李晓西、潘建成,2011)[37]。岳书敬等(2015)[38]运用SBM 方向距离函数,围绕产业集聚对我国城市绿色发展的综合效应进行了分析,指出产业集聚在达到一定水平后有利于区域绿色发展效率增长,经济发展和科技投入对城市绿色发展具有显著正向影响。Song(2016)[39]以安徽省热电企业为研究对象,采用Malmquist 指数法测算了2009—2010 年的环境效益,研究表明各热电企业之间的环境效益存在较大差异,提出了引进先进生产技术和提高能源利用率对增加环境效益有促进作用。付保宗(2017)[40]通过分析长江经济带各省市的经济发展和工业水平,提出中西部地区有充足的煤炭等能源资源,而建材、石化等耗能型产业集中在东部地区,产业布局与资源配置的不合理性对生态环境产生了负面影响,产业绿色发展存在较大困难。何剑(2017)[41]从区域协同角度对区域产业绿色效率的时空分布进行了分析,并进一步对产业合作博弈过程中的产业利益帕累托改进进行了探讨。杨树旺(2018)[42]以2006—2015 年湖北省13 个地级市为样本,采用Malmquist 指数和区位熵指数研究了绿色发展效率和高技术产业集聚水平,提出了高技术产业的非期望产出较其他非工业较少,当高技术产业集聚到一定程度时,高技术产业的经济效益和技术创新能促进节能减排和生产效率提升,对绿色发展效率有正向作用。高红贵(2019)[43]从空间尺度对长江经济带11 个省市的产业绿色发展水平进行了分析,研究表明产业绿色发展整体水平从长江下游到中游再到上游呈逐渐递减趋势。霍伟东(2019)[44]运用城市层面空间面板数据分析了外商直接投资对东道国环境污染的影响,提出在经济发展初期外商直接投资会造成东道国生态环境破坏,在经济发展转型时期,由于生态技术创新外溢,东道国的工业环境会得到改善。

基于此,本文以1999—2017 年长江经济带的资源税等准环境税数据为研究样本,对长江经济带环境税实施的绿色发展效应进行研究。归纳上述已有成果可对后续研究提供参考,主要表现为两点。(1)关于环境税的绿色效应,国内外学者主要集中在环境税率、环境财税政策、减排效应、环境治理方面进行探究,认为环境税的实施对减少环境污染、提升环境质量、提高社会效率产生了税收效力。但是,现阶段对于环境税实施的税收时效研究尚不多见,仍需深入探讨环境税从征收到对经济系统产生最大效力所经历的时间间隔,故本文会在一定程度上丰富和完善环境税的绿色转型效应研究。(2)关于环境税的测度,国内学者多采用单一准环境税或准环境税之和测度环境税,如排污费、环境保护费、碳排放权交易和碳排放许可等直接针对污染物排放的收费。我国学者在以环境税为研究对象时通常将排污费作为参考标准,但由于“收费”制度的分散性和法律的强制性要低于“税收”制度,因此现有环境税测度方法仍需改进。鉴于此,本文将运用因子分析法对现有的准环境税进行信息提取,综合形成环境税变量,提升了环境税测度的准确性,使环境保护税的测度方法更加完善。

三、理论分析与研究假设

(一)环境税的绿色化效应

环境税的绿色化效应是指,环境税的征收可以通过影响生产者和消费者的行为减少资源消耗,缓解经济发展和生态资源的关系,促进经济可持续发展。就生产者而言,环境税的开征提高了资源类商品的价格,导致企业生产成本上升、利润下降。为了消除原材料价格上涨带来的不利影响,企业可能会通过原材料替代来减少对资源类材料的消耗,或者是通过改进生产工艺提高资源的利用效率,或者是通过产业绿色转型减少对资源的利用。就消费者而言,环境税的开征在提高资源环境类商品价格的同时,也增强了整个社会的环保意识和环保力度,使得消费者逐步转变消费观念,在减少对资源环境类商品消费的同时增加对节能环保类商品的消费。通过生产环节和消费环节双环节的节能行为,环境税的征收会大大减少整个社会的资源消耗,促进经济可持续发展。由此,本文提出假设1:

H1:环境税有利于降低区域资源消耗,促进区域绿色发展。

(二)环境税的生态化效应

环境税的生态化效应是指,环境税的征收可以通过影响生产者和消费者的行为减少污染物排放,改善环境质量。就生产者而言,环境税的开征增加了企业排污行为的税收负担,为了消除税负增加引起的利润下降,企业会进行环保技术的引进和研发,逐渐以清洁工艺和绿色产品替代污染工艺和污染产品,从而减少污染物排放。就消费者而言,环境税的开征提高了污染型消费品的价格,基于替代效应,消费者将减少对污染型商品的购买,增加对环保型商品的购买。这种消费行为的转变不但会催生市场对节能环保产品的需求,刺激节能环保产业发展,促进生产环节减排,而且随着消费者对环保产品消费的增加,消费环节的污染物排放会随之下降。通过生产环节和消费环节双环节的污染物减排,环境税的征收会大大减少污染物排放,改善环境质量。由此,本文提出假设2:

H2:环境税有利于减少区域污染物排放,促进区域绿色发展。

四、研究设计

(一)样本选择与数据来源

本文选取长江经济带为研究样本,样本区间为1999—2017 年。之所以选择长江经济带而非全国31个省份为研究对象,是考虑到不同区域的经济发展水平、产业结构、就业水平、科技水平、资源水平、环境质量等具有较大差异,即便是相同的环境税方案,在不同区域对绿色发展的影响也会不同。之所以选取1999 年为起点,是因为目前在国家统计局网站上可以搜集到的长江经济带最早的资源税等准环境税数据是始于1999 年。之所以选择2017 年为终点,是因为2018 年我国正式开征环境保护税,其口径与之前准环境税有差异,如果选用2018 年之后的数据,可能会因为数据量太少而对建模和分析结果造成影响。数据来源于国家统计局网站以及《中国税务年鉴》《湖北省统计年鉴》《湖北省环境状况公报》。

(二)变量设置

1.解释变量:环境税。环境税主要是指,对开发、保护和使用环境资源的单位和个人,按其对环境资源的开发利用、保护、污染、破坏程度进行征收或减免的一种税收。由于环境税于2018 年1 月1 日才正式开征,目前缺乏相应的环境税数据,故本文以准环境税代替环境税进行研究。目前,税制中与环境相关的税种包括资源税、消费税、城市维护建设税、城镇土地使用税、耕地占用税和车船税六种。为了综合六种准环境税的信息,本文将六种准环境税构建成一个变量集,运用因子分析法对长江经济带1999—2017 年19 年的准环境税数据变量集进行信息提取,依次实施“因子提取→因子得分→因子合成”,进而得到本文的环境税数据。

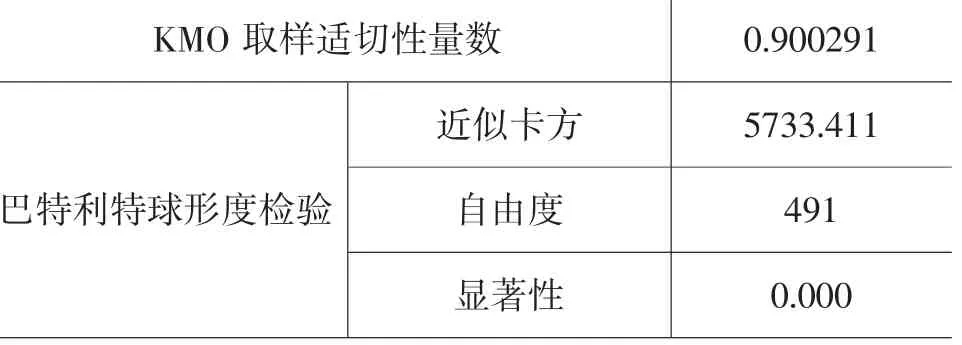

在进行因子分析前,先进行KMO 检验,以检验数据是否适合进行因子分析,结果见表1。结果显示,KMO 检验统计量的值0.900 291>0.9,表明选取的准环境税数据非常适合做因子分析。巴特利特球形度检验的显著性值为0.000,表明样本数据的统计显著性非常强。

表1 KMO 和巴特利特检验

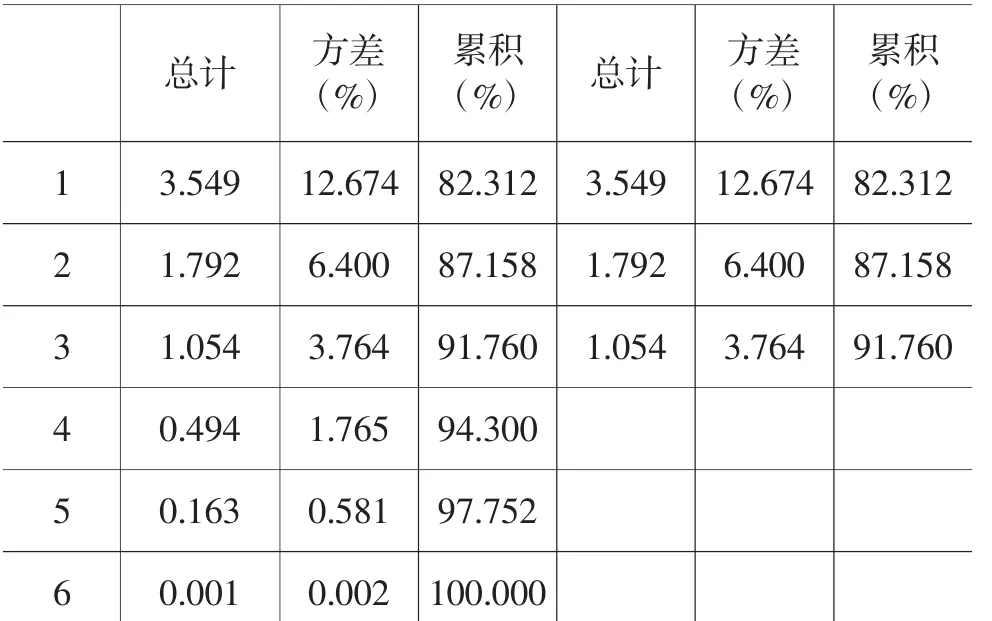

接下来,表2 显示运用因子分析法从原始数据中提取出三个因子,前三个因子的累计方差贡献率达到了91.760%,表示提取三个公因子比较合适。

表2 总方差解释

表3 为旋转后的因子载荷矩阵。第一个因子在X1、X5上有较大载荷,主要解释资源税和耕地占用税情况,该因子命名为“资源耕地税费”;第二个因子在X3、X4上有较大载荷,主要解释城市维护建设税和城市土地使用税情况,该因子命名为“城市环境税费”;第三个因子在X2、X6上有较大载荷,主要解释消费税和车船税情况,该因子命名为“消费车船税费”。

表3 旋转后的成分矩阵

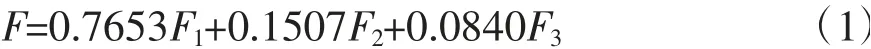

F1、F2、F3分别为影响环境税变量的资源耕地税费、城市环境税费、消费车船税费,将三个因子分别的方差贡献率占总方差贡献率的比重作为权重,可得如下公式:

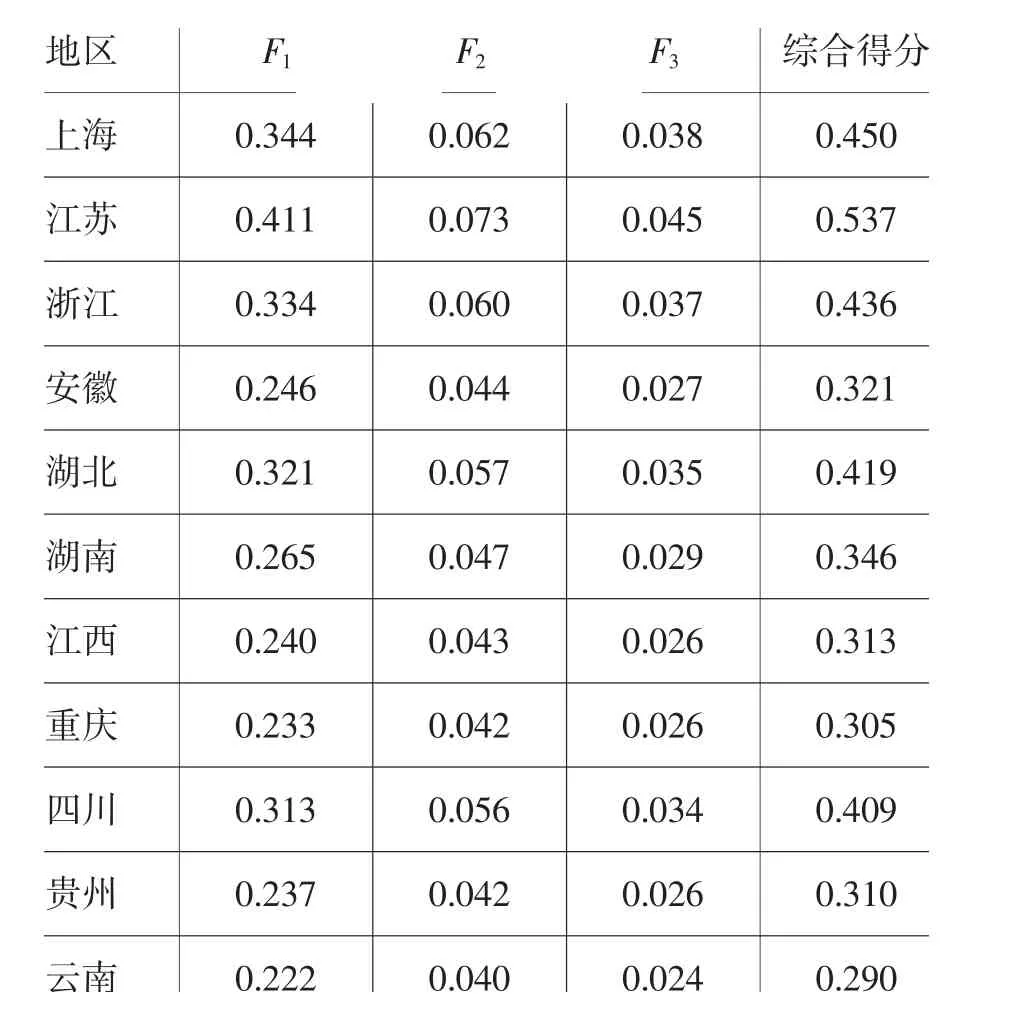

由上式可得2017 年长江经济带11 个省市的因子综合得分,如表4 所示。对1999—2017 年的准环境税数据变量集进行因子分析,可得到长江经济带11 个省市1999—2017 年的环境税变量,鉴于篇幅限制表5 只列出了部分年份的数据。

表4 2017 年长江经济带各省市因子得分与综合结果

表5 长江经济带各省市环境税因子合成

为研究长江经济带11 个省市环境税变量的变化趋势,本文对1999—2017 年的准环境税数据进行了因子分析,得到了长江经济带各省市的环境税变量和上、中、下游均值。由表5 的因子合成结果可知,长江经济带的环境税变量总均值呈稳定上升趋势,表明随着经济向绿色发展转变,逐渐形成了支持环境保护和节能减排的征税政策导向。从不同区域进行分析,长江经济带下游区域环境税的均值为0.386,高于中游区域(0.327)和上游区域(0.301)。其中,江苏省在长江经济带环境税变量综合排名中位居第一,原始数据也反映出江苏省在环境管制方面存在明显规模优势。之后,上海市和浙江省分别位于第二和第三。长江中游区域的环境税变量在经济带内处于中等水平,其三个省份的环境税因子综合得分相近。其中,湖北省在长江中游区域环境税的综合排名中居于最前。长江上游区域的环境税因子综合得分较低,原因可能是:1999 年推行的区域协调发展战略和长江下游区域较高的环境征税导致大量高耗能、高污染产业向内迁移,虽然2006 年以后实行了节能减排政策,但长江上游区域的节能减排效率较低,导致环境税因子综合得分较低。表5 还显示,由于下游区域的环境管制较严格,使得环境税变量整体水平从长江下游到中游再到上游呈逐渐递减趋势,且不同省份的环境水平各有差异,故在推进区域绿色发展的进程中应实施相应的差别化政策措施。

2.被解释变量:区域绿色发展。绿色发展是对传统发展模式的创新,以经济社会应与资源环境持续和谐发展为目标,强调经济社会发展过程和结果的“绿色化”“生态化”。理论分析可知:环境税主要通过降低资源消耗促进区域发展的“绿色化”,因此本文用“单位GDP 能耗”来反映区域绿色发展的绿色效应;环境税主要通过减少污染物排放促进区域发展的“生态化”,鉴于中国70%的工业污染物为二氧化硫排放,因此用二氧化硫排放量来反映区域绿色发展的生态效应。

3.控制变量。由于区域的单位GDP 能耗除了会受环境税影响外,还会受到经济增长、产业结构、人口规模和结构、科技水平等因素的影响,因此本文依次选取GDP 增长率、第三产业比重、人口数、科技水平作为节能效应研究的控制变量。同理,由于区域的二氧化硫排放量除了会受环境税影响外,还会受到经济增长、产业结构、人口规模和结构、科技水平等因素的影响,因此本文依次选取GDP 增长率、第三产业比重、人口数、科技水平作为减排效应研究的控制变量。

表6 变量定义

(三)研究思路与方法

1.税收效力检验思路。本文依次采用“协整检验—格兰杰因果检验—协整方程估计”进行环境税绿色发展效应的税收效力分析。(1)协整检验。本文采用协整检验分析环境税变量与绿色发展变量之间是否存在长期均衡关系,如果存在协整关系,则表明环境税变量与环境效应变量之间存在影响关系。(2)格兰杰因果检验。为了判断是环境税变量影响绿色发展变量,还是绿色发展变量影响环境税变量,还是环境税变量与绿色发展变量相互影响,本文借助格兰杰因果检验进行分析。具体为:如果存在环境税变量到绿色发展变量的单向因果关系,则表明是环境税变量影响绿色发展变量;如果存在绿色发展变量到环境税变量的单向因果关系,则表明是绿色发展变量影响环境税变量;如果存在环境税变量和绿色发展变量的双向因果关系,则表明环境税变量和绿色发展变量相互影响。(3)协整方程估计。为了分析环境税变量对绿色发展变量的作用强度和方向,本文将构建环境税变量对绿色发展变量的协整方程并进行估计,根据环境税变量对应系数估计值的大小判断环境税变量对绿色发展变量的作用强度,根据系数估计值的正负判断环境税变量对绿色发展变量的作用方向。

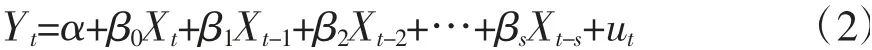

2.税收时效检验思路。(1)脉冲响应。脉冲响应是指环境税从征收到对区域绿色发展产生最大效力所经历的时间间隔,本文采用脉冲响应函数对环境税的税收时效进行分析。基于向量自回归模型(VAR)的脉冲响应函数能够描述系统对冲击或新生扰动的动态反应,反映系统在受到某种冲击的情况下其波动的增减状况,比较系统在不同滞后期的脉冲响应,确定冲击对系统的作用时滞。在一个稳定的VAR 模型中,任何冲击对VAR 系统的影响都会随着时间的推移而趋于0,而脉冲响应函数达到峰值所需的时间可以反映税收冲击对区域绿色发展影响的税收时效。(2)建立滞后模型。滞后变量是指过去时期的、对当前区域绿色发展产生影响的变量,把滞后变量引入回归模型即为建立滞后变量模型。环境税与区域绿色发展的因果联系不可能在短时间内完成,在这一过程中存在时间滞后,环境税需要通过一段时间才能完全作用于区域绿色发展。因此,本文通过引入滞后模型检验区域绿色发展受自身或其他经济变量过去值影响的滞后效应,切实证明税收时效的显著性。

五、环境税的绿色发展效应检验

(一)税收效力检验

1.环境税的绿色化效力。首先,对环境税和绿色化变量(单位GDP 能耗)进行协整检验和格兰杰因果检验,结果分别见表7 和表8;其次,以单位GDP能耗为被解释变量,以环境税为解释变量,以GDP增长率、第三产业比重、人口数、科技水平为控制变量,进行协整方程估计,结果见表9。

表7 ET 和EC 的协整检验

表8 ET 和EC 的格兰杰因果检验

表7 的结果显示,环境税与单位GDP 能耗在1%的显著性水平下存在一个协整关系(p=0.009 1<0.01),即环境税与单位GDP 能耗之间存在影响关系,具有共同的变化趋势。表8 的结果显示,在1%的显著性水平下(p=0.005 4<0.1),环境税是单位GDP能耗的Granger 原因,而单位GDP 能耗不是环境税的Granger 原因(p=0.518 2>0.1),即仅存在环境税对单位GDP 能耗的单向因果关系。

表9 EC 的协整方程估计结果

从表9 的估计结果可知,方程的判断系数为0.926 174,调整的判断系数为0.889 261,总体来看方程的拟合效果很好。还可见,环境税(ET)的估计系数为-0.165 672,说明环境税每增长1%会导致长江经济带的单位GDP 能耗下降0.165 672%,即环境税的实施有利于降低资源消耗,对经济绿色化具有一定的促进作用,验证了假设1。但是,环境税(ET)所对应的t 统计量为-0.977 862,p 值为0.351 2>0.1,说明当前环境税的绿色化效应还不太显著。

2.环境税的生态化效力。首先,对环境税和生态化变量(二氧化硫排放量)进行协整检验和格兰杰因果检验,结果分别见表10 和表11;其次,以二氧化硫排放量为被解释变量,以环境税为解释变量,以GDP 增长率、第三产业比重、人口数、科技水平为控制变量,进行协整方程估计,结果见表12。

表10 ET 和SO2 的协整检验

表11 ET 和SO2 的格兰杰因果检验

表10 的结果显示,环境税与二氧化硫排放量在1%的显著性水平下存在一个协整关系(p=0.000 2<0.01),即环境税与二氧化硫排放量之间存在影响关系,具有共同的变化趋势。表11 的结果显示,在10%的显著性水平下(p=0.069 5<0.1),环境税是二氧化硫排放量的Granger 原因,而二氧化硫排放量不是环境税的Granger 原因(p=0.971 7>0.1),即仅存在环境税对二氧化硫排放量的单向因果关系。

表12 SO2 的协整方程估计结果

从表12 的估计结果可知,方程的判断系数为0.813 159,调整的判断系数为0.688 598,总体来看方程的拟合效果较好。还可知,环境税(ET)的估计系数为-0.885 496,说明环境税每增长1%会导致长江经济带二氧化硫排放量下降0.885 496%,即环境税的征收有利于减少污染物排放,对保护区域生态环境具有一定的效果,验证了假设2。但是,环境税(ET) 所对应的t 统计量为-1.004 178,p 值为0.341 5>0.1,说明当前环境税生态化效应的影响力还不太显著。

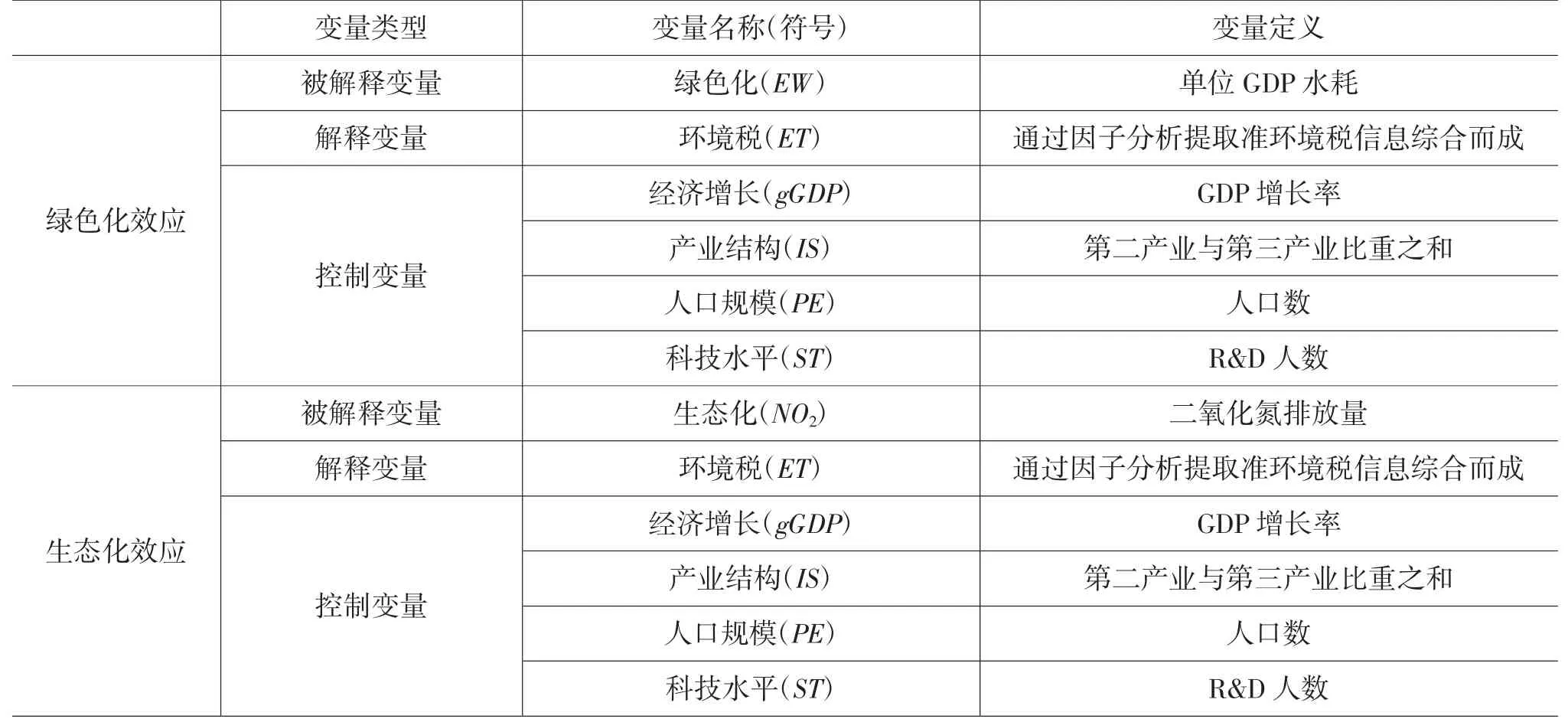

3.稳健性检验。本文采用替换关键变量的方式进行稳健性检验,鉴于单位GDP 水耗、二氧化氮排放量是衡量绿色化和生态化的基本指标,因此可以替代表示环境税的绿色化效应和生态化效应。在控制变量中,本文将第二产业与第三产业比重之和、R&D 人数作为产业结构和科技水平的替代指标。替换后的变量定义如表13 所示。

表13 替换后的变量定义

(1)检验环境税的绿色化效应:首先,对环境税和绿色化变量(单位GDP 水耗)进行协整检验和格兰杰因果检验,结果分别见表14 和表15;其次,以单位GDP 水耗为被解释变量,以环境税为解释变量,以GDP 增长率、第二产业与第三产业比重之和、人口数、R&D 人数为控制变量,进行协整方程估计,结果见表16。

表14 ET 和EW 的协整检验

表15 ET 和EW 的格兰杰因果检验

表14 的结果显示,环境税与单位GDP 水耗在1%的显著性水平下存在一个协整关系(p=0.008 645<0.01),即环境税与单位GDP 水耗之间存在影响关系,具有共同的变化趋势。表15 的结果显示,在1%的显著性水平下(p=0.005 13<0.1),环境税是单位GDP 水耗的Granger 原因,而单位GDP 水耗不是环境税的Granger 原因(p=0.492 29>0.1),即仅存在环境税对单位GDP 水耗的单向因果关系。可以判断,环境税与绿色化的单向因果关系仍然成立。

表16 EW 的协整方程估计

从表16 的估计结果可知,方程的判断系数为0.879 865,调整的判断系数为0.844 798,总体来看方程的拟合效果较好。还可知,环境税(ET)的估计系数为-0.157 39,说明环境税每增长1%会导致长江经济带的单位GDP 水耗下降0.157 39%,即环境税的实施有利于降低资源消耗,进而促进区域绿色发展,进一步验证了假设1。

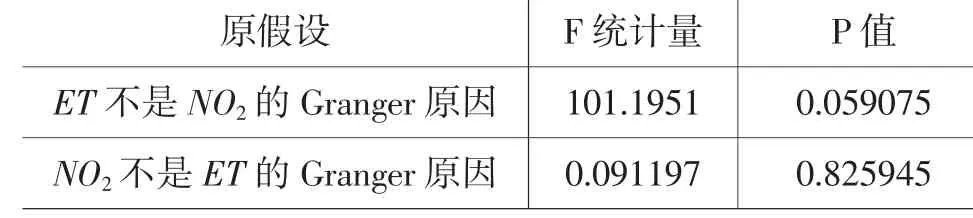

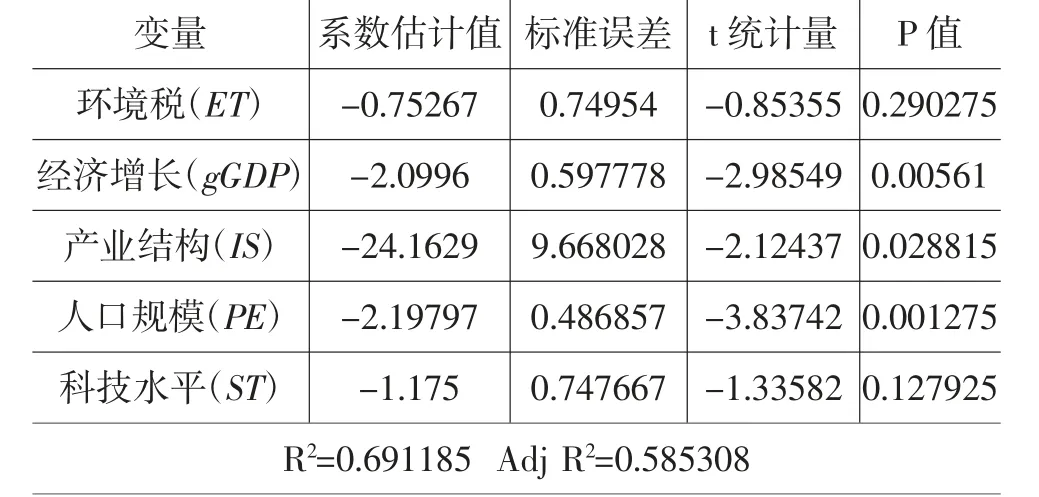

(2)检验环境税的生态化效应:首先,对环境税和生态化变量(二氧化氮排放量)进行协整检验和格兰杰因果检验,结果分别见表17 和表18;其次,以二氧化氮排放量为被解释变量,以环境税为解释变量,以GDP 增长率、第二产业与第三产业比重之和、人口数、R&D 人数为控制变量,进行协整方程估计,结果见表19。

表17 ET 和NO2 的协整检验

表18 ET 和NO2 的格兰杰因果检验

表17 的结果显示:环境税与二氧化氮排放量在1%的显著性水平下存在一个协整关系(p=0.000 17<0.01),即环境税与二氧化氮排放量之间存在影响关系,具有共同的变化趋势。表18 的结果显示,在10%的显著性水平下(p=0.059 075<0.1),环境税是二氧化氮排放量的Granger 原因,而二氧化氮排放量不是环境税的Granger 原因(p=0.825 945>0.1),即仅存在环境税对二氧化氮排放量的单向因果关系。可以判断,环境税与生态化的单向因果关系仍然成立。

表19 NO2 的协整方程估计结果

从表19 的估计结果可知,方程的判断系数为0.691 185,调整的判断系数为0.585 308,总体来看方程的拟合效果较好。还可知,环境税(ET)的估计系数为-0.752 67,说明环境税每增长1%会导致长江经济带二氧化氮排放量下降0.752 67%,即环境税的征收有利于减少污染物排放,对经济生态化具有一定的促进作用,验证了假设2。

(二)税收时效检验

1.环境税的绿色化时效。建立(ET,EC)的VAR模型,并进行脉冲响应分析,以考察环境税实施对单位GDP 能耗影响的时间效应。表20 给出了1—10阶脉冲响应函数估计系数值,能够反映单位GDP 能耗对环境税的一个标准差新息所做出的响应。图1是单位GDP 能耗序列对一个标准差新息的脉冲响应函数图,它能更直观地反映出环境税的税收冲击对单位GDP 能耗影响的动态过程。

表20 单位GDP 能耗的脉冲响应函数系数值估计结果

图1 单位GDP 能耗对环境税的脉冲响应函数

由表20 和图1 可知,单位GDP 能耗对环境税的响应在前四期呈急速下降趋势,在第四期达到最小值,且从第四期开始响应“比较缓和”,表明环境税在征收前四年能有效减少区域经济的能源消耗,并在第四期达到经济绿色化的最大效力。因此,环境税绿色化效应的税收时效是四年。

2.环境税的生态化时效。建立(ET,SO2)的VAR模型,并进行脉冲响应分析,以考察环境税实施对污染物排放影响的时间效应。表21 给出了1—10 阶脉冲响应函数估计系数值,能够反映出二氧化硫排放量对环境税的一个标准差新息所做出的响应。图2是二氧化硫排放量序列对一个标准差新息的脉冲响应函数图,它能更直观地反映出环境税的税收冲击对二氧化硫排放量影响的动态过程。

表21 二氧化硫排放量的脉冲响应函数系数值估计结果

图2 二氧化硫排放量对环境税的脉冲响应函数

由表21 和图2 可知,二氧化硫排放量对环境税的响应在前两期呈急速下降趋势,在第四期达到最小值,且从第四期开始响应“比较平稳”,表明环境税在征收前两年能有效降低区域的污染物排放,并在第四期达到减少污染物排放的最大效力。因此,环境税生态化效应的税收时效是四年。环境税的征收会使行业的税收成本增加,也会使污染消费的税负加重,导致企业和消费者对高污染能源的需求下降,进而导致二氧化硫排放量下降。在环境税征收的第四年,整个社会对高污染能源的无需消费基本压缩完,在四年之后,对高污染能源的消费基本维持在一个最低水平,二氧化硫的排放也就趋于平稳。

3.建立滞后模型。本文通过引入滞后模型验证区域绿色发展受自身或其他经济变量过去值影响的滞后效应,模型如下:

其中,s 为滞后长度,根据滞后长度,s 取为有限和无限,此处选取滞后四期进行计算。

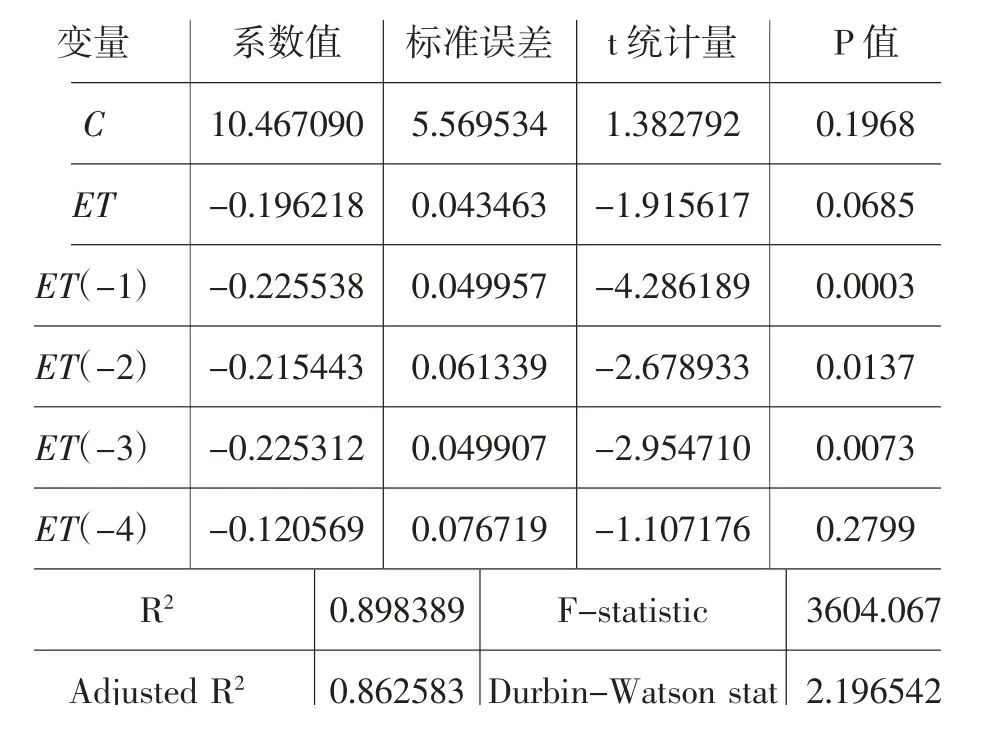

(1)验证环境税的绿色化时效。本文以单位GDP能耗为被解释变量,以环境税为解释变量,引入滞后模型,建立线性回归方程,并运用最小二乘法估计回归系数,结果如表22 所示。

表22 EC 的回归结果

最终的估计模型为:

从表22 的回归结果可知,方程的判断系数为0.898 389,调整的判断系数为0.862 583,总体来看回归方程的拟合效果较好,该模型较好地解释了环境税与经济绿色化之间的关系,验证了环境税的绿色化时效。本文通过建立滞后模型,把滞后变量ETt-1、ETt-2、ETt-3、ETt-4引入回归模型,验证了环境税征收与单位GDP 能耗的作用关系存在四年的时间滞后,这与脉冲响应的结论相一致。环境税需要四年时间才能完全作用于区域经济能源消耗的有效减少,进而推进区域绿色发展,证明经济绿色化存在受环境税变量过去值影响的滞后效应,确切证明了环境税绿色化时效的显著性。回归结果显示,滞后变量ETt-1、ETt-2、ETt-3和ETt-4的系数分别为-0.225 538、-0.215 443、-0.225 312 和-0.120 569,说明环境税滞后变量与单位GDP 能耗存在相关关系,即环境税滞后一到四期的滞后变量每增长1%均会不同程度地导致区域单位GDP 能耗产生下降,说明资源消耗的下降会受环境税实施的过去值影响,有助于推进区域经济绿色化。从显著性分析来看:在5%的显著性水平下,环境税滞后变量ETt-1、ETt-2和ETt-3所对应的t 统计量分别为-4.286 189、-2.678 933 和-2.954 710,p 值为0.000 3 <0.05、0.013 7 <0.05 和0.007 3<0.05,说明当前环境税滞后一期、二期和三期的绿色化效应显著;环境税滞后变量ETt-4所对应的t 统计量为-1.107 176,p 值为0.279 9>0.05,说明当前环境税滞后四期的绿色化效应还不太显著。当环境税发生一个单位的正向变化时,在第一至三年区域绿色化效应会发生显著正向变化,且随期数增加显著作用会逐渐减弱,到第四年时环境税征收的经济绿色化效应已逐渐消失。

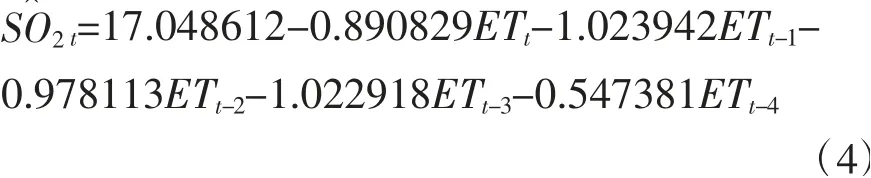

(2)验证环境税的生态化时效。本文以二氧化硫排放量为被解释变量,以环境税为解释变量,引入滞后模型,建立线性回归方程,并运用最小二乘法估计回归系数,结果如表23 所示。

表23 SO2 的回归结果

最终的估计模型为:

由表23 的估计结果可知,方程的判断系数为0.831 533,调整的判断系数为0.717 221,总体来看回归方程的拟合效果较好,该模型较好地解释了环境税与经济生态化之间的关系,验证了环境税的生态化时效。本文通过建立滞后模型,把滞后变量ETt-1、ETt-2、ETt-3和ETt-4引入回归模型,验证了环境税征收与二氧化硫排放量的作用关系存在四年的时间滞后,这与脉冲响应的结论相一致。环境税需要四年时间才能完全作用于区域经济污染物排放的有效减少,进而推进区域绿色发展,证明经济生态化存在受环境税变量过去值影响的滞后效应,确切证明了环境税生态化时效的显著性。回归结果显示,滞后变量ETt-1、ETt-2、ETt-3和ETt-4的相关系数分别为-1.023 942、-0.978 113、-1.022 918 和-0.547 381,说明环境税滞后变量与二氧化硫排放量存在相关关系,即环境税滞后一到四期的滞后变量每增长1%均会不同程度地导致区域二氧化硫排放量减少,说明污染物排放的下降会受环境税实施过去值的影响,有助于推进区域经济生态化。从显著性分析来看:在5%的显著性水平下,环境税滞后变量ETt-1、ETt-2和ETt-3所对应的t统计量分别为-8.100 897、-5.063 183、-5.584 402,p 值分别为0.000 6<0.05、0.025 9<0.05、0.013 8<0.05,说明当前环境税滞后一期、二期、三期的生态化效应显著;环境税滞后变量ETt-4所对应的t 统计量为-2.092 563,p 值为0.529>0.05,说明当前环境税滞后四期的生态化效应还不太显著。可见,当环境税发生一个单位的正向变化时,在第一至三年区域生态化效应会发生显著正向变化,且随期数增加显著作用会逐渐减弱,到第四年时环境税征收的经济生态化效应已逐渐消失。

六、研究结论与启示

(一)研究结论

环境税的征收对长江经济带的绿色发展具有正向促进作用,但影响力还不够显著。在环境税的绿色化效力方面,环境税与单位GDP 能耗之间存在影响关系,具有共同的变化趋势。并且,环境税是单位GDP 能耗的Granger 原因,而单位GDP 能耗不是环境税的Granger 原因,即仅存在环境税对单位GDP能耗的单向因果关系。环境税的征收有利于减少经济发展过程中的能源消耗,环境税每增长1%会导致长江经济带单位GDP 能耗下降0.165 672%,可见环境税的实施有利于降低资源消耗,进而促进区域绿色发展,但当前环境税的绿色化效应还不太显著。为进行稳健性检验,本文将关键变量单位GDP 能耗替换为单位GDP 水耗,结果同样证明环境税的实施对经济绿色化具有一定的促进作用。在环境税的生态化效力方面,环境税与二氧化硫排放量之间存在影响关系,具有共同的变化趋势。并且,环境税是二氧化硫排放量的Granger 原因,而二氧化硫排放量不是环境税的Granger 原因,即仅存在环境税对二氧化硫排放量的单向因果关系。环境税的征收有利于减少经济发展过程中的污染物排放,环境税每增长1%会导致长江经济带二氧化硫排放量下降0.885 496%,可见环境税的实施有利于减少污染物排放,进而促进区域绿色发展,但当前环境税的生态化效应还不太显著。为进行稳健性检验,本文将关键变量二氧化硫排放量替换为二氧化氮排放量,结果同样证明环境税的实施对经济生态化具有一定的促进作用。环境税的税收效力检验结果显示,环境税的实施不仅有利于减少长江经济带经济发展过程中的能源消耗,促进经济绿色化,还有利于减少污染物排放,保护经济带的生态环境,发挥生态化效应。但检验结果也显示,无论是绿色化效应还是生态化效应,其影响效果均不显著,表明环境税对区域绿色发展的影响力有待进一步加强。

环境税从实施到对长江经济带的绿色发展产生作用需要四年左右的时间。本文通过脉冲响应分析了环境税时效,结果显示:在绿色化时效方面,环境税在征收前四年能有效减少区域经济的能源消耗,并在第四年达到经济绿色化的最大效力;在生态化时效方面,环境税在征收前两年能有效降低区域的污染物排放,并在第四年达到减少污染物排放的最大效力,在四年之后,对高污染能源的消费基本维持在一个最低水平,二氧化硫排放趋于平稳。之后,本文通过滞后模型分析了环境税时效。结果显示,在绿色化时效方面,环境税需要四年时间才能完全作用于区域经济能源消耗的有效减少,这与脉冲响应的结论相一致,证明经济绿色化存在受环境税变量过去值影响的滞后效应,确切证明了环境税绿色化时效的显著性。当前环境税滞后四期的绿色化效应还不太显著,当环境税发生一个单位的正向变化时,在第一至三年区域绿色化效应会发生显著的正向变化,且随期数增加显著作用会逐渐减弱,到第四年时环境税征收的经济绿色化效果已逐渐消失。在生态化时效方面,环境税需要四年时间才能完全作用于区域经济污染物排放的有效减少,这与脉冲响应的结论相一致,证明经济生态化存在受环境税变量过去值影响的滞后效应,确切证明了环境税生态化时效的显著性。当前环境税滞后四期的生态化效应还不太显著,当环境税发生一个单位的正向变化时,在第一至三年区域生态化效应会发生显著的正向变化,且随期数增加显著作用会逐渐减弱,到第四年时环境税征收的经济生态化效果已逐渐消失。环境税的税收时效检验结果显示,环境税从实施到产生“绿色化、生态化”效应至少需要四年左右的时间,即“环境税开征—产生市场信号—调节经济主体行为—促进节能减排—发挥绿色发展效应”的时间跨度为四年。

(二)启示

本文研究表明,虽然环境税对区域绿色发展具有正向促进作用,但影响力尚不显著,且需要经过较长的作用时滞。为此,需要逐步完善环境税的税制体系,以充分发挥环境税对区域绿色发展的正向作用。

1.完善环境税的征管体系。环境税会通过税收手段调控资源配置和污染行为,进而促进区域绿色发展,为了充分发挥环境税的调节作用,需要完善环境税的征管体系。首先,合理确定征收范围,如果征收范围不够全面,就会限制环境税征收对污染、破坏环境行为的调控力度,弱化环境税在节能减排方面的作用。因此,建议在全面对污染物排放征税的基础上考虑不同污染物之间的结合治理,可以建立更有效的环境税征收体系和更规范化的征税基础,并逐步扩大征收范围,如将碳排放纳入征税范围。其次,合理确定计税依据。计税依据不合理会削弱环境税的税收效力,比如,目前资源税以销售数量或自用数量为计税依据,企业对开采和生产后未销售或自用的资源无需承担任何税收代价,这在一定程度上会导致企业对资源的无序开采和积压浪费。要构建公平和效率并重的征税结构,综合不同地区的环境水平和企业性质,有针对性地对企业的环境破坏和污染排放制定不同层次的标准,设置差别化、有特色的税率,避免环境税对经济增长的牵制,减少环境税对企业生产成本的影响,促使企业增加对清洁工艺、高效生产技术的研发投入,逐步形成良性循环,进而实现以更少的生态环境资源获取更高的企业经济收益。再次,合理设置环境税税率。环境税的税率过低会使违法成本低于守法成本,进而产生“效益污染”行为,削弱环境税对经济主体的约束力,不利于经济主体主动保护环境和节约资源。最后,基于污染付费的原则合理确定纳税人。如果资源使用者和污染者能够通过纳税转移来转嫁其污染行为应缴纳的税收或罚款,则环境税在节能减排方面的调控作用就会失效。

2.完善环境税的运行机制。为了提高环境税对区域绿色发展的影响力,缩短作用时效,还需完善环境税的运行机制。首先,建立环境税的法律体系,对环境税的征收和实施提供法律依据,确保环境税收和环保处罚能够有效执行,而非流于形式。从长远角度分析,环境税的法律体系能为区域绿色发展带来正向征税效力,促进区域经济社会发展。环境税的征收会促使企业采用清洁技术和可再生资源,或自主研发高效的生产工艺来代替传统工艺,提高生产效率,节约资源,减少污染物排放,逐渐淘汰高耗能高污染的生产方式,最终实现企业可持续发展和提高市场竞争力。其次,提高市场有效性,确保环境税产生的市场价格信号能及时有效地传递给经济主体,进而调控经济主体的资源消耗和污染物排放行为。在投资市场上,企业投资者应结合生产资源的可再生性、三废污染物排放情况、生产经营的可持续性,综合企业的财务指标、环境影响因素、生产效率因素,最终做出投资决策,提高绿色产业的市场价值。社会公众是绿色产品的消费者和环境资源的受益者,更加考虑产品的绿色环保属性,因此可从买方市场提高绿色产品的市场占有率。政府应当加强披露企业环境保护和清洁工艺相关信息,对环保产品进行政府补贴,通过降低市场价格来引导消费者选择,有助于环保企业获得市场投资机会。最后,消除环境税实施过程中的体制障碍,简化环境税执行过程中的审批环节和手续,以尽量缩短环境税的作用时滞,尽早发挥环境税对区域绿色发展的影响效力。同时,注意为企业更好地制定绿色发展战略留出空间,由于在环境税实施初期,企业在环境方面付出的成本会增加,会为企业的生产经营和经济效益带来负面影响,因此在环境税实施过程中应科学制定运行体系,从企业角度出发循序渐进推进征税,使得企业可以积极应对环境征税,进而实现经济盈利和生态保护的双重效力。

3.完善环境税的激励机制。环境税效力的发挥离不开经济主体的参与和支持,为了提升环境税对区域绿色发展的调控效果,还需要设置相应的激励措施。首先,对企业的环保创新和节能减排行为进行激励。通过税收抵扣、减免征收、加速折旧等方式对积极进行环保创新的企业进行补贴或奖励,减轻环境友好型纳税人的负担,激发企业进行环保创新的积极性。通过差别税率、减免征收、税收返还等方式对采用节能工艺、清洁生产、污染末端治理的企业进行税收优惠。通过生态产业激励政策与生态补偿共同促进区域绿色发展,运用财税鼓励政策如贷款补贴、税收减免等优惠,鼓励企业运用可再生资源和节能减排技术发展三废排放少、资源消耗低的绿色产业。鼓励企业运用创新技术提高生产率,鼓励其研发科技含量高的清洁生产工艺,以充分有效利用每一单位生产资源。激励企业进行污染的前端(采用节能清洁工艺)和末端(减少污染排放)治理,以降低资源消耗和减少污染物排放。其次,对消费者的绿色消费行为进行激励。通过差别税率、减免征收、税收优惠等方式对节能消费、减排消费行为进行税收优惠。增强消费者的环保意识,摒弃过度消费、炫耀性消费、一次性消费和便捷消费等不良消费观念,激励消费者的绿色消费行为,进而降低其对污染商品的需求,减少消费领域的污染物排放,以此来增强环境税在消费领域的绿色化、生态化效应。