CFO会计师事务所经历与上市公司财务舞弊行为的实证分析

摘 要:基于高层梯队理论,高管的背景特征会对企业的经营管理产生影响,本文选取2007-2018年我国A股上市公司为研究样本,研究CFO的会计师事务所经历对公司财务舞弊的影响,并且探索了CFO会计师事务所经历丰富度、CFO兼任董事会成员、公司的外部审计为非十大会计师事务所时的调节效应。研究结果发现:CFO的会计师事务所经历能显著抑制企业的财务舞弊行为,且当CFO会计师事务所经历越丰富、CFO兼任董事会成员、公司的外审机构性质为非十大时,CFO的会计师事务所经历更能有效抑制企业财务舞弊行为的发生。文章的研究结论有助于充分发挥CFO会计师事务所经历的积极作用,丰富了高层阶梯管理理论。

关键词:会计师事务所经历;财务舞弊;CFO特征

一、引言

近年来,普遍存在的上市公司财务舞弊行为损害了股东、债权人和利益相关者的经济利益,干扰了资本市场秩序。从著名的安然事件到最近的康美药业、辉山乳业以及獐子岛财务造假事件,这些财务舞弊丑闻在世界范围内产生了重大影响,阻碍了资本市场的发展。人们发现,在众多财务造假丑闻背后,CFO起到了关键作用,是主要的策划者或者参与者。美国于2002年7月颁布《萨班斯—奥克斯利法案》,法案强调了CEO和CFO对企业财务报告的责任。其中第302条款提出“企业每季度和年度发表的财务报告,须有管理层的保证声明,其中包括首席执行官和财务总监”。可以看出,CFO对财务报告质量负有主要责任,对财务舞弊有着直接的影响。因此研究CFO特征对财务舞弊的影响更有价值。

已有学者研究了高管背景特征与公司财务舞弊行为的关系,但大部分研究集中于研究高管的诚信度,高管的学历水平、高管的风险偏好以及高管的平均年龄、性别、任职期限对公司财务舞弊的影响,对CFO的个人特征关注较少,尤其是其会计师事务所经历。纵观国内外审计师行业,很多审计师因会计师事务所工作繁忙、晋升困难等原因,并非把会计师事务所作为其职业生涯的终点,往往是在事务所工作一定年限,积攒一定的经验后跳槽到上市公司担任会计部门负责人、财务总监、独立董事、监事等,我国学者吴溪将这一现象称为“旋转门”现象。Hambrick and Mason指出,高管的认知基础与价值观会影响他们对环境的判断以及决策行为。CFO的会计师事务所经历属于CFO的一种职业经历,这种经历在一定程度上影响CFO的心理认知和思考方式。基于以上思考,本文将试图探讨CFO会计事务所经历对上市公司财务舞弊行为的影响。

二、理论分析与研究假设

(一)基本假说

由高层梯队理论可知,管理者不同的工作经历会影响其自身的知识构成、心理认知和工作选择。CFO的会计师事务所经历属于职业背景的一种,其培养了CFO过硬的专业知识和良好的职业素养。可见具有会计师事务所经历的高管往往具有更高水平的专业知识和职业素养,表现出较强的风险厌恶感。当审计师从会计师事务所跳槽到企业担任CFO时,事务所经历对其风险偏好和价值观的影响会潜移默化的影响其工作中的财务决策,他们可能对财务舞弊带来的严重不利后果比较敏感,不倾向于使用激进而冒险的财务报告行为,表现出较强的谨慎性特征。审计师不仅在事务所接受系统化的专业训练,而且在工作中会遇到各种复杂的问题,锻炼了其处理现实问题的能力。所以担任CFO后,憑借其较高水平的专业知识和丰富的执业经验,CFO会选择有利于提高公司的财务报告质量的会计政策和财务报告方法,进而避免发生财务舞弊行为。因此提出:

假设1:具有会计师事务所经历的CFO可以抑制企业财务舞弊行为的发生。

(二)CFO会计师事务所经历丰富度的调节效应

CFO若具有高级别的会计师事务所经历,一方面,意味着管理者的经验丰富,有良好的知识储备和逻辑思维,专业能力更强,职业道德素质更高,可以根据经营现状不断调整自己思考方式,修正自己的决策偏差。另一方面,具有丰富会计师事务所经历的CFO能够准确地运用会计政策和选择会计估计方法,面对外部激烈的竞争与管理层施加的压力时,会考虑很多利益相关因素,从而改善财务报表质量,抑制财务舞弊行为的发生。因此提出:

假设2:CFO的事务所经历越丰富,其抑制企业发生财务舞弊的效果也就越明显。

(三)CFO兼任董事会成员的调节效应

管理者拥有自主酌量权是高层梯队理论成立的一个前提,即在自己职权范围内按照自己的判断行事的空间,在这种情况下他的个人特征才能对企业行为产生影响,且自主决策的权利越大,其个人特征对企业行为的影响越大。董事会是公司治理的权力机构,董事会各个成员都在其职位上发挥最大效用,才能保障顺利实施企业财务和业务流程。CFO作为内部董事更有能力协助董事会履行其监督职能。双重身份的CFO一方面要履行执行财务决定和管理财务程序的职能,另一方面还要负责收集信息,向董事会提供咨询建议,履行监督职能。身为董事会成员的CFO,强化了其从董事会成员的角度思考和实践的意识,如实反映企业的财务状况和经营成果,更好地发挥其会计师事务所经历给其带来的优势,减少财务舞弊发生。因此提出:

假设3:在CFO兼任董事会成员的公司中,CFO的会计师事务所经历更能有效抑制企业财务舞弊行为的发生。

(四)公司外审机构性质调节效应的假说

委托代理理论是所有权与经营权两权分离的产物,其基本假设中的信息不对称性认为代理人较委托人掌握的信息比较充分,往往处于比较有利的地位,而委托人信息比较贫乏,代理人追求自身效用最大化的同时可能会损害委托人的利益。因此,外部审计成为解决委托代理关系中信息不对称和利益不平衡等有关问题的一种手段,以独立的第三方视角查看企业的财务信息,发现和制约管理当局的违规操作。

随着企业的发展,内部控制制度逐渐完善了起来,逐渐与审计模式的发展形成互动关系。内部控制和外部审计在监督企业的财务行为时,可以独立发挥作用,都可以在一定程度上减少企业财务舞弊的行为,所以二者存在替代效应。CFO负责企业的预算控制和会计核算,很大程度上影响了内部控制的总体效率。当公司的外部审计公司为非十大会计师事务所时,由于非十大的执业质量有待提高,具有会计师事务所经历的CFO更能有效地发挥其较高专业水平的优势,完善企业的内部控制机制,发挥外部监督的替代作用,避免出现财务舞弊的情况。因此提出:

假设4:在外部审计为非十大会计师事务所的公司中,CFO的会计师事务所经历更能有效抑制企业财务舞弊行为的发生。

三、研究设计

(一)样本选择

本文以2007-2018年我国上市公司为研究样本,按照证监会行业标准将样本分行业划分,同时对数据做了以下处理:(1)剔除样本数据的缺失值。(2)剔除金融类上市公司。(3)剔除样本中 ST 公司。(4)对连续变量进行1%和99%水平的Winsorize处理。最终得到21046个公司-年度样本。本文研究所用的高管职位数据来自于国泰安数据库, CFO会计师事务所经历方面的数据是通过整理CFO简历手工收集的,主要通过 STATA13 软件对数据进行处理。

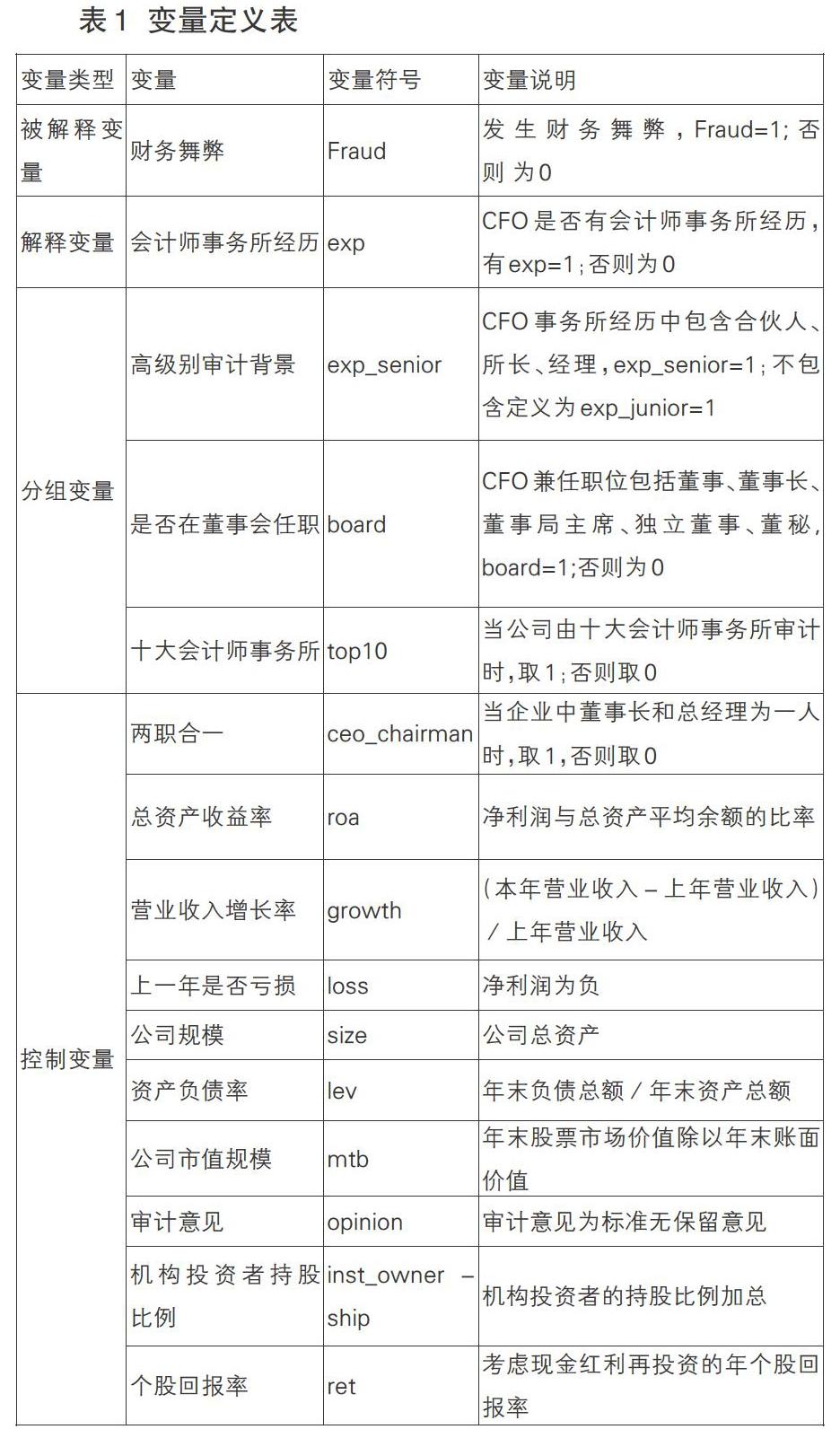

(二)变量定义和模型构建

1. 自变量

CFO会计师事务所经历用exp来表示,CFO会计师事务所经历定义为CFO曾在会计师事务所任职,不区分事务所大小和职位的高低。

2. 因变量

本文以被中国证券监督管理委员会(以下简称“证监会”)、国家市场监督管理总局(以下简称“监管局”)和中国证券监督管理委员会(以下简称“证监会”)正式处罚的 A 股上市公司数据(剔除金融类)作为舞弊样本,以违规类型中包括财务信息、未收回款项、报表延迟披露、重大合同造假、推迟业绩预告披露为原则,对舞弊样本进行筛选,得到1156个财务舞弊样本。

3. 分组变量

(1)高级别会计师事务所经历(exp_senior)

若CFO曾在会计师事务所担任合伙人、所长和经理,将其定义为高级别事务所经历,剩余的经历定义为exp_junior,以此将样本分为两个部分。探究CFO会计师事务所经历的丰富程度对公司财务舞弊的影响。

(2)董事会任职(board)

变量board,若CFO兼任的董事会职位包括董事、董事长、董事局主席、独立董事、董秘,则定义board=1。以此将样本分为两个部分,探讨CFO兼任董事会成员的调节效应。

(3)十大会计师事务所(top10)

变量top10,若公司由十大会计师事务所审计时,则定义top10=1。以此将样本分为两个部分,探讨企业外部审计机构性质的调节效应。

4. 控制变量

参照前文的文献综述和以往相关研究,在结合我国的实际情况以及本文的研究目的基础上,选择以下控制变量,详情见表1。

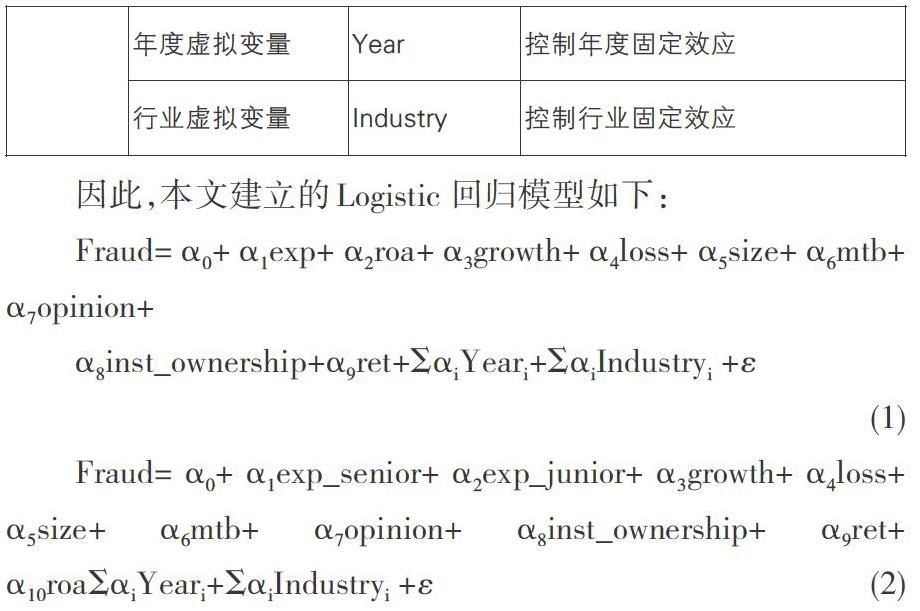

因此,本文建立的Logistic 回归模型如下:

四、实证分析

(一)描述性统计

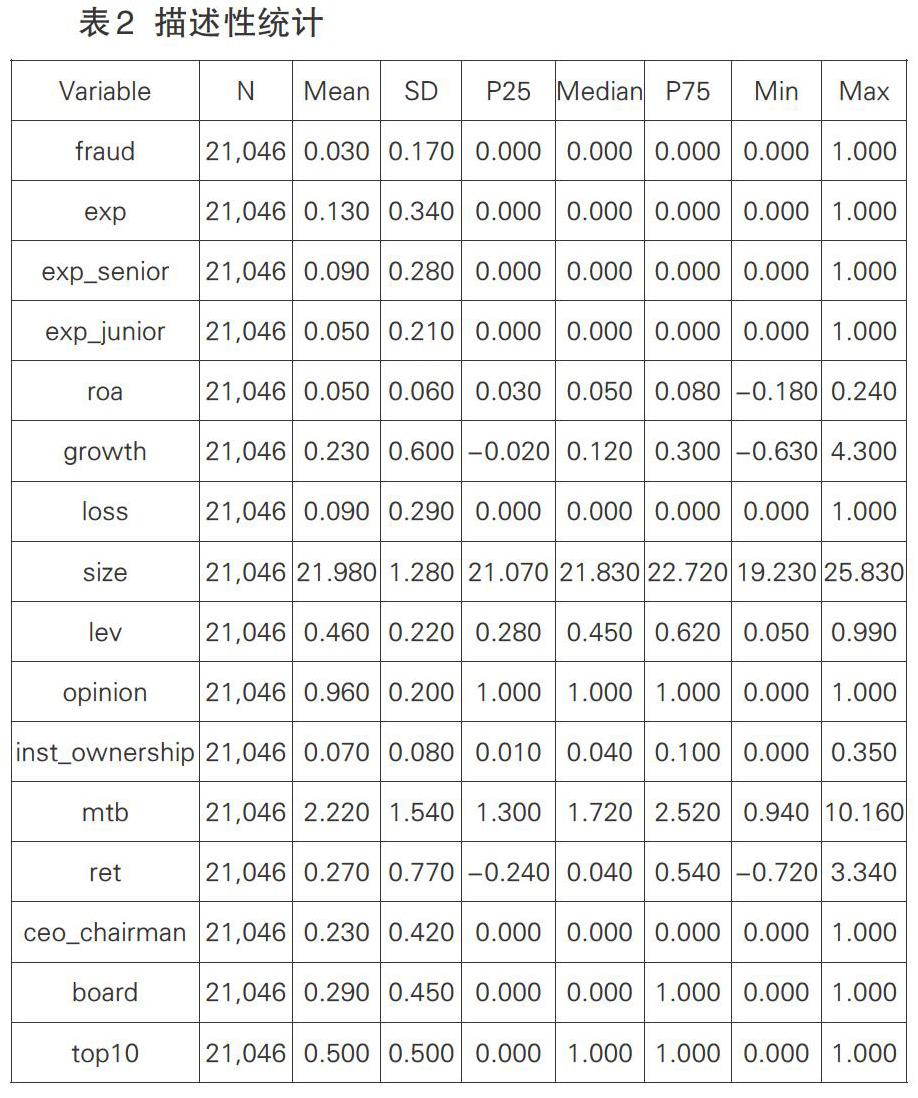

由表2可以看出,研究变量的描述性统计情况,fraud的均值为0.03,表明 2007-2018 年样本中约有3% 的上市公司存在财务舞弊的情形。具有会计师事务所经历的 CFO 占 13%,其中具有更高级别事务所经历的CFO占比9%。样本公司的CFO中大约有29%的比例是兼任董事会职位的,由十大会计师事务所审计的公司占比达到50%,其他控制变量的统计描述不再赘述。根据 Pearson 相关系数结果 exp与fraud在 1% 水平上负相关,此结果与假设 1吻合,同时相关性系数表中没有大于 0.5 的相关系数值,因此可以排除多重共线性。

(二)回归性分析

表3为CFO会计师事务所经历与财务舞弊的回归结果。结果显示,CFO会计师事务所经历对企业财务舞弊的回归系数在 1% 水平上显著为负,证实了CFO会计师事务所经历对企业财务舞弊有抑制作用,与本文的假设1相一致。第(3)列显示exp_senior和fraud的相关系数为0.011,为负相关,且在5%的置信水平上显著。表明具有更高级别会计师事务所经历的CFO,专业能力更强,更能有效抑制公司财务舞弊,与本文的假设2相一致。

为了考察CFO兼任董事会成员对CFO会计师事务所经历与上市公司财务舞弊两者关系的影响,我们首先按照CFO是否在董事会任职,将研究样本分为两组(board取1和board取0),然后分别用两组样本对模型(1)进行回归。结果显示,CFO是董事会成员时,fraud和exp的相关系数为0.016,为负相关,且在5%的置信水平上显著;CFO不是董事会成员时,fraud和exp的相关系数为0.008,为负相关,且在5%的置信水平上显著。board=1的样本中相关系数大于board=0的样本,由此验证假设3。

为了考察公司外审机构性质对CFO会计师事务所经历与上市公司财务舞弊两者关系的影响,我们首先按照公司的外审机构是否为十大,将研究样本分为两组(top10取1和top10取0),然后分别用两组样本对模型(1)进行回归。结果显示,公司的外审机构为十大时,fraud和exp的相关系数为0.006,为负相关,不显著;公司的外审机构为非十大时,fraud和exp的相关系数为0.014,为负相关,且在5%的置信水平上显著,由此验证假设4。

五、研究结论

本文以2007-2018年存在财务舞弊行为的我国A股上市公司为研究样本,通过手工方法来收集CFO的简历数据,考察了CFO的会计师事务所经历对公司财务舞弊的影响,结果表明,CFO的会计师事务所经历会抑制公司财务舞弊行為,相比CFO没有会计师事务所经历的公司,聘请CFO具有会计师事务所经历的公司,其财务报表舞弊行为发生的概率更低,有利于提高公司的财务报告质量。分析结果表明,具有更高级别事务所经历的 CFO,会计和审计的专业知识更丰富,专业能力更强,职业道德素质更高,更能有效抑制公司发生财务舞弊;在CFO 进入董事会,使得CFO 有更强的责任心去为维护股东利益,加强了管理层的有效监督,所以在CFO由董事会成员兼任的公司中,其财务报表舞弊行为发生的概率更低;外在部审计公司为非十大会计师事务所的公司中,具有会计师事务所经历的CFO更能有效地发挥对企业的内部监督作用,其财务报表舞弊行为发生的概率更低。

本文的研究结论丰富了公司财务舞弊的研究,为高管背景特征影响的经济后果提供增量经验证据,为利益相关者依据公司财务报表进行相关决策时,提供一个新的鉴别视角;另外,本文丰富了CFO会计师事务所经历对企业财务舞弊的影响研究,有助于帮助上市公司完善高管团队,建立有效的监督机制,引导公司充分发挥CFO会计师事务所经历的积极作用,完善公司治理、降低代理成本和提升公司业绩。

参考文献:

[1]李若山,金彧昉,祁新娥.对当前我国企业舞弊问题的实证调查[J].审计研究,2002(02):17-22.

[2]洪荭,胡华夏,郭春飞.基于GONE理论的上市公司财务报告舞弊识别研究[J].会计研究,2012(08):84-90+97.

[3]李晓翠.高管团队特征与上市公司财务舞弊相关性研究[J].财会通讯,2016(21):69-72.

[4]Hambrick DC & PA Mason. Upper Echelons: Organization as a Reflection of Its Managers[J].Academy Management Review,1984(2):193-206.

[5]Ge,W.,Matsumoto,D.,Zhang,J.L. Do CFOs Have Style? An Empirical Investigation of the Effect of Individual CFOs on Accounting Practices[J]. Contemporary Accounting Research, 2011,28(4):1141-1179.

[6]Fraser,S.and Greene, F. The effect of ecperience on entrepreneurial optimism and uncertainty, Economica,2006,73:169-192.

[7]孙光国,郭睿.CFO内部董事有助于董事会履行监督职能吗[J].会计研究,2015(11):27-33.

[8]方紅星.内部控制 审计与组织效率[J].会计研究,2002(07):41-44.

作者简介:

朱蕊(1993.12- ),女,山西太原,硕士在读,研究方向:管理会计与绩效评价。