内部控制、代理成本与企业绩效的关系研究

向涵

摘 要:以2015—2017年2 389家上市公司为研究对象,研究内部控制、代理成本与企业绩效三者之间的关系,验证了两类代理成本在内部控制影响企业绩效关系之间所起的中介作用。研究发现,内部控制水平高的公司,能够通过降低两类代理成本来提升企业绩效。

关键词:内部控制;企业绩效;代理成本

文章编号:1004-7026(2020)19-0149-02 中国图书分类号:F275 文献标志码:A

如何设计出最优治理机制,使管理层、大股东与小股东三者之间形成共赢局面,是有效解决代理问题的核心。内部控制作为公司治理的重要手段,其产生的目的是为了解决代理问题。

内部控制一直是政府、外界投资者和社会各相关人士关注的热点,但大多数研究都忽略了内部机制发挥作用的传导机制。将内部控制、代理成本与企業绩效纳入一个分析框架,研究三者之间的关系,丰富已有研究的内容,为改善上市公司治理和提升企业绩效提供参考。

1 文献综述与研究假设

1.1 内部控制与企业绩效

有学者对261家内部控制存在缺陷的公司进行研究,发现内部控制薄弱通常与会计控制资源承诺不足有关,内部控制缺陷与企业盈利能力呈负相关关系。盈利能力是影响企业绩效的重要方面,内部控制存在缺陷,会影响企业绩效的提升。也有学者发现内部控制存在缺陷的企业具有更高的经营风险,而经过内部控制缺陷修正后的企业,企业绩效会得到提高。有效的内部控制能吸引外部投资者的关注,可以为企业获得大量资金并减少外部融资成本,进而提高企业绩效。通过学者的研究,发现内部控制通过影响企业盈利能力、改善企业经营风险和会计信息与外部的沟通来提升企业绩效。于是,提出假设1。

H1:在一定条件下,有效的内部控制有助于企业绩效提升。

1.2 内部控制与代理成本

有学者认为会计信息是解决两类代理问题的重要机制。如果能解决管理层与股东之间、大股东与小股东之间的信息问题,代理问题自然会得到缓解。而内部控制的目标之一就是保证会计信息的可靠性。魏明海等(2007)[1]发现内部控制可以通过降低管理层机会主义选择性和减少管理层错报的可能性来提高财务报告的可靠性。杨德明等(2009)[2]研究发现内部控制水平高的公司,财务报告的可靠性高,这可以防止管理者和大股东披露虚假的会计信息,保护投资者的利益,能有效降低两类代理成本。可见,有效的内部控制能形成对高管和大股东的监督,消除信息不对称现象,约束高管和大股东的自利行为,有助于降低两类代理成本。于是,提出假设2。

H2a:在一定条件下,有效的内部控制能降低第一类代理成本。

H2b:在一定条件下,有效的内部控制能降低第二类代理成本。

1.3 内部控制、代理成本与企业绩效

管理层和股东之间的利益冲突、大股东与小股东之间的利益冲突都会对企业绩效产生不利影响。当企业绩效带来的收益不能满足管理层和大股东的预期时,他们会选择为己谋私,这样会损害企业业绩。有效的内部控制能形成对管理层和大股东的监督,减少管理层财务造假和大股东利益侵占行为,减少企业不必要的损失,有助于企业绩效提升。于是,提出假设3。

H3a:在一定条件下,内部控制通过降低第一类代理成本提高企业绩效。

H3b:在一定条件下,内部控制通过降低第二类代理成本提高企业绩效。

2 研究设计

2.1 数据来源

以2015—2017年非金融类A股上市公司为研究对象,剔除ST公司和一些数据缺失或异常的公司,对变量进行1%和99%的缩尾处理,来消除极端值对研究的影响,最终获得7 167个样本。内控指数数据来自迪博数据库,其他数据来自国泰安数据库。

2.2 变量定义

(1)被解释变量:企业绩效,即总资产收益率(ROA)。

(2)解释变量:内部控制(IC)。选择迪博内部控制指数来替代内部控制水平并对其取自然对数,其数值越大,控制效果越好。

(3)中介变量:代理成本。管理费用属于管理者支配并不用经过股东大会的批准,管理层可以为自己谋取私利,选择管理费用与营业收入的比值来衡量第一类代理成本(AC1);大股东可以通过关联交易转移其他应收款来损害中小股东的利益,选择其他应收款与总资产的比值来反映第二类代理成本(AC2)。

(4)控制变量。选用资产负债率(LEV)、营业收入增长率(GW)、公司规模(SIZE)、股权集中度(TOP1)和股权制衡度(Z)作为控制变量,并对行业和年份加以控制。

2.3 模型构建

模型一:ROA=A0+A1IC+A2LEV+A3GW+A4SIZE+A5TOP1+A6Z+IND+YEAR+b。

模型二(a):AC1=A0+A1IC+A2LEV+A3GW+A4SIZE+A5TOP1+A6Z+IND+YEAR+b。

模型二(b):AC2=A0+A1IC+A2LEV+A3GW+A4SIZE+A5TOP1+A6Z+IND+YEAR+b。

模型三(a):ROA=A0+A1IC+A2AC1+A3LEV+A4GW+A5SIZE+A6TOP1+A7Z+IND+YEAR+b。

模型三(b):ROA=A0+A1IC+A2AC2+A3LEV+A4GW+A5SIZE+A6TOP1+A7Z+IND+YEAR+b。

3 实证分析

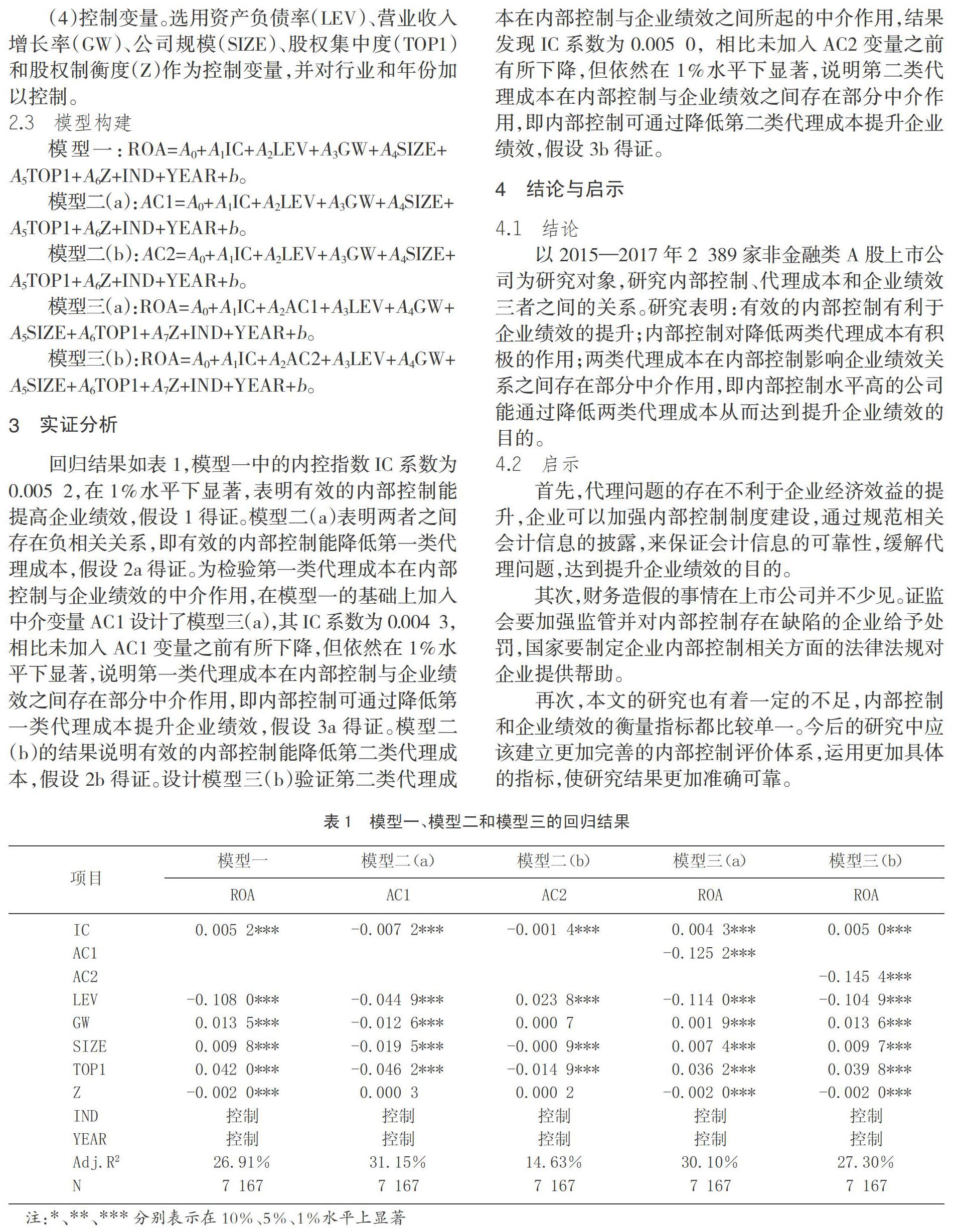

回归结果如表1,模型一中的内控指数IC系数为0.005 2,在1%水平下显著,表明有效的内部控制能提高企业绩效,假设1得证。模型二(a)表明两者之间存在负相关关系,即有效的内部控制能降低第一类代理成本,假设2a得证。为检验第一类代理成本在内部控制与企业绩效的中介作用,在模型一的基础上加入中介变量AC1设计了模型三(a),其IC系数为0.004 3,相比未加入AC1变量之前有所下降,但依然在1%水平下显著,说明第一类代理成本在内部控制与企业绩效之间存在部分中介作用,即内部控制可通过降低第一类代理成本提升企业绩效,假设3a得证。模型二(b)的结果说明有效的内部控制能降低第二类代理成本,假设2b得证。设计模型三(b)验证第二类代理成本在内部控制与企业绩效之间所起的中介作用,结果发现IC系数为0.005 0,相比未加入AC2变量之前有所下降,但依然在1%水平下顯著,说明第二类代理成本在内部控制与企业绩效之间存在部分中介作用,即内部控制可通过降低第二类代理成本提升企业绩效,假设3b得证。

4 结论与启示

4.1 结论

以2015—2017年2 389家非金融类A股上市公司为研究对象,研究内部控制、代理成本和企业绩效三者之间的关系。研究表明:有效的内部控制有利于企业绩效的提升;内部控制对降低两类代理成本有积极的作用;两类代理成本在内部控制影响企业绩效关系之间存在部分中介作用,即内部控制水平高的公司能通过降低两类代理成本从而达到提升企业绩效的目的。

4.2 启示

首先,代理问题的存在不利于企业经济效益的提升,企业可以加强内部控制制度建设,通过规范相关会计信息的披露,来保证会计信息的可靠性,缓解代理问题,达到提升企业绩效的目的。

其次,财务造假的事情在上市公司并不少见。证监会要加强监管并对内部控制存在缺陷的企业给予处罚,国家要制定企业内部控制相关方面的法律法规对企业提供帮助。

再次,本文的研究也有着一定的不足,内部控制和企业绩效的衡量指标都比较单一。今后的研究中应该建立更加完善的内部控制评价体系,运用更加具体的指标,使研究结果更加准确可靠。

参考文献:

[1]魏明海,陈胜蓝,黎文靖.投资者保护研究综述:财务会计信息的作用[J].中国会计评论,2007(1):131-150.

[2]杨德明,林斌,王彦超.内部控制、审计质量与代理成本[J].财经研究,2009(12):40-49.