湖北省房地产泡沫测度及影响因素分析

摘要:房价波动及房地产泡沫引发社会的广泛关注。本文从房地产市场供给、需求和信贷三个角度选取七个指标,基于单一指标法和综合指数法对2000—2018年湖北省房地产泡沫进行测度,结果表明湖北省房地产市场在2005年、2013—2018年间存在轻微泡沫。进一步对房价波动的影响因素进行实证分析发现,人口、贷款利率、房地产信贷资金、房地产供给成本是引起房价波动的显著因素。因此,从合理控制人口流向、引导房地产理性预期、严格控制房地产信贷、增加多层次房地产供给等方面提出推进湖北省房地产市场平稳健康发展的对策建议。

关键词:房地产泡沫;泡沫测度;单一指标法;综合指数法;湖北省

中图分类号:F293.3

一、引言及文献综述

近年来,我国房地产价格持续上涨,部分城市房价居高不下,引起了政府、学界和广大居民的广泛关注。国家为了遏制房价过快上涨及可能的房地产泡沫,出台了一系列政策来调控房地产市场,并一再强调“房子是用来住的,不是用来炒的”。当前,中国经济处于增速放缓、产业结构调整的关键时期,随着房地产市场金融化程度的加深,房地产价格是否合理、房地产市场是否存在非理性泡沫,不仅会影响整个房地产业的稳定健康发展,而且也会影响地区经济社会发展,严重的甚至引发系统性金融风险,影响国家金融稳定。

相比于北、上、广、深等一线发达省份的房价,湖北省房地产价格的上升幅度较小,但是呈现过快增长的趋势,湖北省商品房平均价格从2000年的1368元上涨到2019年的9011元,涨幅达到559%。房地产开发投资也从2000年的134.63亿元上升到2019年的5110.81亿元,增长近37倍①。作为中部崛起的战略支点,湖北省房地产市场的稳定至关重要。然而,湖北省房地产市场是否存在泡沫?导致湖北省房地产价格上涨甚至产生泡沫的因素究竟有哪些?对这些问题的研究不仅有助于全面厘清湖北省房地产市场发展状况,而且也可以为防范房地产泡沫风险、促进湖北省房地产市场平稳健康发展提供政策参考依据。

目前房地产泡沫的测度方法主要包括:理论价格法、统计检验法和指标法。理论价格法是通过衡量房地产基础价格和实际价格之间的差距,判断房地产泡沫是否存在。如Alessandri(2006)通过构建状态空间模型,基于房租和利率数据计算出房地产基础价格,从而测度房地产泡沫[1]。Hott 和 Monnin(2008)利用供求模型对美国、英国和荷兰等国住宅价格泡沫进行测度[2]。Costello等(2011)基于VAR框架下的动态现值模型对澳大利亚城市的房地产泡沫进行测度[3]。高波等(2014)通过构建预期均衡价格模型,对我国30个大中城市房价偏离经济基本面的程度进行评价,结果表明我国房地产价格泡沫水平上涨较快[4]。彭俊华等(2018)通过建模估计出房地产基础价值,对中国35个大中城市房地产泡沫进行测度[5]。

统计检验法主要基于单位根检验、协整检验等检验方法对房地产价格进行统计分析,检验是否存在房地产价格泡沫。如Clark 和Coggin(2011)利用协整检验对美国房地产泡沫进行测度[6]。Tsai 和Peng(2011)通过考察房价与租金、房价与收入之间的关系,采用面板数据单位根检验方法对台湾地区房地产泡沫进行检验[7]。曾五一和李想(2011)运用面板单位根检验和协整检验,对我国房地产价格是否存在泡沫进行检验[8]。韩克勇和阮素梅(2017)通过对房价租金比、房价收入比等序列進行单位根检验,建立房地产泡沫测度指标体系[9]。针对Evans(1991)指出的泡沫爆炸性特征带来的周期性破灭泡沫问题[10],Phillips等(2011,2015)提出SADF检验和GSADF检验方法,由此判断泡沫是否存在及其持续周期[11~13]。Engsted等(2016)利用统计分析对18个经合组织国家的房地产泡沫进行测度[14]。欧阳志刚和崔文学(2015)[15]、胡毅(2017)[16]也基于统计分析分别对北京及我国其他一线城市房地产价格泡沫进行检验。

指标法通过分析与房地产市场发展息息相关的指标,如房价收入比、房价租金比、房地产投资比、房屋空置率、租售比等指标,从而判断房地产市场是否存在泡沫。Gallin(2008)认为租售比适合测度房地产泡沫[17]。Mikhed和Zem?ík(2009)[18]、Kivedal(2013)[19]也通过房价租金比这一指标对房地产泡沫进行测度。国内学者大多采用指标法对房地产泡沫进行测度,吕江林(2010)[20]、王浩(2017)[21]通过对房地产相关的多项指标进行分析,认为房价收入比相比其他指标更能准确地测度我国房地产价格泡沫;张川川等(2016)主要选取房价收入比和房屋空置率两个指标,对我国房地产泡沫进行分析[22];陈家闯与贾文艺(2018)选取房价收入比和房地产投资比,判断我国35个大中城市是否存在房地产泡沫[23];王春艳和董继刚(2019)从生产、交易、价格、金融等方面选取九个指标对我国房地产泡沫进行测度[24]。

综上所述,现有对房地产市场泡沫的研究大多基于全国或一线城市视角展开,对非一线城市如湖北省房地产市场泡沫的研究相对较少。在房地产泡沫测度方法上,上述三种方法各有优劣:理论价格法基于供求理论基础,但对数据和模型的设定要求较高,房地产基础价格较难准确度量;统计检验法较为客观,但是往往仅针对房地产价格或租金序列进行检验;指标法计算简便易行,可以通过选取不同侧面的指标对房地产市场泡沫进行全面的测度,但指标临界值的选取具有主观性。基于此,本文立足于湖北省房地产市场,在运用单一指标法测度房地产泡沫的基础上,对所选指标进行整合,进一步利用综合指数法进行测度,并对引起房地产价格上涨甚至产生泡沫的因素进行实证分析。

二、基于单一指标法和综合指数法的房地产泡沫测度

(一)基于单一指标法的测度

本文基于微观经济学供需理论,结合我国房地产市场发展特点,从供给、需求、信贷三个角度选取七个指标(如表1所示)进行分析,从而测度2000—2018年湖北省房地产市场是否存在泡沫。

1. 房地产投资额增长率∕GDP增长率

房地产投资额增长率与GDP增长率的比值主要反映的是宏观经济对于房地产业的承受能力,该比值越大,表明房地产开发投资加快,超过实体经济对房地产业的承受能力,房地产泡沫出现的可能性就越大。根据李木祥(2007)等学者的研究[25],一般认为该比值的临界值为2,该比值在2~3之间,表明存在轻微的房地产泡沫;该比值大于3,说明房地产泡沫较为严重。

从表2可以看出,2001年湖北省房地产市场不存在泡沫,2002—2004年湖北房地产市场存在轻微泡沫,2005—2008年湖北省房地产市场发展正常,2009年湖北省房地产市场存在轻微泡沫,2010—2012年湖北省房地产市场又回归正常,2013—2014年又出现轻微泡沫,2015—2018年湖北房地产市场发展正常,不存在泡沫。

2. 房地产开发投资额∕城镇固定资产投资额

该指标主要考察的是在投资结构中,房地产投资是否过度。根据胡瑾卿和张大亮(2004)等学者的研究[26],并考虑我国目前处于城市化快速发展阶段、房地产投资加快这一事实,本文选取20%作为临界值。该比值小于20%,表明房地产市场发展较为正常;位于20%~25%,表明房地产市场存在轻微泡沫;大于25%,表明房地产市场存在严重泡沫。

从表3可以看出,湖北省房地产开发投资额占固定资产投资额的比重在2000—2007年呈现上升趋势,2007年该比值为15.96,随后该比值出现下降,2011年开始反弹,达到15.98并保持在15%以上, 2015年开始该比值呈下降趋势。尽管整个样本期间该比值有波动,但是整体都低于20%,表明2000—2018年湖北省房地产市场不存在泡沫。

3. 房地产施工面积∕房地产竣工面积

该指标反映了房屋未来的供求情况,也是市场对房地产未来预期的判断指标之一。根据李莉和付兵涛(2011)等学者的研究[27],一般而言,施工面积是竣工面积的2.5~3.5倍。当该比值大于3.5倍时,则表明房地产市场供求失衡,房地产未来的供给过剩,容易产生房地产泡沫。

从表4可以看出,2000—2007年,湖北省房地产施工面积与房地产竣工面积的比值在3.5以内,不存在房地产泡沫。从2008年开始,该比值均大于3.5,存在房地产泡沫风险。尤其是2015年以来,这一指标值在10左右,表明房地产市场结构严重失衡,存在房地产泡沫的可能性很大。

4. 房屋空置率

房屋空置率反映了房地产市场供求是否平衡及市场状态是否良好。空置率高,说明需求不足或者购买力不够,房地产供给相对过剩,因而房地产市场容易产生泡沫。

关于空置率的计算方法有很多,国内研究常用的方法是将商品房空置面积除以最近三年累计竣工面积[28~29],本文也采用这一方法计算空置率。房地产空置率的国际公认警戒线是10%,当空置率小于10%,表明房地产市场发展正常;该指标在10%~20%时,表明房地产市场存在轻微泡沫;该指标超过20%,表明房地产市场存在严重泡沫。

从表5可以看出,2004—2008年间湖北省房屋空置率均低于10%,表明不存在泡沫。2009—2012年、2018年該指标值位于10%~20%,表明湖北省房地产市场存在轻微泡沫。2013—2017年,该指标值均在20%以上,表明湖北省房地产市场存在严重泡沫。

5. 房地产价格增长率∕GDP增长率

该指标反映了房地产业相对于实体经济的偏离程度。该比值越小,表明房地产业发展与实体经济发展较为一致,偏离幅度较小;该比值越大,表明房地产业扩张太快,相较于实体经济增长偏离太大,房地产市场存在泡沫的可能性增大。根据吴地宝和余小勇(2007)等学者的研究[30],一般选取1.3作为临界点,当该指标值大于1.3时,则表明房地产价格增长速度超过实体经济的增长速度,存在房地产泡沫。

从表6可以看出,2005年、2016年、2017年该比值超过1.3,表明湖北省房地产市场存在泡沫,而其他年份不存在泡沫。

6. 房价收入比

房价收入比从居民的购房能力方面反映房地产市场是否存在泡沫,房价收入比越高,表明居民的购房能力越弱,反之则越强。本文参照吕江林(2010)等国内外学者的临界值选择标准,以房价收入比的值等于6为临界值[20]。当该比值小于6时,表明房地产市场发展正常;当该比值大于6时,表明房地产市场存在泡沫,该比值越大,居民购房压力越大,泡沫越严重。

本文通过商品房平均单套价格除以家庭平均年收入计算房价收入比,家庭平均年收入通过城镇居民家庭人均年可支配收入乘以平均每户家庭人口计算得出,商品房平均单套价格通过商品房单套平均面积乘以商品房屋平均销售价格计算得出,考虑到我国的住房政策,本文将商品房单套平均面积定为100平方米。

从表7可以看出,2000—2018年的房价收入比都大于6,表明房价超过居民的承受能力,存在房地产泡沫。2007年房价收入比达到9.01,表明居民的购房压力很大,房地产泡沫较为严重。

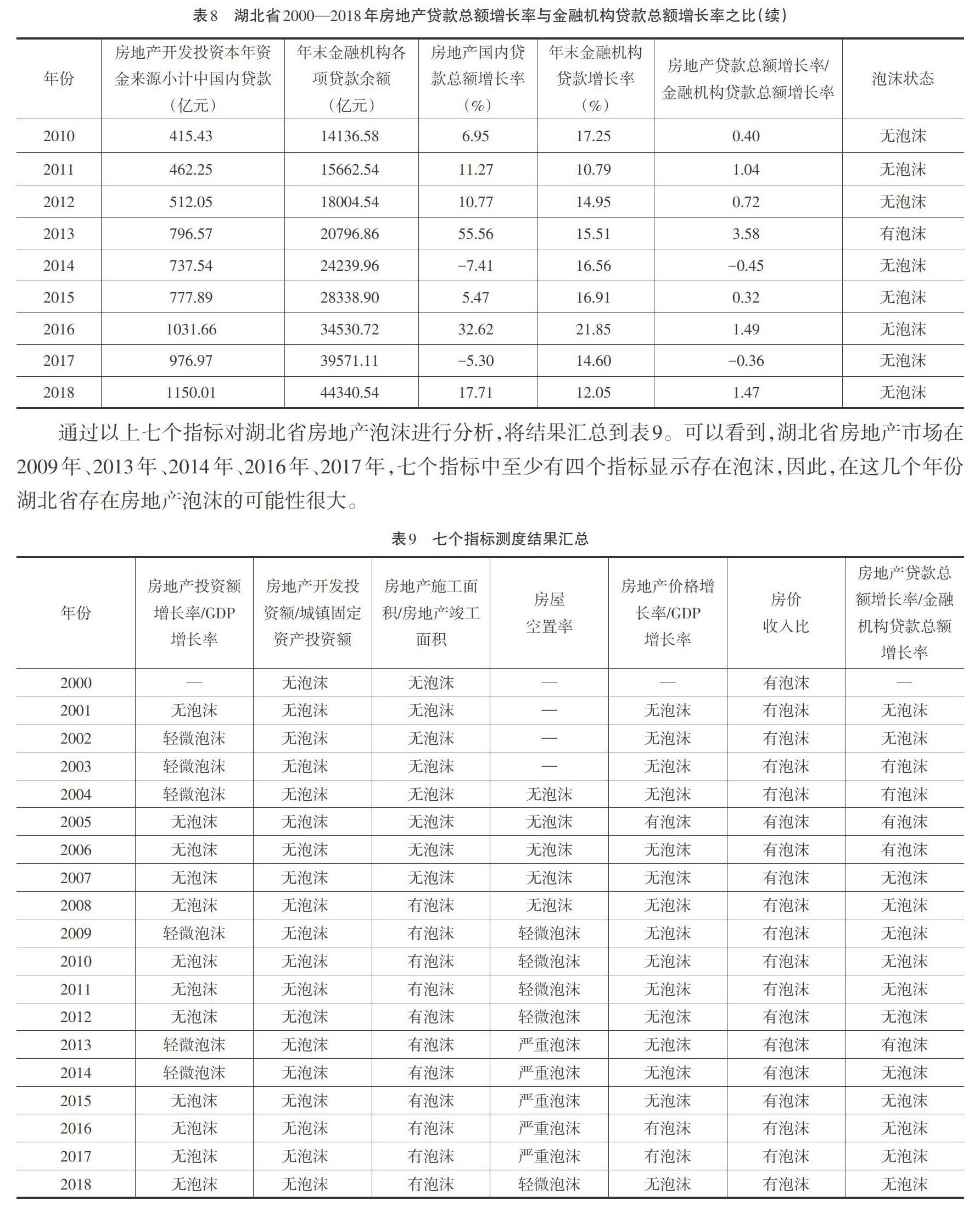

7. 房地产贷款总额增长率∕金融机构贷款总额增长率

房地产业是资金密集型行业,其发展离不开金融机构的信贷支持。房地产贷款总额增长率与金融机构贷款总额增长率的比值反映的是金融机构对房地产业的支持力度。根据张攀红(2016)等的研究[31],认为该指标值的正常区间为1~3,该指标值大于3,表明银行资金投向房地产市场的速度过快,金融过度支持房地产业,房地产市场存在泡沫的可能性较大。

从表8可以看出,2003—2006年、2013年该比值大于3,2003年该比值高达6.97,表明湖北省房地产市场存在泡沫,而其他年份湖北省房地产市场发展较为正常。

通过以上七个指标对湖北省房地产泡沫进行分析,将结果汇总到表9。可以看到,湖北省房地产市场在2009年、2013年、2014年、2016年、2017年,七个指标中至少有四个指标显示存在泡沫,因此,在这几个年份湖北省存在房地产泡沫的可能性很大。

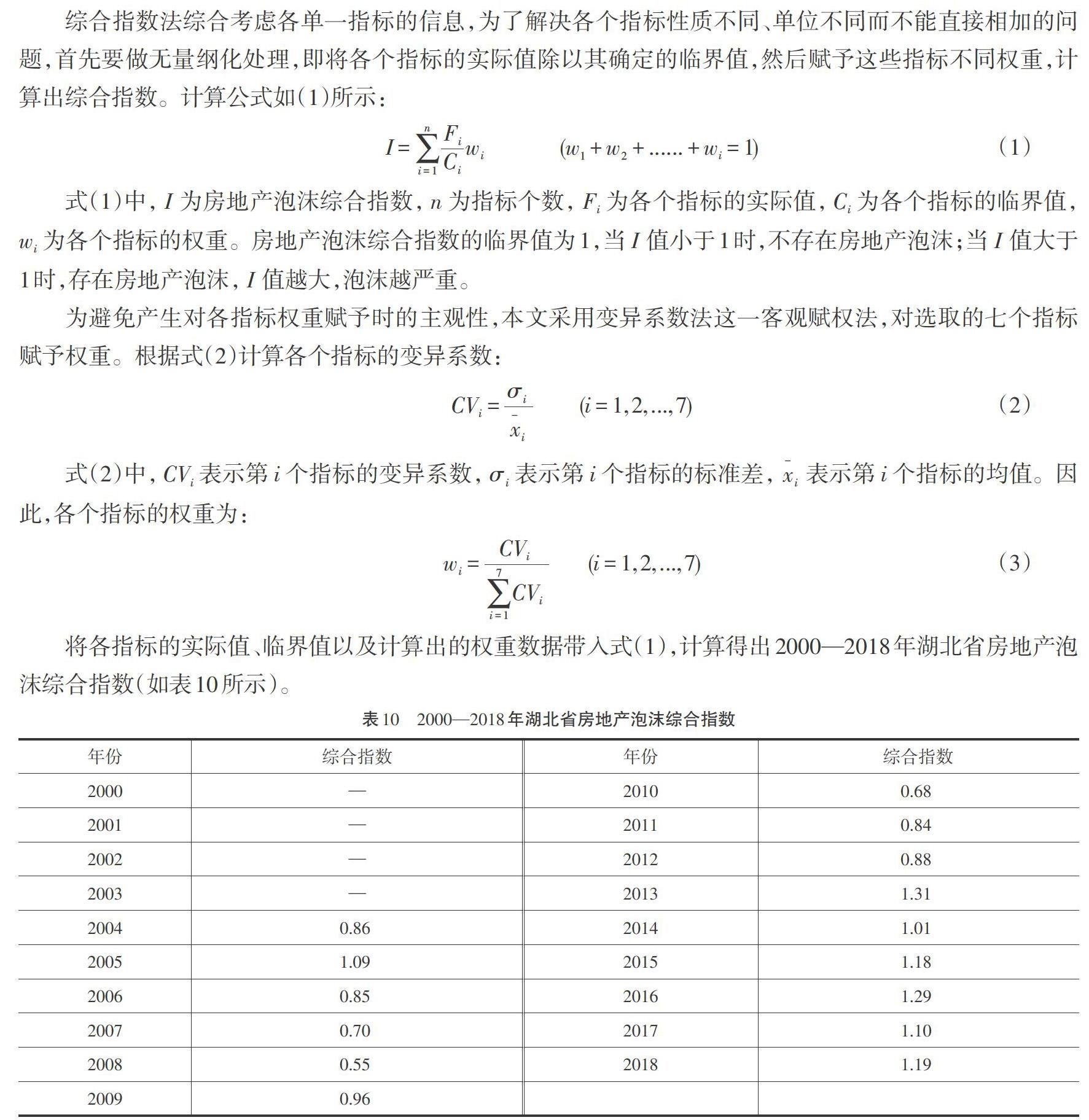

(二)基于综合指数法的测度

由于单一指标性质和含义各不相同,分析不够全面,导致房地产泡沫测度结果存在较大差异,因此,为了更全面反映湖北省房地产泡沫,本文采用刘琳等(2003)提出的综合指数法[32],对以上七个指标加以整合,进一步对湖北省2000—2018年的房地产泡沫进行测度。

综合指数法综合考虑各单一指标的信息,为了解决各个指标性质不同、单位不同而不能直接相加的问题,首先要做无量纲化处理,即将各个指标的实际值除以其确定的临界值,然后赋予这些指标不同权重,计算出综合指数。

从表10可以看到,2004年、2006—2012年湖北省房地产泡沫综合指数均小于1,表明这期间湖北省房地产市场发展较为正常。2005年、2013—2018年湖北省房地产泡沫综合指数均大于1,但均不超过1.31,表明这期间湖北省房地产市场泡沫并不严重,仅存在轻微泡沫。

三、湖北省房地产泡沫形成原因分析

为了进一步探究湖北房地产价格上涨,甚至产生泡沫的原因,通过建立计量模型,对导致房地产价格波动的影响因素进行实证分析。

(一)模型构建

基于微观经济学理论,房地产价格由其供给和需求决定。影响房地产供给和需求的因素有很多,如人口的增加、收入的提高会增加房地产需求,推动房地产价格上涨[33~34],房地产开发投资增加、房屋供给面积增加会导致房地产供给增加,房地产价格也随之发生波动[35~36],此外,贷款利率、房地产信贷资金和房地产供给成本等因素都会导致房地产价格产生波动[33][35~37],本文参考已有研究,主要选取人口、收入、房地产开发投资、房屋供给面积、贷款利率、房地产信贷资金和房地产供给成本这些因素,分析其变动引起房地产供给和需求的变动,最终引起房地产价格波动。由此,本文建立房地产价格影响因素模型如下:

式(4)中,被解释变量为房地产价格(p)。解释变量人口( )用年末城镇人口表示;收入( )用城镇居民家庭人均可支配收入表示;房地产开发投资( )用房地产开发投资额表示;房屋供给面积( )用房屋施工面积表示;贷款利率( )用中国人民银行公布的金融机构五年以上人民币贷款基准利率表示,通过天数进行加权平均求得年平均贷款利率;由于个人信贷数据难以搜集,房地产信贷资金( )主要考虑房地产开发信贷,用房地产开发资金来源中国内贷款表示;房地产供给成本主要考虑房屋建造成本和土地购置成本,房地产供给成本( )用房地产开发竣工房屋造价②表示,土地购置成本由单位面积土地购置费用③表示。

(二)数据来源及处理

本文数据为2000—2018年湖北省的年度数据,贷款利率数据来源于中国人民银行网站,其他变量数据来源于湖北省统计年鉴。

为了消除通货膨胀的影响,以2000年为基年,通过居民消费价格指数将模型中所有价值型变量(房地产价格、收入、房地产开发投资、房地产信贷资金、房地产供给成本)转化为实际变量,将名义贷款利率转化为实际贷款利率。为了克服模型可能存在的异方差问题,对除利率之外的所有变量进行对数处理。变量的描述性统计分析结果如表11所示。

(三)实证分析

对式(4)模型进行回归分析,发现多数解释变量并不显著,有的解释变量的系数也不符合经济意义。考虑可能存在多重共线性问题,通过计算变量的方差膨胀性因子,发现除利率这一变量外,其他解释变量的方差膨胀因子很大,容忍度很小,方差膨胀因子的均值过大,综合来看式(4)的模型多重共线性问题较为严重。因此,本文采用逐步回归法消除多重共线性问题,逐个引入解释变量,最终人口、贷款利率、房地产信贷资金、房地产供给成本四个变量被保留在模型中。因此,以这四个解释变量构建房地产价格影响因素的多元线性回归模型,模型的回归结果如表12所示。

从表12中可以看到,模型的 为0.9833,调整后的 为0.9785,模型的拟合度很好。解释变量中人口( )在5%的显著性水平下显著,系数值为正,表明城镇人口数与房地产价格呈正相关关系,城镇人口大量增加会推动房地产价格上涨。2018年湖北省拥有3567.95万城镇常住人口,城镇化率也大幅提升,达到60.3%,在全国排名中位列第12名,居于中部第一。湖北省城镇化进程的加快必然带来大量房地产需求,但由于土地的稀缺性和房地产开发周期较长导致房地产供给短期缺乏弹性,因此导致房地产价格不断上涨,房地产泡沫不断膨胀。

贷款利率( )在5%的显著性水平下显著,系数值为正,表明贷款利率与房地产价格呈正相关关系,当房地产需求者和开发商对于房地产价格和利率的变动能够做出正确预期时,央行提高利率并不能抑制房地产价格,反而推动房地产价格上涨,使得央行利率政策失效。

房地产信贷资金( )在5%的显著性水平下显著,系数值为正,表明房地产开发投资中国内贷款与房地产价格呈正相关关系。房地产业是资金密集型行业,其主要资金来自于以银行信贷为主的金融支持。房地产信贷资金的提高将导致房地产价格上涨,当金融过度支持时,就会導致房地产泡沫产生。

房地产供给成本( )在1%的显著性水平下显著,系数值为正,表明房地产供给成本和房地产价格呈正相关关系。房屋建造成本和土地购置费成本的上升,使得房地产供给成本增加,导致房地产价格上涨。

四、结论及政策建议

(一)结论

本文从房地产市场供给、需求和信贷三个角度选取七个指标,基于单一指标法和综合指数法对湖北省2000—2018年的房地产泡沫进行分析,并进一步实证分析影响房地产价格波动的因素,研究得到以下结论:(1)基于单一指标法的泡沫测度结果存在较大差异甚至完全相反,基于综合指数法的结果表明,湖北省房地产在2005年、2013—2018年间存在轻微泡沫。(2)实证研究表明人口、贷款利率、房地产信贷资金、房地产供给成本对房地产价格具有显著影响。湖北省城镇化的加快导致城市人口增加,带来房地产需求增加,推动房地产价格上涨;房地产信贷资金的扩张和房地产供给成本的增加也会导致房地产价格上涨;央行提高贷款利率的政策也并不能有效抑制房地产价格,反而会推动房地产价格上涨。这些因素都会推动房地产价格上涨,导致房地产泡沫产生。

(二)政策建议

根据本文研究结论,为防范房地产泡沫风险、促进湖北省房地产市场平稳健康发展,提出以下对策建议:(1)合理引导人口流向,促进湖北省内各区域均衡发展。随着城镇化进程的加快,大量外来人口涌入增加了城镇房地产需求,导致房地产泡沫的产生。政府应积极控制人口向省会城市过度集中,鼓励劳动密集型企业进入地级市,有效缓解湖北省内“高房价、去库存”并存的压力。(2)加强对房地产市场总体情况的实时监测,提升房地产信息披露的公开透明度,引导房地产市场理性预期。在制定利率政策时,应充分考虑预期对房地产价格的影响并进行合理引导,增强利率政策对房地产市场调控的有效性。(3)严格控制对房地产开发商的信贷投放规模,加强对房地产开发信贷资金的监管,严厉打击开发商囤地、捂盘、哄抬房价等投机行为。同时拓宽房地产融资渠道,降低房地产对金融支持的过度依赖,防范房地产金融风险。(4)规范土地出让制度,调控土地使用结构,推进土地交易市场化,保持建造成本和地价稳定。同时健全和完善房屋租赁市场,大力支持租售并举模式,保证长期有效的多层次房地产供给。

注释:

① 数据来源于2019年湖北省国民经济和社会发展统计公报。

② 房地产开发竣工房屋造价=房地产开发企业竣工房屋价值/房屋竣工面积。

③ 单位面积土地购置费用=土地购置费/土地购置面积。

参考文献:

[1]Alessandri P. Bubbles and Fads in the Stock Market: Another Look at the Experience of the US [J]. International Journal of Finance & Economics, 2006, 11(3):195-203.

[2]Hott, C., Monnin, P. Fundamental Real Estate Prices: An Empirical Estimation with International Data[J]. The Journal of Real Estate Finance and Economics, 2008, (36):427-450.

[3]Costello G, Fraser P, Groenewold N. House Prices, Non-fundamental Components and Interstate Spillovers: The Australian Experience [J]. Journal of Banking & Finance, 2011, 35(3):653-669.

[4]高波,王辉龙,李伟军.预期、投机与中国城市房价泡沫[J].金融研究, 2014, (2):48-62.

[5]彭俊华,许桂华, 周爱民. 城市房地产泡沫测度研究——基于基础价值与泡沫成分甄别的分析[J].价格理论与实践, 2018, (7):59-62.

[6]Clark SP.,Coggin TD. Was There a US House Price Bubble? An Econometric Analysis Using National and Regional Panel Data [J]. The Quarterly Review of Economics and Finance,2011, (2) : 189-200.

[7]Tsai I C, Peng C W. Bubbles in the Taiwan Housing Market: The Determinants and Effects [J]. Habitat International, 2011, 35(2):379-390.

[8]曾五一,李想.中國房地产市场价格泡沫的检验与成因机理研究[J].数量经济技术经济研究, 2011, (1):140-151.

[9]韩克勇,阮素梅.中国房地产泡沫测度及成因分析[J].东岳论丛, 2017, 38(11):127-136.

[10]Evans G W. Pitfalls in Testing for Explosive Bubbles in Asset Prices [J]. American Economic Review, 1991, 81(4):922-930.

[11]Phillips PCB, Wu Y, Yu J, Explosive Behavior in the 1990s Nasdaq:When did Exuberance Escalate Asset Values? [J]. International Economic Review, 2011, (52):201-226.

[12]Phillips PCB,Shi S P, Yu J. Testing for Multiple Bubbles: Historical Episodes of Exuberance and Collapse in the S&P 500 [J]. International Economic Review, 2015, 56(4):1043-1077.

[13]Phillips PCB,Shi S P, Yu J. Testing for Multiple Bubbles: Limit Theory of Real-Time Detectors [J]. International Economic Review, 2015, 56(4):1079-1134.

[14]Engsted T,Hviid S J,Pedersen T Q. Explosive Bubbles in House Prices? Evidence from the OECD Countries [J].Journal of International Financial Markets, Institutions and Money, 2016, 40 (1):14-25.

[15]歐阳志刚,崔文学.基于GSADF方法的房地产价格泡沫研究——以北京住宅市场为例[J].中南财经政法大学研究生学报, 2015,(3):16-25.

[16]胡毅.后危机时代一线城市房地产价格泡沫研究——基于GSADF方法[J]. 金融与经济,2017,(5):39-42.

[17]Gallin J. The Long-Run Relationship between House Prices and Rents [J]. Real Estate Economics, 2008, 36(4):635-658.

[18]Mikhed, V., Zem?ík, P. Testing for Bubbles in Housing Markets: A Panel Data Approach [J]. The Journal of Real Estate Finance and Economics, 2009, (38): 366-386.

[19]Kivedal BK. Testing for Rational Bubbles in the US Housing Market [J].Journal of Macroeconomics, 2013, (2): 369-381.

[20]吕江林.我国城市住房市场泡沫水平的度量[J].经济研究, 2010, (6):28-41.

[21]王浩.中国房地产泡沫的测度方法研究综述[J]. 统计与信息论坛,2017, (8):78-86.

[22]张川川,贾坤,杨汝岱.“鬼城”下的蜗居:收入不平等与房地产泡沫[J].世界经济,2016, (2):120-141.

[23]陈家闯,贾文艺.中国房地产市场泡沫的传染性探讨[J].商业经济研究, 2018,755(16):191-194.

[24]王春艳,董继刚.我国房地产泡沫的测度预警及影响因素分析[J].经济论坛, 2019, (5):79-88.

[25]李木祥.中国房地产泡沫研究[M].北京:中国金融出版社, 2007.

[26]胡瑾卿,张大亮.房地产泡沫评测体系研究[J].城市开发,2004, (11):34-36.

[27]李莉,付兵涛.基于北京数据的我国房地产泡沫测度研究[J].商业研究, 2011, (3):61-67.

[28]乔菲.对如何计算我国商品房空置率的思考[J].当代经济, 2008, (12): 12-13.

[29]鞠方,于静静,周建军.我国商品房空置率对房价波动影响的实证研究[J].湖南科技大学学报(社会科学版), 2013, (5):71-76.

[30]吴地宝,余小勇.房地产泡沫问题及实证分析[J].经济研究导刊, 2007, (2):187-189.

[31]张攀红.武汉市房地产泡沫测度与成因机理分析[J].武汉金融, 2016, (10):43-46.

[32]刘琳,郑思齐,黄英.房地产泡沫测度系数的编制方法[J].中国房地产, 2003, (6):13-15.

[33]陈晨, 傅勇. 中国高房价的决定:基本面与泡沫分解——基于面板数据的实证研究(1999-2009)[J]. 世界经济文汇, 2013, (2):50-66.

[34]孙焱林, 张攀红. 房地产泡沫测度及区域间联动与传染[J]. 金融学季刊, 2016, 10(1):1-19.

[35]唐礼智, 朱建锋, 罗婧. 宏观调控视角下房地产价格影响因素的新测度[J]. 经济问题探索, 2014, (1):102-107.

[36]况伟大.利率对房价的影响[J].世界经济, 2010, (4):136-147.

[37]王鹤. 基于空间计量的房地产价格影响因素分析[J]. 经济评论, 2012, (1):48-56.

Abstract: The fluctuations and bubbles of real estate price have aroused widespread concern. From the three aspects of supply, demand and credit, this paper selects seven indicators and detects the real estate bubble in Hubei real estate market during 2000-2018. The results show that there are slight bubbles in the real estate market in 2005 and 2013-2018. Further this paper analyzes the influencing factors of real estate fluctuation and finds that population, loan interest rate, real estate credit fund and real estate supply cost are significant factors that affect the real estate fluctuation. To promote the smooth and healthy development of Hubei's real estate market, this paper puts forward some suggestions including reasonably controlling the flow of population, guiding the rational expectation of real estate, strictly controlling the credit of real estate and increasing the multi-level supply of real estate.

Key words: Real estate bubble; Measurement of bubbles; Influencing factors; Index method; Comprehensive index method