长城汽车的估值走向“八”字路口

王立峰

中国最大的运动型汽车制造商(SUV)——长城汽车的总市值,此前一度超过了2700亿人民币,处于历史最高水位。过去4个多月,推动长城汽车估值不断上升的因素,有中国新冠疫情及时有效控制、经济的快速恢复,以及中国乘用车市场逐步回暖等。

依靠“猫、狗”的出色表现,长城汽车交出了优于行业的业绩表现。长城汽车1~10月份实现销量81.6万辆,同比微降2.73%;乘联会数据显示,中国汽车制造商今年1~10月份实现销量717.7万辆,同比大幅下滑12.5%。

市场回暖再加上相对不错的销售端表现,推动长城汽车的市值在过去四个月最多上涨超过260%。不过,基于2020年的业绩预测,在长城汽车估值水平达到52倍PE以后,市场走势呈现明显分歧。过去的六个交易日,长城汽车市值从高点回调近10%。

长城汽车的估值正走在八字路口,其市场分歧很大程度上源于其盈利能力并不理想以及未来业务布局存在的不足。

销量随行业整体回暖盈利能力仍在回落通道中

依靠“猫、狗”的出色表现,长城汽车今年10月份交出了17.86%的销售增长业绩,其中欧拉(白猫、黑猫)销售增长352%;刚刚上市不久的哈弗大狗10月单月销量7013辆,逼近哈弗H9去年的单月业绩。

照此推测,长城汽车四季度的数据应该会比三季度好看。但这是因为整个汽车行业在经历了疫情冲击后,整体市场的回暖。

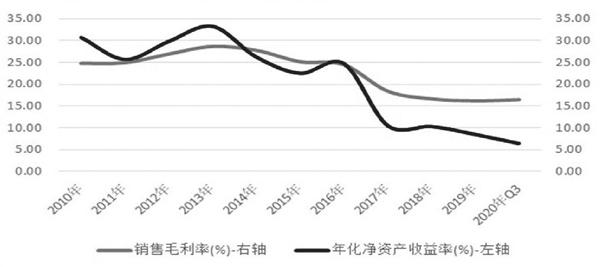

而回看长城汽车的盈利能力,从2013年以来一直处于下行通道。其净资产收益率,从2013年的33%,逐步回落至近几年的10%左右,今年前三季度年化的ROE为6.33%。导致长城汽车盈利能力不断下降的核心因素在于市场竞争加剧背景下毛利率的下降。长城汽车的毛利率,从2013年的28%的高位,逐步回落至近几年的17%左右,今年前三季度毛利率为16.51%,较此前下降了近12个百分点。

销量上面临激烈的市场竞争,也是源于行业增速的放缓。中国汽车工业协会数据显示,中国乘用车市场从2015年以后增速放缓,在2017年达到2472万辆的历史高峰以后,随后开始下降,2019年全国乘用车销量仅为2144万辆,相比高峰时期下降13%。与整个乘用车行业发展趋势一致,长城汽车的市场销量也在2016年达到107.4万辆的峰值后,销量开始放缓。

2017年底,长城汽车也曾制定了2018年实现116万辆的宏伟销售目标,实际当年仅完成105万辆,目标达成率仅为90%。

面对竞争,长城汽车的销售之道是降低毛利以换取市场。前述毛利率的下降正是这一格局的财务反映。不止于此,如果进一步细看长城汽车的财务指标,还能发现一些不太和谐的地方——更长的账期以及更长的备货期。在长城汽车的SUV供不应求的2015年前后,长城汽车给经销商的账期仅为3天多一点,目前已经放宽到了半个月;其备货期也从2015年的24天延长到了目前今年前三季度的32天。这些为提振市场而采取的牺牲经营效率的行为,并未换来ROE的上行,相反我们看到的最终的结果是其ROE的中长期下行趋势。(见图1)

图1 长城汽车的ROE以及毛利率历史趋势

新能源汽车布局存在不足欧拉挑战市场的胜算多大?

整体来看,中国传统汽车行业已经过了飞速发展时期,未来将维持低位增长。据中国乘联会今年5月份发布的预测报告,国内乘用车中长期预测下调,从现在起到2025年,狭义零售口径预计2400万辆,年均增速约3%。在政策驱动下,新能源车将成为未来市场的惟一增量。11月2日国务院办公厅颁布《新能源汽车产业发展规划(2021-2035)》,到2025年,实现新能源汽车市场竞争力明显提高,销量占当年汽车总销量的25%。乘联会数据显示,2015年至2019年,全国乘用车销量增长1.4%,期间新能源车汽车销量却同比大增264%。新能源车的增长已大幅超过传统燃油车。

正是在这个意义上,凸显长城汽车当前的产品销售结构方面的重大隐忧。长城汽车旗下的品牌有长城皮卡、哈弗、WEY以及欧拉,其中欧拉是长城汽车新能源汽车品牌,形成于2018年。

从可比角度,2019年,长城汽车实现106万销售量,剔除掉欧拉4万辆的销售后,其余三大子品牌销量为102万辆。然而今年1~10月数据为例,长城汽车销量81.6万辆,剔除掉欧拉以后销量下降3%至78万辆。也就是说,长城汽车的传统汽车销量实际是明顯下降的。长城汽车的传统优势品牌,哈弗以及WEY今年销量分别下降了11%和26%,两者贡献长城汽车80%以上的销量。

今年真正帮助长城汽车稳定市场格局的是长城皮卡以及欧拉。欧拉尽管1~10月销量下降6%,但是10月份表现强劲,单月销量同比暴增3倍还多;长城皮卡今年受益于汽车产业政策。为推动汽车消费增长,稳定经济发展,今年以来不少地级市出台措施允许皮卡进城,在客观上极大提振了长城皮卡的销售,再加上长城新皮卡——炮的推出,今年以来皮卡销量大增58%。但是这个政策未必能够一直持续,此外,皮卡依然是传统车型。

可以看出,长城汽车依然是一家以传统燃油车为主的整车制造商,未来能否胜出,关键看其新能源车欧拉能否再次形成哈弗一样的市场效应。

这个难度多少有点大。其中一个原因是因为欧拉目前在长城汽车的销售结构中占比太低。从今年情况看,欧拉1~10月累计销售3.2万辆,占全国新能源市场份额4.35%,相比2019年3.2%的市场份额尽管小幅提升(2019年全国销量121万辆),总体市场影响力实在太有限。至少目前来看,欧拉还谈不上是一个爆款产品,这跟2011年前后哈弗作为“国民神车”的代表不可同日而语。

当然,能否挑战成功,也需要看欧拉是否具备挑战行业的实力。

欧拉目前对长城汽车销量贡献也不足4%。要想实现结构方面的“革命性”变化,需要欧拉超强的市场表现。哪怕是欧拉在长城汽车销售结构中10%的占比,也意味着10万辆的销售规模,挑战不小。

未来长城汽车能否杀出行业与市场调整的重围,决定性因素仍在于欧拉。欧拉依然为长城汽车提供了市场销售乃至业绩增长的最大增量空间,而来自哈弗以及WEY品牌则构成其未来业绩发展的基本盘。

但是这可能并不容易。从定价策略看,长城汽车试图复制以往哈弗的逆袭之路,靠低价致胜。长城汽车新能源车目前有三个系列,分别是好猫、白猫和黑猫。其中,白猫和黑猫是长城汽车目前的主打产品,覆盖7万~11万元的价格区间;即将推出的好猫系列,从目前媒体报道看,其市场售价在10多万元。

总体来看,欧拉定价偏低端,目标定位是中低收入人群。但长城汽车的新能源车缺乏20万元上下的中端产品布局,也缺乏高端新能源车的布局,车型数量等方面与吉利新能源、北汽新能源、奇瑞新能源等竞争对手存在差距,且相关产品在同等价位上与奇瑞小蚂蚁、北汽新能源车(EU5、EX3)、奇瑞艾瑞泽,以及吉利缤越、吉利帝豪形成明显市场竞争。

此外,对于媒体报道的长城汽车控制的氢能源汽车将于2021年才能量产,但是负责开发氢能源车的“未势能源科技有限公司”并不在上市公司体内,其隶属于长城汽车控股,且量产并不等于实际的市场销售。

为了推动效率提升,降低成本,提升市场竞争力,长城汽车今年7月份陆续推出三大平台柠檬、坦克以及咖啡智能,产品布局指向轻量化、动力以及智能化汽车产业布局。

模块化制造对于长城汽车来说,既代表效率的潜在提升,也给长城汽车提出挑战,最核心的就是品控和质量,这有赖于未来去检验。此外,从财务的角度看,模块化制造本质上还是公司内部的成本结构调整和优化,与市场关联度并没有那么大。这意味着,如果没有市场规模的足够扩張,模块化制造给公司带来的效益提升有限。

这方面有先例,国际上较早推行模块式生产的是德国的大众汽车。从2013年,大众汽车开始推广模块化生产算起,大众汽车的ROE并未根本上提升。2019年,大众汽车的ROE11.17%,与2013年、2014年的水平大致持平。市值方面反而被特斯拉远远落下。另外一家推广模块化生产的福特汽车,其表现与大众汽车大体雷同,财务表现更为糟糕。

(本文提及个股仅做分析,不做投资建议。)