基于银行下侧风险规避的第三方B2B平台激励策略研究

于 静,庄新田

(东北大学 工商管理学院,辽宁 沈阳 110167)

0 引言

随着“互联网+”时代的到来,我国中小企业B2B电子商务市场发展迅猛。根据我国电子商务研究中心监测数据统计,2017年上半年我国B2B电商市场交易额9.8万亿元,同比增长24%[1]。如此庞大的交易规模使得B2B平台掌握了中小企业的诸多信息,有助于对中小企业进行信用评级,降低银行贷款风险,因此B2B平台日趋成为供应链金融的重要参与者,推动供应链金融由线下向线上迈进。从2007年开始,银行业在与阿里巴巴等电商平台共同推出网络联保贷款等服务的同时,也尝试自己建立B2B平台,如建行的“善融商务”,但此类B2B平台受企业数量、技术条件等方面的限制,发展相对缓慢。因此与B2B平台合作是银行目前发展线上供应链金融的主要方式,如2014年建行与阿里巴巴共同推出“网商供应链联保贷款”高级版[2]。

国内外学者主要从概念、模式和风险管理三个方面对线上供应链金融进行研究。首先,在线上供应链金融的概念方面,国外学者研究较早。Cronin[3]认为电子商务将成为金融服务的重要领域之一。Kaplan[4]提出E-hub概念,认为电子交易中心能为买卖双方提供融资机会。Heng[5]论述了利用电子商务融资的可能性。国内学者研究较晚,但成果丰富。线上供应链金融是供应链金融发展的高级阶段[6],是解决中小企业融资难问题的较好渠道[7],有助于实现供应链服务和管理的整体电子化[8],是一种复杂性金融创新产品[9]。

其次,在线上供应链金融的模式方面,随着供应链金融由线下向线上演进,模式的分类多种多样。根据业务形态不同将其分为电子仓单融资[10]、电子订单融资和应收账款网络保理融资[6]。根据参与主体地位不同将其分为供应链金融web2.0、电商供应链金融和基于电商平台的银行供应链金融[11]。根据业务中是否结合B2B电商,将其分为“基于B2B平台的线上供应链金融”和“传统供应链金融的线上化”;根据B2B平台是否自营,再将“基于B2B平台的线上供应链金融”划分为“基于自营B2B平台”和“基于第三方B2B平台”的线上供应链金融[6]。

最后,在线上供应链金融的风险管理方面,随着线上供应链金融的快速发展暴露出很多风险问题,因此主要从风险的识别、度量和控制三个角度对其进行风险管理。从风险识别角度,分析供应链各环节存在的风险要素,对比线上、线下供应链金融的风险增减情况[12]。从风险度量角度,运用层次分析法[11]、模糊评价法[13]、logistic回归方法[14]等,构建风险评价指标体系评估风险。从风险控制角度,运用委托代理理论[15]和博弈论[16,17]进行激励机制的探讨、博弈策略的选择,运用回购策略和供应链协调理论设计风险分担模型[18]。此外在对供应链金融参与主体的风险态度的研究上,主要运用Var约束量化参与主体的风险态度,如黄松等人[19]运用Var约束量化供应商和零售商的不同风险态度,运用收入分享契约协调供应链各方的收益;洪卫[20]运用Var约束量化银行的风险态度,研究了银行最优质押量和最优利率的决策问题;林强[21]等人基于银行下侧风险规避角度,研究了当核心企业回购违约时银行对零售商的订货限制决策;辛玉红[22]等人研究了在考虑需求不确定和银行下侧风险规避下,存货质押融资模式中回购契约的设计问题。

总结已有研究,发现存在以下不足:①对线上供应链金融的研究较多集中在概念与模式方面,缺乏定量研究,且理论研究滞后于业界实践。②已有银行对B2B平台的激励研究都假定参与主体是风险中性的,鲜有研究银行下侧风险规避下的目标决策问题。因此,本文考虑银行下侧风险规避下对B2B平台的激励策略设计问题,使研究更贴合实际。至于银行和B2B平台合作形式的选择问题,借鉴李小金等人的研究,即根据2007年至今银行和B2B平台“合久必分,分久必合”的竞合史,将线上供应链金融的授信模式分为联合授信、单独授信和委托授信三种[23],因此本文选择体现B2B平台参与银行授信的联合授信模式和委托授信模式,研究银行对B2B平台的激励策略问题。本文的结构安排如下:第一部分为相关假设及符号定义,并介绍了联合授信和委托授信两种授信模式以及电子仓单融资的简易流程;第二部分为激励模型的建立,从银行最优收益分配比例和最优损失补偿比例两个角度,分别建立双向道德危害模型和单向道德危害模型研究联合授信下和委托授信下银行对B2B平台的激励策略,并将两种授信模式下银行对B2B平台的激励策略进行比较;第三部分为数值分析,验证定理的正确性;第四部分为结论,总结本文的重要结论,并提出本文的局限性。

1 相关假设及符号定义

在联合授信下,银行和B2B平台都需付出一定的努力,共同审查融资企业的贷款条件。其中,银行重点审查企业的财务、经营和担保状况,B2B平台重点审查企业的电子信用和供应链运营实力。由于在审查融资企业贷款条件时,双方的努力水平彼此未知,可能存在一方或双方授信不努力的情况,由此产生银行和B2B平台行为隐匿的道德风险[16]。在委托授信下,银行全权委托B2B平台,即B2B平台独立审核融资企业的贷款条件,银行根据B2B平台的审核结果放贷。在此过程中,银行作为委托人,B2B平台作为代理人,存在的道德风险来源于两个方面:一是由于B2B平台的努力程度银行未知,B2B平台要权衡其收益与成本,可能存在授信审查不努力的情况,产生行为隐匿的道德风险;二是B2B平台为获得融资企业回扣,隐瞒融资企业真实信用,向银行推荐低信用企业,以最大化自身利益,产生信息隐匿的道德风险[16]。本文选择研究联合授信和委托授信下银行对B2B平台行为隐匿的道德风险的激励问题,暂不考虑B2B平台信息隐匿的道德风险问题,分别建立双向和单向道德危害模型分析下侧风险规避的银行对B2B平台的激励策略。

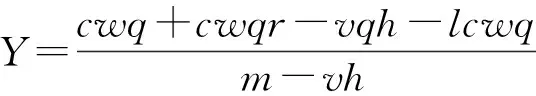

在线上供应链金融中,电子仓单融资是传统存货质押融资的线上化形式,是指B2B平台上的借款企业将银行指定的物流公司出具的电子仓单作为质押物,向银行申请贷款的业务,以解决供应链下游中小企业资金不足问题。本文以该融资方式为例,研究银行对B2B平台行为隐匿的道德风险的激励策略问题。参考史金召[16]、辛玉红[22]的研究给出电子仓单融资简易流程,如图1所示。

图1 电子仓单融资简易流程

假设1一定时期内某银行在某B2B平台上开展电子仓单融资业务,融资企业根据电子仓单情况向银行申请贷款,银行与B2B平台根据融资企业申请贷款的先后顺序对融资企业进行信用审查,符合贷款条件的企业由银行发放贷款直至达到银行最大贷款额度,贷款利率为r且贷款周期为一年。

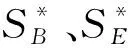

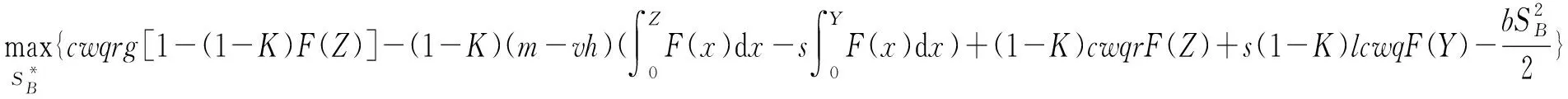

假设2某产品的市场随机需求为x,其分布函数为F(x),概率密度函数为f(x),融资企业的产品采购量为q,单位产品零售价格为m(m>w(1+r)),单位产品批发价格为w,单位剩余产品出清价格为v(0 假设3银行设定的质押率为c,核心企业收款后,将货物质押在银行指定的第三方物流企业监管。若融资企业按时还款,银行将发送放货指令,物流企业随即解押货物给融资企业,银行和B2B平台按g:(1-g)的比例分配收益(0 假设5银行为下侧风险规避,B2B平台为风险中性,二者都是完全理性的,以最大化自身利润为决策目标。银行的风险控制指标为(l,β),银行愿意承受的最大贷款损失为L=lcwq,根据“收益共享,风险分担”的原则,当银行产生的贷款损失超过其能承受的最大贷款损失时,B2B平台需向银行补偿s倍的损失(0 P(loss>L)=P(cwqr-(mx+v(q-x)h-cwq)>lcwq) s[cwqr-(mx+v(q-x)h-cwq)] 因此,联合授信下银行和B2B平台的期望利润分别为: (1) (2) 银行和B2B平台的期望利润之和为: (3) 且需满足E(πB)+E(πE)>0。 2.1.1 银行和B2B平台的参与约束 由式(1),令E(πB)=0,分别求得银行可接受的最低收益分配比例gLmin和最低损失补偿比例sLmin,即 (4) (5) 由式(2),令E(πE)=0,分别求得B2B平台可接受的银行最高收益分配比例gmax和最高损失补偿比例smax,即 (6) (7) 则有: (8) (9) 由式(3)、(4)、(6)、(8)得0 2.1.2 银行和B2B平台的激励约束 (10) (11) 解式(10)、(11),即式(1)、(2)分别对SB、SE求导,并令导数等于0,求得银行和B2B平台的最优努力水平,即 (12) (13) 命题1当银行为下侧风险规避时,银行的最优努力水平随收益分配比例的增大而增大,随损失补偿比例的增大而减小;B2B平台的最优努力水平随银行收益分配比例、核心企业回购比例的增大而减小,随银行质押率、贷款利率、产品采购量、损失补偿比例的增大而增大。 需要说明的是,质押率的增大是融资企业还款能力下降的表现,融资企业的违约可能性增加;当银行的贷款利率越高时,融资企业期末需偿还的本息和越多,这增大了融资企业的还款负担,违约还款的可能性也会增加;当产品采购量很大时导致融资企业申请的贷款额度增多,相应的也增加了融资企业违约还款的可能性,因此B2B平台需要付出更多的努力授信审查融资企业的贷款条件。 命题2当银行为下侧风险规避时,为规避融资企业的违约还款风险,在激励B2B平台努力授信审查的基础上,银行需设置质押率、贷款利率、贷款额的上限值,核心企业回购比例的下限值,分别为 2.1.3 双向道德危害模型 当市场对产品的实际需求量小于临界需求量Z,且考虑银行下侧风险时,银行和B2B平台的努力水平及工作效率的乘积之和将决定贷款能否按时归还,但双方可能存在不努力的行为,因此需要建立双向道德危害模型,对二者进行激励,即在满足双方的参与约束(PC)B和(PC)E、激励约束(IC)B和(IC)E、银行的下侧风险规避约束Var(πB)下,最大化联合利益,模型为: max(E(πB)+E(πE)) s.t. (PC)B:g>gLmin (PC)E:g (Var)B:P(loss>L)≤β (14) (15) 推论1联合授信下银行最优收益分配比例随自身工作效率的提高而增大,随B2B平台工作效率的提高而减小。 (16) 定理2的提出为银行与B2B平台的授信审查合作提供了一种新思路,即在最大化二者的期望利润时,不仅可以从最优收益分配比例角度分析二者的收益分配情况,还可以从银行下侧风险规避角度,确定一个最优的损失补偿比例,以此来协调二者的利润,激励双方努力授信审查融资企业的贷款条件。 推论2联合授信下银行采用下侧风险模式(l,β)规避贷款业务风险时,最优损失补偿比例随B2B平台工作效率的增大而增大。 当B2B平台借助其大数据处理等优势已经具备了较强的授信审查能力时,如若出现融资企业违约的情况,银行会认为这是B2B平台没有努力审查融资企业贷款条件导致的,因此当B2B平台的工作效率显著增大时,银行会与B2B平台签订一个较大的损失补偿比例合约,以此激励B2B平台努力授信,从而规避贷款风险。 委托授信下B2B平台的期望利润不变,银行的期望利润与联合授信下的差别只在于银行不需要付出努力,即不存在努力成本,因此银行的期望利润为: (1-K)cwqrF(Z)+s(1-K)lcwqF(Y) (17) 银行和B2B平台的期望利润之和为: (18) 且需满足E(πB)+E(πE)>0。 2.2.1 银行和B2B平台的参与约束 由式(17),令E(πB)=0,分别求得银行可接受的最低收益分配比例gWmin和最低损失补偿比例sWmin,即 (19) (20) 由于B2B平台的期望利润不变,因此gmax,smax不变。则有: (21) (22) 由式(6)、(18)、(19)、(21)得0 2.2.2 银行和B2B平台的激励约束 2.2.3 单向道德危害模型 在满足双方的参与约束(PC)B和(PC)E、B2B平台的激励约束(IC)E、银行的下侧风险规避约束Var(πB)下,最大化联合利益,建立单向道德危害模型: max(E(πB)+E(πE)) s.t. (PC)B:g>gWmin (PC)E:g (Var)B:P(loss>L)≤β (23) (24) 推论3联合授信下和委托授信下银行最优收益分配比例均随B2B平台损失补偿比例的增大而增大。 该推论说明当银行与B2B平台签订授信合约时,会根据自身风险承受能力确定一个合适的损失补偿比例,当银行愿意承受较大的贷款损失风险时,需要一个较大的s作为补偿,与此同时需要一个较大的g*作为保障,这也与经济学中“高风险,高收益”的原理相吻合。 (25) 推论4当银行采用下侧风险模式(l,β)规避贷款业务风险时,联合授信下和委托授信下的最优损失补偿比例均随银行最大贷款损失率l的增大而增大。 对比史金召[16]与本文的研究结果,总结出联合授信和委托授信中,银行不同风险态度下的最优收益分配比例和最优损失补偿比例,如表1所示。由于文献[16]的研究是以电子订单融资为例,并假定银行为风险中性,仅用一个变量L表示贷款额,这就使得银行对B2B平台的激励策略存在一定的局限性;而本文是以电子仓单融资为例,考虑了市场需求同采购量的关系,将贷款额用产品批发价格和采购量等具体参数表示,并基于银行下侧风险规避角度,在银行与B2B平台的合作中加入损失补偿比例,使得两种授信模式下最优解的取值更具体,有利于银行在贷款实践中对B2B平台做出更准确的激励策略选择。 表1 银行不同风险态度下激励策略的选择 图2和图3分别给出联合授信下收益分配比例、损失补偿比例与联合期望利润的关系。根据数值分析结果得出,当s=0.5时,最优收益分配比例为0.66,联合期望利润达到最大值2.51;当g=0.5时,最优损失补偿比例为0.44,联合期望利润达到最大值2.51,与定理1、2的计算结果相等。 图4 不同c取值下联合期望利润随g的变化趋势 图5 不同c取值下联合期望利润随s的变化趋势 本文创新性地将融资企业的平均还款概率与市场随机需求同采购量的大小关系、授信审查主体的努力水平与工作效率的乘积相联系,基于银行下侧风险规避角度,研究了电子仓单融资中,银行对B2B平台行为隐匿的道德风险的激励策略问题,得到了联合授信下和委托授信下银行最优收益分配比例和最优损失补偿比例,并得出以下结论: (1)联合授信下和委托授信下银行最优收益分配比例均随B2B平台损失补偿比例的增大而增大,最优损失补偿比例均随银行最大贷款损失率l的增大而增大。 (2)银行可以通过提高损失补偿比例、B2B平台的收益分配比例、质押率和贷款利率来激励B2B平台努力授信审查;同时,银行需要设置质押率、贷款利率、贷款额的上限值,核心企业回购比例的下限值,以规避融资企业的违约风险。 (3)随着B2B平台工作效率的提高,联合授信下银行最优收益分配比例将减小,最优损失补偿比例将增大,最终近似于委托授信下的最优损失补偿比例。这表明在大数据时代,B2B平台将获取更多的收益,银行必将逐渐让利于B2B平台,但银行对B2B平台的要求也越来越严格,当贷款损失超过其能承受的最大贷款损失时给予B2B平台的惩罚是很大的。 本文的研究结论对于银行开展线上供应链金融业务,特别是电子仓单融资业务,控制银行的贷款风险具有现实意义,但本文研究的是单期条件下银行对B2B平台的激励策略设计问题,没有涉及多期条件下双方合作的动态博弈问题,这也是后续研究的方向。

2 激励模型建立

2.1 联合授信下银行对B2B平台的激励策略

2.2 委托授信下银行对B2B平台的激励策略

3 数值分析

4 结论