监管科技助力金融市场健康发展

对外开放背景下,金融科技在提高交易效率、拓宽金融服务覆盖面等方面呈现出巨大的潜力,但也带来了不容忽视的风险。为建立金融风险快速识别和响应机制,监管部门和金融机构应利用“科技+监管”的技术手段构建风险管理系统。监管科技的应用不仅可以降低企业合规成本,而且在巩固金融新业态以及防范化解系统性风险等方面也将发挥重要的作用。

概况

1.金融科技

广义的金融科技泛指科学技术创新在金融服务领域的应用,狭义的金融科技指利用大数据、人工智能、区块链和云计算等一系列的创新工具,对传统金融服务模式、产品供给等产生深刻影响甚至重塑业态的活动。金融科技所蕴含的各种风险使得现有监管体系在专业能力、监管有效性、风险预警与管控等方面均面临诸多挑战。在此背景下,监管部门一方面鼓励金融创新为市场注入新的活力,另一方面又要借助监管科技为金融市场健康发展构筑防火墙。

2.监管科技

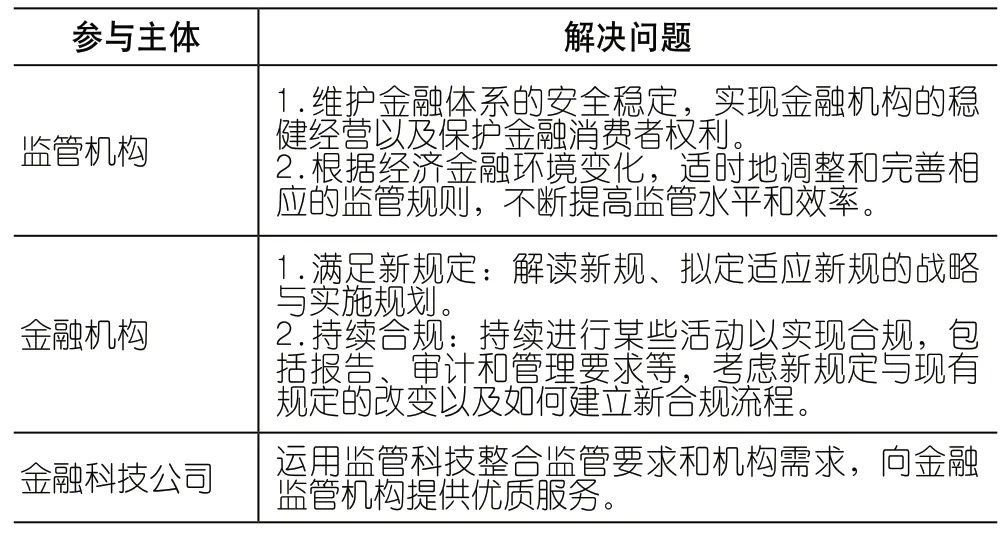

国内外监管部门和协会从不同角度对监管科技进行了概述,国际金融协会将监管科技定义为高效解决监管合规问题的新技术方案;欧盟委员会将其定义为提高监管合规与报送、风险分析等效率的技术监管流程;中国人民银行金融科技委员会将监管科技定义为积极利用大数据、人工智能和云计算等技术,提高跨行业、跨市场交叉性金融风险的甄别、防范和化解能力。从需求侧和供给侧的角度看,监管科技的建设主体主要有监管机构、金融机构以及金融科技公司[1],三者在实际运用中各负其责(见表):

需求与实践

1.现实需求

表 监管科技主要建设主体及解决问题

随着金融企业和科技公司的深度融合,金融科技等前沿技术将会全面应用于金融市场,金融业务将随之呈现跨边界化、去中心化以及智能化等特征。此外,金融机构为提高国际竞争力,需要在产品、流程以及业务模式等方面不断创新。但是金融创新或将给市场带来新的风险源,引发一系列的金融安全和监管问题。

(1)金融机构为应对市场竞争,会依靠金融科技等工具进行产品创新,扩大服务范围,可能会超越现有的监管边界给自身和金融市场带来风险。

(2)金融创新的快速发展,让监管部门往往面临任务繁重、监管工具发展滞后等现实压力。传统监管模式下,金融机构向监管机构报送市场运行资料,再由监管机构进行人工核查,存在一定的滞后性。

(3)在金融开放加速背景下,外资机构纷纷进入我国金融市场,但由于我国缺乏与国际标准相一致的监管科技工具,将导致信息不对称的情况出现。

(4)监管体系碎片化,不能有效覆盖监管边缘地带。监管边界模糊使得传统监管模式难以在总体上形成监管合力。

2.应用实践

金融科技在为金融业务提供便利化的同时也会带来一系列的创新型风险以及潜在的犯罪活动[2]。为此,各国均建立了相应的监管科技解决方案。

(1)监测海量数据。金融科技使得金融数据呈现出种类多样、结构复杂以及规模巨大等特征,借助监管科技工具对不同格式和来源的新数据集进行及时有效地抽取、整合、存储和分析,可以为监管部门以及金融机构提供有效的风险监测方案。而基于人工智能和大数据分析技术,可以帮助监管机构和企业及时分析市场风险状况,实现以数据为导向的监管合规自动化。

(2)穿透式监管。金融机构混业经营下,金融衍生产品、机构关联度的复杂性和隐蔽性逐渐增加,部分机构利用嵌套的方式开展同业业务,特别是金融科技的规模应用使得传统监管模式面临困境。按照“实质大于形式”的原则,基于监管科技的解决方案可以分析机构交易活动、限制列表、观察列表、人力资源数据、新闻事件、研究报告和交易团队,利用不同来源的数据进行协同分析,进而实现穿透式监管。

(3)反金融欺诈。随着金融科技的应用,金融欺诈手段也不断翻新,金融机构在开展同业交易时的串联交易也可能会累积风险,对金融市场稳定性造成冲击。对此,可以将金融数据转换为实体视图,将交易活动转化为包含买家、卖家、经纪人和金融机构的知识图谱,借此识别出在串联网络内部频繁交易的个体或者高风险的交易品种,进而调查机构间的串联欺诈行为。

(4)监管沙盒。一方面,作为一种弹性监管工具,其允许金融科技公司通过聚合资源对接新技术与典型应用场景,提供完整的“孵化环境”,从而提高技术转化的效率。另一方面,通过为创新金融产品、服务和商业模式提供受到部分监管豁免的“安全空间”,在保障金融市场平稳运行的监管需求下,维持金融科技对市场的稳健赋能。

实施路径

1.公共和私有部门合作开发监管科技

从建设主体看,监管机构主要负责强化金融创新环境下的市场监管,金融机构主要负责提高合规的效率并降低成本。金融科技公司负责整合监管部门和金融机构的要求,提供配套工具。若由公共部门单独开发监管科技,往往面临资金、人力、项目管理以及开发环境的限制,而私有机构在监管政策、顶层设计、统筹全局等方面又存在不足,甚至出现监管套利的道德风险。因此,由公共和私有部门合作开发监管科技,可以全面落实监管政策,在政策法规和开发资源方面实现有效供给。

2.建立监管科技的国际协调机制

■ 常忆柳媚 王全福/摄

由于监管制度环境的差异,国内外运用监管科技工具可能存在监管摩擦、标准不统一等问题,从而导致影响监管政策正常发挥、跨境监管套利、增大风险敞口等隐患。在金融开放背景下,监管部门应积极借鉴国际监管科技最新成果,将国际先进经验与我国具体国情相结合,建立监管科技的国际协调机制和监管标准。而在应用场景、网络技术安全层面做好有效协调,也能有效降低监管的摩擦系数。此外,探索适合我国金融市场环境的监管科技应用推广与发展路径,将有利于促进本土监管科技产品向海外输出,发挥国际影响效力。

3.多方营造监管科技生态圈

生态圈是促进信息沟通、维持行业全面健康发展的有机整体,营造监管科技的生态圈可以在政府部门的顶层设计下,将监管科技运用于多种场景,建设满足不同合规需求的多边合作机制。可以搭建包含监管部门、金融机构、研究机构以及科技公司的“政产研用”平台,加强生态网络的信息传递。在此基础上,建立开发监管科技的正向激励机制,引导参与主体在技术架构、功能设计和软硬件等方面协作开发,在节省社会资源的同时实现生态网络效益最大化。进而可以实现监管需求与合规需求的有机衔接,增强全市场建设监管科技生态圈的内生动力。

政策建议

1.均衡发展金融科技与监管科技,实现金融创新与风险管控的内在统一

我国对金融科技采取鼓励包容的态度,但单纯发展金融科技显然无法保障金融市场平稳健康发展。而监管部门开展互联网金融领域的集中整顿,直接导致监管负担增加,延缓了金融创新的可持续动能。建议统筹金融机构和金融科技公司均衡发展监管科技,在监管合规、投资者保护等方面增强合规能力,实现金融创新与风险管控的内在统一,最终实现金融市场平稳健康发展的总体目标。

2.健全监管体系,审慎把握金融科技创新的潜在风险

随着金融科技应用领域的不断深化,现有监管体系面临着政策滞后、法规制度不健全、监管模式与金融市场不匹配等问题。建议完善金融科技法规建设体系,建立监管标准规范并细化职责分工,避免出现监管边缘地带进而导致部分领域存在监管真空。

3.努力营造金融新生态,确保市场平稳健康发展

金融新生态需要监管部门、金融机构、金融科技公司和自律协会多方合力构建,良性互动的生态环境有助于回归金融服务实体经济发展的本源以及确保市场健康发展。建议完善金融基础设施顶层设计,按照专业化、国际化的方向规划建设,建立不同金融子市场的互联互通机制,提升金融市场整体的效率和稳定性。依托监管科技筑牢管控风险的防火墙,发挥监管协作机制,提高市场监管的有效性。发挥市场自律组织的作用,引导行业健康规范发展,提供监管沟通、业务发展的联络平台,进一步增强我国金融市场的吸引力。