泰国电动汽车产业的“五年区域枢纽”愿景与前景

张琪

作为东南亚汽车产业的中坚力量,泰国汽车逐步复工复产之路正在向电动汽车领域不断适应和转变。新冠肺炎疫情加速了泰国汽车产业的重构进程,旅游、商品出口领域的持续疲软和复苏乏力要求政府在后疫情时期寻找新的经济发力点,公共投资和吸引外资将成为泰国经济复苏的关键,电动汽车产业或成为政府吸引外资的增长点。

汽车整车和零部件制造商正在疫情的冲击下加速转型

长期以来,泰国汽车产业在东盟区域市场中保有一定的优势地位。它是这个拥有超过6.45亿消费者的市场里最大的汽车生产国,也是世界第11大汽车生产国,2018年的汽车产量超过217万辆。泰国汽车市场的千人保有量在东盟国家里相对领先,但仍明显落后于欧美等成熟汽车市场,这反映出泰国以及整个东盟市场的增长空间和潜力。贸易摩擦给全球经济带来的负面影响对泰国经济和出口带来直接冲击,也削弱了国内汽车市场的消费能力。图1显示近五年泰国的汽车出口和国内消费增长乏力,从2018年开始出口出现负增长,2019年国内销量出现三年以来的首次收缩。进入2020年,新冠肺炎疫情对需求端的冲击预计将导致本年度泰国的汽车产量减少近一半,这种短期内的急剧收缩对传统汽车零部件制造商是致命的。此外,随着汽车产业的技术趋势向互联、自动化、共享和电动化(CASE概念)的方向发展,汽车整车和零部件制造商也将面临全新的竞争,整个产业的基础设施和服务格局也会在疫情的影响下加速转变。这些因素正在推动许多泰国的汽车制造商向电动汽车、建筑材料甚至医疗设备等领域发展,通过提升业务多元化水平来应对汽车市场的周期性波动和转型压力。

相比之下,受到良好政策驅动的电动汽车领域前景更加光明。泰国是亚洲区域内对电动汽车兴趣度和购买力最高的市场之一,截至2019年底,市场上大约注册了12万辆电动汽车,仅占乘用车总量的1.2%。而泰国政府计划到2036年将电动汽车的数量增加到120万辆,这将带来可观的增量空间。除了是东盟最大的消费市场之外,泰国也是三菱、丰田等日本汽车制造商的重要区域出口基地。作为第一大出口商品,泰国汽车广泛出口至东盟、澳大利亚、中东等市场。

电动汽车是典型的资金密集型和技术密集型产业,对新企业的投资门槛要求较高,这为中泰电动汽车的技术和资本合作奠定了基础。自2015年以来,参与泰国电动汽车产业的公司数量已大幅增加,从76家增加到2019年的420家。该领域内目前形成了较为明显的梯队,产业集中度较高。从2019年前7个月的数据来看,前三大车企销量占市场总销量的60%以上,主要的国际参与者包括丰田、五十铃、本田、马自达、梅赛德斯、宝马和奥迪,核心业务涵盖混合动力汽车(HEV),电池电动汽车(BEV)和插电式混合动力汽车(PHEV)。其中日本品牌在泰国汽车市场占据绝对主导对位,市场份额合计可以达到国内汽车销售总量的90%。自泰国投资委员会(BOI)推出涵盖电动汽车供应链主要环节的全面激励措施以来,除了批准5个HEV项目,6个PHEV项目和13个BEV项目之外,该机构还批准了10个电池生产项目。卡车底盘制造商Sammitr Group一项1.7亿美元的项目在2020年6月获批,该项目是与中国一家公司合资,每年生产3万辆电动汽车。泰国对汽车产业生产没有本地化要求,这为投资者的供应链管理带来一定的便利。

五年内成为区域枢纽的电动汽车发展战略及实现路径

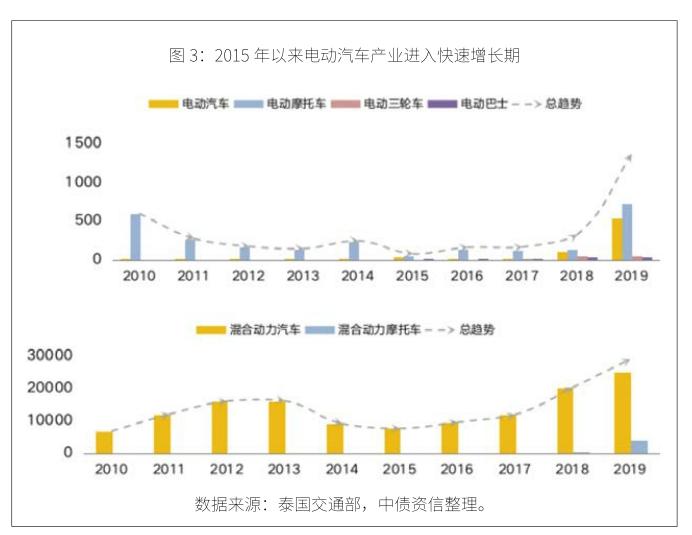

电动汽车产业发展对政策支持的依赖性很高,赋予泰国电动汽车产业竞争优势的关键因素之一是政府的大力扶植。虽然泰国的电动汽车产业相对年轻,但政府对该产业高度地关注和重视。自2015年以来,政府不断地通过多种政策工具提供了大量支持,鼓励外国投资者对电动汽车产业的投资,由此实现了连续五年的高速发展(图3)。2020年初,泰国成立了由副总理Somkid Jatusripitak担任主席的国家电动汽车政策委员会,3月份发布在五年内使泰国成为重要电动汽车生产基地的战略,带来以下一些重大利好。

组织政府机构和国有企业采购增加内需。新战略将大规模引入电动公共汽车和电动摩托车出租车,到2036年将道路上乘用车插电式混合动力汽车(PHEV)和电池电动汽车(BEV)的数量增加到120万辆,两年内使电动摩托车出租车达到53000辆,五年内使电动巴士达到5000辆。目前,国有能源公司Bangchak Corporation正通过开发用于数千辆电动摩托车出租车的运营生态系统加紧向电动汽车市场进行多元化转型。公司于2020年7月1日启动电动摩托车租赁项目为期三个月的试行,这类项目如果取得成功,将成为可复制和推广的泰国电动摩托车发展模式。

协调泰国国家石油股份有限公司和泰国发电局合作建立更多充电桩,提供鼓励措施以吸引基于面积和电动汽车密度的充电基础设施投资,将充电服务半径控制在200公里以内,并在2036年前完成建立690个充电站的目标。充电基础设施是电动汽车市场发展的重要基础,政府此举有望提高公共基础设施投资效率,避免资源浪费或恶性竞争,也有利于政府在该领域引入强有力的公私伙伴关系。

继续通过税收和非税收激励措施提供大量支持,主要包括:

◆ 免征企业所得税(CIT)(最长8年);

◆ 免征机械进口关税;

◆ 生产出口产品所用原材料免征进口关税;

◆ 允许技术熟练的工人和专家从事投资促进活动的许可证;

◆ 允许拥有土地;

◆ 允许取出或汇出外币;

◆ 向在2020年至2022年期间在泰国生产BEV(电池电动汽车)的汽车制造商提供消费税免税,而正常情况下为8%;

◆ 下一代汽车产业是可以在泰国东部经济走廊(EEC)特殊经济区(罗勇府、春武里府和北柳府地区内)获得额外政府投资补贴和土地优惠政策的10个产业之一。

即使泰国汽车和支持产业已经具备相对较强的基础,一定的地缘位置和政策优势,但也面临着来自区域内印尼等国家日益激烈的竞争。2020年以来,菲律宾、马来西亚等邻国纷纷加快各自电动汽车发展计划和激励措施的制定。在激烈的政策竞争和成本压力下,在泰的电动汽车投资仍需要更加明晰的行业法律法规和进一步的投资激励措施。中国长城汽车公司于2020年2月接管了通用汽车公司在泰国的两家工厂,这是其以泰国为中心进军东南亚市场战略的一部分。同时,长城汽车公司也明确提出更多政府支持对推进本地化电动汽车生产的必要性。

近期泰国电动汽车产业可能面临的风险

经济衰退带来行业周期性风险以及业务收入下滑。受宏观经济收缩、居民收入下滑等因素影响,虽然泰国汽车保有量增长带来的需求从千人保有量整体水平来看仍有释放空间,电动汽车也具备良好的增长前景,但短期内市场销量可能有比较大的回落。疫情前期以泰国为主的东南亚汽车市场销量增速已经呈现出放缓趋势,导致丰田等大型汽车制造商逐渐减少生产线。疫情的爆发加剧了汽车市场萎缩,持续的社会抗议活动也不利于泰国的经济复苏,综合作用下电动汽车以及零部件需求恢复到疫情前水平可能需要2—3年的时间,给电动汽车这类重资产投资带来短期盈利压力和财务风险。此外,较高的家庭债务导致泰国政府逐渐收紧车贷审批,可能对电动汽车的国内消费复苏产生一定的抑制作用。

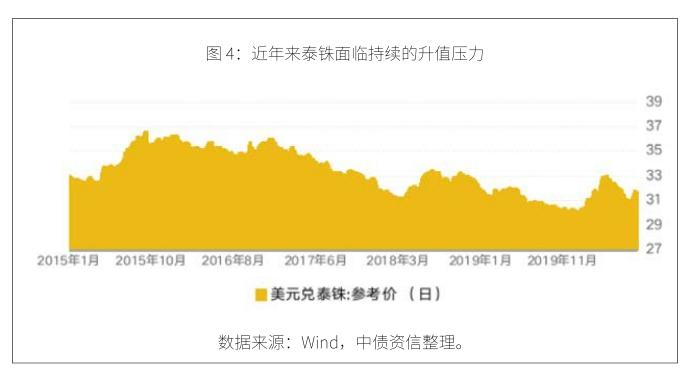

波动的泰铢对销售利润的侵蚀可能高于预期。泰铢是东南亚波动性较高的货币,2017年以来,发达国家货币政策先紧后松导致短期泰铢汇率陷入图4所示偏离经济基本面的波动,虽然央行投入大量国际储备进行外汇市场干预,但仍然难以将泰铢维持在相对稳定的水平,频繁的市场干预反而助长了投机行为,强化了泰铢的长期升值预期。2019年里泰铢兑美元已升值约7.4%,触及六年高位。强势的泰铢给汽车出口带来负面影响,泰铢升值直接导致日本汽车制造商五十铃在2019年第二季度出口利润损失了30亿日元(合2780万美元),也推动马自达自2020年开始将部分生產线从泰国转移回日本。泰铢兑主要货币的升值预期可能会侵蚀企业的出口利润,对在泰设立以出口为导向的新能源制造基地产生不利影响。

近期内阁的大变动强化了外界对泰国政治脆弱性的感知,能否保持电动汽车政策连续性和公共投资力度是泰国电动汽车投资前景的关键。政策激励措施以及充电基础设施可用性方面的监管支持是投资者进入泰国电动汽车产业的重要考量因素,而泰国汽车产业的快速繁荣很大程度上得益于总理巴育自2014年任期开始后的持续投入。但日益紧张的财政状况可能会限制政府放弃更多税收收入以刺激电动汽车发展的意愿,充电基础设施的建设力度也可能受到影响。同时,7月中旬副总理Somkid Jatusripitak和四位内阁成员的辞职也为年初刚成立的国家电动汽车政策委员会带来不确定性。尽管紧急法令不断延长,泰国社会的反对声音和抗议活动仍有升温的迹象,巴育政府面临着社会压力以及内阁重组的多重挑战,加大了外界对于电动汽车政策在内经济政策连续性的质疑。

(作者系中债资信高级分析师)