科创板一周年 投资收益有多高?

曙光

2019年6月13日,在第十一届陆家嘴论坛开幕式上,中国证监会和上海市人民政府联合举办了上海证券交易所科创板开板仪式,科创板正式开板;2019年7月22日,第一批25家科创板公司股票上市交易。

目前,科创板开通一年,对科创板上市公司上市后整体涨跌情况进行复盘是判断科创板赚钱效应和资金青睐程度的重要方式之一,也是诸多投资者投资科创板所需要研究的内容之一。

科创板开板之初,首批科创企业上市交易受到资金追逐,上市当日较发行价上涨均在90%以上,当日最高价平均较发行价涨幅在200%以上,但随后多家公司股價发生不同程度的回调。

事实上,科创板实施注册制,发行价上限突破23倍市盈率的监管“红线”,平均发行市盈率高达55倍。“打新资金”获得高额收益后迅速离场,股价回调幅度较深,二级市场赚钱效应并不明显。

截至2020年6月23日,通过科创板注册申请并上市交易的公司共计115家。目前115家科创板上市公司股价较发行价平均上涨176.5%,但是因、司涨幅(最近收盘价较上市首日开盘价)平均仅有18.37%,大部分科创板上市公司上市之后股价深度回调。

首批科创板股票回报率低

据《英才》记者统计,截至2020年6月23日,首批在科创板上市的25家公司较发行价上涨幅度平均为184.4%,IPO之前老股东和IPO线下配售、网上申购的投资者收益颇丰,科创板对于这类投资者具备较大的吸引力。

对比明显的是,首批科创板公司区间涨幅(最新收盘价相对上市首日开盘价)平均仅为11.47%,也就是说从上市后的第二天至今,首批科创板上市企业大都经历了深度回调,在上市后第二天及之后参与交易的投资者很难有较高的收益。

首批科创企业上市以来股价涨跌幅

事实上,科创板首批上市公司股价受到资金炒作明显,非理性投资行为众多。经统计,首批25家科创板企业上市首日换手率均在70%以上,部分公司当日换手率接近90%,也就是说参与新股申购并中签的投资者在上市首日大部分已经离场。

交易次日参与交易的投资者投机意图明显,趁机炒作股价,股价上涨持续性很弱。随着炒作进行,最终股价与公司价值严重背离,各公司股票成了烫手的山芋,随后迎来深度回调。

截至2020年6月23日收盘,《英才》记者对首批科创板企业的区间涨跌幅进行了统计,发现25家首批科创板企业有14家区间涨幅为负,占比56%,区间涨幅在10%以上的仅有9家。

科创板实施注册制,市场化定的发行价突破行业内普遍所认为的监管发行23倍市盈率的“红线”,从客观上来讲会避免新股上市后的炒作。但由于我国中小投资者居多,非理性投资行为明显,科创板开板初期,市场炒作依然存在。

与主板新股炒作不同的是,科创板企业上市后炒作的时间明显缩短,由注册制之前上市后连续多天涨停炒作转变为上市当日炒作。从受益者的角度来看,最受益者依然属于IPO之前和申购中签的投资者,在上市次日及之后的参与的投资者很难获得高额收益。

事实上,随着注册制的长期实施以及投资结构的转变,市场会越来越成熟,投资者也会越来越理性,科创板上市之后迎来深度回调会倒逼市场发行定价趋于合理。

科创板的投资机会

首批科创企业上市之后,不断从发行定价还是从区间涨跌幅来看,都发生了微妙的变化。据《英才》记者统计,扣除25家首批科创板上市公司,平均发行市盈率为57倍,较首批平均发行市盈率53.4倍所有提高。

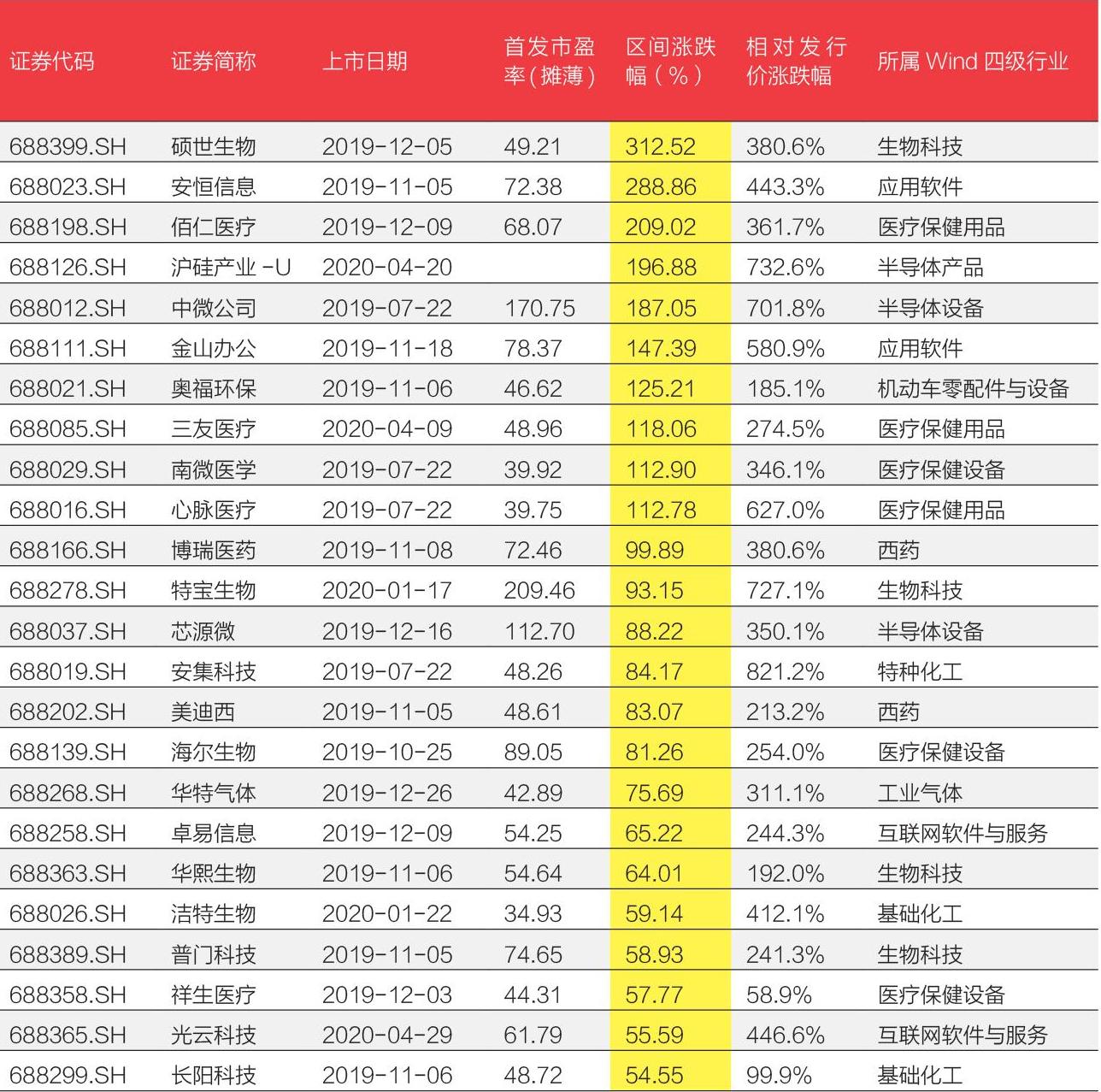

首批科创企业上市以来股价涨跌幅

数据来源:wind资讯

截至6月23日,扣除25家首批科创板上市公司,股价较发行价涨幅平均为174.3%,相比首批有所降低,而区间平均涨幅为20.29%,相比有所提高。科创板上市公司赚钱效应开始从IPO之前和新股申购中向二次换手市场转移。

据统计,115家科创板上市公司中有63家上市后区间涨幅为负值,占比约54.78%,相对首批科创板公司同比例降低近1.5个百分点,区间涨幅在50%以上的有24家,占比20.86%,相对首批科创板公司提高近5个百分点(首批科创板公司中区间涨幅在50%以上的数量占比16%)。

随着注册制实施时间的推移,科创板投资者趋于成熟,科创板公司在发行时候的定价也将更趋于合理,二次换手的投资交易赚钱效应也将会越来越明显。

事实上,影响科创板二次交易赚钱效应除了市场成熟度以外还有风险因素,科创板上市条件相对主板低了许多,在财务指标上没有硬性要求,相关公司可以根据自身实际情况选择所对应的指标进行上市申请,科创板公司的投资风险相对更高。

经济转型升级时期,市场资金的风险偏好更低。因此,在科创板上市公司中,发展越成熟、经营风险越低的公司以及细分领域龙头地位稳固的公司,长期来看更容易受到资金的青睐。

经分析可以发现,目前只有参与科创板上市公司IPO,才有可能获得较高的收益,而在科创板二级投资中赚取高额收益的机会并不多,依然需要等待科创板市场的多方面成熟。