基金经理的羊群效应与策略选择研究

高亚军 欧阳旭峰

摘 要:如何度量基金经理在投资过程中表现出的羊群效应,并建立羊群效应与分析师荐股、业绩激励的关系,一直都受到学者和金融业人士的重点关注。结合中国资本市场特征,本文进行了深入研究。与此前研究不同的是,其一,多角度衡量基金的羊群效应,形成交叉验证;其二,考虑了新财富首席分析师荐股的影响因素;其三,选择基金的相对基准收益率作为业绩衡量指标。实证研究发现:市场分析师的评级报告对基金的羊群效应确实具有正向影响,而基金的相对基准收益率和羊群效应之间呈现负相关关系。

关键词:羊群效应;分析师荐股;基金业绩;基金经理

中图分类号:F015;F061.3 文献标识码:A

1 引言

理性人假设,是传统经济学中最基本的假设条件。该假设是对所有从事经济活动的个体的基本特征的抽象,即从事经济活动的个体都是利己的,是追求利益最大化的。基于利益最大化的理性人假设,所有个体的投资决策都是以现有信息为基础,进行理论研究,实现自身效用的最大化。因此,决策过程是相对确定、可预测的。然而随着金融理论的深入,完全理性假设的解释力被削弱,非完全理性或非理性人假设对市场现象的解释力被重视,羊群效应理论,就是基于非完全理性假设衍生出来的重要理论之一。

国外现有的对股市羊群行为进行的实证研究可分为两个方向:一是以共同基金、养老基金等特定类型的投资者为对象;二是以股价分散度为指标,以股市整体为对象。

国内学者对我国基金羊群行为的研究基本上是沿用国外的研究方法,而且与国外学者一样,把基金羊群行为的研究与股市整体羊群行为的研究完全割裂开来。本文认为,国内外的股票市场存在发展程度和阶段性的差异,国外仅仅对市场羊群效应的存在性进行研究就能够说明羊群效应的相关影响因素,但是国内的市场体制不同,虽然基金市场已经发展到了相当大的规模,但是资产市场发展尚不成熟。

在中国股市,从1991年开盘至今,仅仅经历短短的18年时间,市场还不完善,投资者的相互模仿非常普遍,股市上的跟风和跟庄现象此起彼伏,齐涨齐跌比比皆是,股市羊群效应非常明显。曾一度以散户为主的投资结构被认为是导致市场剧烈波动和羊群效应的主要原因。为此,中国证监会于1997年开始大力发展投资基金,以期改善投资者结构,促进股市的持续、稳定和健康发展。在此背景下,投资基金获得了超常规的发展,基金市场规模高幅度增长。本文将结合中国金融市场的发展实情,如新财富评选制度、业绩薪酬评价制度等,充分说明和探讨影响基金投资的羊群效应的重要因素。

2 文献综述

为了衡量基金经理的羊群效应,并研究其羊群行为的影响因素,主要从羊群效应的度量和相关影响因素的研究入手。

关于基金经理羊群效应的度量,研究主要从基金经理交易行为、持仓数据出发,Lakonishok等(1992)[1]提出从基金的股票交易方向出发,通过测量基金经理的交易行为和市场交易行为的偏离度,来衡量基金的羊群效应。Hao jiang和Michela(2018)[2]提出用个人基金的投资行为和市场上所有基金的交易情况做回归,即用单只基金当期的持股比例变化对所有基金在该只股票上的持股变化回归,得到的相关系数能够较好地描述由于模仿效应导致的羊群效应。

基于羊群效应的度量模型,伍旭川和何鹏(2005)发现[3]中国股票市场中,小市值和过去收益率低的股票存在明显的羊群效应。祁斌、袁克和胡倩等人(2006)[4]针对我国证券投资基金羊群行為的实证研究发现,流通盘较小和较大的股票上羊群效应显著,成长性基金的羊群行为显著。

羊群效应的成因,主流解释有三个流派:Scharfstein和Stein(1990)[5]提出基于声誉效应的羊群效应模型,认为基金经理为了保持基金的声誉,通过模仿其他基金的投资决策,避免自己因信息不对称导致的投资损失和声誉影响;Maug和Naik(2011)[6]提出的基于薪酬激励的羊群效应,认为基金经理的薪酬合约中,是根据基金相对基准组合的收益率来决定其最终薪资回报,因此基金经理更偏向投资其基准组合中的股票,保持股票收益的稳定性和低风险性,从而获得稳定的薪酬回报。Banerjee(1992)[7]提出的基于信息不对称的羊群效应模型(信息流模型),认为投资者在做投资决策时往往会参考其他投资者在过去做的决策,因为这些决策中包含了重要的决策信息。

进一步,Grinblatt等(1995)[8]发现基金经理的交易存在一定的正反馈机制,对上一期收益率较好的股票可能会进一步买入,从而表现出一定的一致性交易特点。Barberis和Shleifer(2003)[9],Froot和Teo(2008)[10]通过研究基金持有的股票市值和市净率,发现基金投资风格的相似会导致基金交易行为之间的关联性。最后,Avery和Chevalier(1999)[11]将基金经理的投资能力引入了羊群效应模型,发现不同教育背景的投资者表现出不同的羊群效应,发现投资能力更强的基金经理通常会选择和市场趋势不同的投资策略,表现出较低的羊群效应。

在分析师的评级报告和基金的业绩排名对基金的羊群效应的影响研究中,丁乙(2018)[12]发现中国市场中,当分析师的荐股评级上调时,基金买入该股票的羊群效应显现,反之存在基金卖出该股票的羊群效应。路磊(2014)发现[13]排名变化与羊群效应变化有着显著的正相关关系,相对于排名上升不大的基金,排名上升更多的基金会更多地参考排名较高基金的投资信息,表现出来的羊群效应更为明显。本文将从限定分析师的范围到新财富分析师,并从荐股次数的角度去考虑分析师的研究活动,另外,路磊(2014)[13]采用基金的净值增长率作为基金排名的参考收益率,本文选择用相对基准收益代替净值增长率,作为基金排名的替代指标,代入计量模型当中。

3 理论分析

本文从外部和内部两个角度去探究基金的羊群效应。首先,需要对基金的羊群效应进行衡量,Lakonishok等(1992)[1]提出LSV度量指标,刻画了投资者对每一时期每只股票在市场同一方向进行的交易相对于独立交易的偏离程度。

假设市场中可交易的股票数目为m,整个观察期为T,Bi,t为第t期内买入股票i的基金数量,Si,t为第t期内卖出股票i的基金数量,Ni,t=Bi,t+Si,t表示该季度交易股票i的基金总数,Nt表示在季度t市场中交易股票的所有基金数,1≤t≤T。在第t期内股票i的羊群行为度量定义如下:

其中HMi,t为第t期第i种股票的羊群行为度,Bi,t为第t期净买入第i种股票的基金家数,Si,t为第t期净卖出第i种股票的基金家数,Pi,t为第t期买入第i种股票的基金家数占总交易家数之比。E(Pi,t)为基金买入第i种股票的期望值,通常用所有基金在第t期的整体交易的净买入比例作为代替。

E|Pi,t-E(Pi,t)|是羊群效应度量指标的调整因子,近似等于在第t期内进行交易的基金买入股票的平均概率,计算步骤和公式如下:

经过计算得到羊群行为度HMi,t,这就意味着在第t期内,对于股票i,处于单边市场中的基金数量(即都在买或者都在卖股票i的基金数量)要比预期多HMi,t(HMi,t的单位为一个百分点),N值越高说明基金之间的羊群行为程度越严重。

如果需要计算整个市场所有基金的羊群行为度,只需要将所有股票-时期样本的HM取算术平均值即可,取得的值越大,说明基金之间的羊群行为越严重。

从内部去研究,Hao jiang和Michela(2018)[2]通过基金的所有持股比例变化与股票的机构投资者持股比例变化的相关系数,主要考察基金经理模仿其他基金的投资策略选择。

基金经理的羊群效应指标FH计算公式如下:

其中Tradei,j,t表示复权后基金j在第t期的持有股票i的比例变化,等于基金j在第t期持有股票i的数量-在第t-1期持有股票i的数量之差,除以第t-1期持有股票i的数量。

回归方程中,主要的因变量∆IOi,t-1是股票i在第t-1期中所有机构投资者持有股票i的比例变化,等于第t-1期机构投资者持股数量占流通股股本数量的比例减去第t-2期机构投资者持股数量占流通股股本数量的比例,该数据可由Wind数据库直接导出。

另外,回归方程设置了三个控制变量,代表了开放式股票基金的投资风格,分别是股票的动态收益率Momi,t-1(Grinblatt等(1995)[8]),第t-1期末股票i的市值的自然对数MCi,t-1(Barberis和Shleifer(2003)[9])和第t-1期末股票i的市净率的对数BMi,t-1(Froot和Teo(2008)[10])。

按照系數β距离第t期的时间距离赋予权重,具体的计算公式如下:

基于上述的计算过程,得到了每只基金在不同时期表现出来的羊群效应值FHj,t,并进一步展开了计量回归,研究影响基金经理投资决策的内部因素。

关于基金羊群效应的影响因素,本文从CSMAR数据库中提取2010—2017年底所有的股票评级报告,筛选出历年首席分析师的荐股数据,考虑到新财富分析师在第二年的荐股效力更大,因此选取上一期评选出的首席分析师,在本期的荐股情况作为研究的对象,进而观察基金经理在首席分析师推荐的股票中表现出来的羊群效应大小。选择首席分析师每年的荐股情况、荐股次数和一般分析师的荐股次数作为自变量,分别引入回归方程,研究分析师荐股对基金经理的羊群效应行为的影响大小。

另外结合中国基金管理公司的业绩考核制度,即通过基金的相对业绩基准收益率进行排名,作为基金的年终考核结果,来对基金经理进行业绩激励的值,探讨基金的往期相对收益率对基金在当期的投资策略选择的影响,观察往期基金相对收益率越低,是否会促使基金具有更大的动力去模仿他人投资。

4 实证分析

4.1 样本选取与数据处理

截至2017年12月31日,我国公募基金产品达到4841只,管理资产合计达11.6万亿。基金筛选过程具体如下:

(1)时间跨度的筛选:由于基金成立早期和基金清算期,基金交易主要是单向的买入和卖出,因此将基金成立后第一个季度的持仓数据和基金清算前的最后一个季度的持仓数据从样本中剔除。最终对保留的所有样本数据,以2010年1月1日作为实证分析的起点。

(2)运行方式的筛选:截至2017年底,开放式基金占比接近95%,因此剔除封闭式基金。

(3)投资类型的筛选:按照WIND投资类型(二级)细分,仅保留普通股票型基金,按照2015年8月8日股票型基金仓位新规,是指股票型基金的股票仓位不能低于80%。

(4)分析师荐股:从2010年初至2017年底,证券分析师共计出具13.59万份评级报告,由于缺乏做空机制,国内评级为“卖出”的研究报告意义不大,因此统计出每个年度证券分析师出具的评级为“买入”的报告数量,并筛选出新财富分析师出具的评级为“买入”的研究报告数量,作为相应股票的推荐变量。

(5)基金业绩:选择基金的相对业绩基准收益率作为基金收益率的指标,考察上一期业绩基准收益率对本期基金投资行为的影响。

本节的核心思路是验证分析师荐股和基金上一期收益率对本期基金羊群效应的影响程度。

考虑外部因素对基金经理羊群效应的影响时,利用LSV指标,从基金经理的交易行为跟市场独立交易之间的偏离度,来衡量羊群效应。并引入股票市值、股票动态收益率和股票的市净率等控制变量,计量回归得到分析师荐股对基金经理交易行为的影响系数。

股票市值(MC):股票的市值是指上市公司的流通股价值,因为二级市场用于交易的股票都属于流通股本,而限售股则由于流通性原因对股票交易短时间难以造成影响,因此在回归方程中利用流通股价值作为股票市值的具体数据。计算的过程,利用上一期期末时点的股票收盘价格乘以流通股股本,得到了上市公司的流通股价值。股票的动态收益率(MOM):指股票上一期的涨跌幅,在本文是指过去半年的时间中,从期初到期末,复权后股票价格相对于期初价格的上涨幅度,由于投资过程中,历史收益率等技术性指标在投资决策中起到较大的作用,所以也会影响基金在投资过程中的羊群效应表现。股票的市净率(BM):在上一期末时点,基金的市值除以基金的股东所有者权益之比,作为股票市净率的数据,主要表示了股票的安全线、估值高低等特点。

考虑内部因素对基金经理的羊群效应的影响,从基金持仓某只股票比例的变化和市场中其他基金持有该只股票比例的变化出发,并按照时间距离进行平均,得到了基金的羊群效应度量值。进一步的研究基金的上一期相对业绩基准收益率对本期的影响系数。其中引入基金的净资产、基金的成立年限作为控制变量。

基金的净资产(Size):基金公司通常希望尽量扩大基金规模,但对投资管理来说,基金规模的扩大并非总是有益的。基金的成立年限(Age):即当前日期距离成立日期的时间,通常来说存续期较长的基金更容易获得市场的认可。

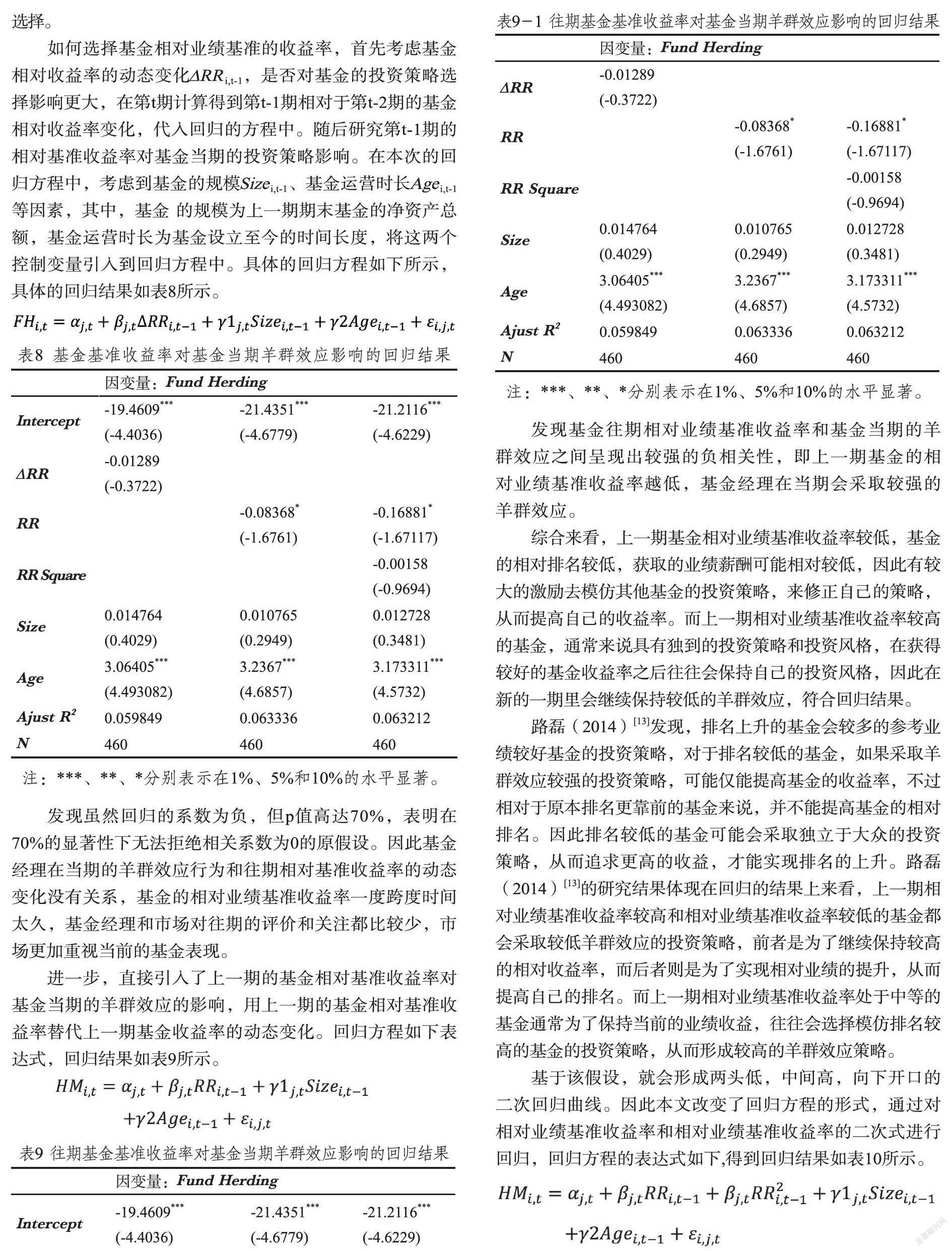

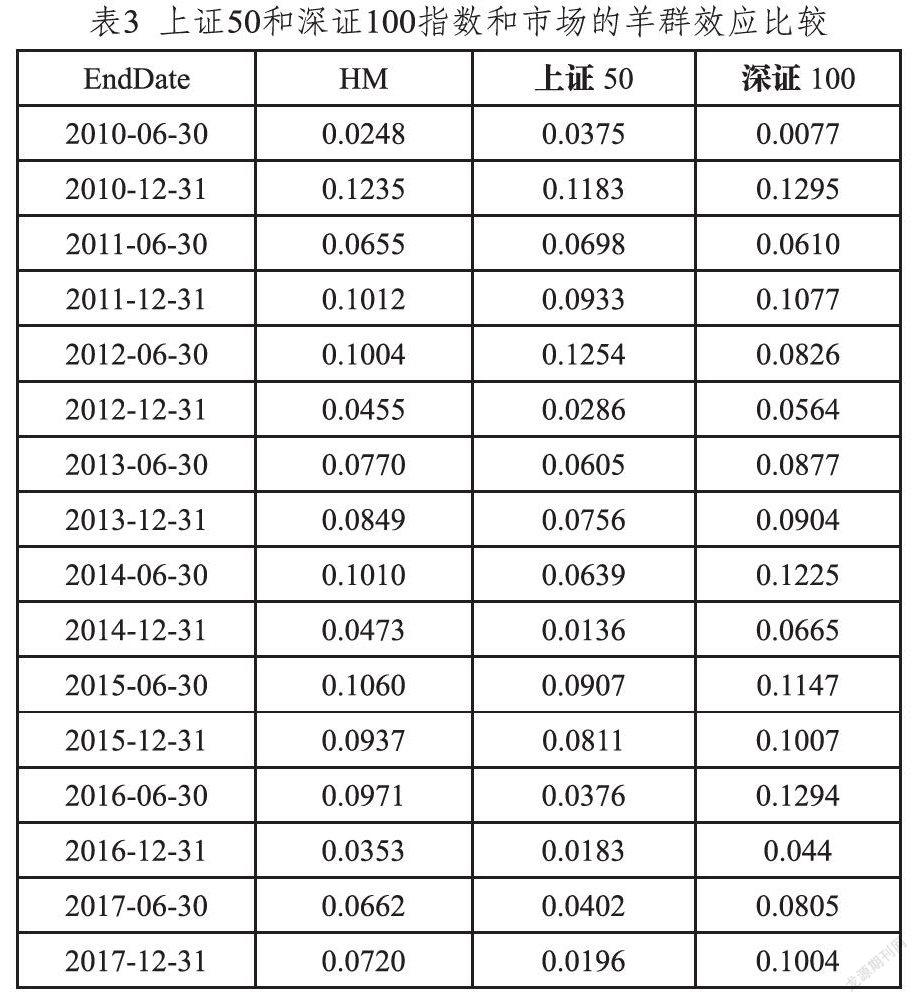

实证研究变量说明如表1所示:

4.2 分析师荐股和羊群效应

本节实证中,分别利用LSV羊群效应指标和分析师荐股指标,来验证分析师荐股对基金经理投资行为的影响。

4.2.1 描述性统计

按照羊群效应指标的度量公式,对市场中股票型基金在样本时间区间内的持股数据进行计算得到每只基金在各只股票上的净买入和净卖出行为,计算当期所有基金在所有股票上的整体净买入比例,得到了基金交易行为的平均偏离度。

随后从单只股票的HM出发,求得平均值,计算得到了所有基金在各期交易中表现出的羊群效应值HM,具体结果如表2所示。

从表中可以发现,市场的羊群效应普遍处于高位,并且表现出一定的熊牛市周期性特点。如2014年3月12日1974-5166点2015年6月12日(1年3个月+162%),市场的羊群效应处于低位。而在紧随而来的熊市期间,如2015年6月12日5178-2638点2016年1月27日(7个月15天-49%),市场的羊群效应存在明显的上升,说明在熊市股票下跌期间,投资者的恐慌情绪导致羊群效应更为明显。

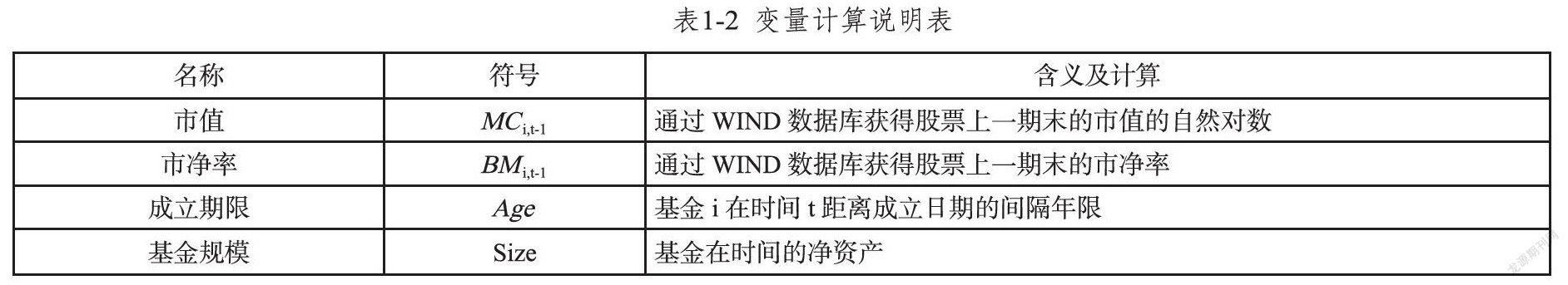

进一步筛选出上证50指数成分股和深证100指数成分股,计算得到基金在两个指数成分股上表现出来的羊群效应如表3和图1所示。

基金在上证50指数成分股的相关交易行为中表现出来的羊群效应低于市场整体的羊群效应,而基金在深证100指数成分股的相关交易行为中表现出来的羊群效应高于市场整体的羊群效应。

主要是因为上证50指数成分股的相关信息更多,信息更为透明,因此投资者的投资决策受到其他投资者交易行为的影响较小,而深证100指数成分股包含的股票数量较多,信息不对称较强,所以基金之间的羊群效应行为较为明显;另一方面,可能是深交所和上交所的体制差异,使得基金在不同交易所的权重股交易上呈现不同水平的羊群效应,由于本文核心研究问题在基金交易自身,因此就不过多展开。

4.2.2 回归检验

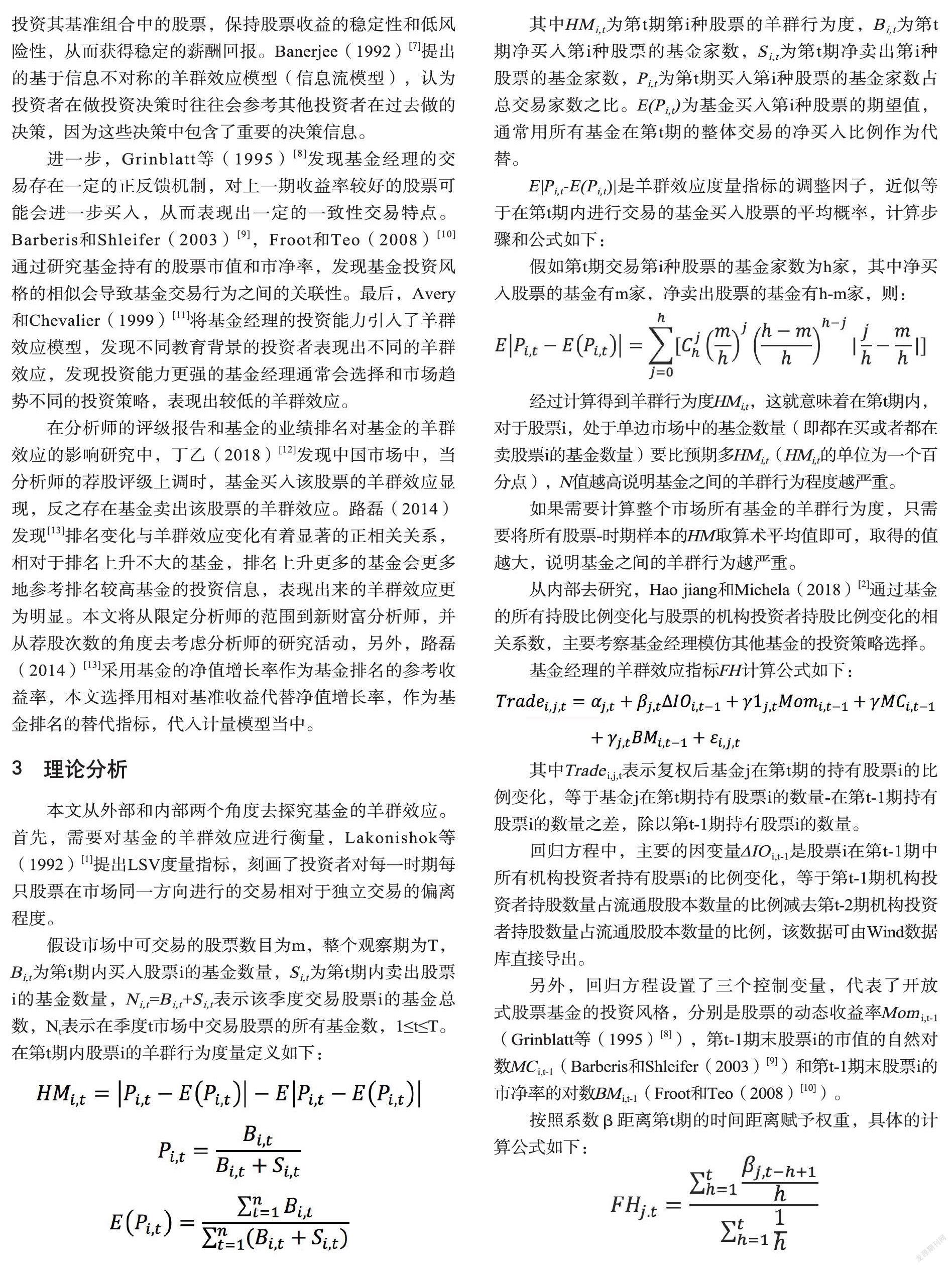

首先挑选出2010年-2016年的各行业首席分析师,并以该首席分析师名单为基础,选择分析师在获得首席分析师评选的第二年的荐股名单,设置虚拟变量Recoomendi,t-1,若该股票被荐股,则赋值为1,若未被荐股,则赋值为0。Momi,t-1为股票的动态收益率,即上一期股票的涨跌幅,MCi,t-1为股票上一期期末的市值,BMi,t-1为股票上一期期末的市净率。通过2011—2017年的股票羊群效应和股票荐股情况等变量建立计量方程,得到了如下结果。回归方程如下,回归结果如表4所示。

发现基金在股票交易上表现出的羊群效应与该只股票是否被荐股的相关性不大,P值高达0.6,几乎无法拒绝相关性为0的假设,较弱的相关关系说明首席分析师的研究报告的投资价值对基金经理来说参考意义不大,或者说不同的基金经理对首席分析师的研究报告的理解和态度不同,从而采取的投资策略也不同,虽然具有较强的声誉特点,但是并不能够统一的影响所有基金的投资行为。

另外,基金在某只股票上的羊群效应和该只股票表现出的动态收益率正相关,也就是说股票上一期收益率越高,那么在当期投资该股票的机构投资者越多,人们更加认可该只股票,从而羊群效应也就更加明显。

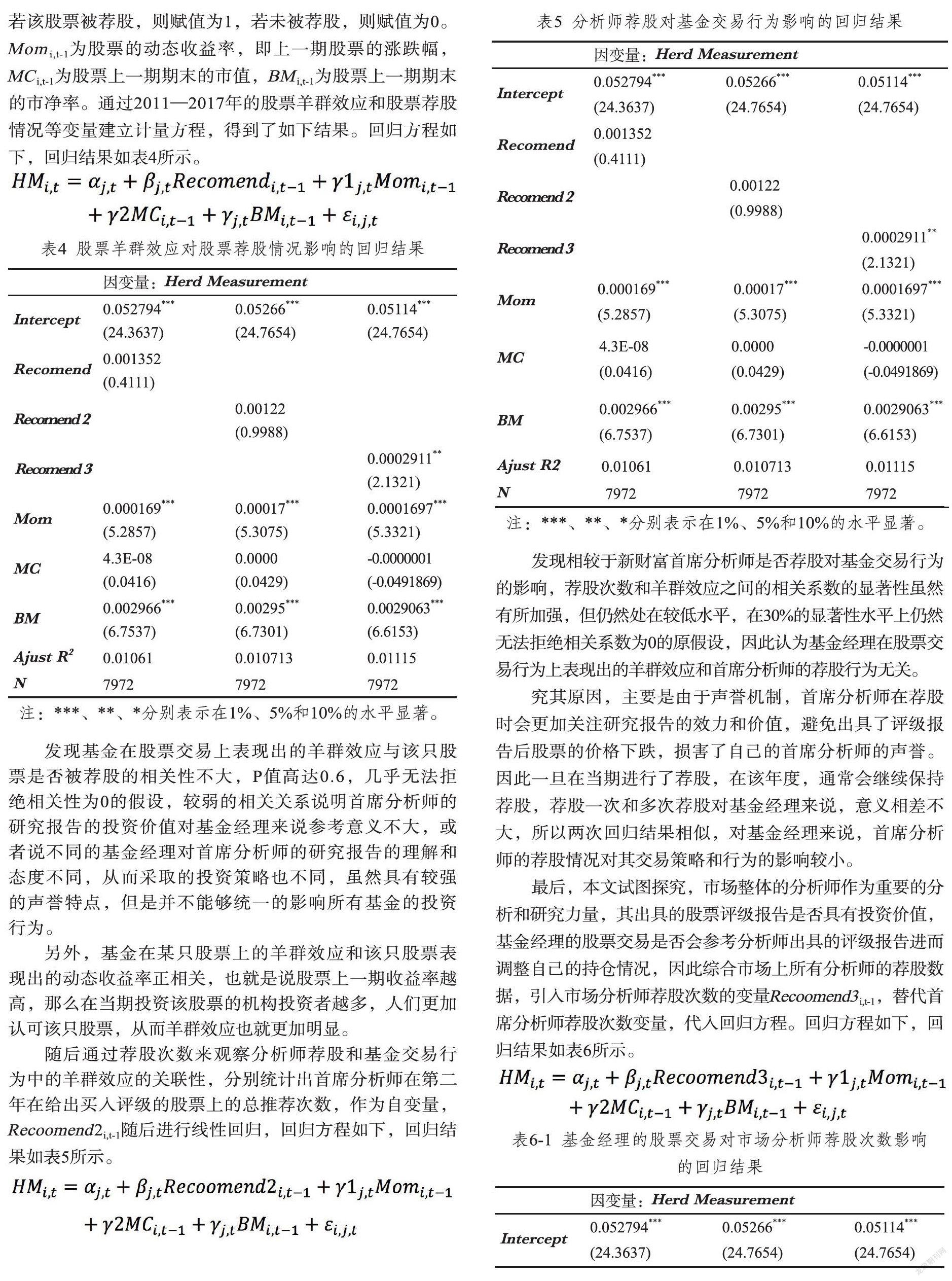

随后通过荐股次数来观察分析师荐股和基金交易行为中的羊群效应的关联性,分别统计出首席分析师在第二年在给出买入评级的股票上的总推荐次数,作为自变量,Recoomend2i,t-1随后进行线性回归,回归方程如下,回归结果如表5所示。

发现相较于新财富首席分析师是否荐股对基金交易行为的影响,荐股次数和羊群效应之间的相关系数的显著性虽然有所加强,但仍然处在较低水平,在30%的显著性水平上仍然无法拒绝相关系数为0的原假设,因此认为基金经理在股票交易行为上表现出的羊群效应和首席分析师的荐股行为无关。

究其原因,主要是由于声誉机制,首席分析师在荐股时会更加关注研究报告的效力和价值,避免出具了评级报告后股票的价格下跌,损害了自己的首席分析师的声誉。因此一旦在当期进行了荐股,在该年度,通常会继续保持荐股,荐股一次和多次薦股对基金经理来说,意义相差不大,所以两次回归结果相似,对基金经理来说,首席分析师的荐股情况对其交易策略和行为的影响较小。

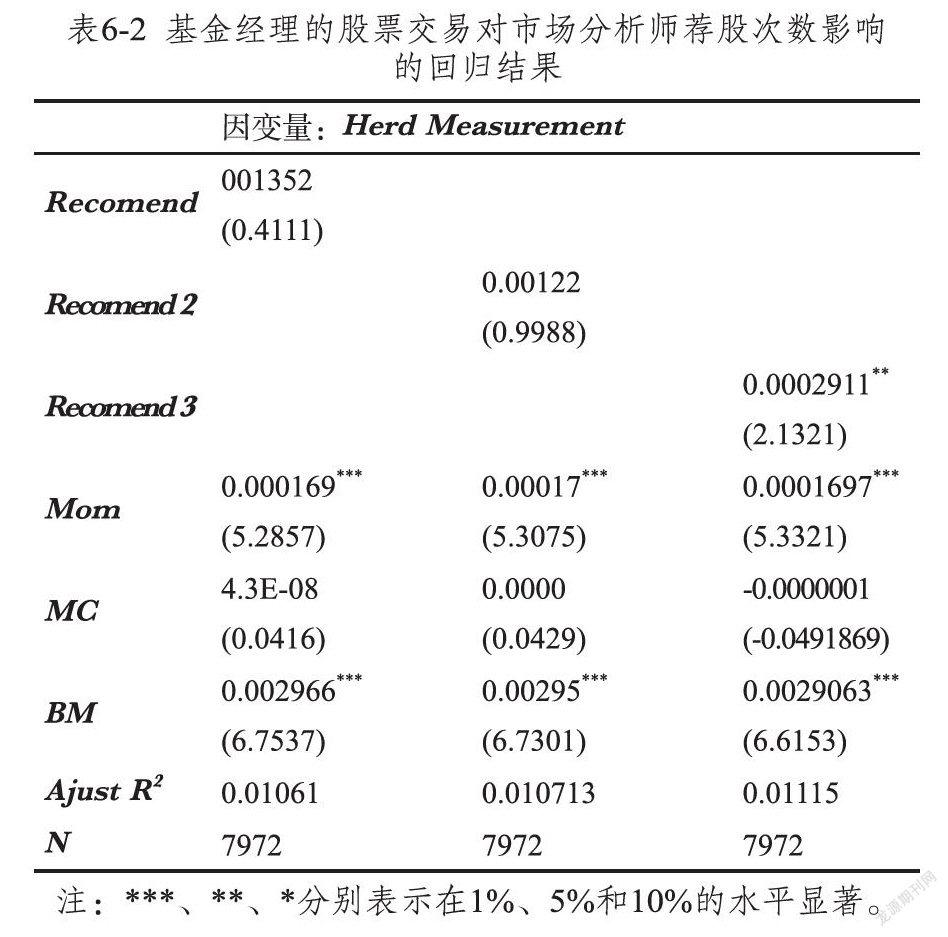

最后,本文试图探究,市场整体的分析师作为重要的分析和研究力量,其出具的股票评级报告是否具有投资价值,基金经理的股票交易是否会参考分析师出具的评级报告进而调整自己的持仓情况,因此综合市场上所有分析师的荐股数据,引入市场分析师荐股次数的变量Recoomend3i,t-1,替代首席分析师荐股次数变量,代入回归方程。回归方程如下,回归结果如表6所示。

发现基金经理在股票的相关交易行为和市场分析师的荐股次数的相关系数呈现较为显著的相关性,且在5%的显著性下拒绝了系数=0的假设,因此认为市场中分析师荐股次数越多,表示市场整体对股票越看好,基金经理在这些股票相关的交易中表现出来的羊群效应更加明显,本质是基金经理在制定投资策略和股票持仓时,都会参考市场整体的观点,从而一起减仓和增持股票,形成持仓上的羊群效应。

总的来说,信息的日渐发达使得各个行业的头部效应日益显著,但在分析师行业,头部分析师虽然有一定的影响力,但对基金经理最后的投资决策的影响还是有限。

一方面是由于首席分析师出具的评级报告本身的价值有限,从推荐股票在荐股后的行情表现来看,季度和一年的时间期间有超过一半的股票都属于下跌的情况,推荐股票的价值波动较大,因此难以成为投资策略的决定因素;另一方面,基金经理通常对股票有自己的判断和理解,而市场对股票的看法则会修正基金经理的投资策略,最终影响了基金经理的交易行为,导致了基金交易行为上表现出羊群效应。

从表7中也可以看到,新财富分析师的推荐股票在本文的统计区间中表现并不尽如人意。1个季度后,推荐的股票中价格高于首席分析师出具荐股报告时比例不足50%,1年以后,推荐股票价格高于荐股时点股票价格的比例更是下降至26.27%,说明新财富分析师的研究报告在长期内的表现不尽人意,因此也很难成为基金经理投资决策的决定性意见。

相反,综合市场所有分析师的荐股意见,总结出市场的观点,反映了市场对股票的整体观点,因此基金经理在做投资决策时,会参考整体分析师的荐股意见,基于分析师对该股票的推荐次数,体现了市场对该股票的投资情绪,进而修正基金经理的投资策略,这种影响作用使得基金经理在投资的时候形成了一定羊群效应。

4.3 业绩激励

4.3.1 描述性统计

基金经理的羊群效应主要是由于信息的不对称,导致基金经理的决策会参考过往的基金经理的交易行为,因此把基金经理在某只股票中的本期交易行为作为因变量,往期所有基金经理在该只股票中的交易行为作为自变量,引入动态收益率、股票市值和股票市净率等控制变量,那么得到β就能够较好地描述基金经理因为信息不对称而模仿他人投资策略的行为。进一步对相关系数按照时间距离进行赋权,求得加权平均,从而得到了每个基金经理在当期的羊群效应指标FH,结果如图2所示。

4.3.2 收益率与羊群效应

为了探究基金的羊群效应和基金经理面对的个人因素之间的相关性,本文从基金经理面临的业绩激励出发,探究基金经理的投资策略的原因。

在中国基金市场,基金经理的薪酬主要通过基金的业绩排名进行比较,而比较的根据主要是通过基金相对于业绩基准的收益率,本文引入相对业绩基准收益率,来衡量过往的业绩排名对基金在当期投资过程中的投资策略的选择。

如何选择基金相对业绩基准的收益率,首先考虑基金相对收益率的动态变化∆RRi,t-1,是否对基金的投资策略选择影响更大,在第t期计算得到第t-1期相对于第t-2期的基金相对收益率变化,代入回归的方程中。随后研究第t-1期的相对基准收益率对基金当期的投资策略影响。在本次的回归方程中,考虑到基金的规模Sizei,t-1、基金运营时长Agei,t-1等因素,其中,基金 的规模为上一期期末基金的净资产总额,基金运营时长为基金设立至今的时间长度,将这两个控制变量引入到回归方程中。具体的回归方程如下所示,具体的回归结果如表8所示。

发现虽然回归的系数为负,但p值高达70%,表明在70%的显著性下无法拒绝相关系数为0的原假设。因此基金经理在当期的羊群效应行为和往期相对基准收益率的动态变化没有关系,基金的相对业绩基准收益率一度跨度时间太久,基金经理和市场对往期的评价和关注都比较少,市场更加重视当前的基金表现。

进一步,直接引入了上一期的基金相对基准收益率对基金当期的羊群效应的影响,用上一期的基金相对基准收益率替代上一期基金收益率的动态变化。回归方程如下表达式,回归结果如表9所示。

发现基金往期相对业绩基准收益率和基金当期的羊群效应之间呈现出较强的负相关性,即上一期基金的相对业绩基准收益率越低,基金经理在当期会采取较强的羊群效应。

综合来看,上一期基金相对业绩基准收益率较低,基金的相对排名较低,获取的业绩薪酬可能相对较低,因此有较大的激励去模仿其他基金的投资策略,来修正自己的策略,从而提高自己的收益率。而上一期相对业绩基准收益率较高的基金,通常来说具有独到的投资策略和投资风格,在获得较好的基金收益率之后往往会保持自己的投资风格,因此在新的一期里会继续保持较低的羊群效应,符合回归结果。

路磊(2014)[13]发现,排名上升的基金会较多的参考业绩较好基金的投资策略,对于排名较低的基金,如果采取羊群效应较强的投资策略,可能仅能提高基金的收益率,不过相对于原本排名更靠前的基金来说,并不能提高基金的相对排名。因此排名较低的基金可能会采取独立于大众的投资策略,从而追求更高的收益,才能实现排名的上升。路磊(2014)[13]的研究结果体现在回归的结果上来看,上一期相对业绩基准收益率较高和相对业绩基准收益率较低的基金都会采取较低羊群效应的投资策略,前者是为了继续保持较高的相对收益率,而后者则是为了实现相对业绩的提升,从而提高自己的排名。而上一期相对业绩基准收益率处于中等的基金通常为了保持當前的业绩收益,往往会选择模仿排名较高的基金的投资策略,从而形成较高的羊群效应策略。

基于该假设,就会形成两头低,中间高,向下开口的二次回归曲线。因此本文改变了回归方程的形式,通过对相对业绩基准收益率和相对业绩基准收益率的二次式进行回归,回归方程的表达式如下,得到回归结果如表10所示。

在回归结果中,发现相对基准收益率和基金的羊群效应呈现显著的负相关关系,而相对基准收益率的二次方和羊群效应之间的相关性并不显著,说明上一期相对基准收益率最低的一部分基金,在本期的投资和交易行为中仍然会选择采取较强的模仿行为,较多地参考其他基金的往期投资策略。

之所以会采取这种投资策略,一方面是采用新的投资策略存在较大的开发成本和不确定性,很难在短时间内形成明确的投资策略,而且投资策略的有效性尚未经过市场的检验;另一方面,如果由于新的投资策略导致基金收益率进一步下跌,那么基金经理的声誉将受到更加严重的影响,短期的收益率下跌可以通过市场波动解释,而多期的收益率下跌则可能会反映基金经理的投资能力不足,所以经历了收益率下跌和排名下跌越多的的基金经理,更有动力采取羊群效应,模仿较好的投资经理的投资策略。

5 结论与建议

通过以上研究,本文可以得出以下几个主要结论:

第一,新财富首席分析师的荐股未能对所有基金经理产生一致性的影响,一方面说投资行为参考因素较多,首席分析师荐股的影响占比较小,另一方面说明,新财富首席师的评级报告的投资价值有待商榷,并不能得到所有基金经理的认可,可能受到上市公司、证券公司等多个利益方的影响。

第二,中国市场中,基金经理面临的短期的业绩激励机制,排名越高的基金经理薪酬越高,因此本文利用基金相对业绩基准收益率作为参考指标,发现在上一期相对业绩基准收益率越低的基金,越有动力通过模仿他人的投资策略,来实现自己的收益率提升,而上一期相对业绩基准收益率较高的基金,由于自身投资策略的有效性,往往会继续保持独立的投资性,表现出较低的羊群效应行为度。

根据研究结论,针对我国基金经理主动管理现状,提出以下建议:

第一,提高上市公司的經营业绩,增加蓝筹股群体。基金业的繁荣主要得益于管理层在大力发展机构投资者方面所做的努力,而基金业的发展也确实正在改变着中国资本市场的投资者结构,为中国资本市场的健康发展做出了重要贡献。但不可否认的是,仅靠发展机构投资者是远远不够的,最重要的还是要提高上市公司的治理结构和赢利能力。我国目前基金总规模已经超过3000亿元,占股票流通市值的25%以上。然而沪深两市1300多只股票中,有投资价值的最多占二成至三成,适合基金投资的比较少。因此,目前迫切要做的事情是,必须有效解决上市公司的股权分置问题,进一步完善中国资本市场的法治环境,吸引更多的优质公司在境内资本市场上市。

第二,发展金融衍生品市场。世界上没有只涨不跌的股市,在境外成熟市场,有股指期货、股指期权、股票期货、股票期权等大量衍生产品,无论是在市场上涨还是在市场下跌时,投资者都有盈利的机会。而我国证券市场金融衍生工具发展滞后,金融期货、期权等基础工具尚不存在,市场也不存在做空机制,市场系统风险很大。因此,应尽快研究推出股指期货、期权等衍生产品,为基金经理规避系统性风险提供合适的投资品种。

第三,完善投资经理业绩评价体系。目前国内基金业绩评价还是偏重于单一的业绩指标,不能反映基金全貌,而且在某种程度上促使基金经理单独追求投资回报,忽视风险的存在,这在相当程度上强化了基金操作的羊群效应。对基金的考核应该是多方面的,除投资业绩外,还应该包括组合风险、未来成长力等。因此,应尽快在我国证券市场上建立由多个指标构成的基金评价体系,以推动基金走上持续健康的轨道。

参考文献

[1] Lakonishok J, Shleifer A, Vishny R W. The impact of institutional trading on stock prices[J]. Journal of financial economics, 1992, 32(1): 23-43.

[2] Jiang H, Verardo M. Does herding behavior reveal skill? An analysis of mutual fund performance[J]. The Journal of Finance, 2018, 73(5): 2229-2269.

[3] 伍旭川,何鹏.中国开放式基金羊群行为分析[J]. 金融研究, 2005(05):63-72.

[4] 祁斌,袁克,胡倩,等.我国证券投资基金羊群行为的实证研究[J].证券市场导报,2006,000(012):49-57.

[5] Scharfstein D S,Stein J C. Herd behavior and investment[J].The American economic review,1990:465-479.

[6] Maug E,Naik N. Herding and delegated portfolio management: The impact of relative performance evaluation on asset allocation[J].The Quarterly Journal of Finance,2011, 1(02):265-292.

[7] Banerjee A V. A simple model of herd behavior[J].The quarterly journal of economics, 1992,107(3):797-817.

[8] Grinblatt M, Titman S, Wermers R. Momentum investment strategies, portfolio performance, and herding: A study of mutual fund behavior[J].The American economic review,1995:1088-1105.

[9] Barberis N, Shleifer A. Style investing[J]. Journal of financial Economics,2003,68(2): 161-199.

[10] Froot K, Teo M. Style investing and institutional investors[J].Journal of Financial and Quantitative Analysis,2008:883-906.

[11] Avery C N, Chevalier J A. Herding over the career[J].Economics Letters,1999,63(3): 327-333.

[12] 丁乙.分析师荐股评级调整对我国基金羊群行为的影响[J].现代经济探讨,2018,000(003):44-53.

[13] 路磊,黄京志,吴博.基金排名变化和羊群效应变化[J].金融研究,2014(9):177-191.