房地产企业收入确认及会计核算刍议

刘胜有

一、对收入准则的解读

(一)对收入概念的理解

收入,是指企业在日常活动中形成的、会导致所有者权益增加的、与所有者投入资本无关的经济利益的总流入。从概念上看,收入指营业收入,包含三层含义:一是收入是在企业的日常活动中形成的,是与企业的日常生产经营紧密相关,而不是偶然所得;二是收入的确认最终会导致企业所有者权益的增减变动,且与所有者投入的资本导致所有者权益的增减变动无关;三是企业履行合同中的履约义务,能够导致企业经济利益的流入。

(二)房地产企业收入的确认

1.收入确认的时点、时段指标的选择

房地产企业因其产品开发周期较长,货款回收较慢的特点,在履约义务发生时是按照该履约义务发生的某一时间段确认收入,还是该履约义务发生的某一时间点确认收入。对此,根据新修订的《企业会计准则——收入》第十一条有明确的判断标准,凡符合以下三条件之一的,属于在某一时段内履行履约义务:1. 客户在企业履约的同时即取得并消耗企业履约所带来的经济利益;2. 客户能够控制企业履约过程中在建的商品;3.企业履约过程中所产出的商品具有不可替代用途,且该企业在整个合同期间内有权就累计至今已完成的履约部分收取款项。除此之外属于在某一时点内履行履约义务。

房地产企业所开发商品房,达到预售许可时进行预售收款,达到交付使用条件且客户办理相关手续后进行资产交割,客户取得商品控制权,在此之前客户对该商品的生产等无任何控制权。据此判断,房地产企业属于在某一时点内履行履约义务,应按时点确认收入。

2.收入确认条件的判断标准

房地产企业在收入的确认方面,以企业履行了合同中的履约义务的同时,客户取得了相关商品控制权时,从而直接导致企业获得经济利益的流入、应收账款权利的形成,或导致客户经济利益的流出、应付账款义务的发生时确认收入。具体根据业务及收入准则,通过以下几个方面判断收入确认标准:(1)企业与客户的房屋销售合同已签订,并承诺履行合同义务;(2)该合同已明确了合同各方与所转让商品或提供劳务相关的权利义务;(3)该合同有明确的与所转让商品相关的支付条款;(4)该合同具有商业实质,即履行该合同将改变企业未来现金流量的风险、时间分布或金额,同时所建商品房交付客户,客户能够控制该商品房;(5)企业因向客户转让商品所有权取得的对价很可能收回。以转让商品所有权作为合同履约成本确认为一项资产,能够收回该资产对应的成本。

二、对收入确认过程涉及相关税种的解读

房地产企业因其固有特点,使收入确认会计时点与税法确认时点存在时间差异,在具体业务操作中,要以税法的相关要求和规定,对涉及的经济业务,在会计核算的基础上进行调整,据实缴纳税款。在该过程主要涉及增值税及其附加税、土地增值税和企业所得税等税种。

在具体业务处理中,房地产企业是按照分期/次预售收取的,在房屋尚未达到交付使用前,会计上作为预收款处理,不确认收入,只有在客户取得相关商品控制权等符合收入确认条件时,才确认收入。但税法规定,企业只要收到客户涉及的商品款(定金除外),不论资产所有权是否交割,客户是否取得商品控制权,收到货款的时点就是纳税义务发生时点,企业要按照税法的相关规定及时预交增值税及附加税、土地增值税、企业所得税等。待达到会计确认收入条件,据实缴纳相关税费时,以预交税款作为抵减金额,如果涉及多预交的情况,办理相关的退税手续,予以申请退税。

三、收款及收入确认的会计处理

(一)未达到收入确认条件时的会计处理

1.增值税的会计处理

预售收款且工程尚未完工交付使用,未达到收入确认条件时,预收的购房款一般先是通过往来科目进行核算。涉及增值税的预缴情况,具体处理如下。

收取客户预收购房款,通过“预收账款”科目反映,根据收款情况,计提缴纳增值税,并进行相应的账务处理。

在收款时,纳税义务已发生,应按3%计提预缴增值税。增值税的计提金额=收取房款金额/(1+9%)*3%,计提增值税的账务处理如下:

在预缴增值税过程中涉及附加税的预缴情况,但因附加税在“税金及附加”核算,在“企业所得税”中可以抵减应纳税所得额,按照正常的业务处理,需在相关备查簿中登记清楚,便于税务部门日后查阅。

计提时:

缴纳时与正常业务办理相同(以下涉及税款缴纳分录均略去)。

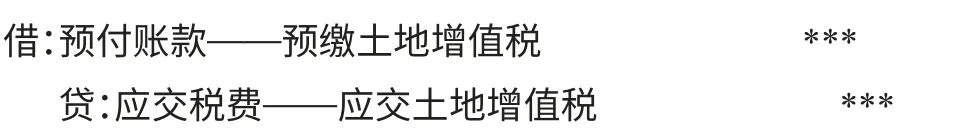

2.土地增值税的账务处理

税法规定房地产企业土地增值税一般在一定范围内的土地开发完以后进行汇算清缴,同时规定在收到预收房款时,要进行预缴,这就要求进行相应的核算、预缴等账务、税务处理。土地增值税的预缴,根据国家税法的有关规定,西部地区不得低于1%,也就是说,预缴土地增值税为不含税收入的1%。土地增值税属价内税,在预缴时应考虑到因该预交款项尚未确认收入,根据配比原则,待达到收入确认条件时再进行结转确认税费,平时预缴时先通过过渡性科目进行核算,以“预付账款——预缴土地增值税”进行核算。收到预售房款时,计算应预缴土地增值税(一般以月或季度实收金额总数计算)。

预缴土地增值税=收到预售房款/(1+9%)*1%

账务处理:

因土地增值税涉及房地产企业土地开发完汇算清缴的问题,在日常核算通过上述过渡性科目进行全面反映,同时要做好“应交税费——应交土地增值税”计提、缴纳情况的登记、备查工作,待汇算清缴时据实核算缴纳。

3.企业所得税的处理

我国企业所得税会计采用了资产负债表债务法,通过时间差异,确认相关的递延所得税负债与递延所得税资产,并在此基础上确定每一会计期间利润表中的所得税费用。

对于预售收款的未完工商品房,在收到款项时,应按照《房地产开发经营业务企业所得税处理办法》的相关规定,对收入有明确的界定,企业通过正式签订《房地产销售合同》或《房地产预售合同》所取得的收入,应确认为销售收入的实现,具体如下:(1)采取一次性全额收款方式销售开发产品的,应于实际收讫价款或取得索取价款凭据(权利)之日,确认收入的实现。(2)采取分期收款方式销售开发产品的,应按销售合同或协议约定的价款和付款日确认收入的实现,付款方提前付款的,在实际付款日确认收入的实现。(3)采取银行按揭方式销售开发产品的,应按销售合同或协议约定的价款确定收入额,其首付款应于实际收到日确认收入的实现,余款在银行按揭贷款办理转账之日确认收入的实现。

根据上述税法规定,企业在实际收到货款时,虽然所售产品尚未完工交付使用,未能符合会计收入确认条件,但依据税法规定,应确认收入,计入本年度企业应纳税所得额,缴纳企业所得税。对该部分满足收入确认条件的尚未竣工交付使用的产品,按该开发产品的计税毛利率计算确认当年企业应纳税所得额。

同时对于毛利率的计算,根据《房地产开发经营业务企业所得税处理办法》第八条有明确规定的计提比例,在实际操作中参照该文件,并结合当地税务部门的具体要求处理。

企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(月)计算出预计毛利额,计入当期应纳税所得额。开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

企业所得税一般为按季预缴,年度至次年的5月底前汇算清缴,对于预售收取的款项,按季度计提企业所得税,存在时间差,也就是可抵扣时间性差异的问题,通过“递延所得税资产”进行核算反映。

每月/季度末,按照“预收账款”贷方发生额进行计算销售毛利额,涉及到含增值税的“预收账款”要换算成不含增值税的“预收账款”,在处理过程中应具体问题具体分析计算,确保数字准确。

收到预售房款时,以县级城市为例,按季度计提企业所得税。销售毛利=预收账款/(1+9%)*5%

预收账款形成应纳税所得额=销售毛利*(1-1%)

本期应缴纳的企业所得税=预收账款形成应纳税所得额*25%,账务处理时,计提企业所得税:

(二)达到收入确认条件的会计处理

当企业履行了合同履约义务,客户取得了相关商品控制权,在实践中也就是客户办理了相关手续,取得了商品房的控制权时确认收入。

根据收款及资产交割情况,对已办理部分确认收入。

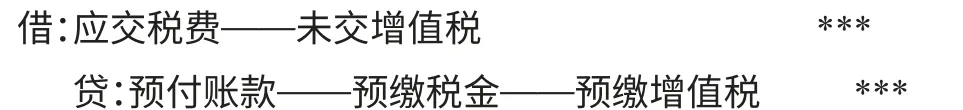

同时,对于确认收入部分的预收账款已预缴增值税款递减当期实际确认收入时计算应缴纳的增值税额,因此在实际核算中,将其调至“应交税费——未交增值税”的借方科目,从而减少本期应缴纳的增值税。

对于企业所得税,待已预收货款实际达到收入确认条件时,对该部分收入与预计毛利率计算的已预交的企业所得税作为调整增加本期所得税费用的同时,按比例调减本期已确认收入的预收款应缴纳的企业所得税。