新政策下非上市中小银行发行优先股的要点及政策建议

谢熹

摘要:中国银保监会、中国证监会于2019年7月联合发布《商业银行发行优先股补充一级资本的指导意见(修订)》,旨在疏通非上市银行优先股发行渠道。继2019年推出无固定期限资本债券之后,放宽非上市中小银行发行优先股的条件,对于非上市中小银行补充一级资本具有积极的促进作用。然而,非上市银行发行优先股的通道还不畅通,自政策推出以来,尚未有非上市中小银行发行优先股补充一级资本,非上市中小银行发行优先股面临诸多困难。本文基于丰富的工作实践,分析在新政策下,非上市中小银行发行优先股的要点、难点,并给出措施建议。

关键词:非上市中小银行;优先股;难点;建议

一、银行优先股定义与特征

依照公司法,优先股是指在一般规定的普通种类股份之外,另行规定的其他种类股份,其股份持有人优先于普通股股东分配公司利润和剩余财产,但参与公司决策管理等权利受到限制。

(一)优先股与普通股比较。优先股相对普通股,具有“两优先、一限制”的特点。优先股股东按照约定的票面股息率,优先于普通股股东分配利润。因解散、破产等原因进行清算时,银行优先股的受偿顺序在存款人、一般债权人、普通金融债、二级资本债券等之后,但是在股东持有的普通股之前。但是,优先股的表决权受到限制,除一些特殊事项外,优先股股东不出席股东大会会议,所持股份没有表决权。

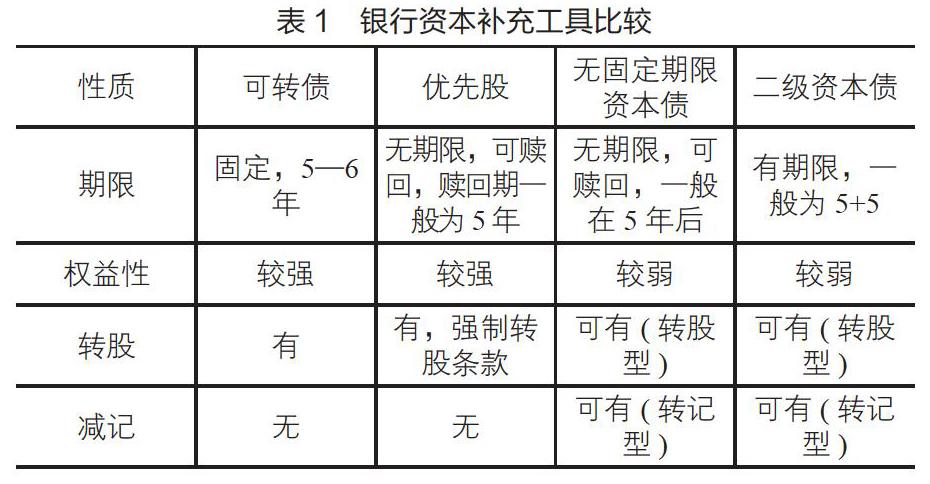

(二)优先股与其它资本补充工具比较。银行其它常见资本补充工具包括可转债、无固定期限资本债、二级资本债等。优先股没有期限,但是可设置回购选择权,一般第5年之后发行人可回购;权益性相对强,有强制转股条款,并可设置转换选择权;票面利率可以采用固定利率,也可以采用浮动利率;没有减记条款;不强制分红等。具体参见表1。

二、非上市中小银行发行优先股的难点

虽然指导意见删除了非上市银行在“新三板”挂牌作为发行优先股的前置条件,给非上市中小银行发行优先股创造了条件,但是当前非上市中小银行发行优先股仍然面临一些困难,阻碍了非上市中小银行发行优先股补充资本,主要包括:

(一)发行条件相对严格。非上市中小银行参照非上市公众公司发行优先股,对发行主体、发行方案都有严格要求,应满足《国务院关于开展优先股试点的指导意见》(国发[2013]46号)、《优先股试点管理办法》(证监会令第97号)、《非上市公众公司监督管理办法》(2013年修订版)、《中国银保监会、中国证监会关于商业银行发行优先股补充一级资本的指导意见(修订)》(银保监发[2019]31号)、《中国银保监会关于中资商业银行行政许可事项实施办法》(2018年修订版)等规定。相对于发行二级资本债券、无固定期限资本债券等资本补充工具,非上市中小银行发行优先股的条件相对严格,一方面非上市中小银行发行优先股,不仅需要满足银保监会的要求,还需要满足证监会的规定,特别是應参照非上市公众公司予以监督管理,然而非上市中小银行对于证监会规定了解不多,需要一个过程去学习。另一方面存在大量定性条件,监管尺度和把控标准具有弹性,也会给发行造成困扰。特别是证监会列出的条件比较多,因此证监会在实际审核过程中对标准的把握尺度,对是否可获准发行及发行时间进度有很大影响。

(二)发行方案相对复杂。相对于无固定期限资本债、二级资本债等,优先股的发行方案相对复杂,要明确优先股股东参与分配利润的方式;规定剩余财产分配、优先股表决权恢复等;设置回购条款,明确回购的条件、期间、价格及其确定原则、回购选择权的行使主体等;设置转股条款,明确转股价格、转股的触发条件等。特别是回购条款和转股条款,内容是否科学合理,关系到优先股发行的成败和效果,而且与无固定期限资本债、二级资本债不同,不存在统一固定的条款内容,要根据银行自身情况,具体制定。

(三)发行成本较高。虽然相对于普通股,优先股可以降低资本成本,但是优先股发行成本并不低。指导意见强调“商业银行发行优先股应遵循市场化原则,约定的股息率应与投资者所承担的风险相对应”,优先股市场化发行的要求和趋势越来越强,而优先股债项评级一般要比银行主体评级低2个小级别,大部分非上市中小银行的主体评级结果在A+至AA+之间,因此非上市中小银行优先股的债项评级结果普遍不高于AA-,评级结果越低,发行利率将越高。

(四)发行销售十分困难。发行销售困难与控制发行成本有关,也与优先股特征、投资者群体有关。首先,非上市中小银行优先股债项评级结果不高,很难达到许多合格投资者的评级要求,是销售困难的重要原因之一。其次,非上市中小银行优先股没有固定期限,上期未足额支付的股息不累积到下一计息期,流动性不强,大大降低了其投资吸引力。再次,随着银行业深化改革,银行刚兑、隐性担保逐步打破,非上市银行优先股不再是无风险产品,投资者购买时将更加审慎。最后,非上市中小银行优先股的潜在合格投资者包括银行、证券、基金、保险、信托、资管产品、企业等,但是在资管新规、理财新规下,投资限制较多,参与面狭窄,难以形成足够的需求。

(五)发行程序和时间周期较长。非上市中小银行非公开发行优先股,历经制作发行方案,报内部董事会、股东会批准,寻找投资者,报属地银保监局、证监会批准等程序,特别是跨监管机构报批,程序和时间周期比较长,不确定性高,难以满足非上市中小银行短期资本补充需求。此外,发行过程中需要修改公司章程,且中小银行发行优先股还属于“新产品”,监管审批会比较审慎,也会导致发行时周期长。

(六)部分政策细节还未明确。虽然指导意见明确非上市中小银行可以发行优先股,但是诸多政策细节未明确,会导致发行困难,例如首次发行优先股是否需要参照IPO上市由当地政府出具确认函,是否需要具备资质的券商进行推荐并报送推荐工作报告等。

三、非上市中小银行发行优先股的政策建议

为了便利中小银行利用优先股补充资本,增强其抵御风险和信贷投放能力,充分发挥中小银行支持实体经济发展的作用,建议:

(一)主管机关进一步统一明确优先股发行政策。虽然指导意见为中小银行发行优先股指明了方向,但是非上市中小银行发行优先股涉及跨监管的规定、资本工具合格标准和优先股特征融合、参照非上市公众公司监督管理等各类政策,发行主体条件、发行方案和后续管理要求等比较庞杂,因此指导意见出台后,相关的政策、细则需要及时修订,便于指导非上市中小银行发行优先股。同时,各主管机关之间应加强监管协调,明确银保监会、证监会各自审查重点,减少审查真空、重复审查、审核标准不一致等给发行人造成困扰。

(二)主管机关建立资格预审机制。非上市银行发行优先股在报批之前,需要制定细致的发行方案,寻找投资者,选聘中介机构并制作发行材料,前期投入的时间、人力较多,但是由于发行条件比较严格,发行方案比较复杂,而且主管机关对审核批准的节奏和要求有松有紧,会导致能否获准发行以及发行时间存在较大不确定性,因此主管机关可以建立资格及方案预审机制,避免后续因主体条件、发行方案等不满足要求导致发行人和监管机构前期投入的资源浪费。

(三)主管机关放宽各类投资者及资金购买优先股的限制,增强优先股流动性。销售困难是制约非上市中小银行发行优先股的主要障碍之一,建议一方面放宽各类资金投资购买优先股的限制,支持社保基金、保险资金、理财资金等购买优先股。另一方面,增强优先股的流动性,建设完善优先股估值体系和二级市场。

(四)非上市中小银行要积极利用优先股,补充资本,改善资本结构。优先股对于非上市中小银行补充一级资本、改善资本结构、降低资本成本具有重要作用,非上市中小银行在发行过程中应注意:一是要通过发行实践积累经验,培育市场和培养团队,事前做好配套准备,包括会计核算、信息披露、股份集中托管等。二是要加强与银保监会(局)、证监会的沟通,在发行之前要详细了解主管机关的监管动态、注意事项等,提高发行质量。三是要加强合法合规经营,健全内部控制制度和公司治理机制,增强经营的稳健性,充分具备发行优先股的条件。四是制定合理的发行方案,应根据自身情况,确定回购条款、转股条款等。