芯贵闻泰 重注逆袭

程华秋子

创业14年来,张学政带领闻泰科技一步步从电子产业链上低毛利、低技术门槛的代工厂,蜕变成上游业务壁垒最高的半导体厂商,华丽转身成A股最炙手可热的科技公司。

闻泰科技的成功,带有典型的中国产业升级印记:靠低价策略左右逢源,最终借大势站稳脚跟;而后在芯片寻求国产替代的大背景下,敢下重注,坚定选择风险最高、收益最大的路径,向技术壁垒更高的产业链上游延伸,以高杠杆收购芯片商安世半导体,成功晋级。在这场金额超过300多亿元的并购中,闻泰科技自有出资仅17亿元,其他均通过借款+股份支付的方式筹得。并购完成后,闻泰科技估值从借壳上市时的35.8亿元暴涨至最高1800亿元,而张学政的股权稀释不到一半。

收购安世半导体后,闻泰科技偿债压力陡增,商誉高达227亿元,其近2000亿市值能否得到有力支撑?

2020年6月10日,闻泰科技(600745)发行股份收购安世半导体(Nexperia Holding B.V.)剩余股权事宜,获得证监会并购重组委无条件审核通过。

7月28日,闻泰科技发布非公开发行结果,配套融资申购名单中,出现了高毅资产、睿远基金、湾区产融投资、葛卫东、UBS(瑞银集团)、JPMORGAN(摩根大通)等知名投资者,最终16名发行对象以130.1元/股大幅度溢价认购,总共募资58亿元。其中私募大佬葛卫东获配金额5亿元,高毅资产获配金额1.41亿元。收获大佬加持,29日闻泰科技开盘后一字涨停,报收于145.8元/股,市值冲击到1816亿元。

2016年借壳中茵股份上市时,闻泰科技主营手机代工业务,估值只有35.8亿元。2019年控股安世半导体后,闻泰科技华丽转身,最高峰时市值超过1800亿元,3年时间翻了足足50倍,成为A股最炙手可热的科技公司之一。

从3G时代生产功能机主板,4G时代制造中低端智能机,再到 5G时代收购安世半导体、占领芯片技术高地,为什么曾是低端代工厂的闻泰科技能逆袭成功?

随行业起舞,千元机背后的大佬

智能手机刚出现时,很多人可能曾在华为、小米、魅族、联想中左挑右选。其实怎么挑,都绕不过闻泰科技。这些品牌旗下的爆款千元机,大都由闻泰生产设计。小米与华为在中低端机领域打得“头破血流”时,闻泰科技却在背后闷声发大财。

从3G功能机到4G智能机,闻泰科技创始人张学政抓住时机,先是跟芯片商展讯合作,后绑定小米的低端机“红米”,成功引起了国内各大手机品牌的注意。2015年,闻泰通讯成立不到10年,智能手机整体出货量达到5950万部,成为全球出货量最大的ODM(Original Design Manufacturer,原始设计制造商)企业。

国内那么多手机ODM贴牌厂商,为什么闻泰能做到第一?这要从张学政10万元创业说起。

10万元起家,与展讯合作一战成名,跻身一线IDH厂商

2002年前后,中国的ODM厂商陆续出现。它们多聚集在北京,给国内外品牌厂商做设计,比如给日本客户做外包。

摩托罗拉贡献了中国最早一批ODM创业者。当时,国内很多手机厂商有牌照,却没有设计能力,摩托罗拉不少技术骨干看准机会,开始尝试做ODM生意。董德福就是其中的佼佼者,他创办的德信无线,当时客户囊括阿尔卡特、西门子、三菱、TCL、波导等品牌,年收入很快超过千万美元,并于2005年成功登陆纳斯达克。

2005年前后,中国手机市场进入最好的掘金期,“随便一块主板能赚100多元”。大家纷纷往这一市场挤。当时的ODM厂商,更确切地说是IDH(主板方案设计)厂商,最多时一度接近500家。

1997年,22岁的张学政从广东工业大学毕业后,先后在意法半导体、中兴通讯等多家手机厂商工作。9年后,31岁的他决心放手一搏。

2006年,张学政以10万元起家,组建起三四十人的小团队,开始做IDH。有深圳手机业人士称,当时为了卖主板,张学政亲自扛着两台电脑,带着手机,在華强北挨个推广,一遍遍演示主板结构图、ID设计等。

深圳华强北有许多手机集成商,初出茅庐的张学政还只是“小弟”,不过,他发现双卡双待手机大多是双芯片结构,厚且笨重。于是,他找到展讯,一起开发出单芯片的双卡双待主板。凭借单芯片的轻薄,以及便宜的价格,张学政一战成名,迅速在华强北崛起。

2006年12月,张学政设立闻泰通讯,注册资本1000万美元。2007年,闻泰卖出1800万片主板,拿下了海尔、海信、长虹、TCL、夏新、波导等手机品牌客户,跻身中国一线IDH厂商行列。

闻泰巨大的出货量,主要源于低价。2007年,在一般IDH/ODM企业都选用联发科(MTK)的平台时,闻泰坚定地站在了展讯这边。

展讯是一家颇为传奇的国产半导体公司,2001年由陈大同、武平等硅谷海归回国创办,主要针对双卡手机,瞄准中低端的基带芯片、多媒体芯片和射频芯片市场。2007年,展讯在纳斯达克上市,成为中国第一家芯片上市公司。

2013年12月,清华控股的紫光集团,以17.8亿美元完成对展讯的收购。2014年,紫光集团收购了展讯的竞争对手瑞迪克,并将两家公司合并,组成了紫光展锐。2020年7月5日,紫光展锐宣布,计划在国内建设DRAM芯片工厂。一旦成功,美韩的垄断地位将被打破。目前,紫光展锐已启动科创板上市准备工作。

相较于联发科,彼时的展讯能给闻泰更大的合作空间和更有竞争力的价格,让其从激烈的价格战中杀出血路。

与展讯的合作,还让闻泰拿下了中国移动。3G时代,中国移动受命运营具有中国自主知识产权的TD-SCDMA网络。由于TD-SCDMA芯片不够稳定,主板研发周期长,极少有品牌厂商愿意拉出单独的团队做TD-SCDMA。闻泰与展讯合作,拿出了许多基于TD-SCDMA的手机设计方案。每次中国移动招标,十款手机里面最起码有两三款是由闻泰制造的,但品牌可能是华为、长虹或者其他。

闻泰一度成为展讯最大的客户,占到展讯芯片整体出货量的50%。不少ODM厂商看到闻泰的成功,也开始与展讯合作。这时,张学政显示出“逆向博弈”的智慧,为了分散过度依赖展讯的风险,闻泰开始寻求与联发科的合作。

联发科与展讯在低端市场竞争已久,与闻泰合作遭到了联发科IDH/ODM供货商强烈反对,但联发科依然力排众议,选择“挖角”闻泰。

这也让张学政意识到了风险:IDH竞争太激烈,而且门槛较低,从成熟的手机厂商里拉出十几个人都可以做设计方案,必须向产业链上游延伸。

“绑定”小米,成为国内手机ODM霸主

2008年,闻泰投资8000万美元,在浙江嘉兴建了自己的手机制造工厂,占地200亩,员工规模也由不足百人逐渐扩张到千人。这意味着,闻泰帮客户设计完手机方案之后,可以向手机供应链各个环节的厂商采购零部件,在自己的工厂里生产、组装。

进入4G时代,闻泰再次迎来新的转机。

小米2010年诞生,2011年推出第一款手机,凭借着性价比和互联网饥饿营销的模式,一炮打响。2012年,小米手机销量达到719万台,收入达到126.5亿元,成为互联网手机的代表。

2013年,小米希望拓展产品线,挺进运营商市场。但其当时没有做中低端产品的经验,且一直使用高通(QCOM.NSDQ)的芯片,与联发科没有实质的商务往来。闻泰既熟悉中国移动定制业务,又是联发科的重要合作伙伴,被小米相中。

2013年7月推出的红米1,定位大众市场,雷军称要做“体验最好的千元机”。彼时,功能机正在向智能机迭代,小米风头正劲,再加上运营商(中国移动)的补贴政策,红米1创造了单机出货量3011万台的奇迹。

横空出世的红米,不仅为小米攻占二三线市场打开局面,还刺激了竞争对手,国内迅速涌现出大批互联网手机品牌,进一步扩大了闻泰的业务。

一直与小米贴身巷战的魅族,在2014年底推出子品牌“魅蓝”,魅蓝同样采用了ODM方式,其中魅蓝系列由上海ODM厂商与德通讯代工,魅蓝Note系列一开始由龙旗代工,后来也转给了闻泰。

早期闻泰一度拥有200多个客户。但接单多了之后,闻泰的产品定义、规格、设计必然类似,产品间会形成竞品关系,某种程度上带来了内耗。

于是,张学政转变了策略,放弃“机海战术”,聚焦“千元机”。2012年,闻泰开始砍掉小品牌,只与国际大品牌和国内的主力品牌合作。到2013年,闻泰的客户进一步集中,不超过十个,机型也在缩减,每个客户只做一两款,最多不超过3款。

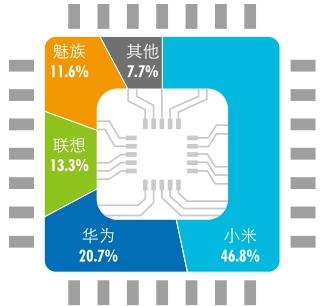

图1:2017年闻泰科技主要客户构成

小米逐渐成了闻泰的绑定品牌。2015年初上市的红米2累计出货量超过2500万台,2016年,红米3、红米3S及联通定制版红米3X也都由闻泰设计、研发并参与生产。

除了闻泰,站在小米、华为等品牌厂商背后的ODM企业还有华勤、龙旗、中诺等。它们都非常低调,极少主动接受媒体采访,就像追随品牌厂商的暗影,默默支撑起千万量级的爆品。这些知名的ODM厂商,基本上都是在2011-2015年间,从日渐边缘化的传统IDH公司转型,逐步成为了集产品规格定义、工艺设计、研发、供应链把控、制造、交付为一体的ODM模式公司。但其中,唯独闻泰成为了“老大”,而后又走出了一条不一样的道路。

市场研究机构IHS Technology的报告显示,2015年闻泰稳居全球出货量最大的ODM企业之位,智能手机整体出货量达到5950万部。此时距其2006年创业,不到10年。2017年,小米仍然是闻泰最大的客户,营收贡献占比达到46.8%;华为居其次,贡献20.7%(图1)。

依托国内互联网手机品牌的兴起,2016年闻泰出货6550万台,在ODM行业的市占率高达13%,连续两年位列第一。国内市场为其贡献了88%的收入,主要客户包含小米、华为、联想、魅族、TCL等,特别是2016年底上市的华为畅享6、红米4、魅蓝Note5等明星机,贡献强劲;而海外则有ASUS、Micromax、Alcatel等高端客户,对其收入贡献为12%。

此时的闻泰,或者说张学政,已经是中国式成功的典型:10万元资金白手起家,靠低价策略左右逢源,最终借大势站稳脚跟。不过,它与那个时代的所有ODM厂商一样,仍属于野蛮生长,跟着中国的手机厂商在赚钱,还谈不上强大的能力和格局。

两次资产重组,借壳登陆资本市场

随着品牌厂商集中化趋势越来越明显,手机ODM厂商的高速发展期也结束了,终端品牌订单逐渐向少数ODM大厂靠拢。2015年后,ODM第一梯队中,闻泰、华勤、龙旗、天珑4家厂商的出货量占到整体市场的50%以上。

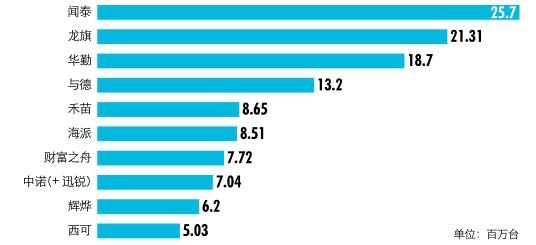

与此同时,2017年下半年,国内智能手机出货量首次出现同比负增长,市场由增量轉为存量。至2018年9月,中国智能手机出货量累计同比减少16.8%,全球智能手机出货量当月同比减少6%(图2)。

图2:2018年第三季度,手机ODM公司智能手机出货量

参照消费电子领域的其他公司来看,摆在张学政面前的选择有三个。

一是打入更高端的手机ODM产业链,比如做苹果手机的代工。

二是进入行业下游,做自有品牌手机。例如,深圳手机制造商天珑移动与法国合伙人共同创立的wiko,2014年市占率达到16.8%,在法国份额仅次于三星。

三是进入其他技术壁垒更高的领域,向产业链上游延伸。譬如2016年富士康收购“液晶之王”夏普,获得上游元器件优势。

第一条路上,苹果手机的ODM基本被富士康把持,闻泰科技很难与之匹敌。第二条路,做自主手机品牌,难度最小,但在市场已经饱和、手机产业越来越集中化的情况下,中小品牌手机不论是在本土还是出海,都生存艰难,而且毛利率依然不高。

值得参考的是,张学政的胞兄张学营,早年从闻泰科技出走后,于2011年5月创建了闻尚通讯,总部在深圳,工厂设在印度,主要帮印度的一些中小品牌手机代工。2017年,闻尚开始发展自主手机品牌mobistar、VSUN,但转型反而将闻尚彻底拖垮。2019年5月,成立8年的闻尚,因其印度手机品牌累积亏损1.5亿元,导致资金链断裂,宣布启动破产申请。

张学政没有走哥哥这条路。2017年,闻泰曾尝试在注塑、模具、喷涂等领域布局,但这只是为了降低成本,整合手机制造的产业链,业务仍然没有跳出原有的框架。

最后,张学政选择了第三条路:向技术壁垒更高的产业链上游延伸。从商业逻辑上来说,这或许是最优解。但在操作上,这条路最艰辛,风险也最高。当然,跟风险并存的是收益。

一直以来,闻泰科技的研发投入都十分有限,因为高研发投入会让原本的低利润更受拖累。

2016-2018年,闻泰的研发投入分别为4.81亿元、7.88亿元、10.48亿元,持续提升;不过,规模上仍低于工业富联、立讯精密。但是,2019年并表安世半导体后,其研发支出迅速增长到了20.87亿元(表2)。

不难发现,在手机产业链中,代工公司的研发费用率(研发费用/总营收)都偏低,比如工业富联基本维持在2%左右,传音控股接近3%,闻泰科技在5%左右。为苹果Airpods代工的立讯精密,研发费用率略高,在7%左右。而越往上走,研发成本也越高。如购入芯片业务的韦尔股份,2019年研发费用跳升10倍,费用率也骤然从4%提升至12%;而中兴通讯的研发费用率最高,近几年均高达13%。

表3:A股消费电子、通讯类公司盈利能力对比

另一方面,聞泰科技的毛利率、净利润率即使在代工行业内,也是相对偏低的,这也侧面佐证其在ODM产业链上的话语权并不强。如工业富联的毛利率略高于闻泰,均值为10%,但由于强大的成本管控能力,其净利润率可维持在5%左右。而立讯精密毛利率基本超过20%,净利润率则在7.5%以上(表3)。

对毛利率只有9%、净利润率下滑到2%之下的闻泰科技来说,技术研发周期长、壁垒高、投入多,容易陷入亏损。但借壳上市后,资本市场显然给了闻泰科技和张学政更大的腾挪空间。

从豪威到安世,一波三折的半导体升级之路

2016年,全球手机出货量超过14亿部,在中国市场,本土手机品牌实现大逆袭,并推动多位富人登上新财富500富人榜。作为代工厂的闻泰,几乎拿下了除了苹果之外其他所有的手机品牌,在这一行业已是身处巅峰,但下一个风口是什么?在手机产业链中,上游的芯片半导体话语权完全掌握在外资手中,本土替代的蓝图若能实现,又是一个万亿级的市场。或许正是基于此种背景,张学政及其控股的闻天下悄然参与了对豪威(OV)、安世集团等半导体资产的私有化。

与韦尔股份同时看上豪威科技

张学政向产业链上游整合的意愿强烈,在闻泰科技借壳上市之前,他就曾在2015年参与豪威科技(OmniVision Technologies)的私有化和后续的并购。

豪威科技成立于1995年,2000年12月在纳斯达克上市,以“苹果手机摄像头芯片供应商”身份而闻名。豪威曾研发出世界上首颗单芯片彩色CMOS(应用于数码摄影的芯片)图像传感器,2010年之前一直是图像传感器芯片中高端市场的老大。

不过,随着索尼、三星的冲击到来,2011年,iPhone 5更换摄像头供应商,豪威被苹果抛弃,市场份额逐渐被蚕食。豪威遂将重心转至中国市场,并寻求私有化,于2014年8月作价19亿美元,“卖身”于华创投资牵头的中国财团,成为北京豪威。

值得一提的是,豪威虽然是美国公司,但是如今它背后的资本和创始人都来自中国。豪威科技联合创始人陈大同、首席运营官(COO)何新平都毕业于清华大学电子系。而2014年成立的华创投资,背后是北京清芯华创、中信资本等;其中,北京清芯华创属于清华系的官方投资平台。

原本是“清华系”联姻的故事,因为张学政的加入而变得有戏剧性。

2016年12月私有化结束后,北京豪威先是被彼时市值不到80亿元的北京君正(300223)看上,北京君正欲出价120亿元,拿下北京豪威100%股权。北京君正由清华电子系校友刘强2005年创立,是目前出货量最大的本土嵌入式CPU芯片提供商。但是停牌10个月后,2017年3月,北京君正公告称因“市场环境和政策”原因终止并购。

两个多月后,又有清华校友光速接盘。2017年6月5日,上市不足一个月的韦尔股份宣布,因筹划重大事项停牌。2017年9月5日,韦尔股份宣称,已经与北京豪威35位股东中的33位签署了协议,购买其合计持有的北京豪威86.5%的股权。韦尔股份创始人虞仁荣同样来自清华电子系,而韦尔股份本身从事IC设计和分销,其设计的半导体产品主要有分立器件、电源管理IC、直播芯片和射频芯片等。

在此期间,作为北京豪威最大单一股东的珠海融锋(持股11.79%)表示反对,并且不愿放弃优先购买权。而珠海融峰的实际控制人正是张学政。

韦尔股份收购受挫。经多次协商,2017年11月,态度强硬的珠海融峰选择退出,将其所持北京豪威11.79%股权,以17.09亿元转让给青岛融通,较其10亿元的投资成本溢价近70%。而之前同样投反对票的深圳测度,也一并将股权转让给青岛融通。青岛融通是青岛市政府设立的一只半导体基金。

虽然协商的过程,我们不得而知,但可以猜测,在豪威这场交易中,不论是虞仁荣如愿以偿,还是张学政最终放弃,其中的关键人物,或许是陈大同。

陈大同颇为传奇,与众多清华系芯片公司有着密切联系。他1995年创办了豪威科技,2000年豪威上市后,回国创立了展讯通信,并在2005年担任北极光创投合伙人。2010年1月,他又参与华山资本的联合创办,先后投资过兆易创新(603986)和联合光电(300691),其中,做存储器的兆易创新如今已是中国半导体界的“当红炸子鸡”。

张学政的发家,也正是因为当初和展讯合作。在收购遇阻后,2017年8月,北京豪威的临时CEO变成了陈大同。欲收购豪威的,一边是清华校友,一边是合作多年的客户,或许正是在陈大同的撮合下,豪威的并购以张学政退出收尾。

不过,张学政愿意退出,一大可能是他有了更好的并购标的。

200轮竞标后,终于迎娶安世半导体

2016年,芯片巨头高通启动对全球最大的汽车电子半导体提供商?恩智浦(NXPI.NSDQ)的收购。

为通过反垄断审查,恩智浦剥离了标准产品业务部门,后者独立为安世半导体。2017年2月,来自中国的建广资产等以27.6亿美元(约合181亿元人民币)收购安世半导体78.39%的股权,这成为中国迄今为止半导体行业史上最大的并购案。这意味着,安世半导体估值达到了231亿元。

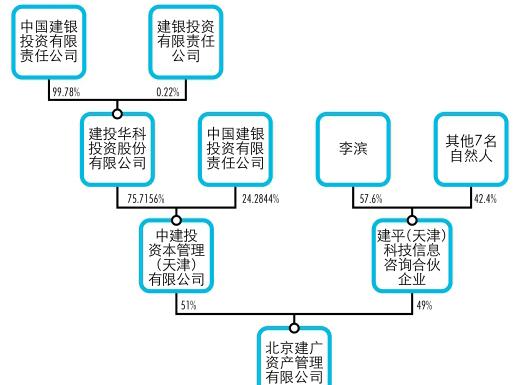

建广资产成立于2014年,具有半官方资金背景,主要专注于IC产业与战略新兴产业投资。其由中建投资本管理(天津)持股51%,李滨等8名自然人持股49%,穿透到最终,由建银投资控制。

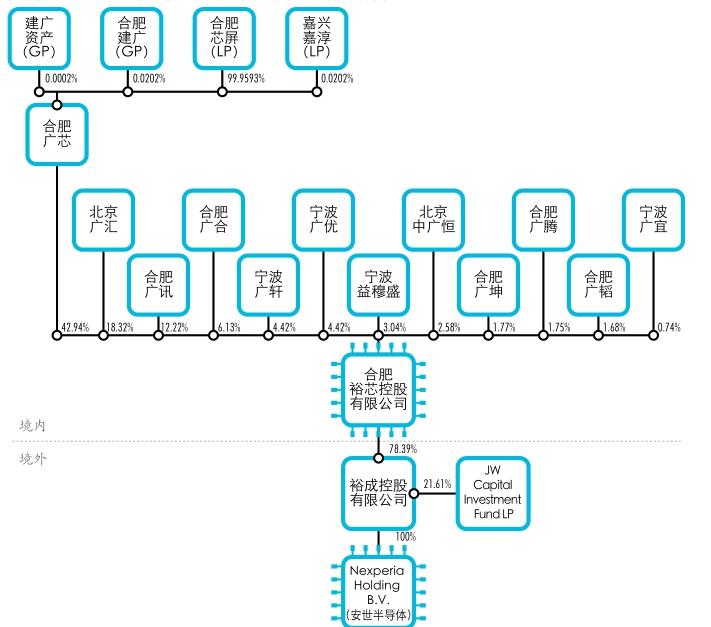

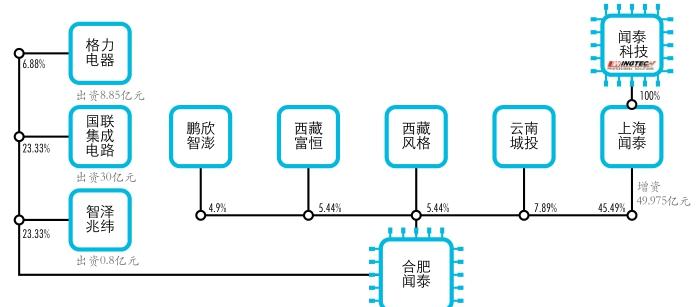

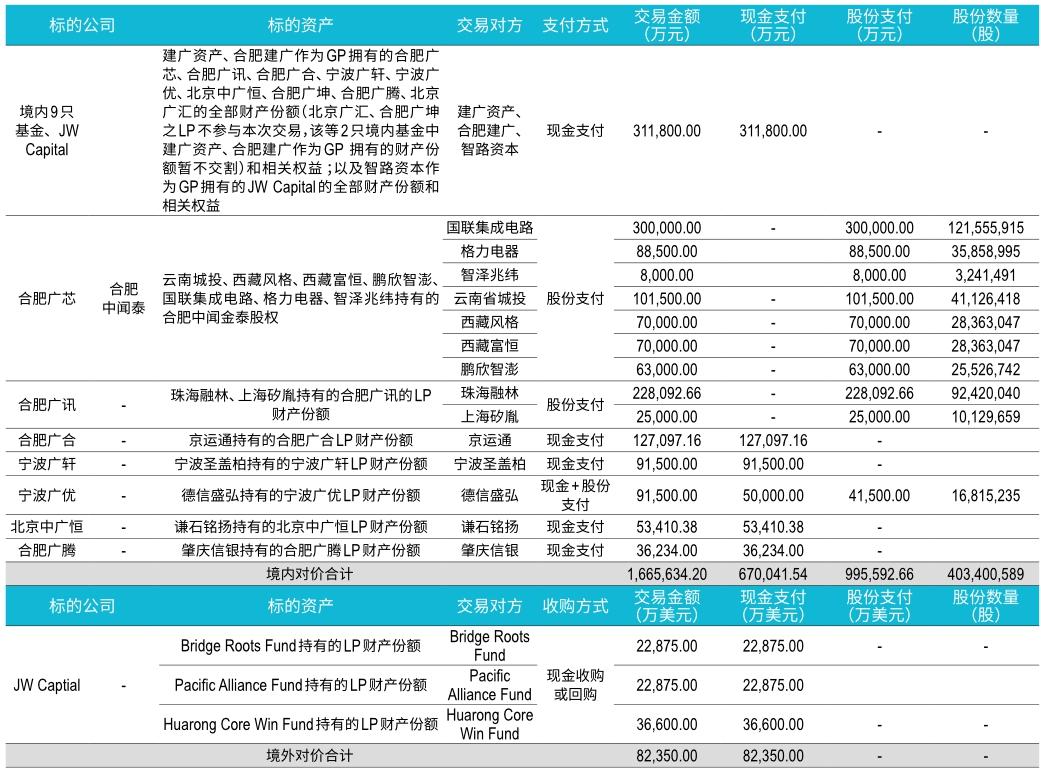

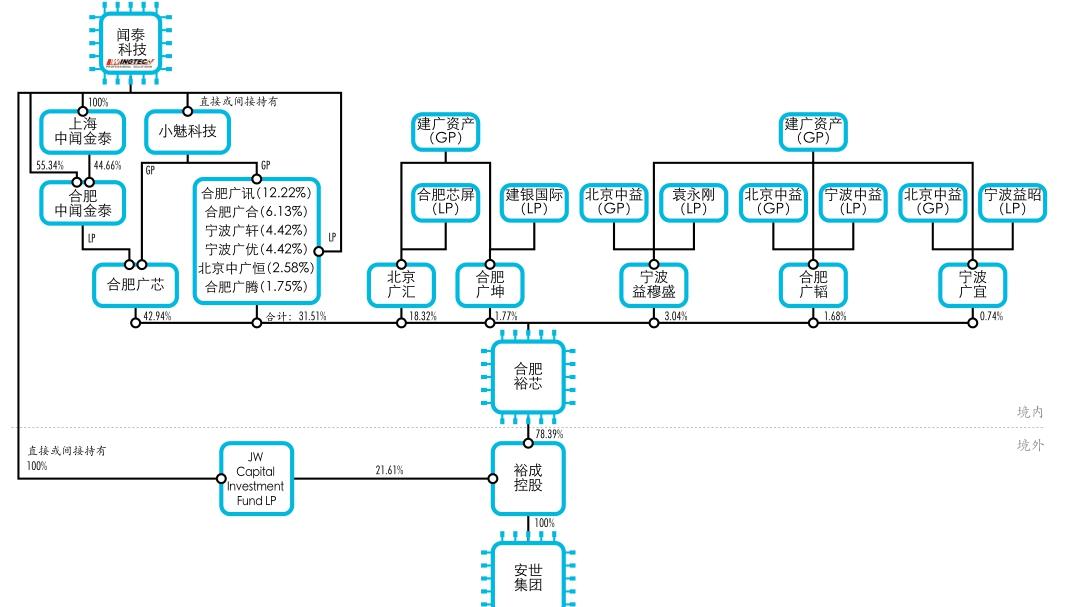

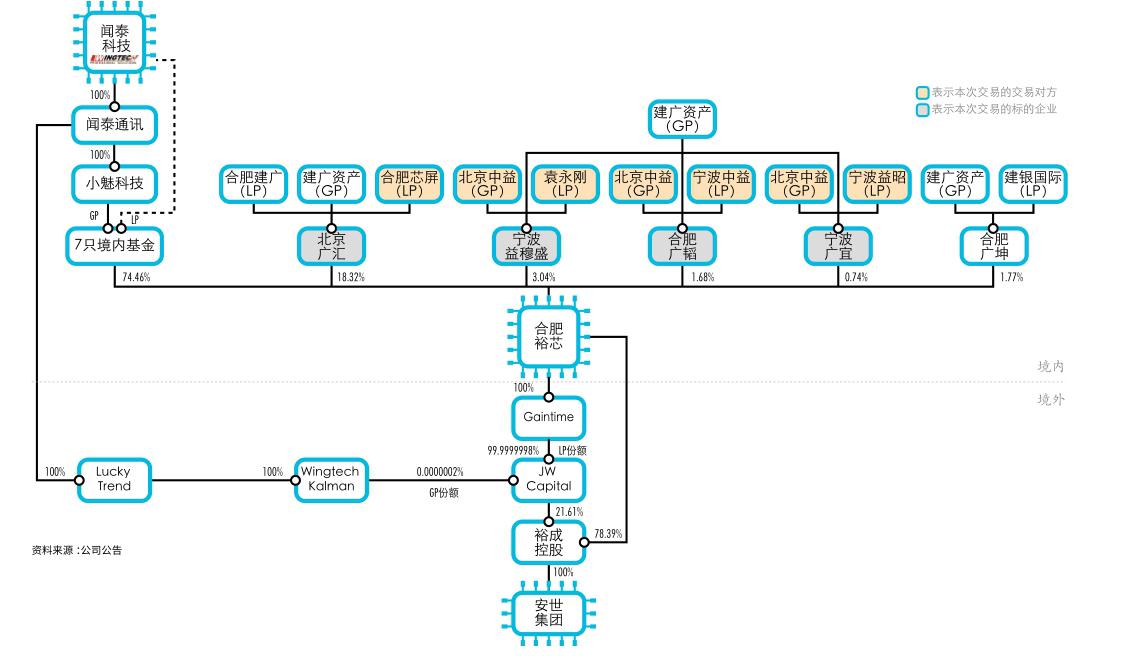

由建广资产为GP、合肥芯屏为主要LP设立并购基金合肥广芯,合肥广芯再联合11家专项并购基金(包括北京广汇、合肥广讯、合肥广合等)成立合肥裕芯;合肥裕芯与境外基金JWCapital共同在境外设立裕成控股,最终完成收购(图4)。

其中,张学政通过珠海融悦,向合肥广讯出资2亿美元,为其单一LP,合肥广讯则持有合肥裕芯12.22%的股权。这一次埋伏,只是后续收购的序曲而已。

2018年4月23日,合肥芯屏公告称,公开转让合肥广芯49.4亿元基金份额,转让底价高达70亿元。

公告一经发布,诸多A股上市公司参与竞逐,东山精密(002384)、旷达科技(002516)、银鸽投资(600069)均参与其中。经过200轮激烈竞标,2018年4月23日,闻泰科技公告称,与联合体以114.35亿元拿下安世半导体33.66%股权。按此计算,安世半导体整体估值高达339.75亿元。相比上一轮建广财团收购时231亿元的估值,1年2个月时间上涨了47%。而合肥芯屏账面浮盈65亿元。

下重注蛇吞象,三步走完成收购

站在2018年初的節点上,闻泰收购安世,最大的障碍是“缺钱”。

闻泰之前靠ODM打下的家底并不算厚。年报显示,2017年末,闻泰科技归属上市公司股东的净资产仅有 35.39亿元,总资产109亿元,其中存货占比达到29.19%,账面上的货币资金仅9.36亿元,占比仅为8.58%。

图4:建广资产收购安世半导体后的股权结构

闻泰科技盈利能力也不够强悍,2017年净利润3.35亿元,好在经营活动产生的净现金流达到了13.94亿元,但如此资产规模和经营状况,想收购一家估值达到300多亿元、净利润超过10亿元的明星标的,无疑又是一场蛇吞象的惊险历程。

尽管如此,张学政依然敢下重注。其先“拉人合伙”拿下部分股权,然后再通过借款、质押、引入投资者等方式不断加杠杆、腾挪;并把并购拆成三步,这样一方面能通过不同联合投资者募集更多资金,另一方面也为筹钱“拖延”了时间。而在收购一步步落实后,闻泰股价也大幅上涨,这个时候再把其他投资者之前的注资置换成上市公司股份,稀释的股权相对较少,最终,闻泰以相对较少的自有资金和相对较低的股权增发比例,拿下了安世半导体。

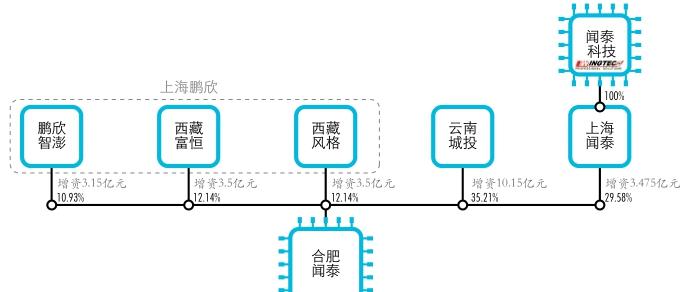

图5:上海闻泰、云南城投、上海鹏欣下属企业向合肥闻泰注资

图6:第二步并购前,格力等投资者向合肥闻泰注资

首先,闻泰科技通过全资子公司闻泰通讯和合肥闻泰,向小魅科技注资,并合计持有其99.61%股权。而后,小魅科技以合计12.84亿元的价格,购买了合肥广芯、合肥广讯的GP权益,搭建了GP控制结构(图7)。

表4:收购第二步,闻泰向交易方发行的股份及现金对价

值得一提的是,虽然张学政将合肥广讯的LP份额全部转让,但格力和上海矽胤并未争夺该合伙基金的GP权益,闻泰科技控制的小魅科技成为了合肥广讯的GP。通过这一操作,闻泰以极低成本获得合肥广讯在安世的控制权益。

然后,闻泰科技以发行股份及支付现金相结合的方式,通过小魅科技收购其他投资者绝大部分GP和LP份额(境内和境外),交易对价为199.25亿元;其中,现金支付99.69亿元,发行股份支付99.56亿元(共发行403,400,589股,发行价格为24.68元/股)。

此前与闻泰科技关联的联合注资方,包括云南城投、西藏风格、西藏富恒、鹏欣智澎、国联集成电路、格力电器、智泽兆纬,以及它们合计持有的合肥闻泰54.51%股权,都置换为了闻泰科技的股份。

向张学政本人收购合肥广讯LP份额的珠海融林、上海矽胤,同样获得的是上市公司股权。

也就是说,张学政前期拉来的战略投资者,均选择了置换为闻泰科技股份的交易方案。

而此前的财团收购安世半导体时,建广资产、合肥建广为GP的9只境内基金,以及智路资本为GP的JW Capital的全部财产份额,都为现金支付。其中,境外基金LP份额8.235亿美元的对价都为现金收购,支付资金来源为境外银团贷款;境内GP、LP的收购份额则通过发行股份募集配套资金支付,共支付了43.37亿元(GP为10.83亿元、LP为32.54亿元()表4)。

图8:收购第二步交易完成后,安世半导体的股权结构

第二步交易完成后,闻泰科技间接持有安世半导体74.46%的股权(图8)。

第三步:收购剩余股权,实现进一步控股

第二步收购完成后,闻泰科技已经间接持有安世集团的控股权。闻泰科技又通过发行股份+现金支付,收购剩余少数股东权益,实现进一步控股。

2020年4月27日,闻泰科技公告,拟以发行股份和支付现金的方式,收购北京广汇、宁波益穆盛、合肥广韬、宁波广宜上层出资人的有关权益份额,交易价格为63.34亿元(表5);其中,发行股份61.84亿元,现金支付1.5亿元。收购完成后,闻泰科技最终间接持有安世半导体98.23%股权(图9)。

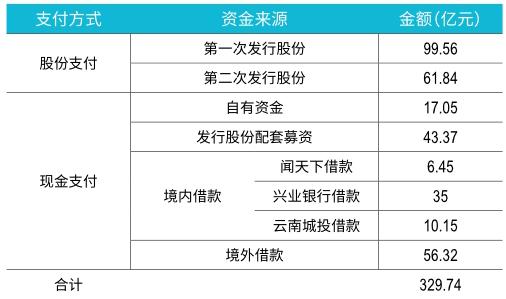

复盘交易过程,这项整体对价超过300亿元的交易中,现金对价达到168.34亿元,股份支付对价161.4亿元。在支付的现金对价中,发行股份募集配套资金43.37亿元,通过债务获得的资金为107.92亿元,其中境内借款51.6亿元,境外借款56.32亿元。而闻泰科技的自有出资仅为第一步首付50%时拿出的17.05亿元(表6)。

表5:收购第三步,闻泰向交易方发行的股份及现金对价

并购过程中,前期最重要的就是标的选择和筹钱方案。在这场蛇吞象的并购中,闻泰以17亿元出资撬动了接近20倍的标的,令人叹为观止。上百亿的借款,168亿的现金支付,中间的腾挪和协调并不容易。

图9:第三步收购完成后,安世半导体股权结构

不过,随着收购的逐渐明朗,闻泰科技的股价也随之上涨。2019年8月23日,闻泰科技公告称《发行股份及支付现金购买资产并募集配套资金暨关联交易》获得证监会核准后,其股价开始上涨,到2019年年底时,股价已从约40元/股上涨到了约100元/股。2020年1月18日,发布业绩预增公告后,闻泰科技的股价继续增长,最高曾达到171.88元/股,市值超过了1800亿元(图10)。

2019年,收购了芯片资产的韦尔股份和闻泰科技,成为A股涨幅最大的两只科技股,股价涨幅分别达到389.56%、337.77%,市值双双破1200亿元。而两年前先发并购豪威科技失败的北京君正,如今市值410亿元左右,只有韦尔股份的1/3。竞购安世半导体未遂的东山精密,如今市值也仅有459亿元,被闻泰科技碾压。

而这场财富盛宴中,闻泰科技引入的注資方,也因股价水涨船高而受益。

格力30亿元的注资,全部置换成了闻泰科技的股权。其中,格力电器置换了35,858,995股,持股比例为2.88%;珠海融林置换了92,420,040股,持股比例达到7.42%。按2020年7月2日收盘价131.2元/股计算,格力及其一致行动人合计持股市值达到168.29亿元。相比30亿元的成本浮盈138.25亿元,短短两年时间,擒获4.5倍的收益率,格力电器豪赌安世可以说是赚大了。

由无锡市政府控制的国联集成电路,同样注资30亿元,被置换成121,555,915股,略低于格力及其一致行动人的持股比例。按131.2元/股计算,国联集成电路目前持股市值达到159.48亿元,相当于浮盈129.48亿元,账面收益翻了4.3倍。

而云南城投对合肥闻泰增资的10.15亿元,对应置换为闻泰科技41,126,418股,持股市值53.96亿元,浮盈43.81亿元,相當于翻了4.3倍,收益也相当可观。而成本20.3亿元的上海鹏欣系,全部置换为闻泰科技82,252,236股,持股市值接近107.91亿元,浮盈高达87.61亿元。

此前牵头安世半导体收购的GP建广资产,同样是这场并购中的大赢家。小魅科技搭建双GP结构时,向建广资产相关方(包括建广资产、合肥建广、智路资本,李滨都是受益人)(图11)合计支付了20.36亿元现金对价。而在收购“第三步”中,建广资产将在宁波益穆盛、合肥广韬、宁波广益的GP份额,置换为闻泰科技854,447股股权,持股比例0.07%,如今市值约1121万元。

表6:闻泰科技收购安世半导体的资金来源

图10:闻泰科技2018年以来的股价走势

图11:建广资产股权结构

而当初和张学政竞购安世的东山精密实控人袁永刚,其持有宁波益穆盛 99.9944%的LP财产份额和相关权益,闻泰除了支付给其现金3500万元,还置换了7,547,918股,这部分持股市值持股接近9.9亿元(公告发行时的股份对价接近6.8亿元)。按建广资产181亿元收购安世78.39%股权的交易价格、宁波益穆盛对合肥裕芯持股3.04%的比例计算,袁永刚的购买成本约为5.5亿元。如今约10.25亿元的收益(持股财富+现金),袁永刚赚了约4.75亿元。

加入清华系半导体新贵阵营

不过,最大的赢家还属张学政。在他煞费苦心的安排下,4年前估值仅为35.8亿元的闻泰科技,成功吃下估值300多亿元的安世半导体,成为A股炙手可热的芯片概念股,不仅从低端代工厂成功转型,还将市值推高至近2000亿元,结交了建广资产、格力电器、云南城投、国联集成电路基金等一众巨擘朋友,成为产业和资本市场中不可忽略的存在。

2020年新财富500富人榜中,张学政通过间接持有闻泰科技16.99%的股权,收获179.5亿元的身家。他还凭借344%的财富增速,成为中国财富最快成长50人中的第三名。而成长最快的第一名则是财富增速达到500%的虞仁荣,他通过持有韦尔股份32.36%的股权,拥有493.1亿元的财富。虞仁荣和张学政的身家,轻松碾压了同为清华半导体圈的兆易创新朱一明的66.4亿元。

值得一提的是,不仅豪威与“清华系”有千丝万缕的联系,国内半导体产业的大半江山基本被清华电子系、微电子研究所校友占据:除了兆易创新朱一明、北京君正刘强,还包括中芯国际(00981.HK,688981)赵海军、华虹半导体(01347.HK)张素心、上海贝岭(600171)董浩然、紫光集团赵伟国等。

并非“技术科班”出身的张学政,原本游离在清华系芯片圈之外,而其2014级清华大学五道口金融EMBA 身份的加持,让其成为“编内”人员。

这次拿下国内屈指可数的优质半导体资产,也让张学政名正言顺地进入清华半导体圈。

闻泰科技能否撑得起2000亿市值?

并购成功只是第一步,后续的整合和协同才是考验。进入2020年后,人们更关注的是,安世半导体与闻泰科技未来能否协同?能否实现张学政在5G时代的布局和厚望?

张学政曾在接受采访时提到,新一代信息浪潮的代表性技术是5G、物联网、人工智能、大数据等,而这一切实现的基础和核心就是芯片,是半导体技术。而在主要的半导体终端应用中,汽车电子的增速是最快的。

表7:半导体行业运作模式及代表公司一览

图12:安世半导体生产流程

这也是为什么张学政不惜一切代价,“倾尽所有”也要拿下安世半导体。安世究竟牛在哪儿?这家公司,闻泰科技是不是买贵了?

1.5倍溢价拿下安世半导体,值不值?

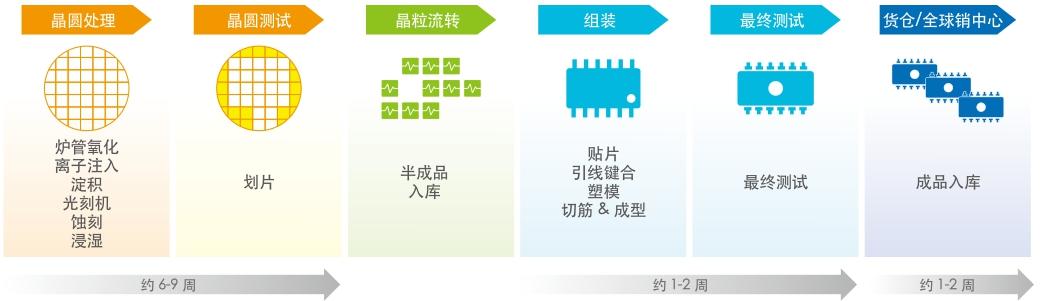

在拆分之前,安世半导体部门贡献恩智浦约2成收入。安世为IDM(垂直一体化)模式,即集芯片设计、芯片制造、芯片封装和测试等多个产业链环节于一身;相比Fabless(无工厂芯片供应商)模式和Foundry(代工厂)模式,IDM模式更有利于产业链各环节的协同优化,但也最难运作,其对运营管理和资金的要求都更高(表7)。

安世集半导体标准件的设计、生产、销售于一体,其中生产为核心业务环节,分为前端晶圆加工和后端封测两个阶段。晶圆加工阶段包括晶圆处理(炉管氧化、离子注入、淀积、光刻机、蚀刻、浸湿)、晶圆测试及晶粒流转;后端封测包括组装(贴片、引线键合、塑模、切筋成型)、最终测试环节(图12)。

目前,全球集成电路市场的60%由IDM企业所掌握,比如三星电子、恩智浦、英飞凌等。而中国现有的所谓IDM,制造工艺水平和设计能力较低,多集中在功率半导体,产品应用面较窄,规模不大。

内地芯片概念股普遍估值较高,而半导体主要上市公司集中在美股,若将闻泰科技与美股市值前几名的半导体公司对比,这7家公司的市盈率平均值为53.1倍,完成安世半导体收购后的闻泰科技,市盈率已经从最高的2000余倍调整到了87.74倍,但仍然高于平均值。

再看EV/EBITDA(企业估值倍数),这一指标作为 PE估值考察的加强版,由于不受折旧会计处理、企业资本结构的干扰,可比性更好。这7家公司EV/EBITDA的平均值是39.58倍,闻泰科技的EV/EBITDA达到71.7倍,高于平均值,但低于英伟达和超威半导体两大巨头(表8)。

表8:闻泰科技与美股半导体公司估值对比

表9:国内半导体公司的估值对比

图13:安世半导体、豪威科技近年净利润对比

不过,闻泰由于身处A股,市场环境特殊。优秀的半导体公司在A股较为稀缺,包括韦尔股份、兆易创新、中芯国际、澜起科技等,市盈率、估值整体都非常高,市盈率基本都是100倍起步,市场将其总结为情怀估值(表9)。

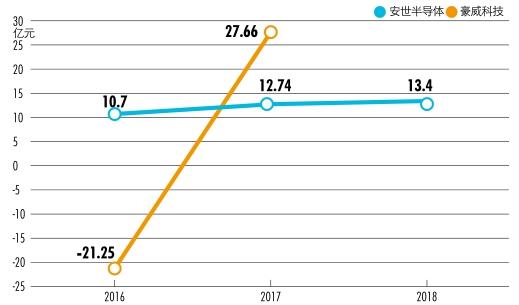

2016-2018年,安世半导体每一年的净利润都超过了10亿元;而在并购前,闻泰科技这3年净利润之和也只有4.38亿元。若相比另一芯片标的豪威科技,安世半导体无论是行业地位,还是盈利能力的稳定性,也都略胜一筹(图13)。

豪威科技业务主要集中于手机图像传感器,安世半导体的产品更广泛,多应用于汽车、工业、通信基础设施、消费和计算及便捷式设备众多市场。其在通用分立器件领域排名全球第一、标准逻辑器件领域排名全球第二、功率MOSFET领域排名全球第二。

尤其在汽车电子领域,安世半导体拥有极高的产业地位,其在汽车半导体芯片领域市占率第一。

由于环境多变,以及较长时间的使用寿命,使得汽车行业相比于消费电子产品对半导体器件的要求更高。美国汽车电子协会(AEC)针对车载应用、汽车零部件、汽车车载电子实施标准规范,通过认证即需要15年。光是这个认证过程,就是一大护城河,代表着这个行业很难有新进入者。

而在无人驾驶的未来,智能汽车的芯片需求还将进一步爆发。

2020年闻泰科技定下的发展战略是:在 5G、IoT、汽车电子和半导体领域全面发力。5G时代,闻泰可以基于自身对下游消費类智能终端、汽车等应用领域的深刻理解,与安世芯片技术上深度融合,开发4G/5G、IoT模组产品,实现价值的最大化。

此前,安世半导体40%的客户和市场在欧美,40%以上的营收来自于汽车功率半导体。但落户中国后,安世半导体总裁弗兰斯·舍伯(Frans Scheper)表示,2018年安世半导体产量增长了近20%,收入增长超过35%,2021年销售目标为20亿美元。

芯片寻求国产替代、自主化的大背景下,安世半导体这种稀缺标的自带资本追逐属性。

由于环境多变,以及较长时间的使用寿命,使得汽车行业相比于消费电子产品对半导体器件的要求更高。美国汽车电子协会(AEC)针对车载应用、汽车零部件、汽车车载电子实施标准规范,通过认证即需要15年。光是这

并购之后,偿债压力凸显

虽然2019年安世半导体并表后,闻泰科技业绩迅速提升,营收从2018年的173亿元上升至2019年的416亿元,净利润也从0.72亿元提升至13.8亿元,但同时商誉也高达226.97亿元。而2019年,收购完豪威的韦尔股份商誉仅有22.49亿元。此外,2018年上半年,闻泰科技资金最紧张的时候,资产负债率一度超过80%;虽然2019年已经降到67%,但高于韦尔股份的54%(表10、11)。

据收购预案披露,闻泰科技预计5年内还清境内50亿元并购借款,还款来源为上市公司的盈利和目标公司的盈利分红。此外,安世集团还背负境外银团借款56.32亿元。按照2019年并表后的盈利表现,闻泰净利润在14亿元左右,5年内要还清超百亿的贷款本息,还是有相当压力的。

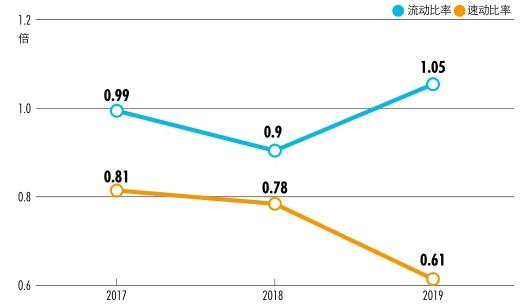

速动比率,是衡量企业偿债能力的指标之一,其考察企业流动资产立即变现能否偿还流动负债,通常维持在1:1较为正常。而闻泰科技2017-2019年的速动比率都不到1倍。流动比率、速动比率较低,这也一定程度说明,闻泰科技短期偿债风险较大(图14)。

此外,半导体市场的周期特征非常明显,具有强波动性。一旦行业需求下滑,也会造成后续的还款陷入不利境地。享受到并购的美妙,还只是甜蜜开始,闻泰科技后续道阻且长。

“闻天下系”能否成型?

市值从几十亿元一路攀升到1800亿元,闻泰科技给投资者带来了一场饕餮盛宴。但其华丽转身的故事,未来很难再复制。一是随着美国对中国半导体出口等限制,再出现安世半导体这样的并购机会非常困难。二是张学政的战略和野心,在这起并购中起着至关重要的作用。

2017-2018年,电子类上市公司的市场环境并不算好,闻泰科技自身的ODM业务正处于瓶颈,没有十分充裕的资金。但张学政敢于逆势而上,在自有启动资金只有17亿元的情况下(支付于竞拍后第一期款项),加杠杆撬动379亿元的安世半导体。为了多方筹措资金,张学政本人也频繁质押上市公司股权,部分质押款用于借给公司收购安世半导体(闻天下向合肥闻泰提供借款6.45亿元)。截至目前,张学政持股已质押了6.5成(合计12420.48万股);其中,2018年质押频繁最高,一共8笔。

幸运的是,随着收购的逐步落实,2019年A股刮起了科技旋风,闻泰科技股价暴涨,客观上也为本次收购顺利进行奠定了基础。至于在市场周期启动之前就坚持瞄准芯片转型,这源自张学政的前瞻眼光和有备而来。

除了展讯,早期和小米同样有着密切合作的张学政,为何没有选择“追随”雷军,而是和陈大同走得更近?毕竟,继续做手机外的其他硬件(VR、笔记本等),或者以ODM模式给小米做其他消费电子产品代工,对闻泰科技而言最容易,也最安全。和闻泰一样的一线ODM厂商华勤、龙旗,都在试水可穿戴设备、智能机器人等新兴领域,尤其是龙旗,与小米合作开发智能硬件更是如鱼得水。

但张学政的野心显然不止于此。想要造就“闻天下系”的他,并不甘于做“小米系”的代工和合作商,而是直接切入半导体领域。回头来看,张学政坚持的转型逻辑或许更有眼光。

在小米自主研发澎湃系列手机SoC类集成式芯片遇阻后,雷军也密集投资了大量半导体企业。在已申报和已上市的科创板企业中,包括晶晨股份、乐鑫科技、方邦股份等半导体产业链公司在内,至少10家企业属小米直接或间接投资。

当然,对于消费电子领域智能终端的老业务,张学政并没有放弃,只是一直在升级。比如闻泰科技也做笔记本,但不是给小米代工,而是直接跟高通合作。2017年,闻泰科技在合肥设立人工智能研究院,承担人工智能终端产品的研发与设计工作。2018年,闻泰科技还研发推出了柔性折叠屏手机。

除了在产业转换赛道上,体现出敏锐的嗅觉,张学政的另一过人之处是对资本市场的驾驭。在安世的并购过程中,交易对手众多,且利益诉求不一,这对张学政和闻泰科技团队的协调和谈判能力提出了很高要求。而并购交易方案的设置,分步收购来缓解资金压力,上百亿借款的“腾挪”,都体现了张学政的资本运作能力。

表10:闻泰科技2015-2019年的业绩指标(单位:亿元)

表11:闻泰科技与韦尔股份商誉、资产负债率对比(单位:亿元)

图14:闻泰科技2017-2019年偿债比率

張学政自己也曾说过“收购安世集团,开始时很多人也认为我们做不到”,但他认为,“人生就是一个接一个的马拉松,当你坚持下来,那些看起来不可能的事情也就完成了”。

在收购安世半导体前的2018年,张学政间接持有闻泰科技29.9%的股权。而经过三次股票增发后,2020年7月,闻泰科技的总股本从收购前的6.37亿股上升到12.45亿股,张学政对闻泰的持股稀释到了15.34%,但依然掌握控股权,股权稀释不到一半,闻泰估值则获得了50倍的增长。