金融:最险创业赛道

鲍有斌

无论是知名PE还是腾讯、阿里,曾经对风口行业遍地撒网,一两例成功或可以赢下整个赛道,但金融科技赛道却是例外。这条堪称近年最险创业赛道,野蛮生长的短暂风光之后,众多种子选手股价暴跌,机构难退出,散户被套牢。

互联网老兵周鸿祎和唐越涉足的项目,投资者难掩失落。多家A股公司投资趣店,结局迥异。新湖中宝重仓51信用卡,血亏九成。腾讯投资大杀四方,下注并非都有斩获。红杉资本出手更多,结果有喜有忧。

新财富对350多家金融科技创业公司背后的投资机构、超过80家上市公司进行分析,发现了更多秘密……

2020年5月31日,专注于汽车抵押借贷服务的微贷网(WEI.N)公告称,基于国家政策及行业趋势原因,将于 6月30日前退出网贷行业,不再经营网贷信息中介业务。

微貸网于2011年7月上线运营,2018年11月15日登陆纽交所,股价最高达到13.63美元/股。截至2020年6月2日,其股价仅为1.65美元/股,总市值1.16亿美元。

从野蛮生长到黯然退出,微贷网的经历,正是国内互联网金融创业领域整体困局的投射。

近年国内创业“风口”不断,贴上“金融科技”标签的互联网金融,也曾火爆一时,带起一波金融创业潮。仅仅在2017-2018年,就有15家与金融相关的民营企业登陆美国资本市场,而2016年之前,上市的同类企业累计不到10家。

然而,悲喜轮回很快到来。经过2018、2019年严监管洗礼,这些公司的股价和上市时相比腰斩者比比皆是,跌幅超过90%也不在少数。2017、2018年在美上市的15家公司中,有14家股价腰斩及以上。

截至2020年4月12日,美国等境外市场上市的35家金融类中概股,破发的共26家,比例高达76%;上市后股价平均跌幅36%;跌幅在50%以上共21家,占比接近2/3。平均每3家公司就有两家股价腰斩,比例高得吓人(表1)。

最终股价上涨的金融公司,只有8家。其中,诺亚财富(NOAH.N)成功翻倍,涨幅为113%。巧合的是,诺亚财富和涨幅49.42%的泛华金控(HANH.O),上市时间都比较早,分别是2007年和2010年上市。

在港交所上市的内资民营金融公司,生存状况也不乐观。35家公司中,只有9家股价较上市时上涨,股价腰斩者高达22家。其中,19家股价低于1港元,沦为“仙股”,占比近90%;仅易鑫集团、众安在线、汇付天下股价高于1港元(表2)。

22家港交所内资金融股,加上21家金融中概股,43家公司股价腰斩,机构投资者被套牢的不在少数。

产业资本、金融资本均折戟金融科技

金融机构一向资金门槛高,监管严格,因此,金融领域的创业一直并不活跃,直到有着较低门槛的互联网金融概念推出,迅速吸引大量企业和投资机构涌入。

表1:金融类中概股破发情况

表2:港股市场内资金融股破发情况

伴随2007年中国第一家P2P网络借贷平台拍拍贷成立,2011年平安陆金所成立以及央行向27家企业发放第三方支付牌照,互联网金融快速成长,2013年被称为“互联网金融元年”。2017年,以拍拍贷为代表的企业登陆美股,造就一波金融科技造富神话。

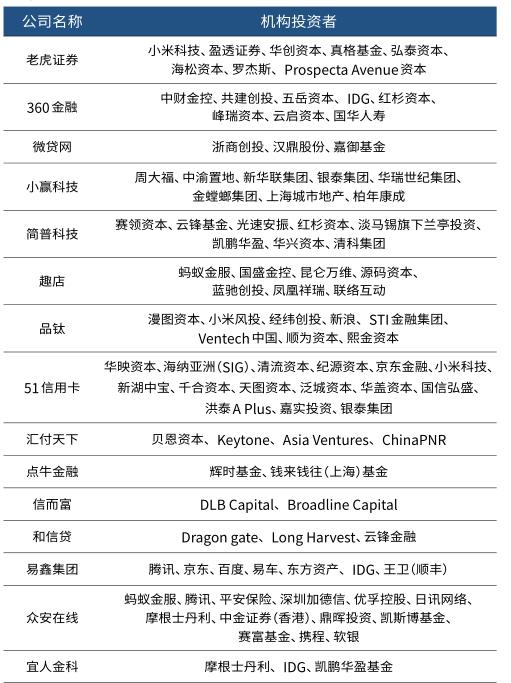

表3:部分金融股背后的投资机构

表4:部分机构投资金融公司情况

此时金融科技股的投资者,几乎涵盖活跃在国内的主要VC、PE机构,既有IDG、红杉资本、经纬创投、高瓴资本等老牌金融资本,它们扎根中国,熟悉玩法;也有腾讯、蚂蚁金服、百度、小米、京东、新浪等众多产业资本,它们更精通互联网产品和商业模式。

金融资本和产业资本都选择头部企业下注。

腾讯、红杉、经纬、蚂蚁金服、小米等机构并不只押宝一家,往往全面出击、多轮投资(表3)。一家公司被多家大牌机构看中,也不罕见。以早期投资为主的IDG,在金融行业已经投资不下47家,领先同行。

蚂蚁金服、云锋基金投资时也不手软,融360、开始众筹、众安在线、趣店、和信贷、简普科技都曾经是“猎物”。

清科集团评选出的2018“中国互联网领域投资机构30强”,是投资互金公司的主力部队。新财富根据股融易网站、投资界网站的投资案例数据统计发现,至2020年4月20日,30强共投资金融公司350家,投资10家以上的共有9家机构,IDG、红杉资本、经纬中国、真格基金、险峰长青各自投资30家以上(表4)。

腾讯产业共赢基金&投资并购部,共参与3家投资,包括Nav的B+轮融资1300万美元,高盛领投,腾讯、宜信等跟投;Paystack种子轮融资130万美元,腾讯等参与投资;空中云汇A轮融资1300万美元,红杉资本、腾讯、万事达卡参与投资。

腾讯系投资部门众多,众安在线、富途证券外,陆金所也有腾讯系身影。2016年1月,中银集团、国泰君安(香港)、民生商银、腾讯等投资陆金所,总金额共12.16亿美元。

高瓴资本在金融赛道上也小试身手,受其青睐的是有利网、弥财金融、高腾恒远、新心金融。

未能从瑞幸咖啡(LK.O)IPO后及时退出的愉悦资本,从A轮到C轮投资了东南亚新零售、新金融平台BLUE Mobile,其中C轮蚂蚁金服领投,愉悦资本跟投。

机构四处出击,结果却并非全面开花。如今金融股价格腰斩,众多机构更损失惨痛。即便同一项目,机构也因入局早晚,收益差距很大,比如众安在线。

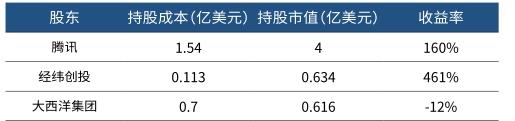

三马(马云、马化腾、马明哲)加持的众安在线,2013年成立,注册资本10亿元,创始股东蚂蚁金服、腾讯和平安保险,分别以1.99亿元、1.5亿元、1.5亿元实缴资金,取得19.9%、15%、15%股权。

2015年6月众安在线A轮融资,每股价格24元,募资大约57.75亿元,摩根士丹利、中金证券(香港)、鼎晖投资、凯斯博、赛富等分别投资7.38、7.5、14.88、14.69、13.3亿元,持股比例为2.48%、2.52%、5%、4.931%、4.47%。

不差钱的众安在线上市前仅安排这轮融资,2017年9月登陆港交所,发行价为59.7港元/股。解禁不久,老股东开始减持。2018年11月1日,赛富以平均价26.05港元/股减持662.7万股,套现约1.7亿港元。中金香港紧随其后减持;摩根士丹利、鼎晖抛售更快,至2018年底已不在十大股东之列。

凯斯博坚守时间较长,2019年下半年减少大约1760万股,在此期间,众安在线股价几乎处于腰斩状态,最低时为16.56港元/股,按照持股成本24元人民币/股(超过26港元),凯斯博卖出股票就是割肉。

凯斯博大多数股权未出售,持股已5年,众安在线股价腰斩,使得凯斯博这部分投资处于亏损状态。2018年11月后,众安在线股价长期处在腰斩线以下,A轮投资者中金香港基本也没有赚头。

蚂蚁金服、腾讯、平安、加德信投资、优孚控股、日讯网络六大内资股东,至2019年底,未出售一股。因持股成本极低,即便众安在线股价腰斩,这六大股东收益率依然高达2381%(表5)。

易鑫和富途,腾讯都投三轮,结局大不同

互联网创业者在找投资时,通常会遭到投资人“腾讯来了,你怎么办”的灵魂拷问。在投资圈,也有“腾讯轮”之说。腾讯所投企业,不仅得到现金,更重要的是得到腾讯旗下产品流量加持。

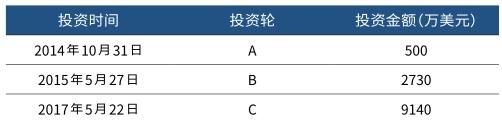

互联网金融,腾讯自然不会错过。其出手并非只在Pre-IPO轮,比如易鑫集团和富途证券,腾讯前后投了三轮,收益也大不一样。腾讯前员工李华创立的富途证券,互联网券商第一股,上市前接受三轮投资,腾讯、经纬创投和红杉资本全程参与。

表5:众安在线内资股东的投资收益情况

表6:腾讯投资富途过程

2014年10月,富途证券进行A轮融资,腾讯、经纬创投和红杉分别出资500万美元、200万美元和150万美元。2015年5月,富途再向三股东融资,腾讯出资2730万美元,经纬创投170万美元,红杉110万美元。

2017年5月,腾讯以9140万美元再次领投富途证券C轮融资,经纬创投跟投760万美元,红杉投500万美元。腾讯三轮投资总额为1.237亿美元(表6)。富途证券2019年3月上市,发行价12美元/ADS(每8股普通股为1份ADS),腾讯认购3000万美元份额,总持股成本为1.537亿美元,总持股比例提高至34.2%。

经纬总投资金额1130万美元,红杉总投资760万美元,分别持股4798万股、3148万股普通股,上市后持股比例为5.4%、3.5%。

和老虎证券股价早早腰斩不同,富途证券虽长时间持续破发,但股价在8美元价位得到支撑。

按照富途证券4月16日收盘时市值11.85亿美元测算,腾讯持股市值大约为4亿美元,和持股成本1.537亿美元相比,还有160%投资收益率。

富途证券股价坚挺,和股东结构稳定有关。上市时,富途证券引进基石投资者大西洋投资集团,投资总金额为7000万美元,持股比例为5.2%。至2019年底,富途CEO李华、第二大股东腾讯、经纬、大西洋集团,四大股东累计持股比例在90%左右,机构持股只有2.39%,在外流通股很少。

经纬创投持股成本1130万美元,上市后未出售股票,仍然是持股5%以上股东。按照4月17日富途市值测算,持股市值6340万美元,经纬创投浮盈461%。大西洋集团7000万美元入局,持股市值6160万美元,浮亏12%(表7)。

表7:富途老股东的投资收益情况

红杉更早入局诺亚财富,这一战算是完胜,据悉在红杉内部是成功案例。

2007年8月,成立不久的红杉中国在诺亚财富A轮融资时投入500万美元,持股25.5%。诺亚财富2010年10月上市时,红杉持有590万普通股(每1股普通股等于2份ADS),持股比例为21.2%,按照发行价12美元/ADS,市值大约为14160万美元,此时收益率达到34倍。

紅杉从2013年开始持续减持,至2020年2月7日,红杉还持有诺亚财富6.01%股权,按照4月22日诺亚财富市值16亿美元测算,所剩余股权市值大约9600万美元。

从红杉减持诺亚财富时的股价大致测算,此案例获得百倍以上乃至数百倍回报,应该无悬念。可供参照的是,诺亚财富天使投资人何伯权,2018年接受采访时提到,他从诺亚财富得到了“4000倍回报”。

360退与进,“私有化专家”护盘

在美上市的金融中概股中,有两家公司因大股东是互联网创业老兵,备受关注。

360金融控制人是周鸿祎,也是前奇虎360(QIHU. N)董事长。奇虎360私有化完成退市,并借壳江南嘉捷(601313)在A股上市,证券名称“三六零”,代码后变成“601360”。而周鸿祎最终也与老伙伴齐向东分道扬镳,周鸿祎继续掌舵三六零,齐向东接手奇安信,或志在科创板。

周鸿祎从中国雅虎离职后,曾经做过投资人,投资奇虎360,后成为董事长。而红杉也是奇虎360重要股东,奇虎360在纽交所上市时,红杉持股比例为8.5%。360金融独立分拆,红杉资本也是投资者之一。

周鸿祎曾在公开场合表示,不明白为何互联网企业都做金融,他只想守住安全领域产品这块阵地。不过就在2015年,其就低调进场,一年后成立360金融集团,2018年9月独立拆分。

360金融在拆分过程中,以极低成本将股份出让给私有化买方团,有消息称涉及约40%股权。360金融2018年12月完成IPO,周鸿祎持股14.4%,投票权76.3%,为控股股东,多为360私有化买方团构成的前七大股东持股比例为74.9%(表12)。

毕竟互联网金融也是流量生意,360金融背靠360产品矩阵5亿用户,吸引投资者入场。至2019年4月,360金融股价涨至高点24.45美元。2019年6月,三六零私有化买方团所持的360金融股权也到了解禁期。此时,无论是出于基金到期,还是向银行偿还利息的动机,买方团都有比较强的退出需求,360金融开始安排老股东退出。

和多数中概股一样,360金融在上市半年后实施增发。其2019年6月26日的增发中,Eoraptor、Perseus 、Monocerus、Capricornus、Unicorn Group 五大老股东均有减持,价格为每股10美元(每两股普通股等于1份ADS)。五大股东累计减持大约1425万股,套现1.425亿美元,其总持股从52.6%降低至47.5%。

五大老股东大都是360集团VIE拆除再搭建的镜像SPV,无法穿透到实际持有人,具体持股成本,没有更多细节公布。和三六零老股东锁定期至2020年2月底相比,360金融老股东退出时间得以提前。

市场对三六零私有化退市回A股、360金融却再次登陆美股感到奇怪。实际上,逻辑很简单。奇虎360以93亿美元私有化,回A股后市值一度超过4000亿元人民币,此时回归溢价显而易见。

但机构要完成套现历时较长,三六零A股完成借壳上市后还有两年锁定期。如果从私有化完成时的2016年7月开始计算,则前后已近4年时间,众多机构投资者需要有提前退出通道。而360金融上市,为参与360私有化买方团提前退出,做出了合适安排。

对周鸿祎来说,旗下两大资本平台,三六零在主战场A股的市值虽然曾高达4400亿元,但至今仅在1300亿元左右震荡,若持续不振,辛辛苦苦回归,难言大胜。

360金融在美股第二战场,股价腰斩,老股东部分退出,被套牢的投资者不止是小散户,还有著名机构,比如方源资本(Fountainvest)。

2019年11月27日,方源资本入局360金融,接下1152万份ADS老股,成为长期战略投资者。方源资本接盘,缓解了老股东在二级市场抛售压力,改善了360金融的股权结构。

成立于2007年的方源资本,唐葵担任董事长兼CEO。唐葵曾任淡马锡中国区总裁、高盛投资银行部董事总经理。方源资本LP包括主权基金、养老金、大型跨国企业及捐赠基金,比如加拿大国家退休基金、安大略教师退休基金和新加坡淡马锡控股等。方源资本迄今已设立三期美元基金和一期人民币基金,在中国市场已经投资50亿美元。

方源资本的投资风格是侧重于有巨大增长潜力的行业领先企业,着重于较大规模的交易,在消费零售、媒体和互联网、医疗健康和先进制造业等行业具有丰富的经验。因多次参与中概股私有化,方源资本也有“私有化专家”之称,其在美股私有化以及海外资本市场运作上,积累深厚。

方源资本曾经在2013年领投并完成分众传媒(FMCN.O)私有化;交易完成后,凯雷投资集团和方源资本分别持有分众传媒19.7%股权,仅次于公司董事长江南春(30.9%)。2017年方源资本参与完成智联招聘(ZPIN. N)私有化,历时3年的爱康国宾(KANG.O)私有化过程中,也有方源资本身影。方源资本投资的项目还包括科华生物、太平鸟、新浪以及美国百利得等,并参与了一些复杂的大型交易,比如2019年3月,方源资本联合安踏(02020. HK)、腾讯等完成收购始祖鸟母公司芬兰爱玛芬体育。

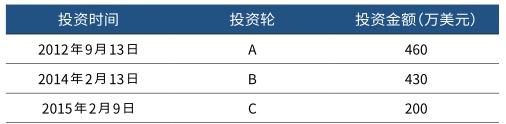

表10:红杉投资拍拍贷过程

新财富查阅新湖中宝2019年以来公告,未见减持51信用卡消息。51信用卡2019年10月“暴雷”时,股价跌至1.77港元,至2020年5月8日收盘价为0.54港元,市值6.44亿港元,折合人民币5.86亿元,则新湖中宝持股市值不到1.28亿元,和总成本13.5亿元相比,投资损失超过90%,这还不包括资金成本。

让市场颇感意外的是,作为持股比例极高的大股东,新湖中宝并未向51信用卡派出董监高。不派高管,不插手日常管理还可以理解,但是未派出董事、监事,这并不太符合常规,新湖中宝在投后管理中或有改善空间。

创新与合规,贪婪与恐惧

在新冠肺炎疫情之下,金融科技行业普遍受到冲击。网贷平台更是雪上加霜,借款人还款能力减弱,平台催收受限,转型遇阻,经营滞缓,企业前途未卜。

互金头部公司股价今年再腰斩者达10家以上(表19)。其中暴雷的金融股,无论是出借资金,还是股票投资,投资人血本无归者众多。信而富因央视“315晚会”曝光“714高炮贷款”,后艰难转型,即便并股,4月底股价仍持续在1美元左右徘徊。

当红利散去,无论是创业还是投资,都进入深水区。但互联网金融这条赛道,众多种子选手倒地,在其他行业并不多见。暴雷或股价腰斩,是行业整体困局的投射,而地雷更早时就已埋下。如果说,诸如共享经济、教育等领域的公司暴雷,问题主要在于资本催熟模式导致泡沫,那么,互金企业的大面积坍塌,除了贪图短期赚快钱而扭曲的商业模式之外,还另有致命之处。

表18:51信用卡主要股东

表19:今年部分股价腰斩的互金股

金融属于国民经济命脉行业,其稳定关系经济与民生。早期野蛮生长的互联网金融,却不乏自融、非法吸储、庞氏骗局、违规宣传等种种问题,伴随众多平台快速发展的,是风险不断聚集,跑路或资金断裂者不断增加。2015年起,监管跟上行业发展步伐,合规成为行业主基调后,风险平台逐步出清,诸多边缘行走的高利润上市公司也被打回原形。

这一散场的资本盛宴中,从打擦边球或界外球的创业者,到押下重注却浮亏告终的一级市场投资者,或许都值得反思,如何在贪婪与恐惧、创新与合规之间谨守风险边界。

穿越迷雾,金融科技领域的创业仍值得期待,尤其是有大数据、区块链、AI等技术实力支撑,能为用户、金融机构和监管机构带来效率提升的企业,面临一个全新的世界。