财务弹性对企业资本结构稳定性的影响①

武汉学院 杨捷

1 财务弹性与资本结构的相关概念

1.1 财务弹性相关概念

财务弹性,可将其视为企业在资金筹集方面所具有的能力,方便在后续发展过程中能够实现对突发事件的应对,且能够较好地抓住投资机遇。具体而言,体现在以下方面,其一,若存在不良冲击,此时,财务弹性能够起到较好的缓冲效果,降低其对企业的影响。其二,借助于财务弹性,还能帮助企业筹集到所需资金。其三,能够使企业在发展中更好地抓住机遇,对发展前景较好的项目进行投资,进而提升资产价值。在金融危机阶段,凭借财务弹性所拥有的优势,能更好地帮助企业渡过难关,充分适应外界环境,进而获得更高价值。

1.2 资本结构相关概念

资本结构,表示企业在经营过程中,企业内部各项资金所对应的价值、占比情况,又能够将其视为是筹资组合的结果。可将其分为广义与狭义两种。从广义层面来看,表示的是债务与权益、短期与长期资本结构,以及上述资本结构所占比率。从狭义层面来看,专指长期资本,也就是长期资本所对应的结构情况。

2 理论分析与研究假设

从理论上分析,可将财务弹性视为企业在发展过程中为能够更好地适应周边环境,把握投资机遇而产生的一种能力。也就是说,对于内部闲置资金的使用效率、对于后续经营过程中可能存在的一些突发事件进行判定,把握投资机会,进而及时对企业经营发展进行调整,以获得更高效益。

从现金指标来看,公司的现金流与资本结构优化呈显著正相关关系。从财务杠杆指标来看,公司负债结构与资本结构呈显著正相关关系 。从融资成本指标来看,公司财务弹性能够通过降低融资成本增强公司资本结构的稳定性 。综合以上理论分析和相关研究,提出以下假设:

H1:财务弹性与企业资本结构稳定性之间有着显著正相关关系。

3 研究设计

3.1 样本选择及数据来源

在本文研究中,所选择的研究对象为2016—2018年间的上市企业,剔除了房地产、金融类以及经营数据异常的企业,最终所确定出来的样本数量为1100个。在研究过程中,所使用的财务数据,均是从CSMAR数据库查找获得,对于数据的分析与处理采用的是SPSS19.0软件。

3.2 变量定义及模型构建

(1)因变量。本文借鉴马娜(2017)在研究中采用的衡量方法,将企业资本结构稳定性定义为总资产与总负债的差值与总资产账面价值的比值。比值越高,表明企业在经营发展中,其资本结构更加稳定,如式(1)所示。

(2)自变量。本文借鉴曹红霞(2017)在研究中采用的衡量方法,即单指标度量法进行财务弹性的衡量。通过行业平均债务率与公司实际债务率之间的差值来表示公司的财务弹性大小。差值越高,意味着财务弹性所对应的数值越大,如式(2)所示。

(3)控制变量。对国内外在此方面的资料进行分析后,在本文研究中,将控制变量确定为资金周转率、产权性质与企业成长性。在分析过程中,还采用了两个虚拟变量,即行业和年度,具体如表1所示。

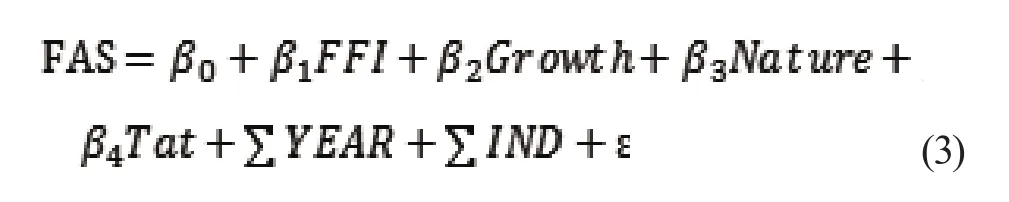

(4)模型构建。根据前述变量定义及变量间的关系,建立模型如式(3)所示。

4 实证分析

4.1 描述性统计

本文首先对样本企业的数据进行汇总整理,并运用基本统计学方法进行处理,所获得的结果如表2所示。通过分析可知,公司资本结构稳定性(FAS)平均数为0.559,也就是说,本文研究中所选择的样本企业,所对应的资本结构较优。对于财务反弹而言,处于-5.795~5.784之间,由此可见,在财务反弹方面,这些企业之间所对应的差异较大。求平均值可得6.25762E-16,整体而言,这些企业在此方面所对应的水平较低。对于企业成长性而言,处于2.7625~86.1521之间,差距较为显著。该指标所对应的平均值为35.170,由此可知,这些企业在成长性方面拥有较高水平。公司产权性质(Nature)平均数为0.436,即研究对象中民营企业占比在40%左右。资产周转率(Tat)最大值为0.744,最小值为0.536,说明样本公司之间的销售收入存在的差异不是特别大,从平均数为0.631来看,样本公司整体销售收入处于较低水平。

4.2 相关性分析

在研究过程中,采用了SPSS19.0软件检验变量间的Pearson相关性,研究结果如表3所示。通过Pearson相关性的分析结果可知,财务弹性(FFI)与公司资本结构稳定性(FAS)在5%水平上显著正相关。由此可见,当财务弹性水平增加以后,企业内部所对应的资本结构稳定性也会提升,即假设成立。公司资本结构稳定性(FAS)分别和企业成长性(Growth)、资产周转率(Tat)在1%的水平上显著正相关。公司产权性质(Nature)在1%水平上与公司资本结构稳定性(FAS)显著负相关。

根据模型式(3)对上述研究结果进行回归分析,最终的回归结果如表4所示。其中,R2=0.024。财务弹性(FFI)与公司资本结构稳定性(FAS)回归系数=0.103,在1%水平上显著正相关,说明假设1得到了证实。公司财务弹性的大小程度与公司资本结构稳定性的强弱程度会发生同向变化,说明提高公司财务弹性有助于提高公司资本结构的稳定程度。

从控制变量来看,企业成长性(Growth)和资产周转率(Tat)分别在1%和5%水平上与公司资本结构稳定性(FAS)显著正相关,公司产权性质(Nature)在5%水平上与公司资本结构稳定性(FAS)显著负相关。说明控制变量中企业成长(Growth)和资产周转率(Tat)的增长会对因变量企业资本结构稳定性有促进作用;相反的是,公司产权性质(Nature)的值越大,会对企业资本结构稳定性有抑制作用,由此可推测,国有企业的资本结构稳定性相对于民营企业来说较为不稳定。

表1 变量名称及定义说明

5 结语

在本文研究中,以2016—2018年之间上市的企业为研究对象进行分析,确定资本结构与财务弹性间的关系,最终所获得的研究结论为:公司财务弹性的大小程度与公司资本结构稳定性的强弱程度会发生同向变化,提高公司财务弹性水平有助于提高公司资本结构的稳定程度。企业成长性和资产周转率分别与公司资本结构稳定性显著正相关,公司产权性质与公司资本结构稳定性显著负相关。说明企业成长和资产周转率的增长会对因变量企业资本结构稳定性有促进作用;相反,公司产权性质的变化会对企业资本结构稳定性有抑制作用。

表2 描述性统计分析

表3 相关性分析

表4 财务弹性与公司资本结构回归分析