基于不确定性理论的企业金融效益与社会经济的关系建模分析*

王西涛 邵 娟

(1.安徽工商职业学院旅游管理系, 安徽合肥 230031;2.安徽中澳科技职业学院管理系, 安徽合肥 230041)

随着金融资产种类的不断增多,企业的融资门槛越来越低,与此同时,企业的金融风险越来越大。在融资结构环境下,需要对企业的融资水平和金融效益进行量化评估,结合企业金融效益的评估模型进行社会经济关系建模[1]。通过分析企业金融效益与社会经济的关系,结合企业的金融组成结构和金融资产分布,采用静态不确定性理论分析企业金融效益与社会经济的关系,在静态权衡理论和融资优序理论控制下,进行企业的债务融资水平评价,在融资约束下分析企业的金融结构调整对社会经济关系的影响,建立企业金融效益与社会经济的关系模型,可以在提高企业的融资效益的同时,促进社会经济的增长[2]。对此,本文提出一种基于不确定性理论的企业金融效益与社会经济的关系建模方法,以企业的投资量、金融融资额度、盈利能力、资产负债率等参数作为解释变量和控制变量,采用回归残差分析方法构建企业金融效益与社会经济的关系分布模型,结合面板数据统计分析结果进行目标财务的杠杆预测,结合经济模型的优化建模,实现对企业金融效益与社会经济的关系建模分析,并通过实证检验进行数据分析测试。

一、控制变量分析和研究对象

1.样本选取与数据来源

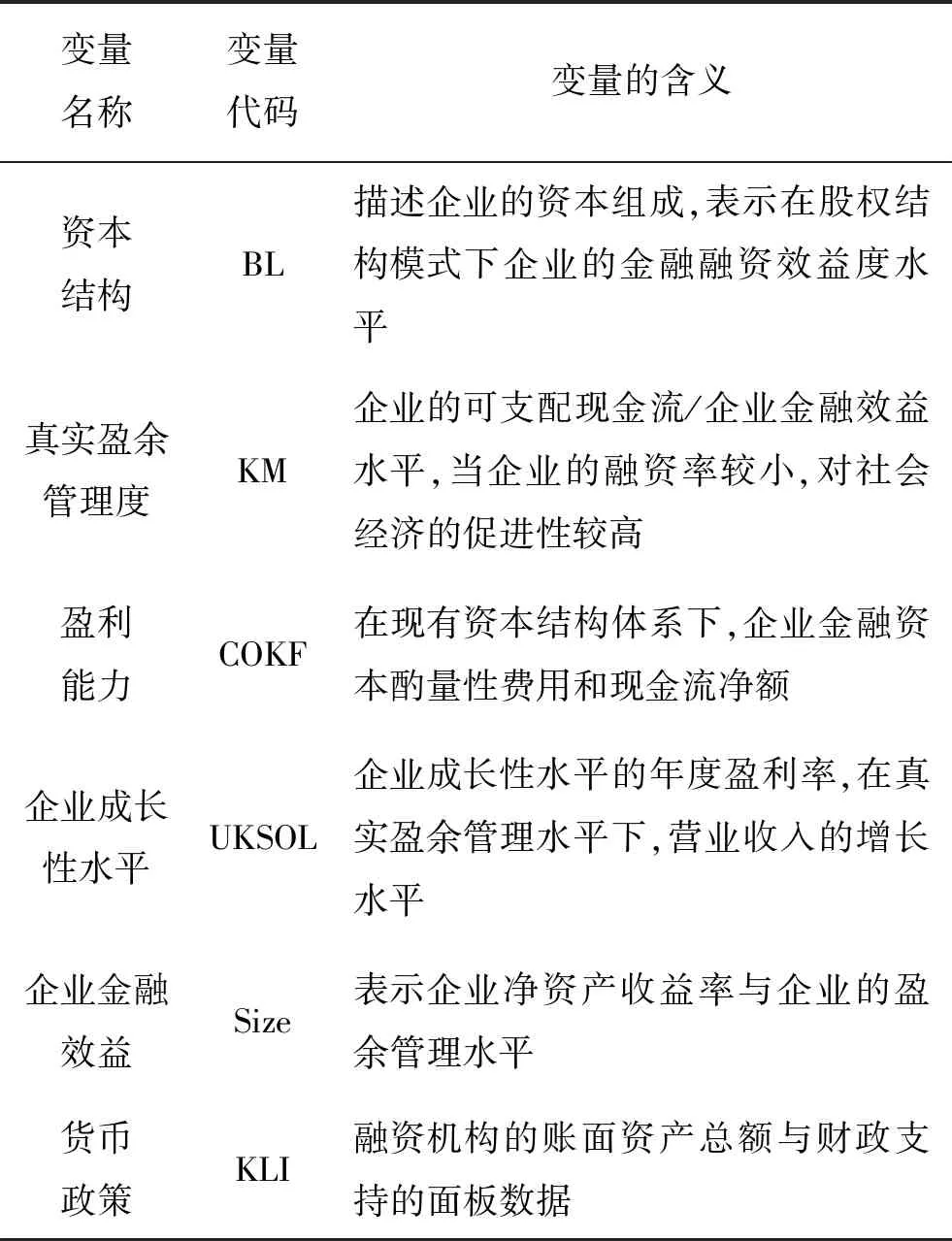

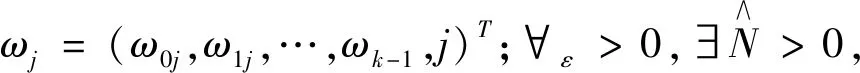

本文研究企业金融效益与社会经济的关系建模方法,首先分析样本数据并进行企业金融效益与社会经济的关系的数据统计分析[3],结合描述性统计分析方法,进行企业金融效益控制的样本特征提取,结合特征提取结果进行企业金融效益的模板数据匹配;采用企业金融效益与社会经济的相关性检验方法,构建约束变量分析模型,实现企业金融效益与社会经济的关系建模;研究的企业金融效益与社会经济关系模型的数据统计时间段为2006—2018年,经济数据分析来自150家左右各类企业,企业主要涉及汽车、通信、微电子、生物科技等各个方面;采用统计学建模方法,分析企业的金融效益与社会关系,采用单变量统计分析方法,进行控制变量和解释变量分析,得到变量分布见表1。

表1 变量分布及定义

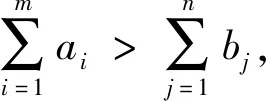

以企业的投资量、金融融资额度、盈利能力、资产负债率等参数作为解释变量和控制变量[4],采用回归残差分析方法构建企业金融效益评估,得到使用概率:

(1)

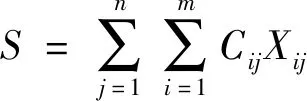

其中i=lacl,tetR,cl;j=cl,lacl,tetR,采用实证检验和协整回归分析方法,得到企业金融效益模型中的mi和pi分别表示项目中标价和利润,β>0表示社会经济的促进度水平,在衰减率与企业的金融效益预算满足收敛性条件的基础上,分析企业多重共线性衰变率之比,n是企业金融效益的交叉均衡模型:

(2)

采用企业金融效益评估方法,进行各变量和因变量分析,构建协方差检验方法,得到:

A=diag{1,1,1},C=diag{β,β,β},D=diag{β,β,β}

(3)

(4)

采用回归残差分析方法构建企业金融效益与社会经济的关系分布模型,结合面板数据统计分析结果进行目标财务的杠杆预测[5]。

2. 企业金融效益评估预测

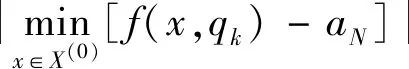

分析企业的剩余负债能力,采用股权制衡方法进行企业金融效益评估,采用不确定性理论,构造企业金融效益与社会经济的关系建模的统计分析模型,采用可靠度分析方法,得到协整检验分析的数学表达如下:

(5)

(6)

(7)

二、企业金融效益与社会经济的关系建模优化

分析企业的剩余负债能力,采用股权制衡方法进行企业金融效益评估,构建财务弹性分析模型,本文提出一种基于不确定性理论的企业金融效益与社会经济的关系建模方法,结合相关性分析和因子分析方法,得到企业金融效益关系属性与企业金融效益的内源控制属性特征量满足:

(8)

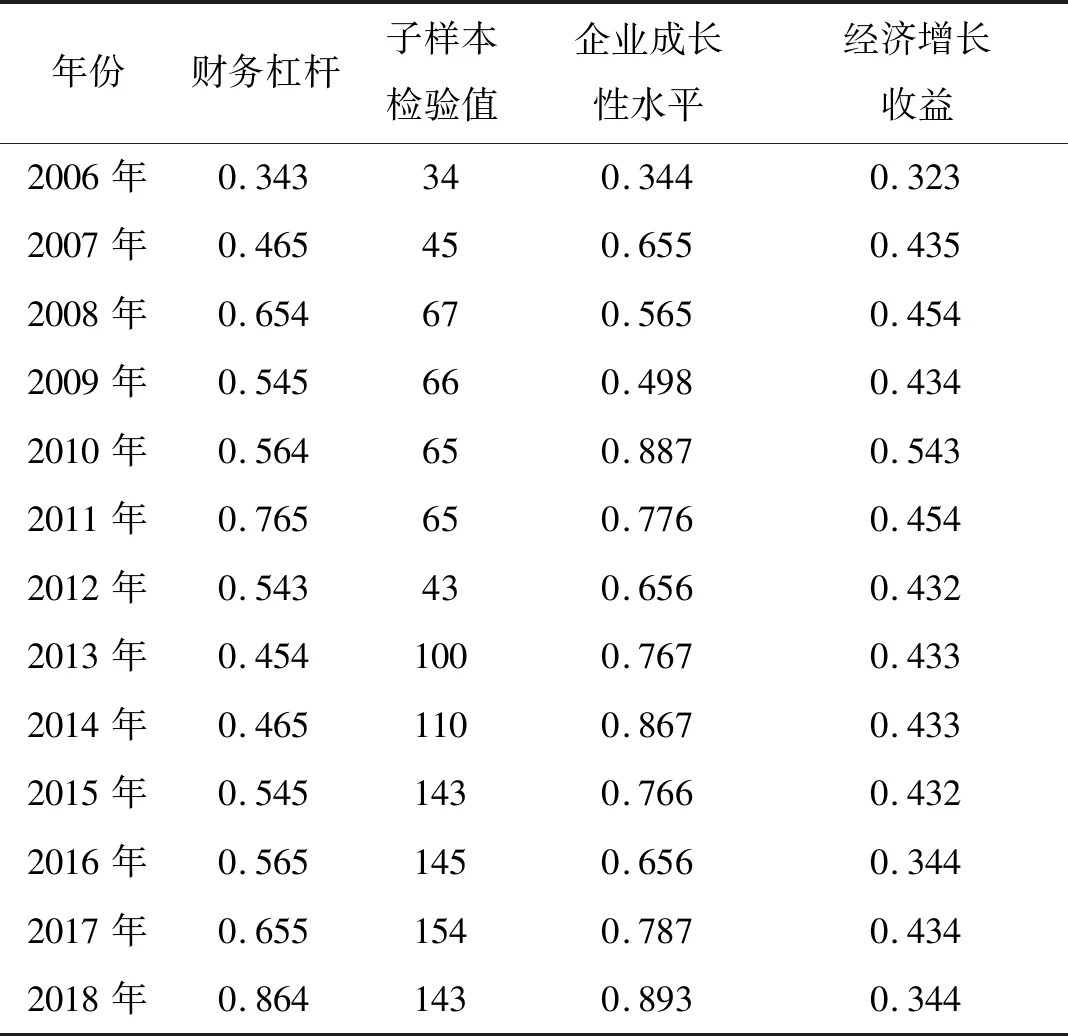

有∀ε>0,∃N1>0,当N>N1时,判断社会经济效益增长与企业创新绩效的关系,引入多重共线性问题,采用不确定性理论分析方法,得到确定变量和协整变量的关系为:

(9)

在面板协整检验下,通过分析社会经济发展的可支配水平,结合组内统计量检测方法,实现协整检验和误差分析,在个体层面和组织层面的随机效果的作用下,约束条件为:

(10)

构建财务弹性分析模型,采用不确定性理论实现企业金融效益与社会经济的关系建模,其数学模型表示如下:

minF(x)=[f1(x),f2(x),…,fm(x)]T

s.t.gi≤0,i=1,2,…,q

hj=0,j=1,2,…,p

(11)

企业金融效益增长的评估值为:

(12)

在创新驱动发展下,采用组间统计性检测方法,分析各变量的自相关关系,在双边贸易下,得到企业金融效益增长的跨层面量化分析模型为:

ΔE=-

(13)

如果C0(x*)=0,通过最小二乘法进行参数自镇定性调节[8],分析小样本情况下的社会经济融合发展的预测结果为:

Y(P,Q,β)=Y[red(P,Q,β),Q,β]

(14)

在过度融资下,企业金融发展的模糊预测结果表示为:

(15)

在投资不足的显著性水平度上,得到企业金融发展与社会经济关系评估的统计特征量为:

=Q-.Rtt+(R*t.R*t) t=I

(16)

综上分析,实现基于不确定性理论的企业金融效益与社会经济的关系建模。

三、实证分析

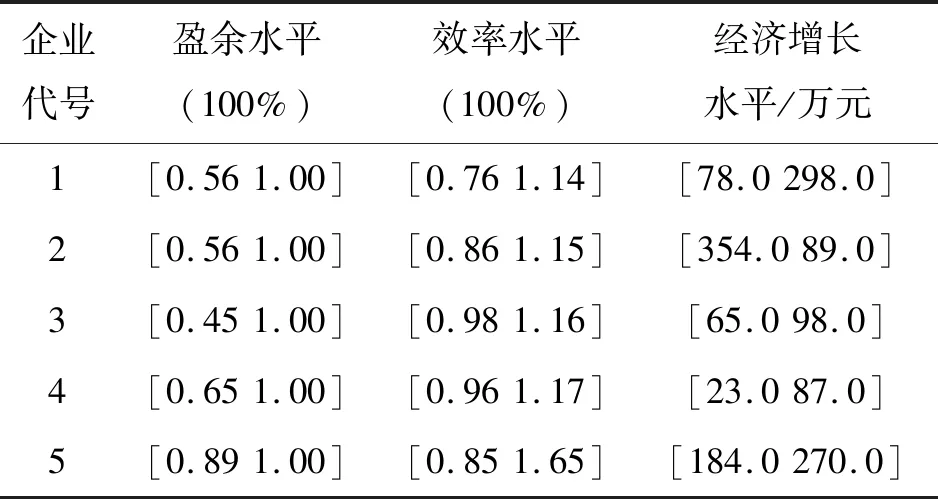

为了验证本文模型的性能,进行实证分析,采用SPSS 19.0统计分析软件,结合面板数据进行检验分析,得到面板数据的检验结果见表2。

表2 面板数据检验结果

根据表2 的面板数据检验结果,采用盈余管理方法分析企业金融效益与社会经济的关系,在不同的有效样本中分析金融效益对社会经济的促进性作用,得到检验分析结果见表3。

表3 全样本检验分析结果

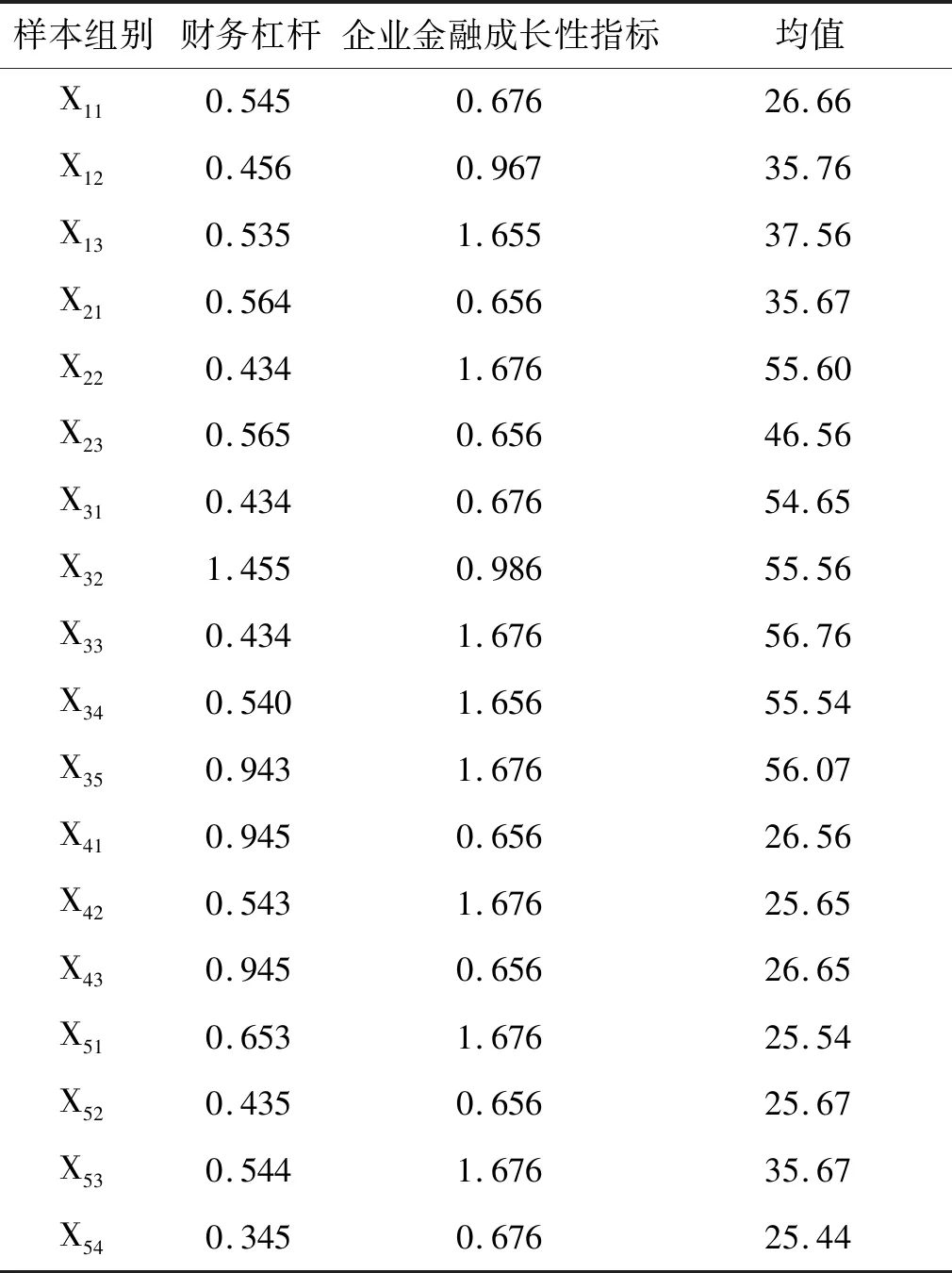

以表3的全样本检验分析结果为输入,测试企业从2006—2018年间的财务杠杆与企业成长性水平,分析社会经济增长收益,得到结果见表4。

表4 描述性统计分析结果

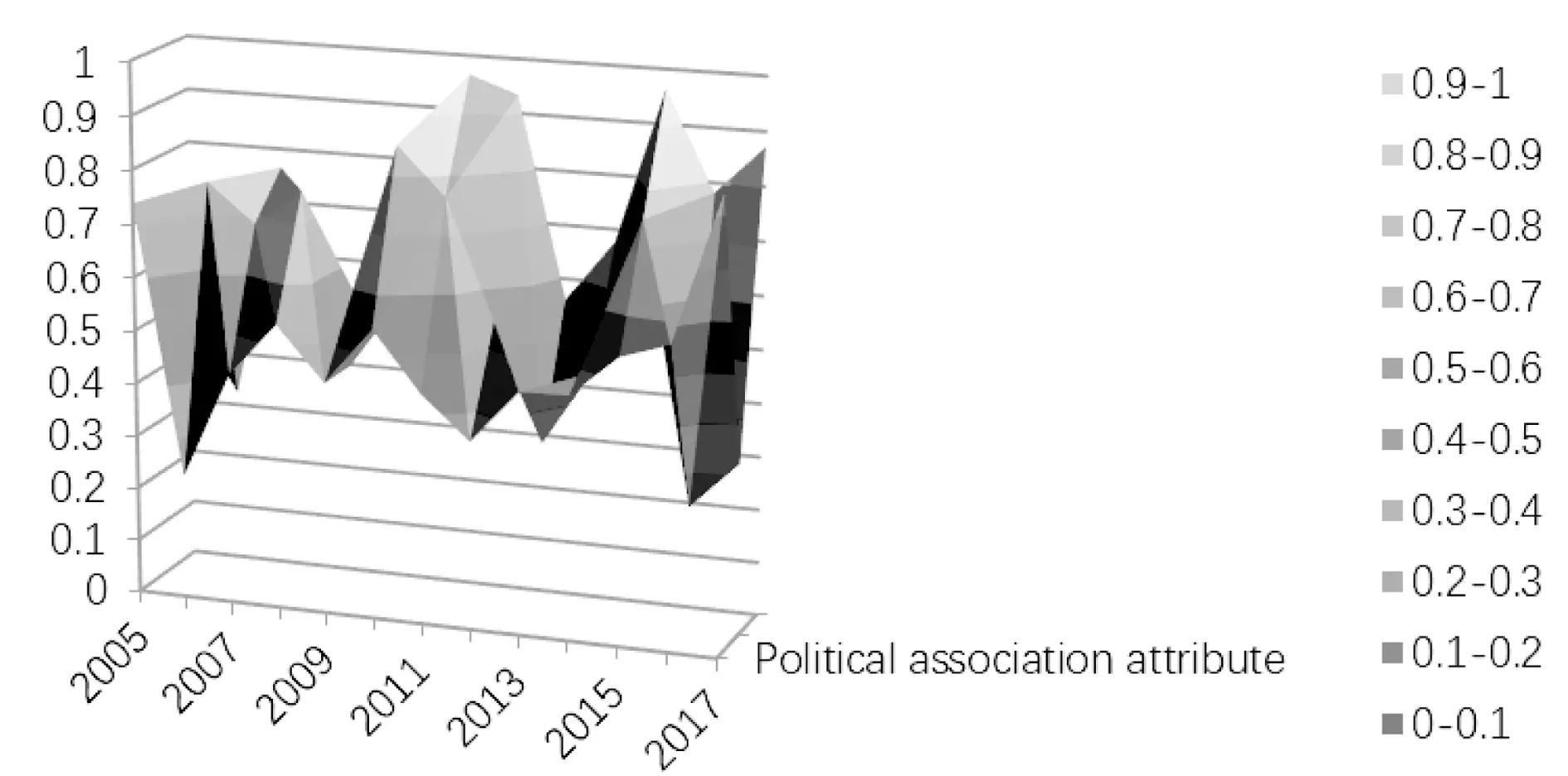

根据上述描述性统计分析结果,采用不确定性理论,分析全样本下的企业金融效益与社会经济的关系,如图1所示,回归检验分析结果如图2所示。

图1 全样本下的企业金融效益与社会经济的关系

图2 回归分析结果

分析上述实证结果得知,通过企业金融效益与社会经济的关系量化评估,企业的融资非效益投资检验显著度水平较高,在提高企业的金融效益和投资效率方面具有很好的指导意义。

四、结语

本文研究企业的金融效益和社会经济发展关系问题,提出一种基于不确定性理论的企业金融效益与社会经济的关系建模方法,以企业的投资量、金融融资额度、盈利能力、资产负债率等参数作为解释变量和控制变量,采用回归残差分析方法构建企业金融效益与社会经济的关系分布模型,结合面板数据统计分析结果进行目标财务的杠杆预测,分析企业的剩余负债能力,采用股权制衡方法进行企业金融效益评估,构建财务弹性分析模型,采用不确定性理论实现企业金融效益与社会经济的关系建模。实证分析结果表明,通过企业金融效益与社会经济的关系量化评估,企业的融资非效益投资检验显著度水平较高,在提高企业的金融效益和投资效率方面具有很好的指导意义。