贸易冲突对中国出口美国集装箱影响的区域性差异

包甜甜, 余 慧, 杨忠振

(宁波大学 海运学院,浙江 宁波 315211)

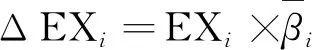

2018年,美国采取单边主义措施发起对中贸易战,先后对中国出口美国的价值2 500 亿美元的商品加征关税。2018年7月6日,美国首次公布对340 亿美元的中国商品加征25%的关税;8月23日,继续对160 亿美元的中国商品加征25%的关税;9月24日,再次对2 000 亿美元的中国商品加征10%的关税。[1]2019年,中美贸易冲突再次升级。2019年5月10日,美国把上述第3批2 000 亿美元的中国商品加征的关税从10%提高至25%。作为当前世界前两大经济体,中美之间的经贸关系密切,2017年中国对美国出口额为4 383 亿美元,占中国出口总额的19%。加征关税会提高中国产品在美国市场上的销售价格,降低中国产品的竞争力,导致中国对美国的贸易量减少,进而间接影响中国对美国贸易的运输市场。[2]航运是国际货物运输的主要承载者,中美贸易量减少会打破中美航线运力的供需平衡。由于集装箱运输在中美航线上占主导地位,因此有必要研究中美贸易冲突对中美贸易集装箱运量的影响。我国地域辽阔,各地在地理区位和资源禀赋上有着各自的特征,在对外贸易方面也不尽相同,对美国出口的贸易额和商品结构有明显差异(见图1)。这些差异使得中美贸易冲突对我国不同地区出口美国集装箱运量的影响各不相同。

图1 中国不同地区的对美国出口情况

目前已有研究主要从两方面分析中美贸易冲突的影响。

1.中美贸易冲突对宏观经济的影响。例如:周政宁等[3]采用动态全球贸易分析项目(Global Trade Aralysis Project,GTAP)模型,分析中美贸易冲突对两国和世界经济的短期和长期影响,结果表明,不论是短期还是长期,中美贸易摩擦对中国经济增速、出口和进口的影响均大于美国受到的影响;于红[4]研究商品出口金额增速与价格增速之间的关系,指出加征关税后机械和运输设备、机电和音响设备等价格弹性大的商品对美国出口的增速会出现较大波动;潘家栋等[5]基于经济政策不确定性指数构建中国出口贸易模型,认为贸易冲突会增加政策的不确定性,影响中国的出口贸易和经济发展;陶为群[6]根据消费品主导出口的社会再生产机理,阐明贸易冲突会降低中国的对外贸易和经济增长率。

2.中美贸易冲突对具体行业的影响。例如:陈勇等[7]梳理了中美贸易冲突涉及的主要林产品,指出贸易冲突对中国人造板、木家具等优势林产品的出口冲击较大,对中低级技术水平的从业人员影响较大;林涛[8]以纺织业为对象,分析近10 a中美纺织服装贸易的历史,发现加征关税后中国纺织原料、纱线和面料的对美国出口会受到较大影响;孙瀚冰等[9]分析中美贸易商品结构和海运现状,测算加征关税后中国直接损失的对美国出口集装箱量和中国主要港口受到的冲击程度;童孟达[10]根据中美贸易冲突特点分析港航业受到的冲击,认为加征关税使中国对美国出口的影响大于进口,对集装箱运输的影响大于散货运输,对船舶企业的影响大于港口。

综上所述,不论是从宏观经济层面看,还是从具体行业来看,中美贸易冲突必将对中美贸易产生负面影响,进而导致中国对美国的出口集装箱运量减少,但计量贸易冲突对中国出口美国集装箱运量的影响和区域性差异研究仍有待深入。当前有关贸易冲突对中美两国经贸的影响研究[5-9]主要是从整体的角度进行分析,文献[3]、文献[4]和文献[10]引入价格弹性等方法分析加征关税对中国不同产业对美贸易的影响,但由于美国对不同类别的商品采取不同的征税策略,有必要区分商品类别,结合其价格弹性和美国的征税方案,研究计算贸易冲突对中国对美国贸易量的影响。虽然有学者[9-10]已分析贸易冲突对航运业的冲击,初步测算中国对美国贸易集装箱运输受到的影响,但未能量化出中国出口美国集装箱的减少幅度,这需要综合考虑不同类别商品的价格弹性、美国征税方案和适箱率等多方面因素。本文基于价格决定市场供需关系的经济学假设,构建价格弹性模型,分析加征关税对不同类别商品供需关系的敏感性,研究中国对美国出口贸易量受到的影响。同时,基于适箱率和中国不同地区产业结构的差异,研究贸易冲突对中国对美国贸易集装箱运量的影响,明确我国集装箱运输业受到的影响程度及其区域性差异,为提出具有针对性且切实有效的应对策略奠定理论基础。

1 基于价格弹性的中国对美国出口变化分析

1.1 基于商品类别的出口价格弹性估计

加征关税会使商品在终端市场的价格上升,减少商品的市场需求。不同类别商品有不同的价格弹性,价格变动导致的需求变动程度不同。因此,贸易冲突对中国出口美国的不同类型商品的影响不同。先估计不同类别商品的出口价格弹性,构建不同类别商品出口额与价格变化之间的函数关系。由于中国出口美国的商品不能完全被美国生产的商品所替代,因此借鉴GOLDSTEIN等[11]的研究,基于不完全替代理论建立一国对另一国的出口额模型为

ln EXi,t=ai+bilnEi,t+ciln FGDPt+

diln EXi,t-1+εi

(1)

式(1)中:EXi,t为t时期第i类商品一国(记为本国)对另一国(记为外国)的出口额;Ei,t为t时期的双边实际汇率(直接标价法),可根据“名义汇率×外国CPI(Consumer Price Index, CPI)/本国居民消费价格指数”求得;FGDPt为t时期外国的国内生产总值(Gross Domestic Product, GDP);ai为第i类商品的常数项;bi为第i类商品的出口价格弹性;ci为第i类商品的出口收入弹性;di为第i类商品的出口额的一阶滞后项系数;εi为第i类商品的随机误差项。

通过式(1)可估计中国出口美国的商品价格弹性,即bi值。美国公布的征税清单采用《商品名称和编码协调制度》(简称HS标准),其将国际贸易商品分为22类98章。由于2 500 亿美元征税清单的HS编码精确到8位,根据HS编码规则把这8位码转换到22类中,其第19类和第22类中的商品未被列入征税清单,因此予以忽略。

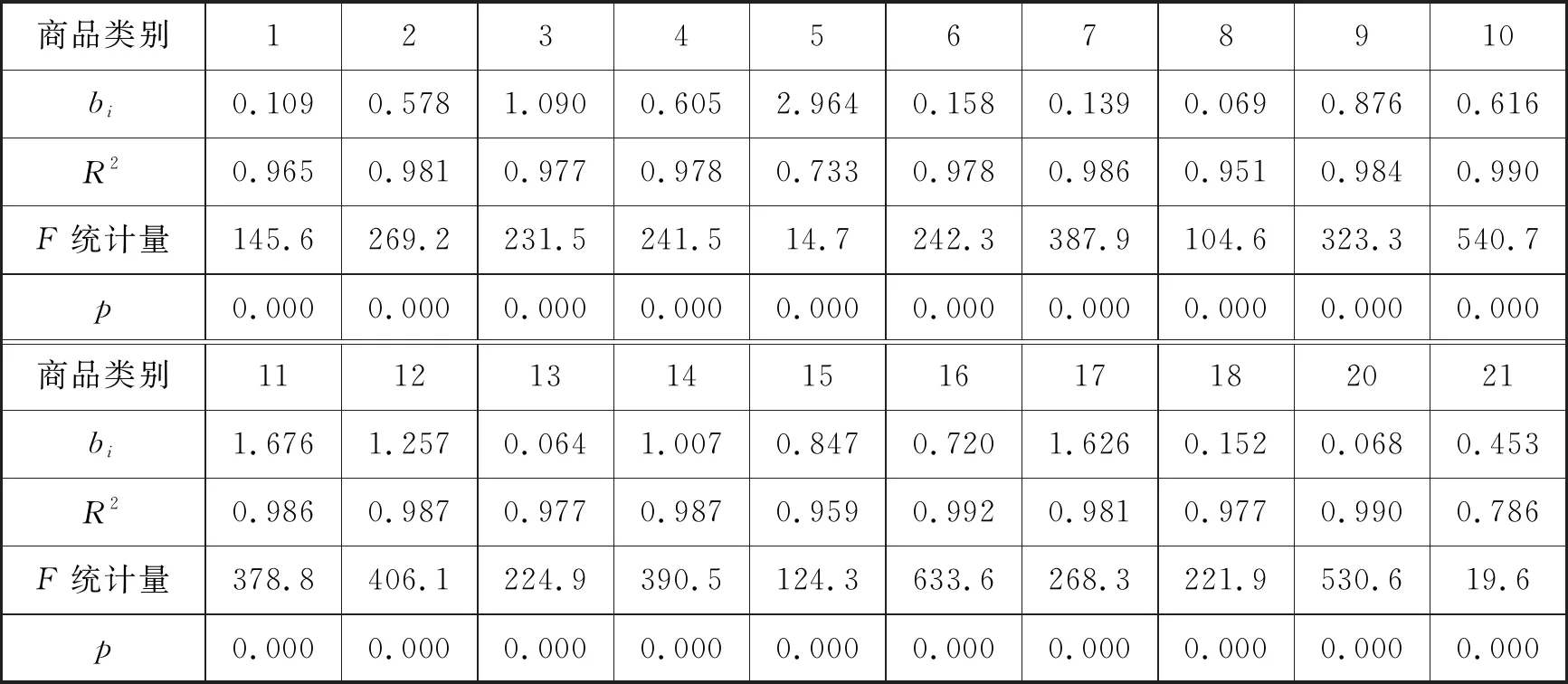

以1998—2017年为研究对象,从UN Comtrade数据库中收集到中国对美国的出口额数据和名义汇率,美国GDP数据来自于世界银行,美国居民消费价格指数(Consumer Price Index,CPI)和中国CPI数据分别来自于美国劳工部和中国国家统计局。运用固定效用面板模型[12],经多元线性回归分析测算出中国出口美国的各类商品的出口价格弹性见表1。根据回归方程的相关系数R2、F统计量及其对应P值可知该模型的拟合效果良好。

表1 不同商品类别的出口价格弹性

由表1可知:出口价格弹性大于1的商品类别有第3类(动植物油、脂、蜡,精制食用油脂)、第5类(矿产品)、第11类(纺织原料和纺织制品)、第12类(鞋帽伞等,已加工的羽毛和其制品等)、第14类(珠宝、贵金属和其制品,仿首饰,硬币)和第17类(车辆、航空器、船舶和有关运输设备),其出口价格弹性高,出口美国易受加征关税的影响,大部分商品类别的出口价格弹性均小于1,如第1类(动物产品)、第2类(植物产品)、第4类(食品,饮料、酒和醋,烟草和制品)和第16类(机电、音像设备及其零件、附件)等,这些主要是生活必需品,价格弹性低,受加征关税的影响小。

1.2 对美国出口额的影响计算

令第i类商品被加征关税的比例为αi,加征关税后Ei,t变化为Ei,t(1+αi)。由式(1)可知:Ei,t的变化会导致中国对美国出口额EXi,t相应发生变化。令βi为第i类商品对美国出口额的变化率,加征关税后第i类商品的对美国出口额表示为EXi,t(1+βi),有

ln EXi,t(1+βi)=ai+bilnEi,t(1+αi)+

ciln FGDPt+diln EXi,t-1+εi

(2)

结合式(1)和式(2),推导出βi的计算式为

βi=(1+αi)bi-1

(3)

(4)

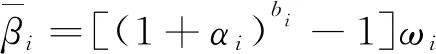

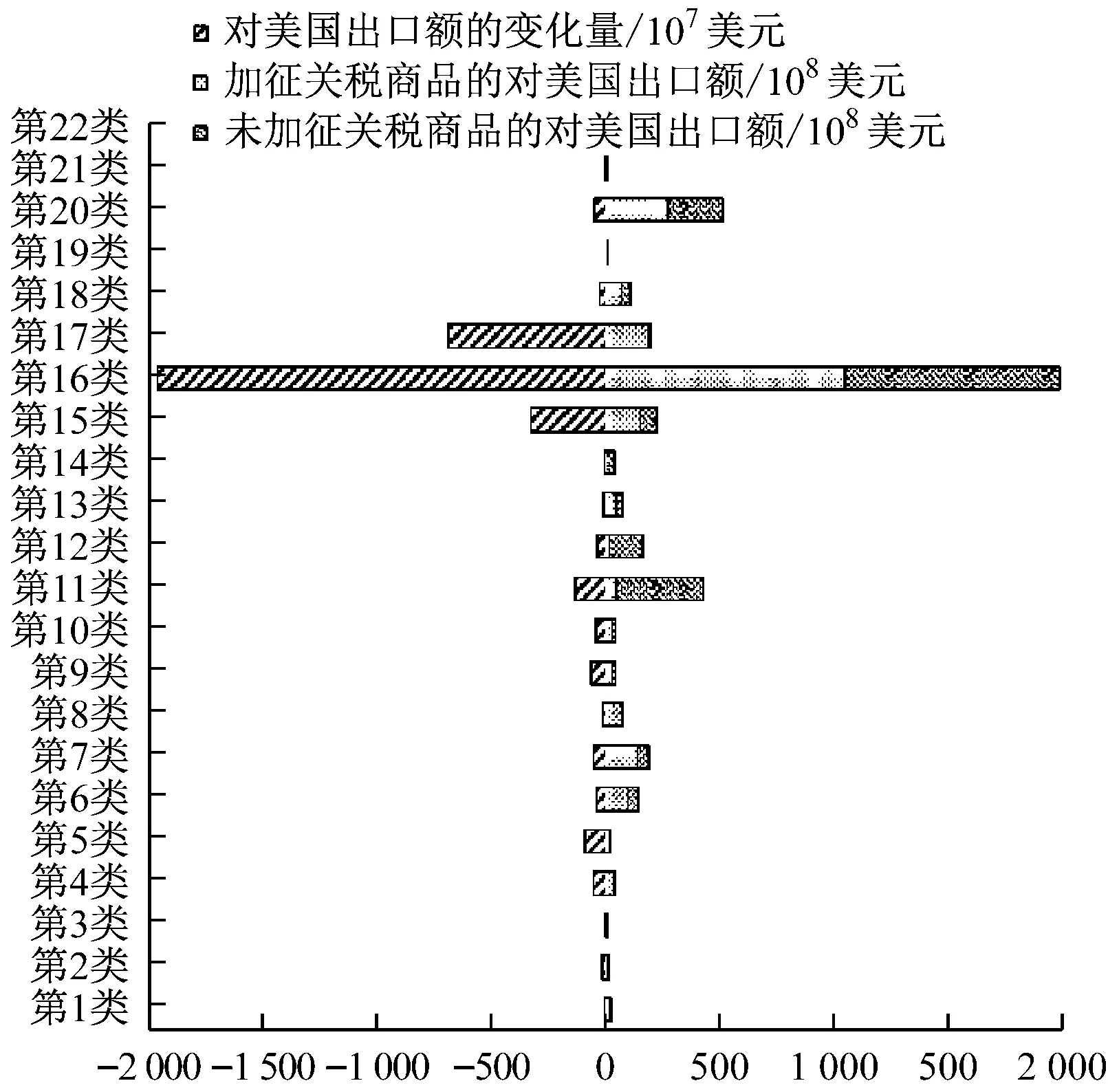

式(4)中:αi=-0.25,为加征25%关税;ωi为加征25%关税的中国商品对美国出口额占第i类中国商品对美国出口总额的比。根据式(4)可计算出加征关税后第i类中国商品对美国出口额的变化率(见图2)。

图2 加征关税后中国的不同类别商品对

由图2可知:加征关税后中国对美国出口额变化率较大的商品类别是第5类和第17类,变化率均超过25%。这是因为这两类中90%以上的商品在2 500 亿美元清单的加征范围内,且其价格弹性大,分别为2.964和1.626,出口额易受加征关税的影响。部分类别的商品加征关税后对美国出口额的下降率较小,低于3.5%,如第1类、第8类、第11类、第12类和第14类。第1类和第8类中虽然有超过95%的商品被加征关税,但由于价格弹性较小(不足0.2),其对美国出口额的变化率较小;第11类、第12类和第14类虽然价格弹性较大(大于1),但其中被加征关税的占比较小(小于10%),加征关税后对美国出口额的下降率较小。

(5)

第16类、第17类和第15类商品是中国出口美国的主要商品,计算结果见图3。由图3可知:加征关税后,其对美国的出口额大幅度减少;第16类商品对美国出口额占比最大,这是美国加征关税的重点,在2 500 亿美元清单中第16类商品的对美国出口额约占清单中所有商品的46.29%,因此该类商品受到的影响较大;第20类和第11类商品也是中国出口美国的主要商品,但由于前者的价格弹性小(约为0.07),后者被加征关税的商品占比较小(约为10%),因此其出口美国的变化量较小,不到第16类商品的6.8%。贸易冲突对中国不同类别商品出口美国的影响程度不同,加征关税后不同类别的商品对美国出口的变化额不仅受其价格弹性和美国征税方案的影响,而且与中国对美国出口的商品结构有关。

图3 加征关税后中国的不同类别商品对

2 贸易冲突对中国出口美国集装箱运量的影响

2.1 适箱商品的识别

加征关税后,中国对美国出口额的减少意味着中美航线集装箱运量的减少。理论上不同商品对集装箱运输的适宜程度不同,根据是否适合集装箱班轮运输,贸易商品可分为最适合装箱货、适合装箱货、临界装箱货和不适合装箱货等。

本文取前2类可实施集装箱运输,取后2类不适合集装箱运输。由此,对总共22类98章商品进行归类,确定适箱与否(见表2),进而根据出口美国商品的类别计算加征关税后下降的集装箱运量。

2.2 对美出口集装箱运量的影响分析

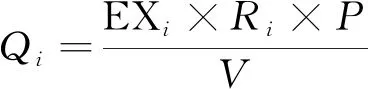

集装箱运量的预测方法主要有生成系数法[15]、回归分析法[16]、灰色模型法[17]和遗传规划法[18]等,其中被广为利用的生成系数法主要基于货物重量计算生成系数,但中美贸易的有些商品类别并非按重量计量,如第11类商品中织物的计量单位是万米。为此,借鉴文献[15]的方法,采用基于集装箱货值的生成系数法测算不同类别商品的集装箱运量,有

(6)

式(6)中:Qi为中国出口美国的第i类商品的集装箱运量;Ri为中国出口美国的第i类商品的适箱率(见表3),通过计算表2中的适箱商品对美国出口额与第i类商品对美出口总额的比值得到;P为出口美国商品的集装箱箱化率,取90%[15];V为出口美国商品的单箱货值,取2.33万美元/TEU。[9]

表3 不同类别商品的适箱率 %

根据式(5)和式(6),结合第i类商品对美国出口额的变化量,计算得到加征关税后第i类商品对美国出口集装箱运量的变化,记为ΔQi;对22个商品类别计算并汇总,确定加征关税后中国出口美国集装箱运量的总变化,记为ΔQ;最后计算出加征关税后出口美国集装箱运量的变化率,记为:

(7)

(8)

(9)

考虑不同类别商品的价格弹性、加征关税方案和适箱率等,计算得出贸易冲突将使中国对美国出口的集装箱运量减少95.77 万TEU,约占中国出口美国集装箱总运量的6.67%。按照之前加征10%的关税计算,中国对美国出口的集装箱运量将减少52.3万TEU,占比3.64%。新一轮贸易冲突将导致中国对美国出口的集装箱进一步减少43.47 万TEU。但是,中国对美国出口的集装箱运量的减少与加征税率并不同步,总体而言,加征关税对中国到美国的集装箱海运量的影响并不显著,加征关税对中国到美国的集装箱海运市场的影响是微弱的。

3 加征关税后中国出口美国集装箱运量变化的区域差异

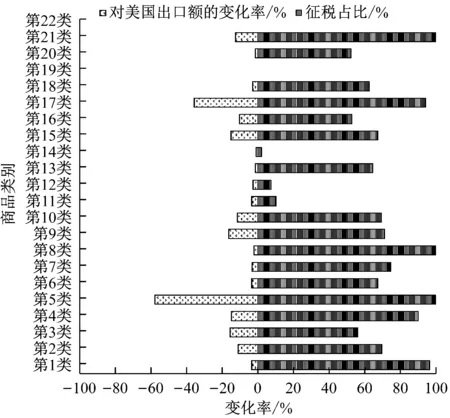

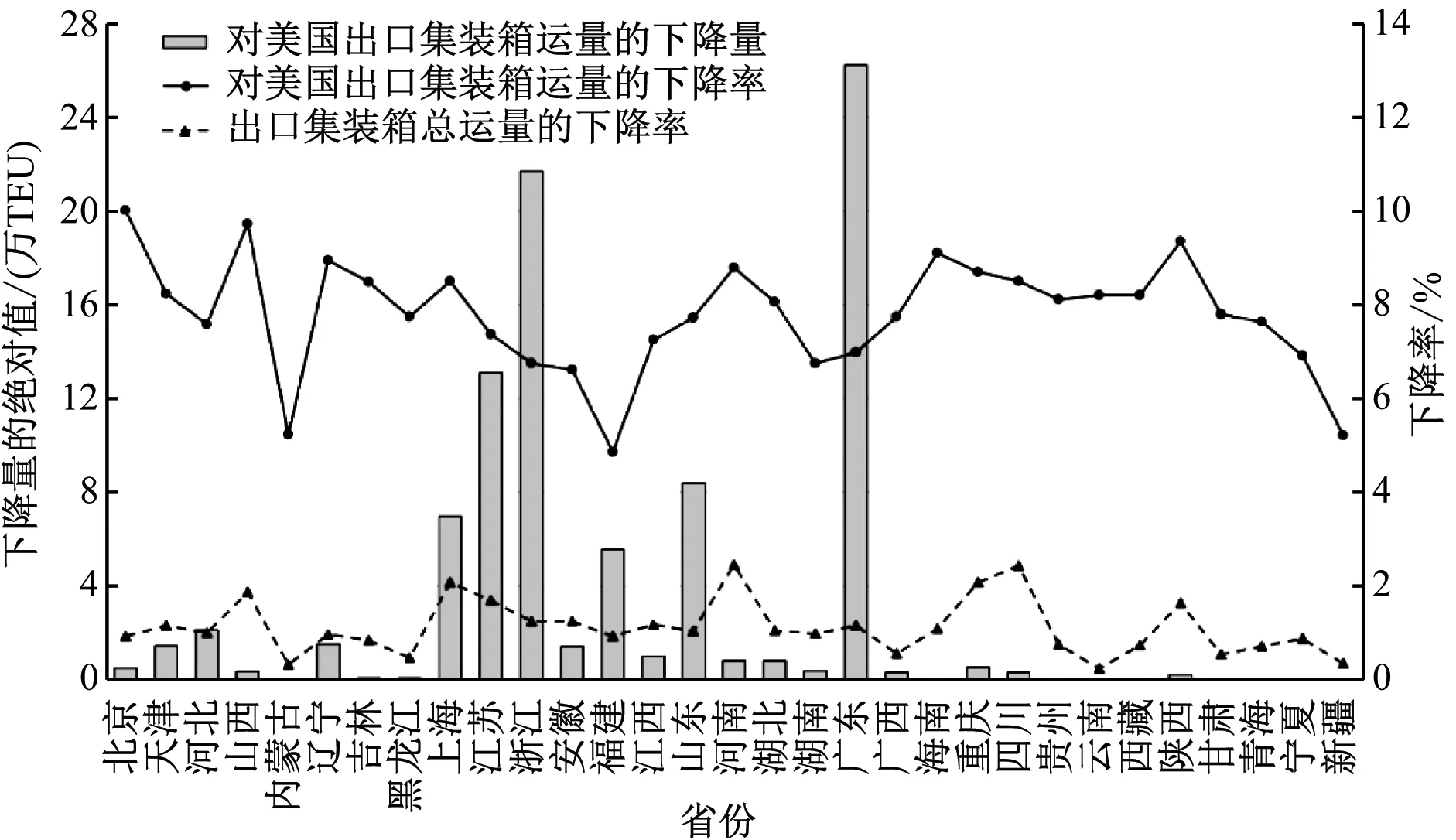

由于产业结构的地区性差异,中国各省份受贸易冲突的影响程度有所差异。以31个省级行政区域(除香港、澳门和台湾)为空间单元,分析贸易冲突对中国出口美国集装箱运量影响的区域差异。根据《中国统计年鉴》《中国商务年鉴》和各省统计年鉴及HS标准,收集整理各省对美国的出口总额和不同类别商品对美国的出口额,计算得到加征关税后各省对美国出口集装箱数量下降的绝对值和比率(见图4)。此外,根据各省外贸出口总额,计算加征关税后各省对美国出口集装箱的变化量与其外贸出口集装箱总量的比,得到加征关税后各省出口集装箱总运量的下降率见图4。

图4 加征关税后各省出口集装箱运量的变化情况

由图4可知,加征关税后中国不同省份对美国出口的集装箱运量均呈现出不同程度的下降:下降绝对值最大的是广东,预计减少的运量为26.25 万TEU;浙江、江苏、山东、上海和福建对美国出口集装箱下降的绝对值也较高,预计分别为21.70 万TEU、13.10 万TEU、8.40 万TEU、6.98 万TEU和5.57 万TEU;而河北、辽宁等其他25个省份预计减少的对美国出口的集装箱运量的绝对值较小,都不超过2.14 万TEU,总和约为12.29 万TEU,不到广东下降量的1/2。

加征关税后对美国贸易的集装箱运量下降率最大的省份是北京,为10.02%。山西、陕西、海南、辽宁和河南出口美国的集装箱下降率也较高,分别为9.74%、9.36%、9.11%、8.95%和8.79%。相对地,对美国出口集装箱下降率最低的省份依次为福建、新疆、内蒙古、安徽和湖南,分别为4.86%、5.22%、5.23%、6.61%和6.75%。重庆、四川等其他20个省份的对美国出口集装箱运量的下降率在6.76%~8.70%。

加征关税后对美国出口集装箱总运量下降率最大的省份是河南,为2.46%。四川、重庆、上海、山西和江苏对美国出口集装箱总运量的下降率也较大,分别为2.44%、2.09%、2.08%、1.87%和1.69%。相对地,对美国出口的集装箱总运量下降率较低的省份依次为云南、内蒙古、新疆、黑龙江和甘肃,下降率分别为0.24%、0.34%、0.35%、0.48%和 0.54%。陕西、浙江等其他20个省的对美国出口集装箱总运量下降率在0.56%~1.63%。

为明晰加征关税后产生以上区域性差异的原因,从经济外向性、产业结构特征和对美贸易依赖度等3方面进行分析。

3.1 经济外向性

东部沿海地区有着发展对外贸易的有利地理条件和政策环境,市场化程度和对外开放度高,是典型的外向型经济结构,易受国际环境的影响。据中国海关统计,2017年广东、浙江、福建、江苏、山东和上海对美国出口的集装箱运量分别为375.49 万TEU、320.81 万TEU、114.65 万TEU、117.42 万TEU、108.73 TEU和82.03 万TEU,占全中国对美国出口集装箱总运量的88%。因此,中美贸易冲突必然会导致东部沿海地区对美国出口集装箱运量大幅度减少。中西部地区的对美贸易规模完全不能与广东和浙江等东部沿海地区相比,因此加征关税后其对美国出口集装箱运量下降的绝对值较小。

3.2 产业结构特征

美国为遏制中国先进制造业的发展,重点打击中国对美国出口的机电产品(主要是第16类商品)。

1) 中西部地区以资源加工型产业为主,如山西、陕西和河南对美国出口的第16类商品分别占各自对美国出口商品总额的86.52%、81.52%和84.7%,由于该类商品适合集装箱运输,其贸易量下降直接导致对美国出口集装箱运量减少,因此在加征关税后这些省份对美国出口的集装箱下降率较高。在北京出口美国的商品中,除了第16类以外,第3类商品所占的比例也较大,为21.4%,由于第3类商品的价格弹性较大(为1.09),且适合集装箱运输,因此加征关税后北京对美国出口集装箱下降率最大。

2) 东部地区以装备制造业、纺织业、服装制造业和加工贸易业为主,对美国出口商品中轻工产品比例较高,如福建对美国出口商品中有30%属于第11类和第12类商品。由于这2类商品不是美国加征关税的重点,被加征关税产品的比例较低,因此福建虽然对美国出口集装箱量下降的绝对值较大,但下降率较小。

3.3 对美贸易依赖度

通过实施“西部大开发”和“中部崛起”战略,中西部地区工业生产和对外贸易取得迅猛发展,其中河南、四川和重庆等省份比较依赖美国市场,对美国出口额占其出口总额的比例较高,分别为27.99%、28.6%和24.06%,因此加征关税后这些省份出口美国集装箱总运量的下降率最大。云南、内蒙古、黑龙江和新疆等省份因地理位置等因素,与缅甸、越南、俄罗斯、哈萨克斯坦和吉尔吉斯斯坦等国的贸易往来更加密切,对美国市场的依赖度低,其对美国出口额均不到各自外贸出口总额的7%,因此加征关税后这些省份出口集装箱总运量下降率较小。

4 总体影响分析

中美贸易战直接影响中国对美国的贸易量,进而影响中国对美国贸易的集装箱运量。本文基于不同类别商品的价格弹性和适箱率,分析美国加征关税方案和中国不同省份产业结构的差异,计算在中美贸易冲突下中国出口美国集装箱运量的减少情况及其区域性差异。分析结果表明:

1) 在全国层面,贸易冲突对中国制造业产品的对美国出口的影响较大,加征关税后第15类、第16类和第17类商品对美国出口量会大幅减少,减少总额为299.035亿美元,占中国出口美国产品总额的6.97%。中国对美国贸易集装箱量受贸易冲突的直接影响总体可控,预计对美国出口集装箱总运量将减少6.67%。

2) 在各区域层面,中国各省份受贸易冲突的影响程度存在明显差异。珠三角和长三角地区在加征关税后,对美贸易的集装箱运量下降显著,达到68.03 万TEU,占全国对美国出口集装箱运量的5.10%;北京、山西、陕西和海南等省份出口美国以第3类和第16类商品为主,在加征关税后其对美国贸易的集装箱运量的下降比例高,均超过9%;河南、四川、重庆和上海等省份对美国市场的依赖度较高,在加征关税后其出口集装箱总运量的下降比例较高,均超过2%。

5 结束语

本文的研究结果有助于决策者充分认识贸易冲突对中国出口美国的集装箱运量的影响及其区域性差异,探讨针对性的应对策略。

1) 珠三角地区和长三角地区需密切关注贸易冲突的事态发展,积极应对集装箱运量的变化。另外,由于这两个地区的收入水平可比肩部分发达国家,未来一段时期进口贸易额将大幅度增加,减少的出口美国的集装箱运量完全可能由增加进口的集装箱运量弥补,需及时调整中美航线的运力布局。

2) 北京、山西、陕西和海南等省份需加快产业结构调整,促进产业升级,科学配置外贸商品的构成,以应对中美贸易冲突带来的影响,未来需密切关注中美贸易的货种变化情况。

3) 河南、四川、重庆和上海等省份可依托“一带一路”倡仪等,积极拓展其他国际市场,建立全方位、多元化的全球贸易市场均衡发展战略,未来需积极开辟东南亚、非洲等“一带一路”倡议沿线国家和地区的航线。

此外,本文假定集装箱箱化率和出口单箱货值不变,此假设随着时间的推移会变得不成立,未来可在区分商品类别和地区的基础上细化此假设,以便更加精准地计算在加征关税后中国对美国出口集装箱运量的变化。