进化博弈视角下羊群行为的产生及其对资产定价的影响

鲁朕江

摘 要:在羊群行为研究领域,关于信息瀑布的相关研究已经从理性和非理性的层面阐述了对于信号或行为的羊群效应的形成过程。然而,上述模型均基于严格的假设,如完全理性,而这与现实生活相去甚远。通过两个子模型建立一个真实市场的模拟环境以移除强假设,并以进化博弈理论的方法阐述在行为可观察(PAO)及信号可观察(PSO)情形下羊群行为的形成。结果发现,羊群行为在实物投资情形下是自我实现的,当资产价格是内生而没有固定的确定价值时羊群行为不会自发产生。此外,内生价格变化方向是由信息发布者的市场影响力决定的。

关 键 词:羊群行为;进化博弈理论;资产定价

中图分类号:F830.91 文献标识码:A 文章编号:2096-2517(2020)03-0010-10

DOI:10.16620/j.cnki.jrjy.2020.03.002

一、引言

“羊群行为”最初应用于动物学和生物学领域中表示动物的成群现象,在金融市场中则定义为当私人信息与市场信息不符时,投资者放弃私人信息而跟随大多数人决策的现象,即投资者买卖的决策依据并非股票的基本面价值,而是其他投资者的交易决策[1]。关于羊群行为最早的研究可以追溯到凯恩斯“选美竞赛”理论,裁判评选最美照片的依据并非个人判准,而是挑选最符合其他裁判评价标准的照片,这种模仿现象则被称为羊群行为。

在资本市场中, 羊群行为的实例比比皆是,其对市场整体及投资者个人而言均有着极大的研究价值。在历史研究中,羊群行为的产生过程往往被放置在完全理性的环境下进行,如信息瀑布等理论全面揭示了社会学习和羊群行为的形成。 然而,日常生活中的投资者一般不会清晰地依靠贝叶斯概率计算出投资的期望收益,市场信息也存在较为严重的不对称问题。因此,本文认为引导投资者行为调整的惟一标准即为该投资策略的收益,在逐利性这一普遍假设下,本文设置较长的时间跨度以允许投资者更改其执行的策略,最终检验市场中是否会出现跟随的羊群行为。不同策略之间的转换依靠进化博弈理论的动态方程表述, 最终得出结论为:在行为信息条件下,羊群行为是自发产生的,而信号信息条件下则不会自我实现。

在真实的市场中,普通投资者根据私人信息和市场公开信息对投资标的的前景做出判断,并做出买入或卖出的投资决策。因此,在投资过程中信息的来源具有重要的意义,其对羊群行为的影响随着投资情境的不同也会引发不同的投资者行为。为了涵盖具体的金融市场情形,本文从实物投资和金融投资两个层面对羊群行为及其影响下的价格形成机制进行了讨论。在实物投资情形如房地产、现货期货市场中, 最终交易的资产具有固定的真实价值,并将最终被披露于市场,内部人与外部人在资产价值披露之前依据自己拥有的信息对该价值进行判断并做出投资决策。而金融投资情形如股票市场中,投资标的没有固定的价值,其价格不会在期末回归价值本身,金融投资者更为关注价格而非价值。 金融投资是更为贴近生活的一种市场情况,因此研究这类市场中羊群行为对定价机制的影响具有很强的现实意义。

历史理论研究主要讨论实物投资模型,而对羊群行为下价值不确定的资产定价过程讨论较少,且更多地集中于探讨羊群行为是否发生。本文将条件拓展到价格内生、价值不固定的股票市场,同时建立做市商报价模型,在不同程度、不同信息条件的羊群行为环境下分别讨论资产报价调整的变化方向及其具体机制。本文注意到资产的价值调整方向与信息发布者的市场影响力相关。

二、文献综述

历史上对于羊群行为的研究可以粗略分为两类。第一类认为羊群行为是由心理因素导致的非理性行为,即盲目从众,如Akerlof(1980)认为人们行为的一致性源自人类追求和谐而非对立的天性[2];另一类则认为羊群行为并不违背理性人假设,也是出于个人效用最大化的最优决策,如Banerjee(1992)提出投资者从其他人的行为与私人信号获得信息,并基于贝叶斯规则进行决策的信息瀑布理论[3]。

在理性羊群行为领域中,羊群行为可被大致分为基于信息的羊群行为和基于声誉的羊群行为。在对信息的研究中,Bikhchandani等(1992)基于非经济领域情形提出的BHW模型揭示了序贯交易中先交易者对后交易者的行为影响,在社会学习进程中, 后交易者忽略自身的信息而跟随先交易者,从而使得资产价格偏离实际价值,产生市场失灵[4]。此类羊群行为表现出路径依赖的特性,即同样一组交易者在序贯交易中的次序不同可能会导致羊群行为的表现不同。此外,Chamley(1999)认为在连续交易的情形下, 后交易者的私人信息將不会失效,羊群行为不会出现,同时公开信息的引入将会消解羊群行为[5]。

基于声誉的羊群效应则以选美理论为基础,从基金经理行为的角度进行分析。 如Scharfstein等(1990)提出若基金经理重视自身的声誉和与同业相比的业绩,则其有激励复制其他基金经理的投资组合,尤其是当其对自身的信息并不自信时[6]。此类羊群行为本身也是不稳定的,对新信息极为敏感,同时也会引发市场无效。陈显明(2019)综合2009—2017年中国开放式基金的数据分析, 认为我国开放性基金存在行业层面的羊群行为[7]。

此外,现存的大多数模型均置于实物投资的框架之下,即资产价值是确定且固定的,该信息在到期日将向所有交易者披露[8]。因此其对于并没有确定价值的金融投资、人们关注价格而非价值的股票市场的解释力相对薄弱,也少有研究说明价格的内生形成过程。在对内生价格的讨论中,Avery等(1998)从基本的理论层面提出,在无交易成本、资产价值不确定和事件不确定的二维不确定情形下,羊群行为依然会产生[1]。然而,理性羊群行为的研究假设投资者完全理性地进行概率分析,对于现实投资者而言也过于严苛。

三、进化博弈理论

进化博弈理论来源于生物学中达尔文的进化论, 用以研究总体中不同群体的比例变化过程,强调每个群体的规模都处于动态变化当中,最终会达到动态均衡。总体的均衡状态可能有多种,最终到达何种均衡状态取决于系统的初始状态以及演化路径。朱瑞(2018)在应用进化博弈理论分析时提出,进化博弈模型中允许行为主体非理性,在调整、试错与改进中达到最终的均衡策略[9]。

在进化博弈理论中,最终对所有成员都为最优的策略为进化稳定策略(ESS),系统中的个体不需要预先计算出进化稳定策略并加以执行,只需要观察每期策略的结果,随着时间不断向更优的策略调整,最终达到进化稳定。各个策略的群体占总体的比例变化由复制动态方程表述为:

需要注意的是,此处并不要求投资者预先知道信息准确度p,跟随者数目动态变化的惟一动力即为两种策略之间的收益大小关系,而信息准确度则被包含于这种关系当中。即若p>,跟随有更高的收益,进化稳定策略为q=1;而若p<,内部人和外部人均会随着时间逐渐向具有更高收益的策略转换,最终跟随也是稳定策略。因此,本模型不要求投资者的理性和先验知识,只需要投资者在较长的时间跨度当中具有逐利性。

在子模型I的实物投资环境中,资产价值视为固定的外生变量,忽略了在交易系统中价格的内生性。下文的子模型II则假定在股票市场环境中,允许内部人向外部人散布信息以影响需求进而影响价格,从而探讨系统中价格的决定过程,并检验羊群行为在此类市场中的形成。

六、子模型II——信号可观测

(一)模型设定

子模型II同样假设内部人获得准确度为p的资产价值信息,设p>,外部人只能接收内部人散布的信息并决定是否跟随该信息,设跟随者的初始比例为q。为简单起见,此处不失一般性地假设内部人将诚实地向外部人散布信息,不考虑虚假消息的情形。根据上文假定,做市商根据对资产价值的预期调整报价,并且其将滞后于外部人获得内部人的信息。这种时间差也符合市场直觉,尽管做市商能够获得第一手的大宗交易信息,但是投资者之间通过论坛、小团体会进行的信息共享则将做市商排除在外。当做市商通过交易情况意识到投资者正在执行的策略时,投资者已经完成了该策略。

由于股票市场不存在资产的最终确定价值,因此与实物投资情形不同,本模型分为两期,即其中仅有一次价格调整,移除最后价值公布并兑现收益的情况,投资者仅能通过调整前后的价格差获利。在第一期中,内部人获得信息,由于p>,故其将以初始价格μt按照该信息买入或卖出,继而内部人将获得的信息诚实地散布给外部人。由以上对做市商和外部人交易时间差的假定,外部人首先选择跟随或不跟随,并按照调整前的初始价格μt买入或卖出。此时,非跟随者不信任内部人的信号,故按照与信号相反的方向买入或卖出。此后在第二期中,做市商察觉到交易者收到信息, 并调整价值预期和报价,投资者按照调整前后的价格差计算收益。

以下讨论做市商调整预期后的报价情况。

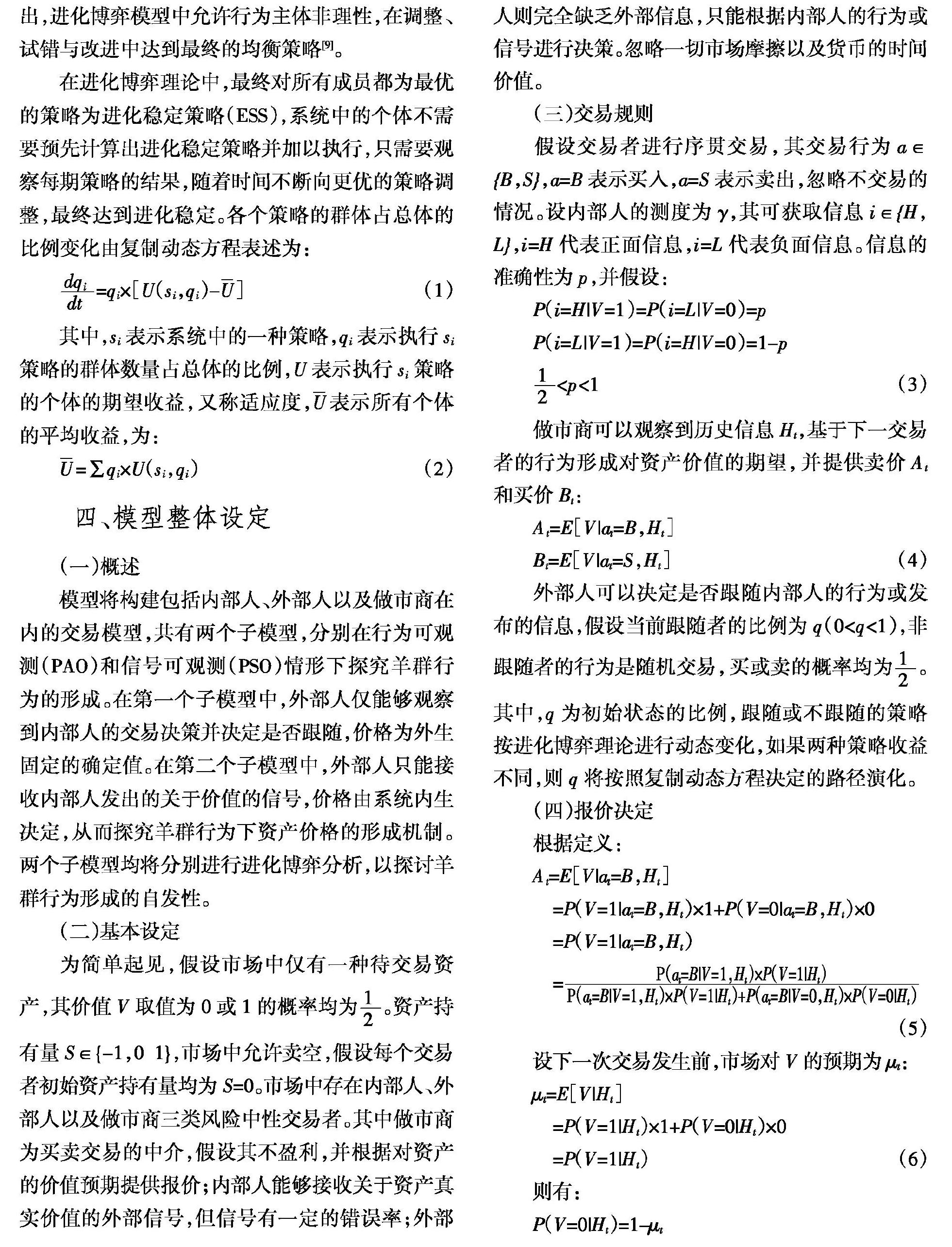

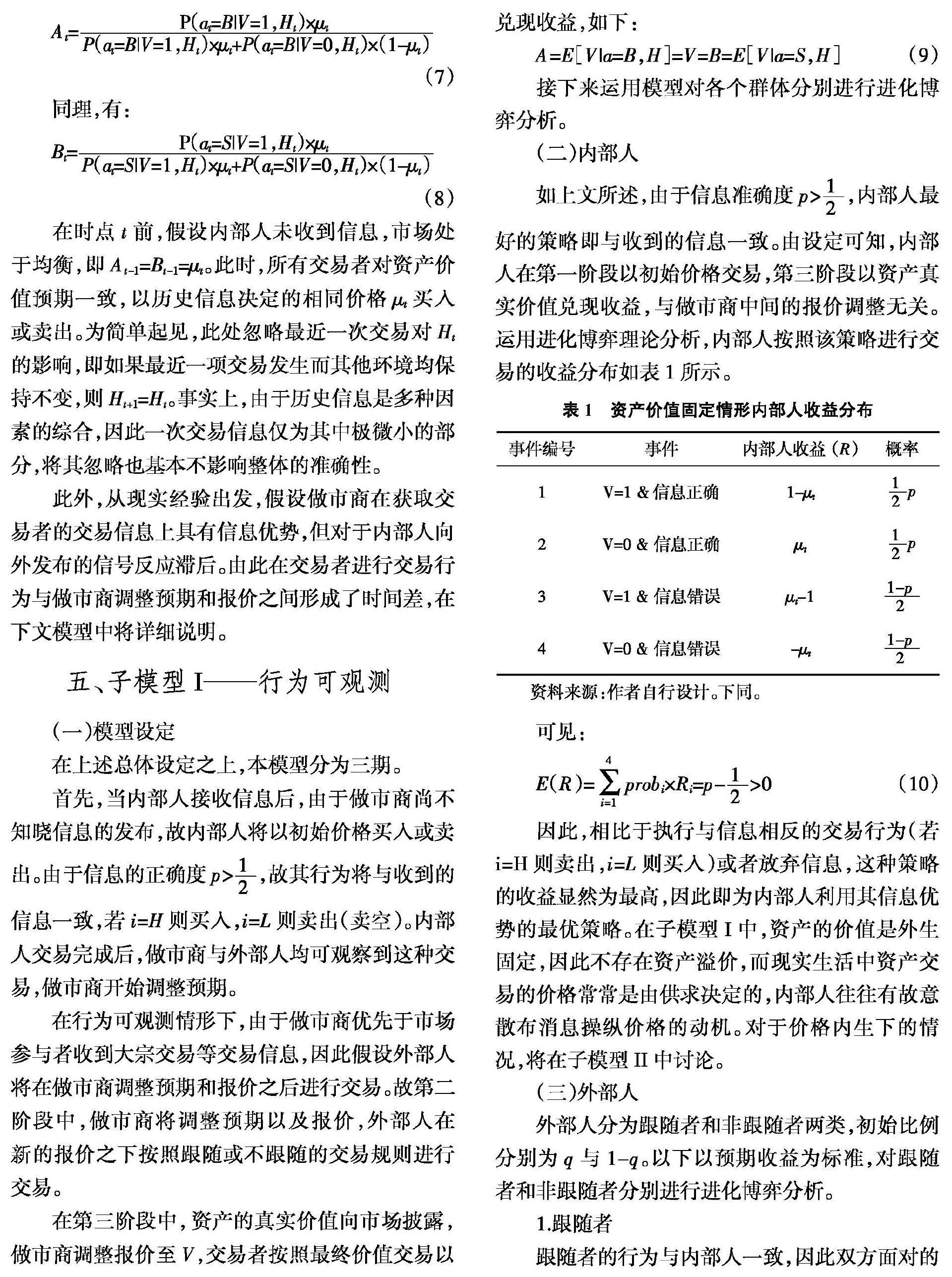

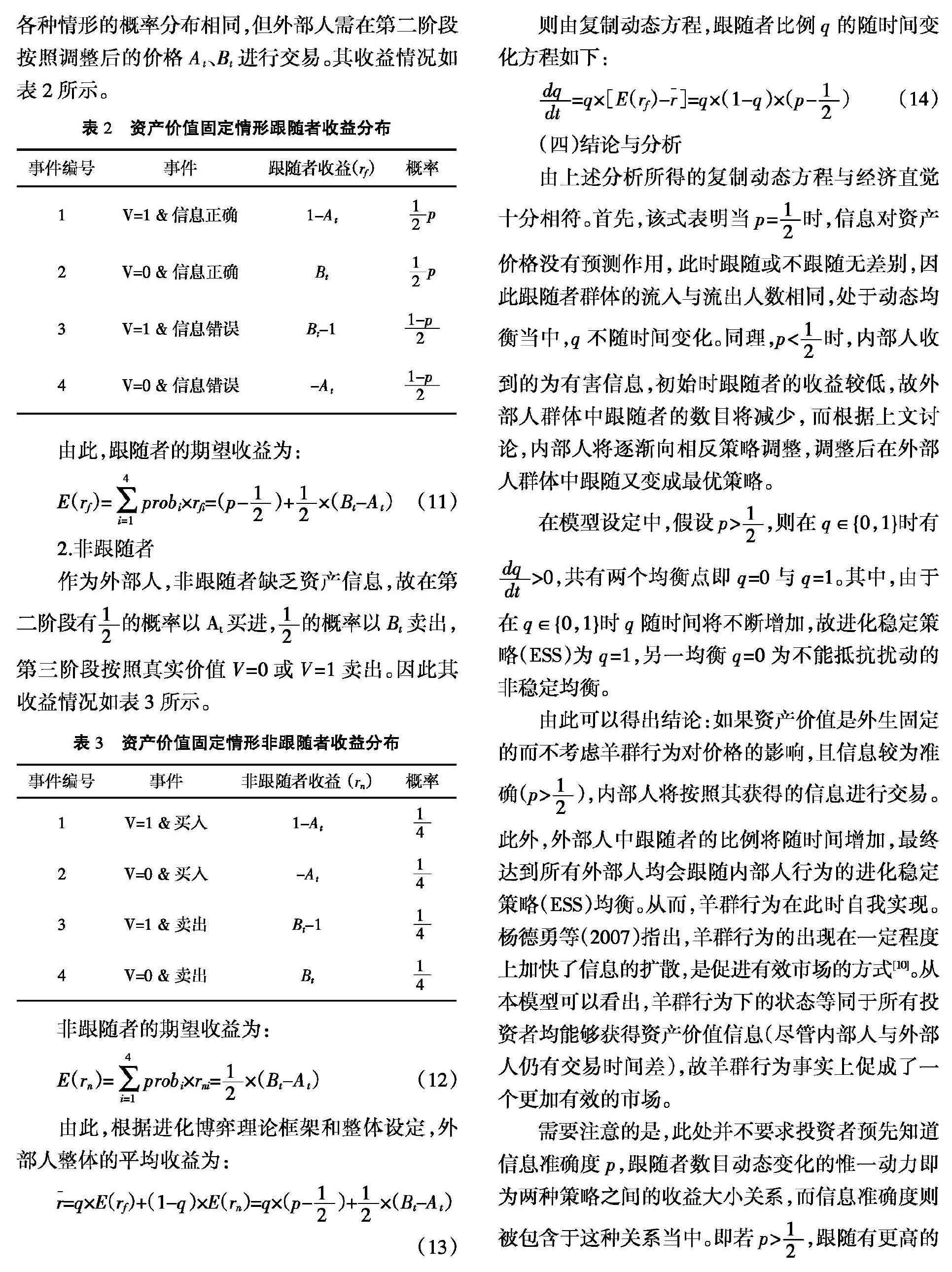

(二)羊群行为对价格形成过程的影响

此处,市场影响力条件c是衡量内部人及其能够影响的外部人的测度与非跟随者测度的数量关系的判断式。若c不成立,即做市商认为内部人和跟随者的总和超过市场参与者总数的一半。 直觉上,由于p>,信息相对准确,按照信息行动的人越多,则市场的交易行为越能够体现资产的真实价值V。因此,当信息的影响力(内部人和跟随者数目)足够大时,下一个交易者的行为就能够代表资产的真实价值。故当c不成立时,若下一个交易者购买,做市商对于V的预期将会上升,若下一交易者卖出,则对V的预期下降,故At=E[V|at=B,Ht]上升,Bt=E[V|at=S,Ht]下降。同理,若c成立,则价格将与上式相反變动,也即上文中数学证明的结果。

需要注意的是,此时信息准确度p的具体大小与价格的变动方向无关,只需要判断p是否大于■。事实上,如果放松内部人完全诚实的假设,则可以认为p是信息透明度,是内部人散布信息的诚实程度与信息准确度的综合衡量。若内部人散布虚假信息,其影响等价于诚实的内部人获得了错误的信息。因此,信息透明度是系统中影响价格变化方向的决定因素,本文将维持内部人诚实的假定,相关拓展值得进一步讨论。

(三)进化博弈分析

在信号可观测条件下,运用进化博弈理论分析羊群行为是否与子模型I一样自发形成。跟随者与非跟随者的收益分布情况如表4所示。

在上文收益分布表中,注意到无论跟随者还是非跟随者购买的概率均为,即跟随者接收内部人信号之后所能够获得的信息并不比V本身的两点分布这一公开信息更多。因此,内部人传递的信号在一定程度上是冗余信息,这也解释了跟随与不跟随无差别的经济学原因。

(四)结论与分析

至此可见,如果市场影响力条件c成立即内部人影响力较小,此时Bt>At,则内部人以及全部的外部人期望收益均为正,若c不成立则结论相反。有趣的是,如果q在最初使得c不成立,则尽管所有投资者的收益均为负值,由于跟随与不跟随无差异,外部人中的跟随者也不会自发向非跟随者转变。此现象说明了在取消完全理性的假设后,市场以收益为转变动力时的无效性。

李平等(2004)在分析非理性行为下的羊群效应时指出,在市场参与者完全理性并且风险中性的前提下,羊群效应不会自发形成[11]。在进化博弈视角下,模型放松了完全理性的假定。当价格内生并反映需求信息时,做市商对价格的调整不会导致自发的羊群行为。做市商只需判断初始条件下内部人的市场影响力以及内部人收到信息的准确度即可调整价格,在此情形下市场是相对无效而不能自发调整的。

七、政策建议

本文尽可能模拟了成熟的做市商市场,模型得出的数学结论也为理解市场中的非理性行为和促进市场规范发展提供了另一种视角。虽然我国目前的做市商市场尚不普及,但是基本结论对我国政策也具有一般性的意义。

首先,在实物投资环境中,无论内部人接收信息的准确度p如何,在内部人和外部人的策略调整下,系统最终都会产生外部人跟从内部人的羊群行为。然而,如果内部人收到的信息准确度较低,在短期内内部人会从跟随信息转向执行与信息相反的交易,从而造成投资者对市场的不信任,这在现实生活中可能引发市场失灵。 同时如果信息准确度低,处于信息劣势的市场参与者只能通过较长时间的试错、调整才能寻找到均衡策略,而这个过程的代价也是巨大的。王东琴(2014)针对中国股指期货市场的羊群行为现状指出,政府部门应严格执行监管政策,同时审慎调控[12]。本模型从理论上说明了作为更具有信息优势的第三方的重要性,监管部门应该完善信息披露机制,确保传递给市场的信息至少有■的概率是准确的, 市场会按照模型分析的机制自发向信任、互利的方向调整;若信息准确度不高,则将需要一个漫长而痛苦的长期调整。

其次,从政策和调控稳定性的角度来看,进化博弈达到均衡的过程需要投资者长期的试错和调整,依靠市场羊群行为以实现效率改进的传递速度较低, 因此在调整过程中应该尽量避免市场扰动。保证信息准确度的稳定性将是一个新的监管举措,否则市场将会长期在动态过程中摇摆,难以达到稳定,进而导致市场信息混乱、效率低下以致引发不正当交易。

再次,在金融投资环境中,做市商实际上起到了反映公开信息的作用,公平公开报价的做市商根据对价值的预期而进行的报价才使得跟随者与非跟随者的收益一致。从模型结论中看到,如果内部人具有较大的市场影响力,则所有市场参与者的预期收益均为负, 且各个市场成分的比例不会改变,收益也不会自发调整为正。在现实中,这种情形无疑是不被接受的,投资者将会纷纷退出市场。此结论对我国的股票市场也同样适用,监管部门应该对大规模影响市场的行为进行遏制,尤其是具有内部信息的大宗交易者和机构投资者。此外,对于做市商报价的公平性以及对大宗交易的信息披露监管是必要的,否则交易者和做市商合谋、做市商报价的垄断性质抑或“庄家”与上市公司的合谋都可能打破均衡而引发金融投资中的负向羊群行为,造成对市场稳定性的冲击。

八、总结与反思

由上述两个子模型可以得出结论,在行为可观测且资产的固定价值最终能够实现的实物投资条件下, 羊群行为是符合收益最大化目标的最优策略,并且会自我实现;而在信号可观测且价格内生决定、价值不会最终实现的股票市场中,羊群行为并非自发行为, 且价格调整与内部人市场影响力相关。上述结论仅需要投资者逐利假定,而不需要完全理性。

然而,模型也存在较多不足。首先,本文在处理历史信息时对最近一次交易的忽略造成的影响可能在某些现实情况下较大。其次,模型中对做市商与投资者之间交易的次序差别所做的设定也属理论性假设,事实上做市商能够获得第一手的交易信息,同时也有可能较为贴近市场,对于投资者的策略也可能有预先了解。再次,正如在子模型II中所述,内部人完全诚实的假定也较为严苛,事实上在市场中拥有信息优势的内部人极有可能刻意散播对其有利的信息而欺骗市场,从而造成市场价格偏离本文分析的理论均衡。此外,一些研究也引入了内部人散布信息的成本、市场交易者的信息不完全程度等。总之,现实市场十分复杂,本模型仅为基本的探讨,更多贴近现实的情境依旧值得进一步讨论。

参考文献:

[1]AVERY C,ZEMSKY P.Multidimensional Uncertainty and Herd Behavior in Financial Markets[J].American Economic Review,1998,88:724-748.

[2]AKERLOF G A. A Theory of Social Custom,of Which Unemployment May Be One Consequence[J].Quarterly Journal of Economics, 1980, 94(4):749-775.

[3]BANERJEE A V.A Simple Model of Herd Behaviour[J].Quarterly Journal of Economics,1992,107(3):797-817.

[4]BIKHCHANDANI S,WELCH I,HIRSHLEIFER D A.A Theory of Fads,Fashion,Custom,and Cultural Change as Informational Cascades[J].Social Science Electronic Publishing,1992,100(5):992-1026.

[5]CHAMLEY C. Coordinating Regime Switches[J].Quarterly Journal of Economics,1999,114(3):869-905.

[6]SCHARFSTEIN D S,STEIN J C. Herd Behavior and Investment[J].American Economic Review,1990,80(3):465 -479.

[7]陳显明.中国开放式基金在行业层面的羊群效应研究[J].现代商业,2019(10):84-86.

[8]PERSONS J C,WARTHER V A. Boom and Bust Patterns in the Adoption of Financial Innovations[J].Review of Financial Studies,1997,10(4):939-967.

[9]朱瑞.供给侧改革背景下的绿色信贷决策研究——基于行为金融学的进化博弈模型[J].华北金融,2018(8):4-8.

[10]杨德勇,董左卉子.证券市场羊群效应的演化博弈分析[J].北京工商大学学报:社会科学版,2007,22(4):21-24.

[11]李平,曾勇.基于非理性行为的羊群效应分析:一个简单模型[J].中国管理科学,2004(3):34-37.

[12]王东琴.中国股指期货及其现货市场羊群行为实证研究[D].成都:成都理工大学,2014.

Abstract: Previous studies on herd behavior about information cascades have shown the formation of herd on actions and signals in both rational and irrational aspects. However, such models are based on strict premises, which might be distant from the real world. Thus, a more market-like environment is established to remove strong suppositions via evolutionary gaming analysis, attempting to illustrate the formation of herd behavior under both previous-actions-observable (PAO) and previous-signals-observable (PSO) situations. The results showed that herd behavior would be self-realizing under PAO situations for real investments, while it would not be encouraged in PSO conditions if the asset value is not to be realized. Furthermore, the price is determined by the information disseminators market influence.

Key words: herd behavior; evolution game theory; asset pricing

(责任编辑:李丹;校對:龙会芳)