炼化行业进入周期顶点国际油价回暖也难以挽救“败局”

张景舒

随着5月1日起“OPEC+”新一轮联合减产协议正式生效,以及欧美经济陆续重启拉动了原油需求正在边际改善,国际原油价格5月以来持续回升。在此背景下,国内不少券商不断释放积极论调,如“民营大炼化方兴未艾”“有望带来非常可观的盈利复苏的机会”等。但在笔者看来,当前的国内民营大炼化行业,在周期行业的顶部承担大规模的债务杠杆进行产能扩张的发展,正在重蹈北美页岩革命狂潮的覆辙。投资者对大宗商品行业的根本性周期以及其中企业在周期中的业绩表现可能存在严重偏差。建议投资者谨慎观望,静待时机,狠狠出手。

中国民营炼化正重蹈北美页岩油覆辙

北美史无前例的页岩革命狂潮,自2014年进入长达7年的能源市场熊市后,最后在2020年4月21日将油价推到了负数,北达科他、俄克拉荷马和得克萨斯州众多油企倒闭。如今,民营炼化企业,几乎就是在将他们的北美油气勘探前辈们的错误重新再犯一遍,从逻辑到资本结构到时间踩点到发展前景与故事,都如出一辙。唯独留下的疑问便是,结局能有多大不同了。

中国民营炼化行业的发展开始于2015年2月,国家发改委出台《国家发展改革委关于进口原油使用管理有关问题的通知》。在此之前,实行成品油特需经营,所有民营炼厂所产成品油都需交给“三桶油”等国企批发。

从炼化产业格局来看,传统化工行业,如恒逸石化、荣盛石化、桐昆股份等,由于其民营企业的身份,都是从资本要求高、人力密集且进入壁垒低的纺织品开始做起。当它们积聚了足够的资本,便逐渐往上游发展。原因在于,首先,自从2012年之后,中石油和中石化都放慢了资本开支,很多上游产品,如二甲苯和乙二醇持续供给紧张。高昂的原料成本压缩了下游化工企业的利润,而原料的紧缺又卡住了这些企业的原材料,因此往上游延拓,不仅能控制住企业自己的命脉,还能攫取高收益率产品的市场份额。其次,上下游整合确实能带来很好的协同效应。举例来说,2000万吨炼化路线,主要产品为450万吨的对二甲苯和180万吨的乙二醇。这些产品都可以被下游聚酯产业链内部消化,占其全部化工产量的67%,节省了大量销售费用。曾经对外依存度高达60%的对二甲苯,需要从海外进口,包含运费、关税和港口建设费。内部自供后,不仅节省了上述费用,还省却原有的采购成本。再加上我们上文提到的原油进口资质下放到民营企业,这些民营企业家实现贯通全产业链的意愿和野心便更加坚定。

资本市场对于民营大炼化也是趋之若鹜,除了前面提到的两个原因,还在于:第一,聚酯和化纤行业本身竞争激烈,因此在这个行业中成长起来的民企巨头们通常有很强的成本控制能力,它们的平均管理费用率比存量炼化企业低2%。第二,炼化行业规模效应很强,而先进装置的边际生产成本又相对更低,因此后发优势明显。所以荣盛等公司这一轮新建的炼化基本都是采用了目前技术上最为先进的2000万吨炼化,用更新更大的装置去替代老产能,迫使老产能出清。譬如从单位现金加工成本看,上海石化和华锦石化的成本大概在1175元/吨和925元/吨,而浙江石化(由荣盛控股)的成本仅为698元/吨,对应2000万吨炼油的边际成本节省大约40亿。存量炼化的单位炼油人数和工资水平也都高于新建炼化。第三,民营企业的创始人通常持有可观的企业股份,与股东利益一致,更有动机做好企业运营,为股东和自己创造价值。例如,荣盛石化的董事长李水荣持有该集团48%的股权

因为这些成本、经营和股权上的优势,资本市场普遍认为,聚酯巨头们会通过昂首阔步的大额资本开支,快速向上游延伸,补齐对二甲苯的短板,通过一体化优势控制整个芳烃行业链。而由于政策的放松,这些企业有望在整合上游之后进入壁垒更低、资本要求更少的石化下游子行业。

行业周期顶部加杠杆逆势扩张产能

中国炼化巨头缺乏可持续盈利能力

作为一个完整地经历美国能源市场熊市的投资者,笔者认为,大宗行业颠扑不破的真相只有一个:水升则船皆涨,水退则船皆沉,无论一家企业如何小心经营,心细如发,都无法抵御周期的盈缺。

除此之外还有一个更赤裸裸的真相:这些企业基本都没有可持续盈利的能力。例如,以恒逸和荣盛为首聚酯龙头,即便是在2015年决定介入炼化领域之前,也几乎产生不了什么自由現金流。而2015年之后的自由现金流可谓是一场悲剧。在负自由现金流的约束下,为了持续支撑高额的资本投入,他们纷纷通过发行新股稀释原有股东利益和增加债务杠杆的方式不惜一切代价进入炼化领域。

值得注意的是,在2018年5月,中国石油和化学工业联合会发布了《2018年度重点石化产品产能预警报告》,预计中国对二甲苯产能将超过3300万吨,2025年有望超过4000万吨。但这类预警,对于执意扩大市场份额和营业收入的聚酯巨头来说似乎并没有什么用。尽管浙江石化一期有所延期,但还是在2019年年底投料开车了。每一个豪情万丈的巨头,都认为自己的扩产会带来额外的收益,即使产能过剩,倒下的也不会是自己——这就是大宗领域在没有资本节制的情况下多人动态博弈后的纳什均衡。

另外,晨星数据显示,从过去十年国内主要聚酯企业归一化普通股数统计来看,上述提到的这些企业的流通股数量增加至少在40%以上。从经验来看,盈利能力强的企业,总是想方设法通过回购、分红等手段回馈股东。只有缺少资本回馈能力又执意扩张的企业才会选择不断举债和稀释原股东权益。

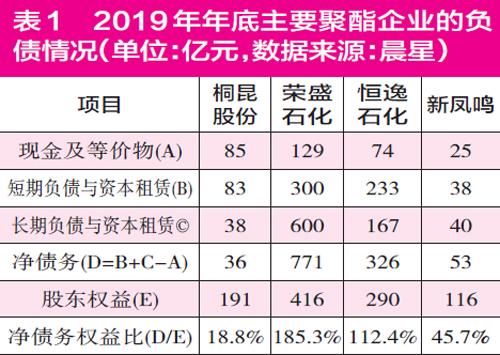

此外,炼化行业的龙头荣盛石化和恒逸石化,即使在过去几年行业景气周期中,净债务权益比都超过了100%。在笔者看来,周期行业的顶部承担如此大的债务杠杆进行产能扩张而不顾全球需求疲软和经济衰退,就好比一个人在悬崖边缘对着万丈深渊跃跃欲试一般危险。不过,市场对大宗商品行业的根本性周期,以及对其中企业在周期中的业绩表现,可能存在严重偏差,例如,自由现金流亏损最严重、杠杆率最高的荣盛石化,市场却给予了最高的估值。总的来说,笔者建议投资者对这些飞翔在行业顶部的民企谨慎对待,可先静静观望,等待时机,狠狠出手。

(文中涉及个股仅做举例,不做买入或卖出推荐)