不确定性、宏观经济波动与货币政策效果

熊海芳,刘天铭

(东北财经大学 金融学院,辽宁 大连 116025)

一、问题的提出

货币政策的主要目标是维持物价稳定、促进经济增长等。Greenspan[1]指出,制定货币政策不仅应关注通胀缺口和产出缺口波动等经济风险,还应关注冲击发生的不确定性。已有研究表明,在部分投资不可逆时不确定性会导致企业投资下降,进而导致经济出现衰退[2-3],因此,在货币政策维持物价水平、经济增长的稳定时,需要考虑不确定性的影响。市场中的不确定性有多种,如宏观经济不确定性[4-5]、经济政策不确定性[6]和金融市场不确定性[7-8]等。前两种不确定性对应宏观经济波动,后一种不确定性对应金融市场波动,相关研究分别讨论了不确定性与宏观经济、货币政策的关联。在中国,一些研究主要讨论宏观不确定性与企业投资的关联[9]-[11]、政策不确定性的作用[12-13],部分研究讨论了不确定性与货币政策的关联[14]-[17]。

关于不确定性对宏观经济的影响,Bloom[2]认为,大的不确定性冲击会导致随后的货币政策或财政政策无效。为了更精确量化不确定性,有学者分别构建了企业不确定性指数[4]、宏观经济不确定性指数[5]以及经济政策不确定性指数[6]。诸多研究证实了股票期权隐含波动率指数(VIX指数)、金融风险溢价等金融不确定性在宏观经济波动中的作用[8]。

关于不确定性对货币政策效果的影响,Bekaert等[7]采用SVAR模型证实VIX与货币政策态势紧密相关,货币政策宽松会降低市场的不确定性及风险厌恶程度。Williams[18]研究了金融不确定性下的最优货币政策规则,发现金融危机时期的最优货币政策应该有所变化。Gnabo和Moccero[19]在考虑通胀预期风险和金融市场风险的基础上采用区制转移LSTAR模型对美联储货币政策的风险管理方法进行实证研究,发现当存在高度经济风险时货币政策应该比正常情况下更激进。Kilian和Manganelli[20]考察泰勒规则下利率变动与中央银行双目标风险之间的联系,结果发现格林斯潘时期美联储的货币政策是对中央银行双目标向上、向下风险的权衡,而不是简单的标准泰勒规则反应。Mishkin[21]认为,标准的线性—二次框架解决不了金融市场崩溃的问题,应该采用风险管理的方法考虑金融市场中的尾部风险。因此,在货币政策风险管理中,中央银行不仅面临宏观经济不确定性,还要考虑金融市场波动等金融冲击。Evans等[22]研究了存在零利率下限时不确定性对货币政策的影响,认为考虑不确定性和零利率下限时延迟加息是最优的,货币政策应对不确定性应该是一个长期的实践过程。经验研究也表明,金融市场中风险溢价是时变的,与市场不确定性、货币政策之间存在相互影响[23]。此外,金融危机对货币政策影响巨大,通常认为,金融危机时期的货币政策与经济稳定时不一样,因此,相关研究主要采用非线性方法。Martin和Milas[24]发现,2007年危机后英国的货币政策出现了结构变化,危机后更加关注金融稳定。Drakos和Kouretas[25]发现,危机前后欧元区的货币政策发生了结构变化,危机前遵循泰勒规则,危机后更关注产出而降低了对通胀的关注。在货币政策效果方面,Lo和Piger[26]发现,货币政策在衰退时比扩张时更有效。Gambacorta等[27]发现,非常规的货币政策导致物价短暂的上升,对产出的影响与常规政策类似。

尽管关于不确定性对宏观经济的影响在诸多研究中得到了证实,但不确定性如何影响货币政策效果仍在讨论之中。鉴于此,本文综合考虑宏观经济和金融市场不确定性,基于月度和季度数据,讨论货币政策决策是否考虑不确定性以及不确定性对货币政策效果的非线性影响。在中国政府和中央银行都致力于防范金融风险背景下,本文的研究有助于充分认识多种不确定性的特征,对于货币政策防风险决策有重要的参考价值。

本文的创新在于:一是将货币政策风险管理与多种不确定性相结合,用非线性时变参数的方法研究货币政策决策的偏好以及货币政策传导效果;二是对比分析不同频率以及货币政策的渐进性和突变性的差异;三是在不确定性衡量方面,不仅考虑政策不确定性,而且考虑金融市场不确定性和信用利差;四是构造综合的货币政策调整幅度、调整发生指数,采用排序Logit回归讨论货币政策调整对不确定性的反应。

二、变量选取与数据说明

(一)被解释变量

本文选取货币政策效果为被解释变量,用调整幅度、调整发生以及短期利率来衡量。

1.调整幅度和调整发生

在2000—2005年间,中央银行仅在2003年9月、2004年4月上调两次存款准备金率,在2002年2月、2004年10月两次调整存贷款基准利率,大量的货币政策操作主要在2006年以后。为了考察货币政策效果,本文综合考虑中央银行的存款准备金率调整、存贷款基准利率调整、公开市场操作和2013年以来的借贷便利(SLF)、抵押补充贷款(PSL)、中期借贷便利(MLF)等措施,其中,存款准备金率调整、存贷款基准利率调整的具体操作日期来自中国人民银行网站,公开市场操作采用投放减回笼后的净投放来衡量,常备借贷便利、抵押补充贷款和中期借贷便利始于2013年和2014年,本文将这三者合并计算作为借贷便利,数据来自Wind资讯金融数据库。对于货币政策操作来说,有宣告时间和执行时间,通常存款准备金率调整宣告和执行都在同一个月内,存贷款基准利率调整相差最多一天,因此,这里不考虑这种差异,仅根据宣告时间来判断中央银行决策的依据。

货币政策决策中,存款准备金率和存贷款基准利率调整幅度一般是百分数,而公开市场操作和借贷便利等操作是百亿元级别以上。为了区分不同操作之间大小的差异,本文将每个货币政策操作调整幅度进行标准化,然后将其按月份、季度加总,这一方法记为调整幅度。在加总时,为了区分货币政策调整方向的差异和影响力的大小,在调整幅度中存款准备金率、存贷款基准利率的调整根据标准化数值计算,而公开市场操作和常备借贷便利的调整则将标准化后的值取负号除以5再加总,这样保证调整幅度的各组成部分在货币政策紧缩时都是变大、宽松时都是变小。为了作对比,本文还将存款准备金率和存贷款基准利率的调整单独分析,当向上发生调整时记为1、向下调整时记为-1,其他则为0,每个月计算它们的总和,这一方法记为调整发生。之所以没有考虑公开市场操作的调整发生,是因为2004年后基本上每周中央银行都进行公开市场操作,不适合用事件发生与否作为政策调整的信号。考虑到要分析货币政策决策对不确定性的反应,当使用月度的政策不确定性、市场不确定性和信用利差时,直接使用每个月的货币政策决策。调整幅度与调整发生的具体数值如图1所示。

图1 调整幅度(左轴)和调整发生(右轴)

从图1可以看出,调整幅度和调整发生的调整方向基本是一致的,在2006—2007年货币政策主要是向上调整,即偏向于紧缩,2008年开始明显出现宽松态势,2011年趋于紧缩、2012年又是宽松,2014—2015年都是宽松态势,表明调整幅度和调整发生两者很好地区分了货币政策调整。

2.短期利率

对于短期利率,本文选择常用的银行间同业拆借加权平均7日利率来衡量,季度数据根据对应月度数据平均得到。

(二)解释变量

本文选取不确定性和宏观经济波动为解释变量。

1.不确定性

不确定性主要包含三方面内容:一是政策不确定性。参照王义中和宋敏[9]、金雪军等[12]与苏治等[17],本文使用Baker等[6]构建的政策不确定性指数。二是金融市场不确定性。参照Bloom[8]的做法,本文使用股指日收益、国债日收益、汇率等来计算,相关数据来自国泰安数据库。在中国,考虑到债券市场有国债、企业债等,因此,本文还考虑了上证国债指数和上证企业债指数。根据股指日收益、国债日收益以及汇率计算月度的波动率,并将其标准化后进行加总得到市场不确定性。三是信用利差(SP2)。除了采用市场指数收益波动率外,金融市场中信用利差也是经常使用的指标[23]。本文计算两年期AAA级中债企业债收益率与两年期国债收益率的差,记为SP2,数据来自Wind资讯金融数据库。

表1给出了各种不确定性和经济景气的相关性系数,其中经济景气是指宏观经济景气指数,数据来源于中经网统计数据库。表1中,从经济景气看,政策不确定性、SP2具有明显的逆周期性,市场不确定性具有顺周期性。政策不确定性与市场不确定性和信用利差SP2是有一定的正相关性。月度数据中的相关性与季度数据中的相关性类似,只是相关程度有些下降。

2.宏观经济波动

本文选择通货膨胀、实际经济增长等变量对宏观经济进行分析,所有宏观数据都来自中经网统计数据库。对于通货膨胀,本文采用月度同比的居民消费价格指数CPI来衡量,季度数据用月度的定基数据平均得到。对于经济增长,季度数据中使用国内生产总值GDP衡量,月度数据中使用工业增加值同比增长率衡量。对于GDP,首先计算以1999年为基期的定基通货膨胀,然后将其除以定基通货膨胀进而得到实际经济增长。对于宏观经济波动,本文选择产出缺口和通胀缺口进行衡量,其中,季度和月度的产出缺口分别根据GDP、工业增加值增长率的实际值进行季节性调整,然后根据HP滤波得到趋势项进而根据实际值减去趋势项得到,通胀缺口根据季调后通胀值减去HP滤波趋势项得到。

在本文使用的数据中,信用利差始于2006年3月,货币政策操作主要也是始于2006年,因此,本文的样本区间为2006年1月至2015年12月的月度数据和季度数据。

三、货币政策工具对不确定性的反应

在货币政策实际操作中是否考虑了多种不确定性的影响呢?本文采用两种方法来回答这个问题:一是采用构造的调整幅度虚拟变量,将其对政策不确定性、市场不确定性和信用利差等进行回归;二是采用构造的调整发生虚拟变量,运用排序Logit回归模型判断中央银行货币政策调整是否受到各种不确定性的影响。考虑到货币政策不仅对不确定性有反应而且对宏观经济波动有反应,因此,这里会控制产出缺口、通胀缺口两个因素。

当进行线性回归时,估计方程如下:

y1t=c+β1unindxt+β2infgapt+β3outgapt+εt

(1)

当进行排序Logit回归时,估计方程为:

y2t=Logit(β0+β1unindxt+β2infgapt+β3outgapt)

(2)

其中,y表示货币政策调整,在式(1)、式(2)中,y1t、y2t分别为调整幅度、调整发生,unindx、infgap和outgap分别表示多种不确定性、通胀缺口和产出缺口,t表示时间,ε表示随机误差项。

(一)变量的单位根检验

在表2的单位根检验中,各变量至少在10%显著性水平下平稳,可以进行下一步分析。

表2 变量单位根检验结果

注:ADF(I,t,0)表示采用带有截距项I、趋势项t和都不带的ADF单位根检验。***、**和*分别表示1%、5%和10%显著性水平上显著。括号中是P值。

(二)基于调整幅度的货币政策反应

首先,采用简单的线性回归分析货币政策调整对多种不确定性的反应,结果如表3所示。由于货币政策决策中可能存在前瞻反应和滞后反应,本文还选择了前瞻1期和滞后1期进行比较。

表3 基于调整幅度的货币政策反应

注:括号内为t值,下同。

从表3可以看出,在同期数据中,政策不确定性和SP2两个变量的系数都显著为负,季度数据中分别为-0.016、-2.800,月度数据中分别为-0.003、-0.695,表明在这两种不确定性增加时,货币政策是更加宽松的,这与危机时期不确定性较大需要货币政策宽松来应对是一致的。在季度数据中,政策不确定性的系数一直显著为负,SP2的系数只是在前瞻1期中不显著。在月度数据中,无论是同期数据还是前瞻1期、滞后1期的非同期数据,政策不确定性和SP2的系数一直显著为负。这说明两个指数具有明显的逆周期特征进而使得货币政策对其有反应,也说明货币政策会根据同期以及历史的数据作出调整,但对未来的数据仅限于月度的短期反应,更长期限的前瞻反应相对较弱。在季度数据中,对于市场不确定性,在滞后1期显著正向反应,其他都不显著,这表明货币政策较少关注金融市场的波动,仅在事后进行了较慢的反应。对于通胀缺口,无论是月度数据还是季度数据,在前瞻1期时货币政策有显著的反应,系数都显著为正,表明货币政策的调整充分考虑了未来的通胀情况,在通胀压力较大时会采取紧缩货币政策。对于产出缺口,在月度数据和滞后1期的季度数据中,货币政策有显著正的反应,表明货币政策仅对当前两个月以及历史的经济增长作出了积极反应,当产出缺口较大时会采取紧缩货币政策,说明货币政策对经济增长的前瞻性反应不强。

(三)基于调整发生的货币政策反应

为了充分考察货币政策对不确定性的反应,参照Carlson等[28],采用离散变量衡量货币政策调整,进而讨论货币政策发生调整是否与不确定性有关。由于离散变量把每次发生调整看做一次事件,没有时间刻度,因此,没有考察前瞻或者滞后的反应。考虑到中国货币政策既有存贷款基准利率调整,又有准备金率的调整,一个月调整2—3次,一个季度发生调整的次数多达5—7次,因此,仅考虑是否有调整。为了区分货币政策调整的方向,把上调存贷款基准利率、存款准备金率记为上调,下调存贷款基准利率、存款准备金率记为下调,没有发生调整记为不调整,即调整发生是取值上调、没有调整、下调的离散变量,采用式(2)进行分析,得到的估计结果如表4所示。

表4 基于调整发生的货币政策反应

从表4可以看出,无论是季度数据还是月度数据,政策不确定性和SP2的系数均显著为负,表明政策不确定性或SP2较大时,货币政策趋向宽松,而市场不确定性的系数都不显著,与表3结论一致,表明货币政策调整对政策不确定性和SP2有积极的反应,但对金融市场波动关注较少。

四、不确定性与货币政策效果

(一)不确定性与货币政策效果:基于STAR模型的渐进性分析

参考Gnabo和Moccero[19]的做法,货币政策设定为带有1阶利率平滑的泰勒规则,如式(3)所示。在此基础上,建立STAR模型,其中,政策不确定性、SP2等不确定性仅作为外生的转换变量,如式(4)和式(5)所示:

rt=ρrt-1+(1-ρ)(α+β1infgapt+β2outgapt)+εt

(3)

rt=φ0zt+φ1ztG(γ,c,st)+μt

(4)

G(γ,c,st)={1+exp[-γ(st-c)]}-1

(5)

其中,r表示短期利率,ρ表示利率平滑系数,z=[1,rt-1,infgapt,outgapt]′,φ0表示线性部分的系数,φ1表示非线性部分的系数,G(γ,c,st)是以S为转换变量、以c为门限、以γ为转换斜率的转换函数,式(5)为逻辑转换函数的具体形式。对式(3)进行LSTAR检验,结果表明,式(3)存在明显的非线性,转换函数符合式(5)中的逻辑函数形式。

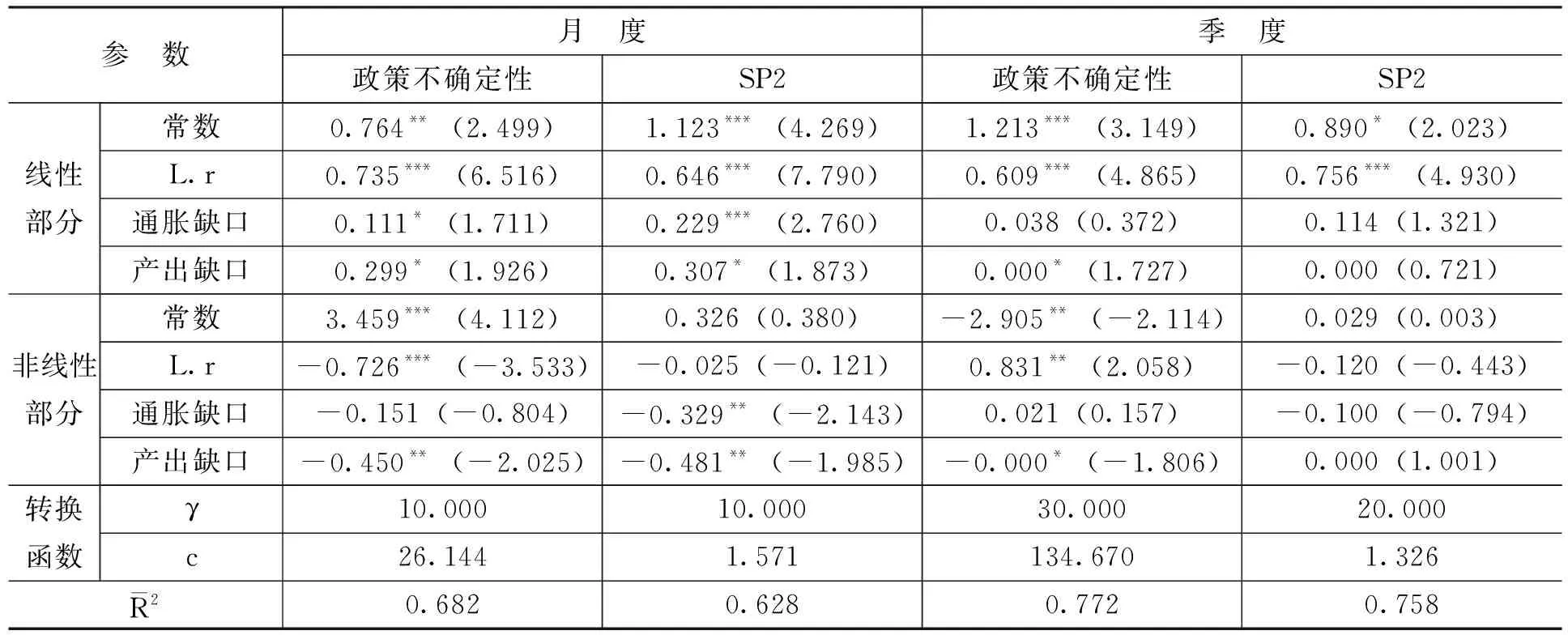

基于式(4)、式(5)的估计结果如表5所示,其中,线性部分表示不确定较小时的政策反应。

表5 非线性货币政策规则

注:L.表示变量的滞后1期,下同。

从表5可以看出,在月度数据中,政策不确定性、SP2的线性部分中通胀缺口、产出缺口的系数显著为正,表明当政策不确定性较小时货币政策主要积极应对通胀和产出波动,但产出缺口的系数更大,表明货币政策短期更关注产出波动的影响。非线性部分中产出缺口的系数显著为负,表明当政策不确定性、SP2较大时货币政策主要积极应对经济增长,下调利率刺激经济,即货币政策稳增长的做法更明显。在季度数据中,通胀缺口的系数不显著,政策不确定性下线性部分利率对产出缺口有显著正向反应,非线性部分有显著负向反应,说明货币政策在不确定性较小的时期抑制经济过快增长,在不确定性较大时期会宽松进而刺激经济增长,进一步体现货币政策稳增长的意图。考虑SP2时通胀缺口和产出缺口的系数尽管有变化但不显著,表明在季度数据中,中央银行较少考虑SP2的大小变化。

(二)不确定性与货币政策效果:基于TVAR模型的突变分析

在货币政策应对外生的不确定性时,其反应可能不是渐进的而是突变的,鉴于此,进一步考虑基于门限的TVAR模型考察货币政策的传导效果,这里将不确定性作为门限转换变量。多元门限向量自回归模型的设定如下:

Xt=α0+c0(L)Xt-1+[α1+c1(L)Xt-1]I(Rt>r)+εt

(6)

其中,Xt表示各内生变量的向量,包括通胀缺口、产出缺口和短期利率等变量。α0和α1表示常数。c0(L)和c1(L)表示滞后算子。Rt表示门限变量,r表示门限变量的门限值。对于门限值的选择,本文根据使得误差最小的搜索法来决定。I(·)是一个指示函数,当Rt>r时函数取值为1,其他则为0。εt表示随机误差项。通常不确定性被划分为大不确定性和小不确定性,因此,这里采用1个门限进行分析,具体的估计结果如表6所示。

表6 货币政策效果:基于TVAR模型

注:由于空间有限没有报告常数项系数,括号中是标准误。

在表6中,从非线性货币政策传导的系数看,考虑月度数据时,在两个不确定性相对较小的区制1时,短期利率对滞后的通胀缺口和产出缺口都有显著正向反应,在不确定性较大的区制2时,这两个系数都不显著,而此时短期利率的一阶滞后项不仅非常显著而且比不确定较小的区制1时大很多,这说明货币政策在不确定性较小的正常时期主要维持通胀和经济增长的稳定,而在不确定性较大的非正常时期并没有对经济有明显反应,更多注重货币政策的惯性,即利率平滑,这与理论上危机时期保持政策稳定、合理引导市场预期是一致的。

根据门限值得到月度数据转换变量的划分区间如图2所示。从图2可以看出,政策不确定性的门限值较低,而SP2的门限值则较好地区分了其较大的时期,可见SP2的不确定性衡量效果较好。考虑季度数据时,在不确定性较小的区制1中,政策不确定性和SP2下的货币政策反应有差异:从政策不确定性看货币政策关注了经济增长,从SP2看则没有反应。从图3可以看出,政策不确定性和SP2的门限值划分出来的时间区间在2008年、2012年比较接近,所以,在不确定性较大的区制2中,政策不确定性和SP2下货币政策的反应是一致的:短期利率对滞后的产出缺口都有显著正的反应,说明在不确定性较大时货币政策主要是稳定经济增长。从图3看,政策不确定性和SP2划分的区制2的差异主要在2014年,在2014年中国经济形势相对稳定,但金融市场比较动荡,SP2较多地反映了金融市场的风险,这表明SP2中的信息会更多。

图2 月度数据门限转换变量

图3 季度数据门限转换变量

五、结论与启示

(一)结论

本文在“稳增长、防风险”背景下综合考虑多种不确定性在货币政策中的作用。首先,本文度量了政策不确定性、金融市场不确定性和SP2等多种不确定性,发现它们具有一定的逆周期性。其次,发现政策不确定性或SP2较大时,货币政策趋向宽松,表明货币政策调整对政策不确定性与SP2有积极的反应。最后,本文通过渐进变化的LSTAR模型分析发现,月度数据中当政策不确定性较小时货币政策主要积极应对产出波动。在季度数据中,货币政策在不确定性较小的时期抑制经济过快增长,在不确定性较大的时期会宽松进而刺激经济增长,SP2的大小变化对利率规则的影响不显著。基于门限变量的TVAR模型分析表明:在月度水平上,货币政策在正常时期维持物价稳定和促进经济增长,在不确定性较大时期货币政策的惯性较强。在季度水平上,货币政策在不确定性较大时期比正常时期更加关注经济增长的稳定。这些结果一方面体现了中国货币政策多目标的特征,另一方面也体现了不同频率信息下中央银行政策偏好的差异,总的体现了货币政策更多稳增长的目标,但是对金融市场风险的关注较少。

(二)启示

本文的结论对于货币政策操作有两个重要的启示:一是分析发现货币政策的前瞻性不足或货币政策操作相机抉择的成分比较多,尽管货币政策操作受到不确定性的影响,但是不确定性对货币政策的影响较弱。因此,货币政策应该更加注重对宏观信息的使用,增强前瞻性和规则性。二是货币政策一直较为关注经济增长,尤其是在不确定性较大时期,这非常符合货币政策防范风险的要求。但各种不确定性的表现不同,政策不确定性和SP2的作用较好,SP2有较好的信号作用,因此,更好地综合考虑各种不确定性有助于实现货币政策防范风险的效果。